Доходный подход предусматривает определение стоимости предприятия, актива или доли в собственном капитале путем расчета приведенных к дате оценки ожидаемых доходов.

Преимущества доходного подхода:

· учитывает доходность предприятия, что отражает основную цель его функционирования — получение дохода собственником;

· даёт основу для принятия решений о финансировании, анализа целесообразности инвестирования, обоснования решений о купле-продаже предприятия;

· учитывает перспективы развития предприятия.

Результаты доходного подхода позволяют руководителям предприятий выявлять проблемы, тормозящие развитие бизнеса; принимать решения, направленные на рост дохода, то есть, управлять.

Недостатки этого подхода:

· прогнозирование долговременного потока доходов и расходов затруднено неустойчивостью экономики;

· сложность корректного расчета ставок капитализации и дисконтирования;

· влияние факторов риска на прогнозируемый доход;

· значительный теневой сегмент экономики: многие предприятия не показывают в отчетности реальный доход или же показывают убытки.

Применяются два метода доходного подхода. Рассмотрим их.

10.2.1 Метод капитализации дохода состоит в следующем: определяется уровень дохода, например, за первый прогнозный год и предполагается, что он будет таким же и в последующие годы. Метод используется при оценке предприятий, успевших накопить активы, приносящие стабильный доход. В этом условии и слабость метода – ограничен круг предприятий, и сила – он прост. Для применения метода рассчитывается ставка капитализации — коэффициент, преобразующий доход одного года в стоимость объекта:

V =  ; R= ; R=

| (10.2) |

| где | V — | искомая стоимость объекта оценки; |

| I — | ожидаемый доход за один год после даты оценки; | |

| R — | ставка капитализации. |

Этапы метода: 1) Обоснование стабильности получения доходов на основе анализа финансовой отчетности. 2) Выбор вида дохода, который будет капитализирован. Таковым может выступать выручка или показатели, учитывающие амортизационные отчисления: прибыль, величина денежного потока. 3) Определение величины капитализируемого дохода; таковой может быть прогноз на один год; средняя за прошлый период. 4) Расчет ставки капитализации. 5) Капитализация дохода (расчёт искомой стоимости объекта - бизнеса).

Пример 10.3.1)Рассчитать ставку капитализации для предприятия А на основе двух предприятий-аналогов Б и В. 2) Определить стоимость предприятия А, если его ожидаемый доход составит 10000 тыс.руб/год..

| Показатель | Данные о предприятиях-аналогах | |

| Б | В | |

| 1 Цена продажи, тыс.руб | ||

| 2 Усреднённый денежный поток, тыс.руб/год | ||

| Решение | ||

| 1 Ставка капитализации, % | 240/1000*100=24.0 | 300/800*100=37.5 |

| 2 Весовой коэффициент, учитывающий схожесть объектов | 0.3 | 0.7 |

| 3 Ставка капитализации для А | 24∙0.3 + 37.5∙0.7=33.5% | |

| 4 Искомая стоимость предприятия А | 10000/0.35=28571 тыс.руб |

Конец примера 10.3.

10.2.2 Метод дисконтирования денежных потоковсостоит в определение стоимости бизнеса суммированием текущих стоимостей ожидаемых от него потоков дохода:

PV =

| (10.3) |

| где | PV - | искомая текущая стоимость объекта оценки, |

| t - | номер года прогнозного периода | |

| n - | последний год прогнозного периода | |

| CFt - | денежный поток за t-год | |

| FV - | реверсия: оценка стоимости предприятия в постпрогнозный период | |

| DR – | discount rate - ставка дисконтирования. |

В (10.3) денежные потоки дисконтируются по концу года. Если нужно дисконтировать из условия их получения в середине года, то знаменатель примет вид (1+ DR)t-0.5.

Пример 10.4. Компания АО «Альфа» выпустила облигации со сроком погашения 3 года номинальной стоимостью 1000 руб с ежегодным доходом 15%. Оценить стоимость облигации доходным подходом.

Решение. 1) Примем в качестве безрисковой ставку по долгосрочным государственным облигациям – 7%.

2) Оценим АО Альфа как не слишком надёжную компанию, поэтому добавим к 7% премию за риск 10%, итого ставка дисконтирования DR=7%+10%=17%.

3) ежегодный доход на облигацию Д = 1000∙0.15=150 руб,

3) чистая приведенная стоимость облигации вместе с доходом составит: NPV= 150/(1+0.17)1 + 150/(1+0.17)2 + 150/(1+0.17)3 + 1000/(1+0.17)3 = 956,9 руб.

Ответ: поскольку номинальная стоимость облигации 1000 руб даже больше, чем её приведенная стоимость, то резюмируем: облигацию покупать невыгодно.

Конец примера 10.4.

Выбор типа денежного потока.При использовании доходного подхода к оценке предприятий применяют один из двух типов денежного потока: 1) для собственного капитала, 2) для всего инвестированного капитала. Правило выбора типа потока:

а) если прибыль (или денежный поток) предприятия формируется в основном за счет собственных средств (малое плечо финансового рычага = ЗС/СС), то используется денежный поток для собственного капитала;

б) если прибыль формируется в значительной части за счет привлечения заемных средств, целесообразнее оценивать предприятие с применением денежного потока для всего инвестированного капитала.

Пример 10.5. На основе показателей 1-4 рассчитать денежный поток для собственного капитала предприятия (тыс.руб)

| Показатель | Знак | Значение |

| 1 Чистая прибыль | ||

| 2 Амортизационные отчисления | + | |

| 3 Прирост потребности в собственном оборотном капитале | - | |

| 4 Прирост инвестиций в основные средства | - | |

| 5Итого денежный поток для собственного капитала CF в следующем году |

Конец примера 10.5.

Расчёт реверсии - стоимости бизнеса в постпрогнозный период. Реверсия определяется на начало постпрогноного периода одним из двух подходов: 1) как доход от перепродажи бизнеса, 2) как стоимость бизнеса. Соответствующие методы и условия их применения представлены в таблице 10.1.

Таблица 10.1 Методы расчёта реверсии

| Метод | Условие применения метода |

| 1 ликвидационной стоимости | предприятие ликвидируется, активы распродаются |

| 2 стоимости чистых активов* | а) предприятие - стабильное фондоёмкое производство либо б) активы предприятия продаются по рыночной стоимости |

| 3 предполагаемой продажи | есть сделки по предприятиям-аналогам, тогда денежные потоки можно пересчитать в стоимость аналогов и объекта оценки |

| 4 модель Гордона, наиболее часто применяется | прогноз обещает: а) стабильные доходы, б) простое воспроизводство, в) темп роста дохода меньше ставки дисконтирования* |

*например: 5% < 8% (без инфляционной составляющей, иначе добавить ≈5% в обе части).

Формула Гордона для расчёта реверсии:

| FV = CFn+1 / (DR - t) | (10.4) |

| где | FV | – оценка стоимости бизнеса за весь постпрогнозный период, руб |

| CFn+1 | – денежный поток доходов за 1-й год постпрогнозного периода, руб/год; | |

| DR | – ставка дисконтирования; | |

| t | - темп роста денежного потока в постпрогнозном периоде. |

Пример 10.6. Оценить будущую и текущую стоимости реверсии после 3-х лет, если известно: CFn +1=150, DR=0.24, t=0.08.

Решение. 1) будущая стоимость реверсии FV= CFn+1/(DR - t)=150/(0.24 – 0.08) = 937.5 тыс.руб,

2) текущая стоимость реверсии PV4=FV/(1+DR)3 = 937.5/(1+0.24)3= 492 тыс.руб.

Конец примера10.6.

10.2.3 Определение ставки дисконтирования– этосоставная частьметода дисконтирования денежных потоков.Ставка дисконтирования – это уровень доходности, на который согласился бы инвестор после сравнения нескольких инвестиционных проектов; чем выше риски, тем большую ставку он потребует. Существует три метода определения такой ставки, см. таблицу 10.2.

Таблица 10.2 Три метода определения ставки дисконтирования

| Тип денежного потока: | |

| для собственного капитала | для всего инвестированного капитала |

| 1 модель кумулятивного построения | 3 модель средневзвешенной стоимости капитала WACC |

| 2 модель оценки капитальных активов CAPM |

Пример 10.7.Годовая ставка дисконтирования 12%. Определить ставки дисконтирования для квартала и полугодия.

Решение. 1) ставка за квартал: (1+0.12)0.25-1 = 0.0287

2) ставка за полугодие: (1+0.12)0.5-1 = 0.0583.

Конец примера 10.7.

Расчёт ставки дисконтирования методом кумулятивного построения:

DR = DR0 +

| (10.5) |

| где | DR0 | – безрисковая ставка дохода, например, ставка по долгосрочным государственным облигациям; |

| Ri | - премия за i-й вид риска. |

Пример 10.8. Рассчитать ставку дисконтирования методом кумулятивного построения.

| Вид риска | Значение риска, % |

| 1 безрисковая ставка дохода (без учёта инфляции) | |

| 2 руководящий состав: качество управления | |

| 3 размер предприятия (малое – больший риск) | |

| 4 диверсифицированность клиентуры | |

| 5 доходы: их рентабельность и прогнозируемость | |

| 6 уровень инфляции | |

| Итого, ставка дисконтирования | DR=24% |

Конец примера 10.8.

Расчёт ставки дисконтирования методом оценки капитальных активовСАРМ (Capital Asset Pricing Model). Метод основан на анализе информации о фондовом рынке. Формула для расчёта :

| DR = R0 + 𝛃∙(Rm - R0) +S1 + S2 + C | (10.6) |

| где | DR | – ставка дисконтирования (требуемая норма дохода на вложенный капитал); |

| R0 | –норма дохода по безрисковым вложениям; | |

| 𝛃 | – коэффициент бетта, см ниже таблицу 10.3; | |

| Rm | – среднерыночная норма доходности; | |

| S1 | – норма дохода за риск для данной компании; | |

| S2 | – дополнительная норма дохода за риск инвестирования в малую компанию; | |

| C | – дополнительная норма дохода за страновой риск. |

Таблица 10.3 Определение коэффициента 𝛃 (из теории рисков на фондовом рынке)

| Несистематический (диверсифицируемый) риск | Систематический (недиверсифицируемый, системный) риск | ||

| Обусловлен возможностью неполучения плановой доходности из-за особенностей конкретного предприятия. Можно устранить удачной диверсификацией производства и продукции | Влияет на обращение всех акций, зависит от макроэкономических факторов. Для привлечения инвесторов нужна дополнительная доходность. Из-за особенностей отраслей и компаний у акций разная чувствительность. Низкая чувствительность влечёт низкие риск и рыночную премию, это и отражает β: 1) β>1, акции более чувствительны к систематическому риску, чем фондовый рынок в среднем; риск инвестирования выше; 2) β<1, наоборот, риск инвестирования компании меньше, чем в среднем по рынку. | ||

| Два вида несистематического риска | Два метода расчёта коэффициента β | ||

| Предпринимательский риск | Финансовый риск | Статистический метод | Фундаментальный метод |

| Связан с конкуренцией, ассортиментом.. | Вероятность нефинансирования. У крупной компании она меньше. | Основан на временных рядах курсов акций. Позволяет избежать субъективности. | Основан на мнении оценщика о состоянии отрасли, т.е факторах, которые коррелируют с β. |

Расчёт ставки дисконтирования методом средневзвешенной стоимости капитала WACC (Weighted Average Cost of Capital). Применяется для денежного потока «для всего инвестированного капитала». WACC оценивает расходы по привлечению собственного и заёмного капиталов. Оценка будет зависеть как от расходов на единицу привлеченных собственных и заёмных средств, так и от долей этих средств в капитале компании:

| WACC = WзкEзк + WскEск | (10.7) |

| где | Wзк, Wск | - доли соответственно заёмного и собственного капитала в структуре капитала предприятия; |

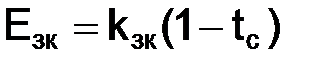

| Езк | – ставка дохода на заёмный капитал:  , ,

| |

| kзк | – стоимость привлечения заёмного капитала (процент за кредит); | |

| tc | – ставка налога на прибыль предприятия (налог на прибыль); | |

| Еск | – ставка дохода на собственный капитал, может быть рассчитана методом САРМ или кумулятивного построения: WскEск = Wp∙kp + Ws∙ks | |

| kp, ks | стоимость привлечения акционерного капитала соответственно по привилегированным и обыкновенным акциям; Wр, Ws – доля акций в структуре капитала предприятия соответственно привилегированных и обыкновенных. |

Из формул следует:

| (10.8) |

В заключение заметим, что крупные компании могут разрабатывать свои уникальные методики оценки, учитывающие отраслевую специфику, географическое положение и пр.

Вопросы для самоконтроля к 10.2

1) Назовите три достоинства доходного подхода.

2) Назовите четыре недостатка доходного подхода.

3) В чём смысл метода капитализации дохода – формулы (10.2).

4) Подберите синоним к слову дисконтирование, что оно означает в методе дисконтирования денежных потоков.

5) О каких двух типах денежных потоков идёт речь в 10.2?

6) Что такое реверсия и как она рассчитывается методом Гордона?

7) Назовите три метода расчёта ставки дисконтирования.

Дата: 2016-10-02, просмотров: 319.