Некоторые предприниматели (менеджеры) заявляют: я предпочитаю работать на себя – на своих деньгах, а не на банк. Покажем на примере, что использование заёмных средств повышает рентабельность (прибыльность) собственных средств.

Пример 4.2.Рассчитать рентабельность собственного капитала предприятий А и Б, имеющих одинаковую экономическую рентабельность активов ЭРА= 0.25 и разную структуру пассивов, сравнить результаты и сделать выводы.

| Показатель | Ед. измерения | Способ расчёта | Предприятие | Примечание | |

| А | Б | ||||

| Дано | |||||

| 1 Актив | млн.руб | Равны | |||

| 2 Пассив: | |||||

| 2.1 собственный капитал | Разная структура пассива | ||||

| 2.2 заёмный капитал | - | ||||

| Решение | |||||

| 3 НРЭИ (прибыль до уплаты процентов и налога на прибыль) | млн.руб / год | 0.25∙п1* | Прибыль обеспечивает ЭРА=0.25 | ||

| 4 Финансовые издержки по обслуживанию кредита | 0.15∙п2.2 | - | кредит 15% годовых | ||

| 5 Прибыль, подлежащая налогообложению | п3-п4 | ||||

| 6 Налог на прибыль | 0.20∙п5 | Ставка 20% | |||

| 7 Чистая прибыль | п5-п6 | ||||

| 8 Рентабельность собственного капитала | % в год | (п7/п2.1 | Ответ |

*здесь и далее запись типа п1 означает пункт 1 (или показатель 1).

Вывод. Рентабельность собственного капитала предприятия Б значительно больше рентабельности собственного капитала предприятия А. Причина: ЗК как и СК приносят прибыль на единицу инвестиций в размере ЭРА=25%, из которых 15% остаются у кредитора (п4), а 10% - у предприятия, увеличивая доходность собственных средств на 28-20=8%.

Конец примера 4.2.

Перед финансовым менеджером возникает вопрос: какие заёмные средства следует включать в плановый расчёт эффекта финансового рычага. Ответ таков: включать следует те заёмные средства, параметры которых предопределены на будущее. Предопределённость может вытекать, например, из кредитного договора с банком, из прошлого опыта. Не рекомендуется включать: 1) кредиторскую задолженность (зарплата работникам, оплата сырья и материалов, уплата налогов и пр.), так как она обычно является весьма стохастической; 2) краткосрочные кредиты. Напротив, рекомендуется включать долгосрочную задолженность: по облигациям, привилегированным акциям, долгосрочным кредитам, плата за них установлена на весь срок их использования и зафиксирована в договорах, см. рисунок 4.1. Заметим, что такой подход применим в основном только для большого бизнеса. Поэтому в среднем и малом бизнесе под авансированным капиталом можно подразумевать все активы предприятия.

| Источники финансирования предприятия | |||

| 1 Собственный Капитал | 2 Заёмный капитал | ||

| 2.1 Заёмный капитал финансового характера | 2.2 Текущая кредиторская задолженность (ЗК нефинансового характера) | ||

| 2.1.1 Долгосрочный ЗК | 2.1.2 Краткосрочный ЗК | ||

Рисунок 4.1 Классификация источников средств предприятия

На рисунке 4.1 жирным шрифтом выделены два источника, образующие авансированный (синоним – постоянный) капитал АК. В любом случае (как бы мы ни формировали показатель ЗК) можно записать:

| АК = СК+ЗК | (4.1) |

где: АК – авансированный капитал.

Авансированный капитал приносит чистый доход ЧД всего (собственникам и кредиторам):

| ЧД = ЧП+СЗК∙ЗК | (4.2) | ||

| где: | ЧП | – чистая прибыль, это доход собственников – они решают её «судьбу», | |

| СЗК | – стоимость заёмного капитала, %, | ||

| СЗК∙ЗК | – процентная сумма, доход кредиторов, руб/год. | ||

Мы под авансированным капиталом будем понимать весь капитал, который в балансе обозначается как актив (обозначение АК) и говорить об экономической рентабельности активов:

ЭРА = ЧД/АК =

| (4.3) |

Из (4.3) находим чистую прибыль ЧП:

| ЧП = ЭКА∙(СК+ЗК) - СЗК∙ЗК | (4.4) |

Если подставить (4.4) в формулу (2.2), то получим:

РСК = ЧП/СК = ЭРА∙+ (ЭРА-СЗК)∙

| (4.5) |

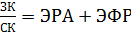

| Вывод: рентабельность собственного капитала РСК равна рентабельности активов ЭРА плюс эффект финансового рычага ЭФР. |

Из (4.5) следует:

ЭФР = (ЭРА-СЗК)∙  = ДИФ∙ = ДИФ∙

| (4.6) |

где ДИФ – дифференциал (сила) финансового рычага,

ПФР – плечо финансового рычага.

Пример 4.3. По данным примера 4.2 для предприятий А и Б рассчитать экономическую рентабельность активов, рентабельность собственного капитала, эффект финансового рычага, используя формулы (4.3)-(4.6).

Решение:

| Показатель | Предприятие А | Предприятие Б |

1 Экономическая рентабельность активов, ЭРА = ЧД/АК =

| (200+0)/1000=0.20 | (140+75)/1000= 0.215 |

2 Рентабельность собственного капитала, РСК = ЧП/СК = ЭРА∙+ (ЭРА- СЗК)∙

| 0.20+(0.20-0.15)∙0 =0.20 | 0.215+(0.215- 0.15)∙1=0.28 |

3 Эффект финансового рычага, ЭФР = (ЭРА-СЗК)∙

| (0.20-0.15)∙0=0 | (0.215- 0.15)∙1= =0.065=6.5% |

Конец примера 4.3.

Пример 4.4. Исследовать зависимость ЭФР и РСК от дифференциала и плеча при рентабельности авансированного капитала ЭРА=20% в год. Взять значения: ПФР=0, 0.33, 1, 3; ДИФ=5, 10, 15 %. Сделать выводы.

Решение. 1) Выполним расчёты:

| Плечо финансового рычага ПФР=ЗК/СК | ЭФР при значениях дифференциала: 5, 10, 15 % | Рентабельность собственного капитала при значениях дифференциала: 5, 10, 15 % | ||||

| 5∙ ПФР | 10∙ ПФР | 15∙ ПФР | 20+ 5∙ПФР | 20+ 10∙ПФР | 20+ 15∙ПФР | |

| 0/100=0 | ||||||

| 25/75=0.33 | 1.67 | 3.33 | 21.7 | 23.3 | ||

| 50/50=1 | ||||||

| 75/25=3 |

2) Сделаем анализ и выводы. При ЗК=0 имеем РСК=20=const. Но при ЗК>0 РСК начинает быстро возрастать с ростом дифференциала. Например, при ПФР=3 (нижняя строка) РСК меняется от 35 до 65%. Однако с ростом ПФР начинает расти риск невозврата заёмного капитала и, как следствие, банкротства.

Конец примера 4.4.

До сих пор мы использовали показатель «чистая прибыль». Если использовать прибыль до налогообложения , то формулы (4.5) и (4.6) запишутся несколько иначе.

РСКД = (1-СНП)∙ЭРАД∙+(1-СНП) (ЭРАД-СЗК)∙

| (4.7) |

| где | РСКД и ЭРАД - рентабельности собственного и всего авансированного капиталов - ЭРА, рассчитанные по прибыли До налогообложения. |

Второе слагаемое в (4.7) и есть искомый эффект финансового рычага, также рассчитанный по прибыли До налогообложения:

ЭФРД =(1-СНП) (ЭРАД-СЗК)∙  = (1-СНП) ДИФД∙ = (1-СНП) ДИФД∙

| (4.8) |

где - ДИФД – дифференциал, рассчитанный на основе ЭРАД.

Пример 4.5. Повторить расчёты, выполненные в примере 4.2, используя показатель ПДН «прибыль до налогообложения» и формулы (4.7) и (4.8.). Сравнить результаты расчётов в этих примерах.

Решение. 1). Выполним расчёты

| Показатель | Предприятие А | Предприятие Б |

| 1 Рентабельность авансированного капитала РАКД = ЧД/АК | (250+0)/1000=0.25 | (175+75)/1000=0.25 |

2 Рентабельность собственного капитала РСКД=(1-СНП)∙РАКД∙+

+(1-СНП) (РАКД-ССП)∙

| (1-0.20) 0.25+(1-0.20) (0.25-0.15)∙0=0.20 | (1-0.20) 0.25+(1-0.20)(0.25-0.15) ∙1=0.28 |

3 Эффект финансового рычага ЭФРД ==(1-СНП) (РАКД-ССП)∙

| (1-0.20)(0.25-0.15)∙0=0 | (1-0.20)(0.25-0.15)∙1=0,08 |

2) Сведём результаты примеров 4.4 и 4.5 в таблицу и сравним их относительно показателей чистой прибыли ЧП и прибыли до налогообложения ПДН:

| Показатель | Предприятие А | Предприятие Б | ||

| ЧП | ПДН | ЧП | ПДН | |

| 1 Рентабельность авансированного капитала | 0.20 | 0.25 | 0.215 | 0.25 |

| 2 Рентабельность собственного капитала | 0.20 | 0.20 | 0.28 | 0.28 |

| 3 Эффект финансового рычага | 0.065 | 0,08 |

Как видно из таблицы, получены разные значения эффекта финансового рычага для предприятия Б. Если умножить ЭФРДБ=0.08 на налоговый корректор (1-СНП), то получим практически тот же результат «для чистой прибыли»: ЭФРБ = (1-СНП)∙ЭФРДБ=(1-0.20)∙0.08=0.064.

Конец примера 4.5.

Из формул (4.6) и (4.8) можно сделать несколько важных выводов.

| Вывод 1. Если дифференциал отрицательный (экономическая рентабельность активов меньше стоимости заёмного капитала: ЭРА<СЗК), то и эффект финансового рычага будет отрицательным. Привлечение заёмного капитала только уменьшит рентабельность собственного капитала. Вывод 2. Эффект финансового рычага будет тем больше, чем больше дифференциал и плечо рычага (отношение ЗК/СС). |

В следующем подразделе мы рассмотрим ещё один важный аспект, связанный с эффектом финансового рычага – риском, который возникает при попытке увеличить этот эффект.

Тестовые задания к 4.1.

1) Эффект финансового рычага – это:

А метод увеличения рентабельности собственных средств

Б эффект производства

В приращение к рентабельности собственного капитала

2) Эффект финансового рычага призван увеличивать экономическую рентабельность активов:

А да

Б нет

3) Рентабельность собственного капитала РСК равна:

А рентабельности активов ЭРА плюс эффект финансового рычага

Б рентабельности активов ЭРА минус эффект финансового рычага

В отношению чистого дохода ко всем активам

4) Эффект финансового рычага равен произведению (относительно чистой прибыли):

А экономической рентабельности активов на дифференциал

Б дифференциала на плечо

В стоимости заёмного капитала на плечо

5) Эффект финансового рычага будет отрицательным при условии:

А ЭРА  СЗК

СЗК

Б ЭРА  СЗК

СЗК

В ЭРА=СЗК

Вопросы для самоконтроля к 4.1.

1) Почему не правы предприниматели (менеджеры), которые априори не желают использовать заёмные средства?

2) Какие заёмные средства рекомендуется включать в планирование эффекта финансового рычага, а какие нет и почему?

3) Как можно учесть устойчивую кредиторскую задолженность в составе заёмных средств?

4) Какой смысл имеет дифференциал? Как его значение используется для принятия решений?

5) Что нужно делать, чтобы повысить эффект финансового рычага (ответ строить как комментарий соответствующей формулы)?

Дата: 2016-10-02, просмотров: 356.