Как уже отмечалось выше, в долгосрочном периоде финансовое состояние предприятия характеризуется показателями финансовой устойчивости.

| Финансовая устойчивость - это способность предприятия маневрировать средствами, его финансовая независимость, гарантирующая постоянную платежеспособность и бесперебойную работу предприятия. |

Для обеспечения бесперебойной работы предприятия необходимо обеспечить оптимальное финансирование пополнения запасов и затрат. Важную роль здесь играет наличие или отсутствие СОС – собственных оборотных средств:

СОС=СК +ДО - Авнеоб

| (2.5) | |

где СК – собственный капитал

ДО – долгосрочные обязательства

Авнеоб – внеоборотные активы

Если СОС  , то у предприятия недостаток собственных оборотных средств, предприятие финансово неустойчиво.

, то у предприятия недостаток собственных оборотных средств, предприятие финансово неустойчиво.

В современной практике оборотные средства формируются из различных источников, необязательно все оборотные средства должны быть собственными. Нормальные источники финансирования запасов и затрат имеют следующую структуру:

| НИФЗ=СОС +БК+ТЧкз, | (2.6) |

где НИФЗ – нормальные источники финансирования запасов и затрат (ЗЗ)

БК – банковские кредиты

ТЧкз – товарная часть кредиторской задолженности (без задолженности по зарплате, бюджету).

В зависимости от структуры и объемов источников финансирования запасов и затрат выделяют четыре типа финансового состояния предприятия.

1)Абсолютно устойчивое: для финансирования запасов и затрат не используются заёмные средства, имеются излишки запасов:

СОС

| (2.7) |

Это говорит об неудовлетворительном состоянии финансового менеджмента так, как не используются бесплатные товарные кредиты и денежные ссуды, которые могут быть дешевле собственного капитала.

2) Нормально устойчивое, если:

СОС  ЗЗ ЗЗ

| (2.8) |

При финансировании запасов и затрат используются как собственные, так и привлечённые средства. Хорошая платёжеспособность здесь сочетается с хорошей доходностью.

3)Неустойчивое, если:

Требуемый уровень ЗЗ

| (2.9) |

В данном случает возникают задержки с оплатой поступлений запасов. Неплатёжеспособность можно устранить, если, например, из прибыли пополнить СОС.

4) Критически неустойчивое, если помимо задержек с оплатой поставок (условие 2.9), имеются и не погашенные в срок кредиты и займы, просроченные кредиторская и дебиторская задолженности. Частое повторение данной ситуации приведет к банкротству.

Представим в виде таблицы основные параметры различных типов финансовой устойчивости предприятия.

Таблица 2.4 - Типы финансовой устойчивости предприятия

| Тип финансовой устойчивости и финансовое состояние | Источники финансирования запасов | Краткая характеристика положения предприятия |

| Абсолютная финансовая устойчивость | Собственные оборотные средства (чистый оборотный капитал) | Высокий уровень платежеспособности. Предприятие не зависит от внешних кредиторов |

| Нормальная финансовая устойчивость | Собственные оборотные средства плюс долгосрочные кредиты и займы | Нормальная платежеспособность. Рациональное использование заемных средств. Высокая доходность текущей деятельности |

| Неустойчивое финансовое состояние | Собственные оборотные средства плюс долгосрочные и краткосрочные кредиты и займы | Нарушение нормальной платежеспособности. Возникает необходимость дополнительных источников финансирования. Возможно восстановление платежеспособности |

| Кризисное (критическое) финансовое состояние | Собственные оборотные средства плюс долгосрочные и краткосрочные кредиты и займы | Предприятие полностью неплатежеспособно и находится на грани банкротства |

Из приведенной таблицы можно сделать вывод, что тип финансовой устойчивости, то есть структура источников финансирования запасов, оказывают значительное влияние на перспективы развития предприятия.

Рассмотрим на примере тип финансовой устойчивости АО «Абс».

Пример 2.3. На основании данных таблицы охарактеризуем финансовую устойчивость на начало и конец анализируемого года.

Таблица 2.4 – Показатели АО «Абс» для определения типа финансовой устойчивости

| Период | Значение показателей, мл. руб. | Тип устойчивости | ||

| СОС | ЗЗ | НИФЗ | ||

| На начало года | Нормально устойчивое | |||

| На конец года | нормально устойчивое |

Напомним, условие устойчивого финансового состояния предприятия – это выполнение неравенства СОС  ЗЗ

ЗЗ  .

.

На начало года неравенство имеет вод 60  .

.

На конец года неравенство имеет вод 100  .

.

При сложившихся обстоятельствах финансирование запасов в АО «Абс» и для начала, и для конца года является нормально устойчивым, то есть запасы и затраты профинансированы за счет собственных средств и долгосрочных заемных источников, данная структура источников финансирования обеспечивает высокую доходность текущей деятельности, что позволяет предприятию в перспективе увеличивать объемы производства при соответствующем уровне спроса.

При анализе финансовой устойчивости предприятия в долгосрочном периоде, (более года), в качестве основного фактора, влияющего на уровень устойчивости, рассматривается доля заёмного капитала. Если она слишком велика в общем объеме источников финансирования, то предприятие не сможет расплатиться с кредиторами и станет банкротом. Увеличение доли заёмного капитала в общей структуре источников генерирует риск потери финансовой устойчивости.

Относительные показатели финансовой устойчивости позволяют также оценить степень защищенности инвесторов и кредиторов, поскольку выражают способность предприятия погасить свои долгосрочные обязательства перед партнерами. Данную группу параметров часто называют показателями структуры капитала, или коэффициентами управления источниками средств.

Оценить финансовую устойчивость предприятия можно с помощью достаточно большого количества финансовых коэффициентов (табл. 2.5).

Таблица 2.5 - Коэффициенты уровня финансовой устойчивости предприятия

| Что характеризует | Как рассчитать | Рекомендуемое значение |

| Коэффициент финансовой независимости (автономии) (Кфн) | ||

| Долю собственного капитала в валюте баланса | Кфн = СК/ВБ, где СК — собственный капитал, ВБ — валюта баланса | Cвыше 0,5. Превышение указывает на укрепление финансовой независимости предприятия от внешних источников |

| Коэффициент задолженности (К3) или финансовой зависимости | ||

| Соотношение между заемными и собственными средствами | 3 = ЗК/СК, где ЗК — заемный капитал | Менее 0,5 |

| Коэффициент финансирования (Кф) | ||

| Соотношение между собственными и заемными средствами | Кф = СК/ЗК | Свыше 1,0. Указывает на возможность покрытия собственным капиталом заемных средств |

| Коэффициент обеспеченности собственными оборотными средствами (К0) | ||

| Долю собственных оборотных средств (чистого оборотного капитала) в оборотных активах | Ко = СОС/ОА, где СОС — собственные оборотные средства, OA — оборотные активы | Свыше 0,1 (или 10%). Чем выше показатель, тем больше возможностей у предприятия в проведении независимой финансовой политики |

| Коэффициент маневренности (Км) | ||

| Долю собственных оборотных средств собственном капитале | Км = СОС/СК | Чем выше значение показателя, тем больше у предприятия возможностей для финансового маневрирования |

| Коэффициент постоянного актива (Кпа) | ||

| Долю собственного капитала, направляемую на покрытие немобильной части имущества | Кпа = Авнеоб/СК, где Авнеоб — внеоборотные активы | Для каждого предприятия показатель индивидуален. Его можно сравнить с показателем предприятия, имеющего абсолютную финансовую устойчивость |

| Коэффициент финансовой напряженности (Кф.напр) | ||

| Долю заемных средств в валюте баланса заемщика | Кф.напр = ЗК/ВБ | Не свыше 0,5 (50%). Превышение верхней границы свидетельствует о большой зависимости предприятия от внешних источников финансирования |

| Коэффициент долгосрочного привлечения заемных средств (Кпзс) | ||

| Долю долгосрочных заемных источников в валюте баланса заемщика | Кпзс = ДКЗ/ВБ, где ДКЗ — долгосрочные кредиты и займы | 0,1—0,2 (10—20%). Превышение верхней границы характеризует усиление зависимости предприятия от внешних кредиторов |

| Коэффициент соотношения мобильных и мобилизованных активов (Кс) | ||

| Сколько оборотных активов приходится на каждый рубль внеоборотных активов | Кс = ОА/Авнеоб | Индивидуален для каждого предприятия. Чем выше значение показателя, тем больше средств авансируется в оборотные (мобильные) активы |

| Коэффициент реальной стоимости имущества (Кр) | ||

| Какую долю в стоимости имущества составляют средства производства | Кр = (ОС + СМ + НП)/ВБ, где ОС — основные средства, СМ — сырье и материалы, НП — незавершенное производство | Свыше 0,5 |

Из табл. 2.5 видно, что многие финансовые коэффициенты предназначены для оценки структуры источников финансирования (коэффициенты финансовой независимости, задолженности, финансирования и др.).

Ключевой задачей оценки финансовой устойчивости предприятия является определение степени зависимости деятельности предприятия от заемного капитала, что позволяет оценить ряд коэффициентов, например, таких как коэффициенты обеспеченности собственными оборотными средствами и маневренности.

Отдельные коэффициенты не имеют универсального характера и применяются с ограничениями, зависящими от наличия или отсутствия определенных условий (в частности, коэффициент долгосрочного привлечения заемных средств используют только при наличии в пассиве баланса долгосрочных обязательств).

Рассчитаем на примере АО «Абс» несколько коэффициентов финансовой устойчивости предприятия: коэффициент задолженности, коэффициент финансирования и коэффициент финансовой напряженности.

Пример 2.4

Рассчитаем коэффициенты финансовой устойчивости для предприятия.

Коэффициент задолженности для предприятия АО «Абс»:

Кз=25+80+40/470=0,31 – соответствует нормативному значению (мене 0,5), Доля заемных источников финансирования допустима, предприятие обладает необходимой свободой в принятии финансовых решений.

Коэффициент финансирования для предприятия АО «Абс»:

Кф=470/25+80+40=3,1 – соответствует нормативному значению (более 1,0). Предприятие имеет возможность покрытия собственным капиталом заемных средств.

Коэффициент финансовой напряженности для предприятия АО «Абс»:

Кф.напр.=25+80+40/615=0,23 – соответствует нормативному значению (менее 0,5). Значит предприятие независимо от внешних источников финансирования.

Абсолютным показателем финансовой устойчивости является уровень чистых активов. Значение показателя чистых активов (ЧА) показывает, какая сумма в случае ликвидации акционерного общества останется в распоряжении акционеров после удовлетворения интересов кредиторов. Рассчитывается показатель чистых активов по формуле:

| ЧА = Активы – Все долговые обязательства | (2.11а) |

или

| ЧА = Собственный капитал – Накопленные убытки | (2.11б) |

Показатель ЧА рассчитывается ежегодно. Если он меньше уставного капитала, то это подлежит публичной огласке, общество должно зарегистрировать меньший размер уставного капитала. Постоянный рост ЧА свидетельствует об успешности работы общества, его устойчивом финансового состоянии. Если при этом снижаются коэффициент финансирования и коэффициент покрытия, то это свидетельствует уже не об устойчивом состоянии, а только о росте объёмных показателей работы общества.

Пример 2.5. В примере 2.1 чистые активы АО «Авс равные П4 (предполагается, что убытки отсутствуют), на начало и конец года равны 430 и 470 млн.руб – они возрастают. Это говорит не об изменении финансовой устойчивости, а о возрастании деловой активности (росте объёмных показателей).

Тестовые задания к 2.3

1) Финансовая устойчивость характеризует финансовое состояние предприятия в:

А )Краткосрочном периоде

Б) Среднесрочном периоде

В) долгосрочном периоде.

1) Нормальные источники финансирования запасов не включают:

А) Товарная часть кредиторской задолженности

Б) Нераспределенная прибыль

В) Банковские кредиты.

2) Для абсолютно устойчивого финансового состояния предприятия характерно:

А)Финансирование запасов и затрат за счет краткосрочных обязательств

Б) Финансирование запасов и затрат за счет долгосрочных обязательств

В)Финансирование запасов и затрат за счет собственных средств.

4) Установить соответствие между показателями финансовой устойчивости и их нормативными значениями:

| 1)Коэффициент финансирования | А) Свыше 0,5 |

| 2) Коэффициент автономии | Б) От 0,1 до 0,2 |

| 3) Коэффициент долгосрочного привлечения заемных средств | В) Менее 0,5 |

| 3) Коэффициент задолженности | Г) Свыше 1 |

4) Об устойчивом положении акционерного общества свидетельствует:

А Рост чистых активов при снижении коэффициента финансирования

Б Уровень чистых активов меньше уровня уставного капитала

В Рост чистых активов при росте деловой активности.

Вопросы для самоконтроля к 2.3

1) Поясните, что характеризуется показателями финансовой устойчивости предприятия.

2) Перечислите нормальные источники финансирования запасов и затрат.

3) Охарактеризуйте основные типы финансовой устойчивости предприятия.

4) Перечислите основные коэффициенты, характеризующие структуру каптала.

5) Поясните, к каким последствиям для предприятия может привести нарушения нормативных значений коэффициентов структуры капитала.

6) Поясните, что характеризует уровень чистых активов предприятия.

Анализ деловой активности

Деловая активность (или «оборачиваемость») в финансовой деятельности определяется как весь спектр действий, направленных на продвижение данного предприятия во всех сферах: рынок сбыта продукции, финансовая деятельность, рынок труда и т.д.

| Деловая активность предприятия — это результативность работы предприятия сравнительно величины авансированных ресурсов или величины их потребления в процессе производства, проявляющаяся, в скорости оборота его средств. |

Повышение деловой активности любого предприятия проявляется в расширении сферы обслуживания или рынка сбыта, увеличении номенклатуры товаров и услуг и ее успешной реализации, стабильном развитии (профессиональное, личностное развитие) штата работников предприятия, эффективности использования всей базы ресурсов (финансы, персонал, сырье).

Для того, чтобы определить уровень деловой активности предприятия, необходимо провести полноценный грамотный анализ. В данном случае, анализу подвергаются уровни и динамика определенных «финансовых коэффициентов», которые являются показателями достигнутых результатов в деятельности предприятия.

Анализ деловой активности предприятия можно провести по следующим показателям:

- качественные показатели,

- количественные показатели.

Ниже рассмотрим каждую группу показателей подробнее.

1. Оценка деятельности предприятия на качественном уровне предполагает анализ по так называемым «неформализуемым» критериям. Речь идет о сравнении данного предприятия с другими организациями, ведущими свою деятельность в аналогичной отрасли. Подобную информацию можно получить, изучая результаты маркетинговых исследований, анкетирования, опросов. К качественным показателям относятся:

- рынок сбыта, а именно его объемы, ежегодные темпы расширения;

- объем продукции, предназначенной для экспорта;

- репутация предприятия, в том числе: количество постоянных покупателей, потребителей услуг; уровень известности предприятий-покупателей;

- уровень спроса продукции именно этого предприятия на рынке.

2. Количественная оценка включает в себя анализ по двум направлениям:

- абсолютные показатели,

- относительные показатели.

Абсолютные показатели деловой активности – это такие величины, которые характеризуют соотношение между двумя основными финансовыми показателями деятельности любого предприятия – величиной вкладываемого капитала, активов и объемом реализации готовых товаров или услуг.

Таким образом, к абсолютным показателям относят:

- активы (потенциал) предприятия;

- выручка от реализации (степень использования потенциала);

- прибыль (изменение качества деятельности.

Анализ этих показателей лучше всего проводить системно (1 раз в квартал, год) для того, чтобы отслеживать любые изменения в динамике и соотносить их с текущей обстановкой на рынке.

Оптимальное соотношение между вышеуказанными показателями можно выразить следующей формулой:

| 100%< Ta < Tв <Тп | (2.12) |

Где: Та – темп роста активов

Тв – темп роста выручки от реализации

Тп – темп роста прибыли.

Из этой формулы следует, что темпы увеличения прибыли предприятия должны быть выше, чем темпы прироста выручки от реализации и прироста стоимости основного имущества предприятия. Это идеальная теоретическая модель. На практике же ситуация редко укладывается в идеальную формулу. Даже в деятельности самых развитых и стабильных предприятий темп прироста стоимости активов часто превышает темп прироста других показателей. Причинами могут быть:

- расширение номенклатурной сетки за счет введения новых видов продукции или предоставляемых услуг;

- проведение капитального ремонта, обновление отдельных производственных узлов;

- реконструкция и реорганизация всего производства в целом.

Все эти мероприятия требуют значительных капиталовложений, которые окупаются только в долгосрочной перспективе.

Пример 2.6Для АО «Авс» на основе примера 2.1 определим деловую активность по показателям таблицы 2.6.

Таблица 2.6 – Показатели для определения деловой активности предприятия

| Показатель | Значение показателя (млн.руб) | Темп роста, % | |

| На начало года | На конец года | ||

| 1 активы | 540.0 | 615.0 | |

| 2 выручка | 810.0 | 984.0 | |

| 3 прибыль | 117.6 | 130.0 |

Можно сделать вывод, что условие 2.12 выполняется: 100 < 114 < 121 < 130, что свидетельствует о высокой деловой активности.

К относительным показателям деловой активности относят коэффициент устойчивого экономического роста и частные коэффициенты деловой активности., которые показывают скорость оборота различных составляющих капитала: актива и пассива.

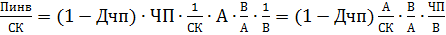

Коэффициент устойчивого экономического роста рассчитывается по формуле:

Кур =

| (2.13) |

Где: Кур – коэффициент устойчивости экономического роста,

Пивн – реинвестируемая прибыль, руб/г

Дчп – доля дивидендов в чистой прибыли, руб/г

В – выручка, руб/г.

Первое равенство в (2.13) показывает темп прироста собственного капитала только за счёт прибыли, а не заёмных средств (для сравнения: темп роста СК = (СК+Пинв)/СК).

Третье равенство в (2.13) показывает, что скорость экономического роста будет постоянной (устойчивой), если предприятие сохранит внутрифирменную стратегию при следующих неизменных рыночных условиях:

1)доля дивидендов в чистой прибыли, Дчп=пост1

2) структура капитала А/СК=пост2

3) ресурсоотдача (коэффициент трансформации активов) В/А=пост3

4).доля ЧП в выручке ЧП/В=пост4

Факторы экономического роста делят на две группы:

· Финансовые – зависят в основном от финн стратегии: дивидендной политики и приемлемого для предприятия уровня зависимости от заёмного капитала.

· Производственно-рыночные: ресурсоотдачи и доли чистой прибыли в рубле продаж; от умения снижать издержки, избавляться от ненужных активов, от доли рынка, цен на продукцию.

Пример 2.7. Расчеты проводим по данным примера 2.1.

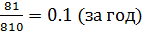

Для АО «Авс» коэффициенты устойчивого экономического роста равны:

Кур.нг = (1-  ∙

∙  ∙

∙  ∙

∙

Кур.кг = (1-  ∙

∙  ∙

∙  ∙

∙  0.133 (за год)

0.133 (за год)

Расчеты показали, что коэффициент экономического роста достаточно велики, поэтому предприятие может развиваться без привлечения заёмных средств.

Частные коэффициенты деловой активности; как мы уже отметили выше, показывают скорость оборота различных составляющих капитала: актива и пассива.

| 1. Период оборота запасов: ПОз = Зп : Зт | (2.14) |

Где ПОз – период оборота запасов, сут

Зп – запасы, руб

Зт – суточные затраты на производство, руб/сут.

2. Период оборота дебиторской задолженности:

| ПОдз = Дз : Вдн | (2.15) |

Где ПОдз – период оборота дебиторской задолженности, сут

ДЗ – дебиторская задолженность, руб

Вдн - выручка дневная от реализации, руб/день.

3. Период оборота кредиторской задолженности:

| ПОкз = Кз : Зт | (2.16) |

Где ПОкз – период оборота кредиторской задолженности, сут

КЗ – кредиторская задолженность, руб.

4. Период оборота запасов:

| ПОа = А : Вдн | (2.17) | |

где ПОа – период оборота активов, сут.

А – активы, руб.

На примере рассчитаем значения показателей деловой активности для предприятия.

Пример 2.8. Исходные данные для расчётов периода оборотов активов

Таблица 2.8 - Показатели оборота капитала для АО «Авс»

| Показатель | Формула | Ед. изм | На нач года | На кон года |

| 1, Выручка от реализации | Млн.р/г | |||

| 2. Затраты | Млн.р/г | 692.4 | 831.5 | |

| 3. Суточные затраты на производство и реализацию | п2/360 | Млн.р/д | 1.923 | 2.31 |

| 4. Запасы | Млн.р | |||

| 5. Дебиторская задолженность | Млн.р | |||

| 6. Кредиторская задолженность | Млн.р | |||

| Решение | дни | |||

| 7. Период оборота запасов | п4/п3 | дни | 51.9 | |

| 8. Период оборота дебиторской задолженности | п5/(п1/360) | дни | 17.8 | 25.6 |

| 9. Период оборота кредиторской задолженности | п6/п3 | дни | 18.2 | 19.5 |

| 10. Активы | Млн.р | |||

| 11.Период оборота активов | П12/(п1/360) | дни | ||

| 12. Коэффициент трансформации активов | П1/п12 | В год | 1.5 | 1.6 |

Анализ результата расчетов показывает, что у предприятия достаточный уровень деловой активности, запасы оборачиваются за 52 дня, то есть в течение 1 года совершают 7 оборотов (365/5В2). Дебиторская задолженность оборачивается быстрее, чем кредиторская задолженность. Финансовый цикл короче операционного, что говорит о низком уровне риска нарушения деятельности предприятия из-за недостатка финансирования. Однако, стоит обратить внимание на период оборота активов (240 дней) в целях его сокращения.

Тестовые задания к 2.4

1) Повышение деловой активности предприятия проявляется в :

А Увеличении численности персонала при прочих неизменных условиях

Б Увеличении цен на товары и услуги при прочих неизменных условиях

В) Увеличении номенклатуры товаров и услуг при прочих неизменных условиях.

2) К качественным показателям деловой активности не относят:

А) Темп роста рыночной доли предприятия

Б) Уровень спроса на продукцию

В) Уровень импорта запасов в структуре актива.

3) Для оптимального соотношения абсолютных показателей деловой активности характерно:

А) Темп роста активов выше темпов роста прибыли

Б) Темп роста активов выше темпов роста выручки

В) Темп роста выручки ниже темпов роста прибыли.

4) Коэффициент устойчивого экономического роста относится к:

А) К группе качественных показателей деловой активности

Б) К группе относительных показателей деловой активности

В) К группе частных коэффициентов деловой активности.

5) Превышение периода оборота кредиторской задолженности по сравнению с периодом оборота дебиторской задолженности свидетельствует о том, что:

А) Финансовый цикл короче операционного

Б) Операционный цикл выше финансового

В) Финансовый цикл короче производственного.

Вопросы для контроля к 2.4

1) Дайте определение понятия деловой активности.

2) Назовите группы показателей, характеризующие деловую активность предприятия.

3) Что характеризуют абсолютные показатели деловой активности?

4) Перечислите рыночные условия, обеспечивающие устойчивую скорость экономического роста предприятия.

5) Перечислите причины несоответствия темпов роста активов, выручки и прибыли.

6) Установите общий порядок расчета частных коэффициентов деловой активности.

Анализ рентабельности

С деловой активностью тесно связаны показатели рентабельности. Таких показателей много, все они основаны на сопоставлении результата деятельности с уровнем затрат на достижение данного результата. Показатели рентабельности характеризуют окончательные результаты хозяйствования, их величина показывает соотношение эффекта с наличными или использованными ресурсами. Их применяют для оценки деятельности предприятия и как инструмент инвестиционной политике и ценообразовании.

| Рентабельность – относительный показатель экономической эффективности, который комплексно отражает степень эффективности использования материальных, трудовых и денежных и др. ресурсов и рассчитывается как отношение прибыли к активам или денежным потокам, её формирующим. |

Показатели рентабельности можно объединить в несколько групп:

1) показатели, характеризующие рентабельность (окупаемость) издержек производства и инвестиционных проектов;

2) показатели, характеризующие рентабельность продаж;

3) показатели, характеризующие доходность капитала и его частей.

Все эти показатели могут рассчитываться на основе балансовой прибыли, прибыли от реализации продукции и чистой прибыли.

Рентабельность производственной деятельности можно оценить показателем рентабельность активов Рa, который исчисляется путем отношения чистой прибыли (ЧП) к среднегодовой стоимости активов предприятия Са:

| Ра=ЧП : Са | (2.18) |

Она показывает, сколько предприятие имеет прибыли с каждого рубля, вложенного в производство.

Рентабельность собственного капитала определяется отношением объема чистой прибыли к объему собственного капитала:

| Рск=ЧП : Ск | (2.19) |

Рентабельность хозяйственной деятельности характеризует норму возмещения (вознаграждения) на всю совокупность источников, используемых предприятием, т.е. является отношением суммы чистой прибыли (ЧП) к сумме инвестированного ими капитала (ИК), т.е. среднегодовой сумме собственного капитала (СК) и долгосрочных заемных средств (ДЗС):

| Рик= ЧП : ИК = ЧП : (СК+ДЗС) | (2.20) |

Данный показатель дает понятие о том, насколько эффективно менеджмент предприятия инвестирует средства в основную деятельность предприятия.

При расчетах рентабельности необходимо иметь в виду, что величина инвестируемого в предприятие капитала меняется в течение периода получения дохода, поэтому она должна определяться как его среднее значение.

Финансовая рентабельность характеризует эффективность инвестиций собственников предприятия, которые представляют предприятию ресурсы или оставляют в его распоряжении всю или часть принадлежащей им

прибыли. Система показателей финансовой рентабельности формируется как

отношение прибыли к различным показателям авансированных средств, из

которых наиболее важными являются: все активы предприятия; инвестиционный капитал (собственные средства + долгосрочные обязательства); акционерный (собственный) капитал.

Одним из способов расчета финансовой рентабельности является расчет по формуле:

| Рф=ЧП : СК | (2.21) |

где Rф – финансовая рентабельность;

СК – среднегодовая стоимость собственного капитала.

Необходимо отметить, что при расчетах рентабельности стоимость собственного капитала должна рассчитываться именно как средняя за период величина, так как в течение года собственный капитал может быть увеличен за счет дополнительных денежных вкладов или за счет использования образующейся в отчетном году прибыли.

Эффективность основной деятельности предприятия по производству и реализации товаров, работ и услуг характеризуется показателем рентабельности продукции. Он определяется отношением прибыли к полной себестоимости продукции. Этот показатель может быть широко использован в аналитических целях, так как позволяет производить расчеты, соотнося различные показатели прибыли с различными показателями затрат на продукцию.

Кроме того, на основе показателей рентабельности продукции можно проводить внутризаводские и межзаводские сравнения как по общему объему продукции, так и по отдельным их видам.

Для характеристики рентабельности реализованной продукции (РРП) прибыль от реализации (ПРП) делят на полную себестоимость реализованной продукции (Сп):

| Ррп = Прп : Сп | (2.22) |

Данный показатель характеризует реальный размер прибыли, которую приносит предприятию каждый рубль произведенных затрат по ее выпуску и реализации. Иногда при расчетах данного показателя в числителе используют чистую прибыль предприятия.

Для осуществления контроля не только за себестоимостью реализованной продукции, но и за изменениями в политике ценообразования рассчитывают показатель рентабельности продаж (Рпр). Он определяется отношением чистой прибыли (ЧП) или прибыли от реализации (ПРП) к сумме выручки от реализации продукции (В):

| Рпр=(Прп х Чп) : В | (2.23) |

Этот показатель характеризует эффективность производственной и коммерческой деятельности: сколько прибыли имеет предприятие с рубля продаж. Он используется для контроля над взаимозависимостью между ценами, количеством реализованного товара и величиной издержек производства и реализации продукции. Показатель можно определять в целом по продукции или по отдельным ее видам.

Исходя из приведенной формулы расчета рентабельности продукции, можно определить влияние на ее изменение по сравнению с базисным периодом изменения цен на продукцию и изменения уровня себестоимости. Если представить прибыль от реализации как разницу между выручкой от реализации без НДС (В) и полной себестоимостью реализованной продукции (СП), то формула расчета рентабельности продаж будет выглядеть следующим образом:

| Рп = (В – Сп) : В | (2.24) |

Изменение рентабельности продаж за счет изменения отпускных цен на реализованную продукцию определяется по формуле:

| ΔРп = [(В1-Со) : В1] - [Во-Со) : Во] | (2.25) |

Влияние фактора изменения себестоимости на рентабельность продаж составит:

| ΔРс= [(В1-С1) : В1] - [В1-Со) : В1] | (2.27) |

Общее изменение рентабельности продаж по сравнению с базисным периодом должно быть равно сумме влияния перечисленных двух факторов:

| ΔР = Δ Рп + ΔРс | (2.28) |

Рост любого показателя рентабельности зависит от общих экономических явлений и процессов: совершенствования системы управления производством; повышения эффективности использования ресурсов предприятия на основе стабилизации взаимных расчетов и системы расчетно-платежных отношений; индексации оборотных средств и четкого определения источников их формирования; работы предприятия по ресурсосбережению

Рассмотрим на примере изменение за год показателей рентабельности

предприятия.

Пример 2.11. Рассчитаем показатели рентабельности для АО «Абс» по данным таблицы.

Таблица 2.9 - Расчет показателей рентабельности для АО «Абс»

| Показатель | Ед измерения | Значение показателя | |

| На начало | На конец | ||

| Дано | |||

| 1 Выручка от реализации | Млн.р/г | ||

| 2 Чистая прибыль | Млн.р/г | 104.5 | |

| 3 Активы предприятия | Млн.р | ||

| 4 Собственный капитал предприятия | Млн.р | ||

| Решение | |||

| 5 Рентабельность продаж (п2/п1) | Безразм | 0.1 | 0.106 |

| 6 Рентабельность активов п2/п3 | Безразм | 0.15 | 0.17 |

| 7 Рентабельность собственного капитала п2/п4 | Безразм | 0.19 | 0.22 |

Из приведенной таблицы можно сделать вывод о том, что у предприятия наблюдается рост всех показателей деятельности. Однако рентабельность продаж, которая и на начало и наконец года имеет невысокое значение, растет незначительно. Предприятию необходимо разработать комплекс мер по повышению значения данного показателя.

Основными резервами увеличения суммы прибыли и, значит, резервами повышения показателей рентабельности являются увеличение объема реализации продукции, снижение ее себестоимости, повышение качества товарной продукции, реализация ее на более выгодных рынках сбыта и т.д. (рис.2.2)

Рисунок 2.2 - Схема формирования резервов роста прибыли

от реализации продукции

Тестовые задания к 2.5

1) Показатели рентабельности основаны на:

А) Сопоставлении групп активов и групп источников для их формирования

Б) Сопоставлении резуль

Дата: 2016-10-02, просмотров: 395.