Мировой экономический кризис больно ударил по «Газпрому». В январе 2009 года цена на нефть упала до 32,40 доллара за баррель, и рыночная капитализация «Газпрома» снизилась до 85 миллиардов долларов. Через год баррель нефти подорожал до 75 долларов, а рыночная капитализация компании стабилизировалась на уровне около 140 миллиардов долларов, что составило лишь 40 процентов от максимума. «Газпром» по‑прежнему остается крупнейшей российской компанией по этому показателю, однако по эффективности он уступает компаниям со сравнимыми активами.

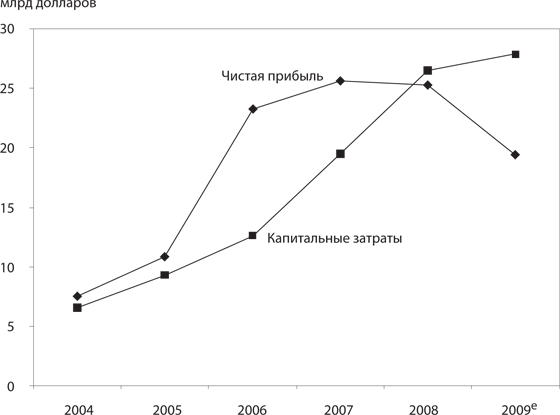

Чистая прибыль корпорации, в 2007 и 2008 годах превышавшая 25 миллиардов долларов, в 2009 году достигла лишь 20 миллиардов (рис. 7.4). При этом общий объем инвестиций «Газпрома» продолжает расти, к 2010 году планируется достичь уровня в 30 миллиардов долларов, что значительно превышает чистую прибыль компании{237}. В результате у «Газпрома» наблюдаются отрицательные денежные потоки, а чистая задолженность компании превышает 40 миллиардов долларов.

Рис. 7.4 Чистая прибыль и капитальные затраты «Газпрома», 2004–2009 гг.

e – приблизительная оценка.

Источник: UBS Investment Research, July 15, 2009.

Экономический спад всегда обнажает структурные изъяны, и «Газпром», возможно, переживает начало серьезного структурного кризиса. А поскольку роль компании в российской экономике и политике уникальна, этот факт касается экономической и политической модели всей страны. Нынешний финансовый кризис следует считать не причиной, а катализатором сложившейся ситуации.

В первом квартале 2009 года на «Газпром» обрушился удар извне. Объем российского экспорта газа резко упал, вынудив компанию сократить добычу. К июню уровень добычи был снижен на 36 процентов (в пересчете на годовые показатели){238}. Объем экспорта начал восстанавливаться в апреле, а уровень добычи – в июле, однако общее количество экспортированного Россией за год газа сократилось на 11 процентов, а «Газпром» снизил добычу с 550 миллиардов кубометров в 2008 году до 462 миллиардов – в 2009‑м (то есть на 16 процентов){239}. Неожиданное снижение спроса было обусловлено тремя факторами: двухнедельным перерывом в поставках, кратковременным повышением цен на газ и серьезной рецессией.

Имеется по меньшей мере шесть оснований полагать, что речь идет не о временном сбое, а о новой тенденции: ненадежность «Газпрома» как поставщика; появление конкурирующей продукции – СПГ и сланцевого газа; изменение соотношения цен на газ и цены корзины нефтепродуктов; падение спроса на газ, вызванное структурными изменениями; снижение удельного энергопотребления в России, Украине и Белоруссии; низкая эффективность «Газпрома» в сравнении с независимыми производителями.

Итак, начнем с того, что «Газпром» долго рекламировал себя как «надежного поставщика газа российским и зарубежным потребителям»{240}. В январе 2006 года, прекратив поставки газа на Украину, компания нанесла ущерб восьми странам; в 2007 году еще несколько стран пострадали от прекращения поставок в Белоруссию. В январе 2009 года из‑за конфликта с Украиной «Газпром» на две недели полностью перекрыл газ 16 европейским странам. Отключение произошло не по вине европейцев (которых никто не предупредил об этом), и многие из них, особенно на Балканах, сильно пострадали.

«Газпром» долгие годы пользовался значительной свободой действий, поставляя газ, однако до 2006 года компания лояльно относилась к западным клиентам и не церемонилась с бывшими советскими странами. Анализ, проведенный Шведским оборонным исследовательским агентством, показал, что с 1991‑го по 2006 год Россия прибегала к «принудительной энергетической политике» (прекращению поставок, навязыванию цен и саботажу) 55 раз. Как полагают авторы анализа, 36 инцидентов такого рода имели политическую и 48 – экономическую подоплеку (либо и то и другое вместе). «Газпром» играл главную роль в 16 из этих случаев, еще 9 на счету у группы «Итера», по некоторым сведениям – подконтрольной «Газпрому» компании. Принудительные меры, принимаемые Россией в отношении постсоветских стран, и в самом деле представляются обычной практикой. Основными объектами таких мер были Литва, Грузия, Белоруссия, Украина и Молдавия{241}.

«Газпром» оправдывал многочисленные случаи прекращения поставок просрочками платежей и сопротивлением постсоветских стран повышению цен на газ, однако зачастую подобные инциденты сопровождались громкими политическими заявлениями высших российских должностных лиц. Много лет «Газпром» продавал свою продукцию этим странам по льготным ценам, причем нередко за потребителями числились огромные долги, порядок выплаты которых никак не регулировался. «Газпром» проявлял терпение, рассчитывая использовать эти долги в своих интересах: в счет их погашения потребовать для себя участия в собственности на газопроводные сети должников. Однако даже в тех случаях, когда ему удавалась такая комбинация (как это было, например, в Молдавии и Белоруссии), он все равно продолжал прерывать поставки, ставя под угрозу энергетическую безопасность стран‑потребителей. Начиная с 2005 года компания стала пытаться вынудить постсоветские страны оплачивать газ по рыночной цене, бессистемно, методы же были для каждой страны свои, так что политическая мотивация была буквально шита белыми нитками. Более того, «Газпром» зачастую настаивал на включении в процесс «непрозрачных» посредников, получавших большие барыши за счет трансфертного ценообразования{242}.

Соглашение «Газпрома» с Украиной, заключенное в январе 2009 года, возможно, положило начало новой тенденции. С учетом поправок, внесенных в ноябре, его можно охарактеризовать как долгосрочное, оговаривающее европейскую ценовую формулу, разумные транзитные тарифы и отсутствие посредников. Впрочем, предусмотренные договором объемы оказались непомерно большими, их пришлось сократить почти вдвое как на 2009‑й, так и на 2010 год, поскольку Украина практически наполовину снизила объем импорта газа из России по новым, более высоким, ценам.

Понятно, что жертвы газпромовского произвола защищались, как могли. Некоторые крупные потребители – Украина, Австрия, Венгрия – скопили газовые запасы на три месяца и больше. Однако такие большие запасы требуют значительных затрат, которые приходится добавлять к стоимости газа, закупаемого у «Газпрома». Все потребители стараются диверсифицировать свое энергоснабжение и ослабить зависимость от трубопроводных поставок газа. В результате «Газпром» мало‑помалу лишается своей частичной монополии на поставки газа по нисходящей цепи многим посткоммунистическим странам Восточной Европы. Так, скажем, Польша и Венгрия приобретают теперь половину необходимого им газа у других поставщиков. «Газпром» обеспечивает 40 процентов всего импортируемого Евросоюзом газа и четверть его суммарного потребления{243}.

Вторая проблема «Газпрома» состоит в том, что на рынок все активнее выходит конкурирующая продукция – СПГ и сланцевый газ. «Газпром» традиционно поставляет газ только в Европу и только по трубопроводам. Технология СПГ применяется уже достаточно долго, но до недавнего времени она требовала слишком больших затрат, так что в значительных масштабах ее начали использовать только сейчас. Эта технология позволяет газодобытчикам – сколь бы далеко они ни находились от потребителя, даже в таких удаленных регионах, как Персидский залив (Катар), – охлаждать добытый газ до жидкого состояния с помощью весьма дорогостоящей установки сжижения и транспортировать его в танкерах на регазификационные терминалы, откуда он попадает в газопровод. За последние несколько лет во все три стадии процесса были инвестированы огромные средства – и относительно дешевый СПГ, поставляемый с многочисленных новых регазификационных терминалов, буквально хлынул на европейский газовый рынок{244}.

В то же время Соединенные Штаты освоили промышленную добычу дешевого сланцевого газа, которым они полностью удовлетворили свой прогнозируемый спрос на СПГ. В итоге СПГ, предназначавшийся для Америки, начал поступать на европейский рынок. Согласно прогнозу Международного энергетического агентства, в течение ближайших трех – пяти лет ситуация не изменится, и европейский спрос на газ вернется к уровню 2008 года не раньше, чем к 2012–2013 году{245}. Неуклонно растущий спрос на газ сменился среднесрочным перенасыщением рынка.

Третий фактор заключается в том, что избыток газа существенно меняет конъюнктуру рынка, снижая мировые цены. Торговля СПГ очень похожа на торговлю нефтью: в ней доминирует спотовый рынок, цены которого существенно варьируются, порой составляя не более половины российской цены 2009 года. Нынешние новые потребители считают нецелесообразным иметь дело с подаваемым по трубопроводу российским газом при доступности более дешевого СПГ.

Кроме того, под вопросом оказываются условия, на которых «Газпром» заключал контракты. С тех пор как компания в начале 1980‑х годов стала продавать газ в Европу, она настаивала на заключении долгосрочных контрактов по ценам, привязанным к усредненному нефтяному индексу полугодовой давности. Такие контракты были выгодны в период роста цен на нефть, но теперь, когда нефть подешевела, они потеряли свою привлекательность. В первой половине 2009 года Россия поставляла газ в Европу по сильно завышенным ценам, что негативно влияло на спрос. Во второй половине, когда российский газ серьезно подешевел, спрос на него восстановился лишь частично.

Навсегда ли распалась европейская ценовая связка «газ – нефть», оставив цены на газпромовское сырье на неадекватно высоком уровне? Этот вопрос исключительно болезнен для «Газпрома». Компания считает этот феномен временным, однако независимые консультанты утверждают, что это состояние продлится неопределенно долго{246}. «Газпром» настаивает на заключении долгосрочных контрактов с условием «бери или плати», вынуждающих потребителей платить неустойку в тех случаях, когда они отказываются закупать газ по согласованным ценам.

Четвертая проблема касается изменения спроса на газ после кризиса. В докризисные времена господствовала идея о том, что газ – один из лучших видов топлива: при его сжигании выделяется гораздо меньше углекислого газа, чем от угля или нефти. При этом он используется в трех основных областях: производстве электроэнергии, теплоснабжении и обрабатывающей промышленности (химия и металлургия). По части производства электроэнергии конкурент газа – уголь, причем увеличив энергоэффективность электростанций, можно сэкономить огромное количество энергии. Что касается теплоснабжения, существенной части затрат можно избежать, улучшив термоизоляцию. В химической и металлургической отраслях, судя по всему, проходит процесс разукрупнения предприятий. В недавно выполненном компанией McKinsey & Company анализе отмечается, что именно у этих секторов наиболее высокий потенциал в области энергосбережения{247}. Все это означает, что в среднесрочной перспективе спрос на газ может очень существенно снизиться.

Перейдем к пятому из шести факторов. После рекордно высоких цен на нефть 1973–1980 годов мир неожиданно стал потреблять значительно меньше энергии. Что‑то подобное, по всей видимости, произойдет и в ближайшем будущем. Самым большим потенциалом для снижения энергозатрат обладают три страны: Россия, Украина и Белоруссия. На сегодняшний день Россия потребляет вдвое больше первичной электроэнергии на 1 доллар ВВП, чем Китай, и в шесть раз превосходит по этому параметру Соединенные Штаты (расчеты выполнялись по паритету покупательной способности){248}. Украина и Белоруссия, два крупнейших рынка сбыта «Газпрома», демонстрируют очень схожую ситуацию. Из этого следует, что спрос на газ в этих трех странах, скорее всего, будет падать.

Падение спроса на газ окажется еще более резким, если начнут претворяться в жизнь амбициозные планы по сокращению выброса парниковых газов на 50 процентов к 2050 году – именно об этом шла речь на Копенгагенской конференции по изменению климата (см. главу 6). В работе, посвященной долгосрочным сценариям динамики энергопотребления в России, Сергей Пальцев, Джон Рейлли и Наталья Турдыева приходят к выводу, что пик российского спроса на газ будет достигнут в 2010 году{249}. Избыток газа может оказаться даже не средне‑, а долгосрочной перспективой.

Шестая проблема «Газпрома» – независимые российские газодобытчики. Громоздкость и неповоротливость бюрократической машины этой госмонополии ограничивает ведение газодобычи лишь гигантскими месторождениями, а ведь Россия богата пригодными для разработки небольшими и средними месторождениями. В обозримом будущем нет никакой необходимости осваивать труднодоступные гигантские месторождения при наличии удобных для разработки месторождений среднего масштаба. Независимые компании, отличающиеся оперативностью и маневренностью, уже занимаются этим. «Новатэк» и крупные частные нефтяные компании наладили значительно более дешевую, чем у «Газпрома», добычу газа. В отличие от «Газпрома», они умудряются увеличивать объемы продаж на внутреннем рынке, получая достойную прибыль.

«Газпром» неоднократно использовал свою монопольную власть и политическое влияние для покупки независимых производителей по низкой цене, чтобы восстановить свою долю в общей структуре газодобычи. Эта судьба постигла многие российские и зарубежные фирмы. В конечном итоге не может не возникнуть вопрос: а почему, собственно говоря, государство позволяет «Газпрому» ежегодно выбрасывать на ветер миллиарды долларов?

В общем в среднесрочной перспективе избыток газа у «Газпрома», по всей видимости, значительно увеличится – за счет сокращения энергопотребления как в пределах России, так и в других странах. Однако цены, по которым Россия будет продавать это сырье зарубежным потребителям, скорее всего останутся низкими, причем вполне вероятно, что ценовая связка «газ – нефть» перестанет существовать. Так что даже в случае повышения внутренних цен на газ финансовые ресурсы «Газпрома» значительно поубавятся.

Дата: 2019-11-01, просмотров: 319.