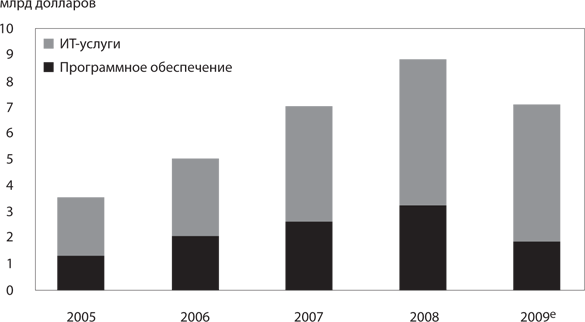

Российская индустрия программного обеспечения являет собой классическую «историю успеха». Весьма скромные доходы начала 1990‑х теперь выросли в десятки раз. В 2008 году совокупная выручка отрасли составила около 5,5 миллиарда долларов, причем почти половину этой суммы составляли доходы от экспорта{133}. В целом российский рынок, как показано на рис. 5.3, значительно вырос за счет продаж, осуществлявшихся в России такими иностранными компаниями, как Oracle и Microsoft. Впрочем, его объем все же не дотягивает до масштабов индийского рынка ПО и ИТ‑услуг, доходы которого в 2008 году составили 60 миллиардов долларов{134}.

Рис. 5.3 Российский рынок программного обеспечения и информационных технологий, 2005–2009 гг.

e – приблизительная оценка.

Источник: CNews Analytics. 2009. www.cnews.ru.

Российская индустрия ПО и информационных технологий очень молода. Почти все существующие на настоящий момент ИТ‑компании России были созданы российскими предпринимателями. Изначально большинство этих предпринимателей работали в государственных компьютерных центрах, научно‑исследовательских институтах и на оборонных предприятиях. Отрасли, безусловно, пошли на пользу молодость ее представителей, отсутствие груза старых активов, небольшой размер компаний: правительство не утруждало себя регулированием (в противном случае государственное вмешательство неизбежно тормозило бы ее рост). Низкая капиталоемкость облегчила вход на рынок и продажу бизнеса{135}. В результате ИТ‑отрасль была и остается одной из самых открытых в России.

В 1999 году McKinsey Global Institute пришел к выводу, что отрасль ПО является российским лидером по производительности труда: она составляла 38 процентов от уровня соответствующего показателя в США и в среднем в два раза превышала производительность труда в десяти других отраслях экономики, рассмотренных в исследовании{136}.

Стремительный рост российской экономики в 1999–2008 годах обусловил существенное повышение спроса на ИТ‑продукцию и услуги со стороны бизнеса, правительства и населения. Другим фактором, стимулировавшим рост этой отрасли, было ужесточение мер по защите интеллектуальной собственности и борьбе с пиратством: объем контрафактной программной продукции снизился с 87 (2004 год) до 68 процентов (2008 год){137}. В результате объемы продаж ПО и ИТ‑услуг на российском рынке за период с 2005‑го по 2008 год увеличились более чем в два раза – и это несмотря на экономический кризис 2009 года, приведший к значительному снижению затрат компаний на ИТ‑продукцию (рис. 5.3).

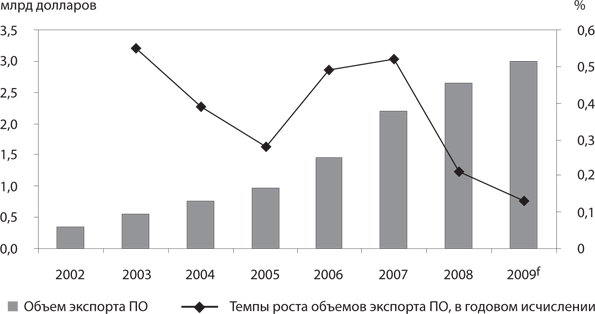

Пожалуй, самым убедительным свидетельством конкурентоспособности и прочных позиций российской индустрии программного обеспечения можно счесть стремительный рост объемов экспорта (рис. 5.4). Начало расцвета офшорного программирования в России приходится на тот момент, когда в начале 2000‑х годов лопнул «доткомовский» пузырь, и американские и европейские компании наперегонки бросились на поиски путей сокращения издержек{138}.

Рис. 5.4 Экспорт российского программного обеспечения, 2002–2009 гг.

Источник: «Руссофт». Обзор компаний – разработчиков программного обеспечения. 2009.

IDC – транснациональная научно‑исследовательская компания, специализирующаяся на информационных и коммуникационных технологиях, – пришла к выводу, что «превосходная техническая квалификация, добросовестно разработанные методики, высокий образовательный уровень, обеспечивающий достойное качество и техническую организацию проектов, составляют сильные стороны российской индустрии ПО и информационно‑технологических услуг»{139}. Хотя зарплаты в российской ИТ‑отрасли выше, чем в Индии и Китае, и шансов обогнать Индию на рынке офшорных услуг в ИТ‑бизнесе у России практически нет, очень вероятно, что она будет продолжать наращивать свое присутствие в высокотехнологичном сегменте этого рынка, а также на рынке коробочного программного обеспечения.

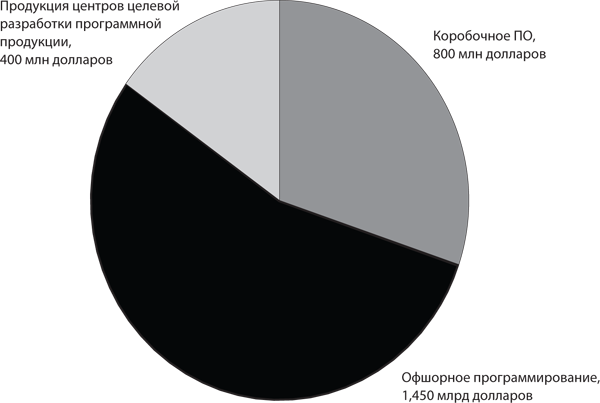

Согласно классификации, принятой некоммерческим партнерством «Руссофт», весь экспорт программных продуктов из России подразделяется на три категории:

1. Коробочное ПО. Сюда входят продающиеся или сдающиеся в аренду программы. Лидером на этом рынке является компания «Лаборатория Касперского», специализирующаяся на разработке антивирусного ПО; ее доходы в 2008 году составили 360 миллионов долларов, из которых 260 миллионов приходились на экспорт{140}. Продукция компании регулярно занимает высокие позиции в рейтингах крупнейших изданий, посвященных программному обеспечению. На российском рынке антивирусного ПО действуют еще два разработчика, по масштабам уступающие «Лаборатории Касперского»: Agnitum и Doctor Web. Можно назвать и несколько других производителей ПО с высоким уровнем продаж на международном рынке: «Транзас» (навигационные системы, программы‑тренажеры, системы управления движением судов), ABBYY (системы распознавания текста, конвертации документов, обработки данных, лингвистическое ПО), PROMT (системы автоматического перевода), Parallels (ПО для виртуализации и автоматизации).

2. Офшорное программирование (услуги по разработке ПО). Речь идет о случаях, когда зарубежные компании заказывают российским разработку ПО или оказание ИТ‑услуг. При этом право на производимую интеллектуальную собственность переходит зарубежным компаниям. Большинство российского ПО разрабатывается именно таким образом (см. рис. 5.5). Компании‑субподрядчики известны меньше, однако в некоторых из них (EPAM Systems, Exigen Services, Luxoft) работают тысячи программистов и компаний‑разработчиков по всему миру. Их с полным правом можно назвать транснациональными. Кроме того, есть сотни российских фирм, где работают не более 100 человек. По оценкам «Руссофт», в 2008 году в отрасли в общей сложности было занято около 50 тысяч человек.

Рис. 5.5 Состав российского экспорта программной продукции, 2008 г.

Источник: «Руссофт». Обзор компаний – разработчиков программного обеспечения. 2009.

3. Центры разработки ПО, принадлежащие международным компаниям. Высокое качество научных исследований и наличие квалифицированных кадров делают Россию исключительно привлекательной в глазах руководителей крупных международных компаний, основавших в России собственные центры программирования и разработок. Назовем лишь несколько из таких корпораций: Alcatel, Ericsson, Google, Intel, Motorola, Samsung, Sun Microsystems.

Дальнейшее развитие российской ИТ‑отрасли в огромной степени зависит от улучшения делового климата в стране – в особенности для компаний, занимающихся офшорным программированием, поскольку им приходится конкурировать на мировом рынке. Как уже было отмечено ранее, уровень знаний россиян в естественных науках и математике остается традиционно высоким – об этом свидетельствуют и успехи российских студентов и школьников на международных олимпиадах. Однако некоторые производители ПО жалуются, что наличие университетского образования далеко не всегда гарантирует соответствие сотрудника требованиям современного рынка. С ними, впрочем, не согласен директор одной крупной российской ИТ‑компании. В интервью одному из авторов этой статьи он назвал нынешний уровень выпускников вузов в основном высоким и не согласился с тем, что российские студенты не могут конкурировать с зарубежными. Напротив, качество их профессиональных знаний и понимание структуры и специфики отрасли продолжают улучшаться.

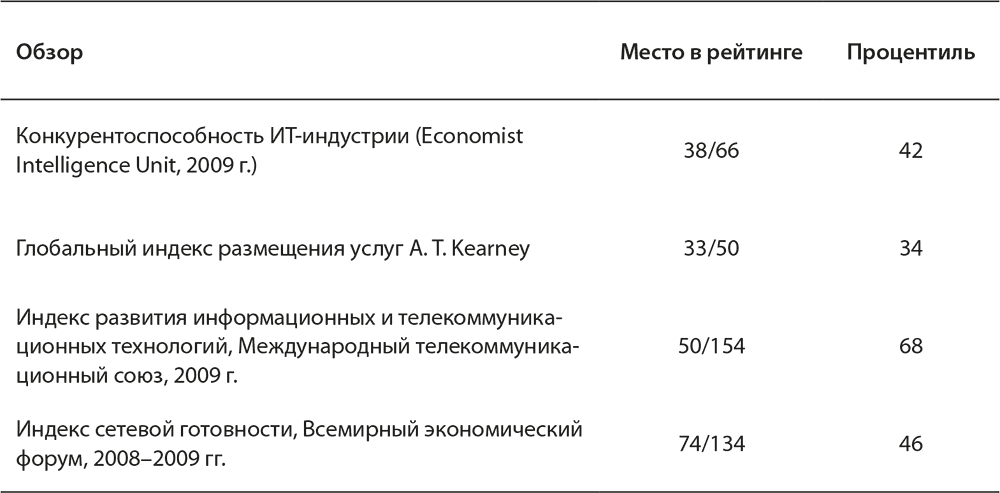

Тем не менее место России в общем рейтинге смещается вниз за счет неблагоприятных для бизнеса условий и коррупции (табл. 5.1). Хотя Россия занимает относительно неплохое место в Индексе развития информационных и телекоммуникационных технологий Международного телекоммуникационного союза, измеряющем доступность и уровень использования информационно‑коммуникационных технологий, а также пользовательские навыки населения, в рейтингах, учитывающих регулирующие механизмы и политику государства, ее показатели несравнимо скромнее{141}.

Табл. 5.1 Позиции России в некоторых рейтингах информационно‑коммуникационных технологий

Значительное препятствие для развития отрасли – неразвитость налоговой системы{142}. Компании в секторе производства ПО часто уклоняются от уплаты подоходных налогов, социальных выплат и НДС за счет найма независимых субподрядчиков. Благодаря этому они не нанимают постоянных сотрудников, которые обходятся значительно дороже. В таких условиях традиционные стимулы: повышение по служебной лестнице, опционы и прочие средства увеличения лояльности сотрудников – работают куда менее эффективно. К тому же из‑за отсутствия достаточно подготовленных и лояльных сотрудников компании не могут получить опыт управления большими проектами.

Однако самое главное препятствие для развития отрасли – преступность и коррупция в правоохранительных органах и государственных учреждениях{143}. Подкуп инспекторов, налоговиков, милиции – все эти расходы становятся тяжким бременем для бизнеса. Правоохранительные органы могут в любой момент наложить штраф почти на любую фирму, под любым – самым неубедительным – предлогом затребовав отчетность за многие годы. Если в этой документации не к чему придраться, можно сфабриковать нарушения и угрожать руководству судом и тюрьмой, вымогая таким образом взятки. Бывали прецеденты, когда бизнесменов шантажировали угрозой похищения членов их семей или расправы с ними. В такой атмосфере устрашения и принуждения у предпринимателей отсутствует стимул для расширения бизнеса – напротив, они стараются вывести свои активы из России.

Нанотехнологии

Российское правительство объявило развитие нанотехнологий приоритетной задачей государственного масштаба. В постсоветской России практически ни одной технологической отрасли не уделялось столько внимания, сколько нанотехнологиям. Идея сделать Россию одним из мировых лидеров в этой отрасли идет с самого верха.

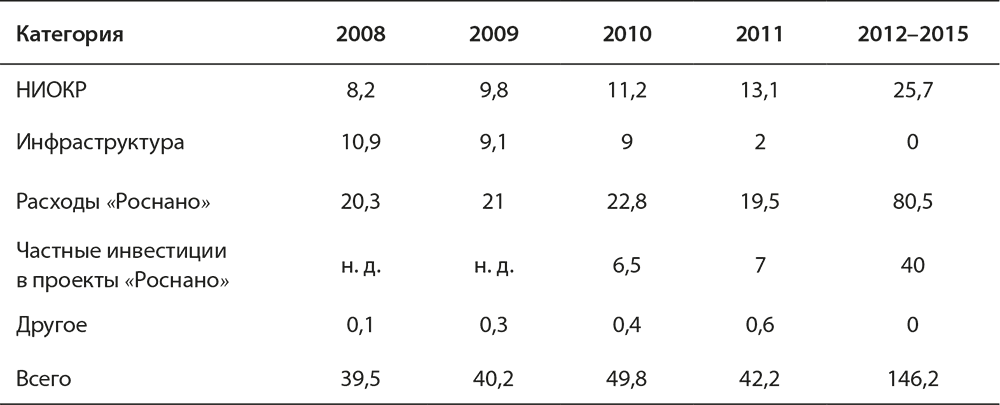

Правительство утвердило несколько программ поддержки и стимулирования развития нанотехнологий; на выполнение научно‑исследовательской работы и создание необходимой инфраструктуры выделили очень существенные суммы (табл. 5.2). В 2007 году была создана Российская корпорация нанотехнологий («Роснано»), уставной капитал которой составил 130 миллиардов рублей; основная ее задача – поощрение коммерческих инициатив в области нанотехнологий. К концу 2010 года «Роснано» утвердила инвестиции в размере 123 миллиардов рублей в 93 проекта (в том числе и в другие инвестиционные фонды) и стала лидером среди российских компаний, инвестирующих средства инвесторов в области высоких технологий{144}.

Табл. 5.2 Затраты государства и частных компаний на развитие нанотехнологий, 2008–2015 гг. (млрд рублей)

н. д. – нет данных.

Источник: Министерство образования и науки Российской Федерации. Федеральная целевая программа по развитию наноиндустрии до 2015 года. 2008. mon.gov.ru.

Нынешнее состояние нанотехнологий в России отражает как сильные, так и слабые стороны того, как в России ведутся исследования и внедряются инновации. Теоретические исследования российских ученых в области нанотехнологий можно назвать вполне конкурентоспособными. За период с 1995‑го по 2007 год Россия заняла шестое место в мире по количеству публикаций по этой теме – следом за США, Китаем, Японией, Германией и Францией{145}. В 1999 году Российская академия наук начала издавать журнал «Нано– и микросистемная техника». Государственные расходы на проекты и инициативы в этой области в 2008 году превысили 1 миллиард долларов, и Россия оказалась по этому параметру на третьем месте в мире – после США и Японии{146}.

На этапе коммерциализации инноваций Россия продемонстрировала несколько более скромные результаты: по числу патентов в области нанотехнологий она заняла 16‑е место, российские патенты составили 0,2 процента от общего числа мировых{147}. Инновационная активность российских компаний в нанотехнологической отрасли была весьма умеренной. В октябре 2009 года на форуме, организованном «Роснано», президент Медведев жаловался на отсутствие в российских деловых кругах интереса к нанотехнологиям.

Помимо «Роснано», в России имеется несколько частных компаний, работающих в нанотехнологической отрасли. Компания «НТ‑МДТ» (www.ntmdt.ru) была основана в 1989 году Виктором Быковым, начальником лаборатории Института физических проблем. Компания специализируется на разработке и изготовлении микроскопов со сканирующим зондом и другого оборудования, необходимого для исследований в области нанотехнологий. Компании принадлежит 10 процентов мирового рынка таких микроскопов и 90 процентов рынка России и СНГ. В 2007 году доходы «НТ‑МДТ» составили около 65 миллионов долларов. В 2008 году в национальном докладе «Инновационное развитие – основа модернизации экономики России» «НТ‑МДТ» была выделена в числе претендентов на звание самых коммерчески успешных российских компаний, занимающихся нанотехнологиями. Она располагает широкой сетью зарубежных поставщиков и двумя филиалами за границей: в Нидерландах и Ирландии. «НТ‑МДТ» инвестирует 15–20 процентов своего дохода в НИОКР и ведет активное сотрудничество с зарубежными научно‑исследовательскими лабораториями и организациями{148}.

Компания «Оптоган» (www.optogan.ru) была основана в 2004 году в Финляндии группой ученых из санкт‑петербургского Физико‑технического института имени Иоффе. Она разрабатывает и производит сверхъяркие светодиоды. Запатентованные разработки позволили значительно повысить эффективность светодиодного освещения и существенно снизить его стоимость. «Оптоган» располагает научно‑исследовательскими отделениями в Финляндии и опытной производственной линией в Германии. В декабре 2008 года компания была куплена госкорпорацией «Роснано» совместно с инвестиционным фондом «Группа ОНЭКСИМ», принадлежащим миллиардеру Михаилу Прохорову, и еще одной российской компанией. В настоящий момент «Оптоган» наращивает объемы производства в Санкт‑Петербурге. Общая сумма инвестиций в проект составляет 3,4 миллиарда рублей. Инвесторы надеются, что к 2013 году доходы достигнут 6 миллиардов рублей.

Атомная промышленность

Мирная атомная промышленность в России – это разработка и строительство атомных электростанций и производство оборудования для атомных электростанций, а также организация ядерного топливного цикла. Российская атомная промышленность целиком выросла из советской программы ядерных вооружений. В 2007 году гражданская и военная ветви этой отрасли объединились в Государственную корпорацию по атомной энергии «Росатом». Одной из целей, поставленных перед новой корпорацией правительством, было усиление позиций страны на мировом рынке ядерных технологий. Большинство гражданских активов атомной отрасли были перенаправлены в «Атомэнергопром», дочернее предприятие «Росатома».

«Атомэнергопром» – вертикально интегрированная холдинговая компания. В его собственности находятся компании, представляющие все звенья производственно‑сбытовой цепочки атомной энергетики – от урановых рудников, заводов по производству тепловыделяющих элементов, разработки и изготовления ядерных реакторов до проектирования и строительства атомных электростанций. Общий объем продаж «Атомэнергопрома» в 2008 году составлял 290 миллиардов рублей.

Это одна из крупнейших атомноэнергетических компаний мира. Она занимает первое место в мире по экспорту атомных электростанций и сейчас строит пять реакторов за пределами России. В собственности у «Атомэнергопрома» десять электростанций общей мощностью более 23 гигаватт, компания занимает второе место в мире среди атомных электростанций по генерируемой мощности и по объемам урановых резервов, включая собственность в зарубежных совместных предприятиях. По уровню добычи урановой руды «Атомэнергопром» – на четвертом месте в мировом рейтинге{149}.

В области осуществления ядерного топливного цикла у России есть ряд конкурентных преимуществ – особенно в сфере конверсии и обогащения урана. Стране принадлежит самый мощный в мире завод по обогащению урана (40 процентов общемировых объемов){150}. В собственности государства находится 100 процентов акций четырех российских обогатительных установок: Ангарский электролизный химический комбинат (Ангарск, Иркутская область), Электрохимический завод (Зеленогорск, Красноярский край), Уральский электрохимический комбинат (Новоуральск, Свердловская область) и Сибирский химический комбинат (Северск, Томская область). Общая мощность этих компаний составляет 26 миллионов килограммовых единиц работы разделения.

Обогащение урана – процесс с наибольшей добавленной стоимостью: на него приходится от 30 до 50 процентов окончательной цены реакторного топлива{151}. Цена – основной фактор, определяющий конкурентоспособность в области обогащения урана. Два основных конкурента России в этой области, USEC в США и европейский консорциум, контролируемый группой Areva, используют другую технологию – газовую диффузию, требующую значительно больше электроэнергии, а стало быть, более дорогую.

Обогащение урана обходится России дешевле, чем всем прочим странам мира, что обеспечивает стране высокую конкурентоспособность на отраслевом рынке{152}. Конкурентные преимущества России в этой области основаны на эффективной технологии газового центрифугирования и наличии крупных мощностей, а также отчасти – на научно‑технических и инвестиционных решениях 1990‑х годов, когда деньги вкладывались в разработку и ввод в действие газовых центрифуг нового поколения; другим отраслям промышленности повезло значительно меньше{153}. Кроме того, обогащение урана – капиталоемкий процесс, и крупные производственные мощности позволяют снизить удельные издержки{154}.

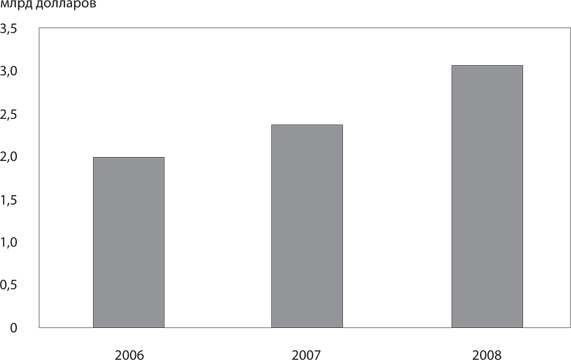

Россия экспортирует услуги по обогащению урана и радиоизотопов на всех крупнейших отраслевых рынках (рис. 5.6). Экспортом занимается еще одно подразделение «Росатома», компания «Техснабэкспорт» (торговая марка TENEX), обеспечивающая около трети совокупной потребности европейских ядерных реакторов в топливе. Кроме того, высокообогащенный уран извлекается из ядерных боеголовок и смешивается с менее обогащенным – в результате получается топливо для мирных нужд, экспортируемое в Соединенные Штаты. Условия этих продаж прописаны в договоре «Мегатонны в мегаватты», известном также как «соглашение ВОУ‑НОУ» (ВОУ – высокообогащенный уран, НОУ – низкообогащенный уран). Впрочем, дальнейшее продвижение TENEX на европейский и американский рынки ограничено квотами и другими торговыми барьерами, защищающими обогатительные компании стран‑импортеров.

Рис. 5.6 TENEX: экспорт обогащенного урана и услуги по его обогащению, 2006–2008 гг.

Источник: TENEX. Годовой отчет ОАО «Техснабэкспорт». 2008. С. 61. www.tenex.ru (последний доступ: 14 января 2010 года).

Россия предложила создать Международный центр обогащения урана на основе уже работающей установки в Ангарске. Предполагается, что этот центр будет предоставлять государствам‑партнерам гарантированные услуги по обеспечению ядерного топливного цикла на недискриминационных условиях. Россия предложила Ирану услуги по обогащению урана на одной из таких установок – в обмен на отказ Тегерана от любой деятельности по обогащению ядерного топлива. Центр будет находиться в совместной собственности России и других государств. Это могло бы способствовать росту спроса на услуги России по обогащению урана.

В 1990‑е годы Россия экспортировала технологию обогащения в Китай. Там были построены две установки для центрифугирования – в Шэньси и Ланьчжоу{155}. Однако на этих установках эксплуатировались центрифуги старого образца. При строительстве Россия исходила из того, что Китай будет использовать их исключительно для подготовки урана к продаже на внутреннем рынке.

Вывод из эксплуатации компаниями Areva и USEC недостаточно эффективных газодиффузионных установок должен повысить конкурентное давление в отрасли, однако в ближайшем будущем преимуществу России, основанному на более низких затратах, похоже, ничто не угрожает. В долгосрочной перспективе угроза может быть связана с внедрением новых технологий, таких как лазерно‑изотопная сепарация.

Кроме того, Россия является крупнейшим производителем топливных кассет для атомных электростанций. На ее долю приходится 17 процентов всего мирового рынка ядерного топлива, она снабжает топливными кассетами каждый шестой реактор в мире. Однако поставлять их она может только для реакторов советского и российского производства.

У России имеется значительный опыт в проектировании и строительстве ядерных реакторов. Озабоченность проблемой дефицита уранового сырья выдвинула на первый план необходимость разработки ядерных реакторов на быстрых нейтронах. Такие реакторы позволили в 60 раз увеличить сроки использования имеющихся урановых ресурсов, а также применять торий, гораздо более эффективное ядерное топливо по сравнению с ураном{156}. Российский реактор БН‑600 (600 мегаватт электрической мощности) в Белоярске, работающий с 1980 года, является крупнейшим реактором на быстрых нейтронах в мире. Сейчас Россия строит еще более мощный реактор, БН‑800, начало промышленной эксплуатации которого запланировано на 2012 год. В октябре 2009 года Россия объявила о планах строительства двух аналогичных реакторов в Китае. Если планы осуществятся, они станут первыми промышленными ядерными реакторами на быстрых нейтронах, построенными за рубежом{157}.

Косвенным свидетельством преимуществ российских технологий в области производства ядерных реакторов можно считать решение германского гиганта Siemens выйти из совместного с Areva предприятия по эксплуатации ядерного реактора и создать аналогичное предприятие с «Росатомом». Вновь созданная компания займется разработкой ядерного реактора нового поколения, который составит конкуренцию эволюционному энергетическому реактору (EPR) компании Areva{158}.

Соединенные Штаты тоже сотрудничают с Россией в создании модульного гелиевого реактора (ГТ‑МГР){159}. Однако реализация и этого, и других возможных совместных проектов России и США в ядерной области осложняется тем, что Конгресс Соединенных Штатов еще не ратифицировал Американо‑российское соглашение о мирном ядерном сотрудничестве («Соглашение 123»), подписанное 6 мая 2008 года{160}.

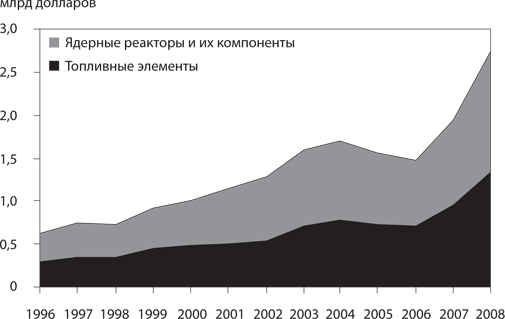

До недавнего времени спад на международном рынке строительства атомных электростанций сковывал российский экспорт новых технологий в этой области. Чернобыльская катастрофа значительно подорвала доверие к российским реакторам. Тем не менее «Атомстройэкспорт», компания, также принадлежащая «Росатому» и специализирующаяся на строительстве за рубежом спроектированных в России атомных электростанций, за последнее время выиграла несколько международных тендеров. Самых больших успехов она добилась в тех странах, где конкурентная борьба в силу обстоятельств была ограничена и где государство изначально склонялось к сотрудничеству с Россией (Иран, Китай, Индия). Однако за последние годы еще несколько стран стали интересоваться атомной энергетикой, что способствовало увеличению объемов российского экспорта (рис. 5.7). В октябре 2006 года консорциум, возглавляемый компанией Skoda, выбрал «Атомстройэкспорт» подрядчиком для строительства в Болгарии атомноэнергетического комплекса, состоящего из блоков АЭС‑92 ВВЭР (1060 мегаватт электроэнергии) с реакторами третьего поколения. Это – первый ядерный проект России в Европейском союзе.

Рис. 5.7 Российский экспорт ядерного топлива и атомных электростанций, 1996–2008 гг.

Источник: UN Comtrade Database.

Политическое руководство России возлагает на атомную энергетику очень большие надежды. С одной стороны, власти видят в ядерной энергии резерв, позволяющий высвободить больше природного газа для экспорта, заменив газовые электростанции атомными. С другой – атомная энергетика и смежные с ней отрасли составляют одну из немногих высокотехнологичных отраслей, в которых Россия располагает серьезной базой для развития НИОКР и может конкурировать на мировом рынке с более развитыми странами. Государство инвестировало и продолжает инвестировать в НИОКР значительные суммы денег, финансирует строительство новых атомных электростанций в России и обеспечивает существенную политическую поддержку российским проектам в области атомной энергетики за рубежом. Произошедшая недавно консолидация всех ядерных активов под эгидой «Росатома» была проведена для усиления международных позиций российской ядерной отрасли.

Авиационно‑космическая отрасль

К авиационно‑космической отрасли относятся ракеты, спутники и гражданская авиация. Из всего перечисленного наибольших успехов Россия достигла в области ракет. Страна по‑прежнему лидирует в производстве ракет‑носителей; после снятия с эксплуатации американских шаттлов (с 2011 года) российская ракета «Протон» останется единственным проверенным средством доставки людей и грузов на космическую станцию. Из всех ракет‑носителей «Протон» имеет самый безупречный послужной список.

С 1990‑х годов российская космическая программа зависит от контрактов на коммерческие запуски и от сотрудничества с другими странами и зарубежными компаниями. К примеру, сбытом российских ракетных двигателей РД‑120 в США занимается компания Pratt and Whitney. И хотя в 1990‑х годах российское правительство финансировало космическую программу, ее бюджет был очевидно мал. За последние годы доходы отрасли достигли былых отметок: российский федеральный бюджет заметно вырос. Даже в кризисный 2009 год на космические программы было выделено 82 миллиарда рублей.

Космическая отрасль остается в основном под контролем государства. Всеми операциями, связанными с мирным космосом, руководит Федеральное космическое агентство (Роскосмос). А производство ракет находится в ведении Российской космической корпорации «Энергия», чей контрольный пакет акций принадлежит частным акционерам, а также двух государственных организаций – ГКНПЦ имени Хруничева и «ЦСКБ‑Прогресс».

Помимо ракет, Россия производит спутники: коммуникационные, обслуживающие системы определения географического местоположения и т. д. В отличие от ракет‑носителей, конкурентоспособность коммуникационных спутников на международной арене невысока. Так, скажем, широкому использованию «Глонасс», российской спутниковой навигационной системы, препятствует недостаточный уровень качества и высокая стоимость приемников. Другие спутники предназначены в основном для военных нужд.

Российская гражданская авиационная промышленность после развала Советского Союза не особенно процветает. При центральном планировании советская авиация никогда не была конкурентоспособной на мировой арене. Непомерное потребление топлива, отсутствие удобств, низкое качество органов управления и бортовой радиоэлектроники – все это ограничивало экспорт самолетов советского производства защищенными от конкуренции рынками стран социалистического лагеря. После развала СССР бывшие союзники прекратили закупки. Даже российские авиакомпании стали предпочитать самолеты западного производства. В результате России удалось экспортировать лишь несколько самолетов советской разработки – не помогли даже эксперименты по их оснащению западными двигателями. Производители гражданских транспортных самолетов выжили только за счет продаж военных транспортных самолетов, танкеров и военных воздушных судов.

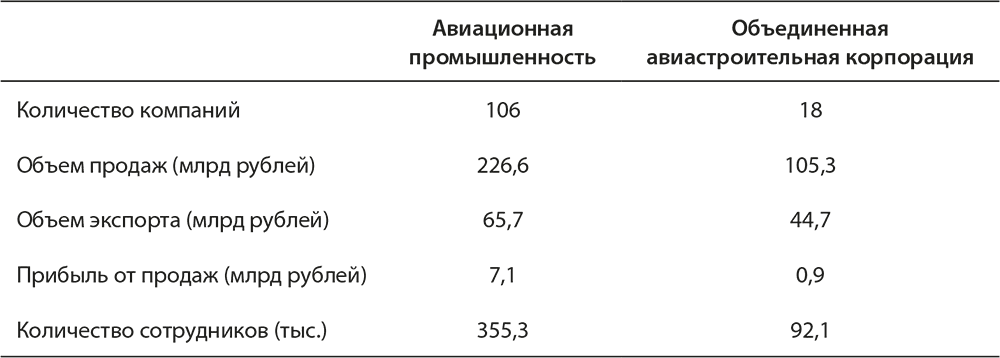

Российское правительство пыталось консолидировать авиационную промышленность, образовав холдинговую компанию «Объединенная авиастроительная корпорация» (ОАК). Она объединила все крупнейшие авиаконструкторские бюро (названные в честь авиаконструкторов Павла Сухого, Алексея Туполева, Сергея Ильюшина и Александра Яковлева) и производственные мощности. В табл. 5.3 представлена структура отрасли в целом, то есть ее военного и гражданского подразделений, и место, занимаемое ОАК внутри этой структуры.

Табл. 5.3 Российская авиационная промышленность, военная и гражданская, 2008 г.

Источник: Объединенная авиастроительная корпорация. Годовой отчет. 2008.

Как и в других новоиспеченных агломератах, сконструированных российским правительством из разрозненных компаний, рожденных советским военно‑промышленным комплексом, новому руководству ОАК пришлось потратить немало усилий на организацию управления. Директора отдельных предприятий по‑прежнему держали в своих руках значительную власть{161}.

Россия предприняла попытку вновь пробиться на рынок коммерческой авиации. «ОКБ Сухого» начало работу над проектом «Сухой суперджет» по выпуску современного коммерческого реактивного самолета для региональных авиалиний, вмещающего 75–95 пассажиров. В духе нынешних тенденций в предприятии участвует западный партнер: Finmeccanica – итальянская инжиниринговая фирма, специализирующаяся на авиационно‑космических и машиностроительных проектах. Проектирование и производство самолета ведется силами компании «Гражданские самолеты Сухого», в которой 25 процентов плюс одна акция принадлежат Alenia Aeronautica – филиалу Finmeccanica{162}. Кроме того, в собственности Finmeccanica находится 51 процент акций SuperJet International, отвечающей за маркетинг, продажи и поставки воздушных судов «Сухой суперджет» в Европу, Северную и Южную Америку, Африку, Японию и Океанию, а также за материально‑техническое обеспечение во всех регионах мира. Двигатель нового самолета был разработан компанией PowerJet – совместным предприятием, образованным на паритетных началах французской SNECMA и российским НПО «Сатурн». Консорциум получил значительное количество заказов на эту модель, в частности от «Аэрофлота», а также от нескольких авиакорпораций за пределами России, среди которых Malev (Венгрия), Armavia (Армения), Kartika Airlines (Индонезия).

В области конструкторских услуг и производства компонентов для гражданской авиационно‑космической индустрии Россия добилась более значительных успехов. Группа United Technologies, подразделение компании Pratt and Whitney, инвестировала средства в производство турбины авиационного двигателя в России. Boeing располагает в Москве большим конструкторским бюро. EADS тоже заключает субподряды на проектную и другую деятельность по заказам российских компаний.

Вооружения

Российская оборонная промышленность начинает мало‑помалу возрождаться. После развала Советского Союза объем бюджетных средств, выделяемых на закупку военной продукции, упал как минимум на 80 процентов{163}. Второй раз такое падение наблюдалось после финансового краха 1998 года: на уровень 1997 года этот показатель вернулся лишь в 2007‑м. Предприятия советской оборонной промышленности, расположенные за пределами России, пострадали еще больше.

Военно‑промышленному комплексу удалось выжить за счет снижения – а порой и невыплаты – заработных плат и сокращения производства. Количество сотрудников, работающих в отрасли, резко упало: люди стали искать работу с более высокой или более стабильной зарплатой, новые сотрудники на оборонные предприятия практически не нанимались. Правда, полностью останавливали производство довольно редко. Военная промышленность выжила исключительно благодаря экспорту.

На сегодняшний день отрасль насчитывает менее 1500 предприятий: научно‑исследовательских институтов, конструкторских бюро и производств, унаследованных Россией от советского прошлого{164}. Отрасль частично приватизирована, в основном это произошло в 1990‑е годы, причем в этом процессе участвовали те, кто имел к отрасли непосредственное отношение. Примерно в двух пятых всех предприятий государству принадлежит менее 25 процентов акций, еще две пятых – 100‑процентная государственная собственность. В остальных предприятиях государство сохраняет за собой крупную долю. Эти компании нередко лишь частично самостоятельны: большинство являются филиалами крупных консорциумов, такими как авиационный холдинг «Компания “Сухой”». Поскольку они продают практически всю свою продукцию этим консорциумам, цифры доходов крупнейших российских оборонных предприятий, складывающиеся в совокупный конечный объем производства российской оборонной отрасли, получаются несколько заниженными.

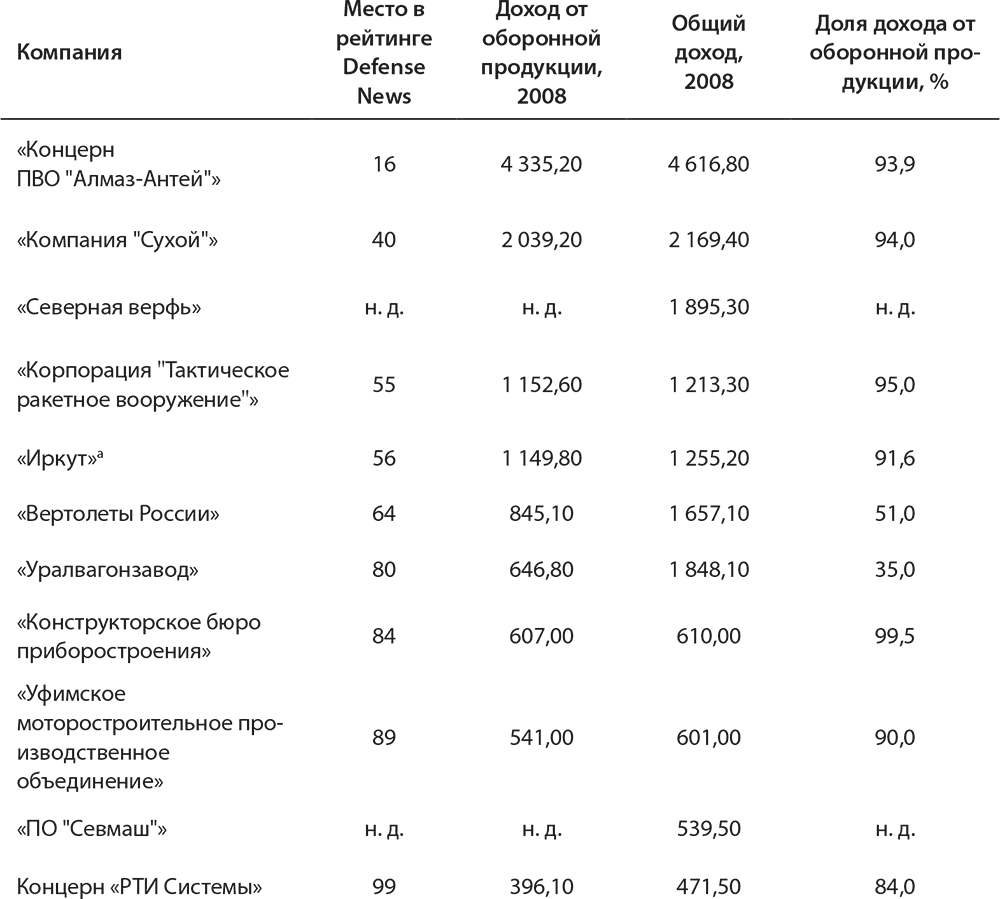

Размеры российских оборонных компаний относительно невелики. У самой большой из них, «Концерна ПВО “Алмаз‑Антей”», в 2008 году объем продаж военной продукции составил 4,3 миллиарда долларов, благодаря чему компания заняла 16‑е место в мировом рейтинге крупнейших оборонных предприятий. «ОКБ Сухого», вторая по величине российская компания, имеет уровень доходов в два раза ниже, чем «Алмаз‑Антей» (табл. 5.4).

Табл. 5.4 Российская военная промышленность, 2008 г. (млн долларов)

н. д. – нет данных.

а «Компания „Сухой“» и «Иркут» входят в «Объединенную авиастроительную корпорацию» (ОАК). Однако они по‑прежнему ведут независимую отчетность, поскольку ОАК последние два года не публикует сводных отчетов.

Источники: Defense News. Top 100 for 2008. 2009. www.defensenews.com (последний доступ: 14 января 2010 года); информация о компаниях «Северная верфь» и «ПО „Севмаш“»: Ежегодный рейтинг крупнейших российских компаний // Эксперт‑400. raexpert.org (последний доступ: 14 января 2010 года).

Во время президентства Путина власти прилагали значительные усилия к консолидации отрасли путем создания крупных холдинговых компаний. При Медведеве российское правительство продолжило действия в этом направлении. Сначала в качестве основы для консолидации – особенно в авиационно‑космической отрасли – использовался «Рособоронэкспорт», государственная компания, занимающаяся экспортом и импортом вооружений. Кроме того, была создана «Объединенная судостроительная корпорация» (ОСК) – путем слияния большого числа военных судостроительных компаний. Корпорация «Оборонпром», часть акций которой принадлежит «Рособоронэкспорту», приобрела акции целого ряда компаний – производителей вертолетов, что тоже привело к консолидации отрасли. В конце 2007 года правительство основало корпорацию «Ростехнологии» и передало ей принадлежавшие государству акции 439 компаний (в том числе «Рособоронэкспорта» и «Оборонпрома»), подавляющее большинство которых работают в оборонной отрасли. В настоящий момент на долю «Ростехнологий» приходится 23 процента всех продаж в оборонной отрасли{165}.

Помимо того что перестройка отрасли напрашивается уже давно, а консолидация изнутри оказалась малоэффективной, новая политика правительства уже привела к определенным негативным последствиям. После того как бюджет на закупки снова стал увеличиваться, российские военные аналитики констатировали существенное повышение цен на вооружения{166}. Когда продавец один, правительству сложнее договориться о снижении цен.

Сразу же после развала Советского Союза объемы экспорта оружия резко упали – одновременно с сокращением внутренних закупок. Варшавский договор прекратил свое существование – и восточноевропейские клиенты немедленно исчезли; экспорт в Ирак был остановлен в связи с эмбарго, а превосходство американского оружия, ставшее очевидным во время первой войны в Персидском заливе, побудило бывших покупателей советского оружия обратиться к другим поставщикам. Согласно статистике, к 1991 году объем экспорта упал до 6,6 миллиардов долларов (в 1989 году этот показатель составлял 19,8 миллиарда долларов). В течение всех 1990‑х годов этот показатель продолжал сокращаться.

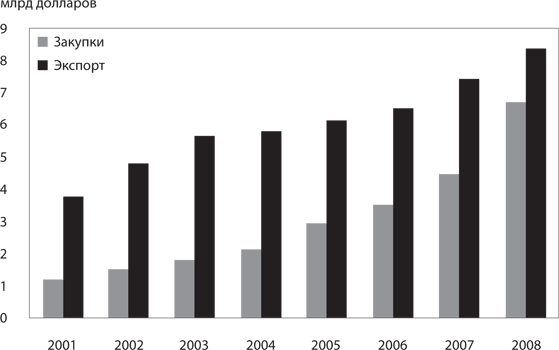

В 2000‑е годы экспорт был главным средством выживания российской оборонной промышленности. Начиная с 1998 года объем российского экспорта оружия превосходит госзакупки (рис. 5.8). В некоторые годы доходы от экспорта более чем в два раза превышали расходы на внутренние закупки.

Рис. 5.8 Российские закупки и экспорт оружия, 2001–2008 гг.

Источники: закупки: International Institute for Strategic Studies. The Military Balance. Various years; экспорт: Федеральная служба по военно‑техническому сотрудничеству. www.fsvts.gov.ru.

Стремительный рост экспорта в значительной степени обеспечивается за счет торговли с Индией и Китаем. Эти две страны вообще являются важнейшими партнерами России, на их долю в течение нескольких последних лет пришлось 70 процентов общего объема российских продаж. Их быстрый экономический рост обусловил значительное увеличение расходов на оборону, в особенности на закупки. Более того, обе страны столкнулись со сложностями в использовании других источников приобретения современных вооружений: Европейский союз и США наложили эмбарго на экспорт оружия в Китай, что же касается Индии, то ее ядерная программа исключила закупки оружия в Соединенных Штатах. Таким образом, для обеих стран Россия оказалась наиболее политически приемлемым поставщиком оружия.

Индия – крупнейший покупатель продукции советской, а впоследствии российской оборонной промышленности еще с 1959 года. В 1993 году она подписала новый Договор о дружбе и сотрудничестве с Россией, четко определивший условия партнерства в постсоветскую эру. Раздел, посвященный сотрудничеству в оборонной области, предусматривает продолжение поставок индийским вооруженным силам российского оружия и запасных частей для него, а также расширение сотрудничества в области производства вооружений. После подписания этого договора Россия продала Индии широкий спектр своей высококачественной военной техники. Индия закупает у России наземную транспортно‑десантную технику – танки Т‑90, реактивные системы залпового огня (РСЗО) «Смерч», дальнобойные гаубицы, мотопехотную технику и другую продукцию. Кроме того, Россия помогает Индии ремонтировать и обслуживать ее дизельные подводные лодки, совместно с Россией была разработана противокорабельная ракета «БраМос». Индия в больших объемах закупает российскую авиационную технику и производит ее совместно с Россией. В частности, модель Су‑30МКИ была разработана специально для Индии. В 2000 году компания Hindustan Aeronautics Limited (HAL) подписала с «Рособоронэкспортом» договор о приобретении лицензии на производство 140 истребителей этого типа. Кроме того, 50 таких истребителей Индия напрямую приобрела у России.

Что касается Китая, с 1999 года он закупил российской военной техники более чем на 15 миллиардов рублей, с 1992 года среднегодовой объем закупок составил около миллиарда долларов{167}. В числе купленных Китаем систем были многоцелевые истребители Су‑27 и Су‑30, военно‑транспортные самолеты Ил‑76. Китайский флот приобрел эскадренные миноносцы типа «Современный» с противокорабельными ракетами на борту, а также дизельную подводную лодку класса «Кило». Единственная категория вооружений, которую Россия не хочет продавать Китаю, – наземная транспортно‑десантная техника. В отличие от Индии, Китай не закупает у России ни танки, ни РСЗО.

Есть мнение, что стремительным ростом оборонно‑промышленной базы, наблюдаемым в течение последних лет, Китай обязан закупкам военной техники в России: время от времени (хотя и не всегда) вместе с оружием Россия предоставляла Китаю доступ к соответствующим военным технологиям. Детальное исследование феномена преобразования китайской оборонной технико‑промышленной базы (ОТПБ), предпринятое Тай Мин Чуном, показало, что способность ОТПБ «перенимать и осваивать уже существующие технологии и методики значительно расширилась благодаря приобретению гражданского, а также зарубежного (в особенности российского) военного технолого‑промышленного оборудования и ноу‑хау»{168}.

Постепенно доля экспорта в общем объеме продаж российской военной техники начала мало‑помалу сокращаться. С одной стороны, быстрый рост оборонного бюджета России стимулирует увеличение трат на внутренние закупки. С другой – увеличение объема экспорта в Китай и Индию постепенно сходит на нет, поскольку обе страны прилагают усилия к тому, чтобы заменить российский импорт собственной продукцией. В 2005 году Китай принял решение не закупать дополнительные партии истребителей Су‑30 и одновременно прекратил лицензионное производство Су‑27: предпочтение было отдано производству собственной модели{169}. Индия теперь собирает Су‑30 по лицензии, а не импортирует из России. Российские официальные лица выразили озабоченность в связи с тем, что спрос на военную технику со стороны Индии и Китая обещает значительно сократиться в ближайшие пять – десять лет. Китайское правительство больше заинтересовано в развитии собственных оборонных мощностей, нежели в покупке иностранной военной техники. В будущем импорт сведется к приобретению комплектующих: скажем, реактивных двигателей – для установки на китайские самолеты.

Российский экспорт в Индию переживает не лучшие времена по целому ряду причин. Российские власти обеспокоены тем обстоятельством, что потепление отношений между Индией и Соединенными Штатами может привести к сдвигу в структуре индийского импорта от России к западным поставщикам. В российской прессе подробно обсуждались слова Николаса Бернса, бывшего помощника госсекретаря США по политическим вопросам, заявившего, что в 2008 году произойдет прорыв в отношениях между США и Индией и что «американские компании подготовились» к борьбе за индийский рынок{170}. Потенциал будущих американских поставок оружия в Индию напрямую зависит от заключения соглашения между двумя странами о сотрудничестве в ядерной области, которое откроет Индии доступ к американским ядерным реакторами и ядерному топливу.

Осознавая, что экспорт российских вооружений в Китай и Индию не слишком перспективен, российские компании начали пытаться наладить продажи в другие страны. В 2006 году Россия экспортировала вооружения и военные услуги в 61 страну, в том числе в Венесуэлу: Москва продает Венесуэле 24 истребителя Су‑30, 53 военных вертолета и 100 тысяч автоматов Калашникова – на общую сумму в 3 миллиарда долларов. Кроме того, Москва и Каракас наладили обмен военнослужащими (пилотами, техниками и др.), российские инструкторы обучают венесуэльских пилотов. Достигнута договоренность о строительстве в Венесуэле завода по производству автоматического оружия российского образца мощностью 50 тысяч автоматов в год.

Еще один традиционный регион российского экспорта – Ближний Восток. В 2000 году президент Путин аннулировал договор с Соединенными Штатами, ограничивавший экспорт российских вооружений и ядерного сырья в Иран. После этого Россия заняла лидирующие позиции в поставках оружия иранским вооруженным силам. В 2005 году Москва договорилась с Тегераном о поставке 29 зенитных ракетных комплексов Тор‑М1 и о модернизации принадлежащих Ирану самолетов Су‑24 и МиГ‑29. Кроме того, Россия успешно экспортирует оружие в Алжир, Сирию, Объединенные Арабские Эмираты, Индонезию и Йемен.

Дата: 2019-11-01, просмотров: 361.