Важнейшим фактором успешности хозяйственной деятельности является создание эффективной инвестиционной инфраструктуры и, прежде всего, системы привлечения материальных и финансовых ресурсов.

В последнее время в России, несмотря на достигнутую экономическую стабилизацию и появление большого числа новых малых предприятий, развитие данного сегмента экономики переживает известную стагнацию, а число вновь зарегистрированных малых фирм, примерно соответствует количеству уходящих с рынка.

Одной из основных причин в сложившейся ситуации является недостаток финансовых ресурсов, необходимых для развития малого бизнеса. Причем выход из этого положения каждое предприятие вынуждено искать по-своему. Исследование Торгово-промышленной палаты Российской Федерации (ТПП РФ) показало, что наиболее доступным источником развития для подавляющего большинства малых предприятий являются внутренние ресурсы и лишь четверть из них пользуется внешними источниками. Первое место среди источников финансирования занимают доходы от собственной деятельности малых предприятий (67%). На втором месте (21%) оказался другой внутренний резерв – личные средства учредителей; на третьем – частный кредит, которым воспользовались 17,9% малых предприятий. Другие источники финансирования-15%. Так, недостаток средств, для создания компании отмечают около 45% владельцев малого бизнеса. (22, с.127) Основные источники финансирования в настоящее время представлены в таблице 2.1.1.

Исследование ТПП РФ и анализ ситуации в малом бизнесе, показали, что необходимые средства можно получить за счет ресурсов различных инвесторов и кредиторов. В частности, такую возможность предоставляют государственные программы поддержки малого предпринимательства, банковские и частные кредиты, лизинг, микрофинансирование и кредитная кооперация (Приложение 2).

Таблица 2.1.1. Основные источники финансирования малого бизнеса (в% от числа опрошенных)

| Источники финансирования | Для пополнения оборотных средств | Для инвестиций в развитие фирмы |

| Доходы от деятельности предприятия | 92 | 84 |

| Личные средства учредителей | 24 | 33 |

| Кредиты финансовых учреждений, банков | 24 | 21 |

| Заемные средства у родственников и друзей | 33 | 17 |

| Финансовая поддержка местных властей и фондов предпринимательства | 8 | 11 |

| Имущество физических и юридических лиц | 9 | 9 |

| Ссуды других организаций и предприятий | 9 | 5 |

| Гранты | 2 | 3 |

| Займы кредитных кооперативов и союзов | 1 | 1 |

Как видно из таблицы, в настоящее время государственная политика в области поддержки малого бизнеса направлена на создание условий, стимулирующих граждан к осуществлению самостоятельной предпринимательской деятельности. По итогам 2007 года объемы выданных кредитов для малого бизнеса (до 2 млн. руб.) достигли порядка 30 млрд. руб., что примерно в 2 раза превышает аналогичный показатель 2006 года. Однако, по мнению Ассоциации российских банков, это всего лишь на 15% удовлетворяет существующий в России спрос на данный финансовый продукт. Общая потребность малого бизнеса в финансовых ресурсах в настоящее время, по оценке МЭРТ РФ, составляет 240 млрд. руб. (26, с.120)

Бюджетные средства, выделяемые на эти цели, используются по следующим направлениям:

– формирование инфраструктуры поддержки субъектов малого бизнеса – бизнес – инкубаторов;

– стимулирование деятельности предприятий, производящих товары и услуги, предназначенные для экспорта;

– развитие системы кредитования малого бизнеса;

– поддержка инновационных малых предприятий.

Поддержка малого бизнеса с помощью бизнес-инкубаторов подразумевает создание самостоятельных юридических лиц, которым по результатам конкурса бизнес-проектов предоставляют аренду государственного имущества по льготным ставкам. Бизнес-инкубатор также дает возможность получения льготного консультационного сопровождения предпринимательского проекта, а также бухгалтерского, правового, финансового сопровождения. Максимальный срок пребывания предпринимателя в инкубаторе три года, после чего он обязан освободить место для своих новых коллег. В 2005–2006 гг. Республика Татарстан признана победителем в федеральном конкурсе по созданию бизнес – инкубаторов. В 2006 году были введены три бизнес – инкубатора. Готовится к открытию бизнес-инкубатор в г. Набережные Челны. Кроме того, на участие в федеральном конкурсе готовится проект создания бизнес – инкубатора в г. Чистополе (16, с. 12).

Значительную помощь со стороны государства получают предприятия малого бизнеса, производящие товары, работы, услуги, предназначенные для экспорта. Предприниматели, занятые в этой сфере производства, а также крестьянские (фермерские) хозяйства могут рассчитывать на:

– субсидирование процентной ставки (50% от ставки рефинансирования ЦБ РФ) по кредитам, полученным в российских кредитных организациях;

– компенсацию (50% от суммы) затрат, связанных с оплатой услуг по выполнению обязательных требований российского законодательства или законодательства страны экспортера (сертификаты, разрешения, лицензии, удостоверения, являющихся необходимыми для экспорта продукции;

– частичную компенсацию (2/3 от суммы) на участие в выставочно-ярмарочных мероприятиях за рубежом (субсидирование затрат на аренду выставочных площадей).

Развитие системы кредитования субъектов малого предпринимательства предполагает субсидирование части процентной ставки (50% ставки рефинансирования ЦБ РФ) по кредитам, полученным в банках организациями потребительской кооперации, кредитных потребительских кооперативов граждан, сельскохозяйственных кредитных потребительских кооперативов (2/3 ставки рефинансирования ЦБ РФ) для реализации программ предоставления займов членам сельскохозяйственных кредитных кооперативов. За период с 2001 по 2006 год предоставлено 200 субвенций и субсидий на общую сумму 22, 94 млн. руб. (39, с.60).

Законодательство подразумевает также предоставление субсидий региональным бюджетам для создания местных венчурных фондов, осуществляющих прямые инвестиции в малые инновационные компании. Расчет сделан на то, что подобная мера приведет к увеличению объема частных инвестиций в малые инновационные предприятия и росту их доли в научно – технической сфере.

К сожалению, этим шансом могут воспользоваться не все. Государственную поддержку получают только те структуры, которые уже самостоятельно добились успеха и являются финансово устойчивыми.

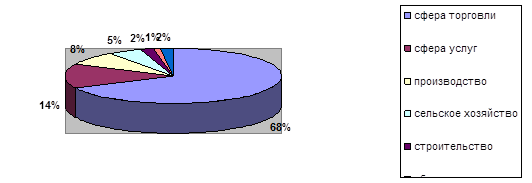

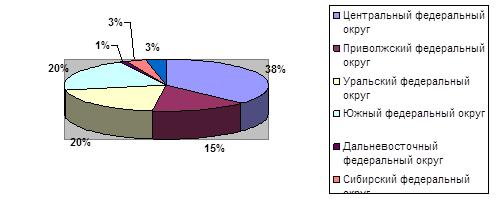

Еще одним важным источником финансирования малого бизнеса стали кредиты коммерческих банков, объем которых в течение последних трех лет вырос примерно в два раза. Увеличение объемов кредитования малых предприятий привело к существенному росту финансовых возможностей лишь тех заемщиков, которые самостоятельно добились финансовой устойчивости, имеют позитивную историю взаимодействия с банками и готовы привлекать сравнительно большие кредиты. В отраслевом разрезе в процентном соотношении к количеству выданных кредитов статистические данные по Республике Татарстан выглядят следующим образом: сфера торговли-68%, сфера услуг-14%, производство-8%, сельское хозяйство-5%, строительство-2%, общепит-1%, остальные сферы деятельности-2% (рис. 2.1.1.) В числе основных особенностей финансово-кредитного обеспечения малого бизнеса в настоящее время следует подчеркнуть сильную региональную дифференциацию. В 2007 году более четверти всех кредитов, выданных малому бизнесу, приходилось на Центральный федеральный округ, по 20 процентов – на Южный и Уральский федеральные округа (рис. 2.1.2.).

Рис. 2.1.1. Удельный вес отраслей в общей сумме выданных кредитов

Рис. 2.1.2. Объем выданных кредитов малому бизнесу по регионам России, % в 2007 году

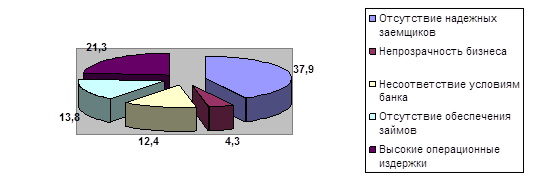

Итак, финансовые услуги банков теоретически возможны, но фактически недоступны для большинства субъектов малого предпринимательства. Особенно это касается производственных и научно-технических предприятий, а также предприятий, находящихся на начальной ступени своей деятельности. По мнению президента Российского Микрофинансового Центра М. Мамуты малые предприятия никогда не будут соответствовать технологическим требованиям банков. Поэтому такие банки как Сбербанк, ВТБ-24, Россельхозбанк удовлетворяют лишь 20% заявок на кредиты. (39, с.5) Дело в том, что большинство предприятий малого бизнеса либо не имеют необходимого залога вообще, либо обладают низколиквидным имуществом, что является главной причиной отказа в выдаче банковского кредита (рис. 2.1.3.). Поэтому предоставлением небольших кредитов занялись организации, которые обобщенно называют микрофинансовыми организациями (МФО).

Рис. 2.1.3. Главные препятствия на пути кредитования малого бизнеса, по версии банкиров, %

Микрофинансирование – это вид деятельности, связанный с оказанием финансовых услуг предприятиям малого бизнеса. Учреждения микрофинансирования осуществляют данные услуги, как правило, путем мобилизации сбережений, предоставления кредитов, организации коллективных действий, направленных на удовлетворение финансовых потребностей своих членов. Сегодня в России работает более 2 тысяч микрофинансовых организаций (далее МФО), что в 2 раза больше количества самих коммерческих банков. По данным Российского микрофинансового центра, на сегодняшний день в России совокупный финансовый портфель МФО составляет около 22 млрд. рублей. С учетом микрокредитов, предоставленных коммерческими банками, объем микрокредитов составляет уже 37 млрд. рублей. Тем не менее, объем черного рынка кредитов по самым скромным оценкам специалистов, может превышать официальный более чем в 4 раза (41, с.5).

Положительным моментом в работе микрофинансовых организаций является быстрота предоставления необходимых финансовых ресурсов.

С апреля 2006 года Агенство и «Инвестиционно-венчурный фонд Республики Татарстан» реализуют Программу среднесрочного кредитования субъектов малого предпринимательства. На 1 января 2007 года по этой программе кредиты получили 1531 субъект малого предпринимательства на общую сумму 389,8 миллиона рублей с учетом 139,8 миллиона рублей уже реинвестированных средств. Средневзвешенная процентная ставка по выданным кредитам составила 9,2% годовых. Средний срок кредитования – 1,5 года. По этой программе предусмотрена выдача кредитов от 500 тысяч до 3 миллионов рублей на одного заемщика по срокам кредитования до 3-х лет. Процентные ставки по кредитам от 8 до 13% в зависимости от категории заемщика.

Таблица 2.1.2. Реализация республиканских программ финансовой поддержки субъектов малого предпринимательства по состоянию на 01.03.2007 года

|

Города и районы Республики Татарстан | Программа микрокредитования субъектов малого предпринимательства | Программа микрокредитования субъектов малого предпринимательства, реализующих проекты в реальном секторе экономики | ||||

| Количество выданных кредитов | Сумма выданных кредитов, тыс. руб. | В% к итоговой сумме выданных кредитов | Количество выданных кредитов | Сумма выданных кредитов, тыс. руб. | В% к итоговой сумме выданных кредитов | |

| Всего по РТ | 1431 | 389760,6 | 100 | 307 | 671492 | 100 |

| г. Азнакаево | 11 | 3220 | 0,8 | 2 | 3750 | 0,6 |

| г. Альметьевск | 61 | 17340 | 4,4 | 10 | 22670 | 3,4 |

| г. Бавлы | 3 | 600 | 0,2 | 3 | 7500 | 1,1 |

| г. Бугульма | 45 | 10862 | 2,8 | 13 | 26895 | 4,0 |

| г. Буинск | 60 | 16611 | 4,3 | 5 | 10700 | 1,6 |

| г. Елабука | 47 | 12390 | 3,2 | 23 | 46040 | 6,9 |

| г. Заинск | 24 | 5810 | 1,5 | 7 | 16130 | 2,4 |

| г. Зеленодольск | 91 | 25520 | 6,5 | 12 | 21581 | 3,2 |

| г. Казань | 266 | 73604 | 18,9 | 70 | 174596 | 26,0 |

| г. Лениногорск | 23 | 6850 | 1,8 | 13 | 30000 | 4,5 |

| г. Набережные Челны | 244 | 69600 | 17,9 | 35 | 83900 | 12,5 |

| г. Нижнекамск | 91 | 25075 | 6,4 | 19 | 37200 | 5,5 |

| г. Нурлат | 6 | 1550 | 0,4 | 1 | 2500 | 0,4 |

| г. Чистополь | 37 | 10695 | 2,7 | 14 | 29730 | 4,4 |

| Районы | 422 | 70431 | 29,5 | 80 | 158300 | 24 |

К микрофинансовым организациям, привлекающим инвестиции в малый бизнес, можно отнести кредитные потребительские кооперативы граждан и сельскохозяйственные кооперативы, которые по своей природе представляют специализированные организации, аккумулирующие деньги преимущественно для кредитования своих членов, и не нацелены на получение максимальной прибыли на вложенный капитал. Главным их ориентиром в отличие от банков являются социальные параметры. Поэтому цель кредитного кооператива – не получение прибыли, а оказание финансовой помощи пайщикам. Будучи некоммерческими институтами, они способны ориентировать определенную часть денежных ресурсов на инвестиции в реальный сектор экономики, в том числе и в малый бизнес. Доля кредитных кооперативов в микрокредитовании составляет 22 млрд. руб.

По мере развития бизнеса потребность в денежных ресурсах еще больше возрастает: на нехватку средств обращают внимание уже 60% предпринимателей, чьи фирмы работают на рынке более года (32, с.79).

Несмотря на то, что кредитование малого бизнеса развивается ускоренными темпами (в 2003–2007 гг. темпы прироста составляли примерно 59%), банки удовлетворяют не более 20–30% потенциального спроса. В кредитных портфелях универсальных российских банков доля заемщиков, отнесенных к субъектам малого предпринимательства, колеблется в пределах 10–25%.

Дата: 2019-05-28, просмотров: 326.