Выделяют следующие группы показателей количественной оценки:

· коэффициенты капитализации;

· коэффициенты покрытия.

Коэффициенты капитализации

Коэффициенты капитализации характеризуют финансовую устойчивость с позиции структуры источников средств, поскольку капитализированные средства – это средства, направленные на капитальные вложения и долгосрочные финансовые вложения.

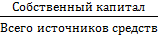

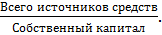

1. Коэффициент концентрации собственного капитала. Характеризует долю собственности владельцев предприятия в общей сумме средств, авансированных в его деятельность:

keq =  . (3.3.4)

. (3.3.4)

Чем выше значение этого коэффициента (рис. 3.3.4), тем предприятие финансово более устойчиво, стабильно и независимо от внешних кредиторов.

Пример расчета коэффициента концентрации собственного капитала отражен на рисунке 3.3.4.

Рис. 3.3.4. Фрагмент листа электронной таблицы Microsoft Excel с расчетом коэффициента концентрации собственного капитала

2. Коэффициент концентрации привлеченных средств рассчитывается по формуле:

ktdc =  (3.3.5)

(3.3.5)

Сумма первого показателя и данного коэффициента должна быть равна 1 (или 100 %).

3. Коэффициент финансовой зависимости. Является обратным коэффициенту концентрации собственного капитала. Рост показателя в динамике означает увеличение доли заемных средств в финансировании предприятия. Если его значение снижается до 1,0, то это означает, что владельцы полностью финансируют свое предприятие:

k=  (3.3.6)

(3.3.6)

4. Коэффициент маневренности собственного капитал. Показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т. е. вложена в оборотные средства, а какая часть капитализирована:

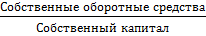

kwc =  . (3.3.7)

. (3.3.7)

Значение этого показателя может ощутимо меняться в зависимости от структуры капитала и отраслевой принадлежности предприятия.

5. Коэффициент структуры покрытия долгосрочных вложений. Показывает, какая часть основных средств и прочих внеоборотных активов профинансирована внешними инвесторами, т. е. в некотором смысле принадлежит им, а не владельцам предприятия:

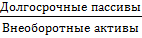

kLTA =  . (3.3.8)

. (3.3.8)

Логика расчета этого показателя основана на предположении, что долгосрочные ссуды и займы используются для финансирования основных средств и других капитальных вложений.

6. Коэффициент долгосрочного привлечения заемных средств. Коэффициенты структуры долгосрочных источников финансирования (3.3.9) и (3.3.10) рассчитываются исходя из балансового уравнения варианта 2 (3.3.2), т. е. в расчет принимают лишь долгосрочные источники средств (капитализированные источники). Эти два показателя дополняют друг друга, а сумма этих показателей равна единице:

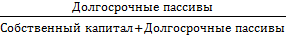

kdtc =  . (3.3.9)

. (3.3.9)

Рост коэффициента kdtc в динамике является в определенном смысле негативной тенденцией и означает, что с позиции долгосрочной перспективы предприятие все сильнее и сильнее зависит от внешних инвесторов.

7. Коэффициент финансовой независимости капитализированных источников. Доля собственного капитала в общей сумме долгосрочных источников финансирования должна быть достаточна велика. Указывается нижний предел этого показателя – 0,6 (или 60 %). Ведь в предприятие с высокой долей собственного капитала кредиторы вкладывают свои средства более охотно, поскольку такое предприятие характеризуется существенной финансовой независимостью:

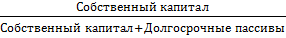

ketc=  . (3.3.10)

. (3.3.10)

8. Коэффициент структуры привлеченных средств. Характеризует долю краткосрочной кредиторской задолженности нефинансового характера в общей сумме средств, привлеченных предприятием со стороны:

ketc=  .(3.3.11)

.(3.3.11)

Показатель может значительно колебаться в зависимости от состояния кредиторской задолженности, порядка кредитования текущей производственной деятельности, финансовой политики предприятия и т. п.

9. Коэффициент структуры заемных средств. Позволяет установить долю долгосрочных пассивов в общей сумме заемных средств, т. е. средств финансового характера

ksd=  . (3.3.12)

. (3.3.12)

10. Коэффициент соотношения собственных и привлеченных средств. Показывает, сколько привлеченных средств приходится на 1 р. вложенных собственных средств

kdte=  . (3.3.13)

. (3.3.13)

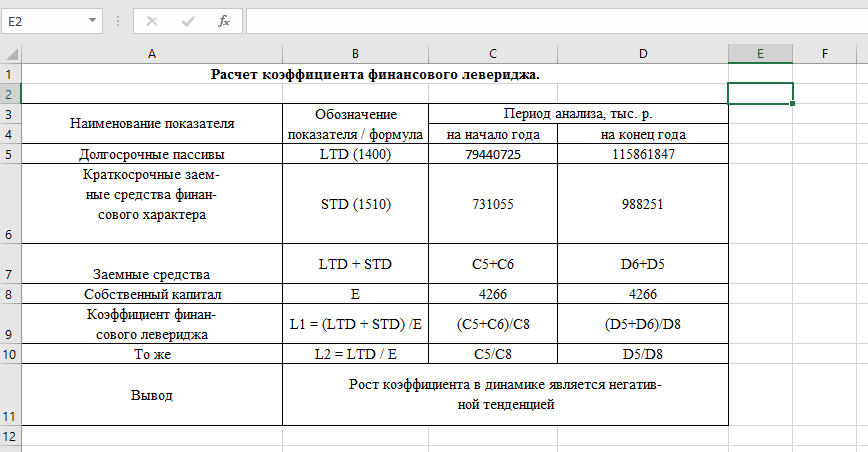

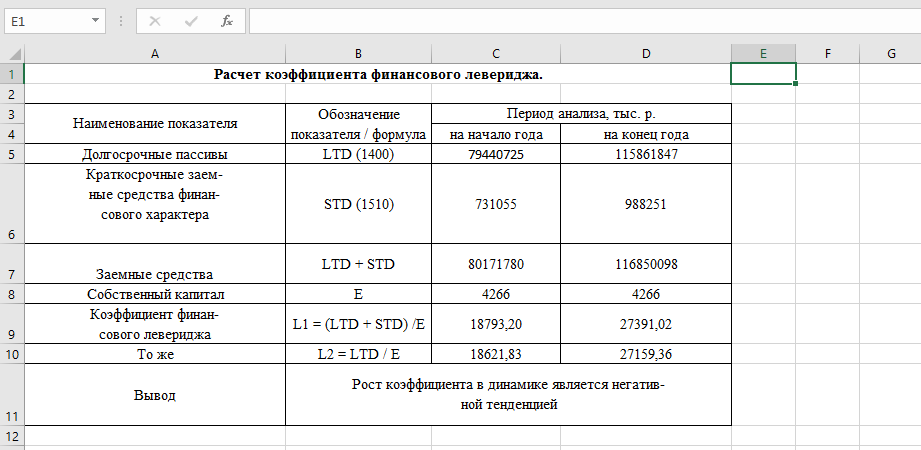

11. Коэффициент финансового левериджа. Другое название показателя – коэффициент финансового риска или плечо финансового рычага (рис. 3.3.5).

Он представляет собой модификацию коэффициента соотношения собственных и привлеченных средств. Рассчитывается по формулам:

L 1=  ; (3.3.14)

; (3.3.14)

L 2=  (3.3.15)

(3.3.15)

Пример расчета коэффициента финансового левериджа показан на рисунке 3.3.5 и 3.3.6.

Рис. 3.3.5 Фрагмент листа электронной таблицы MicrosoftExcel с расчетными формулами расчета коэффициента левериджа

Рис. 3.3.6. Фрагмент листа электронной таблицы Microsoft Excel с расчетом коэффициента финансового левериджа

Уровень финансового левериджа – это характеристика потенциальной возможности влиять на чистую прибыль коммерческой организации путем изменения объема и структуры долгосрочных пассивов.

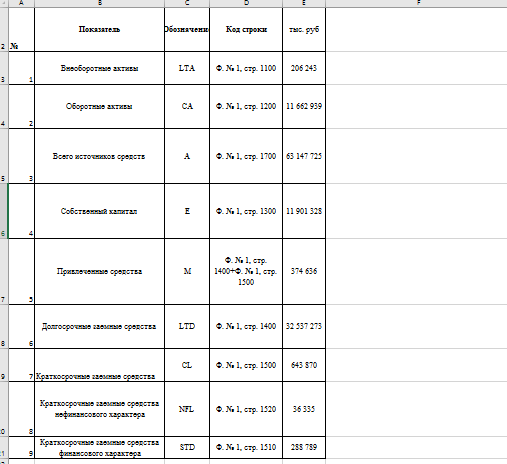

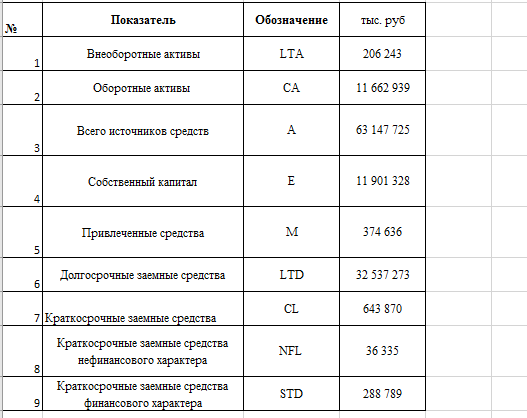

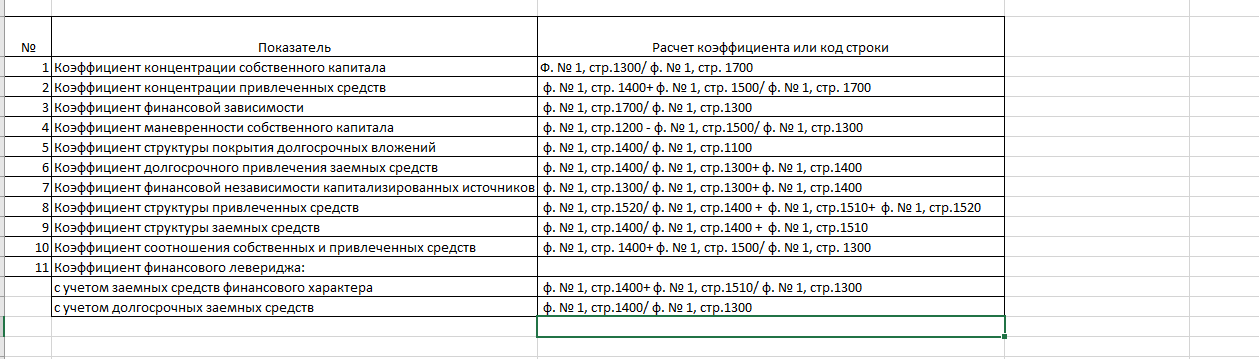

Данные для расчета коэффициентов капитализации отражены на рисунке 3.3.7 и 3.3.8. На рис. 3.3.7 приведены источники информации для расчета коэффициентов.

Рис. 3.3.7. Фрагмент листа электронной таблицы Microsoft Excel с источниками информации для показателей, используемых в расчетах коэффициентов капитализации

Рис. 3.3.8. Фрагмент листа электронной таблицы Microsoft Excel с расчетом коэффициентов капитализации

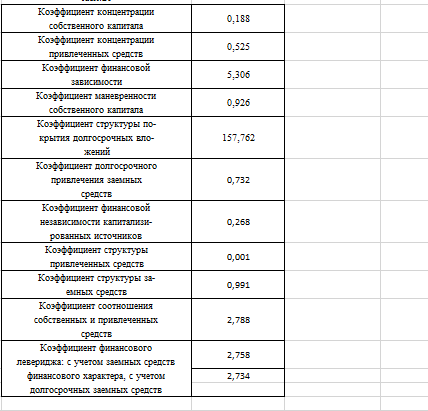

Расчет коэффициентов капитализации показан на рисунках 3.3.9 и 3.3.10.

Рис. 3.3.9. Фрагмент листа электронной таблицы Microsoft Excel с источниками информации для показателей, используемых в расчетах коэффициентов капитализации

Рис. 3.3.10. Фрагмент листа электронной таблицы Microsoft Excel с расчетом коэффициентов капитализации

Задание 3.3.2. По данным бухгалтерскую отчетность Форма №1 - №6 (Приложение 2-7) рассчитать коэффициенты капитализации.

Коэффициенты покрытия

Коэффициенты покрытия позволяют оценить, в состоянии ли компания поддерживать сложившуюся структуру источников средств, поскольку привлечение заемных средств связано с бременем постоянных финансовых расходов, которые должны покрываться текущим доходом.

К постоянным финансовым расходам принято относить расходы по уплате процентов за пользование ссудами и займами (Пу), а также расходы по финансовой аренде (Фа).

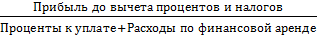

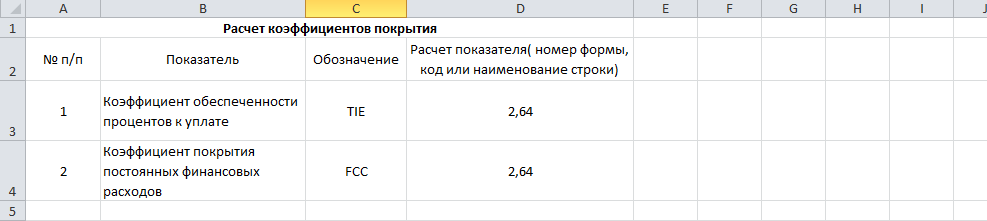

1. Коэффициент обеспеченности процентов к уплате (TIE)

В отечественной отчетности последних лет постоянные финансовые расходы в части процентов по займам и кредитам формально выделены в отдельную статью в отчете о прибылях и убытках (форма №2) (Приложение 2). Эти расходы должны сопоставляться с прибылью до вычета процентов и налогов (Пр или ЧОД).

Значение TIE (рис. 3.3.11) должно быть больше единицы, в противном случае организация не сможет рассчитаться в полном объеме с внешними инвесторами по текущим обязательствам.

Рис. 3.3.11. Фрагмент листа электронной таблицы Microsoft Excel с расчетом коэффициента обеспеченности процентов к уплате

Задание 3.3.3. По данным бухгалтерскую отчетность Форма №1 - №6 (Приложение 2-7) рассчитать коэффициент обеспеченности процентов к уплате.

2. Коэффициент покрытия постоянных финансовых расходов (FСС)

Дополняет коэффициент обеспеченности процентов к уплате в части уточнения величины финансовых расходов:

FCC=  (3.3.16)

(3.3.16)

Снижение величины значений коэффициентов TIE и FCC свидетельствует о повышении степени финансового риска. Как правило, низкое значение TIE и FCC соответствует о высокой доле заемного капитала.

При проведении анализа указанные показатели сопоставляют с уровнем финансового левериджа.

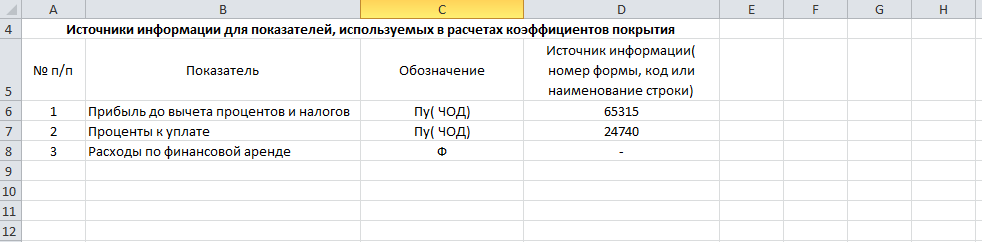

Данные для расчета коэффициентов покрытия отражены на рис. 3.3.12.

Рис. 3.3.12.Фрагмент листа электронной таблицы Microsoft Excel с источниками информации для показателей, используемых в расчетах коэффициентов покрытия

Рис. 3.3.13.Фрагмент листа электронной таблицы Microsoft Excel с расчетом коэффициентов покрытия

Задание 3.3.3. По данным бухгалтерскую отчетность Форма №1 - №6 (Приложение 2-7) рассчитать коэффициенты покрытия.

Дата: 2019-02-19, просмотров: 607.