Анализ показателей ликвидности и платежеспособности позволяет оценить финансовое состояние предприятия с позиции краткосрочной перспективы: может ли оно своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам перед контрагентами. ликвидность какого либо актива – это его способность трансформироваться в денежные средства. Говоря о ликвидности организации, имеют в виду наличие у нее оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств, хотя бы и с нарушением сроков погашения, предусмотренных контрактами. Степень ликвидности определяется временем, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов.

Основным оценочным признаком ликвидности служит формальное превышение (в стоимостной оценке) оборотных активов над краткосрочными пассивами. Чем больше это превышение, тем благоприятнее финансовое состояние предприятия с позиции ликвидности. Уровень ликвидности оценивается с помощью специальных показателей коэффициентов ликвидности, основанных на сопоставлении оборотных средств и краткосрочных пассивов. Признаки ухудшения ликвидности: увеличение иммобилизации собственных оборотных средств, проявляющееся в появлении (увеличении) неликвидов, просроченной дебиторской задолженности, векселей полученных просроченных и пр. (о некоторых подобных «активах» и их относительной значимости можно судить по наличию и динамике одноименных статей в отчетности).

Платежеспособность – это наличие у организации денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения.

О неплатежеспособности предприятия свидетельствует, как правило, наличие таких статей в отчетности, как «Убытки», «Кредиты и займы, не погашенные в срок», «Просроченная кредиторская задолженность», «Векселя выданные просроченные».

Различают неплатежеспособность случайную, временную и длительную, хроническую.

Признаки платежеспособности:

· ∙наличие в достаточном объеме средств на расчетном счете;

· отсутствие просроченной кредиторской задолженности. Причины неплатежеспособности:

· недостаточная обеспеченность финансовыми ресурсами;

· невыполнение плана реализации продукции;

· нерациональная структура оборотных средств;

· несвоевременное поступление платежей от контрагентов.

Ликвидность и платежеспособность могут оцениваться с помощью ряда абсолютных и относительных показателей.

Основные показатели:

· абсолютные показатели:

· величина собственных оборотных средств;

· относительные показатели:

· коэффициент текущей ликвидности;

· коэффициент быстрой ликвидности;

· коэффициент абсолютной ликвидности.

Прочие показатели:

· относительные показатели:

- коэффициент обеспеченности текущей деятельности собственными оборотными средствами;

- маневренность собственных оборотных средств;

- доля собственных оборотных средств в покрытии запасов;

- коэффициент покрытия запасов.

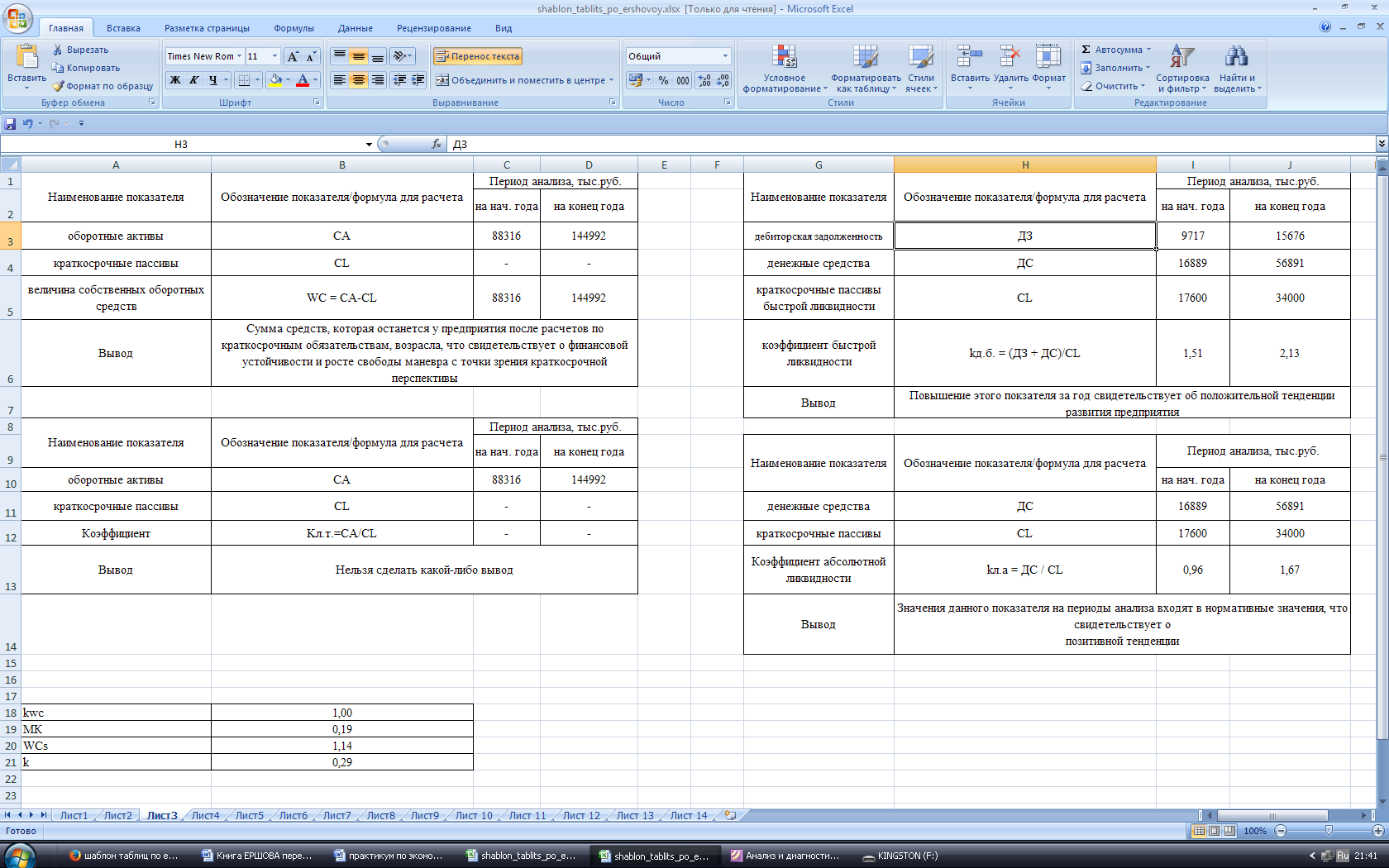

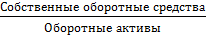

Величина собственных оборотных средств (WC). Характеризует ту часть собственного капитала организации, которая является источником покрытия текущих активов предприятия(т. е. активов, имеющих оборачиваемость менее одного года). Он зависит от структуры активов и от структуры источников средств. Основной и постоянный источник увеличения собственных оборотных средств – прибыль (рис. 3.2.1, 3.2.2).

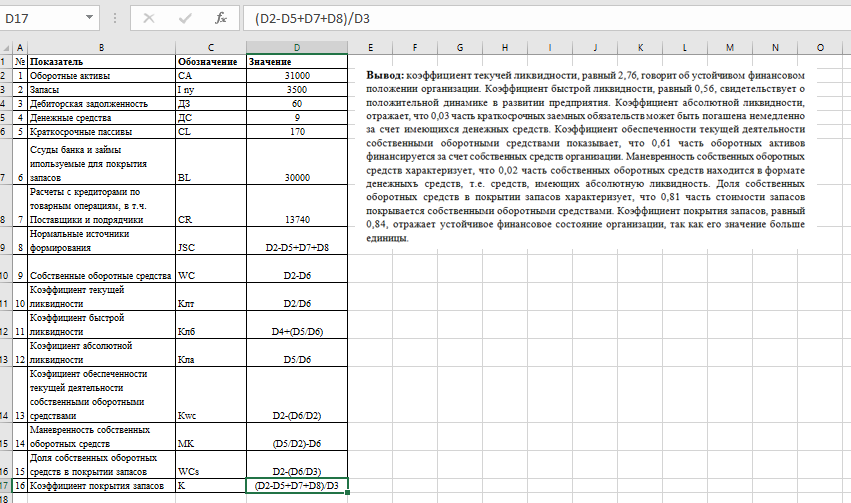

На рис. 3.2.1, 3.2.2 приведен пример расчета показателя «Величина собственных оборотных средств».

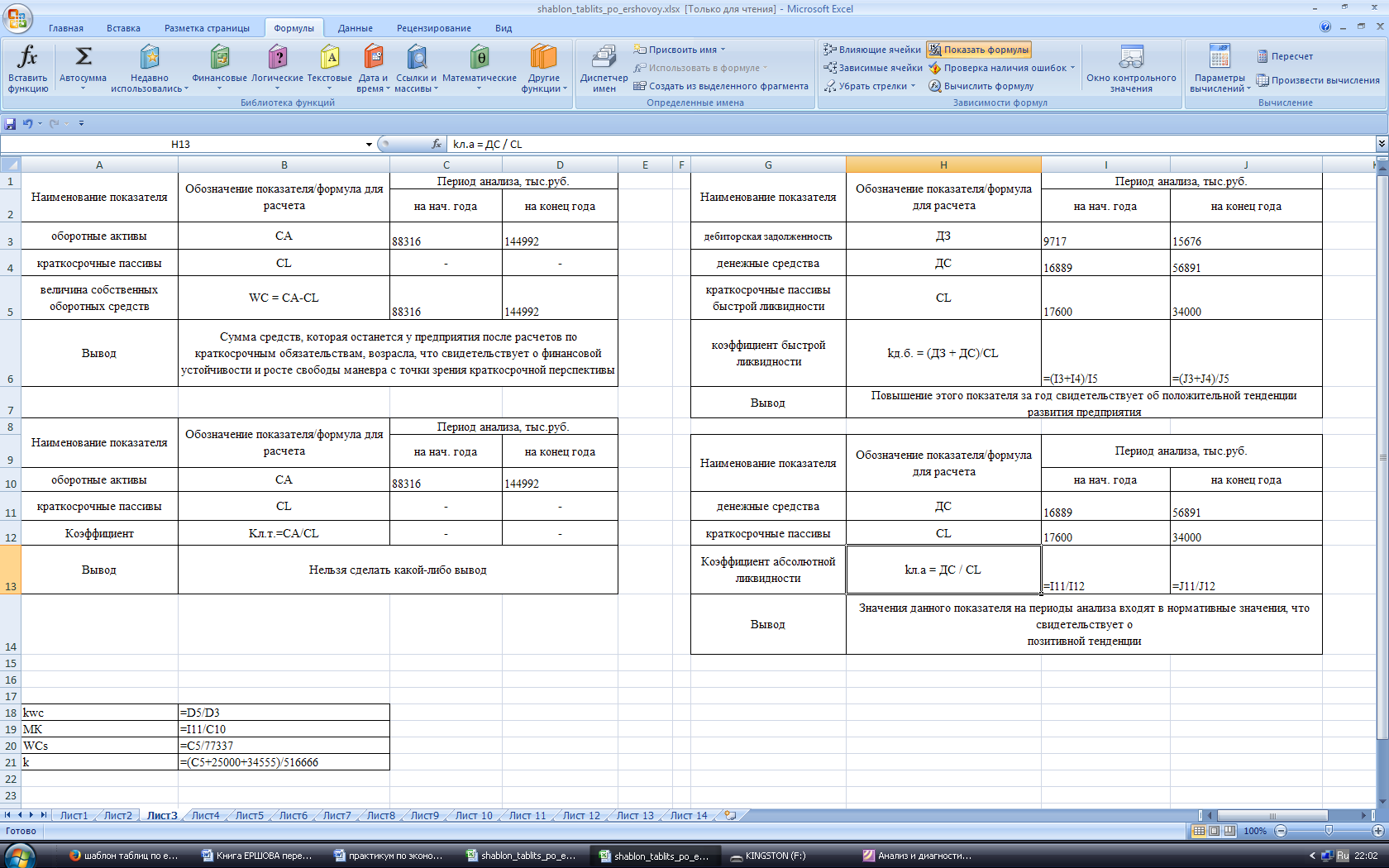

Рис. 3.2.1. Фрагмент листа электронной таблицы MicrosoftExcel с расчетными формулами примера расчета показателя «Величина собственных оборотных средств»

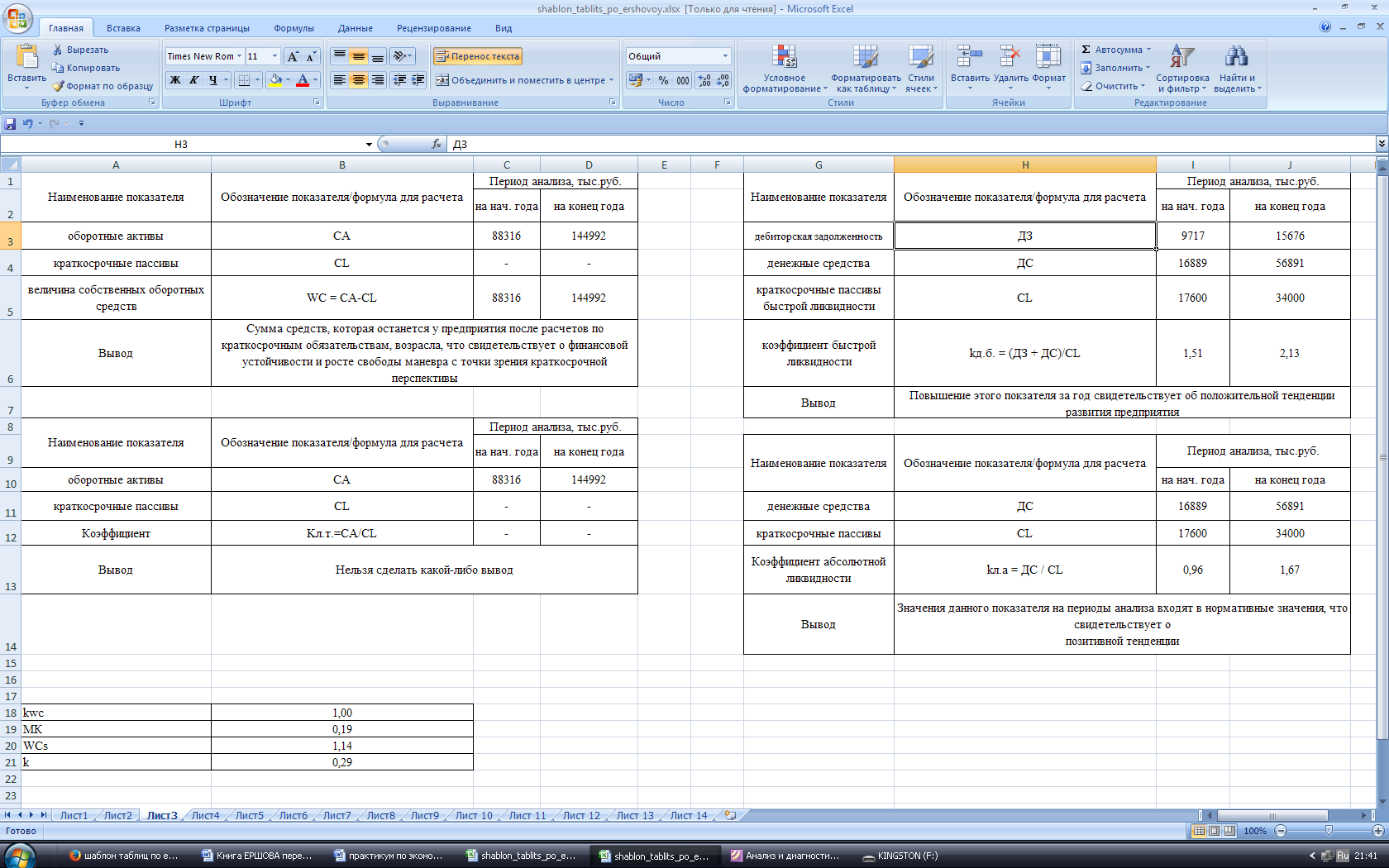

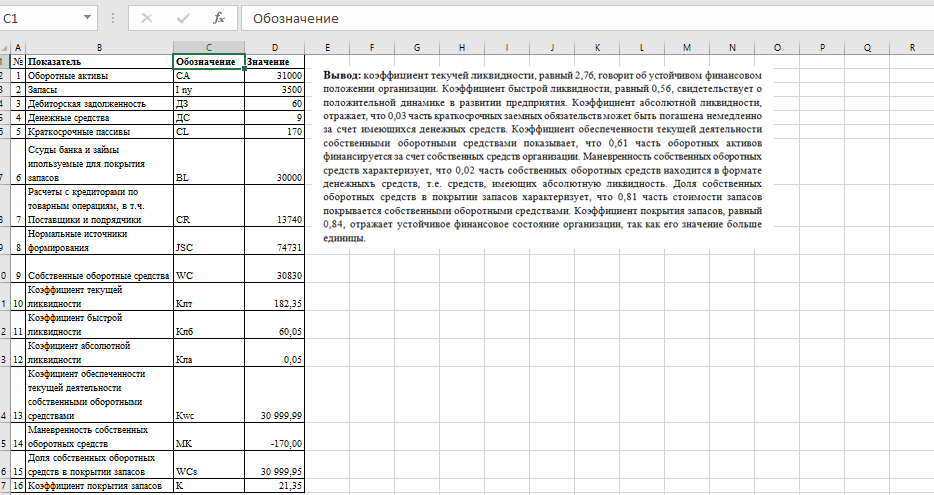

Рис. 3.2.2. Фрагмент листа электронной таблицы MicrosoftExcel с расчетом показателя «Величина собственных оборотных средств»

Формула расчета показателя:

WC = CA− CL (3.2.1)

где CA – оборотные активы; CL – краткосрочные пассивы (обязательства).

Так как показатель WC по своей природе является аналитическим, и какой бы алгоритм не использовался для его расчета, величину собственных оборотных средств можно вычислить лишь с определенной долей условности.

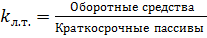

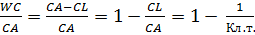

Коэффициент текущей ликвидности (kл.т. ).Дает общую оценку ликвидности организации и показывает сколько рублей оборотных средств (текущих активов) приходится на один рубль текущей краткосрочной задолженности (текущих обязательств) (рис. 3.2.3).

Формула расчета показателя:

(3.2.2)

(3.2.2)

Экономический смысл коэффициента. Организация погашает свои краткосрочные обязательства в основном за счет оборотных активов; следовательно, если оборотные активы превышают по величине краткосрочные пассивы, организация может рассматриваться как успешно функционирующая. Размер превышения задается коэффициентом текущей ликвидности в относительном виде.

Особенности расчета коэффициента:

· Числитель коэффициента включает оценку запасов и дебиторскую задолженность. Поскольку методы оценки запасов могут варьироваться, это оказывает влияние на сопоставимость показателей; то же самое следует сказать в отношении трактовки и учета сомнительных долгов.

· Значение коэффициента тесно связано с уровнем эффективности работы организации в отношении управления запасами. Некоторые предприятия за счет высокой культуры организации технологического процесса могут существенно сокращать уровень запасов (т. е. снижать значение коэффициента текущей ликвидности до уровня ниже, чем в среднем по отрасли, без ущерба для своего текущего финансового состояния).

Некоторые организации с высокой оборачиваемостью денежных средств могут позволить себе относительно невысокие значения коэффициента. (В частности это относится к организациям розничной торговли.) В этом случае приемлемая ликвидность обеспечивается за счет более интенсивного притока денежных средств в результате текущей деятельности.

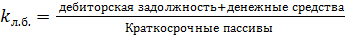

На рис. 3.2.3, 3.2.4 приведен пример расчета коэффициента текущей ликвидности, абсолютной ликвидности.

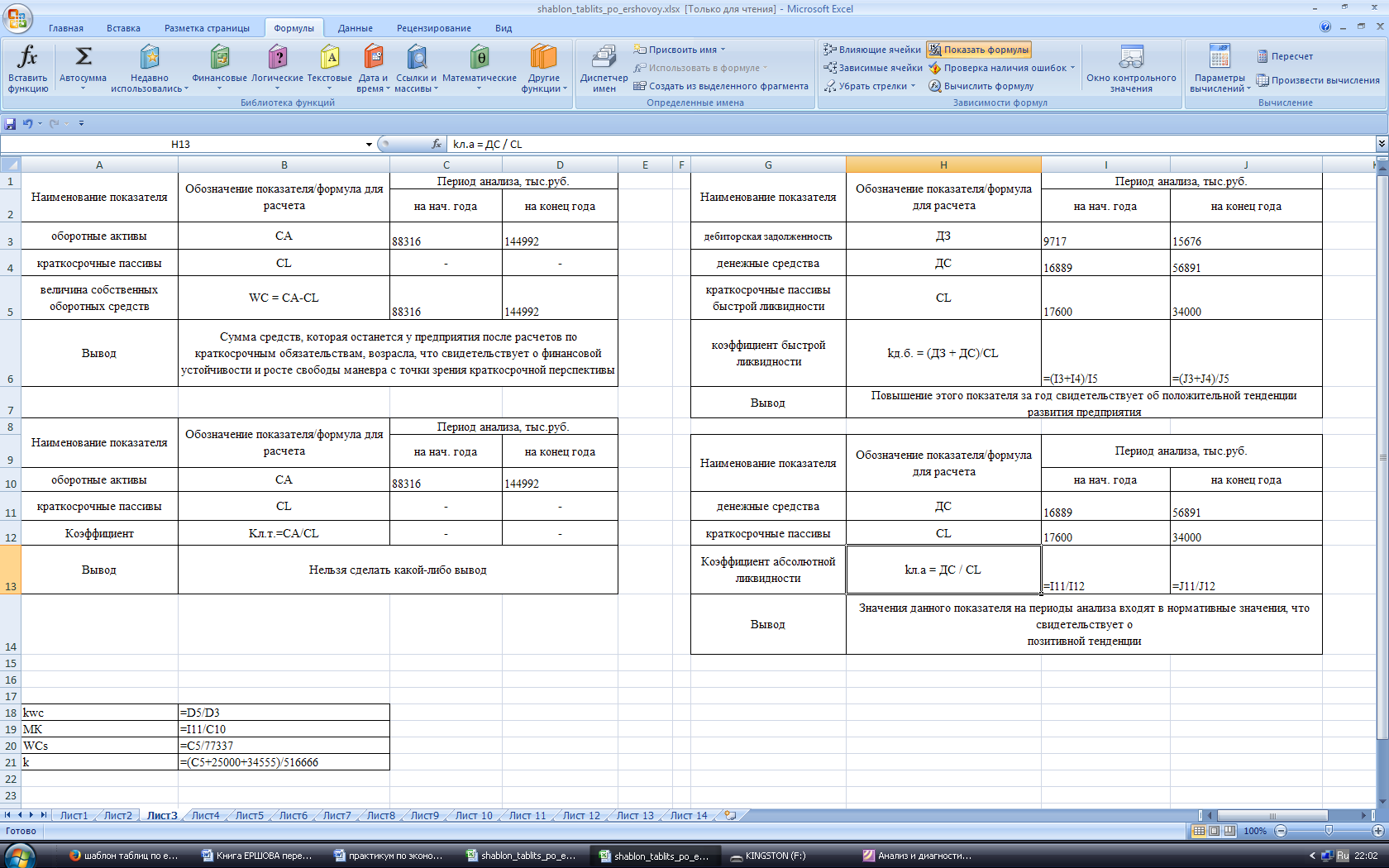

Рис. 3.2.3. Фрагмент листа электронной таблицы MicrosoftExcel с расчетными формулами примера расчета коэффициента текущей ликвидности, абсолютной ликвидности.

Рис. 3.2.4. Фрагмент листа электронной таблицы MicrosoftExcel с решением расчет коэффициента текущей, абсолютной ликвидности

Коэффициент быстрой ликвидности (k л.б. ). По своему смысловому значению показатель аналогичен коэффициенту текущей ликвидности, однако вычисляется по более узкому кругу оборотных активов (из расчета исключена наименее ликвидная часть – производственные запасы) (рис. 3.2.4). Логика такого исключения состоит не только в значительно меньшей ликвидности запасов, но и в том, что денежные средства, которые можно выручить в случае вынужденной реализации производственных запасов, могут быть существенно ниже расходов по их приобретению. (Типична ситуация, когда при ликвидации организации выручают40 % и менее от учетной стоимости запасов.)

Формула расчета показателя:

(3.2.3)

(3.2.3)

Анализируя динамику этого коэффициента, необходимо обращать внимание и на факторы, обусловившие это изменение. Так, если рост коэффициента быстрой ликвидности был связан в основном с ростом неоправданной дебиторской задолженности, вряд ли это характеризует деятельность организации с положительной стороны. Ориентировочное нижнее значение этого показателя – 1, однако эта оценка носит условный характер.

Коэффициент абсолютной ликвидности (платежеспособности) (kл.а.). Это наиболее жесткий критерий ликвидности организации (рис. 3.2.4). Он показывает, какая часть краткосрочных заемных обязательств может при необходимости быть погашена немедленно за счет имеющихся денежных средств.

Величина этого коэффициента в значительной степени зависит от суммы денежных средств, имеющихся в наличии у предприятия. Критическое текущее финансовое положение. Характеризуется ситуацией, когда в дополнение к предыдущему неравенству организация имеет кредиты и займы, не погашенные в срок, просроченную кредиторскую и дебиторскую задолженность. (Последние показатели можно найти в аналитическом учете организации или в приложениях к балансу.) Данная ситуация означает, что организация не может вовремя расплатиться со своими кредиторами. В условиях рыночной экономики при хроническом повторении такой ситуации организация должна быть объявлена банкротом. Данные для проведения анализа ликвидности и платежеспособности организации представлены в форме №1 – актив баланса.

Задание 3.2.1. По данным бухгалтерскую отчетность Форма №1 - №6 (Приложение 2-7) рассчитать показатели величины собственных оборотных средств, коэффициента текущей, абсолютной ликвидности.

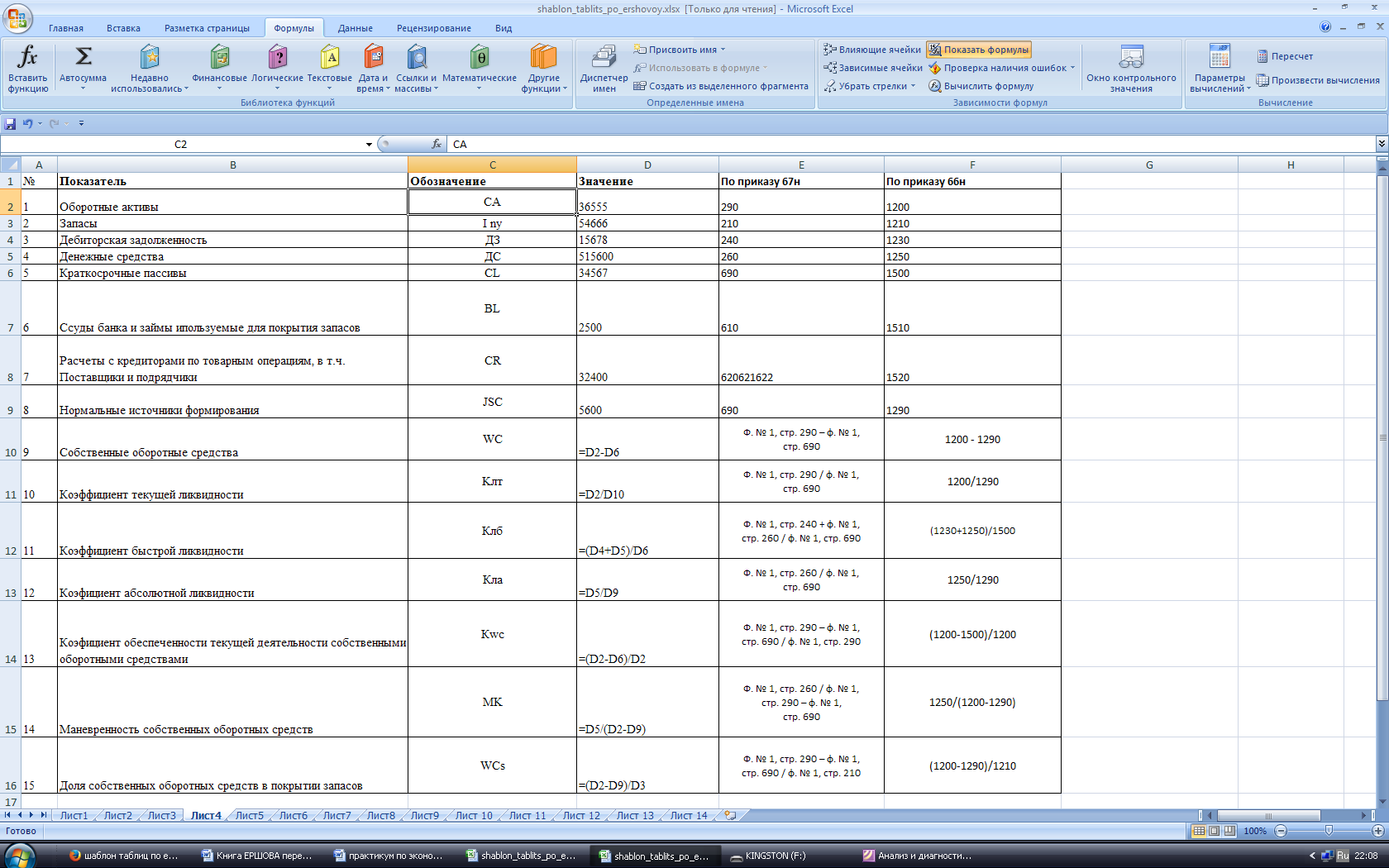

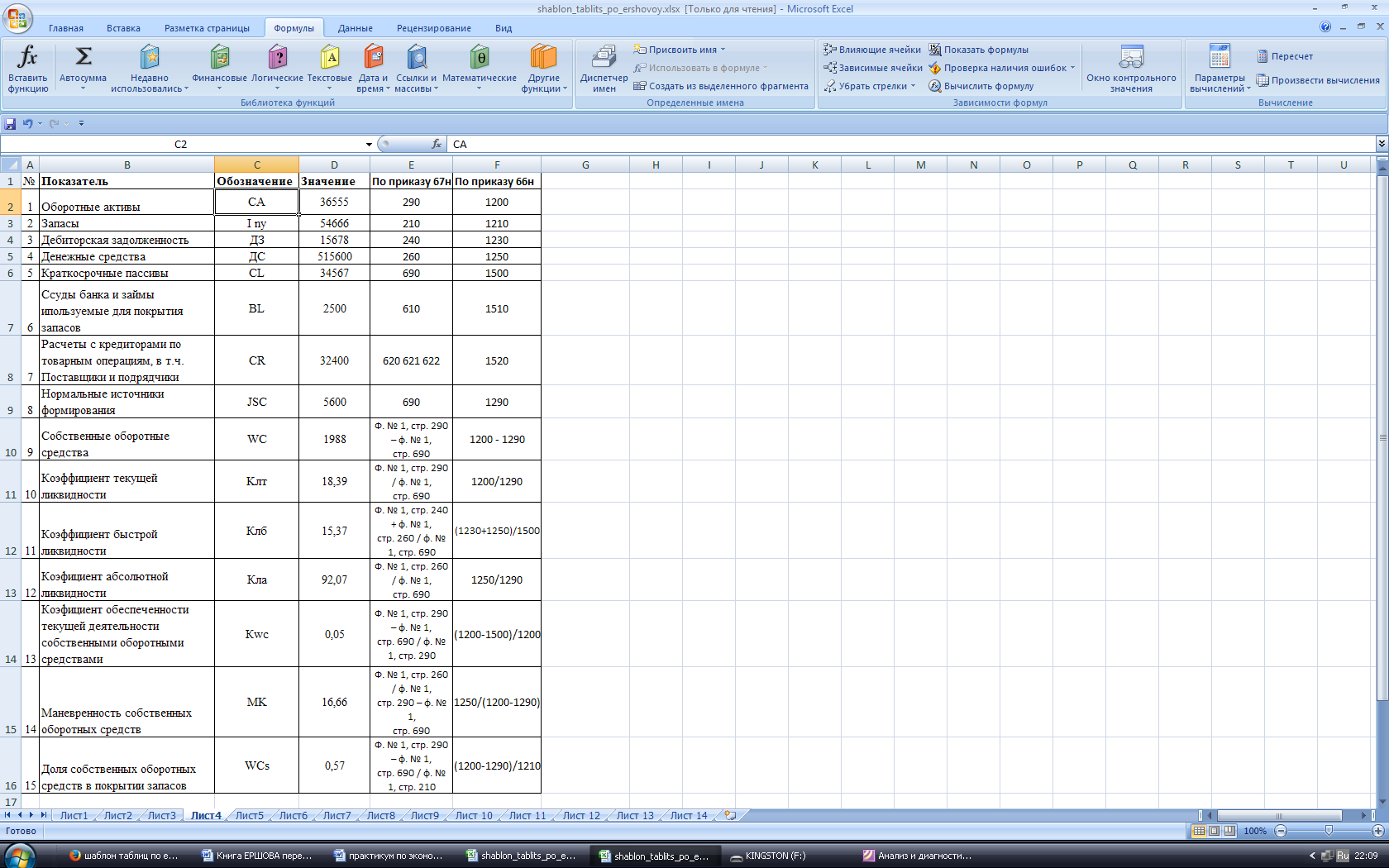

На рис. 3.2.5 и 3.2.6 приведен пример расчета показателей оценки имущественного положения организации.

Рис. 3.2.5 Фрагмент листа электронной таблицы MicrosoftExcel с расчетными формулами расчета показателей оценки имущественного положения организации.

Рис. 3.2.6 Фрагмент листа электронной таблицы Microsoft Excel с решением - расчет показателей оценки имущественного положения организации.

Коэффициент обеспеченности текущей деятельности собственными оборотными средствами. Показывает, какая часть оборотных активов финансируется за счет собственных средств организации:

kwc =  . (3.2.4)

. (3.2.4)

Экономическая сущность коэффициента заключается в следующем: он показывает долю оборотных средств, профинансированную за счет собственных источников. Чем выше эта доля, тем в меньшей степени зависит финансирование текущей деятельности кредиторов, а, следовательно, меньше и вероятность сбоев в расчетах с ними.

Коэффициенты покрытия оборотных активов собственным капиталом и текущей ликвидности связаны между собой следующим соотношением:

kwc =  (3.2.5)

(3.2.5)

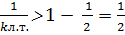

Учитывая, что рекомендованная нижняя граница для коэффициента текущей ликвидности равна двум, то очевидно, что, подставив минимальное значение в знаменатель дроби, получим максимальное значение этой дроби, т. е. в отношении должно выполняться следующее неравенство:

kwc = 1 -  . (3.2.6)

. (3.2.6)

Из формулы (3.2.6) следует, что оборотные активы должны покрываться собственными источниками финансирования как минимум наполовину.

Значение показателя Kwc зависит от многих обстоятельств, поэтому общепризнанных рекомендаций в отношении величины и динамики этого показателя нет. В отечественной практике рекомендательная нижняя граница этого показателя – 10 %. Это означает, что если оборотные активы предприятия покрываются собственными средствами менее чем на 10 %, то его текущее финансовое положение признается неудовлетворительным.

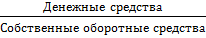

Маневренность собственных оборотных средств. Характеризует ту часть собственных оборотных средств, которая находится в форме денежных средств, т. е. средств, имеющих абсолютную ликвидность:

МК =  . (3.2.7)

. (3.2.7)

Для нормального функционирования предприятия этот показатель обычно меняется от 0 до 1, хотя теоретически возможны и другие варианты. При прочих равных условиях рост этого показателя рассматривается как положительная тенденция. Приемлемое ориентировочное значение показателя устанавливается каждым предприятием самостоятельно и зависит от того, насколько высока ежедневная потребность предприятия в свободных денежных ресурсах.

Доля собственных оборотных средств в покрытии запасов. Характеризует ту часть стоимости запасов, которая покрывается собственными оборотными средствами:

WCs =  . (3.2.8)

. (3.2.8)

При расчете коэффициента абсолютной ликвидности показано, что величина собственных оборотных средств в первую очередь должна сопоставляться с оборотными активами за вычетом дебиторской задолженности. Очевидно, что основная часть оставшихся активов – это запасы и затраты; именно этим и обосновывается необходимость введения в анализ показателя WCs. Этот показатель особенно важен при анализе финансового состояния предприятий торговли. Рекомендуемая нижняя граница показателя – 50 %.

Коэффициент покрытия запасов (k). Рассчитывается соотнесением величины «нормальных» (обоснованных) источников покрытия запасов (т. е. ссуды банков под товарные запасы, кредиторская задолженность за поставленное сырье и материалы и т. п.) и суммы запасов.

Если значение этого показателя меньше единицы, то текущее финансовое состояние организации рассматривается как неустойчивое. Логика расчета этого показателя и смысл применения его в анализе заключаются в том, чтобы проверить, какие источники средств и в каком объеме используются для покрытия производственных (товарных) запасов Inv.

Расчет показателя производится по формуле:

k =  , (3.2.9)

, (3.2.9)

где JSC – нормальные источники формирования запасов; BL – ссуды банка и займы, используемые для покрытия запасов; CR – расчеты с кредиторами по товарным операциям (поставщики и подрядчики, векселя к уплате); Inv – производственные (товарные) запасы.

Задание 3.2.1. По данным бухгалтерскую отчетность Форма №1 - №6 (Приложение 2-7) рассчитать показатели имущественного положения организации.

Анализ покрытия запасов

В целях анализа целесообразно рассмотреть многоуровневую систему покрытия запасов и затрат. В зависимости от того, какого вида источники средств используются для формирования запасов, можно с определенной долей условности судить об уровне платежеспособности предприятия. Выделим следующий расширяющийся перечень источников покрытия:

· WC – собственные оборотные средства;

· JSC – нормальные источники формирования запасов.

В свою очередь

JSC = WC + BL + CR , (3.2.10)

где BL – ссуды банка и займы, используемые для покрытия запасов; CR – расчеты с кредиторами по товарным операциям (поставщики и подрядчики, векселя к уплате).

В зависимости от соотношения рассмотренных показателей (JSC, WC, Inv) можно с определенной степенью условности выделить следующие типы краткосрочной (текущей) финансовой устойчивости и ликвидности предприятия.

1. Абсолютная краткосрочная финансовая устойчивость. Эта ситуация характеризуется неравенством:

Inv < WC (3.2.11)

Данное соотношение показывает, что все запасы полностью покрываются собственными оборотными средствами, т. е. предприятие не зависит от внешних кредиторов. Такая ситуация встречается крайне редко и вообще не может рассматриваться как идеальная, поскольку означает, что менеджеры не умеют, не желают или не имеют возможности использовать внешние источники средств для основной деятельности. (Например, в отечественной торговле традиционно сложилось положение, когда для большинства нормально функционирующих организаций доля собственных оборотных средств в товарных запасах составляет чуть больше 50 %.)

2. Нормальная краткосрочная финансовая устойчивость. Эта ситуация характеризуется неравенством:

WC < Inv < JSC . (3.2.12)

Данное соотношение соответствует положению, когда успешно функционирующая организация использует для покрытия запасов различные нормальные источники средств – собственные и привлеченные.

3. Неустойчивое текущее финансовое положение. Эта ситуация характеризуется неравенством:

Inv > JSC . (3.2.13)

Данное соотношение соответствует положению, когда организация для финансирования части своих запасов вынуждена привлекать дополнительные источники покрытия, не являющиеся обоснованными (задерживает выплату зарплаты, откладывает расчеты с бюджетом и т. п.).

4. Критическое текущее финансовое положение. Характеризуется ситуацией, когда в дополнение к предыдущему неравенству (3.2.13). Организация имеет кредиты и займы, не погашенные в срок, просроченную кредиторскую и дебиторскую задолженность. (Последние показатели можно найти в аналитическом учете организации или в приложениях к балансу.)

Данная ситуация означает, что организация не может вовремя расплатиться со своими кредиторами. В условиях рыночной экономики при хроническом повторении такой ситуации организация должна быть объявлена банкротом.

Данные для проведения анализа ликвидности и платежеспособности организации представлены в форме № 1 (Приложение 1)– актив баланса.

На рис. 3.2.6 и 3.2.7 приведены источники информации для проведения анализа ликвидности и платежеспособности организации.

Рис. 3.2.6. Фрагмент листа электронной таблицы MicrosoftExcel с расчетными формулами расчета показателей оценки ликвидности и платежеспособности организации

Рис.3.2.7. Фрагмент листа электронной таблицы Microsoft Excel с расчетом показателей оценки ликвидности и платежеспособности организации

Задание 3.2.2. По данным бухгалтерскую отчетность Форма №1 - №6 (Приложение 2-7) рассчитать показатели оценки ликвидности и платежеспособности организации.

Дата: 2019-02-19, просмотров: 437.