До сих пор мы сравнивали проекты примерно одной продолжительности, но в реальной жизни приходится сравнивать проекты с разными сроками жизни. При оценке проектов разной продолжительности критерий NPV может дать неверное решение. Следующий пример показывает ограниченность применения этого критерия.

Пример 20: Фирма, производящая текстильную продукцию, планирует приобрести новые вязальные машины. Она может купить за 900 тыс.руб. новую машину со сроком службы пять лет. Другой вариант — приобрести за 500 тыс.руб. старую машину с предполагаемым сроком службы 3 года. Обе машины имеют одинаковую производительность, но расходы на эксплуатацию старой машины выше на 100 тыс.руб. в год. Оба проекта не требуют прироста оборотных фондов, и обе машины в конце срока службы будут иметь нулевую стоимость. Предположим также, что для обеих машин используется метод равномерного начисления амортизации. Ставка налога на прибыль 20%. Если стоимость капитала по обоим проектам 12 %, какой проект предпочтительнее?

Прежде всего, рассчитаем NPV каждого проекта:

Новая машина:

Начальный денежный поток - 900

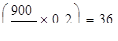

Годовой налоговый щит  + 36

+ 36

Операционный денежный поток (не учитывается,

поскольку равен по обоим проектам)

Терминальный денежный поток 0

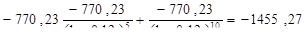

NPV проекта равна – 770,23 тыс.руб.

Старая машина:

Начальный денежный поток - 500

Годовой налоговый щит  + 20

+ 20

Операционный денежный поток (рост эксплуатаци-

онных затрат с учетом налогов 100´(1-0,2) = - 80

Терминальный денежный поток 0

NPV проекта равна – 531,96 тыс.руб.

Непосредственное сравнение NPV проектов показывает, что выгоднее купить старую машину, для которой NPV выше. Но если фирма решит купить старую машину, она будет вынуждена заменить ее через три года, а новая машина прослужит на два года дольше. Иными словами, чистая стоимость новой машины амортизирует в течение пяти лет, а старой - только трех.

Задача оценки проектов с разной продолжительностью может решаться двумя методами - цепочки замещения и эквивалентного годового аннуитета.

Метод цепочки замещения

Этот метод предполагает, что оба проекта повторяются несколько раз до тех пор, пока их продолжительности не сравняются. Поскольку NPV каждого проекта представляет собой сумму всех приведенных стоимостей по всем денежным потокам проекта, чтобы найти накопленную, кумулятивную NPV цепочки замещения, можно дисконтировать только NPV.

Пример 21: Рассчитать NPV проектов из примера 20.

Чтобы продолжительности проектов стали равными, нужно повторить первый проект (новая машина) три раза, а второй проект (старая машина) пять раз. Тогда поступления от первого проекта можно отразить на оси времени следующим образом:

(Проект 1)

0 5 10 15

0 5 10 15

NPV -770,23 -770,23 -770,23

Теперь можно рассчитать NPV всех потоков за весь период времени:

NPV1(за 15 лет) =  тыс.руб.

тыс.руб.

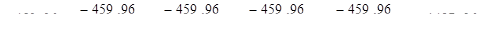

Аналогично рассчитывается NPV второго проекта за 15 лет:

NPV2(за 15 лет) =

Если мы теперь сравним NPV двух проектов, мы увидим, что проект 1 (покупка новой машины) имеет более высокое значение NPV, и именно эту машину фирма должна купить.

Дата: 2019-02-02, просмотров: 376.