Франко Модильяни и Мертон Миллер в 1957 представили первую теоретическую модель, исследующую структуру капитала и ее влияние на стоимость компании.

К удивлению большинства финансистов, МиМ пришли к выводу, что изменения в структуре капитала не оказывают влияния на стоимость фирмы. Модель МиМ основывается на следующих предположениях:

1. нет корпоративных или индивидуальных налогов

2. стоимость получения и предоставления кредита одинакова и фирмы и люди могут занимать и предоставлять ссуды любого объема по одной и той же безрисковой ставке.

3. Трансакционные издержки отсутствуют.

МиМ пришли к следующим утверждениям:

Утверждение 1

Структура капитала нейтральна. Изменения в структуре капитала не меняют стоимость фирмы. Это утверждение можно выразить следующим уравнением:

где VL - стоимость фирмы с долгом в структуре капитала (фирмы с левериджем),

а VU - стоимость фирмы без долга в структуре капитала (фирмы без левериджа).

Если мы полагаем, что фирмы одинаковы по всем параметрам, за исключением структуры капитала, тогда, в соответствии с утверждением 1, фирмы должны иметь одинаковую стоимость.

Утверждение 2

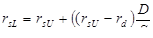

Когда фирма занимает деньги, риск владельцев собственного капитала возрастает. Тогда владельцы собственного капитала будут требовать премию для компенсации этого риска. Эта премия называется премия за финансовый риск. Увеличение ожидаемой доходности вложений собственников после появления долга можно рассчитать следующим образом:

где rsL – ожидаемая доходность собственников фирмы с левериджем, а

rsU – ожидаемая доходность собственников фирмы без левериджа,

и rd - безрисковая процентная ставка.

D – стоимость долга

S – стоимость собственного капитала.

Премия за финансовый риск в этом случае:

Формальное доказательство этой модели довольно сложное. Мы попробуем продемонстрировать состоятельность этой модели на следующем примере.

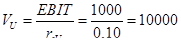

Пример 3: Пусть годовая прибыль фирмы до выплаты процентных платежей и налогов (EBIT) составляет $1000 и предполагается, что он сохранится таким бесконечно долго.

Фирма полностью финансируется за счет капитала владельцев и ожидаемая доходность составляет 10%. Оценим стоимость этой фирмы на основе предположения о постоянном уровне дивидендов:

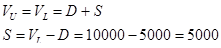

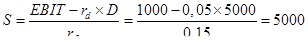

Если фирма финансируется на 50% за счет заемного капитала, то, в соответствии с МиМ1, стоимость фирмы будет такой же. Предположим, что стоимость заемного капитала равна 5%. Проверим состоятельность модели. Прежде всего определим стоимость собственного капитала из следующего уравнения:

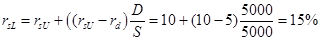

Ожидаемую доходность капитала собственников фирмы с долгом можно рассчитать, используя Утверждение 2 МиМ:

Стоимость собственного капитала можно рассчитать и другим способом:

Мы получили то же самое значение стоимости собственного капитала, что и на основе Утверждения 1 МиМ.

Когда МиМ представили свою модель, она вызвала критику как нереалистичная, так как основана на предположении, что фирмы не выплачивают дивиденды и не платят налоги. В ответ на критику, МиМ представили другую модель, в которой предполагается, что фирмы выплачивают дивиденды и налоги.

Дата: 2019-02-02, просмотров: 400.