В приведенном примере предполагалось, что стоимость долга и стоимость собственного капитала известны.

В США обычно источником такой информации выступает инвестиционный банк, работающий с компанией. Рассмотрим метод, которым пользуются инвестиционные банкиры при определении стоимости капитала фирмы. Эта техника называется «un-leveraging the beta» – «снятие левериджа с беты».

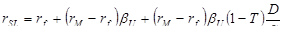

Используем комбинацию премии за деловой риск и премии за финансовый риск, тогда ожидаемая доходность собственного капитала фирмы с долгом составит:

Первая часть этого выражения – безрисковая ставка, вторая часть – премия за бизнес-риск и третья – премия за финансовый риск.

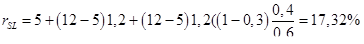

Пример 6: В настоящее время фирма полностью финансируется за счет собственного капитала, ее b = 1,2, и ставка налога - 30%. Среднерыночная доходность составляет 12%, безрисковая доходность - 5%. Если фирма изменяет структуру капитала на 40% долга и 60% собственного капитала, ожидаемая доходность фирмы изменится и составит:

Премия за бизнес-риск равна (12-5)х1,2 = 8,4%,

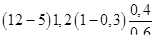

а премия за финансовый риск:

=3,92%.

=3,92%.

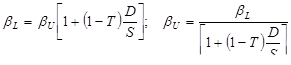

Для начинающих фирм в большинстве случаев величина бета берется по аналогии с подобными фирмами в таких же отраслях. Как было показано, доходность собственного капитала фирмы зависит от ее структуры капитала, и, поскольку коэффициенты бэта вычисляются на основе наблюдаемых доходностей, наблюдаемые бета включают и деловой, и финансовый риски.

Бета фирмы с левериджем может быть представлена следующим образом:

Далее в примере мы рассмотрим определение беты для начинающей фирмы, используя доступную информацию о бетах для уже существующих аналогичных фирм.

Пример 7: Компания «Международные Поглощения» (AI) обратила внимание на Autoparts Inc., которая производит детали автомобилей. Цена приобретения, на которую готова пойти AI, является дисконтированной стоимостью будущих денежных потоков от приобретаемой фирмы. Для ее определения AI должна знать ожидаемую доходность фирмы с поправкой на риск. Обычной практикой AI в таких случаях является использование CAPM для расчета ожидаемой доходности собственного капитала, а затем элиминирование действия финансового левериджа для определения rSU. Бета Autoparts равна 1.3, и на 60% она финансируется за счет долгового капитала. Текущее налогообложение Autoparts составляет 34% , безрисковая ставка - 5%, рыночная доходность - 12%.

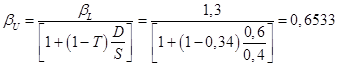

Первый шаг – найти бета фирмы без левериджа:

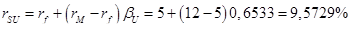

Ожидаемая доходность собственного капитала, если Autoparts не использует долга, будет:

Дата: 2019-02-02, просмотров: 592.