Как и в случае долговых обязательств и привилегированных акций, эмиссия новых обыкновенных акций влечет определенные затраты. Помимо прямых затрат необходимо еще учитывать дополнительные: юридические, регистрационные и комиссионные посредника.

Ниже приводится модифицированный вариант модели дисконтированных денежных потоков для оценки стоимости эмиссии новых акций.

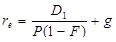

Стоимость капитала ( новый выпуск акций) =  , (4.6)

, (4.6)

где Р - цена акций, F — затраты на выпуск акций (в процентах от цены).

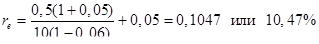

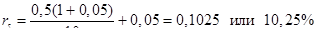

Пример 7: Некая фирма планирует выпустить акции на 10 млн. руб. Цена каждой акции 10 руб., а общие затраты на выпуск 600 тыс.руб. Фирма только что выплатила дивиденды в размере 0.50 руб.на имеющиеся акции, и ожидается, что дивиденды будут увеличиваться на 5% ежегодно. Вычислите, во что обойдется фирме новый выпуск акций. Если бы фирма решила вместо выпуска новых акций использовать нераспределенную прибыль, во что обошлось бы это фирме?

Прежде всего нужно найти затраты на новый выпуск акций в процентах от объема выпуска.

Стоимость нового выпуска обыкновенных акций для фирмы составляет

Стоимость нераспределенной прибыли составляет

Очевидно, что затраты на новый выпуск акций выше, чем при использовании нераспределенной прибыли, поэтому обычно компании предпочитают в первую очередь использовать внутренние источники капитала.

Средневзвешенная стоимость капитала (WACC)

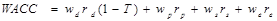

Привлекаемый фирмами капитал складывается из разных источников, стоимость которых в общем случае различается между собой. Средневзвешенная стоимость капитала фирмы представляет собой взвешенную по доле в суммарном капитале стоимость всех используемых видов капитала. Это представлено следующим выражением:

(4.7)

(4.7)

где w - доля или удельный вес различных источников в структуре всего используемого компанией капитала, соответственно:

wd - доля заемного капитала,

wp - доля привилегированных акций,

ws - доля нераспределенной прибыли,

we - доля обыкновенных акций нового выпуска,

T - ставка налога на прибыль

Пример 8: Капитал фирмы имеет следующую структуру:

- 1000000 руб. - заемный капитал по цене 8% (до уплаты налогов). Ставка налога на доходы фирмы 30 %.

- 2000000 руб. - привилегированные акции, по которым выплачиваются дивиденды по 2 руб. на акцию; текущая курсовая цена акции 18 руб.

- 3000000 руб. - обыкновенные акции с коэффициентом b = 0,9. Среднерыночная ожидаемая доходность 12%, ставка по безрисковым активам 5 %

Чему равна средневзвешенная стоимость капитала фирмы?

Рассчитаем веса различных видов капитала:

Весь капитал фирмы составляет 6000000 руб., соответственно

wd = 1000000/6000000 = 0,17

wp = 2000000/6000000 = 0,33

ws = 3000000/6000000 = 0,5

Цена заемного капитала без учета налогов rd = 8 % (известно).

Стоимость капитала, состоящего из привилегированных акций

rp =  .

.

Поскольку речь идет об уже существующих обыкновенных акциях, (а не о новом выпуске), мы можем считать их стоимость равной стоимости нераспределенной прибыли.

Стоимость обыкновенных акций rs = 5 + (12-5) х 0.9 = 0,113 =11,30 %.

WACC = 0,17 х 8 х (1-0,3) + 0,33 х (11,11) + 0,5 х (11,3) = 0,952 + 3,67 +5,65 = 10,27 %

Дата: 2019-02-02, просмотров: 468.