В этой модели оценки обыкновенных акций мы предполагаем, что исходный постоянный темп роста дивидендов меняется со временем на более низкий, но тоже постоянный рост. Поэтому для оценки таких акций нельзя использовать формулу 3.11. Оценка всякой акции является уникальной задачей. Проиллюстрируем несколько случаев оценки акций на следующих примерах.

Пример 16: Корпорация Microsoft ни разу не выплачивала дивиденды с тех пор, как в середине восьмидесятых годов прошлого века началась торговля ее акциями. Маловероятно, однако, что так может продолжаться бесконечно. Поэтому предположим, что через 3 года Microsoft начнет выплачивать дивиденды в размере $4 на акцию, которые будут ежегодно расти со скоростью 5 %. Показатель b для Microsoft равен 1,2, текущая ставка по безрисковым активам 6 %, а среднерыночная ожидаемая доходность 12%.

Определить по этим данным возможную цену для обыкновенных акций Microsoft.

Прежде всего, на основе модели САРМ рассчитаем ожидаемую доходность.

E[r] = 6 + (12-6)1,2 = 13,2 %

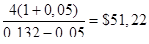

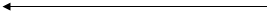

Поскольку выплата дивидендов начинается в конце третьего года и их размеры растут на 5% в год, начиная с этого момента, можно применить модель Гордона постоянного роста. Рассчитав цену акции в конце третьего года, выразим ее сегодняшнюю стоимость, продисконтировав ее за три года.

Построим денежные потоки дивидендов на time-line:

0 1 2 3 4

D0 = 0 D1 = 0 D2 = 0 D3 = 4 D4 = 4(1+0,05) = 4,2

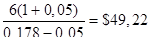

P3 =

P0 = $35,31

С учетом предположений, цена обыкновенных акций Microsoft сегодня должна составить около $35,31.

Пример 17: Wonder Medicine — это фирма, которая недавно запатентовала новое лекарство, широко используемое для лечения от выпадения волос. Фирма ожидает, что конкуренты выпустят аналогичные лекарства в течение трех лет. Предполагается, что в следующие три года по обыкновенным акциям будут выплачиваться дивиденды в размере $4, $5 и $6 на акцию. Начиная с этого момента рост дивидендов замедлится и составит 5 % в год. Найти цену обыкновенных акций, если b акций этой компании равен 1,4, ставка по безрисковым активам rm = 8 %, ожидаемая среднерыночная доходность rf = 15 %.

САРМ позволяет рассчитать ожидаемую доходность акций: E0[ rm] = 8 + (15-8)* 1,4 = 17.8%

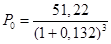

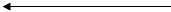

Покажем на time-line все денежные потоки, генерируемые акцией. А далее для определения цены акции к концу 3-его года воспользуемся моделью постоянного роста дивидендов. По ставке 17,8 % приведем к нулевому моменту все выплаты по дивидендам за первые три года и рассчитанную к концу третьего года цену акции. Сложив все приведенные стоимости, получим текущую цену акции.

0 1 2 3 4

0 1 2 3 4

D1= 4 D2=5 D3=6 D4=6(1+0,05)=6,3

3,30

3,60 P3 =

3,60 P3 =

3,67

3,67

30,11

30,11

40,68

Один из важных вопросов, который инвестор всегда должен задавать себе: как ошибки при оценке будущих дивидендов влияют на текущую цену акций. Это влияние очень серьезно, поэтому очень важна точность размера предсказанных дивидендов в ближайшем будущем. Влияние на сегодняшнюю (настоящую) стоимость акции дивидендов, которые будут выплачены в далеком будущем, очень слабое. Для иллюстрации воспользуемся следующим примером.

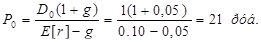

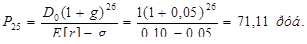

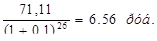

Пример 18: Компания «Энергия» только что выплатила по обыкновенным акциям дивиденды в размере 1 руб. на акцию. Какой должна быть цена этих акций, если их ожидаемая доходность 10 %, а дивиденды, как ожидается, будут расти на 5% в год неопределенно долго. Какой будет цена акции через 25 лет? Какова текущая стоимость цены акций через 25 лет?

Сначала рассчитаем цену акции:

При этом сегодняшняя цена акции, которая при заданных условиях через 25 лет будет стоить 71,11 руб., равна  Иными словами, текущая цена акции в размере 21 руб. лишь на 6,56 руб. сформирована дивидендами, которые инвестор, возможно, получит в следующие 25 и более лет. Очевидно, что цена акций фирмы складывается в основном из дивидендов за ближайшие несколько лет.

Иными словами, текущая цена акции в размере 21 руб. лишь на 6,56 руб. сформирована дивидендами, которые инвестор, возможно, получит в следующие 25 и более лет. Очевидно, что цена акций фирмы складывается в основном из дивидендов за ближайшие несколько лет.

Выводы

Текущая стоимость любого актива зависит как от будущих доходов, которые он генерирует, так и от его ожидаемой доходности. Для определения текущей цены всяких активов общие модели оценки используют методы дисконтирования.

В данной главе рассмотрены три типа финансовых активов.

Облигации — это инструменты, которые обычно характеризуются последовательностью постоянных платежей, и их легко оценить при условии, если известна ожидаемая рыночная доходность. Изменение доходности облигаций проявляется изменением их цен. Фактическая (с учетом рыночных колебаний) ex - post доходность облигации зависит от ставки реинвестирования купонов. Если доходность меняется в течение срока погашения, изменится и ставка реинвестирования, и поэтому фактическая ex - post доходность облигации будет отличаться от доходности в момент ее приобретения.

Оценка обыкновенных акций в реальной жизни — очень сложный процесс. Предположение относительно постоянного роста дивидендов позволяет использовать очень простую модель для оценки обыкновенных акций. На основе этой модели можно разработать и другие, полезные на практике модели, некоторые из которых рассмотрены в настоящей главе.

Контрольные вопросы по теме «Оценка ценных бумаг»

1. Почему купонную облигацию в отличие от акции называют детерминированной ценной бумагой?

2. Как рынок определяет доходность к погашению облигации?

3. Как взаимосвязаны текущая доходность облигации и доходность (убыток) на капитал?

4. Как взаимосвязаны доходность к погашению и ставка реинвестирования?

5. Что показывает доходность к погашению облигации? Как использовать этот параметр для принятия финансовых решений?

6. Как соотносятся между собой номинал и цена купонной облигации, если ставка купонных выплат выше доходности к погашению облигации?

7. Если цена облигации ниже ее номинала, как соотносятся между собой доходность к погашению и ставка купонных выплат.

8. Что такое ставка-спот? Назовите область их применения и связь с временной структурой процентных ставок.

9. Что такое ставка-форвард? Назовите область их применения и связь с временной структурой процентных ставок.

10. Если на рынке обозначилась явная тенденция к росту цен облигаций, как это скажется на их доходности, и цены каких облигаций будут расти сильнее?

11. Если на рынке обозначилась явная тенденция к снижению цен облигаций, то как это скажется на их доходности и цены каких облигаций будут падать сильнее?

12. Рост доходности облигаций: дайте вашу интерпретацию с позиций эмитента, инвестора и макроэкономических параметров

13. Снижение доходности облигаций: дайте вашу интерпретацию с позиций эмитента, инвестора и макроэкономических параметров.

14. Какие облигации вы рекомендуете приобретать инвестору, если рынок ожидает снижения доходности? Объясните свой ответ.

15. Какие облигации вы рекомендуете приобретать инвестору, если рынок ожидает повышения доходности? Объясните свой ответ.

16. Дайте все возможные интерпретации понятия доходности облигации (не менее трех).

17. Для принятия каких финансовых решений и каким образом критерий YTС (доходность до срока погашения) используется держателем облигаций?

18. Кто и как определяет цену корпоративной облигации в момент эмиссии?

19. Какие финансовые инструменты лишены риска реинвестирования?

20. Риск реинвестирования по купонным облигациям тем выше, чем… Объясните свой ответ.

21. Какой показатель позволяет рассчитать чувствительность облигации к изменению среднерыночной доходности? В чем состоит идея этого расчета? Опишите его алгоритм.

22. Какой показатель оценки облигации наиболее близок коэффициенту бэта, что он характеризует?

23. Чувствительность к изменению какого макро-показателя опредяют, сопоставляя показатель Дюрации по облигациям с одинаковым сроком погашения?

24. Какой критерий позволяет инвестору в условиях постоянно меняющейся среднерыночной доходности правильно выбрать активы, чтобы гарантировать выполнение денежных обязательств (погасить долги вовремя и в полном объеме)?

25. Какие подходы существуют к оценке акций? При каких исходных предпосылках они «работают»?

Глава 4. Стоимость капитала

Принятие финансовых и инвестиционных решений требует от менеджера ответа не только на вопрос, сколько потребуется финансовых ресурсов, но и сколько они стоят – во что обойдется привлечение этих источников капитала? Ожидаемые доходы от использования капитала должны быть не меньше, чем затраты на привлечение капитала, иначе весь проект окажется убыточным.

В развитой рыночной среде компаниям доступны различные источники финансирования инвестиций. Как происходит выбор между различными источниками? Какими критериями следует руководствоваться при принятии решений?

В отечественных условиях выбор для предприятий разных размеров и организационно-правовых форм не столь широк, тем не менее, значительная часть инвестиций финансируется за счет привлеченные средств, т.е. российским компаниям в настоящее время доступны разные источники инвестиций.

В табл. 4.1 показана структура финансирования инвестиций в основной капитал в России в 2009-12 гг. Общий объем инвестиций в основной капитал по итогам 2011 г. достиг в России 10776,829 млрд. рублей, что на 8,3% превысило значение предыдущего года. Эта сумма составила 98,4% от всех инвестиций в нефинансовые активы. При этом инвестиции в основной капитал за счет банковских кредитов составили 926,81 млрд. рублей, а за счет эмиссии акций – 107,77 млрд. рублей.

Таблица 4.1. Структура инвестиций в основной капитал по источникам финансирования

в январе-сентябре 2009-12 гг. в % к итогу*

| 2009 | 2010 | 2011 | 2012 | |

| Инвестиции в основной капитал - всего | 100 | 100 | 100 | 100 |

| в т ч по источникам финансирования: собственные средства | 38,3 | 43,0 | 45,3 | 47,7 |

| прибыль в распоряжении организации (фонд накопления) | 15,5 | 16,0 | 17,6 | 19,1 |

| Привлеченные средства | 61,7 | 57,0 | 54,7 | 52,3 |

| из них: кредиты банков | 11,1 | 9,1 | 8,6 | 8,2 |

| в т.ч. иностранных банков | 3,4 | 2,7 | 1,8 | 1,5 |

| заемные средства других организаций | 8,9 | 6,6 | 5,5 | 5,6 |

| Бюджетные средства | 18,7 | 17,4 | 16,2 | 14,2 |

| в т.ч.: средства федерального бюджета | 8,6 | 8,5 | 8,8 | 7,0 |

| средства бюджетов субъектов федерации | 9,1 | 7,8 | 7,4 | 6,2 |

| средства внебюджетных фондов | 0,2 | 0,3 | 0,2 | 0,3 |

| Прочие | 22,8 | 23,6 | 24,2 | 24,0 |

| в т.ч.: средства вышестоящих организаций | 16,2 | 16,7 | 18,0 | 18,9 |

| средства, полученные от долевого участия на строительство (организаций и населения) | 2,6 | 2,0 | 1,8 | 2,1 |

| в т.ч. средства населения | 1,0 | 1,1 | 1,1 | 1,4 |

| средства от выпуска корпоративных облигаций | 0,1 | 0,02 | 1,0 | 0,0 |

| средства от эмиссии акций | 0,8 | 1,4 | 1,0 | 1,1 |

| Из общего объема инвестиций – инвестиции из-за рубежа | 11 | 39 | 47 | 4,6 |

* без субъектов малого предпринимательства и объема инвестиций, не наблюдаемых статистическими методами

Источник: Росстат

Финансовая теория полагает, что, прежде чем принять решение об инвестициях, менеджер должен определить, во что компании обойдется инвестированный капитал. Поэтому рассмотрим подходы к оценки стоимости капитала из разных источников — как заемного, так и собственного.

Стоимость заемных средств

В составе используемого большинством компаний капитала всегда есть некоторая доля заемных средств. Проще всего оценить стоимость заемных средств как проценты, которые компании приходится выплачивать по долгу. Долговой или заемный капитал фирм формируется различными способами. Например, он создается за счет привлечения банковских кредитов, в результате выпуска облигаций и других долговых инструментов. Но в любом случае в общем виде можно определить цену заемного капитала как плату кредиторам за использование заемных средств, то есть процентную ставку или доходность к погашению этих заимствований.

rd = доходность к погашению (для облигаций) либо

процентная ставка (по задолженности) (4.1)

Затраты на размещение займа

Как правило, затраты на организацию выпуска и размещение ценных бумаг выше, чем стоимость привлечения банковских кредитов.

Привлечение заемных средств через эмиссию и размещение акций или облигаций осуществляется путем открытой или закрытой подписки. В последнем случае кредитное соглашение заключается между фирмой и одним или несколькими инвесторами, заинтересованными в реализации данного инвестиционного проекта. Такие инвесторы называются стейк-холдерами, поскольку их интерес в реализации проекта может быть связан не только с получением денежных доходов по ценным бумагам, но с возможностью расширением сбыта, гарантиями поставок и пр. После размещения выпущенных ценных бумаг фирма-заемщик выплачивает кредиторам проценты (дивиденды или купонные платежи) и основную сумму долга (номинал облигации) в соответствии с условиями соглашения.

При открытой подписке и размещении выпуска процедура несколько отличается. В США эмиссия долговых инструментов или акций по открытой подписке обычно осуществляется при посредничестве инвестиционных банков, которые берут на себя обязательство полностью разместить ценные бумаги, выпущенные фирмой. Это одна из основных функций инвестиционного банка, которая называется андеррайтингом. Наиболее сложной функцией инвестиционного банка является определение той цены, по которой рекомендуется размещать выпущенные акции или облигации. Кроме того, банк-андеррайтер призван помогать фирмам-эмитентам разместить определенное число акций по заданной цене.

Существует две основные формы андеррайтинга: «гарантирование размещения выпуска» и «приложим все усилия». В случае гарантированного андеррайтинга банк берет на себя ответственность за полное размещение выпуска. Если спрос на бумаги недостаточен, инвестиционный банк-гарант должен выкупить непроданные акции (облигации и т.д.) за свой счет. Благодаря этому фирма-эмитент может быть уверена в полной продаже. В случае андеррайтинга на условиях «все усилия» банк не берет жестких обязательств по выкупу неразмещенной части эмиссии.

В России в соответствии с действующим законодательством андеррайтером выступают инвестиционные компании – профессиональные участники рынка ценных бумаг, они являются посредниками при первичном размещении облигаций. Наличие обязательств по размещению зависит от договоренности с эмитентом. Обычно андеррайтер участвует в разработке структуры выпуска и в поиске потенциальных инвесторов.

За свои услуги андеррайтер берет комиссионные. Кроме того, эмиссия ценных бумаг может повлечь и другие расходы (юридические, регистрационные и т.д.). Общая стоимость выпуска (эмиссии) представляет собой полную сумму всех издержек, связанных с выпуском новых ценных бумаг.

Пример 1: Компания ABC планирует выпустить облигации на сумму 10 млн.руб. со сроком погашения 5 лет, купоном 10 % и номиналом 1000 руб. После оценки состояния рынка андеррайтер рекомендует выпустить облигации по цене 980 руб.

Какова доходность этих облигаций к погашению?

Какую сумму сможет привлечь фирма с учетом выплаты инвестиционному банку комиссионных в размере 2 %?

Какова фактическая стоимость займа для фирмы?

Для расчета доходности к погашению подставим в уравнение 3.2 следующие значения:

FV = 1000; Купон = 100 руб., n = 5 и Цена = 980 руб.

Решив уравнение относительно доходности, получаем 10,53 %.

Поскольку комиссия банка-гаранта равна 2%, общий собранный капитал составит

10 млн.руб. × (1 –0,02) = 9,8 руб.млн.

Чистый доход фирмы от продажи одной облигации составит 980 × (1 – 0,02) = 960,40 руб.

Цену займа после размещения можно подсчитать, решив уравнение 4.2 относительно доходности при известных: FV = 1,000; Купон = 100, n = 5 и Цена = 960,40 руб.

В данном случае получим: доходность = 11,07 %.

Дата: 2019-02-02, просмотров: 439.