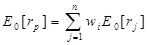

Ожидаемая доходность инвестиционного портфеля определяется как средневзвешенное значение доходностей отдельных акций в портфеле. Она рассчитывается по следующей формуле:

(2.12)

(2.12)

Как и в случае расчета фактической доходности, веса представляют долю акций по стоимости в общем объеме портфеля.

Расчет риска для портфеля

Степень риска для портфеля определяется как стандартное отклонение ожидаемой доходности. Но в отличие от доходности портфеля риск для него не равен взвешенному среднему стандартных отклонений отдельных акций в портфеле. Прежде чем привести общую формулу для расчета этого риска, рассмотрим пример портфеля, состоящего из двух видов акций.

Пример 13: Используя данные примера 12, рассчитаем ожидаемую доходность и стандартное отклонение для портфеля, состоящего из акций А и В в соотношении 50:50.

Сначала вычислим ожидаемую доходность портфеля для разных состояний экономики.

Состояние экономики Вероятность E0[rAj]E0[rBj]E0[rpj]

Бурный рост 0,20 25% 11 % 18,0 %

Умеренный рост 0,20 15% 20 % 17,5 %

Медленный рост 0,40 10% 9 % 9,5 %

Спад 0,20 - 5% -15 % -10,0 %

1,00

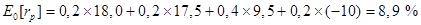

Доходность портфеля для каждого состояния экономики рассчитывается путем вычисления взвешенного среднего доходностей отдельных акций для этого состояния. Например, доходность портфеля при бурном росте экономики равна E0[rpрост] = 0,5 х 25 +0,5 х 11 = 18 %. Вычислим ожидаемую доходность портфеля.

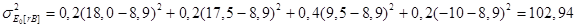

Изменчивость ожидаемой доходности равна

Стандартное отклонение для портфеля:

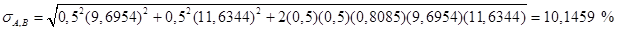

Взвешенное среднее двух стандартных отклонений равно: 0,5·9,6954+0,5·11,6344 = 10,6649 %.

В то же время стандартное отклонение для портфеля равно лишь 10,1459 %. Эта разница объясняется тем, что ожидаемые доходности входящих в портфель ценных бумаг не полностью коррелируют.

Какие же практические преимущества дает диверсификация?

Изменения в экономике по-разному влияют на разные акции. Если инвестор объединяет в портфеле акции разных компании, доходности которых при изменении состояний экономики меняются в разных направлениях, то эти изменения доходностей отдельных акций в портфеле несколько сглаживаются, что снижает риск инвестиций. Причем, снижение риска портфеля при этом не коррелирует со снижением доходности.

Приведенный выше метод оценки риска для портфеля довольно сложен, и становится почти неприменимым на практике, если портфель содержит много разных видов акций. Ниже приводится общая формула для оценки стандартного отклонения портфеля, состоящего из двух видов акций.

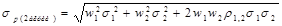

(2.13)

(2.13)

Здесь w1 и w2 — веса акций видов 1 и 2 в портфеле, s 1 и s 2 — стандартные отклонения ожидаемой доходности этих акций, а r 1,2 — коэффициент корреляции между доходностями акций.

По этой формуле можно вычислить стандартное отклонение портфеля в примере 13.

Оценка стандартного отклонения ожидаемой доходности получается такой же.

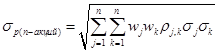

Общая формула для вычисления стандартного отклонения ожидаемой доходности портфеля, состоящего из n акций, записывается следующим образом:

(2.14)

(2.14)

Если в портфеле много акций, такие вычисления трудно провести вручную. Существуют компьютерные программы, позволяющие сделать это легко и быстро.

Дата: 2019-02-02, просмотров: 417.