Инвестиции в акции нескольких видов образуют портфель акций или просто портфель. То есть портфель – это набор ценных бумаг. Доходность портфеля вычисляется как средневзвешенная величина доходностей отдельных акций. В качестве весов берутся доли акций в портфеле. Вот формула для расчета ex-post доходности портфеля.

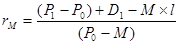

(2.4)

(2.4)

Здесь wj — вес j-ых акций, а rj — их фактическая ex-post доходность.

Пример 5: Допустим, что вы вложили 1000 руб. в акции компании A, 4000 руб. в акции компании B и 5000 руб. в акции компании C. Через год фактическая доходность (ex-post) этих акций составила 5%, 10% и 6%, соответственно. Какова общая доходность портфеля?

Доходность портфеля рассчитывается следующим образом:

Акции Сумма Вес Доходность Взвешенная

доходность

A 1000 0,10 5% 0,5

B 4000 0,40 10% 4,0

C 5000 0,50 6% 3,0

10000 1,00 7,5%

Или: rp = 0.10*5+0.40*10+0.5*6 = 7.5%

Рассмотрим два особых вида сделок, которые возможны на фондовом рынке.

Маржинальная покупка (покупка с использованием заемных средств)

Суть этой сделки - игра на повышение. Если инвестор владеет надежной и закрытой информацией о том, что акции какой-то компании могут вырасти в цене, то он может заработать на этом, купив сегодня эти акции по текущей цене и продав, когда их цена вырастет. Если инвестор считает информацию о росте цены акции достоверной, то для увеличения доходности сделки он обычно привлекает заемные средства. Однако после фондового кризиса 1998 года доля заемных средств, участвующих в подобных сделка, стала законодательно ограничиваться (на Нью-Йоркской фондовой бирже, например, она не должна превышать 50% от суммы сделки), поэтому такая сделка и называется маржинальной покупкой. Игроки, проводящие на бирже подобные сделки, называются «быками». Затраты времени на эту сделку обычно составляют не менее года, поэтому при расчете доходности учитываются и дивидендные выплаты.

Кто может предложить игроку заем для проведения биржевой сделки? Такую ссуду под проценты можно взять у брокера, который обычно не оформляет ценные бумаги на имя инвестора до погашения долга (либо покупаемые на сумму долга ценные бумаги оформляются как залог).

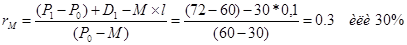

Фактическая доходность для покупки ценных бумаг с использованием заемных средств на один период рассчитывается по следующей формуле.

(2.5)

(2.5)

где: М — сумма долга в цене каждой купленной акции,

l — процент, который брокер берет за предоставление ссуды.

Пример 6: Предположим, что 1 октября 2011 г. вы купили 100 акций Газпрома, вложив 50 % собственных средств. Цена каждой акции 60 руб. Процентная ставка брокера на заемные средства 10 %. Через год, 30 сентября 2012 г., цена акций поднялась до 72 руб., дивиденды не выплачивались. Рассчитайте доход в рублях и процентах за год.

Сначала рассчитывается сумма дохода:

Дата Описание Доход/расход

01-10-01 вклад инвестора (0.5´100´60) +3000

01-10-01 Заемные средства (0.5´100´60) +3000

01-10-01 Покупка 100 акций (100´60) -6000

30-09-02 Продажа 100 акций (100´72) +7200

30-09-02 Выплата долга -3000

30-09-02 Проценты по долгу (3000´0.1) - 300

Остаток +3900

Доход инвестора - это разница между начальным вкладом и остатком в конце, т.е. (3900 – 3000) = 900 руб. Доходность вложения составляет 900/3000 = 0,3 или 30 %. Можно рассчитать эту доходность по формуле (2.5).

Кроме того, можно рассчитать доходность по такой сделке по формуле расчета доходности портфеля.

Здесь имеют место две инвестиции:

1) положительная – вложение в акции: доходность акций Газпрома равна r = (72- 60)/60 = 0,2 или 20 %,

2) отрицательная – в заемные средства: доходность брокера, выдавшего заем - 10 %.

Далее рассчитываются веса и доходность инвестиции следующим образом:

Акции Сумма Вес Доходность Вес ´доходность

Microsoft 6000 2,00 20 % 40,0

Долг -3000 -1,00 10 % -10,0

3000 1,00 30,0 %

Если бы эта сделка полностью финансировалась за счет собственных средств инвестора, ее доходность была бы равна 20 %. Очевидно, что благодаря заемным средствам инвестору удалось повысить доходность. Но следует учитывать: проценты по долгу — дополнительные постоянные затраты, что повышает риск таких сделок.

Практически реализация подобных сделок регулируется определенными ограничениями (например, на соотношение размера ссуды и рыночной стоимости покупаемых акций, на долю собственных средств инвестора, участвующих в операции, и др.).

Дата: 2019-02-02, просмотров: 449.