СОДЕРЖАНИЕ

ВВЕДЕНИЕ. 3

1 Организационно-экономическая характеристика ООО «Торговый дом «Молодечно»» 4

2 Коммерческая деятельность по изучению спроса на ООО «Торговый дом «Молодечно»» 17

3 Коммерческая деятельность по закупкам товаров. 24

4 Управление товарным ассортиментом. 32

5 Организация оптовой продажи товаров. 42

6 Коммерческая деятельность на внешнем рынке. 48

7 Организация рекламно-информационной деятельности ООО «Торговый дом «Молодечно»«. 55

8 Оценка эффективности коммерческой деятельности ООО «Торговый дом «Молодечно»«. 60

9 Индивидуальное задание: Анализ рынков сбыта и направления совершенствования деятельности ООО «Торговый дом «Молодечно»«. 65

ЗАКЛЮЧЕНИЕ. 80

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ.. 82

ВВЕДЕНИЕ

Объект изучения – коммерческая деятельность на ООО «Торговый дом «Молодечно»».

Целью данного отчета является изучение и анализ коммерческой деятельности на ООО «Торговый дом «Молодечно»» и предложение путей её совершенствования.

Для достижения цели отчета были поставлены следующие задачи:

- изучить экономические показатели развития предприятия и его структурных подразделений, а также организационную структуру управления;

- проанализировать основные направления коммерческой работы предприятия;

- выявить существующие и потенциальные возможности предприятия на рынке.

В результате написания отчета использовались знания об организации хозяйственных связей по поставкам товара, организации оптовой закупки и продажи товаров, принципах формирования ассортимента товаров, методах изучения покупательского спроса, организации внешнеэкономической деятельности и особенностях планирования рекламно-информационной деятельности субъекта.

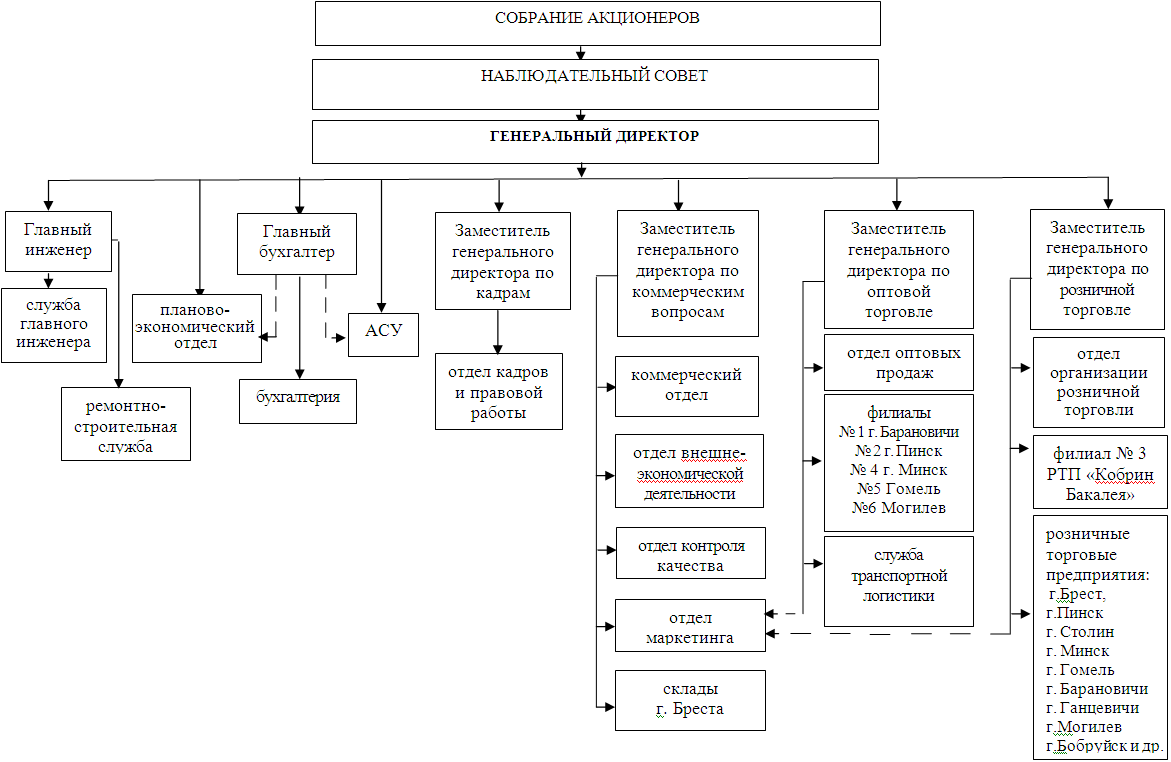

Рисунок 1.1 – Организационная структура управления ООО «Торговый дом «Молодечно»»

Примечание – Источник: собственная разработка на материалах организации

ООО «Торговый дом «Молодечно»» имеет линейно-функциональную организационную структуру. Органом управления в обществе является генеральный директор.

Директор назначается генеральным директором. Наем директора осуществляется по контракту, в котором определяются права, обязанности и ответственность директора, условия его материального обеспечения и освобождения от должности, с учетом гарантий, предусмотренных действующим законодательством.

Директор самостоятельно решает все вопросы деятельности организации, за исключением вопросов, отнесенных законодательством к компетенции общего собрания трудового коллектива. Директор без доверенности действует от имени организации, представляет ее интересы во всех учреждениях и организациях, распоряжается имуществом в пределах прав, установленных Учредителем, заключает договоры, в том числе трудовые, выдает доверенности, открывает в банках расчетные счета, пользуется правом распоряжения средствами, утверждает структуру и штаты предприятия, издает и дает указания, обязательные для исполнения всеми работниками предприятия. Заместители и работники организации назначаются и освобождаются от должности директором.

На основе Отчета о численности, составе и профессиональном обучении кадров за 2015-2016 гг. был проанализирован половозрастной состав работников ООО «Торговый дом «Молодечно»», который представлен в таблице 2.

Таблица 2 ― Половозрастной состав работников ООО «Торговый дом «Молодечно»»

| Показатель | 2015 год | 2016 год | Отклонение (+,-) | |||

| чел | уд. вес,% | чел | уд. вес,% | чел | уд. вес,% | |

| Списочная численность работников, всего | 962 | 100 | 909 | 100 | -53 | - |

| В том числе до 29 лет | 186 | 19,3 | 178 | 19,6 | -8 | 15,09 |

| 30-39 лет | 297 | 30,9 | 253 | 27,8 | -44 | 83,02 |

| 40-49 лет | 274 | 28,5 | 260 | 28,6 | -14 | 26,41 |

| 50-60 и старше | 205 | 21,3 | 218 | 24,0 | 13 | -24,52 |

Примечание – Источник: собственная разработка на основе предоставленных данных.

Исходя из представленных данных численность работников в 2016 году по сравнению с 2015 годом уменьшилась на 53 человека. Удельный вес сотрудников до 29 лет в организации в 2015 году составил 19,3 %, в то время как в 2016 году увеличился на 0,3 п.п. Удельный вес сотрудников от 30 до 39 лет в 2016 году снизился по сравнению с 2015 годом на 3,1 п.п.

Наибольший удельный вес в организации в 2015 году имеют сотрудники от 30 до 39 лет и составляет 30,9 п.п., а в 2016 превалируют сотрудники от 40 до 49 лет и составляют 28,6 п.п.

В таблице 3 представлен качественный состав работников ООО «Торговый дом «Молодечно»»

Таблица 3 – Анализ качественного состава работников ООО «Торговый дом «Молодечно»» за 2015-2016 гг.

| Показатели | 2015 г. | 2016 г. | Отклонение (+,-) | Темп изменения, % |

| Всего работников, чел. | 962 | 909 | -53 | 94,0 |

| в том числе имеющих образование: |

|

|

|

|

| высшее, чел | 213 | 206 | -7 | 96,71 |

| уд. вес, % | 22,14 | 22,66 | +0,52 | 102,35 |

| среднее специальное, чел | 211 | 197 | -14 | 93,36 |

| уд. вес, % | 21,93 | 21,67 | -0,26 | 98,81 |

| профессионально-техническое, чел | 238 | 225 | -13 | 94,54 |

Окончание таблицы 3

| уд. вес, % | 24,74 | 24,75 | +0,01 | 100,04 |

| среднее, чел | 299 | 280 | -19 | 93,65 |

| уд. вес,% | 31,08 | 30,8 | -0,28 | 99,09 |

| неполное среднее, чел | 1 | 1 | 0 | 100 |

| уд. вес,% | 0,10 | 0,11 | +0,01 | 110,0 |

Примечание – Источник: собственная разработка на основе [2].

Исходя из данных таблицы 4 наибольший удельный вес в составе работников имеют работники, имеющие среднее образование, далее работники, имеющие профессионально-техническое и высшее образование. Наименьший удельный вес наблюдается у работников, имеющих среднее специальное и неполное среднее образование.

К работникам организации в соответствии с занимаемой должностью предъявляются соответствующие требования, представленные в таблице 4.

Таблица 4 – Требования, предъявляемые к персоналу ООО «Торговый дом «Молодечно»»

| Должность | Уровень образования | Квалификация |

| Директор | высшее | без ограничений |

| Заместитель директора | высшее | экономическая специальность, в зависимости от рода деятельности |

| Специалист по кадрам | высшее | юрист |

| Юрисконсульт | высшее | юрист |

| Главный бухгалтер | высшее | бухгалтер, экономист |

| Бухгалтер | высшее или среднее специальное | бухгалтер |

| Экономист по ценам | высшее | экономист |

| Заведующий секцией | высшее или среднее специальное | экономист |

| Заместитель заведующего секцией | среднее специальное или среднее | экономист, продавец |

| Администратор торгового зала | высшее или среднее специальное | менеджер |

| Товаровед | высшее или среднее специальное | товаровед |

| Работники торгового зала, кафе | среднее специальное или среднее | продавец |

Примечание – Источник: собственная разработка

В организационной структуре ООО «Торговый дом «Молодечно»» наблюдается наличие коммерческого отдела. Основная работа, связанная с коммерческой деятельностью возложена на заместителей директора организации по коммерческим вопросам, по оптовой и розничной торговле.

Отдел управления внешнеэкономической деятельности представлен шестью работниками, в том числе один начальник и пять высококвалифицированных специалиста с высшим образованием (несколькими высшими образованиями). Основные функциональные обязанности работников внешнеэкономического отдела ООО «Торговый дом «Молодечно»» представлены в таблице 5.

Таблица 5 – Основные функциональные обязанности работников внешнеэкономического отдела ООО «Торговый дом «Молодечно»».

| Должность | Основные функциональные обязанности работников |

| Начальник управления внешнеэкономической деятельности | - организовывает комплексное изучение и анализ зарубежных рынков, перспектив их развития с целью получения информации относительно соотношения спроса и предложения. - разрабатывает текущие и перспективные планы внешнеэкономической деятельности предприятия, принимает стратегические решения с ориентацией на рынок (условия спроса и конкуренции). - определяет сегменты рынка с целью выбора варианта ориентации закупочной и сбытовой политики, уточнения характера и дифференциации спроса. - координирует работу по проведению экспортно-импортных операций. - обеспечивает бесперебойное движение товара от производителя к потребителю с целью получения максимальной прибыли. - организовывает работу по изучению конъюнктуры цен и выработка форм взаимоотношений (контрактная долгосрочная основа, единоразовая закупка и т.д.) и готовит материалы для заключения контрактов с иностранными фирмами, организовывает регистрацию внешнеэкономических договоров (контрактов) в органах регистрации. - обеспечивает получение лицензий в случаях, предусмотренных действующим законодательством. - обеспечивает декларирование и своевременное таможенное оформление экспортно-импортных грузов предприятия. - осуществляет контроль выполнения экспортно-импортных поставок. - ведет учет выполнения всех внешнеэкономических договоров по экспорту продукции предприятия и импорта товаров. - участвует в подготовке технико-экономических обоснований в контракте с иностранными покупателями. - организовывает поиск вероятных источников информации о конъюнктуре мирового рынка и продукции предприятия с целью дальнейшего продвижения ее на мировой рынок. - обеспечивает перевод с иностранных языков на национальный язык необходимой информации из иностранных источников. |

Продолжение таблицы 5

| - организовывает проведение деловых встреч и переговоров с зарубежными партнерами. - участвует в организации рекламы на продукцию предприятия, которая экспортируется. - способствует повышению конкурентоспособности продукции предприятия на внешнем рынке. - организовывает подготовку, учет и анализ годовых контрактов и разовых договоров с иностранными фирмами. - обеспечивает составление и представление необходимой статистической отчетности о внешнеэкономической деятельности предприятия. - руководит работниками отдела. - знает, понимает и применяет действующие нормативные документы, касающиеся его деятельности. - знает и выполняет требования нормативных актов об охране труда и окружающей среды, соблюдает нормы, методы и приемы безопасного выполнения работ. | |

| Специалист по внешнеэкономической деятельности | - осуществляет работу по установлению, поддержанию и развитию прогрессивных форм внешнеэкономических связей (торгово-экономических, производственных, научно-технических, финансовых и пр.), научно-технического и торгово-экономического сотрудничества с зарубежными партнерами. - участвует в определении общей внешнеэкономической и маркетинговой стратегии организации, в разработке ее бизнес-планов и инвестиционных проектов, составлении технико-экономических обоснований по установлению, поддержанию и развитию торгово-экономических, научно-технических и других связей с зарубежными партнерами. - отслеживает тенденции в сфере внешнеэкономической деятельности. - проводит мониторинг зарубежных рынков, прогнозирует и отслеживает динамику цен на продукцию (товары, услуги); анализирует объемы продаж, осуществляет сбор информации о спросе на товары (работы, услуги), причинах его изменения (повышения, понижения), анализирует потребности покупателей и готовит отчеты по результатам анализа для представления вышестоящему должностному лицу. - осуществляет сбор, изучение, систематизацию, пополнение и сохранность информационных материалов по маркетингу, характеризующих экономическую деятельность организации, иностранных организаций (фирм), с которыми установлены связи (заключены договоры о сотрудничестве). - производит оценку бизнес-состояния изучаемых организаций, их финансового потенциала, перспектив развития, а также оценку степени возможного риска при совершении сделок в сфере внешнеэкономических отношений. - выявляет наиболее эффективные секторы рынка продаж товаров (работ, услуг), разрабатывает комплекс мероприятий по использованию возможностей рынка товаров (работ, услуг). |

Окончание таблицы 5

| - принимает участие в решении вопросов формирования и изменения ассортимента товаров, видов выполняемых работ, оказываемых услуг. - разрабатывает и обеспечивает реализацию мероприятий по организации и созданию товаропроводящей сети за рубежом (разработка и построение каналов движения товаров (работ, услуг) к потребителям; построение отношений с розничными торговыми организациями, иными посредниками; развитие дилерских отношений; создание собственных товаропроводящих структур). - готовит предложения руководству по применению определенных законодательством мер при установлении фактов нарушения условий добросовестной конкуренции на внутреннем рынке или импорте товаров (работ, услуг). - осуществляет работу по наращиванию и диверсификации экспорта, вовлечению в экспорт новых товаров, ресурсов, работ, услуг. - анализирует поступление валютной выручки от экспорта товаров (работ, услуг). - готовит необходимые исходные документы и материалы для составления и заключения договоров с зарубежными партнерами, участвует в их заключении и сопровождении. - контролирует выполнение заключенных договоров с иностранными партнерами по поставкам продукции (выполнению работ, оказанию услуг), своевременность оплаты покупателями товаров, выполнению иных условий договоров. - организует работу по участию в международных выставочно-ярмарочных мероприятиях, тендерах. - участвует в подготовке и организации проведения переговоров, встреч, совещаний, семинаров, приемов с представителями органов государственного управления, зарубежных партнеров по вопросам, входящим в его компетенцию. - участвует в проведении рекламных кампаний, анализирует их эффективность, осуществляет разработку рекламных материалов, контролирует пополнение запасов этих материалов. - взаимодействует со сторонними организациями (органами государственного управления, таможенными органами, органами сертификации, торгово-промышленной палатой и пр.) при решении вопросов в области внешнеэкономической деятельности. - анализирует выполнение установленных руководством задач и показателей в области внешнеэкономической деятельности. - ведет соответствующую отчетность. |

Примечание – Источник: собственная разработка на основе [3].

В отделе управления внешнеэкономической деятельности работники выполняют предусмотренные должностными инструкциями функциональные обязанности и активно взаимодействуют друг с другом для достижения наибольшей эффективности. Начальник непосредственно координирует работу специалистов и осуществляет контроль за её выполнением.

Главная цель стратегии маркетинга ООО «Торговый дом «Молодечно»» - приведение внутренних ресурсов организации в наилучшее соответствие с динамикой конъюнктурообразующих факторов рынка, которые не поддаются контролю со стороны организации: политические, экономические, социокультурные и технологические. Основной задачей является выявить влияние данных факторов на деятельность организации, которое может быть как положительным, так и отрицательным и своевременно отреагировать в целях дальнейшего повышения эффективности деятельности предприятия.

Результаты изучения глобального окружения предприятия приведены в таблице 6.

Таблица 6 – Анализ глобального окружения ООО «Торговый дом «Молодечно»».

| Факторы | Влияние | Ответная реакция |

| 1.политические: внесение поправок в законодательство Республики Беларусь по поводу упрощения налогообложения для совместных предприятий | 1. гарантирование притока иностранных инвестиций | 1. сотрудничество с иностранными предприятиями |

| 2. экономические: 2.1 увеличение уровня инфляци | 2.1 падение покупательского спроса | 2.1 проведение новых маркетинговых кампаний |

| 2.2 изменение курсов валют | 2.2 невыгодность при закупке сырья за рубежом 2.2 дополнительный доход счёт курсовых разниц | 2.2 поиск более выгодных условий поставок |

| 3. социокультурные: 3.1. демографический кризис 3.2 освоение новых географических рынков | 3.1 падение спроса в долгосрочной перспективе 3.2 расширение рынков сбытов | 3.1 концентрация сбытовой сети в наиболее заселенных частях страны 3.2 увеличение объемов продаж |

| 4. технологические: 4.1 высокая степень изнашиваемости основных средств 4.2 автоматизация труда | 4.1 регулярная потребность в обновлении 4.2 ускорение процесса товародвижения 4.2 сокращение численности работников |

Примечание – Источник: собственная разработка.

Изучение конкурентной среды и отслеживание действий конкурентов остается одним из приоритетных направлений в работе маркетинговой службы предприятия. Для более детального представления ситуации на рынке, а именно положения ООО «Торговый дом «Молодечно»» был проведен SWOT- анализ, позволяющий выявить возможности и сильные стороны, а также угрозы и слабые стороны предприятия. (таблица 7)

Таблица 7 – SWOT -анализ ООО «Торговый дом «Молодечно»»

| Возможности: - освоение производства новой продукции, рас-ширение ассортимента; - установление и нала-живание связей с новыми поставщиками; - использование сети Интернет как канала для новых покупателей; - рост объема покупки на одного покупателя с помощью выгодных акций на дополняемые товары; - использование рек-ламы торгового объекта в СМИ | Угрозы: - агрессивный рост крупных сетей, появление интернет-магазинов с доставкой аналогичных товаров на дом; - появление новых конку-рентов; - снижение покупательной способности населения; - рост затрат реализацию товаров, превышающий возможное повышение цен; - изменение потребностей покупателей | |

| Сильные стороны: - благоприятное место-расположение; - благоприятный режим работы; - наличие товаров не только первой необхо-димости, но и товаров «вторичного спроса»; - высокое качество продукции, скорость и уровень обслуживания; - наличие продукции собственного торговой марки высокого качества; - наличие давних взаимовыгодных отношений с поставщиками; - доверие со стороны покупателей; - наличие современного торгового оборудования; - наличие оборудованного помещения для отдыха и приема пищи для работников предприятия, гардеробы; | Как сильные стороны способны обеспечить возможности: - наличие прочных и взаимовыгодных отно-шений с поставщиками позволит зарекомендо-вать себя и построить отношения с новыми поставщиками; - высокое качество и широкое разнообразие имеющейся продукции собственного производ-ства позволит доверить-ся покупателям новой продукции | Как сильные стороны способны устранить угрозы: - лояльность со стороны потребителей и сложив-шаяся репутация добросо- вестного субъекта хозяй-ствования позволят орга-низации не потерять посто- янных покупателей из-за расширения розничных сетей; - наличие давних взаимовыгодных отношений с поставщи-ками позволит без больших трудностей изменить заказы на закупку товаров при изменении покупа-тельских потребностей |

Окончание таблицы 7

| Слабые стороны: - более высокие цены по сравнению с конкурен-тами; - конкуренты имеют более широкий выбор товаров; - отсутствие четкой системы скидок; - недостаток рекламных мероприятий, отсутствие рекламы торгового объекта; - необеспеченность квали-фицированными кадрами (продавцы, кассиры); - отсутствие Интернет-сайта, доставки на дом | Как слабые стороны мешают использова-нию возможностей: - отсутствие рекламы торгового объекта в СМИ не позволят эффективно внедрить акции; | Как слабости могут привести к наступлению угроз: - отсутствие четкой системы скидок может привести к потере покупателей из-за их переориентировки на более удобную и привлека-тельную систему скидок розничных сетей |

Примечание – Источник: собственная разработка

Исходя из представленных данных следует, что организация имеет много как сильных, так и слабых сторон. Выявленные сильные стороны ООО «Торговый дом «Молодечно»» не являются особенными и присущими только данной организации, такие преимущества наблюдаются и у организаций-конкурентов.

Сильные стороны организации не способны в полной мере способствовать реализации возможностей, а слабые стороны способны и вовсе им помешать. Из-за слабых конкурентных преимуществ организация также подвержена влиянию угроз.

В целом ситуацию, в которой находится рассматриваемая организация в данный момент, можно охарактеризовать как благоприятную.

Таблица 10 – Структура товарооборота по товарным группам ООО «Торговый дом «Молодечно»» в 2015– 2016 гг.

| Товарные группы | ед.изм. | 2015 | 2016 | откл.(+,-) |

| Мясо и птица | % | 3,4 | 3,6 | 0,2 |

| Рыба и морепродукты | % | 1,0 | 1,1 | 0,1 |

| Масло растительное | % | 1,6 | 1,4 | -0,2 |

| Маргариновая продукция | % | 0,8 | 0,9 | 0,1 |

| Консервы мясные и мясорастит | % | 0,9 | 0,7 | -0,2 |

| Консервы рыбные | % | 0,8 | 0,8 | 0,0 |

| Консервы овощные | % | 1,5 | 1,4 | -0,1 |

| Консервы фруктово-ягодные | % | 0,6 | 0,7 | 0,1 |

| Сахар | % | 17,0 | 24,1 | 7,1 |

| Кондитерские изделия | % | 11,2 | 11,3 | 0,1 |

| Чай и кофе | % | 1,0 | 1,0 | 0,0 |

| Соль | % | 1,0 | 1,0 | 0,0 |

| Мука | % | 1,0 | 0,9 | -0,1 |

| Крупа и бобовые | % | 3,6 | 3,9 | 0,3 |

| Макаронные изделия | % | 2,3 | 2,8 | 0,5 |

| Алкогольная продукция | % | 15,6 | 13,5 | -2,1 |

| в т.ч.водка и ликеро-вод. изд. | % | 7,3 | 6 | -1,3 |

| вино виноградное | % | 4,1 | 4,7 | 0,6 |

| шампанское,вина игр. | % | 1,3 | 0,6 | -0,7 |

| коньяк,бренди,нап.кон. | % | 2,7 | 2 | -0,7 |

| вино плодово-ягодное | % | 0,2 | 0,2 | 0,0 |

| Пиво | % | 1,1 | 0,8 | -0,3 |

| Безалкогольные напитки | % | 1,3 | 1,2 | -0,1 |

| Табачные изделия | % | 24,9 | 18,7 | -6,2 |

| Прочие товары | % | 9,4 | 10,2 | 0,8 |

| ВСЕГО | % | 100 | 100 | 0,0 |

Примечание – Источник: собственная разработка

Наибольший удельный вес в структуре оптового товарооборота имеют табачные изделия (24,9%) в 2015 году и сахар (24,1%) в 2016 году. Наименьший удельный вес в структуре оптового товарооборота имеет вино плодово-ягодное (0,2%) в 2015 и 2016 годах.

Структура оптового товарооборота практически не изменилась Изучение спроса в ООО «Торговый дом «Молодечно»» организуется коммерческим отделом и реализуется под руководством заместителя директора по коммерческим вопросам.

Таблица 11 ― Структура оптового товарооборота по подразделениям Брест и Барановичи

| № |

Группы товаров

БРЕСТ

БАРАНОВИЧИ

2015 г

2016 г

2015 г

2016 г

1

тн

203,3

211,6

8,3

47,6

61,6

14

2

тн

58,5

42,5

-16

15,9

19,2

3,3

3

тн

75,5

66,8

-8,7

37

27,5

-9,5

4

тн

42,7

33,5

-9,2

14,7

14,9

0,2

5

тн

19,3

8,4

-10,9

15,6

10,1

-5,5

6

тн

22,1

23,5

1,4

10,6

8,3

-2,3

7

тн

78,5

70

-8,5

31,6

29,8

-1,8

8

тн

32,1

36

3,9

31,4

12,1

-19,3

9

тн

960

1879

919,1

698,1

519,5

-179

10

тн

278,3

251,3

-27

148

122,3

-25,7

11

тн

8,8

6,5

-2,3

3,2

3,4

0,2

12

тн

283,7

247,3

-36,4

164,7

117,3

-47,4

13

тн

110

105,8

-4,2

71,7

67,2

-4,5

14

тн

361,4

293,4

-68

129,6

119,5

-10,1

15

тн

262,4

176,3

-86,1

157,3

132,9

-24,4

16

т.д

5,7

7,2

1,5

2,5

2

-0,5

17

т.д.

5,6

8,9

3,3

1,1

0,8

-0,3

Окончание таблицы 11

| 18 | Шампанское,вина игр. | т.д. | 1,8 | 2,6 | 0,8 | 144,4 | 1,1 | 0,4 | -0,7 | 36,4 |

| 19 | Коньяк,бренди ,нап.кон. | т.д. | 0,9 | 0,7 | -0,2 | 77,8 | 0,3 | 0,18 | -0,12 | 60,0 |

| 20 | Вино плодово-ягодное | т.д. | 0,3 | 0,3 | 0 | 100,0 | 0,3 | 0 | -0,3 | 0,0 |

| 21 | Пиво | т.д. | 6,2 | 3,4 | -2,8 | 54,8 | 3,3 | 2,8 | -0,5 | 84,8 |

| 22 | Табачные изделия | мл.ш | 162,5 | 41,2 | -121 | 25,4 | 25,4 | 16,8 | -8,6 | 66,1 |

Примечание – Источник: собственная разработка

Проанализировав таблицу 11 можно сделать вывод о том, что в оптовом товарообороте Брестского подразделения превалируют такие группы товаров, как сахар (960 и 1979 тн в 2015 и 2016 годах соответственно), соль (283,7 и 247,3 тн в 2015 и 2016 годах соответственно), крупа и бобовые (361,4 и 293,4 тн в 2015 и 2016 годах соответственно), макаронные изделия (262,4 и 176,3 тн в 2015 и 2016 годах соответственно) и т.д. Это значит, что Брестское подразделение ООО «Торговый дом «Молодечно»» делает упор на бакалейные товары, которые пользуются большим спросом у населения. Еще можно отметить незначительные отклонения в объеме оптового товарооборота практически по всем товарным группам, кроме сахара, где отклонение достаточно велико и составило 919,1 тн по причине сохранившегося тренда роста доли сахара в оптовом товарообороте Общества. В связи с уменьшением спроса на такие группы товаров, как консервы мясн. и мясораст., пиво, рыба и морепродукты, маргариновая продукция объем оптового товарооборота по данным группам товаров снизился. Снижение объема оптового товарооборота по такой группе товаров, как табачные изделия, было вызвано недопоставками партий от основного поставщика данной группы товаров ОАО «Гродненская табачная фабрика «Неман».

Также можно сделать аналогичные выводы и по Барановическому подразделению, в структуре которого превалируют бакалейные товары, где можно отследить аналогичные тенденции, кроме снижения объемов оптового товарооборота таких товарных групп, как сахар, консервы фруктово-ягодн., шампанское ,вина игр., вино виноградное, водка и лик.-водочные изд., на 179 тн, 19,3 тн, 0,7 тд, 0,3 тд, 0,5 тд соответственно.

Таблица 12 ― Структура оптового товарооборота по подразделениям Пинск и Минск

| № |

Группы товаров

ПИНСК

МИНСК

2015 г

2016 г

2015 г

2016 г

1

тн

112,7

134,8

22,1

2,2

0

-2,2

Окончание таблицы 12

| 2 | Рыба и морепродукты | тн | 16,4 | 9,5 | -6,9 | 57,9 | 0,3 | 0 | -0,3 | 0,0 |

| 3 | Масло растительное | тн | 32,4 | 35,3 | 2,9 | 109,0 | 42,2 | 23,5 | -18,7 | 55,7 |

| 4 | Маргариновая продукция | тн | 34,3 | 29 | -5,3 | 84,5 | 2 | 1,4 | -0,6 | 70,0 |

| 5 | Консервы мясн. и мясораст. | тн | 11,7 | 8,3 | -3,4 | 70,9 | 3,6 | 4,1 | 0,5 | 113,9 |

| 6 | Консервы рыбные | тн | 8,2 | 4,8 | -3,4 | 58,5 | 16,4 | 5,3 | -11,1 | 32,3 |

| 7 | Консервы овощные | тн | 33,3 | 24,1 | -9,2 | 72,4 | 34,5 | 41,6 | 7,1 | 120,6 |

| 8 | Консервы фруктово-ягодн. | тн | 21,7 | 10,1 | -11,6 | 46,5 | 17,4 | 34,2 | 16,8 | 196,6 |

| 9 | Сахар | тн | 488,2 | 489,5 | 1,3 | 100,3 | 1208 | 1199 | -9,1 | 99,3 |

| 10 | Кондитерские изделия | тн | 161,5 | 136,4 | -25,1 | 84,5 | 81,3 | 112,8 | 31,5 | 138,7 |

| 11 | Чай,кофе | тн | 2,1 | 1,8 | -0,3 | 85,7 | 3,2 | 1,3 | -1,9 | 40,6 |

| 12 | Соль | тн | 139,5 | 109 | -30,5 | 78,1 | 236,2 | 224,9 | -11,3 | 95,2 |

| 13 | Мука | тн | 92,9 | 58,4 | -34,5 | 62,9 | 106,8 | 103,2 | -3,6 | 96,6 |

| 14 | Крупа и бобовые | тн | 97,4 | 104,1 | 6,7 | 106,9 | 232,7 | 285,7 | 53 | 122,8 |

| 15 | Макаронные изделия | тн | 138,2 | 111,2 | -27 | 80,5 | 207,4 | 275 | 67,6 | 132,6 |

| 16 | Водка и лик.-водочные изд. | т.д | 3,3 | 2,9 | -0,4 | 87,9 | 5,2 | 3,3 | -1,9 | 63,5 |

| 17 | Вино виноградное | т.д. | 1,3 | 0,9 | -0,4 | 69,2 | 7,4 | 8,1 | 0,7 | 109,5 |

| 18 | Шампанское,вина игр. | т.д. | 0,5 | 0,35 | -0,15 | 70,0 | 3,3 | 1,04 | -2,26 | 31,5 |

| 19 | Коньяк,бренди ,нап.кон. | т.д. | 0,4 | 0,4 | 0 | 100,0 | 1,4 | 1,06 | -0,34 | 75,7 |

| 20 | Вино плодово-ягодное | т.д. | 0,3 | 0 | -0,3 | 0,0 | 1,2 | 0,5 | -0,7 | 41,7 |

| 21 | Пиво | т.д. | 4,1 | 1,9 | -2,2 | 46,3 | 1,1 | 1,25 | 0,15 | 113,6 |

| 22 | Табачные изделия | мл.ш | 26,6 | 13,2 | -13,4 | 49,6 | 28,9 | 13,6 | -15,3 | 47,1 |

Примечание – Источник: собственная разработка

Проанализировав таблицу 12 можно сделать вывод о том, что в оптовом товарообороте Пинского подразделения превалируют такие группы товаров, как сахар (488,2 и 489,5 тн в 2015 и 2016 годах соответственно), соль (139,5 и 109 тн в 2015 и 2016 годах соответственно), крупа и бобовые (97,4 и 104,1 тн в 2015 и 2016 годах соответственно), макаронные изделия (138,2 и 111,2 тн в 2015 и 2016 годах соответственно) и т.д. Это значит, что Пинское подразделение ООО «Торговый дом «Молодечно»» делает упор на бакалейные товары, которые пользуются большим спросом у населения. Еще можно отметить отклонения в объеме оптового товарооборота по таким товарным группам, как пиво, шампанское, вино игристое, вино виноградное, мука, консервы фруктово-ягодные и рыба и морепродукты, где темп изменения объема оптового товарооборота составляет менее 70 процентов, что является результатом уменьшения спроса на данные группы товаров. Практически по всем остальным товарным группам можно заметить незначительные отклонения в объеме оптового товарооборота. По группе товаров табачные изделия снижение объемов оптового товарооборота было вызвано недопоставкой со стороны основного поставщика этой группы товаров: ОАО «Гродненская табачная фабрика «Неман».

Также можно сделать аналогичные выводы и по Минскому подразделению, в структуре которого превалируют бакалейные товары, где можно отследить аналогичные тенденции, кроме снижения объемов оптового товарооборота таких товарных групп, как вино плодово-ягодное, шампанское ,вина игристые, водка и ликероводочные изделия, где темп изменения объема оптового товарооборота составил менее 65 процентов, что было вызвано развитием производителями активной дистрибуции на более выгодных условиях. Мною было замечено сведение к нулю реализации такой продукции, как мясо и птица, рыба и морепродукты. Причиной этого стало продажа холодильного оборудования из-за небольших объёмов продаж.

Также можно отметить аналогичное уменьшение в объеме оптового товарооборота по группе табачные изделия, где причина осталась такой, как было упомянуто выше.

Таблица 13 ― Структура оптового товарооборота по ООО «Торговый дом «Молодечно»»

| № |

Группы товаров

ИТОГО

2015 г

2016 г

1

тн

365,8

408

42,2

2

тн

91,1

71,2

-19,9

3

тн

187,1

153,1

-34

4

тн

93,7

78,8

-14,9

Окончание таблицы 13

| 5 | Консервы мясн. и мясораст. | тн | 50,2 | 30,9 | -19,3 | 61,6 |

| 6 | Консервы рыбные | тн | 57,3 | 41,9 | -15,4 | 73,1 |

| 7 | Консервы овощные | тн | 177,9 | 165,5 | -12,4 | 93,0 |

| 8 | Консервы фруктово-ягодн. | тн | 102,6 | 92,4 | -10,2 | 90,1 |

| 9 | Сахар | тн | 3354 | 4087 | 732,7 | 121,9 |

| 10 | Кондитерские изделия | тн | 669,1 | 622,8 | -46,3 | 93,1 |

| 11 | Чай,кофе | тн | 17,3 | 13 | -4,3 | 75,1 |

| 12 | Соль | тн | 824,1 | 698,5 | -126 | 84,8 |

| 13 | Мука | тн | 381,4 | 334,6 | -46,8 | 87,7 |

| 14 | Крупа и бобовые | тн | 821,1 | 802,7 | -18,4 | 97,8 |

| 15 | Макаронные изделия | тн | 765,3 | 695,4 | -69,9 | 90,9 |

| 16 | Водка и лик.-водочные изд. | т.д | 16,7 | 15,4 | -1,3 | 92,2 |

| 17 | Вино виноградное | т.д. | 15,4 | 18,7 | 3,3 | 121,4 |

| 18 | Шампанское,вина игр. | т.д. | 6,7 | 4,39 | -2,31 | 65,5 |

| 19 | Коньяк,бренди ,нап.кон. | т.д. | 3 | 2,34 | -0,66 | 78,0 |

| 20 | Вино плодово-ягодное | т.д. | 2,1 | 0,8 | -1,3 | 38,1 |

| 21 | Пиво | т.д. | 14,7 | 9,35 | -5,35 | 63,6 |

| 22 | Табачные изделия | мл.ш | 243,4 | 84,8 | -159 | 34,8 |

Примечание – Источник: собственная разработка

Проанализировав таблицу 13 можно сделать вывод о том, что в оптовом товарообороте ООО «Торговый дом «Молодечно»» превалируют такие группы товаров, как сахар (3354 и 4087 тн в 2015 и 2016 годах соответственно), соль (824,1 и 698,5 тн в 2015 и 2016 годах соответственно), крупа и бобовые (821,1 и 802,7 тн в 2015 и 2016 годах соответственно), макаронные изделия (765,3 и 695,4 тн в 2015 и 2016 годах соответственно), кондитерские изделия (669,1 и 622,8 тн в 2015 и 2016 годах соответственно) и т.д. Это значит, что ООО «Торговый дом «Молодечно»» делает упор на бакалейные товары, которые пользуются большим спросом у населения. Еще можно отметить отклонения в объеме оптового товарооборота по таким товарным группам, как пиво, шампанское, вино игристое, вино плодово-ягодное, консервы мясн. и мясораст., где темп изменения объема оптового товарооборота составляет менее 70 процентов, что является результатом уменьшения спроса на данные группы товаров, также результатом активной дистрибуции производителей пива, шампанского, вина игристог.

Практически по всем остальным товарным группам можно заметить незначительные отклонения в объеме оптового товарооборота. По группе товаров табачные изделия снижение объемов оптового товарооборота было вызвано недопоставкой со стороны основного поставщика этой группы товаров: ОАО «Гродненская табачная фабрика «Неман».

Таблица 14-Основные поставщики Общества и их удельных вес в общем объёме поставок отечественных товаров в 2015-2016 г.

Поставщик

Уд. вес в общем объёме поставок

в 2015г, %

ОАО «Жабинковский сахарный завод»

16,1

ОАО «Гродненская табачная фабрика «Неман»

15,5

ООО «Табак-Инвест»

9,9

ООО «Красный Пищевик»

5,2

ОАО «Птицефабрика «Дружба»

3,9

СП ОАО «Спартак»

3,3

Ф-л «Боримак» УП Борисовский КХП ОАО «Минскоблхлебопродукт»

2,7

СОАО «Коммунарка»

2,4

ОАО «Городейский сахарный комбинат»

3,1

ИУП «Бритиш-Американ Тобакко Трейдинг Компани»

2,8

Примечание – Источник: собственная разработка

Тренд роста доли сахара в товарообороте предприятия продолжился и в 2016 году. На 30% выросла доля поставок ОАО «Жабинковский сахарный завод» в общем объеме поставок отечественных товаров. Ввиду этого снизились объемы поставок ОАО «Городейский сахарный комбинат».

Выросли доли поставок основных производителей кондитерских изделий. Однако движущим фактором здесь являлся преимущественно рост цен.

Положительную динамику имеют поставки птицы производства

ОАО «Птицефабрика «Дружба». Данную динамику обеспечили рост отгрузок филиалами г.Пинска и г.Барановичи. Причинными роста послужили дефицит птицы у других отечественных производителей в летний период и выигрыш крупного тендера на поставку птицы Солигорскому отделу образования.

Значительно сократились объемы поставок табачных изделий. Основными причинами являлись постоянная (ОАО «ГТФ Неман») либо периодическая (ООО «Табак-Инвест») недопоставка востребованного ассортимента, развитие собственной розничной сети (ОАО «ГТФ Неман»), изменение условий работы фабрики с розницей.

Необходимо отметить отсутствие в десятке основных поставщиков предприятий отечественных производителей алкогольных напитков. Политика холдинга «Минск Кристалл Групп» по отказу от оптового звена в дистрибуции собственной продукции (отсутствие оптовой скидки и единая цена для всех категорий клиентов) продолжает тенденцию снижения доли отечественных алкогольных напитков в товарообороте Общества.

В 2016 году продолжило давать плоды плотное сотрудничество с филиалом «Боримак» УП Борисовский КХП ОАО «Минскоблхлебопродукт». Рост объемов поставок макаронных изделий данного производителя составил 120,7%, что обеспечило стабильное получение скидки в размере 12% в течение года.

Общее снижение покупательской активности и краткосрочные перерывы поставок на ОАО «Продтовары» негативно повлияли на объемы поставок ОАО «Красный пищевик» в рамках эксклюзивного сотрудничества. В результате объемы поставок упали с 968,7 т в 2015г до 820,5 в 2016г.

Таблица 15 – Основные условия договоров поставки с покупателями

| Покупатель | Цель приобретения | Порядок поставки | Условия оплаты | Санкции за нарушение сроков оплаты | Санкции за нарушение сроков поставки |

| Розничная организация | Розничная торговля | Поставка товара производится путем самовывоза транспортом Покупателя или автомобильным транспортом Поставщика. Передача товара Поставщиком Покупателю производится после полной оплаты партии товара, в ассортименте, имеющемся на складе Поставщика на момент отгрузки и согласованном между сторонами. | Форма расчета — платежное поручение Покупателя в размере 100% предоплаты согласно выставленной счет-фактуры. | Отсутствуют | Отсутствуют |

Продолжение таблицы 15

| Розничная организация | Розничная торговля | Поставка товара производится путем самовывоза транспортом Покупателя или автомобильным транспортом Поставщика Отгрузка товара в количестве до 900 коробов производится в течение пяти рабочих дней, свыше 900 коробов производится в течение десяти рабочих дней с момента согласования заявки. | Оплата товара производится платежными поручениями Покупателя в течение календарных дней после отгрузки товара. | Покупатель уплачивает Поставщику пеню в размере 0,1% от своевременно неоплаченной суммы за каждый календарный день просрочки При неоднократном (два и более раза) допущении Покупателем просрочки срока оплаты от одного до пяти дней или единичной просрочки оплаты свыше пяти дней, Поставщик имеет право в одностороннем порядке в случае возникновения таких фактов в течение года, предварительно известив об этом Покупателя, неоднократно изменить срок оплаты, , а именно уменьшить его от 1 до 5 календарных дней либо перевести Покупателя на другую форму расчетов – предоплату. | Поставщик уплачивает Покупателю пеню в размере 0,1% от стоимости своевременно неотгруженного товара за каждый календарный день просрочки |

| Розничная организация | Розничная торговля | Поставка товара производится путем самовывоза транспортом Покупателя или автомобильным транспортом Поставщика | Оплата товара производится платежными поручениями | Покупатель уплачивает Поставщику пеню в размере 0,1% от своевременно неоплаченной суммы за каждый календарный день | Поставщик уплачивает Покупателю пеню в размере 0,1% от стоимости своевременн |

Окончание таблицы 15

| Отгрузка товара в количестве до 900 коробов производится в течение пяти рабочих дней, свыше 900 коробов производится в течение десяти рабочих дней с момента согласования заявки. | покупателя в течение календарных дней после отгрузки товара. Поставщик предоставляет Покупателю лимит товарного кредита, сумма которого составляет белорусских рублей. | просрочки При неоднократном (два и более раза) допущении Покупателем просрочки срока оплаты от одного до пяти дней или единичной просрочки оплаты свыше пяти дней, Поставщик имеет право в одностороннем порядке в случае возникновения таких фактов в течение года, предварительно известив об этом Покупателя, неоднократно изменить срок оплаты, предусмотренный п. 3.3. настоящего договора, а именно уменьшить его от 1 до 5 календарных дней либо перевести Покупателя на другую форму расчетов – предоплату | о неотгруженного товара за каждый календарный день просрочки |

Примечание – Источник: собственная разработка на основе [4].

Таблица 16-Удельный вес в оптовом товарообороте в 2016 г. и динамика отгрузок к уровню 2015 года по основным покупателям ООО «Торговый дом «Молодечно»»

| Покупатели | Удельный вес, % | Темп роста отгрузок к 2015г в действ. ценах, % |

| РУП «БЕЛПОЧТА», г.Минск | 10,4 | 102,5 |

Окончание таблицы 16

| ООО «ЕВРОТОРГ» | 2,4 | 104,0 |

| Сеть универсамов «Рублевские» | 2,2 | 465,8 |

| ТУП «ПинскБакалея» | 2,0 | 117,4 |

| ИООО «Белмаркеткомпани» (сеть магазинов) | 2,0 | 161,9 |

| Филиал ООО «Табак-Инвест» (сеть магазинов) | 1,8 | 122,5 |

| ОДО «Виталюр» | 1,77 | 244,5 |

| ИООО «МартИнФуд» (сеть магазинов) | 1,4 | 87,1 |

| ОАО «Берестейский пекарь» | 1,0 | 102,7 |

| ООО «Торговый дом «Радуга-свет» | 0,92 | 210,7 |

| Сеть магазинов «Алми» | 0,91 | 92,3 |

| КУПТП «Комбинат общественного питания», г.Брест | 0,86 | 116,9 |

| РУП «БЕЛОРУСНЕФТЬ-БРЕСТОБЛНЕФТЕПРОДУКТ» | 0,76 | 101,0 |

| ТУП «Санта Ритейл» (сеть магазинов) | 0,67 | 62,5 |

| ОАО «Птицефабрика «Дружба» | 0,6 | 74,9 |

| ОАО «Березовский мясоконсервный комбинат», г.Береза | 0,57 | 120,4 |

| ООО «Ресттрэйд» | 0,53 | 133,5 |

| ООО «Золотой Зубр» | 0,51 | 96,6 |

| ОАО «Березовский сыродельный комбинат», г.Береза | 0,47 | 81,2 |

| ОАО «Кобрин-Сервис» | 0,36 | 124,9 |

Примечание – Источник: собственная разработка

ТОП-20 покупателей, дающих более 32% оборота Обществу, составляют 0,75% всей клиентской базы.

Произошли изменения и в объёмах отгрузки крупным покупателям: так за 2014 год наибольшая сумма отгрузки в адрес одного покупателя составляла 4830 тыс. руб., по итогам 2015 года – 10770,0 тыс. руб., по итогам 2016 года 11036,0 тыс. руб.

По всем из ТОП-20 покупателей произошёл рост объёмов продаж в действующих ценах, за исключением: сети магазинов ООО «Золотой Зубр», ИООО «МартИннФуд», сети магазинов «Алми», ТУП «Санта Ритейл», ОАО «Березовский сыродельный комбинат» г.Береза по которым допущено снижение объёмов отгрузок на 25,1%, 3,4%, 12,9%, 7,7%, 37,5% и 18,8% соответственно. Снижение объёмов отгрузок по ООО «Золотой Зубр»,

ОАО «Березовский сыродельный комбинат», г.Береза произошло по причине сокращения торговой сети в данных предприятиях за счёт закрытия не рентабельных торговых объектов. Снижение отгрузок по сети магазинов

ТУП «Санта Ритейл» обусловлено на 70% снижением отгрузок по табачным изделиям на 263,7 тыс.руб. Основной причиной снижения по табачным изделиям явилось стечение ряда обстоятельств, поставивших Общество в неравные конкурентные условия с другими поставщиками табачных изделий, изменение сбытовой политики предприятия производителя, поставившее Общество в неравные конкурентные условия.

Снижение отгрузок по сети магазинов «Алми» и ИООО «МартИннФуд» явилось следствием ухудшения платёжной дисциплины. Длительные задержки оплаты за поставленный товар приводили к периодической остановке отгрузок, сужению согласованных ассортиментных матриц.

В 2016 году значительно улучшена работа с республиканскими торговыми сетями: так по сети универсамов «Рублевские» рост отгрузок составил 465,8% к уровню предыдущего года, ОДО «Виталюр» - 244,5%, ООО «Торговый дом «Радуга-свет» - 210,7%, ИООО «Белмаркеткомпани» -161,9%,

ООО «Реcттрэйд» - 133,5% и др. Рост обеспечен за счёт проведения гибкой политики по отношению к покупателям, а также обеспечения коммуникаций с персоналом сетей по отработке ассортиментных матриц, по обеспечению участия в акционных мероприятиях проводимых сетями и т.д.

Наряду с развитием партнёрского сотрудничества с розничными предприятиями активно развивается сотрудничество и с предприятиями оптовой торговли. Так в 2016 году таким предприятиям было отгружено товаров на сумму 4922,3 тыс.руб., что в 2,2 раза больше чем в 2015 году.

Кроме традиционного сегмента рынка ООО «Торговый дом «Молодечно»» в 2016 году продолжила развитие продаж в сегменте HoReCa, куда было отгружено товаров на сумму около 5 млн. руб., рост к 2015 году – 151,3 % в действующих ценах.

По различным процедурам закупки в 2016 году отгружено товаров на сумму 6,1 млн. руб., рост в действующих ценах по сравнению с 2015 годом составил 108 %.

Удельный вес в оптовом товарообороте отгрузок в сегменте HoReCa и по процедурам закупок составил в 2016 году 10,4 % (в 2015 г - 9,3%).

Таблица 17-Объемы отгрузок ООО «Торговый дом «Молодечно»« по областям в 2015-2016 гг., тыс. руб.

| Область | 2015 г. | 2016 г. | Темпы роста, % |

| Брестская область | 59270,0 | 57173,0 | 96,5 |

| Гомельская область | 6440,0 | 8036,0 | 124,8 |

| Гродненская область | 3940,0 | 4254,0 | 108,0 |

| Минская область | 15850,0 | 24226,0 | 152,9 |

| Могилевская область | 5200,0 | 6609,0 | 127,1 |

| Витебская область | 5580,0 | 4982,0 | 89,3 |

| Итого | 96280,0 | 105280,0 | 109,3 |

Примечание – Источник: собственная разработка

Постоянное наличие в продаже широкого ассортимента товаров и оперативность в обслуживании стимулируют предприятия малого бизнеса и индивидуальных предпринимателей в работе с ООО «Торговый дом «Молодечно»» во всех регионах страны, однако основным рынком сбыта по прежнему остается Брест и Брестская область 54,3%. Следует отметить наметившуюся тенденцию снижения удельного веса Брестского региона в связи с особенностями географического расположения торговых объектов ритейлеров.

Однако, за последние годы в регионах продолжает усиливаться конкуренция со стороны таких товаропроизводителей, как ОАО «Минский завод игристых вин», СОАО «Коммунарка», СП ОАО «Спартак», ОАО «Кондитерская фабрика «Слодыч», КПУП ВКК «Витьба», ОАО «ГТФ Нёман» и др., имеющих отделы прямых продаж. На данный момент только в Брестском регионе их функционирует более 23. По сравнению с 2015 годом количество отделов прямых продаж сократилось за счёт закрытия отделов прямых продаж всех ликёроводочных заводов, в связи с созданием холдинга и передачи ему прав на реализацию произведенной заводами продукции. Фактически образовавшийся холдинг лишил возможности общество выстраивать гибкую политику продаж по водке и ликёроводочным изделиям отечественного производителя. Причём розничным торговым предприятиям товар через отделы реализуется не на аналогичных условиях, что и Обществу, используется система скидок, позволяющая при выборке определённых объёмов, предоставлять скидки до 10%. Например в 2016 году предоставлялась скидка: ОАО «Минский завод игристых вин» в размере 5%; ОАО «ГТФ Нёман» в основном в размере 2%; Иностранным унитарным предприятием "Бритиш-Американ Тобакко Трейдинг Компани" в размере 2% и т.д. С 2015 года кардинально изменилась схема товародвижения алкогольных напитков не в пользу общества. Отмена предоставления производителями оптовых скидок, предоставление скидок с цены при отгрузке в розницу напрямую сделали не конкурентными поставки в розничные торговые предприятия через оптовое звено.

Таблица 18 - Оценка поставщиков сахара

| Критерии выбора | Ранг (Рi) | К весомости (Квi= Рi / ∑Рi) | ОАО «Городейский сахарный комбинат» | ОАО «Жабинковский сахарный завод» | ||

| Оценка(Оi), баллы | Взвеш. оценка (Оi×Квi) | Оценка(Оi), баллы | Взвеш. оценка (Оi×Квi) | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Широта ассортимента | 9 | 0,16 | 7 | 1,12 | 9 | 1,44 |

| Цена | 6 | 0,12 | 8 | 0,96 | 8 | 0,96 |

| Качество | 10 | 0,18 | 9 | 1,62 | 9 | 1,62 |

| Упаковка | 4 | 0,07 | 7 | 0,49 | 9 | 0,63 |

| Удаленность поставщика | 3 | 0,05 | 5 | 0,25 | 5 | 0,25 |

| Условия оплаты | 5 | 0,09 | 7 | 0,63 | 7 | 0,63 |

| Престиж и известность торговой марки | 8 | 0,14 | 8 | 1,12 | 9 | 1,26 |

| Помощь в стимулирова-нии продаж | 1 | 0,02 | 2 | 0,04 | 4 | 0,08 |

Окончание таблицы 18

| Надежность | 7 | 0,13 | 7 | 0,91 | 7 | 0,91 |

| Наличие дополнитель-ных услуг | 2 | 0,04 | 4 | 0,16 | 6 | 0,24 |

| Итого | 55 | 1 | - | 7,3 | - | 8,02 |

Примечание ― Источник: собственная разработка.

Исходя из полученных данных в качестве лучшего поставщика сахара выбран ОАО «Жабинковский сахарный завод», получивший взвешенную оценку 8,02, большую, чем ОАО «Городейский сахарный комбинат».

ОАО «Жабинковский сахарный завод» превосходит ОАО «Городейский сахарный комбинат» по таким наиболее важным критериям, как широта ассортимента, престиж и известность торговой марки. В то же время одинаковые оценки были получены по таким важным критериям, как цена и качество, а также надежность.

Следует отметить, что наиболее низкие оценки получил такой критерий, как помощь в стимулировании продаж, у обоих поставщиков.

Отношения ООО «Торговый дом «Молодечно»» с другими предприятиями, организациями во всех сферах хозяйственной деятельности строятся на основании договоров. Организация свободна в выборе предмета договора, определении обязательств, условий хозяйственных взаимоотношений, не противоречащих законодательству Республики Беларусь.

Продолжение таблицы 19

| КОНСЕРВЫ РЫБНЫЕ | 32 |

| КОНС.РЫБНЫЕ НАТ.И С ДОБ.МАСЛА | 12 |

| КОНС.РЫБНЫЕ В МАСЛЕ | 3 |

| КОНС.РЫБНЫЕ В ТОМ.СОУСЕ | 3 |

| КОНС.ПАШТЕТЫ РЫБНЫЕ | 1 |

| ПРЕСЕРВЫ ИЗ РЫБЫ И МОРЕПР. ПЛ/ | 12 |

| КОНС.ИЗ ПРОЧИХ МОРЕПРОДУКТОВ | 1 |

| КОНСЕРВЫ ОВОЩНЫЕ |

127

20

13

14

10

30

24

3

4

8

1

156

84

72

3

3

25

9

6

1

8

1

613

377

234

2

17

16

1

101

28

20

7

5

16

24

1

16

11

5

29

Продолжение таблицы 19

| МУКА ПШЕНИЧНАЯ | 27 |

| МУКА РЖАНАЯ | 2 |

| ХЛЕБ И ХЛЕБОБУЛОЧНЫЕ ИЗДЕЛИЯ | 25 |

| БАРАНОЧНЫЕ ИЗДЕЛИЯ | 2 |

| СУХАРИ,ГРЕНКИ,ХЛЕБЦЫ | 23 |

| КРУПА И БОБОВЫЕ |

116

50

12

29

7

16

2

30

25

5

28

21

5

2

2

2

34

20

14

127

73

10

8

4

4

24

4

214

149

9

14

42

102

101

1

140

107

33

189

25

10

5

3

Продолжение таблицы 19

| ДРОЖЖИ | 4 |

| КРАХМАЛ | 3 |

| СОДА ПИЩЕВАЯ | 3 |

| ЖЕЛАТИН | 1 |

| УКСУС | 12 |

| САХАР ВАНИЛЬНЫЙ,ВАНИЛИН | 3 |

| ГОРЧИЦА,ХРЕН,СОУСЫ В АСС. | 6 |

| ЛИМОННАЯ КИСЛОТА | 2 |

| ПИЩЕКОНЦЕНТРАТЫ ПРОЧИЕ | 2 |

| БУЛЬОНЫ И БУЛЬОННЫЕ КУБИКИ | 5 |

| СПЕЦИИ И ПРЯНОСТИ | 65 |

| МАК ПИЩЕВОЙ | 5 |

| КУЛИНАРН.ИЗД.И ПОЛУФАБР.ПРОЧИЕ | 7 |

| КОРМ ДЛЯ ЖИВОТНЫХ | 19 |

| ПИЩ.ПРОД.ИЗ МУКИ,КРУПЫ,МОЛОКА | 6 |

| ПРОЧИЕ ПРОДОВОЛЬСТВЕНН.ТОВАРЫ | 3 |

| ЧУЛОЧНО-НОСОЧНЫЕ ИЗДЕЛИЯ | 26 |

| ЧУЛ-НОСОЧ.ИЗД.ВЗРОСЛЫЕ | 26 |

| МЫЛО ТУАЛЕТНОЕ | 37 |

| ПАРФЮМЕРНО-КОСМЕТИЧЕСК.ТОВАРЫ | 96 |

| СРЕДСТВА ПО УХОДУ ЗА ЗУБАМИ | 19 |

| СРЕДСТВА ЛИЧНОЙ ГИГИЕНЫ | 9 |

| СРЕДСТВА ПО УХОДУ ЗА ВОЛОСАМИ | 28 |

| РАЗНЫЕ КОСМЕТ.И ГИГИЕН.СРЕДСТВ | 30 |

| СРЕДСТВА ДЛЯ БРИТЬЯ И ПОСЛЕ БРИТЬЯ | 10 |

| ГАЛАНТЕРЕЯ | 89 |

| ГАЛАНТ.ИЗ ПЛАСТМ.,ПОЛИЭТИЛЕНА | 89 |

| ТАБАЧНЫЕ ИЗДЕЛИЯ |

119

114

5

2

2

4

4

2

2

12

12

52

39

6

7

18

18

8

8

9

9

Окончание таблицы 19

| ИГРУШКИ | 1 |

| ИГРУШКИ ПРОЧИЕ | 1 |

| ХОЗЯЙСТВЕННЫЕ ТОВАРЫ | 25 |

| ХОЗ,ИЗД. ИЗ ПЛАСТМАССЫ И ХЛОРВИНИЛОВЫХ СМОЛ | 20 |

| ПРЕДМЕТЫ ДОМ.ОБИХОДА МЕТАЛЛИЧ. | 3 |

| РЕЗИНОВЫЕ ИЗДЕЛИЯ | 1 |

| ПОСУДА СТЕКЛЯННАЯ | 1 |

| ТОВАРЫ БЫТОВОЙ ХИМИИ | 52 |

| СРЕДСТВО ПО УХОД.ЗА ПР.ДОМ.ОБ. | 37 |

| ТОВАРЫ БЫТ.ХИМ.В АЭРОЗОЛЬ.УП | 10 |

| СРЕД.ПО УХОДУ ЗА БЕЛЬЕМ И ОДЕЖ | 5 |

| ПРОЧИЕ НЕПРОДОВОЛЬСТВ.ТОВАРЫ | 89 |

Примечание ― Источник: собственная разработка.

ООО «Торговый дом «Молодечно»» имеет достаточно широкий ассортимент товаров, который составляет 47 товарных групп, которые подразделяются на более мелкие группы, число которых составляет 148, а общее число товаров 3072. Такая широта ассортимента позволяет удовлетворить потребности любого покупателя в кротчайшие сроки. Определяющим фактором ассортиментной политики, в соответствии с проводимой государством политикой, является продвижение на рынок товаров белорусского производства. Доля отечественных товаров в валовом товарообороте Общества в 2016 году составила 79,8%, в оптовом товарообороте – 79,7%, в розничном – 80,0%. Дальнейшее улучшение условий работы с отечественными производителями, в особенности из перечня пятидесяти крупнейших, является стратегической задачей коммерческого отдела.

Таблица 20 - Показатели ассортимента в 2016 г.

| Наименования и условные обозначения свойств и показателей ассортимента | Расчет | Значение |

| 1 | 2 | 3 |

| Широта ассортимента: - действительная (Шд) - базовая, по данным ассортиментного перечня (Шб) Коэффициент широты (Кш) | 2920 3072 Кш = Шд/Шб= =2920/3072=0,95 | 0,95 |

| Полнота: по товарной группе (ВОДКА И ЛИКЕРО-ВОДОЧНЫЕ ИЗД.) - действительная (Пд), - базовая (Пб) Коэффициент полноты (Кп) | 115 127 Кп = Пд/Пб= =115/12=0,90 | 0,90 |

Окончание таблицы 20

| Новизна: Н – количество новых товаров Коэффициент новизны | 128 Кн = Н/Шд= =128/3072=0,04 | 0,04 |

Примечание ― Источник: собственная разработка.

С целью расчета широты ассортимента была рассчитана базовая широта, по данным ассортиментного перечня, составляющая всего 3072 разновидностей реализуемых товаров. Действительная широта ассортимента во время прохождения практики составила 2920 разновидности реализуемых товаров. Коэффициент широты ассортимента близок к единице и составил 0,95, что говорит о том, что ассортимент достаточно широкий.

Полнота ассортимента рассчитывалась по товарной группе водка и ликероводочные изделия. Базовая полнота ассортимента безалкогольных напитков согласно ассортиментному перечню равна 127 разновидностей изделий. Действительная полнота ассортимента составила 115 разновидностей. Коэффициент полноты ассортимента также близок к единице и составил 0,90.

В 2016 году количество новых товаров составило 128, коэффициент новизны равен 0,04, что отражает незначительную степень внедрения в ассортимент новых товаров и хорошо налаженные связи со старыми поставщиками, так как условия поставки товаров постоянно пересматриваются в лучшую сторону для Общества.

С целью определения степени обновляемости ассортимента был проведен соответствующий анализ, охватывающий девять товаров. Результаты анализа представлены в таблице 21.

Таблица 21 ― Степень обновляемости ассортимента в ООО «Торговый дом «Молодечно»» в 2016 г.

| Наименование товара | Количество разновидностей, ед. | Степень обновляемости, % | |

| всего | в т.ч. новых | ||

| ВОДКА | 73 | 2 | 2,74 |

| ЛИКЕРЫ | 10 | 1 | 10 |

| НАСТОЙКИ | 8 | 1 | 12,5 |

| БАЛЬЗАМЫ | 4 | 1 | 25 |

| РОМ | 4 | 1 | 25 |

| ВИСКИ | 24 | 2 | 8,33 |

| ТЕКИЛА | 4 | 1 | 25 |

| ВИНО ВИНОГРАДНОЕ | 149 | 7 | 4,69 |

| ШАМПАНСКОЕ,ВИНА ИГРИСТЫЕ | 14 | 1 | 7,14 |

Примечание ― Источник: собственная разработка.

В ходе прохождения практики была проведена оценка эффективности использования товарных запасов, результаты оценки представлены в таблице 22.

Таблица 22 ― Эффективность использования товарных запасов в 2015-2016 гг.

| Показатели | 2015 г. | 2016 г. | Откло-нение (+/-) | Темп изменения, % |

| Товарооборот в действующих ценах, тыс.руб. | 127925 | 139615 | 11690 | 109,13 |

| Средние товарные запасы за период, тыс.руб. | 7676 | 9774 | 2098 | 1.27 |

| Время обращения товарных запасов, дней | 24 | 28 | 4 | 116,67 |

| Прибыль (убыток) от реализации, тыс.руб. | 2928 | 3285 | 357 | 112,19 |

Примечание ― Источник: собственная разработка.

Для оценки ассортимента и разработки рекомендаций по его оптимизации был использован метод АВС-анализа, результат которого представлен в таблице 23.

Таблица 23 ― АВС - анализ ассортимента по доле группы товаров в товарообороте

| Товарные группы | Товарооборот 2015 г. | Доля в обороте с накопительным итогом, % | Группа | Детализация на подгруппы | |

| тыс.руб. | уд. вес, % | ||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Сахар | 7047 | 21,2 | 21,2 | А | А |

| Алкогольные напитки | 6749 | 20,3 | 41,5 | А | |

| Табачные изделия | 6040 | 18,1 | 59,6 | А | |

| Кондитерские изделия | 4064 | 12,2 | 71,8 | А | |

| Макаронные изделия | 2759 | 8,3 | 80,1 | В | В |

| Консервы рыбные | 1603 | 4,8 | 84,9 | В | |

| Крупа и бобовые | 1491 | 4,5 | 89,4 | В | |

| Безалкогольные напитки | 1081 | 3,2 | 92,6 | В | |

| Мясо птицы | 858 | 2,6 | 95,2 | С | С |

| Консервы овощные | 858 | 2,6 | 97,8 | С | |

| Яйца | 522 | 1,5 | 99,3 | С | |

| Консервы фруктово-ягодные | 224 | 0,7 | 100,0 | С | |

| Итого | 33296 | 100 | |||

Примечание ― Источник: собственная разработка.

Для проведения АВС-анализа были выбраны основные товарные группы, которые внесли наибольший вклад в объем полученного товарооборота, исключая непродовольственные товары, а также другие продовольственные товары.

Исходя из данной таблицы следует, что самыми важными товарными группами, входящими в группу А, приносящими максимальные продажи, являются сахар, алкогольные напитки, табачные и кондитерские изделия.

Хорошие стабильные продажи обеспечивают товары, входящие в группу В, а именно макаронные изделия, консервы рыбные, крупа и бобовые, безалкогольные напитки.

Наименьшие продажи и малый вклад в прибыль организации имеет группа С, а именно мясо птицы, консервы овощные, яйца, консервы фруктово-ягодные. Сюда же можно отнести и другие продовольственные товары, а также непродовольственные товары, реализуемые ООО «Торговый дом «Молодечно»». К данной группе следует отнестись более внимательно и при принятии решения об оптимизации ассортимента изменять и улучшать требуется именно ее.

С целью классификации товаров по трем группам на основе изменчивости либо устойчивости спроса на них воспользуется XYZ-анализом, результаты которого представлены в таблице 24.

Таблица 24 ― XYZ - анализ ассортимента

| Товарная группа | 2015 | 2016 | Коэффицент вариации, V | Группа |

| Сахар | 9408 | 7047 | 14,3 | Y |

| Алкогольные напитки | 2190 | 1603 | 15,5 | Y |

| Табачные изделия | 316 | 224 | 17,0 | Y |

| Кондитерские изделия | 8024 | 6040 | 14,1 | Y |

| Макаронные изделия | 712 | 522 | 15,4 | Y |

| Консервы рыбные | 5458 | 4064 | 14,6 | Y |

| Крупа и бобовые | 3776 | 2759 | 15,6 | Y |

| Безалкогольные напитки | 1996 | 1491 | 14,5 | Y |

| Мясо птицы | 1164 | 858 | 15,1 | Y |

| Консервы овощные | 8983 | 6749 | 14,2 | Y |

| Яйца | 1485 | 1081 | 15,7 | Y |

| Консервы фруктово-ягодные | 1114 | 858 | 13,0 | Y |

Примечание ― Источник: собственная разработка.

коэффициент вариации рассчитан по двум рядам данных, а именно за 2015-2016 гг. В результате XYZ-анализа полученные коэффициенты вариации характерны для группы Y (коэффициент вариации от 10 % до 25 %), что означает изменчивые объемы продаж по каждой товарной группе.

Если анализировать непродовольственные товары, то они относятся к группе X, коэффициент вариации составил 7,6 %, что означает наличие наиболее устойчивых объемов продаж.

В связи с полученными результатами проведение совмещения АВС- и XYZ-анализа нецелесообразно.

Из полученных результатов следует, что все рассчитанные показатели ассортимента находятся в пределах нормы, а некоторые имеют также высокие значения. Следовательно ассортиментная политика организации выстроена правильно и она позволяет обеспечить рост оптового товарооборота.

Рост оптового оборота будет достигнут за счёт:

- укрепления и дальнейшего развития клиентской базы, охвата всех районов республики, использования в работе опыта передовых отечественных и зарубежных компаний ;

- углубления сотрудничества с крупными розничными сетями («Корона», «Алми», «Гиппо», «Рублёвский», «BIGZZ», «Виталюр», «ГРИНрозница», «Белмаркеткомпани», ИООО «МартИннФуд», ТУП «Санта Ритейл» и др.), охвата всех розничных предприятий сетей, тестирования импортируемой продукции в торговых сетях, расширения поставляемого им ассортимента товаров и за счёт этого увеличения товарооборота;

- развития сотрудничества с новыми клиентами базы:

ЗАО «ПросторТрейд», сети магазинов «Домашний»,

ОАО «Витебскмясомолпром», ТУП «Глубокский колос», ИООО «Лукойл Белоруссия», отработки стратегии продаж и ассортиментных матриц по торговым объектам, использование возможностей продаж через акционные мероприятия, выстраивания логистики;

- организации работы мерчендайзеров в Минском и Брестском регионах с целью обеспечения контроля за соблюдением прописанных ассортиментных матриц, планограмм, наличием товаров на полках и своевременному пополнению товарных запасов на полочном пространстве;

- организации работы специалистов по продажам в Гродненском и Витебском регионах с целью обеспечения коммуникаций с клиентами на местах и сбора заявок для пополнения товарных запасов в объектах, решения вопросов по взысканию дебиторской задолженности;

- введения в штатное расписание и приёма на работу второго специалиста по работе с ключевыми клиентами отдела оптовых продаж с целью обеспечения более качественного уровня коммуникаций с категорийными менеджерами крупных розничных сетей и обеспечения роста отгрузок;

- расширения ассортиментного портфеля за счёт импортированных базой: кофе натурального; томат пасты; специй; орехов и сухофруктов;

- участия в различных процедурах закупки для организации поставки сырья для предприятий производителей, в том числе используя порядок встречных поставок, дальнейшее углубление сотрудничества с бюджетными организациями, участия в государственных закупках через систему тендеров и электронных аукционов и увеличения за счёт этого продаж товаров;

- перехода на использование возможностей клиентами формирования заявок самостоятельно с сайта общества и передача их в электронном варианте;

- ежемесячных предложений покупателям товаров для проведения акций как отечественных, так и импортируемых Обществом, активного использования инструментов маркетинга по продвижению как отдельных акционных предложений либо товарных позиций, так и предприятия в целом;

- развития сотрудничества с крупными торговыми сетями под

СТМ клиента;

- решения вопросов с ОАО «Спартак», СООО «Первая шоколадная компания», КПУП ВКК «Витьба», ОАО «Минский маргариновый завод» о передаче функций отделов продаж в регионах (дилерских прав) Обществу;

- увеличения отгрузки товаров в розничную сеть поставщиков в счёт взаиморасчётов;

- достижения в сопоставимых ценах уровня отгрузок 2016 года по сети универсамов «Алми», сети магазинов «Санта», ИООО «МартИннФуд»,

ОАО «Птицефабрика «Дружба», ООО «Золотой зубр», ОАО «Берёзовский сыродельный комбинат»;

- увеличения отгрузок в сегменте HoRеCa на 10% за счёт обеспечения более качественного уровня обслуживания в сегменте гостиниц, ресторанов, кафе, а также привлечения к сотрудничеству новых клиентов с более высоким потенциалом пролива алкогольных напитков. Более активно развивать бренд менеджмент, максимально использовать совместные мероприятия направленные на популяризацию общества и клиента.

Однако, основная проблема ассортиментной политики организации в снижающейся привлекательности ассортимента реализуемых товаров и продукции для покупателей.

С целью привлечения новых покупателей, а также поддержания лояльности постоянных покупателей требуется расширить ассортимент реализуемых товаров.

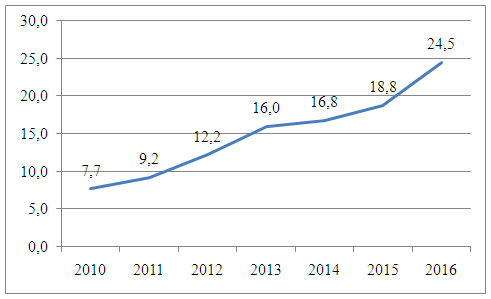

Рисунок 5.4 Изменение клиентской базы ООО «Торговый дом «Молодечно»» за 2011-2016 гг, субъектов хозяйствования.

Примечание ― Источник: собственная разработка.

Таблица-25 Удельный вес в оптовом товарообороте в 2016 г. и динамика отгрузок к уровню 2015 года по основным покупателям ООО «Торговый дом «Молодечно»«

| Покупатели | Удельный вес, % | Темп изменения отгрузок к 2015г в действ. ценах, % |

| РУП «БЕЛПОЧТА», г.Минск | 10,4 | 102,5 |

| ООО «ЕВРОТОРГ» | 2,4 | 104,0 |

| Сеть универсамов «Рублевские» | 2,2 | 465,8 |

| ТУП «ПинскБакалея» | 2,0 | 117,4 |

Окончание таблицы 2 5

| ИООО «Белмаркеткомпани» (сеть магазинов) | 2,0 | 161,9 |

| Филиал ООО «Табак-Инвест» (сеть магазинов) | 1,8 | 122,5 |

| ОДО «Виталюр» | 1,77 | 244,5 |

| ИООО «МартИнФуд» (сеть магазинов) | 1,4 | 87,1 |

| ОАО «Берестейский пекарь» | 1,0 | 102,7 |

| ООО «Торговый дом «Радуга-свет» | 0,92 | 210,7 |

| Сеть магазинов «Алми» | 0,91 | 92,3 |

| КУПТП «Комбинат общественного питания», г.Брест | 0,86 | 116,9 |

| РУП «БЕЛОРУСНЕФТЬ-БРЕСТОБЛНЕФТЕПРОДУКТ» | 0,76 | 101,0 |

| ТУП «Санта Ритейл» (сеть магазинов) | 0,67 | 62,5 |

| ОАО «Птицефабрика «Дружба» | 0,6 | 74,9 |

| ОАО «Березовский мясоконсервный комбинат», г.Береза | 0,57 | 120,4 |

| ООО «Ресттрэйд» | 0,53 | 133,5 |

| ООО «Золотой Зубр» | 0,51 | 96,6 |

| ОАО «Березовский сыродельный комбинат», г.Береза | 0,47 | 81,2 |

| ОАО «Кобрин-Сервис» | 0,36 | 124,9 |

Примечание ― Источник: собственная разработка.

ТОП-20 покупателей, дающих более 32% оборота Обществу, составляют 0,75% всей клиентской базы.

Произошли изменения и в объёмах отгрузки крупным покупателям: так за 2014 год наибольшая сумма отгрузки в адрес одного покупателя составляла 4830 тыс. руб., по итогам 2015 года – 10770,0 тыс. руб., по итогам 2016 года 11036,0 тыс. руб.

По всем из ТОП-20 покупателей произошёл рост объёмов продаж в действующих ценах, за исключением: сети магазинов ООО «Золотой Зубр», ИООО «МартИннФуд», сети магазинов «Алми», ТУП «Санта Ритейл», ОАО «Березовский сыродельный комбинат» г.Береза по которым допущено снижение объёмов отгрузок на 25,1%, 3,4%, 12,9%, 7,7%, 37,5% и 18,8% соответственно. Снижение объёмов отгрузок по ООО «Золотой Зубр»,

ОАО «Березовский сыродельный комбинат», г.Береза произошло по причине сокращения торговой сети в данных предприятиях за счёт закрытия не рентабельных торговых объектов. Снижение отгрузок по сети магазинов

ТУП «Санта Ритейл» обусловлено на 70% снижением отгрузок по табачным изделиям на 263,7 тыс.руб. Основной причиной снижения по табачным изделиям явилось стечение ряда обстоятельств, поставивших Общество в неравные конкурентные условия с другими поставщиками табачных изделий, изменение сбытовой политики предприятия производителя, поставившее Общество в неравные конкурентные условия.

Снижение отгрузок по сети магазинов «Алми» и ИООО «МартИннФуд» явилось следствием ухудшения платёжной дисциплины. Длительные задержки оплаты за поставленный товар приводили к периодической остановке отгрузок, сужению согласованных ассортиментных матриц.

В 2016 году значительно улучшена работа с республиканскими торговыми сетями: так по сети универсамов «Рублевские» рост отгрузок составил 465,8% к уровню предыдущего года, ОДО «Виталюр» - 244,5%, ООО «Торговый дом «Радуга-свет» - 210,7%, ИООО «Белмаркеткомпани» -161,9%,

ООО «Реcттрэйд» - 133,5% и др. Рост обеспечен за счёт проведения гибкой политики по отношению к покупателям, а также обеспечения коммуникаций с персоналом сетей по отработке ассортиментных матриц, по обеспечению участия в акционных мероприятиях проводимых сетями и т.д.

Наряду с развитием партнёрского сотрудничества с розничными предприятиями активно развивается сотрудничество и с предприятиями оптовой торговли. Так в 2016 году таким предприятиям было отгружено товаров на сумму 4922,3 тыс.руб., что в 2,2 раза больше чем в 2015 году.

Кроме традиционного сегмента рынка ООО «Торговый дом «Молодечно»» в 2016 году продолжила развитие продаж в сегменте HoReCa, куда было отгружено товаров на сумму около 5 млн. руб., рост к 2015 году – 151,3 % в действующих ценах.

По различным процедурам закупки в 2016 году отгружено товаров на сумму 6,1 млн. руб., рост в действующих ценах по сравнению с 2015 годом составил 108 %.

Удельный вес в оптовом товарообороте отгрузок в сегменте HoReCa и по процедурам закупок составил в 2016 году 10,4 % (в 2015 г - 9,3%).

Таблица 26-Резервы увеличения объемов внешнеэкономической деятельности ООО «Торговый дом «Молодечно»« в 2017 году

Другие продукты питания

Примечание ― Источник: собственная разработка.

Продолжение таблицы 29

| Реклама в лифтах г. Могилева | Июнь-июль 2016 | 40,00 | |

| Звуковая реклама и др. | |||

| Размещение информационной рекламы на сити-лайтах г. могилева | Сентябрь 2016 | 144,48 | |

| Организация и проведение дегустаций импортируемых Обществом товаров для конечных покупателей | ежемесячно | ||

| Организация проведения дегустаций поставщиками отечественной продукции в розничной сети Общества | ежемесячно | ||

| Организация и проведение дегустаций импортируемых Обществом товаров для конечных покупателей | ежемесячно | 53 | 2685,85 |

| Организация проведения дегустаций поставщиками отечественной продукции в розничной сети Общества | ежемесячно | 25 | - |

| Организация и проведение для конечных покупателей тематических недель: «Всех влюбленных», «Мужского характера», «Нежности», «Итальянской кухни», «Горячая неделя из США», «изысканной Италии», «Аргентинского наслаждения», и других с проведением дегустаций | Февраль – март 2015 г | ||

| Устное информирование населения с раздачей информационных листовок на улицах г. Брест | Июль – август 2016 г | ||

| Раздача информационных листовок со скидочным купоном на улицах г. Могилева | Сентябрь 2016 г | ||

| Организации и проведения Семплинг акций для конечных покупателей | Сентябрь 2016 г | ||

| Информирование населения по средствам электронной связи - sms –рассылка держателям дисконтных карт | ежемесячно | ||

| Размещения информации рекламного характера на различных носителях (световых табло, в лифтах, в маршрутных такси г.Бобруйска, в специализированных журналах, газетах, буклетах и иных СМИ, придорожных указателях) | ежемесячно | ||

| Организация краткосрочных тематических акции, стимулирующих активизацию покупательского спроса: «Мясная ярмарка», «Зимняя акция», «акция на продукцию ТМ «Хлебосолье», «Рыбный четверг», «Сахарная акция», «Весенняя акция» и другие | ежемесячно | ||

| Рекламное сопровождение к: дисконтной программе «Выгода в каждый дом», дисконтной системе «Пенсионер», открытию цеха по производству полуфабрикатов из птицы в магазине №19 «Хлебосолье» (г.Барановичи), специальных предложений и акций, проводимых в магазинах розничной сети Общества (изготовление наружной рекламы, печатной продукции, акционных плакатов, листовок, рекламное оформление акционных зон и пр.) | ежемесячно | ||

| Обеспечение тематическими POS-материалами и их размещения в торговых залах розничной сети Общества | ежемесячно |

Окончание таблицы 29

| Праздничное оформление торгового зала и витрин магазинов Общества к праздникам | |||

| Ребрендинг торговых объектов розничной сети Общества в соответствии фирменным стилем ТМ «Хлебосолье» | |||

| Модернизация наружной и внутренней рекламы торговых объектов розничной сети Общества (магазины №№ 4, 8,11,12, 18, 27). | 2016 г | ||

| Организация и участие в 12- й Международной специализированной выставке-ярмарке «Содействие здоровому образу жизни» (г. Брест) | 201,82 | ||

| Организация и участие в 22-й Международной специализированной оптовой выставке-ярмарке «Продэкспо» (г. Минск) | 1677,77 | ||

| Организация и участие в выставке продукции, производимой предприятиями Брестской области (г. Барановичи, пр-т Советский, 20, Ледовый дворец) | 47,18 |

Примечание ― Источник: собственная разработка.

Таблица 35-Объемы отгрузок ООО «Торговый дом «Молодечно»« по областям в 2015-2016 гг., тыс. руб.

| Область | 2015 г. | 2016 г. | Темпы роста, % |

| Брестская область | 59270,0 | 57173,0 | 96,5 |

| Гомельская область | 6440,0 | 8036,0 | 124,8 |

| Гродненская область | 3940,0 | 4254,0 | 108,0 |

| Минская область | 15850,0 | 24226,0 | 152,9 |

| Могилевская область | 5200,0 | 6609,0 | 127,1 |

| Витебская область | 5580,0 | 4982,0 | 89,3 |

| Итого | 96280,0 | 105280,0 | 109,3 |

Примечание ― Источник: собственная разработка.

Постоянное наличие в продаже широкого ассортимента товаров и оперативность в обслуживании стимулируют предприятия малого бизнеса и индивидуальных предпринимателей в работе с ООО «Торговый дом «Молодечно»« во всех регионах страны, однако основным рынком сбыта по прежнему остается Брест и Брестская область 54,3%. Следует отметить наметившуюся тенденцию снижения удельного веса Брестского региона в связи с особенностями географического расположения торговых объектов ритейлеров.

Однако, за последние годы в регионах продолжает усиливаться конкуренция со стороны таких товаропроизводителей, как ОАО «Минский завод игристых вин», СОАО «Коммунарка», СП ОАО «Спартак», ОАО «Кондитерская фабрика «Слодыч», КПУП ВКК «Витьба», ОАО «ГТФ Нёман» и др., имеющих отделы прямых продаж. На данный момент только в Брестском регионе их функционирует более 23. По сравнению с 2015 годом количество отделов прямых продаж сократилось за счёт закрытия отделов прямых продаж всех ликёроводочных заводов, в связи с созданием холдинга и передачи ему прав на реализацию произведенной заводами продукции. Фактически образовавшийся холдинг лишил возможности общество выстраивать гибкую политику продаж по водке и ликёроводочным изделиям отечественного производителя. Причём розничным торговым предприятиям товар через отделы реализуется не на аналогичных условиях, что и Обществу, используется система скидок, позволяющая при выборке определённых объёмов, предоставлять скидки до 10%. Например в 2016 году предоставлялась скидка: ОАО «Минский завод игристых вин» в размере 5%; ОАО «ГТФ Нёман» в основном в размере 2%; Иностранным унитарным предприятием "Бритиш-Американ Тобакко Трейдинг Компани" в размере 2% и т.д. С 2015 года кардинально изменилась схема товародвижения алкогольных напитков не в пользу общества. Отмена предоставления производителями оптовых скидок, предоставление скидок с цены при отгрузке в розницу напрямую сделали не конкурентными поставки в розничные торговые предприятия через оптовое звено.

Кроме того, несмотря на действующие нормы Закона о торговле, крупные ритейлеры продолжают вести достаточно агрессивную политику по отношению к производителям, вынуждая их производить прямые отгрузки через распределительные центры. При этом за счёт больших объёмов отгрузки получают скидки дающие возможность формировать розничные цены несоизмеримые с параллельным рынком (так называемые «маячки»). Зачастую отпускная цена для Общества с учётом НДС выше розничной цены на полках у ритейлеров (например: на протяжении 2016 года масло подсолнечное продавалось по розничным ценам на 33% ниже, чем отпускная цена на масло аналогичной емкости Гомельского жирового комбината; шоколад Спартак 48 гр в декабре 2016 года в отдельных сетях продавался по розничной цене на 22% ниже, чем отпускная цена производителя, действующая для общества; килька Балтийская Белорусская в томатном соусе 230гр на 3,6% ниже отпускной и многое другое).

Немаловажным аспектом в конкурентной борьбе в части снижения объёмов отгрузок является и включение с 2014 года крупных ритейлеров, являющихся покупателями общества (ИП «БелВиллесден», ООО «Евроторг», ООО «Табак Инвест») в Перечень юридических лиц – победителей конкурса на определение юридических лиц, обеспечивающих реализацию исключительного права государства на осуществление импорта алкогольной продукции. С начала 2015 года в связи с изменением норм нетарифного регулирования по категории рыбные консервы значительно увеличилось число импортёров, оказывающих существенное влияние на объёмы продаж ОАО. Практически все крупные ритейлеры в 2016 году обеспечивали ввоз данной категории в объёмах собственной потребности.

В 2015 году серьёзным конкурентом на рынке табачных изделий, составляющих четверть в обороте общества, наметилась компания УП «Табак», осуществляющая установку табачных киосков по всей территории республики. На территории Брестского региона к концу 2016 года их было уже установлено 129 штук. В 2017 году их прогнозируется установить около 28 штук (желаемое количество УП «Табак» не менее 700 штук). В установленных объектах реализация табачных изделий, в частности продукции ОАО «ГТФ Нёман», производилась на 4-4,5% дешевле конкурентной среды. Соответственно у клиентов общества, получающих табачные изделия, прогнозируется снижение продаж и как следствие уменьшение отгрузок по данной категории.

Активно конкурирует с Обществом в регионе ОАО «Продтовары», в т.ч. по импортируемым алкогольным напиткам; с 2016 года оптовыми поставками активно начало заниматься ООО «Торговый Дом Альвин», импортирующее широкий спектр продовольственных товаров; ООО «БелАгроЛиния» с 2016 года активно реализует сахар, произведённый предприятиями республики, на коммерческих условиях, являющихся для общества экономически нецелесообразными. ООО «Евроопт» в 2016 году открыты отделы оптовых продаж, ориентированных на обслуживание предприятий малого и среднего бизнеса, не только в областных центрах, но и в городах районного значения, что существенно оказывает влияние на объёмы отгрузок по обществу. В зоне обслуживания филиала №1 г.Барановичи конкуренцию составляет Гродненская база УП «Бакалея» и ОАО «Белбакалея», открывшая в 2015 году свой филиал. В зоне работы филиала №2 в г.Пинске с 2016 года конкурентом по оптовым поставкам (особенно сахара) является ТПФ «Марина».

Из-за несовершенства норм действующего законодательства, регулирующего процедуры госзакупок, отдельные участники допускают не корректное поведение в части демпинга цен, направленного на завоевание рынка любой ценой. В итоге добросовестные участники сделки «выдавливаются» из числа потенциальных поставщиков. В связи с чем, ломаются выстроенные ранее схемы товароснабжения и на рынок проникают случайные компании «однодневки» не способные обеспечивать стабильность поставок. Присутствующая нервозность в данном вопросе негативно отражается и на объёмах отгрузки.

Значительное влияние на объёмы отгрузки (до 30%) оказывает низкая платёжеспособность клиентов ОАО: из-за наличия просроченной задолженности перед Обществом и кредитной политики ОАО товар им не отпускается и они закупают его у конкурентов, используя при этом элемент шантажа.

В начале 2016 года рост курса иностранных валют по отношению к белорусскому рублю повлёк за собой значительный рост отпускных цен по импортируемым товарам и как следствие снижение активности на рынке сбыта. С учётом всех экономических факторов в 2017 году существенных изменений в данном вопросе не прогнозируется.

Таким образом, в 2016 году ООО «Торговый дом «Молодечно»« осуществляла свою деятельность в условиях жёсткой конкуренции с другими поставщиками продовольственных товаров. Наращивание объёмов оптового товарооборота, сохранение долгосрочных партнёрских отношений и привлечение новых покупателей базируется на высоком качестве обслуживания клиентов, предложении своим клиентам и партнёрам торговых условий, являющихся оптимальной основой для развития совместного бизнеса.

На сегодняшний день основными конкурентными преимуществами

ООО «Торговый дом «Молодечно»« являются:

- ассортиментный ряд, соответствующий рыночному спросу.

В ассортиментном портфеле Общества представлено более 4300 SKU отечественных поставщиков и более 600 – импортируемых Обществом;

- возможность консолидации заявок по различному ассортименту в адрес одного клиента;

- территориальная приближенность к клиентам в целях сокращения расходов по транспортной логистике;