Форма №П-14— призначається тільки для обліку використання робочого часу працівників з твердим місячним окладом чи ставкою.

5.4. Первинний облік праці та її оплати

Для обліку праці та її оплати в галузі рослинництва використовують Обліковий лист тракториста-машиніста (ф. № 67), Обліковий лист праці та виконаних робіт (ф. № 66).

Обліковий лист тракториста-машиніста (ф. № 67)застосовується для обліку механізованих робіт, що виконуються тракто-ристами-машиністами на тракторах, комбайнах, інших самохідних машинах. Його відкривають на кожного тракториста-машиніста (трактор, комбайн). Лист розрахований на щоденне ведення обліку на протязі 15 днів.

Записи в обліковому листі веде бригадир тракторно-рільничої бригади, або помічник бригадира, обліковець.

На лицьовій стороні облікового листа зазначають найменування сільськогосподарського підприємства, шифр відділення, бригади, прізвище, ім'я по батькові, табельний номер тракториста-машиніста, марку та інвентарний номер трактора.

Виконані роботи записують по кожній культурі або групі культур. Обсяги виконаних робіт тракторами обліковують в натуральних показниках (фізичних гектарах) і в умовних еталонних гектарах.

Оплату праці тракториста-машиніста визначають на підставі довідника тарифікації робіт, встановлених норм виробітку та

ПО

денних тарифних ставок. Основний заробіток визначають як добуток кількості виконаних змінних норм на денну тарифну ставку по тій чи іншій роботі. Основний заробіток можна знайти і іншим способом. По кожному виду робіт визначають розцінку за одиницю роботи (денну тарифну ставку ділять на норму виробітку) та складають перелік розцінок по всіх видах робіт, що виконуються в господарстві. При наявності такого переліку в обліковому листі зазначають розцінку за одиницю виконаної роботи і заробіток визнається множенням розцінки на обсяг виконаної роботи в натурі.

Додаткову оплату праці тракториста-машиніста, до якої належать надбавки за класність, доплати за якісне та своєчасне виконання робіт, обліковують окремо від основної оплати і в обліковому листі записують в окремих графах.

Витрати пального в обліковому листі зазначають за нормою та фактично.

На зворотній стороні облікового листа зазначають показники відпрацьованих машино-днів та машино-змін.

Якість виконаних робіт перевіряє агроном, який робить про це записи в кінці облікового листа. Обліковий лист підписує тракторист, бригадир та агроном і передають його в бухгалтерію господарства.

Для обліку робіт, що виконуються ручним способом або з залученням живої тяглової сили, використовують Обліковийлист праці та виконаних робіт (ф.№ 66)в двох варіантах. Перший варіант розрахований на одночасний облік праці бригади. На кожний вид робіт відкривають окрему колонку де записують кількість відпрацьованих годин, обсяг виконаних робіт, основну та додаткову оплату праці. Облік виконаних робіт ведуть по кожній культурі або групі культур.

В кінці робочого дня після приймання робіт бригадир (помічник, обліковець) записують в обліковий лист по кожному робітнику відпрацьовані години та обсяг виконаних робіт.

Основну оплату праці визначають як добуток обсягу виконаних робіт на розцінку за одиницю роботи.

Другий варіант Облікового листа (ф № 66-а) використовують Для обліку праці, виконаних робіт та нарахування оплати праці окремим працівникам бригади.

Облікові листи праці та виконаних робіт підписує бригадир та агроном, який перевіряє обсяг та якість виконаних робіт. Оформлені облікові листи передають в бухгалтерію підприємства. Бухгалтер перевіряє правильність заповнення документа та нараховує заробітну плату.

Підставою для нарахування оплати праці робітникам тваринництва є отримана продукція (молоко, приріст живої маси, приплід тощо) та поголів'я що обслуговується. Показники для нарахування заробітної плати є в первинних документах по обліку надходження продукції тваринництва та руху поголів'я тварин. Так, надій молока обліковують в Журналі обліку надою молока (ф. №112), приріст живої маси— в Відомості зважування тварин та Розрахунку визначення приросту, приплід — в Актах на оприбуткування приплоду тварин (ф. № 95), вовну — в Актах настригу та приймання вовни (ф. № 115), яйця — в Щоденнику надходження сільськогосподарської продукції (ф. 81).

Підставою для нарахування оплати праці робітникам тваринництва є отримана продукція (молоко, приріст живої маси, приплід тощо) та поголів'я що обслуговується. Показники для нарахування заробітної плати є в первинних документах по обліку надходження продукції тваринництва та руху поголів'я тварин. Так, надій молока обліковують в Журналі обліку надою молока (ф. №112), приріст живої маси— в Відомості зважування тварин та Розрахунку визначення приросту, приплід — в Актах на оприбуткування приплоду тварин (ф. № 95), вовну — в Актах настригу та приймання вовни (ф. № 115), яйця — в Щоденнику надходження сільськогосподарської продукції (ф. 81).

Для розрахунку нарахування заробітної плати застосовують Розрахунок нарахування оплати праці робітникам тваринництва (ф.№ 69).В документі зазначають облікову групу тварин, вид оплати, найменування продукції, поголів'я, що обслуговується, розцінку за одиницю продукції та обслуговуєму голову тварин. За кожним робітником проставляють кількість відпрацьованих годин, отриманої продукції та поголів'я обслу-говуємих тварин. Суму заробітної плати визначають як добуток кількості отриманої продукції або обслуговуємого поголів'я на розцінку.

Розрахунок нарахування оплати праці робітникам тваринництва (ф. № 69) складає та підписує завідуючий фермою та зоотехнік. В терміни встановлені графіком документообігу документ подають в бухгалтерію підприємства.

Для обліку праці та заробітної плати робочих, зайнятих на будівництві, ремонті будівель та споруд, на роботах в ремонтній майстерні, а також на окремих господарських роботах застосовують Наряд на відрядну роботув двох варіантах: для бригади ф. № 70та окремого робітника— ф.№ 70-а.Наряд виписують перед початком робіт на бригаду або на окремого працівника на термін до місяця. На лицьовій стороні Наряду наводять опис робіт, зазначають розряд роботи, норми часу та розцінки. В розділі «Завдання» проставляють норму часу на одиницю робіт та на всю роботу, кількість (обсяг) робіт та розцінку. Після закінчення робіт прораб приймає обсяг і якість виконаних робіт і робить записи в розділі «Прийнято».

Зворотна сторона Наряду на відрядну роботу (ф. № 70) є табель обліку робочого часу. Щодня бригадир зазначає кількість відпрацьованих кожним робітником годин.

Первинним документом по обліку праці і заробітній платі водіїв є Подорожній лист вантажного автомобіля.

Подорожній лист до видачі його водію заповнює диспетчер, завідуючий гаражем. На лицьовій стороні записують дату видачі (число, місяць, рік), режим роботи (робота в будні дні, відрядження, робота у вихідний день, за графіком або поза графіком та ін.), державний номер, марку автомобіля. За рядком «Водій» зазначають прізвище та ініціали водія, номер його посвідчення, табельний номер, а за рядком «Супроводжуючі особи» — прізвище та ініціали навантажувачів, експедиторів та інших осіб які супроводжують автомобіль.

В розділі «Робота водія та автомобіля» за рядком «Виїзд із гаража» відмічають дату, часи та хвилини виїзду із гаража; в колонці «Нульовий пробіг» — відстань від гаража до першого пункту навантаження; в наступній колонці показники спідометра, далі час фактичного виїзду із гаража.

В розділі «Завдання водію» зазначають найменування замовника, час прибуття автомобіля до замовника, звідки взяти вантаж (пункт навантаження) та куди доставити (пункт розвантаження), найменування вантажу, відстань перевезень, кількість їздок та тон перевезеного вантажу.

В решті реквізитів лицьової частини подорожнього листа відмічають: заправник — кількість виданого пального; механік — залишок пального, час виїзду із гаража, показання спідометру, технічний стан автомобіля та дозвіл на виїзд, медичний працівник — стан здоров'я водія та можливість допуску його до роботи.

Подорожній лист на лінії заповнюють в такій послідовності. В розділі «Послідовність виконання завдання» зазначають: найменування кожного пункту навантаження та розвантаження, фактичний час прибуття автомобіля на завантаження та вибуття.

Після повернення автомобіля в гараж механік (завідуючий гаражем) відмічають час повернення, показники спідометра, залишок пального та підтверджують ці дані своїм підписом. Водій підписує подорожній лист при виїзді та при повернені в гараж.

Оформлений таким чином подорожній лист в той же день або вранці наступного дня передають диспетчеру (завідуючому гаражем).

В розділі «Результати роботи автомобіля та причепів» диспетчер розраховує та записує наступні показники: витрати пального за нормою та фактично, час в наряді, загальний пробіг автомобіля, загальну кількість перевезеного вантажу.

Для обліку транспортних робіт тракторами на перевезенні вантажів застосовують Подорожній лист трактора (ф.№ 68).Подорожній лист виписує механік або бригадир щодня перед виїз-

8м

дом з гаража і видає на руки трактористу. В документі зазначають прізвище, ім'я по батькові тракториста, дату виїзду, найменування підприємства, відділення, бригади за якими закріплено трактор, його марку та державний номер. Далі на лицьовій стороні зазначають завдання трактористу, звідки забрати та куди доставити вантаж, відстань перевезення. Механік перевіряє технічний стан трактора, зазначає час початку роботи, виїзд з гаражу дозволяє своїм підписом. На зворотній стороні подорожнього листа трактора зазначають показники виконання завдання.

дом з гаража і видає на руки трактористу. В документі зазначають прізвище, ім'я по батькові тракториста, дату виїзду, найменування підприємства, відділення, бригади за якими закріплено трактор, його марку та державний номер. Далі на лицьовій стороні зазначають завдання трактористу, звідки забрати та куди доставити вантаж, відстань перевезення. Механік перевіряє технічний стан трактора, зазначає час початку роботи, виїзд з гаражу дозволяє своїм підписом. На зворотній стороні подорожнього листа трактора зазначають показники виконання завдання.

5.5. Зведений облік праці та її оплати

Суми нарахованої заробітної плати за даними первинних документів в подальшій обліковій роботі повинні бути накопичені та згруповані за двома напрямками: по-перше, по кожному робітнику підприємства для організації розрахунків з оплати праці та, по-друге, за об'єктами обліку витрат для відображення у витратах виробництва.

Групування даних про нараховану заробітну плату за кожним робітником здійснюється в наступних документах: Табель обліку робочого часу (ф. № 64), Розрахунок нарахування оплати праці робітникам тваринництва (ф. № 69), Накопичувальна відомість обліку використання машинно-тракторного парку (ф. № 37а), Накопичувальна відомість роботи вантажного автотранспорту (ф. № 38), Наряд на відрядну роботу (ф. № 70 та 70а), Розрахунок по заробітній платі (оплаті праці) (ф.№ 74).

Узагальнюючим реєстром, в якому обліковують розрахунки по заробітній платі з кожним працівником є Розрахунково-платіжні відомості (ф. № 73)або Книги обліку розрахунків з оплати праці (ф. № 44).

В Накопичувальній відомості обліку використання машинно-тракторного парку (ф. № 37а)на кожного тракториста відкривають окрему сторінку на якій послідовно записують: прізвище, ім'я, по-батькові механізатора, його клас, стаж роботи, марку та господарський номер трактора (комбайна). В окремих графах на підставі Облікових листів тракториста машиніста (ф. № 67) та Подорожніх листів трактора (ф. № 68) зазначають по датах кількість відпрацьованих машинно-днів, ма-шинно-змін, нормо-змін, кількість відпрацьованих годин окремо трактористом та причіплювачем та суму нарахованої їм заробітної плати.

Накопичувальна відомість обліку роботи вантажного автотранспорту (ф. № 38)побудована аналогічно Накопичувальній відомості обліку використання машинно-тракторного парку (ф- № 37а). В цій відомості за кожною машиною і водію накопичують дані із подорожніх листів про виконані роботи та нараховану заробітну плату. В окремих графах відомості виконані роботи в тонах та тонно-кілометрах зазначають за споживачами послуг. На підставі накопичувальної відомості здійснюють записи в розрахунково-платіжну відомість та виробничий звіт.

Суми нарахованої заробітної плати для включення їх увитрати виробництва накопичують та групують в спеціальних накопичувальних документах. До них відносять: Журнал обліку робіт і затрат (ф. № 37), Журнал обліку витрат в ремонтній майстерні (ф. № 36),а також розглянуті вище Накопичувальну відомість обліку використання машинно-тракторного парку (ф. № 37а),та Накопичувальну відомість обліку роботи вантажного автотранспорту (ф.№ 38).Узагальнюючим реєстром, в якому групують всі витрати виробництва є Виробничі звіти.

В Журналі обліку робіт і затрат (ф. № 37)систематизую!. дані про виконані роботи. Групують та накопичують ці дані зі окремими культурами, групами культур, видами робіт і окреми ми об'єктами. Для кожного об'єкта в журналі відкривають окремі сторінки на яких на підставі відповідних документів зазначають дані про обсяг виконаних робіт в натуральних вимірниках та в переведені на умовні гектари, відпрацьований час, нараховану суму заробітної плати трактористам та іншим робітникам, витрати пального за нормою та фактично.

Журнал обліку витрат в ремонтній майстерні (ф. № 36)використовується для обліку робіт що виконуються в ремонтних майстернях. В цьому журналі аналітичні рахунки відкривають за видами ремонтів або робіт та за видами виробів, що виготовляються в майстерні. Витрати групують за окремою машиною або видах і групах машин.

Витрати праці, суми нарахованої заробітної плати та інші витрати згруповані в журналах, щомісяця узагальнюють в виробничих звітах.

Схема облікових записів та їх взаємозвірки в реєстрах бухгалтерського обліку представлена в додатках 20 та 22.

X*

5.6. Утримання із заробітної плати та нарахування на неї

5.6. Утримання із заробітної плати та нарахування на неї

5.6.1. Утримання із заробітної плати податку з доходів фізичних осіб

Відповідно до статті 2 Закону України «Про податок з доходів фізичних осіб» від 22.05.2003 року № 889-IV платниками податку з доходів фізичних осіб є:

— резиденти, що отримують доходи з джерелом їх походження з території України та іноземні доходи;

— нерезиденти, які отримують доходи з джерелом їх походження з території України (крім нерезидентів, що одержують доходи від здійснення дипломатичної чи прирівняної до неї міжнародним договором іншої діяльності).

Віднесення фізичних осіб до резидентів або нерезидентів для цілей оподаткування їх доходів та визначення обсягів податкової відповідальності здійснюється в наступному порядку.

Резидентом визнається фізична особа, яка має місце проживання в Україні. Якщо фізична особа не має місця постійного проживання у жодній з держав, вона вважається резидентом, якщо перебуває в Україні не менше 183 днів (постійно або наїздами, включаючи день приїзду та від'їзду) протягом податкового року. Однією з умов визначення місця знаходження центру життєвих інтересів фізичної особи є місце постійного проживання членів її сім'ї або її реєстрації як суб'єкта підприємницької діяльності.

Коли ж неможливо визначити резидентський статус фізичної особи, то вона вважається резидентом, якщо є громадянином України.

В інших випадках фізична особа визнається нерезидентом і відповідає лише за доходи, отримані з джерел на території України.

Безпосередньо в галузі АПК платниками податку на доходи фізичних осіб виступають:

• наймані особи, тобто фізичні особи, які безпосередньо власною працею виконують трудову функцію виключно за дорученням або наказом працедавця згідно з умовами укладеного з ним трудового договору (контракту) відповідно до трудового законодавства;

• самозайняті особи, тобто платники податку, які є суб'єктами підприємницької діяльності або здійснюють незалежну професійну діяльність та не є найманими особами у межах такої підприємницької чи незалежної професійної діяльності;

• особи, які отримують доходи, що підлягають кінцевому оподаткуванню при їх виплаті або декларуванню за результатами звітного року;

• особи, які отримують іноземні доходи, тобто доходи з джерелом їх походження не з території України, незалежно від виду таких доходів;

• особи, які мають у власності або користуванні земельні ділянки, передані їм у встановленому порядку для ведення особистого селянського господарства, садівництва та індивідуального дачного будівництва і здійснюють продаж сільськогосподарської продукції, вирощеної на зазначених ділянках (у випадках перевищення граничних розмірів її ведення).

Об'єктом оподаткування податком з доходів фізичних осіб є:

• загальний місячний оподатковуваний дохід, якій дорівнює сумі оподатковуваних доходів, виплачених (нарахованих) протягом звітного податкового місяця;

• чистий річний оподатковуваний дохід, який визнається шляхом зменшення загального річного оподатковуваного доходу на суму податкового кредиту такого звітного року. Загальний річний оподатковуваний дохід дорівнює сумі загальних місячних оподатковуваних доходів, отриманих (нарахованих) протягом такого звітного податкового року;

• доходи з джерелом їх походження з України, які підлягають кінцевому оподаткуванню при їх виплаті;

• іноземні доходи.

Загальним оподатковуваним доходом вважається будь-який дохід, який підлягає оподаткуванню податком з доходів фізичних осіб, нарахований (виплачений) на користь платника податку звітного податкового періоду.

Базовим же об'єктом оподаткування на протязі податкового періоду є загальний місячний оподатковуваний дохід.

Оподаткування доходів у вигляді заробітної плати.Відповідно до положень Закону України «Про оплату праці» заробітна плата — це винагорода, обчислена, як правило, у грошовому виразі, яку за трудовим договором власник або уповноважений ним орган виплачує працівнику за виконану роботу. Відповідно до пп. 4.2.1. Закону № 889 до складу загального місячного оподатковуваного доходу включаються доходи у вигляді заробітної плати, інші виплати і винагороди, нараховані (виплачені) платнику податку згідно до умов трудового або цивільного договору.

Для оцінки розміру заробітної плати найманих працівників застосовується показник фонду оплати праці. До- фонду оплати

праці включаються нарахування найманим працівникам у грошовій та натуральній формі (оцінені в грошовому виразі) за відпрацьований та невідпрацьований час, який підлягає оплаті, або за виконану роботу незалежно від джерела фінансування цих виплат.

праці включаються нарахування найманим працівникам у грошовій та натуральній формі (оцінені в грошовому виразі) за відпрацьований та невідпрацьований час, який підлягає оплаті, або за виконану роботу незалежно від джерела фінансування цих виплат.

Для обкладання податком з доходів фізичних осіб заробітну плату має бути зменшено на:

• збір на загальнообов'язкове державне пенсійне страхування;

• внесок на соціальне страхування у зв'язку з тимчасовою втратою працездатності та витратам, зумовленими народженням та похованням;

• внесок на соціальне страхування на випадок безробіття;

• суму податкової соціальної пільги (якщо працівник має на неї право).

Ставка податку з доходів фізичних осіб визначена у п. 7.1. і п. 22.3 Закону № 889 у 2007 році становить 15 %.

Відповідно до п. 6.1 Закону № 889 будь-який платник податку — резидент має право на зменшення суми загального місячного оподатковуваного доходу, отриманого з джерел на території України від одного працедавця у вигляді заробітної плати, на суму податкової соціальної пільги лише за однієї умови.

Податкова соціальна пільга застосовується до доходу, нарахованого на користь платника податку протягом звітного податкового місяця як заробітна плата (інші прирівняні до неї відповідно до законодавства виплати, компенсації та відшкодування), якщо його розмір не перевищує суми, яка дорівнює сумі місячного прожиткового мінімуму, діючого для працездатної особи на 1 січня звітного податкового року, помноженої на 1,4 та округленої до найближчих 10 гривень.

Станом на 1 січня 2007 року прожитковий мінімум на одну працездатну особу з розрахунку на місяць встановлений у розмірі 525 грн. Отже протягом усього 2007 року, навіть у разі зміни прожиткового мінімуму протягом року, граничний розмір доходу, що дає право на застосування ПСП, становитиме:

525• 1,4 = 735 (730чи 740).

Розмір податкової соціальної пільги розраховується виходячи з розміру мінімальної заробітної плати, встановленого на 1 січня звітного року (з 01.01.2007 року — 400 грн).

Розмір податкової соціальної пільги у 2007 році відповідно до Закону України про бюджет на 2007 рік становитиме:

(400 грн• 50% = 200 грн).

Платник податку має право самостійно вибрати місце застосування ПСП, при цьому не має значення — є місце роботи платника податків основним чи це робота за сумісництвом, чи тимчасова робота на період відпустки основного працівника (навіть коли встановлено неповний робочий день).

До доходу працівника, який має право на застосування ПСП з кількох підстав, застосовується більша за розміром ПСП.

5.6,2 Нарахування та утримання внесків на загальнообов'язкове державне соціальне страхування

Основами законодавства України про загальнообов'язкове державне соціальне страхування від 14.01.1998 року № 16/98-ВР відповідно до Конституції України встановлено принципи та загальні правові, фінансові й організаційні засади загальнообов'язкового державного соціального страхування громадян України.

Загальнообов'язкове державне соціальне страхування — це система прав, обов'язків і гарантій, якою передбачено матеріальне забезпечення громадян у разі хвороби, повної, часткової або тимчасової втрати працездатності, втрати годувальника, безробіття з незалежних від них обставин, а також у старості та інших випадках, визначених законом, за рахунок грошових фондів, що формуються через сплату страхових внесків власником або уповноваженим ним органом, громадянами, а також бюджетні інші джерела, встановлені законом.

Загальнообов'язковому державному соціальному страхуванню підлягають:

1) особи, які працюють на умовах трудового договору (конт

ракту):

— на підприємствах, в організаціях, установах незалежно від їх форм власності та господарювання;

— у фізичних осіб;

2) особи, які забезпечують себе роботою самостійно громадя-

ни-суб'єкти підприємницької діяльності.

Основними нормативними документами, що регулюють питання нарахування та утримання соціальних внесків є:

1. Закон України «Про загальнообов'язкове державне соціальне страхування у зв'язку з тимчасовою втратою працездатності та витратами, зумовленими народженням та похованням» від 18.01.2001 року № 2240-ІП.

2. Закон України «Про збір на обов'язкове державне пенсійне страхування» від 26.06.1997 року № 400/97-ВР.

3.

Основи законодавства про загальнообов'язкове державне соціальне страхування від 14.01.1998 року № 16/98-ВР.

Основи законодавства про загальнообов'язкове державне соціальне страхування від 14.01.1998 року № 16/98-ВР.

4. Закон України «Про загальнообов'язкове державне пенсійне страхування від 09.07.2003 року № 1058-IV.

5. Закон України «Про загальнообов'язкове державне соціальне страхування від нещасного випадку на виробництві та професійного захворювання, що спричинили втрату працездатності» від 23.09.1999 року № 1105-XIV.

6. Закон України «Про загальнообов'язкове державне соціальне страхування на випадок безробіття» від 02.03.2000 року № 1533-Ш.

7. Закон України «Про розмір внесків на деякі види загальнообов'язкового державного соціального страхування» від 11.01.2001 року №2213-111.

8. Інструкція про порядок перерахування, обліку та витрачання страхових коштів Фонду соціального страхування від нещасних випадків на виробництві та професійних захворювань України, затверджена постановою правління ФСС від нещасних випадків на виробництві та професійних захворювань України від 20.04.2001 року № 12.

9. Інструкція про порядок обчислення та сплати страхуваль-; иками і застрахованими особами внесків на загальнообов'язкове пенсійне страхування до Пенсійного фонду України, затверджена постановою Правління ПФУ від 19.12.03 року № 21-1.

Нарахування страхових внесків здійснюється на суми, які не зменшені відповідно до законодавства про податок на доходи фізичних осіб.

Страхові внески нараховуються на суми доходів у межах максимальної величини, що встановлюється законом.

Згідно з Законом України «Про державний бюджет на 2007 рік» максимальний розмір доходів, з яких справляються внески до соціальних фондів дорівнює:

> з 01.01 по 31.03 — 7875 грн;

> з 01.04 по 30.09. — 8415 грн;

> з 01.10 по 31.12 —8520 грн.

На суму нарахованих внесків на фонд оплати праці до Пенсійного фонду, до Фонду з тимчасової непрацездатності, до Фонду безробіття, до Фонду від нещасних випадків на виробництві складають кореспонденцію рахунків:

Дебет 15, 23, 91, 92, 93 — Кредит 651, 652, 653, 656.

Суму утриманих внесків із заробітної плати фізичних осіб до Пенсійного фонду, до Фонду з тимчасової непрацездатності та Фонду безробіття роблять бухгалтерський запис:

Дебет рахунку 661 — Кредит субрахунків 651, 652, 653.

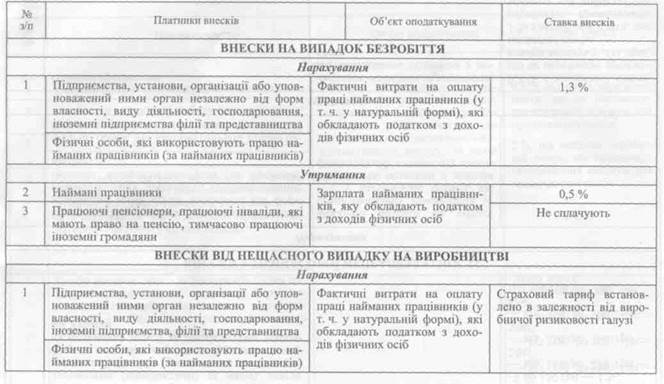

Таблиця 5.7

СТАВКИ ВНЕСКІВ ДО ПЕНСІЙНОГО ФОНДУ ТА ОРГАНІВ СОЦІАЛЬНОГО СТРАХУВАННЯ В 2007 році

| № з/п | Платники внесків | Об'єкт оподаткування | Ставка внесків | |

| ПЕНСІЙНІ ВНЕСКИ | ||||

| Нарахування | ||||

| Юридичні особи всіх форм власності незалежно від системи оподаткування, об'єднання громадян, профспілки, політичні партії, а також філії, представництва, відділення та інші відокремлені підрозділи цих осіб, які мають окремий баланс і самостійно ведуть розрахунки із застрахованими особами (крім платників ФСП) | Зарплата працівників (у т. ч. у натуральній формі), грошове забезпечення, винагорода за виконання робіт (послуг) за цивільно-правовими угодами, що підлягають обкладанню податками з доходів, та допомога з тимчасової непрацездатності | 33,2 % за працівників, а також за осіб, які виконують роботи (надають послуги) за цивільно-правовими договорами | ||

| Приватні підприємці, незалежно від системи оподаткування, та інші особи, які використовують найману працю (за найманих працівників та осіб, які виконують роботи (послуги) за цивільно-правовими угодами | ||||

| Платники фіксованого сільськогосподарського податку (ФСП) | Зарплата працівників (у т. ч. у натуральній формі), що підлягає обкладанню податком з доходів, та допомога по тимчасовій непрацездатності | 13,28 % | ||

Продовження табл. 5.1

| Фізичні особи, які працюють за трудовими договорами (контрактами) та мають статус держслужбовця або працюють на посадах, роботу на яких зараховують до трудового стажу на отримання пенсії за спеціальними законами України | Частина доходу: — до 150 грн—1 %; — від 151 до 250 грн — 2%; — від 250 до 350 грн — 3%; — від 350 до 500 грн — 4%; Від 500 грн — 5 % | ||

| ВНЕСКИ 3 ТИМЧАСОВОЇ НЕПРАЦЕЗДАТНОСТІ | |||

| Нарахування | |||

| Підприємства, установи, організації або уповноважений ними орган незалежно від форм власності, виду діяльності, господарювання, іноземні підприємства, філії та представництва | Фактичні витрати на оплату праці найманих працівників (у т. ч. у натуральній формі), які обкладають податком з доходів фізичних осіб | 1,5% | |

| Фізичні особи, які використовують працю найманих працівників (за найманих працівників) | |||

| Утримання | |||

| Наймані працівники | Зарплата найманих працівників, яку обкладають податком з доходів | 0,5 % з заробітної плати, що не перевищує прожиткового мінімуму для працездатної особи; 1 % з заробітної плати, що перевищує прожитковий мінімум для працездатної особи. |

Закінчення табл. 5.1

Схеми записів в регістрах бухгалтерського обліку та їх звірки представлена в додатках 20 та 22.

5.6.3. Порядок утримання із заробітної плати за виконавчими листами

Батьки виплачують аліменти добровільно чи в примусовому порядку. В обох випадках їх можна сплачувати через підприємство, де працює платник.

Щоб утримувати і перераховувати аліменти, необхідні такі документи:

• заява працівника (при добровільній сплаті);

• виконавчий лист (у випадку примусової сплати);

• ксерокопія свідоцтва про народження дитини;

• ксерокопія акта про розлучення платника аліментів. Заява повинна містити:

• ШБ, дату народження дитини, на яку виплачуються аліменти;

• ШБ та адресу особи, яка виплачує або переказує аліменти.

Що стосується виконавчого листа, то це — документ, що видає суд і який слугує підставою для примусового виконання винесеного на користь позивача рішення. Здійснює волю суду державна виконавча служба, яка, у свою чергу, направляє цей виконавчий лист за місцем роботи (проживання) боржника разом із розпорядженням. В останньому зазначено інформацію про порядок стягнення суми боргу і про розмір відрахувань.

Отримавши виконавчий лист, підприємство відсилає держви-конавцю підписане головним бухгалтером і завірене печаткою повідомлення про одержання.

Виконавчі листи, що надійшли на підприємство, обов'язково реєструють у спеціальному журналі реєстрації виконавчих документів.

Якщо ж платник аліментів змінює місце роботи, то підприємство повинно повернути виконавчий документ держвиконав-цю не пізніше 3-х днів з дня звільнення з відміткою про нове місце роботи, якщо воно відоме. При цьому у відповідні графи вносять відомості про утриману суму і про період, за який проведено утримання. Цей запис посадові особи завіряють своїми підписами і скріплюють печаткою. До виконавчого документа адміністрація складає супровідний лист, в якому зазначає всі відомості про проведені стягнення, наявність нестягненої заборгованості, середній заробіток боржника за останні 3 місяці. Копію супровідного листа надсилають стягувачу аліментів, щоб його повідомити про це.

Після того як виконавчий лист або заява надійшли на підприємство, адміністрація зобов'язана відраховувати аліменти із зарплати працівника.

Після того як виконавчий лист або заява надійшли на підприємство, адміністрація зобов'язана відраховувати аліменти із зарплати працівника.

Розмір аліментів у виконавчому документі може виражатися у відсотках від заробітку або у фіксованій сумі. В ст. 70 Закону України «Про виконавче впровадження» від 21.04.1999 року № 606-XIV зазначено, що загальний розмір усіх відрахувань при кожній виплаті заробітної плати особі, яка сплачує аліменти за виконавчими документами на неповнолітніх дітей, не може перевищувати 70 %, а для інших аліментних стягнень — 50 %.

Особа, яка сплачує аліменти добровільно може самостійно встановити відсоток відрахувань, що може перевищувати і 50 % його зарплати.

Утримують аліменти з працівника з усіх видів його заробітку і додаткових винагород як за основним місцем роботи, так і за сумісництвом після вирахування із зазначених сум податку з доходів фізичних осіб та соціальних внесків.

5.7. Розрахунок сум відпускних та допомоги з тимчасової непрацездатності

Право на відпочинок громадянам України, іноземним громадянам і особам без громадянства в першу чергу гарантують Конституція України, КЗпП і Закон про відпустки. Основна умова — наявність трудових відносин, які підтверджує укладений у належному порядку трудовий договір між працівником і роботодавцем (підприємством, установою, організацією або приватним підприємцем). Виникає таке право з дня офіційного оформлення трудових відносин. Причому стосується воно як працівників за місцем основної роботи, так і за сумісництвом.

Однак не всяка робота дає право на оплачувану відпустку. Наприклад, виконання робіт за цивільно-правовими договорами (угодами) не дає права на відпустку, оскільки їх дію регулює Цивільний кодекс України, а не КЗпП.

Відповідно до статті 6 Закону про відпустки строк щорічної основної відпустки повинен бути не менше 24 календарних днів за відпрацьований робочий рік, якій відлічують з дня укладання трудового договору.

При цьому святкові і неробочі дні при визначені тривалості щорічних відпусток до розрахунку не беруть. На сьогодні в

Україні 10 святкових і неробочих днів. Вони збільшують тривалість щорічних відпусток, а також відпусток, що надаються працівникам, які мають дітей, але не оплачуються. Це:

• 1 січня — Новий рік;

• 7 січня — Різдво Христове;

• 8 березня — Міжнародний Жіночий день;

• 1 і 2 травня — День міжнародної солідарності трудящих;

• 9 травня — День Перемоги;

• 28 червня — День Конституції України;

• 24 серпня — День незалежності України;

• один день (неділя) — Великдень;

• один день (неділя) — Трійця.

Право на щорічну відпустку повної тривалості (не менше 24 календарних днів) у працівника виникає по закінченні шести місяців безперервної роботи на цьому підприємстві. Але якщо за проханням працівника щорічну відпустку надають до закінчення 6-місячного строку безперервної роботи, тривалість відпочинку визначають пропорційно до відпрацьованого часу.

Повна щорічна відпустка до закінчення зазначеного строку надається пільговим категоріям:

• жінкам перед (після) відпусткою у зв'язку з вагітністю і пологами;

• жінкам, які мають двох і більше дітей віком до 15 років або дитину-інваліда;

• інвалідам;

• особам віком до 28 років;

• чоловікам, дружини яких перебувають у відпустці у зв'язку з вагітністю і пологами;

• сумісникам (одночасно з відпусткою за основним місцем роботи);

• працівникам, які не використали за попереднім місцем роботи повністю або частково щорічну основну відпустку і не отримали за неї грошової компенсації (у таких ситуаціях її перераховують на нове місце роботи);

• працівникам, які мають путівку для санаторно-курортного лікування;

• батькам-вихователям дитячих будинків сімейного типу.

Відпустки за другий і наступні роки роботи на підприємстві

надають працівнику в будь-який період відповідного робочого року (за графіком).

Порядок обчислення заробітної плати працівникам за час відпусток та компенсації за невикористані відпустки встановлено

постановою Кабінету Міністрів України від 08.02.1995 року № 100.

постановою Кабінету Міністрів України від 08.02.1995 року № 100.

Пунктом 2 цього документа визначено: обчислення середньої заробітної плати для оплати часу щорічної відпустки, додаткових відпусток у зв'язку з навчанням, творчої відпустки, додаткової відпустки працівникам, які мають дітей, або для виплати компенсації за невикористані відпустки проводять виходячи з виплат за останні 12 календарних місяців роботи, що передують місяцю надання відпустки або виплати компенсації за невикористані відпустки.

Працівнику, якій відпрацював на підприємстві, в установі, організації менше року, середню зарплату розраховують виходячи з виплат за фактичний час роботи, тобто з першого числа місяця після оформлення на роботу до першого числа місяця, в якому надають відпустку або виплачують компенсацію за невикористану відпустку.

Період, протягом якого працівник відповідно до чинного законодавства або з інших причин не працював і за ним не зберігався заробіток або зберігався частково, виключають з розрахункового періоду (п. 2 Порядку № 100).

При обчислені середньої заробітної плати у всіх випадках її збереження включають:

• основну заробітну плату;

• доплати і надбавки (за надурочну роботу

Дата: 2016-09-30, просмотров: 424.