При переходе к рыночным отношениям возникает необходимость объединения деятельности банков в различных секторах рынка и особенно в сфере кредитных отношений. Цели создания объединений различны, но всегда связаны либо с проведением финансирования крупномасштабных мероприятий, с сокращением риска по банковским операциям, либо с решением задач, которые не под силу решить одному банку. В рамках такого объединения риск, связанный с долгосрочным кредитованием, распределяется между участниками, что позволяет банкам-членам поддерживать свои ликвидные резервы на более низком уровне.

Особое место в таких объединениях принадлежит банковским консорциумам, которые создаются для осуществления на совместной основе кредитных, гарантийных или иных кредитно-финансовых операций.

Консорциальный (синдицированный) кредит– это кредит, который предоставляется заемщику за счет объединения ресурсов нескольких кредиторов (банков). Этот вид кредита используется для целей как краткосрочного, так и долгосрочного кредитования, если объем кредита или кредитный риск слишком велик для одного банка. Кредитование может осуществляться как в рублях, так и в иностранной валюте.

Создание банковских консорциумов преследует цели: увеличение масштабов операций путем привлечения дополнительных ресурсов, распределение рисков, сохранение определенного уровня ликвидности. Существенной мотивацией консорциальных объединений является возможность участвовать в престижной консорциальной сделке, налаживания деловых контактов, поиска новых партнеров, решения стратегических задач банка.

Консорциальные кредиты выступают только одной из форм консорциальных сделок.

Поскольку эти кредиты используются в основном при финансировании масштабных сделок, то заемщиками консорциальных кредитов могут быть любые хозяйствующие субъекты, осуществляющие крупные мероприятия, включая банки и государство. Предоставляются на обычных условиях, исходя из коммерческих интересов заемщика и кредитора (консорциума).

Кредитование на синдицированной основе производится через банк-агент, который выступает организатором кредитования (через один банк или небольшую группу банков). Обычно в качестве банка-агента выступает надежный и устойчивый банк с достаточно крупными пассивами, имеющий определенный опыт проведения крупномасштабных операций, обладающий обширными связями, квалифицированными кадрами и пользующийся репутацией в банковской сфере.

Банк агент выполняет исключительно технические и административные функции: ведет переговоры с клиентом о кредите, оценивает риски, обеспечение кредита, привлекает другие банки для участия в предоставлении синдицированного кредита, мобилизует необходимые средства и выдает их заемщику, а также следит в дальнейшем за погашением кредита.

Существует несколько схем организации процесса выдачи синдицированного кредита.

Банки-участники синдицированного кредитования заключают от своего имени один общий кредитный договор с заемщиком. После подписания кредитного договора и обеспечительных обязательств с банками-участниками заемщик может обращаться в банк-агент за кредитом. На основании полученных от банка-агента платежных поручений каждый банк-участник открывает у себя заемщику ссудный счет и переводит требуемую сумму в банк-агент на открытый в нем заемщику расчетный счет. Все платежи в погашение задолженности осуществляются заемщиком также через банк-агент.

Другой вариант выдачи синдицированного кредита заключается в аккумулировании банком-агентом у себя всех кредитных ресурсов, необходимых для синдицированной сделки, на основании заключения им с каждым банком-участником кредитного договора о предоставлении денежных средств, а затем в предоставлении кредита заемщику банком-агентом от своего имени на основании заключенного с ним кредитного договора.

От синдицированного кредита следует отличать параллельный кредит. В данном случае также несколько банков договариваются о принципиальных условиях кредитования одного заемщика. Однако потом каждый банк самостоятельно ведет переговоры с заемщиком, определяет свою долю участия в кредитуемом мероприятии, заключает от своего имени кредитный договор с заемщиком на свою часть кредита и выдает его, придерживаясь общих, согласованных с другими банками условий кредитования.

Ломбардный кредит – краткосрочная ссуда, которая обеспечивается легкореализуемым движимым имуществом или правами. Стоимость залогового обеспечения должна превышать сумму ломбардных кредитов. Заемщик сохраняет право собственности на депонированные в ЦБ ценные бумаги. Если кредит не погашается в срок, право собственности переходит к ЦБ. Как правило, к такому легкореализуемому имуществу относятся государственные ценные бумаги (ГКО, ОФЗ и т.д.). ставки по ним, как правило, определяются на аукционах. Сроки предоставления ломбардных кредитов могут колебаться от одного дня до четырех месяцев ( по договоренности этот срок может быть продлен).

Вексельный кредит –ссуда под обеспечение векселем. Они делятся на 2 вида: учет векселей и ссуды под их залог.

Учет векселей – это покупка их банком, в результате чего они полностью переходят в собственность кредитной организации, а вместе с ними и право требования платежа от векселедателей. Учетный процент удерживается банком из суммы векселя сразу же в момент его покупки.

Ссуды под залог векселей отличаются от учета векселей тем, что собственность на вексель банку не переуступается, он только закладывается векселедержателем на определенный срок с последующим выкупом после погашения ссуды. При этом ссуда выдается не в пределах полной суммы векселя, а только на 60-90% его номинальной стоимости. К векселям, принимаемым в залог, банки предъявляют те же требования экономического и юридического характера, что и к учитываемым.

Общая сумма ссуд, выделяемая под учет векселей, лимитируется.

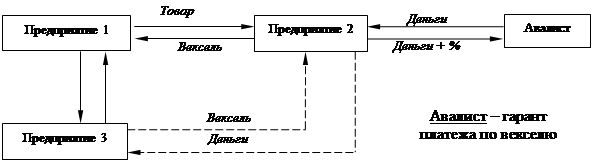

Авальный кредит – кредит банка на покрытие гарантируемого обязательства клиента в случае, если последний не может этого сделать самостоятельно.

Рисунок 14 – Схема авального кредитования

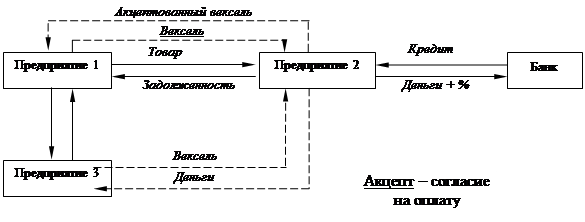

Акцептный кредит – кредит, выдаваемый банками в форме акцепта переводных векселей или чеков, т.е. предоставлением банковской гарантии продавцу.

Рисунок 15 – Схема акцептного кредитования

Стабилизационный кредит – кредит, выдаваемый для поддержания финансового состояния кредитной организации. Как правило, это межбанковские кредиты; чаще всего это кредиты, выдаваемые центральным банком коммерческим банкам.

Эти кредиты выдаются по льготным ставкам и носят долгосрочный характер.

Дата: 2016-09-30, просмотров: 400.