Содержит счета, по которым отражаются вложения банка в государственные ценные бумаги, акции сторонних предприятий и организаций, учтенные банком векселя (активные операции), а также операции с ценными бумагами, выпущенными банком (пассивные операции). В пассиве отражаются выпущенные баком векселя, облигации, депозитные и сберегательные сертификаты.

Акции в этом разделе не отражаются, они отражаются в разделе 1.

Средства и имущество.

На этих счетах отражаются вложения банка в здания, сооружения, другие основные средства, НМА, и износ, начисленный по этому имуществу.

Результаты деятельности.

Содержит счета по учету доходов банка, расходов, полученных и уплаченных штрафов, пеней, неустоек, прибыли отчетного года и предшествующих лет и счета, отражающие использование прибыли.

Контрольные вопросы к теме 4

1. Что такое баланс коммерческого банка?

2. От чего зависит состав и структура баланса банка?

3. Назовите особенности составления бухгалтерской отчетности банка.

4. Какие счета предусмотрены Планом счетов кредитных организаций?

5. Перечислите разделы Плана счетов бухгалтерского учета в банках.

6. Как группируются балансовые счета коммерческого банка?

7. Назовите основные статьи актива и пассива бухгалтерского баланса банка.

5 РЕСУРСЫ КОММЕРЧЕСКОГО БАНКА. ПАССИВНЫЕ ОПЕРАЦИИ КОММЕРЧЕСКОГО БАНКА

5.1 Понятие пассивных операций коммерческого банка

5.2 Собственный капитал банка

5.3 Состав обязательств банка

5.1 Понятие пассивных операций коммерческого банка

Пассивные операции в значительной степени предопределяют условия, формы и направления использования банковских ресурсов, т.е. состав и структуру активов. При этом следует отметить, что пассивные операции исторически сыграли первичную и определяющую роль по отношению к активным, т.к. необходимым условием для осуществления активных операций является достаточность средств банка, указанных в пассиве.

В практике российских коммерческих банков к пассивным операциям относят [28, 29, 30, 36]:

1) прием вкладов (депозитов);

2) открытие и ведение счетов клиентов, в т.ч. счетов ЛОРО банков-корреспондентов в российской и иностранной валюте;

3) выпуск собственных ценных бумаг (акций, облигаций), финансовых инструментов (векселей, депозитных и сберегательных сертификатов);

4) получение межбанковских кредитов, в т.ч. централизованных кредитных ресурсов.

С помощью третьей формы пассивных операций формируется первая группа ресурсов коммерческого банка – собственные ресурсы. С помощью первой и второй образуется вторая группа – привлеченные средства, с помощью четвертой операции формируются заемные средства.

С помощью пассивных операций банки формируют свои ресурсы. Суть их состоит в привлечении разных вкладов, получении кредитов от других банков, эмиссии ценных бумаг, а также проведении иных операций, в результате которых увеличиваются банковские ресурсы.

Ресурсы коммерческого банка – это его собственный капитал и привлеченные на возвратной основе денежные средства юридических и физических лиц, сформированные банком в результате проведения пассивных операций, которые в совокупности используются им для осуществления активных операций. [28, 29, 30, 36]

Ресурсы коммерческого банка можно разделить на две группы:

Ø собственный капитал (и приравненные к нему статьи), получаемый за счет первичной эмиссии ценных бумаг коммерческого банка и отчислений от прибыли, идущих на формирование или увеличение фондов;

Ø обязательства, т.е. привлеченные и заемные средства, получаемые за счет депозитных операций банка и кредитов от других юридических лиц.

К основным принципам формирования пассивов относятся:

– привлечение ресурсов как можно по меньшей стоимости;

– привлечение ресурсов как можно на больший срок;

– привлеченный и сформированный депозитный портфель банка должен быть диверсифицирован и сбалансирован по клиентской базе, по срокам, размерам и риску с размещаемым кредитным портфелем.

Не вся совокупность мобилизованных в банке средств свободна для совершения активных операций, а только его кредитный потенциал. Кредитный потенциал коммерческого банка – это величина мобилизованных в банке средств за минусом резерва ликвидности.

С учетом принципа ликвидности все средства кредитного потенциала коммерческого банка можно разделить по степени их стабильности:

– абсолютно стабильные средства – собственные средства банка; средства, депонированные на определенный срок; средства, полученные от других банков;

– стабильные средства – все депонированные средства по предъявлении комитентов банка, чья динамика изучена банком; при этом установлена средняя сумма средств, которыми банк может располагать в любое время для их направления в определенные активы;

– нестабильные средства – создают депонированные средства, которые появляются периодически и динамику которых трудно предусмотреть.

Данные закономерности необходимо использовать для выработки правильной политики в области распределения средств кредитного потенциала и ликвидности банка. Одна их основных целей банковской политики в распределении средств кредитного капитала – обеспечение соответствия структуры источников средств структуре активов банка.

5.2 Собственный капитал

Собственный капитал банка представляет собой источник финансовых ресурсов банка. За счет собственного капитала банки покрывают около 12-20 % общей потребности в ресурсах. Он незаменим на начальных этапах деятельности банка, когда учредители осуществляют ряд первоначальных расходов, без которых банк просто не может начать свою деятельность.

Не менее важна роль собственного капитала как источника финансирования на последующих этапах развертывания банковских операций. Они играют важную роль и для оценки финансового положения банка. Чем больше размер свободного резерва, тем устойчивее данный банк, но тем и меньше прибыли он получит.

Собственный капитал обеспечивает банку экономическую самостоятельность и стабильность функционирования. Он считается в банковской практике резервом ресурсов, позволяющим поддерживать платежеспособность банка даже при утрате им части своих активов.

Чем больше собственный капитал, тем банк является более финансово устойчивым.

Собственный капитал играет важную роль в деятельности банка. Эта роль определена его функциями. Можно выделить следующие основные функции собственного капитала коммерческого банка [30, 31, 35]:

– защитная;

– оперативная;

– регулирующая.

Защитная функция заключается, во-первых, в защите интересов клиентов банка, разместивших на его счетах свои деньги; во-вторых, в создании резерва, который позволит банку продолжать свою деятельность даже в случае возникновения убытков.

Оперативная функция состоит в создании материальной базы для деятельности банка, а также в обеспечении финансовой основы для активных операций банка.

Регулирующая функция состоит в том, что капитал выступает регулятором деятельности коммерческого банка, посредством которого государственные органы задают нормы экономического поведения, основные нормативы установленные для коммерческих банков исходят из размера собственных средств банка.

Чем выше удельный вес рисковых активов в балансе банка, тем большим должен быть его собственный капитал. Если, например, предоставленные банком ссуды сопряжены с большим риском, то банку требуется больше капитальных фондов, чем в случае, если бы он проводил более осторожную кредитную политику. Таким образом, можно говорить о том, что капитал банка является важнейшим страховым фондом для покрытия всевозможных претензий в случае банкротства банка и источником финансирования развития банковских операций. В связи с этим банки стремятся увеличивать свой капитал. Однако чрезмерная «капитализация» банка, выпуск излишнего числа акций по сравнению с оптимальной потребностью в собственных средствах не являются благом, а наоборот отрицательно влияют на деятельность банка. Мобилизация денежных ресурсов путем выпуска и размещения акций – относительно дорогой и далеко не всегда приемлемый для банка (с точки зрения контроля) способ финансирования. Как правило, дешевле и выгоднее привлечь средства вкладчиков, чем наращивать собственный капитал. Определить размер капитала нелегко, но очень важно. Чтобы банк рос, увеличивались его депозиты и прибыльные активы, он должен наращивать свой капитал и в то же время сохранять неизменным уровень риска. Поэтому необходимо найти оптимальное соотношение между величиной капитала и другими статьями банковского баланса.

Собственные средства коммерческого банка – средства, принадлежащие самому банку. Структура собственных средств может быть представлена следующим образом. [28, 30]

1. Капитал и фонды банка:

1) Уставной капитал (сч. 102, 103, 104).

2) Собственные акции, выкупленные у акционеров (сч.105).

3) Добавочный капитал (сч. 106).

4) Фонды банков (сч. 107)

5) Резервы на возможные потери по ссудам (по 1 группе риска) (код 8968).

2. Доходы будущих периодов:

1) Переоценка собственных средств в инвалюте (сч. 61306).

2) Переоценка ценных бумаг (сч. 61307)

3) Переоценка драгоценных металлов (сч. 61308).

3. Доходы и прибыль (сч. 701+703).

4. Субординированный кредит

Обязательным условием для включения в состав собственного капитала тех или иных средств является их способность выполнять роль страхового фонда для покрытия непредвиденных убытков, возникающих в процессе деятельности банка, позволяя тем самым банку продолжать проведение текущих операций в случае их появления. Однако не все элементы собственного капитала в одинаковой степени обладать такими защитными свойствами. Многие из них имеют свои, присущие только им особенности, которые оказывают влияние на способность элемента возмещать чрезвычайные непредвиденные расходы. Это обстоятельство обусловило необходимость выделения в структуре собственного капитала банка двух уровней: основного (базового) капитала, представляющего капитал первого уровня, и дополнительного капитала, или капитала второго уровня. [16, 30]

В составе источников основного капитала банка выделяют:

– уставный капитал банка;

– эмиссионный доход банков;

– фонды банков (резервный и иные фонды), образованные за счет прибыли предшествующих лет, остающейся в распоряжении банков и подтвержденной аудиторской организацией;

– прибыль текущего года и прошлых лет в части, подтвержденной аудиторским заключением.

Источниками дополнительного капитала являются:

– прирост стоимости имущества за счет переоценки;

– фонды, сформированные за счет отчислений от прибыли текущего и предшествующего года до подтверждения аудиторской организацией;

– прибыль текущего года, не подтвержденная аудиторской организацией;

– прибыль предыдущих лет до аудиторского подтверждения до 1 июля года, следующего за отчетным (при отсутствии такого подтверждения прибыль после указанной даты не включается в расчет собственного капитала);

– субординированный кредит;

– часть уставного капитала, сформированного за счет капитализации прироста стоимости имущества при переоценке.

Основным элементом фондов банка является уставный капитал (УК), служащий основным обеспечением обязательств банка. Если банк создается как акционерное общество, то его УК формируется за счет средств акционеров, поступивших от реализации акций банка. Банк, являющийся обществом с ограниченной ответственностью, формирует свой УК за счет паев (вкладов) участников.

Размер УК, порядок его формирования и изменения определяются учредительными документами банка.

Величина УК законодательно не ограничена, но для обеспечения финансовой устойчивости банков определены требования к минимальному размеру УК. Согласно ФЗ «О банках и банковской деятельности» [1] минимальный размер УК вновь создаваемого банка должен быть не менее суммы, эквивалентной 5 млн. евро.

Рублевый эквивалент минимального УК создаваемой кредитной организации, и минимального размера собственного капитала действующего банка, ходатайствующего о получении Генеральной лицензии на осуществление банковских операций, определяется Банком России ежеквартально, до 5 числа месяца квартала на основании курса евро по отношению к российскому рублю, установленного Банком России по состоянию на последний рабочий день последнего месяца предшествующего квартала.

При этом можно считать, что планка размера уставного капитала доведена до международного уровня.

Вклады в УК могут быть произведены в виде:

– денежных средств (УК может формироваться только за счет собственных средств акционеров, привлеченные денежные средства для его формирования использоваться не могут);

– материальных активов (доля материальных активов не должна превышать 20% в первые два года деятельности, далее доля материальных активов не должна превышать 10% (без стоимости зданий);

– ценных бумаг (разрешено с 1 января 2001 г. может формироваться за счет акций, облигаций федерального займа с постоянным купонным доходом).

Увеличение уставного капитала возможно за счет:

– привлечения новых акционеров (пайщиков);

– использования средств резервного и добавочного капитала;

– отчислений от прибыли.

Добавочный капитал состоит из следующих элементов [25, 34, 36]:

1) Эмиссионный доход (учредительская прибыль) – разница между ценой, по которой акционеры купили акции, и их номиналом.

Эд = Пуч. = (P – N) * Ка, (1)

где P – рыночная цена акции;

N – номинальная цена акции;

Ка – количество акций.

2) Прирост стоимости имущества при переоценке: переоценка собственных средств в инвалюте, переоценка ценных бумаг, переоценка драгоценных металлов.

3) Стоимость имущества, безвозмездно полученного в собственность.

Фонды используются для развития банка и стимулирования работников.

Резервный фонд (РФ) (сч.10701) образуется для обеспечения обязательств и возмещения убытков и потерь, которые могут возникнуть при осуществлении банком различных операций, по которым не формируются специальные резервы.

Все коммерческие банки в РФ осуществляют отчисления по нормативам, которые утверждаются собранием акционеров. Источником отчислений является прибыль банка до налогообложения. Резервный фонд формируется путем ежегодных отчислений в размере не менее 5% чистой прибыли банка до тех пор, пока он не составит 5% УК. Затем отчисления прекращаются и возобновляются вновь тогда, когда размеры РФ окажутся меньше 5% УК банка.

Минимальный размер не может быть меньше 5% фактически оплаченного УК.

– фонды специального назначения - формируются из чистой прибыли отчетного года. Они являются источником материального поощрения и социального обеспечения работников банка. Порядок их образования и расходования определяется банком в положениях о фондах.

– фонды накопления – нераспределенная прибыль, зарезервированная в качестве финансового обеспечения его производственного и социального развития и других мероприятий по созданию нового имущества. Фонды накопления, как правило, не уменьшаются: происходит лишь изменение формы их существования – из денежной они превращаются в форму материальных активов (зданий, оборудования, материалов, транспортных средств и т.д.).

Страховыерезервы – создаются в специальном порядке по отдельным банковским операциям:

а) резервы, образуемые банком под рискованные активные кредитные операции и операции с ценными бумагами под первую группу риска;

б) резерв, созданный под обесценение вложений в акции и доли участия в дочерних и зависимых АО.

Нераспределенная прибыль – чистая прибыль, оставшаяся у банка после выплат дивидендов, налогов, распределения во все фонды, образуемые из прибыли.

Субординированный кредит – можно получить в рублях или инвалюте на срок не менее пяти лет и не может быть востребован кредитором до срока погашения. Проценты за него не могут превышать ставки рефинансирования ЦБ РФ по кредиту и ставки LIBOR (+6% годовых) – по кредиту в инвалюте. Погашается такой кредит единовременно после окончания срока кредитования. Субординированный кредит, полученный на срок более пяти лет, включается в расчет собственного капитала банка-заемщика как элемент дополнительного капитала, если кредитный договор полностью соответствует нормативным требованиям Положения ЦБ РФ №215-П [16]. Если субординированный кредит предоставлен на срок, превышающий пять лет, то он включается в расчет дополнительного капитала в период, превышающий пять лет до окончания срока договора, в полной сумме; в последние пять лет до окончания срока договора – по остаточной стоимости.

При этом необходимо различать собственные средства-брутто и собственные средства-нетто (рисунок 8). Знать точное значение собственных средств-нетто важно потому, что именно эти средства рассматриваются в качестве кредитного ресурса. Понятие собственных средств-брутто шире, поскольку оно включает в себя размер как отвлеченных (капитализированных), иммобилизованных собственных средств, так и фактического остатка собственных средств-нетто, которые могут быть использованы для кредитования

Сумма иммобилизации выступает как отрицательный фактор банковской деятельности. Чем она больше, тем ниже уровень доходности банковских операций. Кроме того, иммобилизация средств негативно сказывается и на показателях платежеспособности банка. Сокращение суммы иммобилизации ведет к росту доходов и повышению ликвидности баланса банка. Поэтому правильное определение показателя собственных средств играет первостепенную роль в структурном анализе баланса.

|

Рисунок 8 – Структура собственных средств банка

Иммобилизационные собственные средства (ССим) показываются в активе баланса. В состав отвлеченных средств входят:

1.Инвестиционные активы:

a) капитализированные активы (КА), учитывающиеся по остаточной стоимости, - инвестиции материальные и нематериальные (сч. 60401+60402+60403-60601-60602-60603, 60901+60901-60903);

б) финансовые инвестиции (ФИ) – прямые финансовые инвестиции, т.е. участие ком. банка в деятельности других юридических лиц; портфельные финансовые инвестиции, куда входят инвестиции в ценные бумаги и депозиты ком. банка в других кредитно-финансовых учреждениях (банковские депозиты) (сч. 601, 602, 508-511, 319, 322, 323).

2.Банковские расходы (сч. 702).

3.Убытки (сч. 704).

Таким образом, собственные средства-нетто можно рассчитать по формуле [25, 34, 36]:

ССн=ССб – ССим. (2)

При анализе качественного состава собственных ресурсов банка следует рассчитывать удельный вес отдельных элементов в их общем объеме. Наибольший удельный вес отдельных элементов в собственных ресурсах банка принадлежит УК (около 85%). Прибыль, фонды экономического стимулирования и другие фонды достигают относительно незначительных сумм, что составляет примерно 9,2 и 4,5% собственных средств соответственно.

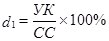

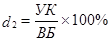

Немаловажными в анализе являются показатели, характеризующие удельный вес УК в сумме собственных средств [25, 34, 36] (d1) и в общей сумме собственных, привлеченных и заемных средств банка (d2). Увеличение удельного веса УК в структуре собственных средств (или валюте баланса) свидетельствует об укрепление статуса коммерческого банка. Показатели d1 и d2 могут быть рассчитаны по формулам:

, (3)

, (3)

где УК – величина уставного капитала банка;

СС – сумма собственных средств банка.

, (4)

, (4)

где ВБ – валюта баланса банка.

Для обеспечения ликвидности и платежеспособности банка необходимо умение управлять собственными средствами. При расширении активных операций и росте объема депозитов возникает задача увеличения собственного капитала банка. Эффективным инструментом управления собственным капиталом выступает политика в области дивидендов по выпущенным банком акциям. Например, повышение дивидендов влечет за собой увеличение цены за акцию, а следовательно, возможность продажи дополнительных акций и, как результат, рост собственного капитала банка. Другой задачей банка является умение эффективно использовать собственные ресурсы, увеличивая при этом доходность и ликвидность банковских операций.

5.3 Состав обязательств банка

Собственный капитал банка – это лишь отправная точка для организации банковского дела. В настоящее время банковские операции базируются на привлеченных и заемных ресурсах [27, 28, 30, 31, 35].

Обязательства банка – это средства, не принадлежащие банку, но временно участвующие в обороте банковских фондов в качестве источника его активных операций.

Обязательства банка делятся на текущие и прочие.

В текущих обязательствах банка выделяют: обязательства перед банками, обязательства перед клиентурой и сберегательные депозиты (вклады), обязательства клиентуры по выданным за нее акцептам, невыплаченные дивиденды, неуплаченные налоги и т.д.

В прочие обязательства входят пассивы, не носящие текущего характера, такие как пенсионные и страховые фонды, резервы на покрытие сомнительных долгов, другие резервы и провизии за исключением тех из них, которые включаются в собственные средства банка.

Провизии по сомнительным долгам представляют собой суммы, зарезервированные для возмещения долгов заемщиков, оказавшихся невозможными к взысканию.

К резервам по сомнительным долгам относятся суммы, предназначенные для покрытия возможных, но не фактически возникших убытков по долгам заемщиков, которые потенциально могут превратиться в невозможные к востребованию.

В целом прочие обязательства не имеют характер обязательств, подверженных непредвиденным и резким колебаниям, и рассматриваются в качестве сравнительно стабильных. Их удельный вес в объеме банковских ресурсов, как правило, невелик.

Сопоставление обязательств перед банками, отмеченными в пассиве, со средствами, размещенными у них и отмеченными в активе, позволяет судить об устойчивости положения данного банка, так как такие заемные средства подвержены более существенным колебаниям и при отсутствии достаточного объема средств, размещенных в других банках, могут стать потенциальным источником угрозы финансовой стабилизации банка.

В состав балансовых обязательств банка включаются привлеченные и заемные средства.

Привлеченные средства состоят из вкладов (депозитов) клиентов, средств на счетах, выпущенных собственных долговых обязательств (депозитные и сберегательные сертификаты, векселя). Привлеченные таким образом ресурсы коммерческого банка называют депозитными ресурсами.

Заемные (недепозитные) средства включают в себя межбанковские ссуды, в т.ч. централизованные кредиты (от ЦБ), межбанковскую временную финансовую помощь и реализованные долговые ценные бумаги (облигации).

Отличие недепозитных источников банковских ресурсов от депозитов заключается в том, что инициатива привлечения этих средств принадлежит самому банку, тогда как в случае с депозитами активной стороной является вкладчик.

Привлеченные средства[27, 28, 29, 30, 31, 32, 35].

Для коммерческих банков вклады – это главный вид пассивов, а следовательно, такой же по значимости ресурс для проведения активных кредитных операций, как и собственные средства. Причем от характера депозитов зависят виды ссудных операций, а соответственно и размеры доходов банка.

По степени надежности для размещения в банковские активы привлеченные средства распределяются в следующей последовательности:

1) депозиты юр. лиц, средства привлеченные под векселя и депозитные сертификаты;

2) срочные вклады физ. лиц, средства, привлеченные под сберегательные сертификаты;

3) вклады до востребования физ. лиц, остатки на счетах для расчетов по банковским (пластиковым) картам, остатки на расчетных (текущих валютных) счетах юр. лиц, на корр. счетах банков корреспондентов.

Существуют различные признаки классификации вкладов. В зависимости от вкладчика депозиты принято разделять на депозиты физических и юридических лиц. В зависимости от срока и порядка изъятия вклады подразделяются на срочные депозиты и депозиты до востребования (рисунок 9).

Вклады до востребования размещаются в банках на различных счетах, открываемых клиентами. Они предназначены для осуществления текущих расчетов и в любой момент могут быть полностью или частично востребованы. Изъятие вкладов возможно как наличными деньгами, так и в форме безналичных расчетов [18].

Расчетные счета открываются хозяйствующим субъектам, которые осуществляют свои расходы за счет прибыли:

- коммерческим предприятиям и организациям;

- гражданам, осуществляющим предпринимательскую деятельность без образования юридического лица;

- финансовым организациям (инвестиционные фонды, трастовые, лизинговые, факторинговые компании, фондовые и валютные биржи, страховые компании и т.д.).

|

Рисунок 9 – Классификация депозитов

Текущие счета открываются клиентам, которым не могут быть открыты расчетные счета:

– некоммерческим организациям;

– обособленным подразделениям юридического лица (филиалы, представительства);

– бюджетным организациям, сметным организациям.

Самостоятельность владельца текущего счета существенно ограничена по сравнению с владельцем расчетного счета.

Счета специального назначения – счета, на которых хранятся целевые средства. Они предназначены на различные федеральные программы (строительство моста, социальная помощь и т.д.).

Корреспондентские счета – счета по расчетам с другими банками.

Средства в расчетах – счета для учета аккредитивов, чеков и т.п.

При регулярном использовании хранящихся средств на текущих счетах у клиентов все равно остаются определенные неиспользованные остатки средств. Наличие остатков на счетах клиентов связано с оседанием средств на пассивных счетах в коммерческих банках в течение отрезка времени, установить который в момент их поступления на счет практически невозможно. Такими являются расчетные текущие и бюджетные счета юридических и физических лиц, специальные счета, на которых хранятся целевые средства, корр. счета по расчетам с другими банками, а также средства в расчетах. Банк, открывая счета клиентам, использует кредитовые остатки по счетам для проведения активных кредитных операций.

Вклады до востребования по своей природе нестабильны, что ограничивает сферу их использования коммерческими банками. По этой причине владельцам счетов до востребования выплачивается низкий процент или вообще не выплачивается. В условиях возросшей конкуренции коммерческие банки стремятся привлечь клиентов и стимулировать прирост вкладов до востребования путем предоставления дополнительных услуг владельцам счетов и повышением качества обслуживания.

Однако, невзирая на высокую подвижность средств на счетах до востребования, имеется возможность определить их минимальный, неснижающийся остаток и средний срок хранения вкладного рубля и использовать его в качестве стабильного кредитного ресурса [25, 26, 30, 34, 36]:

, (5)

, (5)

где Сд - средний срок хранения;

Оср - средний остаток вкладов;

В – обороты по выдаче вкладов;

Д – число дней в анализируемом периоде.

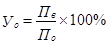

,(6)

,(6)

где Уо – уровень оседания вкладов;

Пв – прирост вкладов за период;

По – обороты по приходу вкладов.

Срочные вклады - это денежные средства, зачисляемые на депозитные счета на строго оговоренный срок с выплатой процента. Ставка по ним зависит от размера и срока вклада. То обстоятельство, что владелец срочного вклада может распоряжаться им только по истечении оговоренного срока, не исключает возможности досрочного получения им в банке своих денежных средств. Однако в этом случае у клиента понижается размер процента по вкладу. Банк заинтересован в привлечении срочных вкладов, т.к. они стабильны и позволяют банку располагать средствами вкладчиков в течение длительного времени. Рекомендуемый их уровень в ресурсной базе – не менее 50%.

Разновидностью срочного вклада является банковские сертификаты. Депозитный сертификат – это письменное свидетельство банка о внесении денежных средств, которое дает право вкладчику на получение по окончании установленного срока суммы вклада и процентов по нему.

Депозитный сертификат выдается только юр. лицам. Для физических лиц используются сберегательные сертификаты, выдаваемые банком, как на фиксированный срок, так и до востребования.

Сертификаты российских банков могут выпускаться только в валюте РФ и обращаться, соответственно, только на ее территории.

Сертификаты должны быть только срочными. Их погашение осуществляется по истечении установленного в них срока безналичными перечислениями в другие виды вкладов или на счета до востребования (расчетные, текущие), а в отношении физ. лиц - наличными деньгами.

Сертификаты могут быть именными и на предъявителя. Право на получение вклада по сертификату может быть передано другому лицу.

Сертификаты имеют существенные преимущества перед срочными вкладами, оформленными депозитными договорами:

– благодаря большому количеству возможных финансовых посредников в распространении и обращении сертификатов круг потенциальных инвесторов может быть расширен;

– благодаря вторичному рынку сертификат может быть досрочно передан (продан) владельцем другому лицу с получением некоторого дохода за время хранения и без изменения при этом объема ресурсов банка, в то время как досрочное изъятие владельцем срочного вклада означает для него потерю дохода, а для банка – утрату части ресурсов.

Недостатком сертификатов по сравнению со срочными вкладами (депозитами) являются повышенные затраты банка, связанные с эмиссией сертификатов. Кроме того, потенциальный инвестор должен иметь в виду, что сертификаты являются объектом налогообложения, в то время как доход по счетам до востребования и срочным вкладам (депозитам) таким налогом не облагается. Указанная особенность учитывается банками, поэтому проценты по сертификату, как правило, выше, чем проценты по срочным вкладам с аналогичным сроком и суммой.

Банковский вексель – это ценная бумага, содержащая безусловное долговое обязательство векселедателя (банка) об уплате определенной суммы векселедержателю в конкретном месте в указанный срок.

Банки могут выпускать простые векселя, причем как процентные, так и дисконтные, и размещать их среди юр. и физ. лиц.

Депозиты являются важным источником ресурсов коммерческих банков. Структура их в балансе подвижна и зависит от конъюнктуры денежного рынка. Этому источнику формирования банковских ресурсов присущи некоторые недостатки. Речь идет о значительных материальных и денежных затратах банка при привлечении средств во вклады, ограниченности свободных денежных средств в рамках отдельного региона. Кроме того, мобилизация средств во вклады (депозиты) зависит в значительной степени от клиентов (вкладчиков), а не от самого банка. И тем не менее, конкурентная борьба между банками на рынке кредитных ресурсов заставляет их принимать меры по развитию услуг, способствующих привлечению депозитов.

Заемные средства[27, 28, 30, 31, 32, 35].

Заемные средства называют управляемыми пассивами. Эти пассивы дают банку возможность восполнить депозитные потери, быть готовыми к непредвиденным обстоятельствам (например, к внезапному оттоку депозитов, к неожиданным заявкам на предоставление кредита).

В современных условиях коммерческие банки для оперативного привлечения денежных средств используют возможности межбанковского рынка ресурсов, на котором происходит продажа денежных средств, мобилизованных другими кредитными учреждениями. Межбанковский рынок – это часть рынка ссудных капиталов, где временно свободные денежные ресурсы кредитных учреждений привлекаются и размещаются банками между собой.

Различают межбанковские активные и пассивные кредитные операции: рынок межбанковских депозитов и межбанковских кредитов. Межбанковский депозит – это депозит одного банка в другом. Межбанковский кредит (МБК) является основным источником заемных средств коммерческого банка и служит для поддержания кредитного потенциала. Банки могут по-разному взаимодействовать друг с другом. Они становятся конкурентами, соревнуясь в деле привлечения клиентов, и деловыми партнерами, предоставляя кредиты друг для друга; банки могут быть корреспондентами, т.е. поочередно выступать в качестве клиентов друг друга.

Межбанковский кредит осуществляется в целях подержания текущей ликвидности банка или обеспечения рентабельного вложения средств. Он носит краткосрочный характер и отличается оперативностью предоставления средств. Межбанковский кредит происходит в рамках корр. отношений банков и, в конечном счете, представляет собой дорогостоящий по отношению к другим источникам кредитования потенциал банка.

МБК носит краткосрочный характер и отличается оперативностью предоставления средств. При получении межбанковского кредита обеспечение, как правило, не требуется.

Привлечение межбанковского кредита осуществляется либо самостоятельно банком, либо через финансовых посредников (банк-дилер, финансовую компанию, фондовую биржу).

Сделка межбанковского кредитования может быть оформлена следующим образом:

– кредитным договором;

– генеральным соглашением.

Кредитный договор заключается при разовых сделках, когда кредитор и заемщик недостаточно знают друг друга, а также при наличии сложившихся отношений, если срок сделок составляет от 7 до 30 дней и дольше.

Работая на рынке коротких и сверхкоротких кредитов, банки совершают за день такое огромное количество сделок, подписание договоров на которые парализовало бы этот рынок. Поэтому все сделки заключаются на основе генеральных соглашений о сотрудничестве на рынке МБК, в которых оговариваются вид кредита, лимит кредитования, срок действия соглашения, процентные ставки.

Межбанковские кредиты могут быть получены банком при использовании определенных процентных ставок. Уровень процентных ставок по МБК зависит от срока, суммы, степени надежности контрагента, сложившегося на рынке соотношения спроса и предложения на кредитные ресурсы.

– MIBOR (Moscow Interbank Offered Rate) – предложение на продажу – представляет собой среднюю величину объявленных ставок по межбанковским кредитам, предоставляемым группой крупнейших российских банков;

– MIBID (Moscow Interbank Bid) – предложение на покупку – это средняя ставка, по которой та же группа банков готова купит межбанковский кредит;

– LIBOR (ставка, по которой банки в Лондоне предоставляют кредиты первоклассным заемщикам путем размещения в них депозитов, определяется по состоянию на 11 часов утра каждого делового дня).

Кроме того, информаци<

Дата: 2016-09-30, просмотров: 380.