7.1 Активные операции. Понятие кредита. Принципы банковского кредитования

7.2 Формы кредита

7.3 Классификация банковских ссуд

7.4 Виды банковских ссуд

7.5 Методы кредитования и формы ссудных счетов

7.6 Формы обеспечения возвратности кредита

7.7 Процесс заключения кредитной сделки

7.1 Активные операции. Понятие кредита. Принципы банковского кредитования

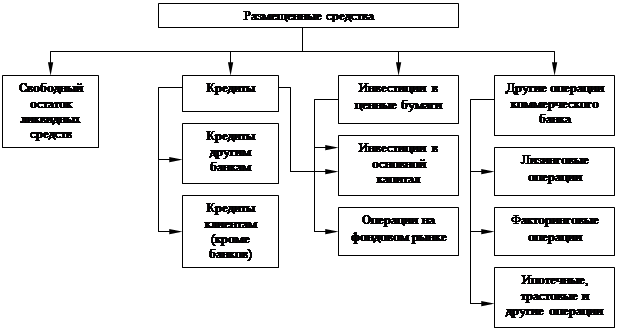

Банк, являясь коммерческим предприятием, размещает привлеченные ресурсы от своего имени и на свой страх и риск с целью получения дохода. Структура размещения ресурсов банка в активные операции представлены на рисунке 12. [26, 27, 28, 29, 30, 31, 32, 33, 35]

|

Рисунок 12 – Размещение ресурсов коммерческого банка

Активные операции банка разнородны как по экономическому содержанию, так и с точки зрения их доходности и качества. Часть активных операций банка представляет собой безальтернативное размещение его средств (в фонд обязательного резервирования, на корсчет в РКЦ и т.п.), которое позволяет банку стабильно работать, но не приносит доходов. Другие виды размещения могут оказаться высокодоходными, но весьма рискованными. Поэтому каждый коммерческий банк должен точно определять свои рыночные приоритеты и специализацию в любой временной период своей деятельности.

Основой активных операций коммерческого банка следует считать операции кредитования.

Кредит представляет собой возмездную или безвозмездную передачу материальных благ (товаров или денег) на условиях возврата по истечении определенного срока их эквивалентов в форме, установленной соглашением сторон.

Таким образом, кредиту присущ договорный характер.

В соответствии с Законом «О банках и банковской деятельности» кредиты могут предоставляться банками хозяйственным органам на условиях срочности, возвратности, платности и целевой обоснованности.

Участвующие в этих отношениях стороны называются:

Кредитодатель = Кредитор = Заимодавец;

Кредитополучатель = Дебитор = Заемщик.

Банковские кредитные операции делятся на две группы:

– активные, когда банк выступает в лице кредитора, выдавая ссуды;

– пассивные, когда банк выступает в качестве заемщика, привлекая деньги клиентов и других банков в свой банк.

Отсюда следует, что кредитные операции имеют две формы: ссуды и депозиты.

Таким образом, кредит – широкое понятие, предполагающее наличие разных форм организации кредитных отношений.

Кредитор – сторона кредитных отношений, предоставляющая ссуду. В современном хозяйстве банк-кредитор может предоставить ссуду не только за счет своих собственных ресурсов, но и за счет привлеченных средств, хранящихся на его счетах, а также мобилизованных посредством размещения акций и облигаций.

Заемщик – сторона кредитных отношений, получающая кредит и обязанная возвратить полученную ссуду.

Объектом кредитования является вещь, под которую выдается ссуда или ради которой заключается кредитная сделка. Однако объектом кредитования может быть не только конкретная вещь, но и потребность заемщика в дополнительных ресурсах. Субъектами кредитования являются предприятия, организации, а также физические лица, выступающие в качестве заемщиков.

При формировании ссудной политики банки должны учитывать множество факторов:

ü внешние, которые не контролируются самим банком, - инфляция, спрос и предложение ссудного фонда и др.;

ü внутренние, которые банки сами в состоянии контролировать, - наличие капитала, степень рискованности и прибыльности различных видов ссуд, стабильность депозитов, способность и опыт банковского персонала и др.

Принципы кредитования:

1.Объем кредитных вложений зависит не только от ресурсов банка (собственного капитала и обязательств), но и от экономических нормативов, обязательных резервов.

2.Кредитные операции носят коммерческий характер (выдавая кредиты банк должен учитывать доходность и риск).

3.Кредитная политика банка реализуется на договорной основе.

4.Кредиты должны быть обеспечены.

5.Система кредитования основывается на следующих принципах: возвратность, срочность, платность, обеспеченность и целевая обоснованность кредита:

1) возвратность – означает необходимость возврата взятой во временное использование ссуженной стоимости. Соблюдение этого принципа обеспечивает возобновляемость ресурсной базы банка и его нормальное функционирование.

2) срочность – необходимость возврата ссуженной стоимости не в любое удобное для заёмщика время, а в строго определённое, указанное в кредитном договоре. Банк, как любая организация, осуществляет планирование своей деятельности. Несоблюдение этого принципа ведёт к наказанию клиента. Кредитной организацией применяются санкции:

ü досрочный отзыв предоставленной ссуды;

ü увеличение ставки ссудного процента;

ü взимание штрафов, пеней.

3) платность – необходимость не только вернуть в срок ссуженную стоимость, но и заплатить за её использование. В качестве платы выступает ссудный %.

4) обеспеченность кредита – отражает необходимость защиты интересов кредитора на случай невыполнения заёмщиком своих обязательств по кредитному договору. В качестве обеспечения чаще всего выступает имущество, принадлежащее заёмщику на правах собственности.

5) целевой характер кредита. Этот принцип отражается в соответствующем разделе кредитного договора, где указывается на какие цели взят кредит, от этого зависят условия на которых он будет выдан.

6) дифференцированный характер кредита – кредитная организация по разному подходит к различным заёмщикам. Это выражается в разных условиях кредитования. Варьируются сроки предоставления кредита, размер ссудного процента, характер обеспечения и др.

При формировании ссудной политики банки должны учитывать множество факторов:

– внешние, которые не контролируются самим банком – инфляция, спрос и предложение ссудного фонда и др.;

– внутренние, которые банки сами в состоянии контролировать – наличие капитала, степень рискованности и прибыльности различных видов ссуд, стабильность депозитов, способность и опыт банковского персонала и др.

Каждый банк может самостоятельно определять величину процентной ставки и своего ссудного портфеля, виды и размер выдаваемых ссуд. Однако следует иметь ввиду, что диверсификация кредитного портфеля позволяет снизить кредитный риск коммерческого банка.

При определении ставки по кредиту банку необходимо учитывать различные факторы: стоимость для банка привлеченных и заемных средств (депозитов и кредитов); надежность заемщика и степень риска, связанную со ссудой; расходы по оформлению и контролю за погашением кредита; характер отношений между кредитором и заемщиком и др.

Определение процентной ставки – одна из наиболее трудных задач кредитования. Кредитор стремится установить достаточно высокую ставку для того, чтобы получить прибыль по кредиту и компенсировать все свои затраты и риски. В то же время ставка должна быть достаточно низкой, чтобы заемщик не обратился к другому кредитору и мог успешно погасить кредит. Чем выше степень конкуренции на рынке банковских кредитов, тем острее необходимость поддерживать процентную ставку на разумном уровне, сопоставимом с показателями конкурентов на данном сегменте рынка.

Российским законодательством не предусматриваются ограничения предельного размера процентных ставок за пользование кредитом. И этот вопрос решается сторонами самостоятельно в ходе согласования и подписания кредитного договора.

Основные факторы, которые коммерческие банки учитывают при установлении платы за кредит:

– ставка рефинансирования по кредитам, предоставляемым ЦБ РФ коммерческим банкам;

– средняя процентная ставка по межбанковским кредитам;

– средняя процентная ставка, уплачиваемая банком своим клиентам по депозитным счетам;

– структура кредитных ресурсов банка;

– спрос и предложение на кредиты со стороны клиентов;

– срок и вид кредита, а точнее, степень риска для банка непогашения кредита в зависимости от обеспечения;

– стабильность денежного обращения в стране.

В соответствии с кредитным договором проценты могут простыми и сложными, обычными (уплачиваемыми в пределах временного периода, когда разрешено пользование кредитом) и повышенными (которые взыскиваются при нарушении срока погашения кредита).

7.2 Формы кредита

Классификацию кредита традиционно принято осуществлять по нескольким базовым признакам, к важнейшим из которых следует отнести категории кредитора и заемщика, а также форму, в которой предоставляется конкретная ссуда. [26, 27, 28, 29, 30, 31, 32, 35]

В зависимости от ссуженной стоимости различают следующие формы кредита:

ü Товарную форму кредита. Это предоставление кредитором товаров на условиях встречной передачи равного количества других товаров того же рода и качества. Она исторически более ранняя, в настоящее время распространена, но не является преобладающей (коммерческий кредит, лизинг).

ü Денежная форма кредита. Выдача и погашение кредита осуществляется в денежной форме. По объёмам кредитования является господствующей в современных условиях.

ü Товарно-денежная (смешанная) форма. Выдача кредита производится в товарной форме, а погашение в денежной, или наоборот. Занимает небольшое место. Имеет место при лизинге оборудования, когда заёмщик берёт кредит на оплату установки оборудования.

В зависимости от кредитора и заемщика можно выделить следующие формы кредита:

1) Банковский кредит.

Коммерческий кредит.

Потребительский кредит.

4) Государственный кредит.

Международный кредит.

Банковский кредит. Предоставляется исключительно специализированными кредитно-финансовыми организациями, имеющими лицензию на осуществление подобных операций от центрального банка. В роли заемщика могут выступать юридические и физические лица, инструментом кредитных отношений является кредитный договор или кредитное соглашение. Доход по этой форме кредита поступает в виде ссудного процента или банковского процента, ставка которого определяется по соглашению сторон с учетом ее средней нормы на данный период и конкретных условий кредитования.

Коммерческий кредит. Это кредит, предоставляемый покупателем продавцу в качестве отсрочки платежа за товар или покупателями продавцам в виде аванса или предоплаты за поставляемые товары.

На практике применяются 3 основные формы коммерческого кредита:

1) с фиксированным сроком погашения;

2) с уплатой цены лишь после фактической реализации заемщиком поставленных в рассрочку товаров (консигнация);

3) кредитование по открытому счету.

Потребительский кредит. Целью этого кредита является удовлетворение потребительских нужд населения (приобретение земельных участков, жилья, дач, автомобилей, товаров длительного пользования).

В роли кредитора могут выступать как специализированные финансово-кредитные организации и банки, так и любые юридические лица, осуществляющие реализацию товаров и услуг.

Государственный кредит. Основной признак этой формы кредита – непосредственное участие государства в лице центральных и местных органов исполнительной власти. Государство может выступать в роли заемщика, кредитора или гаранта. Чаще всего государство выступает в качестве заемщика, выпуская государственные ценные бумаги.

Международный кредит. Одна из сторон, участвующих в кредитных отношениях принадлежит другому государству. В качестве заемщиков и кредиторов могут выступать частные предприятия (в т.ч. банки), государственные учреждения (министерства и ведомства), международные финансовые организации (МВФ, МБРР), региональные финансовые организации (ЕБРР).

Дата: 2016-09-30, просмотров: 366.