Форварды.

Форвард – это соглашение между двумя сторонами, где оговаривается, что в определенный момент в будущем одна сторона обязуется поставить второй стороне определенное количество определенного товара (или эквивалент стоимости в деньгах если поставка самого товара по каким-то причинам не осуществима). При этом покупатель обязуется заплатить указанную в контракте сумму. После подписания такого контракта обе стороны имеют обязательство выполнить условия этого контракта.

Проблем с определением срока и объемов поставки быть не должно, а вот определение цены является немного более трудной задачей поскольку цены динамично меняются во времени и принятие на себя обязательства продать или купить что-то в будущем по сегодня оговоренной цене связано с определенным уровнем риска для обеих сторон. Тем не менее, оказывается, существуют реальная будущая цена на товары.

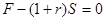

Предположим мы продаем по форварду что-то, то есть мы обязуемся поставить n-ое количество чего-то в будущем (пусть будет через год) по сегодня оговоренной цене, скажем, сегодня этот товар отпускается по цене S за единицу. Чтобы предостеречь себя от рыночного риска мы можем сейчас занять в «добром» банке сумму n * S и купить этот товар сегодня. Через год у нас этот товар купят по сегодняшней форвардной цене, скажем F за единицу. Таким образом, нам гарантирована выручка равная n * F. Из этой суммы мы погашаем долг банку равный (1+ r ) S. То есть через год наша чистая прибыль на единицу товара составит F -(1+ r ) S. Поскольку начали мы свою операцию без денег, то мы должны завершить ее с нулевым итогом, иначе получается, что мы делаем деньги без какого либо риска[21]. Другими словами:

Отсюда находим форвардную цену, которая равна:

Или говоря более серьезным теоретическим языком:

Если цена указанная в форвардном контракте отличается хоть чуть-чуть от этого, то какая-то из сторон сможет и будет зарабатывать большие суммы денег практически не принимая на себя риск. В основе этого лежит так называемый принцип отсутствия арбитража. Есть здесь также и предположение, что процентная ставка неизменна на протяжении всего времени.

Фьючерсы.

Стандартизированные форвардные контракты, которыми широко спекулируют на финансовых рынках стали, называть фьючерсами. Они (а именно потоки наличности связанные с исполнением этих контрактов) ежедневно корректируются с учетом ценовых изменений на рынке. Это означает следующее.

Пусть мы приобретаем по трехмесячному фьючерсу нефть по цене ?30 за баррель. На следующий день фьючерсная цена по идентичному контракту становится ?31 за баррель, в таком случае мы выигрываем один евро потому что на момент наступления срока исполнения контракта мы заплатим только ?30. Получается, что поставщик нам должен один евро, потому что реально его товар (нефть) будет стоить ?31 (согласно нынешним рыночным ожиданиям) на момент исполнения контракта. Если же цена упала бы на один евро и стала ?29, то, соответственно, мы должны были бы должны поставщику этот один евро. Фьючерсные рынки устроены таким образом, что в итоге непосредственной поставки товара не происходит, а происходит клиринг потоков наличности. Поставка самого товара по фьючерсному контракту осуществляется крайне редко.

Если Вы просмотрите страницы Wall Street Journal, то увидите, что не на все товары есть фьючерсные рынки. На такие товары как пшеница, кукуруза и овес есть, а на ячмень и рожь нет (хотя где-то в середине 20 века они были). Например на табак и сено никогда не было фьючерсного рынка, а на яйца когда-то фьючерсный рынок процветал. Почему же на некоторые товары эти фьючерсные есть, а на некоторые нет?

Финансы, как наука, предлагает три существенных объяснения на этот вопрос. Во-первых, для того чтобы возник и существовал фьючерсный рынок на данный товар, необходимо, чтобы имелось очень большое количество данного товара, что на экономиях масштаба позволило бы заметно снизить трансакционные издержки, после чего рынок бы активизировался. Во-вторых, необходимо, чтобы ценовые показатели на данный товар варьировались в достаточной степени для того, чтобы у участников рынка появилось желание принимать позиции с целью хэджирования и спекулирования. Еще Кейнс и Хикс, в своих работах, утверждали, что товаропроизводители негативно относятся к риску и поэтому готовы платить, чтобы хэджировать против будущих колебаний цен на свою продукцию. Спекулянты же, в свою очередь, готовы принять на себя этот риск с целью заработать. Если бы не было ценовых колебаний, то не было бы и риска как для производителей так и для спекулянтов, а значит не было бы и рынка на контракты подобные фьючерсным.

И наконец, уже во второй половине 20 века получила распространение идея о том, что между самими производителями и потребителями должны существовать форвардные или фьючерсные соглашения для того, чтобы привлечь спекулянтов. Производители, качественные и ценовые характеристики товаров которых близки к рыночным вряд ли будут склонны к осуществлению фьючерсных сделок. А вот те, у которых эти показатели отличаются от рыночных наверняка захотят хэджировать.

Механика фьючерсных сделок.

Процесс осуществления фьючерсных сделок выглядит намного сложнее по сравнению с обычной куплей или продажей акций. Когда Вы покупаете акцию, Ваш брокер просто выступает в роли посредника на фондовой бирже. Во фьючерсных же сделках очень важную роль играют клиринговые дома или клиринговые центры.

Эти клиринговые дома фактически покупают контракт у продавца и продают его Вам. Схематично весь процесс можно представить как на рисунке 6.1. Это делается для того, чтобы гарантировать обеим сторонам исполнение контракта. Клиринговый дом гарантирует покупателю поставку определенного количества товара или эквивалент его фьючерсной стоимости в денежном выражении, а продавцу – оплату его поставки. Фактически позиция клирингового дома остается нейтральной, но при этом клиринговый дом остается единственным лицом, который несет потери в случае если какая-то из сторон не выполняет взятые на себя обязательства согласно фьючерсному контракту.

Дата: 2019-05-28, просмотров: 324.