Один из наиболее ранних применений компьютерных технологий в экономическом анализе был непосредственно связан с фондовым рынком. Казалось бы вроде, что экономика имеет определенные спады и подъемы систематически повторяющиеся определенные периоды времени и что фондовый рынок, который является очень эффективным оценочным механизмом хозяйственной деятельности экономических субъектов должен также иметь систематические рецессии и подъемы. Марис Кендаль в 1953 впервые провел объемную исследовательскую работу в этом направлении и к удивлению многих никаких существенных закономерностей в динамике котировок акций не обнаружил.

Представьте себе, что определенная закономерность в динамике котировок акций была бы. В таком случае рынок бы знал, например, что акция XYZ, которая стоит сегодня 100 долларов завтра будет стоить 110 долларов. Естественно, никакой разумный инвестор имеющий в своем портфеле данные акции продавать их сегодня за 100 не стал бы. Он скорее всего согласился бы их продать уже сегодня за 110. Если бы ожидалось, что акции XYZ завтра упадут до 90 долларов, то никакой бы здравомыслящий инвестор не стал бы их покупать сегодня за 100 долларов. Скорее всего уже сегодня предложил бы за них 90 долларов. Таким образом, когда появляется тренд относительно будущих изменений котировок акций рынок на эти акции «умирает», поэтому никаких трендов насчет будущего быть не может и изменение котировок акций происходит совершенно случайно. Эта концепция получила название закона случайных блужданий.

Из этих рассуждений также понятно, что информация относительно будущих изменений уже сегодня вызывает реакцию фондового рынка. Вообще цена акции на любой момент времени представляет собой сегодняшнее значение всех будущих доходов, которые корпорация скорее всего (согласно рыночным ожиданиям) обеспечит своим владельцам. Поэтому любая новая информация, ранее не известная рынку, которая меняет рыночные ожидания относительно будущих заработков корпорации, вызывает заметные изменения котировок акций. Поэтому на любой момент времени котировка акции отражает всю доступную информацию про потенциальные возможности и способности данной корпорации заработать в будущем деньги для своих владельцев, то есть акционеров. Это правило или закон называют гипотезой об эффективности рынков. В зависимости от того что именно включает в себя понятие «доступная информация» различают несколько типов или уровней эффективности рынков.

3.3 Ещё немного о риске.

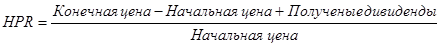

Риск ценной бумаги означает степень неопределенности относительно будущих доходов, которые эта бумага принесет своим владельцам. Инвесторы измеряют доход, полученный от данной акции, при помощи так называемого HPR [6], который вычисляется по следующей простой формуле:

|

Конечно же, если полученный дивиденд можно было, а чаще всего можно, инвестировать, то правильнее будет компаундировать значение дивиденда, чтобы привести его к сегодняшнему значению, но мы в целях упрощения не будем этого делать.

Когда инвесторы пытаются определить ожидаемый HPR они не могут гарантировать получение ожидаемого или желаемого дохода и сталкиваются уже с определенным уровнем риска. Тем не менее, можно дать ожиданиям количественное значение при помощи таких статистических переменных как математическое ожидание и стандартное отклонение. Рассмотрим случай, когда возможны три состояния рынка в будущем, показанные в таблице 3.1.

Таблица 3.1

| Состояние экономики | Вероятность | Конечная цена | HPR |

| Бум | 0,25 | 140 | 44% |

| Умеренный рост | 0,50 | 110 | 14% |

| Рецессия | 0,25 | 80 | -16% |

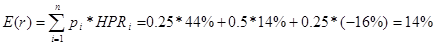

Отсюда можно посчитать матожидание прибыли, которое мы будем обозначать E(R), что равно сумме всех возможных значений HPR, взвешенных с соответствующими вероятностями:

|

Где n – количество ожидаемых исходов, в нашем случае равно 3, pi – вероятность соответствующего состояния рынка.

|

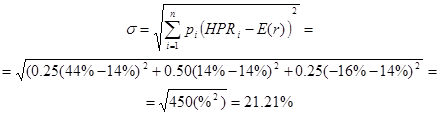

Стандартное отклонение будет равно квадратному корню дисперсии:

Предполагая, что колебания финансового рынка подчиняются закону нормального распределения[7], стандартное отклонение является адекватным индикатором уровня риска. Конечно же, инвесторов будет беспокоить не то, что потенциально они могут получить 44% на свои инвестиции, а то, что они могут потерять 16% своих капиталовложений. Однако стандартное отклонение не рассматривает риск в таком отношении, для него любое отклонение от матожидания является риском.

Почему инвесторы всё-таки решаются рисковать, когда они могут купить ГКО или другие краткосрочные почти безрисковые финансовые инструменты? Да потому, что рынок им компенсирует за риск. Инвесторы рискуют, чтобы больше заработать (но это не означает, что каждый из них зарабатывает при этом больше). Компенсацией за риск инвестора является не просто ожидаемый HPR, а то, что рынок предлагает инвестору сверх безрисковой процентной ставки взамен на риск, который принимает на себя инвестор.

Если инвестор почти не рискуя может купить ГКО и заработать 8%, а рискуя ждет от рынка 14% на свои инвестиции, то рынок предлагает за данное капиталовложение 6% сверх того, что предлагает на почти безрисковый вклад. Вот эта разница между ожидаемой прибылью и безрисковой процентной ставкой называется премией за риск.

На самом деле никакой вид инвестиций не является абсолютно безрисковым. Даже если Вы держите все свои деньги в черной наличности, то Ваши деньги могут сгнить, сгореть или обесцениться в результате инфляции в большей степени, чем Вы того ожидаете. Степень безрисковости понятие субъективное для каждого инвестора, но почти все сходятся во мнении, что капиталовложения в финансовые инструменты гарантированные правительством являются почти безрисковыми и в качестве безрисковой ставки процента в развитых экономиках принимаются значения в районе 6-8% годовых.

3.4. Эффект диверсификации.

Пословица «Не клади все яйца в одну корзину» уже на протяжении многих тысячелетий руководит сильнейшими умами человечества. Александр Македонский, Амир Тимур, Чингисхан и многие другие завоевывали новые земли, чтобы иметь под собой многоукладную экономику и многоукладное государство. Всем хотелось, чтобы у них были и горы и равнины, и реки и моря, и промышленность и сельское хозяйство. Разнообразие всегда снижало риск: если будет засуха на равнинах, то можно подняться выше в горы, где будет горная вода. Примерно то же самое происходит и на финансовых рынках.

Представьте себе, что в вашем портфеле акции всего лишь одной очень крупной компании, занимающейся международным бизнесом. Какие факторы определяют риск ваших инвестиций? Во-первых есть макроэкономические факторы, такие как инфляция, налоги, процентные ставки, обменные курсы и т.д. Затем надо добавить еще и те факторы, которые присуще именно этой компании: насколько опытны и умны персонал этой компании, насколько талантливы менеджеры этой компании и т.д. Первые – факторы рыночного риска - это те факторы, которые оказывают воздействие на все компании, а вторые, определяющие специфичный риск – это те факторы, которые непосредственно влияют только на данную компанию не оказывая практически никакого воздействия на другие фирмы.

Очевидно, что избавиться от рыночного риска никаким образом нельзя, а вот при помощи эффективной диверсификации можно оказывается достаточно успешно избавиться от специфичного риска. При этом, чем больше различных компаний сидят в Вашем портфеле, тем больше устраняется доля специфичного риска. Но это не означает, что инвесторы всегда пытаются покупать как можно больше различных компаний: эмпирические исследования показывают, что в хорошо диверсифицированном портфеле предельная полезность каждой новой добавленной акции в понижении риска портфеля уменьшается. Другими словами после определенного количества различных компаний уже становится нецелесообразно дальнейшее диверсифицирование. Считается на сегодня, что для эффективной диверсификации около 20 компаний достаточно.

|

σ

σ

специфичный

специфичный

Рис. 3.1 Риск портфеля риск

как функция от количества

как функция от количества

различных акций в портфеле рыночный риск

n

n

Рыночный риск также называют систематичным или недиверсифицируемым риском, а специфичный риск – уникальным, несистематичным или диверсифицируемым риском. Эффективность диверсификации является очень старым понятием, но как извлечь максимальную выгоду от диверсификации человечество узнало не так давно: всего лишь полвека назад с появлением на свет теории выбора портфеля. Эта теория показывает, каким образом максимизировать компенсацию рынка за единицу риска. Об этом подробно поговорим в следующей теме.

Дата: 2019-05-28, просмотров: 330.