Цена колла равна значению функции max [0, S - X ]. Обратите внимание, что эта цена никогда не меньше значения S - X. При этом цена опциона всегда положительна, что видно даже из уравнения, которое мы вывели в предыдущем пункте.

Максимальное значение колл-опциона очевидно достигается при X=0, то есть когда Вы имеете право приобрести акцию совершенно бесплатно. Поскольку цена опциона равна max [0, S - X ], то цена опциона в этом случае на первый взгляд должна вроде бы быть равна текущей цене акции. Но длинная позиция по такому опциону существенно отличается от длинной позиции по самой акции. Если у Вас есть колл-опцион с ударной ценой равной нулю, то это ещё не означает, что Вы являетесь акционером. Если Вы акционер, то у Вас будут такие привилегии акционера как право голоса на собрании акционеров. Это в свою очередь имеет определенную ценность. А если у Вас опцион с X=0, то он должен стоить как минимум немного дешевле, чем сама акция.

Таким образом, цена колл-опциона будет иметь естественные пределы и, графически, множество точек на плоскости (С;S), описывающих возможные значения цены колл-опциона будет описываться системой неравенств: C < S , C ≥ S - X и C >0. На следующем графике показано как это всё выглядит.

|

c

c

s-x s

s-x s

Рис. 5.1 Естественные пределы цены опциона.

Модель Блэка-Шоулза.

Американские профессора Фишер Блэк и Майрон Шоулз разработали модель ценообразования на Европейский колл-опцион в начале 70-х годов. К Блэку и Шоулзу немного позже присоединился Роберт Мертон. Вывод самой формулы требует знания достаточно сложного математического аппарата[16]. Мертон, например был изначально инженером и именно он помог довести модель до завершения используя физико-математические модели, распространённые в ядерной физике.

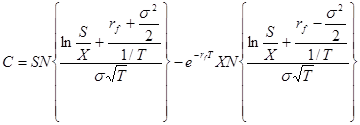

Нобелевская премия была присуждена всем троим, Блэку посмертно. Тем не менее, за самой формулой закрепилось название модели Блэка-Шоулза. Вот как она выглядит для колл-опциона:

|

На самом деле, как видно из этой формулы, они в итоге просто пришли к сумме взвешенных определённым образом каждого слагаемого в стандартной формуле C = S - X /( e - r f T ). Веса каждого слагаемого, которые часто обозначают как N { d 1 } для первого и N { d 2 } для второго элемента являются функциями логнормального распределения[17]. Они, на самом деле, оказывается, имеют очень интересную интерпретацию. Значение d 1, оказывается, равно обратному от коэффициента хеджирования, той самой дельты, а d 2, оказывается, равно вероятности повышений котировки акции в биномиальной модели.

5.8 Биномиальная модель ценообразования.

Рассмотрим следующую простую ситуацию: акция на текущий момент времени стоит $20 и по истечении трёх месяцев она будет стоить либо $18 либо $22. Предположим, что никакие дивиденды по этой акции не выплачивается и нам доступен колл-опцион на эту акцию с ударной ценой[18] в $21, срок действия которого истекает в конце наших трёх месяцев[19]. Очевидно, что если акция через три месяца будет стоить $22, то наш опцион принесёт прибыль максимум в один доллара, то есть он сегодня будет стоить этот доллар в сегодняшнем значении. А если же акция будет стоить $18 долларов, то опцион не будет использован по предназначению и никакой ценности для своего владельца иметь не будет.

Этот довольно простой аргумент и лежит в основе биномиальной модели ценообразования на производные финансовые инструменты. Единственное предположение, причём довольно реалистичное, которое мы должны сделать - это отсутствие арбитража для инвесторов на финансовых рынках. Мы построим портфель, состоящий из опционов и акций, таким образом, что никакой неопределённости относительно будущей стоимости портфеля не должно быть. А раз портфеля будет иметь нулевой риск, то он обязан заработать для своего держателя безрисковую ставку процента. Зная цену портфеля таким образом мы сможем определить цену опционов.

Рассмотрим портфель состоящий из длинных позиций по ∆ данных акций и короткой позиции по одному колл-опциону на данную акцию. Определим какое значение ∆ количества акций сделает рассматриваемый портфель безрисковым. Если курс акций поднимется с 20 до 22 долларов, то стоимость ∆ акций будет равна 22∆, а стоимость одного колл-опциона будет равен 1 доллару. Поскольку по акциям у нас длинные позиции, а по опциону короткая, то стоимость всего портфеля будет равна 22∆-1 долларов. В случае если котировки акицй упадут с 20 до 18 долларов, то опцион не будет иметь какую-либо ценность, а ∆ акций будут стоить 18∆ долларов. Следовательно, надо найти такое значение ∆, которое приравняет 22∆-1 к 18∆. Решая простое линейное уравнение мы получаем ∆=0.25, что означает, что если мы будем держать портфель из 0.25 акций и продадим один колл опцион с ударной ценой в 21 долларов, то независимо от того повысится курс акций или понизится, стоимость нашего портфеля будет одной и той же (в нашем случае 4.5 долларов).

Безрисковый портфель, при отсутствии арбитража, должен заработать, как мы уже говорили, безрисковую ставку процента. За безрисковую процентную ставку, на практике, обычно берут ожидаемую доходность государственных облигаций. То есть если, например, безрисковая ставка процента равна 12%, то наш портфель сегодня должен будет стоить 4.5е-0.12*0.25=4.367 долларов. Поскольку сейчас наши акции стоят $20, то цену колл-опциона можно определить из следующего уравнения, выражающего цену нашего портфеля: 20*0.25- f =4.367, где переменная f означает цену колл-опциона. Следовательно колл-опцион на наши акции с ударной ценой в $21 будет равна 0.633 доллара.

Таким образом основываясь на двух ожидаемых исходах, зная безрисковую ставку процента и текущую цену на акцию, мы определили цену колл-опциона с заданной ударной ценой.

Дата: 2019-05-28, просмотров: 338.