PEST -анализ

Отраслевой анализ

Конкурентный анализ

1. PEST-анализ

РESТ-анализ относится к числу наиболее популярных методов исследования макросреды предприятия. Факторов макросреды достаточно много. Для того, чтобы не перегружать анализ макросреды, этот метод рекомендует ограничиться рассмотрением четырех узловых направлений, анализ которых и получил название PEST-анализ (PEST — по первым буквам английских слов (political-legal — политико-правовые, economic — экономические, sociocultural — социокультурные, technological forces — технологические факторы).

В таблице 5.1 представлен примерный набор факторов макросреды, рассматриваемых в каждом из направлений PEST-анализа.

Таблица 5.1 – Факторы макросреды в PEST-анализе

| Политико-правовые факторы | Экономические факторы | Социокультурные факторы | Технологические факторы |

| Трудовое законодательство Налоговая политика | Процентные ставки и уровень инфляции Доверие потребителей | Демографические изменения Развитие системы ценностей общества | Потенциал нового продукта, создание рынка Альтернативные способы предоставления услуг |

| Устав компании Политика приватизации / дерегулирования Законодательство об охране окружающей среды Общественный контроль над расходами Директивы Европейского союза | Цикл деловой активности Перспективы экономического роста Уровень безработицы Чистый доход после уплаты налогов Издержки заработной платы Конкуренция, альтернативные поставщики | Перемены в образе жизни (например, изменения состава семьи, отношения к работе и к свободному времени) Изменения вкусов и предпочтений потребителей (например, отношения к вопросам охраны окружающей среды) Уровни образования | Новые открытия Уровень государственного и отраслевого финансирования исследований и разработок Изменение коммуникационных технологий Новые производственные технологии Уровень передачи технологий |

PEST-анализ состоит не только в выделении перечня факторов макросреды, оказывающих непосредственное воздействие на данную сферу бизнеса, но и в выявлении тенденций развития факторов, динамики их изменения, учете происходящих перемен при разработке или корректировке стратегий.

Порядок проведения PEST -анализа включает следующие этапы:

1. Выделяется перечень факторов макросреды, имеющих высокую вероятность проявления и воздействия на предприятие.

2. Оценивается вероятность проявления каждого фактора на деятельность предприятия. Оценки проставляются в долях единицы. Сумма всех весов значимости должна быть равна единице.

3. Проводится оценка степени влияния каждого фактора на стратегию предприятия. Для этих целей используется балльная шкала. Например, 5-балльная шкала: «пять» — сильное воздействие, серьезная опасность; «единица» — отсутствие воздействия, угрозы.

4. Определяются средневзвешенные оценки путем умножения вероятности проявления фактора и силы его воздействия, которые затем суммируются.

Полученная суммарная оценка отражает степень готовности предприятия реагировать на текущие и прогнозируемые факторы внешней среды.

Отраслевой анализ

Целью отраслевого анализа является определение привлекательности отрасли и отдельных товарных рынков внутри отрасли. Кроме того, такой анализ позволяет понять структуру и динамику отрасли, характерные для нее возможности и существующие угрозы, выделить движущие силы развития отрасли, определить ключевые факторы успеха отрасли и с учетом этого разрабатывать стратегию поведения предприятия на рынке.

Систематизируя существующие методические подходы к отраслевому анализу, можно отметить, что классически отраслевой анализ рассматривается как составная часть анализа внешней среды функционирования предприятия, а именно - микросреды. Методологически отраслевой анализ в аспекте анализа микросреды строится сквозь призму интересов отдельного предприятия.

Основные направления анализа отрасли:

1. Общий обзор ситуации в отрасли может быть выполнен в следующей последовательности:

- исторические аспекты развития отрасли: период возникновения, основные этапы развития, факторы, сдерживающие рост отрасли, преобладающие типы предприятий в отрасли в разное время, развитие товарной номенклатуры, укрупненное представление динамики производства продукции за период развития отрасли (например, с шагом 10 лет) и т.д.;

- анализ жизненного цикла отрасли: характер проявления цикличности в развитии отрасли, стадия жизненного цикла отрасли: зарождающаяся, растущая, зрелая, стареющая, переход отрасли от одной стадии к другой;

- краткая характеристика отрасли: политическая, социальная и экономическая значимость отрасли. Имидж отрасли в обществе. Товарная номенклатура отрасли. Цикличность, в том числе сезонность спроса. Структура объема производства по видам продукции. Организационная структура управления отраслью. Производственная структура отрасли. Разделение по стадиям НИОКР и производства продукции, видам продукции. Преобладающие формы специализации: узкоспециализированные производства; предприятия смешанной специализации. Количество предприятий в отрасли. Динамика числа предприятий. Отраслевая структура по формам собственности, по числу предприятий и объему производства продукции. Отраслевая структура по группам предприятий. Доля крупных, средних и малых предприятий в отрасли по числу предприятий и объему производства продукции. Отраслевая структура по организационно-правовым формам по числу предприятий и объему производства продукции. Количество совместных и иностранных предприятий в отрасли, в том числе с разбивкой по странам-участницам. Объем производства и численность персонала на совместных и иностранных предприятиях;

- оценка текущего состояния отрасли проводится по нескольким направлениям:

а) основные экономические показатели отрасли и их динамика: объем производства продукции, численность промышленно-производственного персонала, производительность труда, объем и структура производства продукции по группам предприятий (малые, средние, крупные), уровень использования производственной мощности, основные средства, показатели прибыли и рентабельности;

б) географические особенности отрасли: географическая концентрация ведущих производителей, потребителей и поставщиков отрасли; структура и динамика объемов производства и потребления продукции отрасли в региональном разрезе, в том числе по видам продукции; рейтинг регионов по объемам производства и потребления продукции отрасли; дисбаланс между производством и потреблением в отрасли (географией источников сырья, материалов, комплектующих и производством конечной продукции отрасли);

в) экспортно-импортный потенциал отрасли: динамика и структура объема импорта продукции отрасли в региональном разрезе, в том числе по видам продукции; рейтинг регионов-импортеров, динамика объемов импорта основных фирм зарубежных поставщиков, в том числе по видам продукции; рейтинг зарубежных поставщиков; динамика и структура объемов импорта по странам-поставщикам, в том числе по видам продукции; рейтинг стран-поставщиков. Динамика и структура объемов экспорта продукции отрасли в региональном разрезе, в том числе по видам продукции; рейтинг регионов-экспортеров; объем экспорта по странам в динамике, в том числе по видам продукции, структура экспорта по странам; рейтинг стран-импортеров отечественной продукции; динамика объемов экспорта основных фирм-экспортеров, рейтинг фирм-экспортеров; данные о среднем уровне цен на отечественные и импортные товары отрасли в разрезе видов продукции, средние цены экспортируемой продукции отрасли;

г) инвестиционная деятельность в отрасли: динамика общего объема инвестиций в отрасли; динамика и структура капиталообразующих инвестиций, технологическая структура инвестиций в основной капитал отрасли, воспроизводственная структура инвестиций в основной капитал отрасли, структура источников финансирования инвестиций в отрасли;

д) текущее состояние и проблемы в научно-технической сфере отрасли: технический уровень в отрасли; направления и темпы научно-технического прогресса в отрасли, уровень производственных технологий; характер правовой защиты интеллектуальной собственности в отрасли; профессиональные научно-исследовательские институты; уровень развития вузовской науки по отраслевой тематике, отраслевые лаборатории;

е) финансовый анализ отрасли: анализ себестоимости, прибыли и рентабельности, показателей финансового состояния.

2. Движущие силы, вызывающие изменения в отрасли — это факторы внешней среды, действие которых определяет характер и интенсивность отраслевых изменений. Исследование отраслевых движущих сил базируется на выявлении движущих сил и исследовании их влияния на изменения в отрасли.

Обычно к числу движущих сил, вызывающих изменения в отрасли, относят:

- изменение в долговременной скорости роста (оно сильно влияет на решения об инвестициях, степень притягательности для новых фирм. Сдвиги в скорости роста нарушают баланс между отраслями поставляющими и покупающими, входом и выходом);

- изменения в том, кто покупает товары и как они используются (эти сдвиги создают новые возможности, которые не должны быть упущены, но и требуют перестройки фирм — например, создания служб сервиса и т.д.);

- инновации в продуктах;

- технологические изменения;

- маркетинговые инновации (новые методы продаж, дифференциация продуктов, стоимостная дифференциация);

- вход или выход главных фирм отрасли;

- увеличение глобализации в отрасли;

- изменения в стоимости и эффективности;

- переход потребителей к дифференцированным товарам от стандартных;

- влияние законодательных изменений;

- изменение социальной, демографической обстановки и стиля жизни;

- снижение неопределенности и риска в бизнесе.

3. Ключевые факторы успеха отрасли. Важный итог отраслевого анализа — определение и последующий прогноз ключевых факторов успеха отрасли (КФУ), под которыми традиционно подразумевается набор факторов-детерминантов успеха данной сферы бизнеса. При этом отмечается, что обычно для отрасли характерны три-четыре таких фактора, а из них один-два — наиболее важные. Следовательно, число ключевых факторов успеха очень ограничено. Ключевые факторы успеха следует рассматривать как наиболее существенные, пороговые реальные или потенциальные конкурентные преимущества отрасли.

КФУ определяются экономической и технической характеристиками отрасли, используемыми в ней средствами конкурентной борьбы. В процессе стратегического анализа необходимо определить КФУ данной отрасли, а затем разработать мероприятия по овладению наиболее важными факторами успеха в конкуренции.

В основе КФУ могут лежать различные сферы деятельности предприятия. Причем с течением времени они могут меняться. В таблице 5.2 представлены примеры КФУ отраслей.

Таблица 5.2 - Ключевые факторы успеха отраслей

| Типы КФУ | Составляющие КФУ |

| Факторы, связанные с технологией | Компетентность в научных исследованиях (особенно в наукоемких отраслях) Способность к инновациям в производственных процессах Способность к инновациям в продукции |

| Факторы, связанные с производством | Эффективность низкозатратного производства (экономия на масштабе производства, эффект накопления опыта) Качество производства Высокая фондоотдача Размещение производства, гарантирующее низкие издержки Обеспечение адекватной квалифицированной рабочей силой Высокая производительность труда (особенно в трудоемких производствах) Гибкость производства при изменении моделей и размеров |

| Факторы, связанные с распределением | Мощная сеть дистрибьюторов /дилеров. Собственная торговая сеть компании Быстрая доставка |

| Факторы, связанные с маркетингом | Хорошо испытанный, проверенный способ продаж Удобный, доступный сервис и техобслуживание Точное удовлетворение покупательских запросов Широта диапазона товаров Притягательные дизайн и упаковка Гарантии покупателям |

| Факторы, связанные с квалификацией | Выдающиеся таланты «Ноу-хау» в контроле качества Эксперты в области проектирования Эксперты в области технологии Способность получить в результате разработки новые продукты в фазе НИОКР и быстро вывести их на рынок |

| Факторы, связанные с возможностями организации | Первоклассные информационные системы. Способность быстро реагировать на изменяющиеся рыночные условия Компетентность в управлении и наличие управляющих «ноу-хау» |

| Другие КФУ | Благоприятный имидж и репутация Осознание себя, как лидера Удобное расположение Приятное, вежливое обслуживание Доступ к финансовому капиталу Патентная защита Общие низкие издержки |

Конкурентный анализ

К факторам, определяющим силу конкурентной борьбы в отрасли, относятся:

- число фирм — конкурентная борьба усиливается, когда увеличивается число конкурирующих фирм и они становятся относительно сравнимы с точки зрения размеров и возможностей;

- размер рынка — чем больше размер отраслевого рынка, тем сильнее конкуренты;

- темпы роста рынка — быстрый рост облегчает проникновение на рынок. Быстрые темпы роста рынка снижают остроту конкуренции, так как места хватает всем;

- производственные мощности — излишние мощности приводят к падению отраслевых цен;

- препятствия для входа и выхода из рынка — барьеры защищают позиции фирмы, их отсутствие делает рынки уязвимыми для проникновения туда неконкурентоспособных новичков. Барьеры выхода приводят к тому, что выход из отрасли обходится дороже, чем продолжение конкуренции даже в не очень выгодных условиях;

- требования к размерам необходимых капитальных вложений — жесткие требования повышают риск, создают дополнительные барьеры входа-выхода;

- экономия на масштабе — увеличивает долю рынка, необходимую для достижения конкурентоспособности товара;

- цена — низкий уровень отраслевых цен повышает конкуренцию;

- уровень стандартизации товаров — покупатели имеют преимущество, так как им легко переключиться с одного товара на другой. Конкуренция усиливается;

- мобильные технологические модули — повышается гибкость производства и быстрота реагирования на запросы потребителей;

- вертикальная интеграция повышает требования к размерам капитала, приводит к сильным различиям в конкурентоспособности и затратах на производство интегрированных, частично интегрированных и неинтегрированных фирм;

- быстрое обновление ассортимента выпускаемой продукции;

- различия между фирмами (в стратегии, кадровом составе, ресурсах, странах происхождения). Борьба в этом случае становится более обостренной и непредсказуемой;

- поглощения и слияния. Борьба усиливается, когда сильные компании из других отраслей приобретают слабые фирмы и предпринимают агрессивные маневры для внедрения нового конкурента в число сильных соперников и другие.

Для оценки конкурентных позиций и возможностей соперничающих компаний проводится конкурентный анализ, включающий четыре основных направления. Направления конкурентного анализа:

1. Анализ конкурентной структуры отрасли

Привлекательность и прибыльность отрасли зависят от ее конкурентной структуры, которая, по М. Портеру, определяется рядом составляющих – эти пять конкурентных сил определяют прибыльность отрасли и на этой основе степень ее привлекательности, потому что они влияют на цены, которые устанавливают отраслевые фирмы, на расходы, необходимые для осуществления данной деятельности, и на размеры капиталовложений, необходимые для поддержания высокого уровня конкурентоспособности:

- угроза появления новых конкурентов. Появление в отрасли новых конкурентов влечет за собой обострение конкуренции, поскольку происходит перераспределение рыночных долей фирм-участников отраслевого рынка, что приводит к уменьшению отраслевых цен и снижению рентабельности. Острота проявления данной конкурентной силы зависит от наличия в отрасли реальных источников возникновения новых фирм, уровня отраслевых барьеров «входа-выхода» и реакции предприятий на появление новых конкурентов.

В связи с этим анализ угрозы появления новых конкурентов целесообразно производить, в первую очередь, посредством исследования источников возникновения в отрасли новых фирм.

При выделении направлений анализа барьеров «входа-выхода» выделяют два типа входных барьеров:

а) стратегические, зависящие от поведения фирм отрасли;

б) нестратегические, связанные с фундаментальными условиями функционирования отрасли. Нестратегические барьеры имеют три основные разновидности: административные («правительственные»); гражданские — альтернативная форма административным барьерам, связанная, главным образом, с деятельностью профессиональных объединений фирм; социально-экономические;

- способность поставщиков торговаться. Мощные поставщики, торгуясь, повышают цены на поставляемые ресурсы. При этом уменьшается потенциал отраслевой прибыли, которая плавно перетекает в отрасль поставщиков. Условия, при которых действие этой конкурентной силы ощутимо: небольшое количество поставщиков; отрасль потребляет незначительную часть продукции, производимой поставщиками; поставляемая продукция играет важную роль в конечном изделии, выпускаемом отраслевым предприятием; отсутствие эффективных заменителей поставляемой продукции; высокая степень дифференцированности поставляемой продукции;

- способность покупателей торговаться. Мощные потребители, торгуясь, сбивают цены на отраслевые товары, что снижает степень привлекательности отрасли и способствует переливу позиционной отраслевой прибыли к покупателям. При этом к покупателям М. Портер относит и торговых посредников, с которыми контактируют отраслевые предприятия;

- угроза появления товаров и услуг-заменителей. Товары-субституты ограничивают цену отраслевых фирм, поскольку более высокие цены будут способствовать переключению покупателя на товары-заменители, что приведет к снижению объемов производства в отрасли;

- соперничество между имеющимися конкурентами снижает прибыльность отрасли, поскольку для сохранения конкурентоспособности приходится увеличивать расходы на рекламу, организацию сбыта, НИОКР, или же снижать цену.

Соотношение каждой из пяти конкурентных сил меняется от отрасли к отрасли и предопределяет, в конечном счете, привлекательность и прибыльность отраслей. В отраслях, в которых действие конкурентных сил проявляется благоприятно (например, в производстве безалкогольных напитков, промышленных компьютеров, в торговле программным обеспечением, в производстве лекарственных препаратов или косметики), многочисленные конкуренты могут получать высокие прибыли от вложенного капитала. В тех же отраслях, где одна или несколько сил действуют неблагоприятно (например, в производстве резины, алюминия, многих металлоизделий, полупроводниковых приборов и персональных компьютеров), очень немногим фирмам удается долгое время сохранять высокие прибыли.

2. Оценка интенсивности конкуренции и степени монополизации.

Важным этапом диагностики конкурентной среды отраслевого рынка выступает оценка уровня интенсивности конкуренции на отраслевом рынке и степени монополизации рынка.

I. Оценка степени монополизации рынка . Для оценки степени монополизации рынка, которая обратно пропорциональна интенсивности конкуренции, наиболее широко используются следующие показатели:

1) коэффициент рыночной концентрации CR представляет собой отношение реализации (поставки) продукции определенным числом крупнейших продавцов к общему объему реализации (поставки) за соответствующий период.

Для расчета применяют данные об объеме продаж трех (трехдольный), четырех (четырехдольный), шести (шестидольный), восьми (восьмидольный) крупнейших отраслевых фирм.

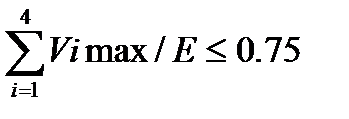

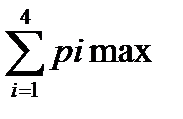

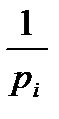

Например, CRA — четырехдольный показатель концентрации, который характеризует общую долю четырех фирм с максимальным объемом продаж товаров на анализируемом рынке:

CR4 =

или

CR4 =

где Vi — объем продаж продукции данной ассортиментной группы i-той фирмой с максимальным объемом продаж, i = 1, 2, 3, 4;

Е— объем рынка данной ассортиментной группы продукции;

рi - доля продажи i-той фирмы, взятой для расчета коэффициента, в общем объеме продаж.

Данный показатель не учитывает различные варианты распределения рыночных долей фирм. В частности, он будет одинаковым и равным 80% в двух различных случаях: когда одно предприятие контролирует 77% рынка, а остальные 23 — по 1% или когда 5 предприятий владеют по 20% долей рынка. Это обстоятельство можно считать существенным недостатком показателя.

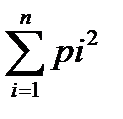

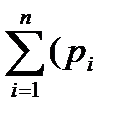

2) индекс Херфиндаля—Хиршмана ( IHH ) — характеризует равномерность распределения рыночных долей фирм-операторов анализируемого рынка.

Определяется по формуле:

IHH =  0

0  (чистая монополия)

(чистая монополия)

где рi - доля на рынке i-той фирмы, доли единицы;

n — число фирм на рынке,

Если индекс Херфиндаля-Хиршмана больше 0,18, речь идет о высокой концентрации рынка. В этой ситуации требуется вмешательство государства для нормализации конкурентной среды отраслевого рынка.

По степени концентрации выделяют три типа рынка (таблица 5.3). В основу такого деления положены различные значения коэффициентов концентрации и индексов Херфиндаля-Хиршмана.

Таблица 5.3 - Типы рынка по степени концентрации

| Высоко концентрированные рынки | При 0,7 < CR3 <1,0 0,20 < IHH < 1,0 | При 0,8< CR4< 1,0 0,18 < IHH < 1,0 |

| Умеренно концентриро-ванные рынки | При 0,45 < CR3 < 0,7 0,10 < IHH < 0,20 | При 0,45 < CR4< 0,8 0,1< IHH < 0,18 |

| Низко концентрированные рынки | При CR3 < 0,45 IHH < 0,1 | При CR4< 0,45 IHH < 0,1 |

3) коэффициент относительной концентрации характеризует соотношение числа лидеров рынка и контролируемой ими доли рынка:

К = (20 + 3*  ) /

) /

где  — доля числа крупнейших предприятий рынка в общей численности предприятий, %;

— доля числа крупнейших предприятий рынка в общей численности предприятий, %;

— доля продаж данных предприятий в общем объеме реализуемой продукции, %.

— доля продаж данных предприятий в общем объеме реализуемой продукции, %.

Пороговое значение данного показателя 1,0. Если коэффициент относительной концентрации превышает единицу, рынок является в достаточной степени конкурентным. О высокой степени концентрации рынка говорит значение K  1, рыночная власть предприятий-лидеров рынка в этом случае велика.

1, рыночная власть предприятий-лидеров рынка в этом случае велика.

Преимуществами этого показателя по сравнению с двумя предыдущими является учет не только рыночных долей крупнейших предприятий отрасли, но и числа этих предприятий.

Однако метод не предусматривает четкой процедуры выбора числа предприятий для расчета. Это могут быть и три предприятия, и десять предприятий, и одно. Данное обстоятельство затрудняет практическое использование коэффициента относительной концентрации. К тому же очень сложно дать толкование конкретным значениям коэффициента, так как нельзя определить степень наличия или отсутствия концентрации из-за того, что пределы индекса размыты.

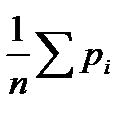

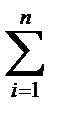

4) коэффициент энтропии (Е). Энтропия является теоретико-информационной мерой степени неопределенности случайной величины. Коэффициент энтропии представляет собой среднюю долю предприятий, действующих на рынке, взвешенную по натуральному логарифму обратной ей величины:

E =  ln

ln  или E = 100

или E = 100  ln pi)

ln pi)

где рi — доля продаж i-той фирмы на рассматриваемом товарном рынке;

n — число хозяйствующих субъектов на рынке.

Чем больше коэффициент энтропии, тем больше экономическая неопределенность и тем ниже уровень концентрации отраслевого рынка. Данный показатель отражает степень деконцентрации рынка и позволяет более глубоко исследовать уровень и динамику концентрации.

5) коэффициент Розенблюта (Холла—Тайдмана) рассчитывается на основе сопоставления рангов фирм на рынке и их рыночных долей по следующей формуле:

HT = 1 / (2  Ripi – 1)

Ripi – 1)

где HТ— ранговый индекс концентрации;

Ri — ранг фирмы на рынке (по убывающей, самая крупная фирма имеет ранг 1);

рi — доля фирмы, доли единицы.

Коэффициент Розенблюта (Холла-Тайдмана) изменяется в пределах от 1/n до 1, где n — число фирм на отраслевом рынке. Чем меньше показатель, тем выше интенсивность конкуренции на рынке. Максимальное значение индекса равно 1 (в условиях монополии), минимальное 1/n. Экономический смысл коэффициента Розенблюта схож с коэффициентом Херфиндаля—Хиршмана (IHH). В то же время коэффициент Розенблюта имеет существенное преимущество, которое выражается в возможности учета соотношения размеров предприятий крупных продавцов. Это позволяет провести более глубокий анализ рыночной структуры отрасли.

II. Оценка интенсивности конкуренции на рынке

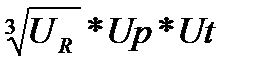

Большое количество факторов конкурентной борьбы учитывает обобщающий показатель интенсивности конкуренции, который определяется по формуле:

Uk =  , 0

, 0

где UR — показатель интенсивности конкуренции, учитывающий рентабельность рынка;

Up — показатель интенсивности конкуренции, учитывающий доли конкурентов на данном рынке;

Ut — показатель интенсивности конкуренции, учитывающий темпы роста объема продаж.

Показатель интенсивности конкуренции, учитывающий рентабельность рынка определяется по формуле:

UR = 1 - Rp , Rp = П / Е

где R — рентабельность продаж рынка, доли единицы;

П — прибыль рынка, руб.;

Е — емкость рынка, руб.

Показатель интенсивности конкуренции, учитывающий доли конкурентов на данном рынке, рассчитывается по формуле:

Up = 1 - n  (1/n)

(1/n)  (pi – 1/n)2

(pi – 1/n)2

где n — количество конкурирующих фирм на данном товарном рынке;

рi — доля i-того конкурента на рынке, доли единицы.

Показатель интенсивности конкуренции, учитывающий темпы роста объема продаж, определяется по формуле:

Ut = (140 – Tv) / 70

где 140 и 70 — предельные значения годовых темпов роста объемов продаж;

Тv — годовой темп роста объема продаж на рассматриваемом товарном рынке без учета инфляции, %.

Дата: 2019-03-05, просмотров: 422.