Одной из основных причин применения методов дисконтирования является неодинаковая ценность денежных средств во времени. Практически это означает, что рубль сегодняшний считается нетождественным рублю через год. Причиной этого является не столько инфляция, сколько то, что рубль, вложенный в коммерческие операции, способен превратиться в большую сумму за счет полученного дохода.

Методы дисконтирования с наибольшим основанием могут быть отнесены к стандартным методам оценки инвестиционных проектов. К основным показателям, характеризующим эффективность инвестиционных проектов, как отмечено выше, относятся:

· чистая текущая стоимость или чистый дисконтированный доход (NPV - Net Present Value)

· внутренняя норма прибыли (доходности) (IRR - Internal Rate of Return)

· индекс прибыльности (доходности) (PI - Profitability Index)

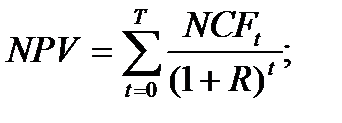

Чистая текущая стоимость (NPV) - это разница между суммой денежных поступлений (денежных притоков), получаемых в результате реализации инвестиционного проекта и приведенных к их текущей стоимости и суммы дисконтированных стоимостей всех затрат (денежных оттоков), необходимых для реализации этого проекта.

Величина NPV для постоянной нормы дисконта вычисляется по формуле 10.11.

(10.11)

(10.11)

(10.12)

(10.12)

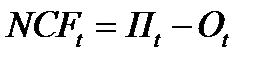

NCFt - чистый поток реальных денег (ЧД - чистый доход) по проекту на интервале планирования t;

Пt - приток денежных средств (получаемых в результате реализации

инвестиционного проекта) на интервале планирования t;

Ot - отток денежных средств на интервале планирования t;

Т - горизонт расчета (продолжительность периода жизненного цикла инвестиционного проекта, на котором выполняется оценка эффективности проекта);

R - норма (ставка) дисконта.

В качестве приближенного значения нормы дисконта могут быть использованы процентные ставки по долгосрочным банковским кредитам. Норма дисконта должна по существу отражать стоимость капитала, соответствующую возможной прибыли инвестора, которую он мог бы получить на ту же самую сумму капитала, вкладывая его в другом месте, при допущении, что финансовые риски одинаковы для обоих вариантов инвестирования. Другими словами, норма дисконта должна соответствовать минимальной норме прибыли, ниже которой предприниматель счел бы инвестиции невыгодными для себя. На практике в качестве нормы дисконта при оценке проектов, реализуемых на территории России, принимается ставка рефинансирования ЦБ РФ, которая отражает минимальную гарантированную норму доходности на вложенный капитал.

Если чистая текущая стоимость инвестиционного проекта положительна, то проект является эффективным (при данной норме дисконта) и может рассматриваться вопрос о его принятии. Чем больше NPV, тем эффективнее проект. Отрицательное значение NPV свидетельствует об убыточности проекта и в таком случае инвестиции в данный проект не целесообразны.

Экономический смысл чистой текущей стоимости можно также представить как результат, получаемый немедленно после принятия решения об осуществлении данного проекта – так как при ее расчете исключается влияние фактора времени.

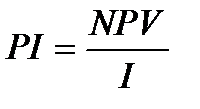

Индекс доходности (PI) представляет собой отношение чистой текущей стоимости проекта к дисконтированной (текущей) стоимости инвестиционных затрат (см.формулу 10.13):

(10.13)

(10.13)

NPV - чистая текущая стоимость проекта;

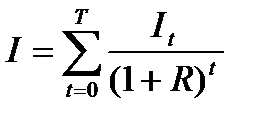

I - сумма дисконтированных инвестиционных затрат, рассчитанная по формуле 10.14:

(10.14)

(10.14)

It - капиталовложения на t-ом шаге.

Индекс доходности тесно связан с NPV. Он строится из тех же элементов и его значение связано со значением NPV: если NPV положителен, то PI >1 и наоборот. Если PI>1 , проект эффективен, если PI <1 - неэффективен.

Внутренняя норма доходности (IRR) – это норма дисконта, при которой дисконтированная стоимость притоков реальных денег равна дисконтированной стоимости оттоков. Другими словами, это норма дисконта, при которой дисконтированная стоимость поступлений от проекта равна 0.

Экономический смысл показателя IRR состоит в определении максимальной ставки оплаты за привлекаемые источники финансирования проекта, при которой он остается безубыточным.

Расчет периода окупаемости инвестиций предполагает вычисление того периода, за который кумулятивная сумма денежных поступлений сравняется с суммой первоначальных инвестиций.

Дата: 2019-03-05, просмотров: 376.