ВВЕДЕНИЕ

Компьютерное моделирование экономических процессов становится не объемлемым элементом подготовки современного экономиста. Данное учебное пособие ориентировано на формирование у студентов навыков практического выполнения достаточно сложного комплекса расчетов по комплексному анализу хозяйственной деятельности предприятия и проведению с ними вычислительных экспериментов.

В учебно-методическом пособии рассмотрены вопросы построения экономико-математических моделей основных типов задач комплексному анализу хозяйственной деятельности предприятия и способы их решения средствами табличного редактора Microsoft Excel. Рассмотрена методика анализа финансово-хозяйственной деятельности субъектов хозяйствования в условиях рыночной экономики. Значительное место отводится изложению методики комплексного анализа хозяйственной деятельности предприятия с учетом последних наработок в данной предметной области.

В пособие включены задания по всем темам, предусмотренных рабочей программой курса «Комплексный анализ хозяйственной деятельности предприятия». Задания по каждой теме содержат справочную информацию по расчетным формулам и методам, используемым при выполнении заданий. Чтобы облегчить понимание и ускорить овладение учебным материалом, в начале каждой темы приведено подробное решение типового задания с использованием Excel и делаются соответствующие выводы по результатам. Навыки, полученные при решении типового задания, закрепляются в процессе самостоятельной работы над выполнением контрольного задания.

ГЛАВА 1. ОСНОВЫ АНАЛИЗА И ДИАГНОСТИКИ ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

ГЛАВА 2. МЕТОДИКА ПРОВЕДЕНИЯ АНАЛИЗА БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ

Основные формы бухгалтерской отчетности

Бухгалтерская документация представляет собой наиболее полную и достоверную информацию для проведения анализа финансово хозяйственной деятельности предприятия. В соответствии с действующим законодательством бухгалтерская отчетность является открытым источником информации, а ее состав, содержание и формы представления по основным параметрам унифицированы; существует реальная возможность разработки типовых методик ее анализа. Содержание отчетных форм бухгалтерской отчетности достаточно подробно изложено в Положении по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ4/99 Приказ Минфина РФ от 06.07.1999 N 43н (ред. от 08.11.2010, с изм. от 29.01.2018) [4]. Рекомендательные форматы отчетности приведены в Приказе Минфина РФ «О формах бухгалтерской отчетности организаций» от 02.07.2010 N 66н (ред. от 06.03.2018) " (Зарегистрировано в Минюсте России 02.08.2010 N 18023) [7], в соответствии с которым в состав годовой отчетности предприятия входят:

· бухгалтерский баланс (форма №1);

· отчет о прибылях и убытках (форма №2);

· приложения к бухгалтерскому балансу и отчету о прибылях и убытках:

· отчет об изменении капитала (форма №3);

· отчет о движении денежных средств (форма №4);

· приложение к бухгалтерскому балансу (форма №5);

· отчет о целевом использовании полученных средств (форма№6).

· пояснительная записка;

· итоговая часть аудиторского заключения.

Состав бухгалтерского баланса

В России баланс традиционно представлен в виде двухсторонней таблицы, в левой части которой представлены сведения об активах предприятия (т. е. состав имущества предприятия или сведения о том, куда были размещены финансовые ресурсы), а в правой – сведения о пассивах предприятия(сведения об источниках получения финансовых ресурсов).

Актив баланса

Актив баланса представлен двумя разделами:

· Раздел I. Внеоборотные активы;

· Раздел II. Оборотные активы.

Внеоборотные активы используются в производственном процессе в течение длительного времени. Согласно ПБУ 4/99 «Бухгалтерская отчетность организации» [4] в разделе «Внеоборотные активы» выделяют четыре основных подраздела, представленных в таблице 2.4.1.1

Таблица 2.4.1.1

Содержание раздела «Внеоборотные активы»

| Группировка статей в разделе «Внеоборотные активы» | Статьи |

| 1 | 2 |

| Группа статей | Права на объекты интеллектуальной собственности |

| Нематериальные активы | Патенты, лицензии, торговые знаки Организационные расходы Деловая репутация фирмы |

| Основные средства | Земельные участки и объекты природопользования, здания, машины оборудование и другие основные средства |

| Доходные вложения в материальные ценности | Имущество, предоставляемое по договору проката |

| Долгосрочные финансовые вложения | Инвестиции в дочерние общества Инвестиции в зависимые общества Инвестиции в другие организации Займы, предоставляемые организациям на срок более 12 мес. Отложенные налоговые активы Прочие финансовые вложения |

Примечания:

1) Незавершенное строительство (строка 1150 формы №1 бухгалтерского баланса) – это затраты застройщика по возведению объектов строительства с начала строительства до ввода объектов в эксплуатацию, числящиеся на балансе у застройщика (см. Положение по бухгалтерскому учету «Учет договоров (контрактов) на капитальное строительство» (ПБУ2/2008) [1]).

2) Долгосрочные финансовые вложения (вложения отражаются в бухгалтерском балансе по строке 1170) – это государственные и муниципальные ценные бумаги, вклады в уставные (складочные) капиталы других организаций и векселя и т. п., получение дохода по которым ожидается более одного года. Они принимаются к бухгалтерскому учету по первоначальной стоимости. Первоначальная стоимость финансовых вложений, приобретенных за плату, признается как сумма фактических затрат организации на их приобретение за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством РФ о налогах и сборах). По государственным ценным бумагам разницу между суммой фактических расходов на приобретение и номинальной стоимостью разрешено относить на финансовые результаты равномерно в течение срока их обращения. Финансовые вложения в акции других организаций, обращающиеся на бирже или специальных аукционах, котировки которых регулярно публикуются, при составлении годового баланса отражаются по рыночной стоимости. Указанная корректировка производится на сумму специального резерва, который может быть создан за счет финансовых результатов(см. Положение по бухгалтерскому учету«Учет финансовых вложений» (ПБУ19/02) [9]).

3) Отложенные налоговые активы (первый раздел формы №1 бухгалтерского баланса, строка 1180) учитываются в качестве внеоборотных активов. Это та часть отложенного налога на прибыль, которая должна привести к уменьшению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах. Организация признает отложенные налоговые активы в том отчетном периоде, когда возникают вычитаемые временные разницы при условии существования того, что она получит налогооблагаемую при- быль в последующих отчетных периодах. Они отражаются в бухгалтерском учете на отдельном синтетическом счете по учету отложенных налоговых активов. При этом в аналитическом учете отложенные налоговые активы учитываются дифференцированно по видам активов, в оценке которых возникла вычитаемая временная разница (см. Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль» (ПБУ18/02)) [10].

Оборотные активы, важной характеристикой которых являются мобильность и ликвидность, потребляются в течение года неоднократно. Согласно ПБУ 4/99 [4] в разделе «Оборотные активы» выделяют четыре основных подраздела, представленных в таблица 2.4. 2.

Таблица 2.4.2

Группировка статей в разделе «Оборотные активы»

| Группа статей | Статьи |

| Запасы | Сырье, материалы и другие аналогичные ценности Затраты в незавершенном производстве (издержках обращения) Готовая продукция, товары для перепродажи и товары отгруженные Расходы будущих периодов |

| Дебиторская задолженность | Покупатели и заказчики Векселя к получению Задолженность дочерних и зависимых обществ Задолженность участников (учредителей) по вкладам в уставный капитал Авансы выданные Прочие дебиторы |

| Краткосрочные финансовые вложения | Займы, предоставленные организациям на срок менее Собственные акции, выкупленные у акционеров Прочие финансовые вложения |

| Денежные средства | Расчетные счета Валютные счета Прочие денежные средства |

1) Незавершенное производство (строка 1190 формы №1 бухгалтерского баланса) – это затраты подрядчика на объектах строительства по незаконченным работам, выполненным согласно договору на строительство. Учитывается на балансе у подрядчика, в том числе и по оплаченным или принятым к оплате работам, выполненным привлеченными организациями по договору на строительство(см. Положение по бухгалтерскому учету«Учет договоров(контрактов) на капитальное строительство» (ПБУ2/2008) [1]). Мобильность – это способность к быстрому передвижению, перемещению; подвижность. По признаку мобильности оборотные активы разделяются на три группы: Наиболее мобильные средства, которые могут быть использованы для выполнения текущих расчетов немедленно: денежные средства в кассе и на расчетном счете.

2) Активы, для обращения которых в денежную наличность требуется определенное время: денежные эквиваленты, краткосрочные финансовые вложения, дебиторская задолженность (основ- ной компонент в этой группе).

3) Наименее ликвидные активы: материально производственные запасы; затраты в незавершенном производстве; готовая продукция.

Ликвидность (фр. liquidite от лат. liquidus – жидкий, текучий) – способность элементов основного или оборотного капитала компании быстро и легко реализоваться. Ликвидность оборотных активов различна и зависит от ряда объективных и субъективных факторов:

· скорости прохождения платежных документов в банках страны;

· местоположения контрагентов и их платежеспособности;

· условий предоставления коммерческих кредитов покупателям;

· принципов организации вексельного обращения.

Отмеченные на рисунке связи отражают последовательность перехода оборотных средств из одной группы в другую.

Связь 1 – трансформация материалов и запасов в готовую продукцию и реализация ее по безналичному расчету.

Связь 2 – погашение возникшей в результате реализации готовой продукции дебиторской задолженности и поступление платежей на рас- четный счет.

Связь 3 – покупка материалов и запасов для производства новой продукции. Рассмотрение указанных связей отражает так называемое «движение денежных средств» на предприятии. Рассмотрение же всей технологической цепочки на предприятии отражает следующая трансформация:

ДС → СМ→ НЗ→ ГП→ ДЗ→ ДС,

где ДС – денежные средства; СМ– сырье и материалы; НЗ– незавершенное производство; ГП– готовая продукция; ДЗ– дебиторская задолженность. Анализ указанной трансформации позволяет выявить наиболее слабые звенья производственного процесса.

Пассив баланса

Пассив баланса представлен тремя разделами:

· Раздел III. Капитал и резервы.

· Раздел IV. Долгосрочные обязательства.

· Раздел V. Краткосрочные обязательства.

Согласно ПБУ 4/99 [4] в разделе «Капитал и резервы» выделяют четыре основных подраздела, представленных в таблице 2.4.2.1.

Таблица 2.4.2.1

Содержание раздела «Капитал и резервы»

| Группа статей | Статьи |

| Нераспределенная прибыль (непокрытый убыток – вычитается) | Резервы, образованные в соответствии с законодательством Резервы, образованные в соответствии с учредительными доку- ментами |

1. Уставный капитал (строка 1310 формы №1 бухгалтерского баланса) отражает сумму средств, выделенную участниками для осуществления хозяйственной деятельности. Уставный капитал гарантирует соблюдение интересов кредиторов. В случае банкротства организации. Увеличение уставного капитала достигается за счет либо присоединения других собственных источников(нераспределенная при- быль, добавочный капитал, фонды), либо дополнительных вкладов участников.

2. Добавочный капитал (строка 1350 формы №1 бухгалтерского баланса) отражает прирост стоимости вне оборотных активов, выявляемый по результатам их переоценки, а также:

* сумму разницы между продажной и номинальной стоимостью акций, вырученной в процессе формирования уставного капитала за счет продажи акций по цене, превышающей номинальную стоимость;

* положительные курсовые разницы по вкладам в уставный капитал в иностранной валюте.

3. Резервный капитал (строка 1360 формы №1 бухгалтерского баланса) создается в соответствии с законодательством или учредительными документами за счет чистой прибыли организации, выступает в качестве страхового фонда для возмещения возможных убытков. Отсутствие резервного капитала или недостаточная его величина рассматривается как фактор дополнительного риска вложения капитала в данное предприятие.

4. Нераспределенная прибыль (непокрытый убыток) (строка 1370 формы №1 бухгалтерского баланса) – это отраженный в балансе конечный финансовый результат(прибыль или убыток) отчетного года, выявленный на основании бухгалтерского учета всех хозяйственных операций организации, за минусом причитающихся за счет прибыли установленных в соответствии с законодательством РФ налогов и иных обязательных платежей. Предприятие отражает в балансе нераспределенную прибыль (непокрытый убыток) нарастающим итогом с начала года. Долгосрочные обязательства Согласно ПБУ 4/99 [4] в разделе «Долгосрочные обязательства» выделяют два основных подраздела, представленных в таблице 2.4.2.2

Таблица 2.4.2.2

Группировка статей в разделе «Долгосрочные обязательства»

| Группа статей | Статьи |

| Заемные средства | Кредиты, подлежащие погашению более чем через 12 мес. после отчетной даты |

| Отложенные налоговые обязательства | |

| Прочие обязательства |

Отложенные налоговые обязательства (учитываются в бухгалтерском балансе в разделе 4 «Долгосрочные обязательства», строка 1410) – это та часть отложенного налога на прибыль, которая должна привести к увеличению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах. Они признаются в том отчетном периоде, когда возникают налогооблагаемые разницы. Отложенные налоговые обязательства отражаются в бухгалтерском учете на отдельном синтетическом счете по учету отложенных налоговых обязательств. При этом в аналитическом учете они отражаются дифференцированно по видам активов и обязательств, в оценке которых возникла налогооблагаемая разница (см. Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль» (ПБУ18/02) [10]).

Таблица 2.4.2.3

Группировка статей в разделе «Краткосрочные обязательства»

| Группа статей | Статьи |

| Заемные средства | Кредиты, подлежащие погашению в течение 12 мес. после отчетной даты Займы, подлежащие погашению в течение 12 мес. после отчетной даты |

| Кредиторская задолженность | Поставщики и подрядчики Векселя к уплате Задолженность перед дочерними и зависимыми обществами Задолженность перед персоналом организации Задолженность перед бюджетом и государственными внебюджетными фондами Задолженность участников (учредителей) по выплате доходов Авансы полученные Прочие кредиты |

| Доходы будущих периодов Резервы предстоящих расходов и платежей |

1) Доходы будущих периодов (учитываются в бухгалтерском балансе в разделе 5 «Краткосрочные обязательства», строка 1510 ) − это та часть доходов, которая получена в отчетном периоде, но относится к будущим отчетным периодам, т. е. по существу авансовые платежи или предоплата. Данная статья показывает следующие источники средств:

· доходы, полученные в отчетном периоде, но относящиеся к будущим отчетным периодам (полученные вперед арендная или квартирная плата, плата за коммунальные услуги, абонентская плата на пользование средствами и т. д.;

· доходы, полученные в данном отчетном периоде от безвозмездно поступивших активов;

· суммы недостач ценностей, выявленные за отчетные периоды (до отчетного года), признанные материально ответственными лицами или присужденные ко взысканию с них судебными органами;

· разница между взыскиваемой с виновных лиц суммой за недостающие или испорченные товарно-материальные ценности и их стоимостью по учетным ценам.

2) Резервы предстоящих расходов (учитываются в бухгалтерском балансе).

В разделе 5 «Краткосрочные обязательства», строка 1510); в строке фиксируют остатки средств, зарезервированных организацией, т. е. расходы, относящиеся к отчетному периоду, но которые будут производиться (выплачиваться) в будущих отчетных периодах.

Организация может создавать следующие резервы:

· на предстоящую оплату отпусков работникам;

· выплату вознаграждения за выслугу лет;

· выплату вознаграждений по итогам работы за год;

· оплату расходов на ремонт основных средств.

Примечание

Расчет показателей динамики может осуществляться с помощью различных методов: с переменной базой (цепные) и постоянной базой (базисные).

1) Формирование исходных данных для расчета.

При формировании столбцов 1–4 агрегированного баланса используются данные формы №1 бухгалтерского баланса – столбцы 1–4:

· столбец 1 – показатели актива (пассива); ∙ столбец 2 – код показателя;

· столбец 3 – данные на начало отчетного года; ∙ столбец 4 – данные на конец отчетного года.

Внеоборотные активы – итог раздела 1, строка 1190. Оборотные активы – итог раздела 2, строка 1290.

Стоимость запасов (материальных оборотных средств) – строка 1210.

Дебиторская задолженность – сумма двух строк: строки 1230 (дебиторская задолженность, платежи по которой ожидаются более чем через 12 мес. после отчетной даты) + строки 1240 (дебиторская задолженность, платежи по которой ожидаются в течение 12 мес. после отчетной даты).

Прочие оборотные активы – строка 1260.

Краткосрочные финансовые вложения – сумма двух строк: строки 1250 (краткосрочные финансовые вложения) + строки 1240 (сумма свободных денежных средств).

Налог на добавленную стоимость по приобретенным ценностям – строка 1220.

Общая стоимость имущества (всего активов) – итог актива баланса минус сумма убытков, строка 1370 минус строка 1370 (при наличии отрицательного значения). Собственный капитал – итог раздела 3 (строка 1 300) + строка 1530 (доходы будущих периодов) + строка 1540 (резервы предстоящих расходов). Заемный капитал – итог 5-гораздела (строка 1530) – строка 1540 (доходы будущих периодов) – строка650 (резервы предстоящих расходов).

Долгосрочные обязательства – итог по разделу 4 (строка1410). Краткосрочные обязательства – итог по 5-муразделу (строка 1510) – строка 1530 (доходы будущих периодов) – строка 1530 (резервы предстоящих расходов). Всего источников – строка 1300.

2) Расчет структуры баланса.

При формировании столбцов 5–6 агрегированного баланса используются данные столбцов 3–4. Расчет структуры баланса на начало и конец периода проводится следующим образом:

Всего имущества (источников) принимаем за 100 %. Каждое число по строке баланса на начало и конец периода (соответственно столбец 3 и 4) делим на строку 1300 бухгалтерского баланса соответствующего периода (итог столбца 3 или 4) и умножаем на100 %.

Задание 2.6.1. По данным бухгалтерскую отчетность Форма №1 - №6 (Приложение 2-7) составить агрегированный баланс.

.

Анализ покрытия запасов

В целях анализа целесообразно рассмотреть многоуровневую систему покрытия запасов и затрат. В зависимости от того, какого вида источники средств используются для формирования запасов, можно с определенной долей условности судить об уровне платежеспособности предприятия. Выделим следующий расширяющийся перечень источников покрытия:

· WC – собственные оборотные средства;

· JSC – нормальные источники формирования запасов.

В свою очередь

JSC = WC + BL + CR , (3.2.10)

где BL – ссуды банка и займы, используемые для покрытия запасов; CR – расчеты с кредиторами по товарным операциям (поставщики и подрядчики, векселя к уплате).

В зависимости от соотношения рассмотренных показателей (JSC, WC, Inv) можно с определенной степенью условности выделить следующие типы краткосрочной (текущей) финансовой устойчивости и ликвидности предприятия.

1. Абсолютная краткосрочная финансовая устойчивость. Эта ситуация характеризуется неравенством:

Inv < WC (3.2.11)

Данное соотношение показывает, что все запасы полностью покрываются собственными оборотными средствами, т. е. предприятие не зависит от внешних кредиторов. Такая ситуация встречается крайне редко и вообще не может рассматриваться как идеальная, поскольку означает, что менеджеры не умеют, не желают или не имеют возможности использовать внешние источники средств для основной деятельности. (Например, в отечественной торговле традиционно сложилось положение, когда для большинства нормально функционирующих организаций доля собственных оборотных средств в товарных запасах составляет чуть больше 50 %.)

2. Нормальная краткосрочная финансовая устойчивость. Эта ситуация характеризуется неравенством:

WC < Inv < JSC . (3.2.12)

Данное соотношение соответствует положению, когда успешно функционирующая организация использует для покрытия запасов различные нормальные источники средств – собственные и привлеченные.

3. Неустойчивое текущее финансовое положение. Эта ситуация характеризуется неравенством:

Inv > JSC . (3.2.13)

Данное соотношение соответствует положению, когда организация для финансирования части своих запасов вынуждена привлекать дополнительные источники покрытия, не являющиеся обоснованными (задерживает выплату зарплаты, откладывает расчеты с бюджетом и т. п.).

4. Критическое текущее финансовое положение. Характеризуется ситуацией, когда в дополнение к предыдущему неравенству (3.2.13). Организация имеет кредиты и займы, не погашенные в срок, просроченную кредиторскую и дебиторскую задолженность. (Последние показатели можно найти в аналитическом учете организации или в приложениях к балансу.)

Данная ситуация означает, что организация не может вовремя расплатиться со своими кредиторами. В условиях рыночной экономики при хроническом повторении такой ситуации организация должна быть объявлена банкротом.

Данные для проведения анализа ликвидности и платежеспособности организации представлены в форме № 1 (Приложение 1)– актив баланса.

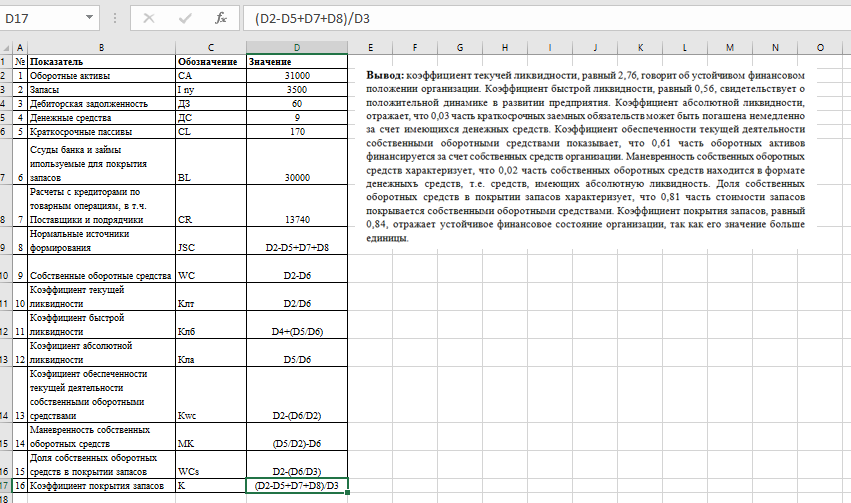

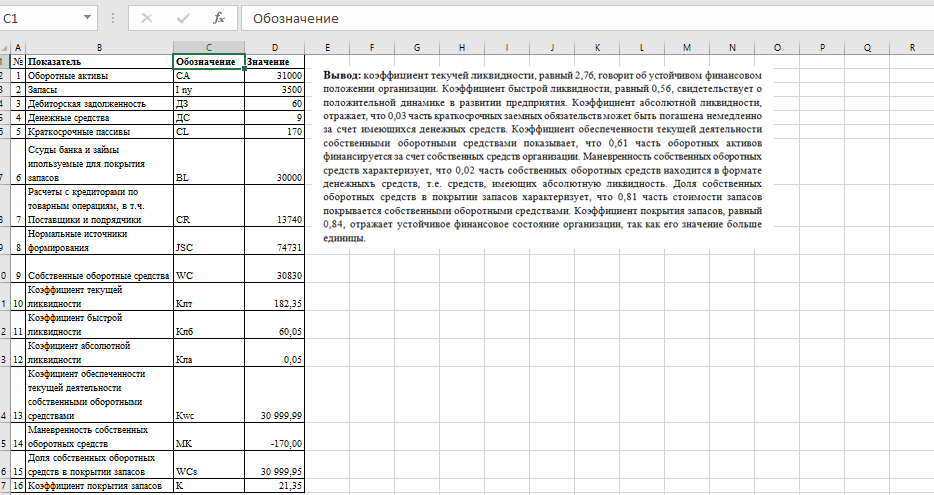

На рис. 3.2.6 и 3.2.7 приведены источники информации для проведения анализа ликвидности и платежеспособности организации.

Рис. 3.2.6. Фрагмент листа электронной таблицы MicrosoftExcel с расчетными формулами расчета показателей оценки ликвидности и платежеспособности организации

Рис.3.2.7. Фрагмент листа электронной таблицы Microsoft Excel с расчетом показателей оценки ликвидности и платежеспособности организации

Задание 3.2.2. По данным бухгалтерскую отчетность Форма №1 - №6 (Приложение 2-7) рассчитать показатели оценки ликвидности и платежеспособности организации.

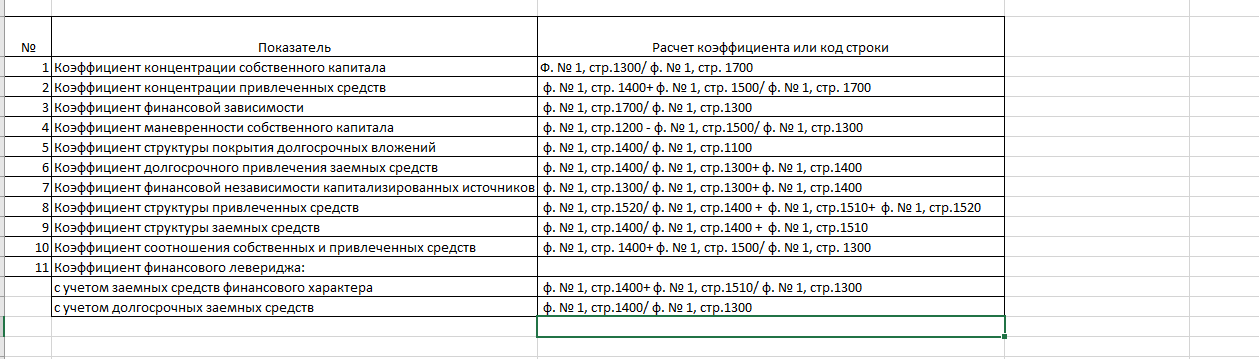

Коэффициенты капитализации

Коэффициенты капитализации характеризуют финансовую устойчивость с позиции структуры источников средств, поскольку капитализированные средства – это средства, направленные на капитальные вложения и долгосрочные финансовые вложения.

1. Коэффициент концентрации собственного капитала. Характеризует долю собственности владельцев предприятия в общей сумме средств, авансированных в его деятельность:

keq =  . (3.3.4)

. (3.3.4)

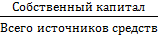

Чем выше значение этого коэффициента (рис. 3.3.4), тем предприятие финансово более устойчиво, стабильно и независимо от внешних кредиторов.

Пример расчета коэффициента концентрации собственного капитала отражен на рисунке 3.3.4.

Рис. 3.3.4. Фрагмент листа электронной таблицы Microsoft Excel с расчетом коэффициента концентрации собственного капитала

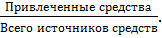

2. Коэффициент концентрации привлеченных средств рассчитывается по формуле:

ktdc =  (3.3.5)

(3.3.5)

Сумма первого показателя и данного коэффициента должна быть равна 1 (или 100 %).

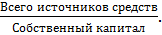

3. Коэффициент финансовой зависимости. Является обратным коэффициенту концентрации собственного капитала. Рост показателя в динамике означает увеличение доли заемных средств в финансировании предприятия. Если его значение снижается до 1,0, то это означает, что владельцы полностью финансируют свое предприятие:

k=  (3.3.6)

(3.3.6)

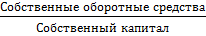

4. Коэффициент маневренности собственного капитал. Показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т. е. вложена в оборотные средства, а какая часть капитализирована:

kwc =  . (3.3.7)

. (3.3.7)

Значение этого показателя может ощутимо меняться в зависимости от структуры капитала и отраслевой принадлежности предприятия.

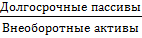

5. Коэффициент структуры покрытия долгосрочных вложений. Показывает, какая часть основных средств и прочих внеоборотных активов профинансирована внешними инвесторами, т. е. в некотором смысле принадлежит им, а не владельцам предприятия:

kLTA =  . (3.3.8)

. (3.3.8)

Логика расчета этого показателя основана на предположении, что долгосрочные ссуды и займы используются для финансирования основных средств и других капитальных вложений.

6. Коэффициент долгосрочного привлечения заемных средств. Коэффициенты структуры долгосрочных источников финансирования (3.3.9) и (3.3.10) рассчитываются исходя из балансового уравнения варианта 2 (3.3.2), т. е. в расчет принимают лишь долгосрочные источники средств (капитализированные источники). Эти два показателя дополняют друг друга, а сумма этих показателей равна единице:

kdtc =  . (3.3.9)

. (3.3.9)

Рост коэффициента kdtc в динамике является в определенном смысле негативной тенденцией и означает, что с позиции долгосрочной перспективы предприятие все сильнее и сильнее зависит от внешних инвесторов.

7. Коэффициент финансовой независимости капитализированных источников. Доля собственного капитала в общей сумме долгосрочных источников финансирования должна быть достаточна велика. Указывается нижний предел этого показателя – 0,6 (или 60 %). Ведь в предприятие с высокой долей собственного капитала кредиторы вкладывают свои средства более охотно, поскольку такое предприятие характеризуется существенной финансовой независимостью:

ketc=  . (3.3.10)

. (3.3.10)

8. Коэффициент структуры привлеченных средств. Характеризует долю краткосрочной кредиторской задолженности нефинансового характера в общей сумме средств, привлеченных предприятием со стороны:

ketc=  .(3.3.11)

.(3.3.11)

Показатель может значительно колебаться в зависимости от состояния кредиторской задолженности, порядка кредитования текущей производственной деятельности, финансовой политики предприятия и т. п.

9. Коэффициент структуры заемных средств. Позволяет установить долю долгосрочных пассивов в общей сумме заемных средств, т. е. средств финансового характера

ksd=  . (3.3.12)

. (3.3.12)

10. Коэффициент соотношения собственных и привлеченных средств. Показывает, сколько привлеченных средств приходится на 1 р. вложенных собственных средств

kdte=  . (3.3.13)

. (3.3.13)

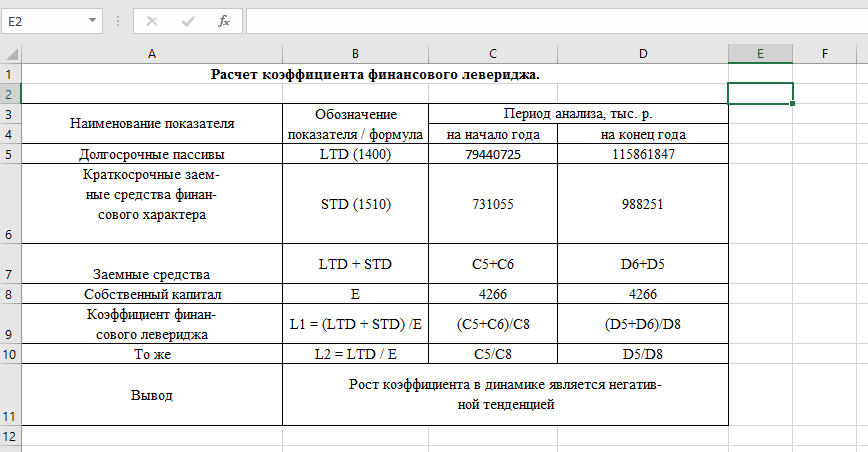

11. Коэффициент финансового левериджа. Другое название показателя – коэффициент финансового риска или плечо финансового рычага (рис. 3.3.5).

Он представляет собой модификацию коэффициента соотношения собственных и привлеченных средств. Рассчитывается по формулам:

L 1=  ; (3.3.14)

; (3.3.14)

L 2=  (3.3.15)

(3.3.15)

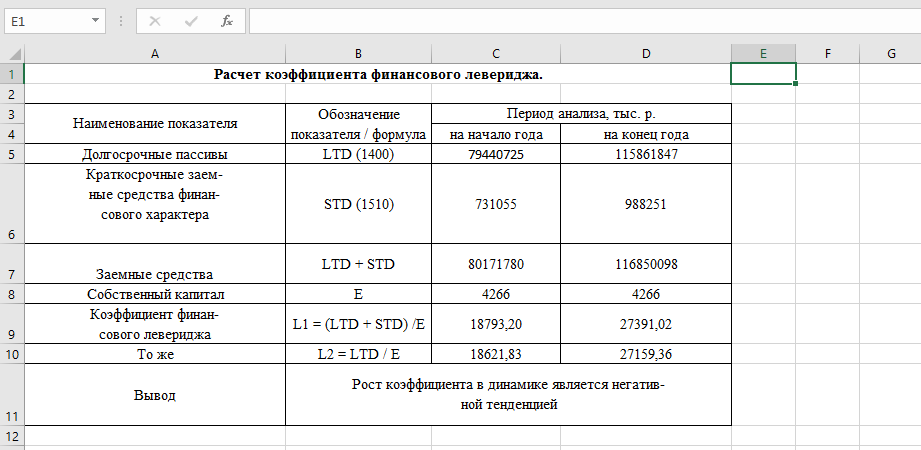

Пример расчета коэффициента финансового левериджа показан на рисунке 3.3.5 и 3.3.6.

Рис. 3.3.5 Фрагмент листа электронной таблицы MicrosoftExcel с расчетными формулами расчета коэффициента левериджа

Рис. 3.3.6. Фрагмент листа электронной таблицы Microsoft Excel с расчетом коэффициента финансового левериджа

Уровень финансового левериджа – это характеристика потенциальной возможности влиять на чистую прибыль коммерческой организации путем изменения объема и структуры долгосрочных пассивов.

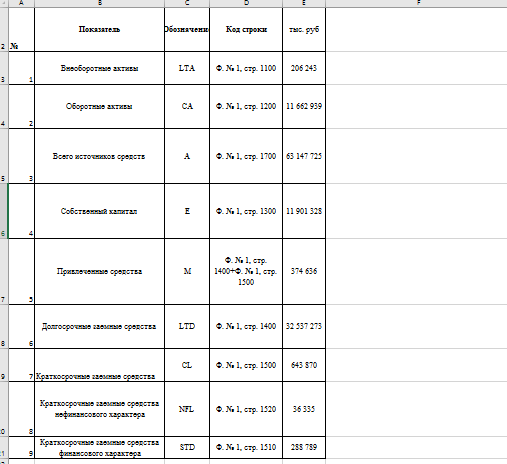

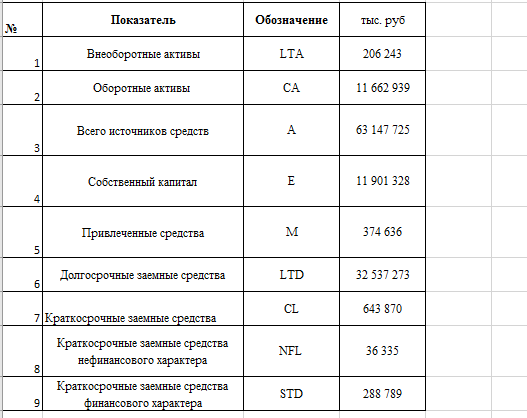

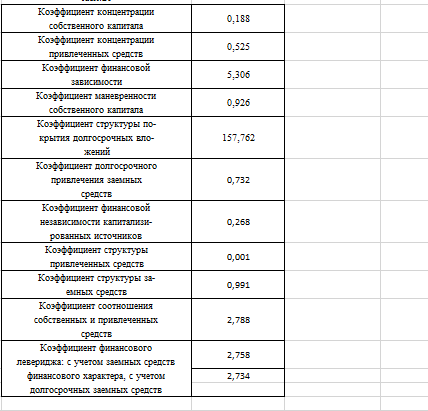

Данные для расчета коэффициентов капитализации отражены на рисунке 3.3.7 и 3.3.8. На рис. 3.3.7 приведены источники информации для расчета коэффициентов.

Рис. 3.3.7. Фрагмент листа электронной таблицы Microsoft Excel с источниками информации для показателей, используемых в расчетах коэффициентов капитализации

Рис. 3.3.8. Фрагмент листа электронной таблицы Microsoft Excel с расчетом коэффициентов капитализации

Расчет коэффициентов капитализации показан на рисунках 3.3.9 и 3.3.10.

Рис. 3.3.9. Фрагмент листа электронной таблицы Microsoft Excel с источниками информации для показателей, используемых в расчетах коэффициентов капитализации

Рис. 3.3.10. Фрагмент листа электронной таблицы Microsoft Excel с расчетом коэффициентов капитализации

Задание 3.3.2. По данным бухгалтерскую отчетность Форма №1 - №6 (Приложение 2-7) рассчитать коэффициенты капитализации.

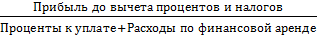

Коэффициенты покрытия

Коэффициенты покрытия позволяют оценить, в состоянии ли компания поддерживать сложившуюся структуру источников средств, поскольку привлечение заемных средств связано с бременем постоянных финансовых расходов, которые должны покрываться текущим доходом.

К постоянным финансовым расходам принято относить расходы по уплате процентов за пользование ссудами и займами (Пу), а также расходы по финансовой аренде (Фа).

1. Коэффициент обеспеченности процентов к уплате (TIE)

В отечественной отчетности последних лет постоянные финансовые расходы в части процентов по займам и кредитам формально выделены в отдельную статью в отчете о прибылях и убытках (форма №2) (Приложение 2). Эти расходы должны сопоставляться с прибылью до вычета процентов и налогов (Пр или ЧОД).

Значение TIE (рис. 3.3.11) должно быть больше единицы, в противном случае организация не сможет рассчитаться в полном объеме с внешними инвесторами по текущим обязательствам.

Рис. 3.3.11. Фрагмент листа электронной таблицы Microsoft Excel с расчетом коэффициента обеспеченности процентов к уплате

Задание 3.3.3. По данным бухгалтерскую отчетность Форма №1 - №6 (Приложение 2-7) рассчитать коэффициент обеспеченности процентов к уплате.

2. Коэффициент покрытия постоянных финансовых расходов (FСС)

Дополняет коэффициент обеспеченности процентов к уплате в части уточнения величины финансовых расходов:

FCC=  (3.3.16)

(3.3.16)

Снижение величины значений коэффициентов TIE и FCC свидетельствует о повышении степени финансового риска. Как правило, низкое значение TIE и FCC соответствует о высокой доле заемного капитала.

При проведении анализа указанные показатели сопоставляют с уровнем финансового левериджа.

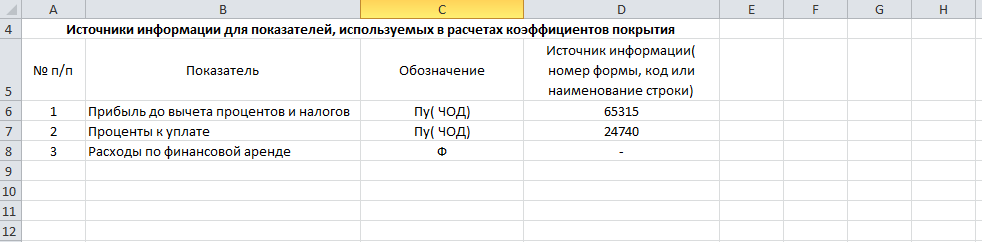

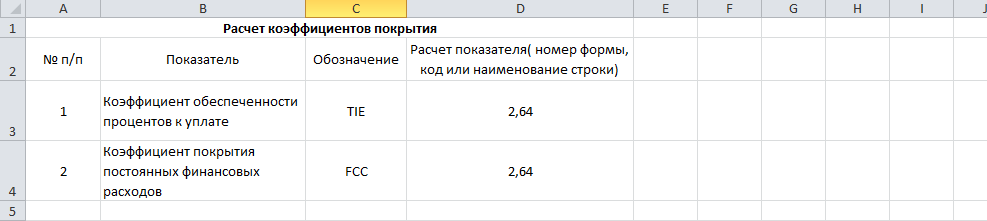

Данные для расчета коэффициентов покрытия отражены на рис. 3.3.12.

Рис. 3.3.12.Фрагмент листа электронной таблицы Microsoft Excel с источниками информации для показателей, используемых в расчетах коэффициентов покрытия

Рис. 3.3.13.Фрагмент листа электронной таблицы Microsoft Excel с расчетом коэффициентов покрытия

Задание 3.3.3. По данным бухгалтерскую отчетность Форма №1 - №6 (Приложение 2-7) рассчитать коэффициенты покрытия.

Показатели оборачиваемости

Материальные оборотные активы являются материальной основой производимой продукции. В зависимости от отраслевой принадлежности фирмы основной удельный вес в этих активах может принадлежать запасам сырья и материалов, незавершенному производству или товарам для перепродажи. В целях унификации расчетных алгоритмов эти активы принято объединять в одну группу с условным названием «Производственные запасы». Необходимость наличия запасов, т. е. вложения денежных средств в сырье, материалы, незавершенное производство и готовую продукцию, обусловлена логикой производственного процесса.

Очевидно, что запасы представляют собой омертвление (хотя и вынужденное) денежных средств; однако без такого омертвления технологический процесс не может существовать, поэтому желательно максимально сократить продолжительность омертвления денежных средств в материальных запасах. Чем короче цикл трансформации средств, тем эффективнее производство.

На этом правиле и построены алгоритмы анализа эффективности использования этого вида активов, а основными индикаторами являются показатели оборачиваемости. Показатели оборачиваемости – относительные и характеризуют эффективность использования ресурсов (имущества) предприятия. Алгоритм расчета показателей оборачиваемости состоит в том, что выручка от реализации делится на величину показателя, оборачиваемость которого анализируется.

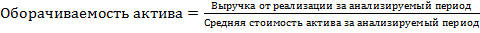

Оборачиваемость актива, единицей измерения которой служит количество оборотов, рассчитывается по формуле:

(3.4.5)

(3.4.5)

Показатели оборачиваемости в оборотах показывают, сколько раз обернулся в отчетном периоде тот или иной оборотный актив. Среднюю величину актива определяют исходя из бухгалтерского баланса по формуле среднего арифметического:

=

=  (3.4.6)

(3.4.6)

где  – остаток активов на начало периода,

– остаток активов на начало периода,  –остаток активов на конец периода.

–остаток активов на конец периода.

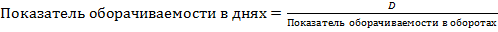

Показатель оборачиваемости в днях, т. е. продолжительность оборота, рассчитывается по формуле:

(3.4.7)

(3.4.7)

где D – количество дней в исследуемом периоде 27 (квартал – 90, полугодие – 180, год – 365).

Показатели оборачиваемости в днях показывают, на сколько дней омертвлены денежные средства в оборотных активах. Снижение показа- теля считается благоприятной тенденцией.

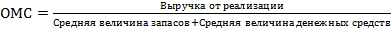

1. Коэффициент оборачиваемости оборотных средств (мобильных средств, подвижных средств) рассчитывается по формуле:

(3.4.8)

(3.4.8)

Коэффициент показывает скорость оборота мобильных средств. Рост показателя является положительной тенденцией, если наблюдается рост коэффициента материальных оборотных активов в динамике. Отрицательная тенденция – снижение коэффициента оборачиваемости материальных оборотных активов.

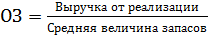

2. Коэффициент оборачиваемости материальных средств отражает число оборотов запасов за анализируемый период и рассчитывается по формуле:

(3.4.9)

(3.4.9)

Снижение показателя отражает относительное увеличение производственных запасов.

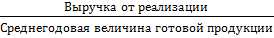

3. Коэффициент оборачиваемости готовой продукции показывает скорость оборота готовой продукции и рассчитывается по формуле:

ОГП =  (3.4.10)

(3.4.10)

Рост показателя означает увеличение спроса на продукцию предприятия, снижение показателя – затоваривание готовой продукцией.

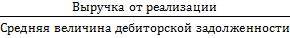

4. Коэффициент оборачиваемости дебиторской задолженности показывает скорость оборота дебиторской задолженности и рассчитывается по формуле:

=

=  (3.4.11)

(3.4.11)

Рост показателя отражает сокращение продаж в кредит, снижение – увеличение объема коммерческого кредита, предоставляемого предприятию.

5. Срок оборота дебиторской задолженности (в днях) характеризует средний срок погашения дебиторской задолженности и рассчитывается по формуле:  =

=  (3.4.12)

(3.4.12)

Снижение показателя расценивается как положительная тенденция, рост – как отрицательная тенденция.

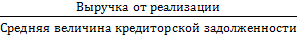

6. Коэффициент оборачиваемости кредиторской задолженности показывает расширение или снижение кредита, предоставляемого предприятию, и рассчитывается по формуле:

=

=  (3.4.13)

(3.4.13)

Рост коэффициента означает увеличение скорости оплаты задолженности предприятия, снижение – рост текущей кредиторской задолженности.

7. Период оборота кредиторской задолженности (в днях) отражает средний срок возврата текущих долгов предприятия и рассчитывается по формуле:  =

=  (3.4.14)

(3.4.14)

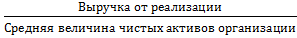

8. Коэффициент оборачиваемости собственного капитала показывает скорость оборота собственного капитала, отражает активность средств, которыми рискуют акционеры, и рассчитывается по формуле:

ОС =  (3.4.15)

(3.4.15)

Резкий рост показателя отражает повышение уровня продаж, существенное снижение – тенденцию бездействия части собственных средств.

Показатели продолжительности операционного (Ос) и финансового (Dc) циклов. Показатель продолжительности операционного цикла Оc отражает величину производственного процесса предприятия и рассчитывается по формуле:

= ОЗ+

= ОЗ+  (3.4.16)

(3.4.16)

где ОЗ – оборачиваемость запасов в днях; ОДз – период оборота дебиторской задолженности в днях.

Показатель продолжительности финансового цикла Dc отражает совместное влияние оборачиваемости дебиторской и кредиторской задолженности на эффективность циркулирования денежных средств и рассчитывается по формуле:

= Ос +

= Ос +  (3.4.17)

(3.4.17)

где ОКз – период обращения кредиторской задолженности в днях.

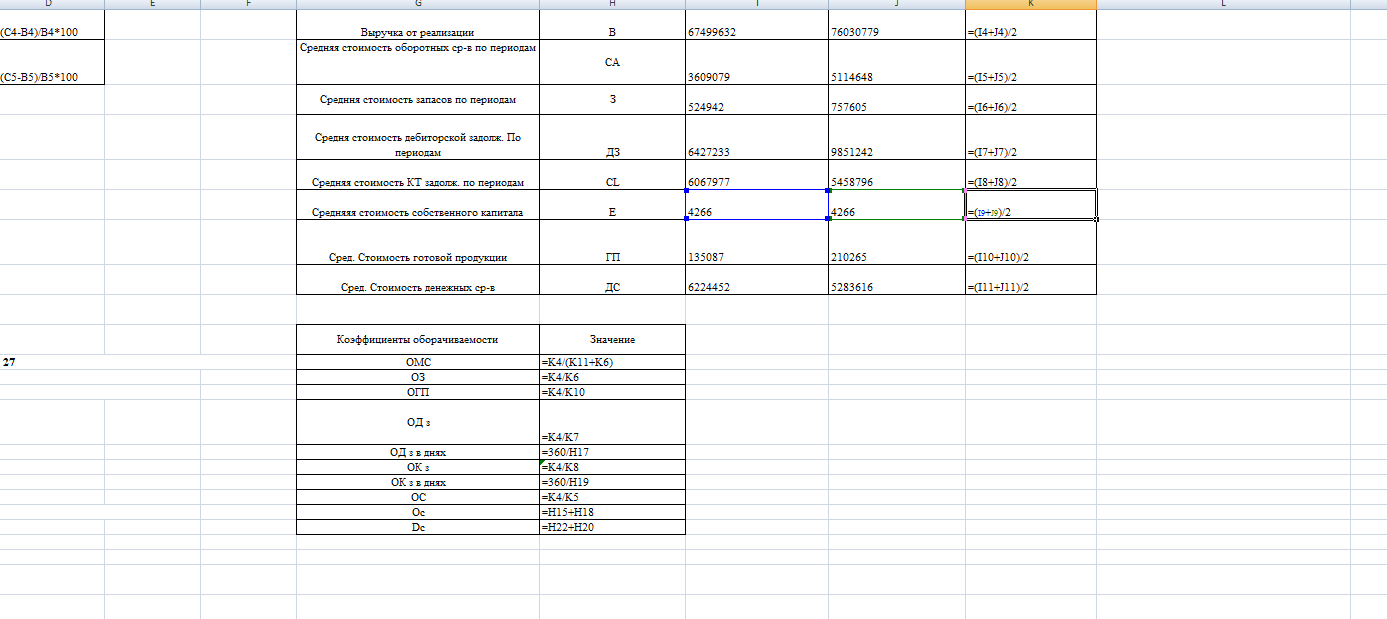

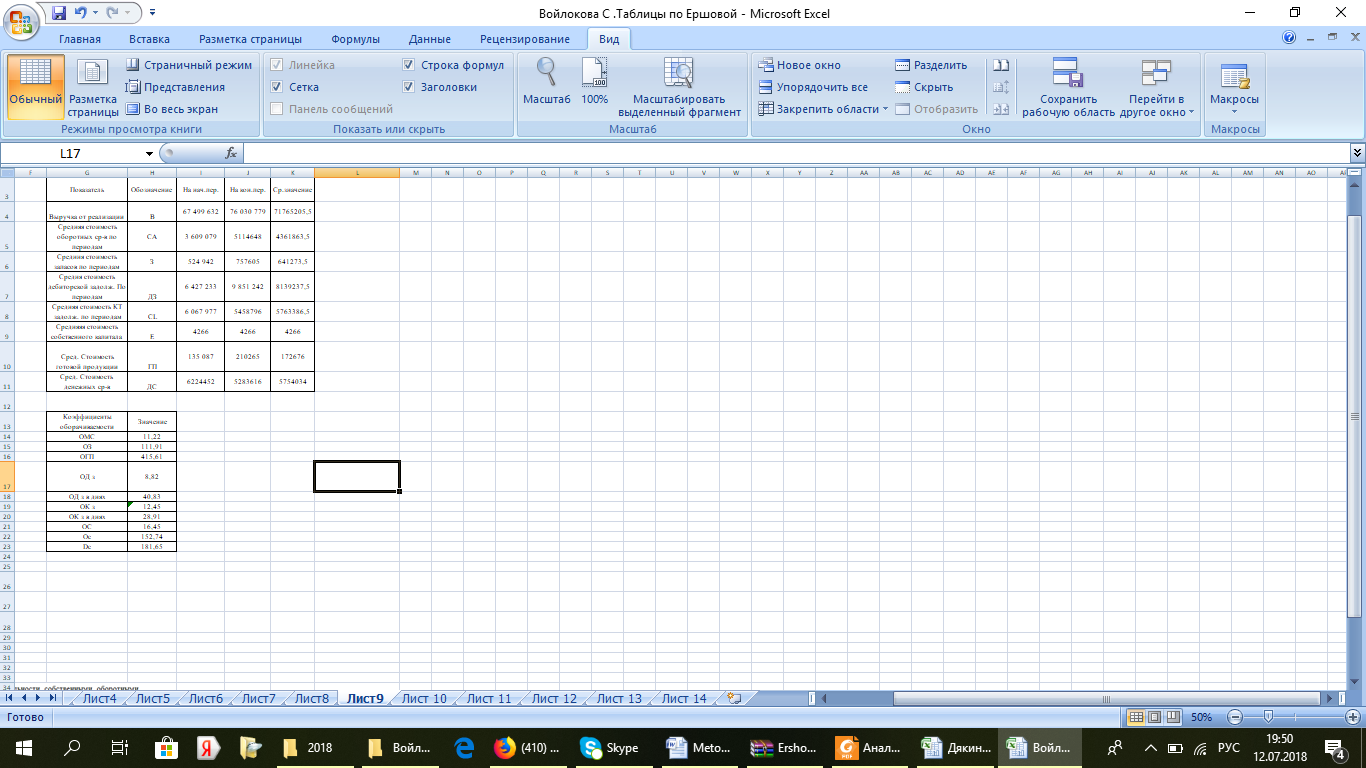

Данные для расчета коэффициентов оборачиваемости отражены в Рис. 34, где приведены источники информации для расчета.

Рис. 3.4.4. Фрагмент листа электронной таблицы Microsoft Excel с расчетными формулами расчета показателей коэффициентов оборачиваемости

Рис.3.4.5. Фрагмент листа электронной таблицы Microsoft Excel с расчетом коэффициентов оборачиваемости

Задание 3.4.3. По данным бухгалтерскую отчетность Форма №1 - №6 (Приложение 2-7) рассчитать коэффициентов оборачиваемости.

Анализ рентабельности

Анализ прибыльности предприятия может проводиться по абсолютным показателям, но их невозможно использовать для сопоставления, поэтому в практике используются относительные показатели, позволяющие проводить сопоставления различных хозяйствующих субъектов в пространственно-временном разрезе.

Рентабельность [от нем. rentable - доходный] - один из основных стоимостных качественных показателей эффективности производства на предприятии, объединении, отрасли в целом, характеризующий уровень отдачи затрат и степень использования средств в процессе производства и реализации продукции.

Коэффициенты рентабельности (доходности) представляют собой частный случай показателей эффективности, т. е. это отношение прибыли к затратам или ресурсам.

С другой стороны, рентабельность понимается гораздо шире, нежели эффективность. Исходя из базы расчета коэффициентов рентабельности, выделяют следующие группы:

• ресурсные, где база (знаменатель дроби) - стоимостные оценки ресурсов (капитал, материальные ресурсы);

• доходные, где база (знаменатель дроби) - показатели выручки от реализации товаров, продукции, работ, услуг.

Таким образом, в зависимости от того, с чем сравнивается выбранный показатель прибыли, выделяют две группы коэффициентов рентабельности:

• рентабельность инвестиций (капитала);

• рентабельность продаж.

ЗАКЛЮЧЕНИЕ

В данном учебном пособии содержатся наиболее важные для понимания аспекты анализа и диагностики финансово-хозяйственной деятельности предприятия.

Представленные материалы содержат наиболее нужную и полезную информацию, отобранную из достаточно большого количества современной серьезной научной и инструктивно-нормативной литературы.

Более того, в учебное пособие были включены некоторые достаточно сложные для изучения темы:

•методы оценки конкурентоспособности предприятия;

•методы рейтинговой оценки предприятия;

•антикризисное управление;

•иные разделы, важные для формирования высокопрофессионального специалиста-менеджера.

Учитывая специфику подготовки специалистов в техническом вузе, в учебное пособие были включены выдержки из нормативных материалов, необходимых для работы над курсовыми проектами.

В отдельный раздел включены задачи, позволяющие закрепить теоретические навыки.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Гражданский кодекс Российской Федерации. Ч.1. Федеральный закон от 30.11.94 № 51–ФЗ. Ч. 2. Федеральный закон от 26.01.96 № 14–ФЗ (Редакция от 23.05.2018N 116-ФЗ(с изм. и доп., вступ. в силу с 03.06.2018)

2. Федеральный закон «Об аудиторской деятельности» от 07.08.01 № 119–ФЗ Редакция от 30.12.2008 N 307-ФЗ (с изм. и доп., вступающими в силу с 01.01.2010)

3. Приказ Минфина России от 06.10.2008 N 106н (ред. от 28.04.2017) "Об утверждении положений по бухгалтерскому учету" (вместе с "Положением по бухгалтерскому учету "Учетная политика организации" (ПБУ 1/2008)", "Положением по бухгалтерскому учету "Изменения оценочных значений" (ПБУ 21/2008)") (Зарегистрировано в Минюсте России 27.10.2008 N 12522)

4. Приказ Минфина РФ от 06.07.1999 N 43н (ред. от 08.11.2010, с изм. от 29.01.2018) "Об утверждении Положения по бухгалтерскому учету "Бухгалтерская отчетность организации" (ПБУ 4/99)"

5. Приказ Минфина России от 06.05.1999 N 32н (ред. от 06.04.2015) "Об утверждении Положения по бухгалтерскому учету "Доходы организации" ПБУ 9/99" (Зарегистрировано в Минюсте России 31.05.1999 N 1791)

6. Приказ Минфина России от 06.05.1999 N 33н (ред. от 06.04.2015) "Об утверждении Положения по бухгалтерскому учету "Расходы организации" ПБУ 10/99" (Зарегистрировано в Минюсте России 31.05.1999 N 1790)

7. Приказ Минфина России от 02.07.2010 N 66н (ред. от 06.03.2018) "О формах бухгалтерской отчетности организаций" (Зарегистрировано в Минюсте России 02.08.2010 N 18023)

8. Приказ Минфина России от 28.08.2014 N 84н (ред. от 21.02.2018) "Об утверждении Порядка определения стоимости чистых активов" (Зарегистрировано в Минюсте России 14.10.2014 N 34299)

9. Приказ Минфина России от 10.12.2002 N 126н (ред. от 06.04.2015) "Об утверждении Положения по бухгалтерскому учету "Учет финансовых вложений" ПБУ 19/02" (Зарегистрировано в Минюсте России 27.12.2002 N 4085)

10. Приказ Минфина России от 19.11.2002 N 114н (ред. от 06.04.2015) "Об утверждении Положения по бухгалтерскому учету "Учет расчетов по налогу на прибыль организаций" ПБУ 18/02" (Зарегистрировано в Минюсте России 31.12.2002 N 4090)

11. Федеральный закон "О несостоятельности (банкротстве)" от 26.10.2002 N 127-ФЗ (последняя редакция)

12. Постановление Правительства РФ от 25.06.2003 N 367 "Об утверждении Правил проведения арбитражным управляющим финансового анализа"

13. "Положение о порядке и критериях оценки финансового положения юридических лиц - учредителей (участников) кредитной организации" (утв. Банком России 19.06.2009 N 337-П) (ред. от 21.06.2012) (Зарегистрировано в Минюсте России 16.07.2009 N 14356)

14. Приказ Минэкономики РФ от 01.10.1997 N 118 "Об утверждении Методических рекомендаций по реформе предприятий (организаций)"

15. Савицкая Г. В. Анализ хозяйственной деятельность [Текст]: учебное пособие /Г. В. Савицкая – 2-е изд. испр. и доп. - Минск: РИГТО, 2012. - 267 с.

16. Тимофеева Н.Ю. Оптимизация прогнозного бюджета оборотных средств предприятия с использованием облигационного портфеля / Н.Ю. Тимофеева, Л.П. Яновский // Финансы и кредит. – М., 2011. – № 13 (445). – с. 31-45.

17. Тимофеева Н.Ю. Практикум по построению Экономико-математических моделей управления производством/Тимофеева Н.Ю.//Елец: Елецкий государственный университет им. И. А. Бунина, 2014-83 с.

18. Тимофеева Н.Ю. Бюджетирование денежных средств предприятия с использованием моделей управления финансовым инвестиционным портфелем предприятия /Тимофеева Н.Ю.//Елец: Елецкий государственный университет им. И. А. Бунина, 2016-120 с.

19. Тимофеева Н.Ю. Практикум по комплексному анализу хозяйственной деятельности (продвинутый уровень) (учебно-методическое пособие) /Тимофеева Н.Ю.//Елец: Елецкий государственный университет им. И. А. Бунина, 2017-111 с.

20. Тимофеева Н.Ю. Комплексный анализ хозяйственной деятельности: Оборотные активы предприятия (учебно-методическое пособие) /Тимофеева Н.Ю.//Елец: Елецкий государственный университет им. И. А. Бунина, 2017-67 с.

21. Тимофеева Н.Ю. Комплексный анализ хозяйственной деятельности: Финансы предприятия (учебно-методическое пособие) /Тимофеева Н.Ю.//Елец: Елецкий государственный университет им. И. А. Бунина, 2017-66 с.

22. Шеремет А. Д. Теория экономического анализа: учебник. – 2-е изд., доп. – М.: ИНФРА-М, 2005. – 366 с.

ПРИЛОЖЕНИЕ 1. ЗАДАЧИ ПО АНАЛИЗУ ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

Задача П1

Величина текущих активов предприятия на конец отчетного года составила 3350 тыс. р., срочные обязательства предприятия – 2680 тыс. р.

Какой должна быть прибыль предприятия в последующие шесть месяцев, чтобы достигнуть нормативного значения коэффициента покрытия, равного двум, при условии, что сумма срочных обязательств не возрастет.

Задача П2

Имеется следующая информация:

Таблица П1

Исходные данные задачи П2

| Выручка от реализации | 3000000 |

| Соотношение выручки и величины собственных оборотных средств | 2:1 |

| Соотношение внеоборотных и оборотных средств | 4:1 |

| Коэффициент текущей ликвидности | 3:1 |

Рассчитайте:

· величину краткосрочной кредиторской задолженности;

· величину внеоборотных активов.

Задача П3

Приведены следующие данные о предприятии (тыс. руб.):

Таблица П2

Исходные данные задачи П3, тыс. руб.

| Внеоборотные активы | 1900 | |

| Оборотные средства: Дебиторская задолженность; производственные запасы; денежные средства | 505 350 150 5 | |

| Краткосрочные пассивы | 725 | |

| Кредиторская задолженность | 315 | |

| Начисления | 130 | |

| Заемные средства | 280 | |

| Чистый оборотный капитал | -220 | |

| Всего | 1680 |

Рассчитайте:

· коэффициент текущей ликвидности;

· коэффициент быстрой ликвидности.

Задача П4

Выручка фирмы – 45000 тыс. руб.; чистая рентабельность – 5 %; совокупные активы – 24000 тыс. руб. ; собственный капитал – 8000 тыс. руб.; выпущен 2000 тыс. обыкновенных акций. Привилегированные акции не выпускались. Определить значения показателей:

· чистая прибыль (после уплаты налогов);

· RОА;

· RОЕ;

· коэффициент оборачиваемости совокупных активов;

· балансовая стоимость акции.

Задача П5

Факторный анализ изменения результативного показателя выполнить способом относительных разниц.

Таблица П3

Исходные данные задачи П5, тыс. руб.

| Денежные средства и ликвидные ЦБ | 200,00 |

| Основные средства | 383,50 |

| Выручка от реализации | 2000 |

| Чистая прибыль | 150,00 |

| Коэффициент быстрой ликвидности | 2,0 |

| Коэффициент текущей ликвидности | 3,0 |

| DSO | 40 дней |

| ROE | 12 % |

| Акционерный капитал состоит только из обыкновенных акций; имеются также краткосрочная и долгосрочная кредиторская задолженность |

Рассчитать:

· величину дебиторской задолженности;

· краткосрочную кредиторскую задолженность;

· оборотные средства;

· общую сумму активов;

· ROA;

· акционерный капитал;

· долгосрочную кредиторскую задолженность.

Допустим, что по Вашим расчетам величина дебиторской задолженности 111,1 у. е. Предположим, что фирма сможет снизить свой DSO с 40 до 30 дней. Каким образом это скажется на движении денежных средств? Если бы полученные деньги были использованы для выкупа своих акций (по балансовой стоимости) и тем самым снижена величина акционерного капитала, как это повлияло бы на: ROE; ROA; структуру источников средств.

Задача П6

Имеются следующие исходные данные:

Таблица П4

Исходные данные задачи П6, тыс. руб.

| Исходные данные | Отчетный период | Предыдущий период |

| Денежные средства | 21 | 45 |

| Ликвидные ценные бумаги | 0 | 33 |

| Дебиторская задолженность | 90 | 66 |

| Запасы | 225 | 159 |

| Всего оборотных средств | 336 | 303 |

| Основные средства (первоначальная стоимость) | 450 | 225 |

| Износ | -123 | -78 |

| Основные средства (остаточная стоимость) | 327 | 147 |

| Всего активов | 663 | 450 |

| Кредиторская задолженность | 54 | 45 |

| Векселя к оплате | 9 | 45 |

| Начисления | 45 | 21 |

| Всего краткосрочных пассивов | 108 | 111 |

| Долгосрочные пассивы | 78 | 24 |

| Акционерный капитал | 192 | 114 |

| Нераспределенная прибыль | 285 | 201 |

| Долгосрочный капитал (всего) | 555 | 339 |

| Всего источников | 663 | 450 |

Таблица П5

Исходные данные задачи П6, тыс. руб.

| Выручка от реализации | 1365 |

| Затраты на производство реализованной продукции | 888 |

| Накладные расходы | 300 |

| Прибыль до вычета процентов и налогов | 177 |

| Проценты к уплате | 10 |

| Прибыль до вычета налогов | 167 |

| Налоги | 67 |

| Чистая прибыль | 100 |

Рассчитать:

1. Какой будет доля выплаты дивидендов в отчетном году?

2. Вывести расширенную формулу фирмы «DuPont» для фирмы по отчетному году.

3. Сделать выводы и сравнить со среднеотраслевыми показателями, если, расширенная формула фирмы «DuPont» по отрасли в отчетном году имела следующий вид:

Рентабельность продукции (6,52)

* ресурсоотдача (1,82)

* мультипликатор собственного капитала (1,77) = RОЕ (21 %).

Задача П7

Уровень рентабельности повысился на 8 % в связи с увеличением суммы прибыли на 2000 тыс. р. При этом прибыль возросла за счет увеличения объема продаж на 1500 тыс. р., за счет роста цен – на 1700 тыс. р., за счет роста себестоимости продукции – снизилась на 1200 тыс. р.

Определить, как изменился уровень рентабельности за счет каждого из указанных факторов методом пропорционального деления.

Задача П8

Себестоимость 1 т/км зависит от суммы затрат на создание и эксплуатацию автомобиля и среднегодовой его выработки.

Установлено, что за счет снижения среднегодовой выработки автомобиля себестоимость 1 т/км повысилась на 180 р.

При этом известно, что выработка снизилась:

а) из-за сверхплановых простоев машин на 5000 т/км;

б) сверхплановых холостых пробегов на 4000 т/км;

в) неполного использования грузоподъемности на 3000 т/км.

Определить изменение себестоимости под влиянием указанных выше факторов, используя:

а) метод пропорционального деления;

б) метод долевого участия.

Задача П9

Рассчитать способом абсолютных разниц влияние фактора структуры выпускаемой продукции на величину получаемой прибыли, используя следующую информацию:

Таблица П6

Исходные данные задачи П9, тыс. руб.

| Сорт продукции | Цена 1 т, р. | Объем реализации, т | Структура выпускаемой продукции | Выручка, тыс. р. | |||

| планируемой | фактической | планируемой | фактической | планируемой | фактической | ||

| 1 | 2700 | 225 | 200 | 0,9 | 0,8 | 607,5 | 540 |

| 2 | 2300 | 25 | 50 | 0,1 | 0,2 | 57,5 | 115 |

Задача П10

Рассчитать влияние факторов численности рабочих, количества отработанных дней, средней продолжительности рабочего дня, среднечасовой выработки на объем валовой продукции, используя методы: абсолютных и относительных разниц, цепных подстановок, процентных разностей и способ относительных разниц.

Таблица П7

Исходные данные задачи П10, тыс. руб.

| Показатель | Плановое значение | Фактическое значение | Абсолютное изменение | Выполнение плана, % |

| Объем выпускаемой продукции, тыс. р. | 160 000 | 240 000 | +80 000 | 150 |

| Среднегодовая численность рабочих, чел. | 1000 | 1200 | +200 | 120 |

| Отработано всеми рабочими за год: дней часов | 250 000 2 000 000 | 307 200 2 334 720 | +57 200 +334 720 | 122,88 116,736 |

| Среднегодовая выработка одного рабочего, тыс. р. | 160 | 200 | +40 | 125 |

| Количество отработанных дней одним рабочим за год | 250 | 256 | +6 | 102,4 |

| Среднегодовая выработка продукции одним рабочим, р. | 640 | 781,25 | +141,25 | 122,1 |

| Средняя продолжительность рабочего дня, ч | 8 | 7,6 | -0,4 | 96 |

| Среднечасовая выработка, р. | 80 | 102,796 | +22,796 | 128,5 |

Задача П11

Исследовать влияние факторов изменения величин основных фондов и фондоотдачи на изменение выпуска продукции, используя методы цепных подстановок и интегральный.

Таблица П8

Исходные данные задачи П11, тыс. руб.

| Показатели | Базовый период | Отчетный период |

| Объем выпуска продукции, млн. р. | 21 409 | 22 287 |

| Основные производственные фонды, млн. р. | 23 000 | 23 447 |

| Фондоотдача, копеек на рубль | 93,08 | 95,05 |

Задача П12

Рассчитать измерение объема выпуска продукции за счет повышения производительности труда методом цепной подстановки, используя следующую информацию:

Таблица П9

Исходные данные задачи П12, тыс. руб.

| Показатель | Плановое значение | Фактическое значение |

| Среднегодовая численность рабочих (СЧР), чел. | 1000 | 1200 |

| Среднегодовая выработка одного рабочего (СВР), тыс. р. | 160 | 200 |

| Объем выпускаемой продукции, тыс. р. | 160 000 | 240 000 |

Задача 13

Используя схему фирмы «DuPont» сравнить деятельность двух компаний на предмет участия в них своим капиталом по следующим показателям:

Таблица П10

Исходные данные задачи П13, тыс. руб.

| Компания | ROE, % | Рентабельность продукции, % | Использование производственных ресурсов, % | Финансовый леверидж |

| 1 | 26,9 | 5,6 | 1,2 | 4,0 |

| 2 | 11,3 | 6,2 | 1,3 | 1,4 |

ПРИЛОЖЕНИЕ 2. БУХГАЛТЕРСКИЙ БАЛАНС (ФОРМА №1)

| Наименование показателя | Код строки | На 31 декабря 2016 года | На 31 декабря 2015 года |

Актив

I. Внеоборотные активы

II. Оборотные активы

Пассив

III. Капитал и резервы

Движение капитала

Величина капитала на 31 декабря 2014 года (3200)

(2016 год)

Увеличение капитала - всего: (3310)

в том числе:

чистая прибыль (3311)

переоценка имущества (3312)

доходы, относящиеся непосредственно на увеличение капитала (3313)

дополнительный выпуск акций (3314)

увеличение номинальной стоимости акций (3315)

реорганизация юридического лица (3316)

Уменьшение капитала - всего: (3320)

в том числе:

убыток (3321)

переоценка имущества (3322)

расходы, относящиеся непосредственно на уменьшение капитала (3323)

уменьшение номинальной стоимости акций (3324)

уменьшение количества акций (3325)

реорганизация юридического лица (3326)

дивиденды (3327)

Изменения добавочного капитала (3330)

Изменения резервного капитала (3340)

Величина капитала на 31 декабря 2016 года (3300)

|

Чистые активы | |||

| Наименование показателя | Код строки | На 31 декабря 2016 года | На 31 декабря 2015 года |

| Чистые активы | 3600 | 531 701 | 421 226 |

ПРИЛОЖЕНИЕ 5. ОТЧЕТ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ (ФОРМА №4)

| Наименование показателя | Код строки | За 2016 год | |||||||||

|

ПРИЛОЖЕНИЕ 6. ОТЧЕТ О ЦЕЛЕВОМ ИСПОЛЬЗОВАНИИ ПОЛУЧЕННЫХ СРЕДСТВ (ФОРМА № 6)

Поступило средств | |||||||||||

| Вступительные взносы | 6210 | 0 | |||||||||

| Членские взносы | 6215 | 0 | |||||||||

| Целевые взносы | 6220 | 217 | |||||||||

| Добровольные имущественные взносы и пожертвования | 6230 | 0 | |||||||||

| Прибыль от приносящей доход деятельности организации | 6240 | 0 | |||||||||

| Прочие | 6250 | 0 | |||||||||

| Всего поступило средств | 6200 | 217 | |||||||||

|

Использовано средств | |||||||||||

| Расходы на целевые мероприятия в том числе: | 6310 | (0) | |||||||||

| социальная и благотворительная помощь | 6311 | (0) | |||||||||

| проведение конференций, совещаний, семинаров и т.п. | 6312 | (0) | |||||||||

| иные мероприятия | 6313 | (0) | |||||||||

| Расходы на содержание аппарата управления в том числе: | 6320 | (217) | |||||||||

| расходы, связанные с оплатой труда (включая начисления) | 6321 | (160) | |||||||||

| выплаты, не связанные с оплатой труда | 6322 | (0) | |||||||||

| расходы на служебные командировки и деловые поездки | 6323 | (0) | |||||||||

| содержание помещений, зданий, автомобильного транспорта и иного имущества (кроме ремонта) | 6324 | (57) | |||||||||

| ремонт основных средств и иного имущества | 6325 | (0) | |||||||||

| прочие | 6326 | (0) | |||||||||

| Приобретение основных средств, инвентаря и иного имущества | 6330 | (0) | |||||||||

| Прочие | 6350 | (0) | |||||||||

| Всего использовано средств | 6300 | (217) | |||||||||

| Остаток средств на конец отчетного года | |||||||||||

ВВЕДЕНИЕ

Компьютерное моделирование экономических процессов становится не объемлемым элементом подготовки современного экономиста. Данное учебное пособие ориентировано на формирование у студентов навыков практического выполнения достаточно сложного комплекса расчетов по комплексному анализу хозяйственной деятельности предприятия и проведению с ними вычислительных экспериментов.

В учебно-методическом пособии рассмотрены вопросы построения экономико-математических моделей основных типов задач комплексному анализу хозяйственной деятельности предприятия и способы их решения средствами табличного редактора Microsoft Excel. Рассмотрена методика анализа финансово-хозяйственной деятельности субъектов хозяйствования в условиях рыночной экономики. Значительное место отводится изложению методики комплексного анализа хозяйственной деятельности предприятия с учетом последних наработок в данной предметной области.

В пособие включены задания по всем темам, предусмотренных рабочей программой курса «Комплексный анализ хозяйственной деятельности предприятия». Задания по каждой теме содержат справочную информацию по расчетным формулам и методам, используемым при выполнении заданий. Чтобы облегчить понимание и ускорить овладение учебным материалом, в начале каждой темы приведено подробное решение типового задания с использованием Excel и делаются соответствующие выводы по результатам. Навыки, полученные при решении типового задания, закрепляются в процессе самостоятельной работы над выполнением контрольного задания.

ГЛАВА 1. ОСНОВЫ АНАЛИЗА И ДИАГНОСТИКИ ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

Дата: 2019-02-19, просмотров: 464.