СОВРЕМЕННЫЕ ПРОБЛЕМЫ ФИНАНСОВ, ЭКОНОМИКИ И МЕНЕДЖМЕНТА

МАТЕРИАЛЫ VI НАЦИОНАЛЬНОЙ

Научно-практической конференции

Обучающихся в Магистратуре и аспирантуре

Мая 2018 г.

Часть I

Калининград

Издательство ФГБОУ ВО "КГТУ"

2018

УДК 330.332

Редакционная коллегия:

Гл. редактор А. Г. Мнацаканян. д. э. н., проф., директор ИНОТЭКУ ФГБОУ ВО КГТУ; заместитель гл. редактора О. Н. Гегечкори, к. э. н., доцент, зам. директора по научной работе ИНОТЭКУ. Члены редколлегии: В. И. Кузин, к. э. н., доцент, зав. магистратурой ИНОТЭКУ; Н. А. Сберегаев, к. э. н., проф., зав. кафедрой управления производством ИНОТЭКУ; В. Л. Даниленков, к. э. н., доцент, зав. кафедрой учета, анализа и аудита ИНОТЭКУ; В. М. Муров, д. т. н., проф., зав. кафедрой торгового дела ИНОТЭКУ; Т. Э. Степанова, д. э. н., зав. кафедрой экономики организаций ИНОТЭКУ ФГБОУ ВО КГТУ. Выпускающий редактор Э. С. Круглова.

Современные проблемы финансов, экономики и менеджмента: матер. VI межвуз. научно-практ. конф. обучающихся в магистратуре и аспирантуре. – Калининград: Изд-во ФГБОУ ВО "КГТУ", 2018. – 383 с.

В сборнике представлены основные направления и тенденции развития экономики и менеджмента в России в современных условиях, анализируется и обобщается опыт компаний, функционирующих в условиях экономического кризиса, исследуются пути и способы развития этих компаний в существующих непростых условиях.

Отслеживаются актуальные вопросы теории и практики финансовой деятельности, представлены исследования в области современного менеджмента, различные аспекты экономики Калининградского региона, современные подходы в развитии торгового дела, бухгалтерского анализа, учета и аудита, маркетинг как современный инструмент управления, вопросы стратегического управления персоналом организации, а также задачи социального и экономического развития Калининградской области.

Материалы сборника будут полезны студентам экономических специальностей вузов и всем тем, кому интересна представленная тематика.

| УДК 330.332 © Федеральное государственное бюджетное образовательное учреждение высшего образования "Калининградский государственный технический университет", 2018. |

Содержание

Теория и практика современного менеджмента. 6

Балыко Т. Н., Гегечкори О. Н. ПРОБЛЕМА ПОДГОТОВКИ КАДРОВ ЖКХ И ПУТИ ЕЕ РЕШЕНИЯ.. 6

Баханович А. Н., Трубникова Е. И. ВОЗМОЖНОСТЬ ИСПОЛЬЗОВАНИЯ СОЦИОЛОГИЧЕСКИХ МЕТОДОВ ИССЛЕДОВАНИЯ ДЛЯ ПОВЫШЕНИЯ

ЭФФЕКТИВНОСТИ ПРЕДПРИЯТИЯ.. 9

Веткин Д. Н., Сбойлова Л. Е. ПОВЫШЕНИЕ ЭФФЕКТИВНОСТИ ПРОИЗВОДСТВА. ОСОБЕННОСТИ МЕНЕДЖМЕНТА ХОЛДИНГОВ В ЯПОНИИ.. 14

Вилсон Хосе Фонсека, Щерба Т. А. ИССЛЕДОВАНИЕ ОПЫТА ПРАКТИЧЕСКОГО ПРИМЕНЕНИЯ КОНЦЕПЦИИ БЕРЕЖЛИВОГО ПРОИЗВОДСТВА.. 17

Влодарчик Л. М., Беклемешева Е. В. МЕТОДИЧЕСКИЕ И ПРИКЛАДНЫЕ АСПЕКТЫ АНАЛИЗА ЭФФЕКТИВНОСТИ ИСПОЛЬЗОВАНИЯ ПРОИЗВОДСТВЕННО-ТЕХНИЧЕСКОЙ БАЗЫ ПРЕДПРИЯТИЯ.. 23

Дешевых Е. В. ИНФРАСТРУКТУРНЫЕ ВОЗМОЖНОСТИ КАЛИНИНГРАДСКОЙ ОБЛАСТИ.. 29

Земцова Е. В., Кубрак А. Д. ОСОБЕННОСТИ ОЦЕНКИ ЭФФЕКТИВНОСТИ ДЕЯТЕЛЬНОСТИ РЕСУРСОСНАБЖАЮЩИХ ПРЕДПРИЯТИЙ.. 34

Козлюк Е. А., Кубрак А. Д. СОВЕРШЕНСТВОВАНИЕ СТИМУЛИРОВАНИЯ ТРУДА ПЕРСОНАЛА НА ПРЕДПРИЯТИЯХ ТОРГОВЛИ НА ПРИМЕРЕ ООО "АВТОМАГ" 41

Колобков А. В., Алтунина В. В. СОВЕРШЕНСТВОВАНИЕ ОРГАНИЗАЦИОННОЙ СТРУКТУРЫ УПРАВЛЕНИЯ ПРЕДПРИЯТИЕМ.. 47

Коновалов А. С., Гегечкори О. Н. СТРАТЕГИЯ СЛИЯНИЙ И ПОГЛОЩЕНИЙ КОМПАНИЙ С УЧЕТОМ ОСОБЕННОСТЕЙ РОССИЙСКОГО РЫНКА.. 54

Коробов А. Ю., Кубрак А. Д. РАЗРАБОТКА СТРАТЕГИИ РАЗВИТИЯ ПРЕДПРИЯТИЯ 61

Михайлова Л. Н., Кубрак А. Д. СОВЕРШЕНСТВОВАНИЕ СИСТЕМЫ ПОВЫШЕНИЯ КВАЛИФИКАЦИИ ПЕРСОНАЛА СТРОИТЕЛЬНОЙ ОРГАНИЗАЦИИ НА ПРИМЕРЕ ООО "НОВЫЙ КРУГ" 65

Панкова Е. В., Коробов А. А., Трубникова Е. И. СТРАТЕГИЯ УПРАВЛЕНИЯ И ЕЕ РОЛЬ В РАЗВИТИИ ОРГАНИЗАЦИИ.. 71

Побрызганова М. А., Щерба Т. А. ИССЛЕДОВАНИЕ СУЩЕСТВУЮЩЕЙ БИЗНЕС-МОДЕЛИ КОМПАНИИ ООО "ЭЛЕМЕНТ ЛИЗИНГ" 74

Полтинин И. В., Трубникова Е. И. УСПЕШНЫЙ ОПЫТ УВЕЛИЧЕНИЯ РЕАЛИЗАЦИИ РЕСУРСА И СОКРАЩЕНИЯ ПОТЕРЬ НА СЕТЯХ ВОДОСНАБЖЕНИЯ.. 79

Саркисова В . В., Гегечкори О. Н. ОСОБЕННОСТИ АНАЛИЗА ЭФФЕКТИВНОСТИ СИСТЕМЫ МЕНЕДЖМЕНТА КАЧЕСТВА НА МЯСОПЕРЕРАБАТЫВАЮЩЕМ ПРЕДПРИЯТИИ.. 84

Симакович В. Я., Сбойлова Л. Е. АНАЛИЗ ДИНАМИКИ РАЗВИТИЯ ПЕРВИЧНОГО РЫНКА НЕДВИЖИМОСТИ НА ПРИМЕРЕ СТРОИТЕЛЬНЫХ КОМПАНИЙ КАЛИНИНГРАДА 91

Таран Ю. Е., Саванович С. В. АЛГОРИТМ УПРАВЛЕНИЯ ДИСТАНЦИОННОЙ ДЕЯТЕЛЬНОСТЬЮ В ИНФОРМАЦИОННОЙ ЭКОНОМИКЕ.. 96

Филиппов И. А., Щерба Т. А. ВЗАИМОСВЯЗЬ СТРАТЕГИЧЕСКОГО И ОПЕРАТИВНОГО ПЛАНИРОВАНИЯ ЧЕРЕЗ СИСТЕМУ СБАЛАНСИРОВАННЫХ ПОКАЗАТЕЛЕЙ (BSC) 104

Филиппов И. А., Щерба Т. А.ИССЛЕДОВАНИЕ МЕТОДИЧЕСКИХ ПОДХОДОВ К УПРАВЛЕНИЮ КОМПАНИЕЙ НА ОСНОВЕ СИСТЕМЫ КЛЮЧЕВЫХ ПОКАЗАТЕЛЕЙ.. 110

Харитонов Д. А., Огий О. Г. ЖИЛИЩНО-КОММУНАЛЬНОЕ ХОЗЯЙСТВО РЕГИОНА КАК СИСТЕМА УПРАВЛЕНИЯ.. 115

Цветков В. В., Заглада Т. П.,СОВРЕМЕННЫЕ КОНЦЕПЦИИ УПРАВЛЕНИЯ ЧЕЛОВЕЧЕСКИМИ РЕСУРСАМИ.. 119

Цугунян Т. А., Гегечкори О. Н. СТРАТЕГИЯ ДИВЕРСИФИКАЦИИ КАК МЕХАНИЗМ ПОВЫШЕНИЯ ЭКОНОМИЧЕСКОЙ УСТОЙЧИВОСТИ ПРОИЗВОДСТВЕННОЙ КОМПАНИИ 123

Черкасова Ю. В., Горбунова В. Б. СОВРЕМЕННЫЕ ОСОБЕННОСТИ УПРАВЛЕНИЯ КОНКУРЕНТОСПОСОБНОСТЬЮ ПРЕДПРИЯТИЯ В СТРОИТЕЛЬНОЙ ОТРАСЛИ.. 128

Юрчук И. А., Гегечкори О. Н. МЕТОДЫ ИССЛЕДОВАНИЯ ВНЕШНЕЙ СРЕДЫ КОМПАНИИ ООО "ARKOS" ПРИ ВЫХОДЕ НА РОССИЙСКИЙ РЫНОК. 136

Современные подходы к корпоративным финансам и оценке бизнеса. 142

Афанасьев М. С., Никитина Н. В. АКТУАЛЬНЫЕ ПРОБЛЕМЫ И ПУТИ РЕШЕНИЯ ФОРМИРОВАНИЯ ТОВАРНОЙ ПОЛИТИКИ ПИЩЕВОГО ПРЕДПРИЯТИЯ.. 142

Бекасов Г. В., Корнева О. В. ОСОБЕННОСТИ СИСТЕМ ВНУТРИФИРМЕННОГО ПЛАНИРОВАНИЯ И БЮДЖЕТИРОВАНИЯ НА СЕТЕВЫХ ЭНЕРГЕТИЧЕСКИХ ПРЕДПРИЯТИЯХ 147

Бирбичадзе Л. В., Мнацаканян А. Г. ПОНЯТИЕ "ФИНАНСОВАЯ ПОЛИТИКА ПРЕДПРИЯТИЯ" И ФАКТОРЫ, НА НЕЕ ВЛИЯЮЩИЕ.. 152

Богомолова Е. С., Романова Т. В. ПОДХОДЫ К ОЦЕНКЕ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ДЕЯТЕЛЬНОСТИ КОМПАНИЙ ТЕЛЕКОММУНИКАЦИОННОГО РЫНКА РОССИИ.. 157

Бушманова Е. Н., Акматалиева А. С.ОСОБЕННОСТИ ОЦЕНКИ ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ В СИСТЕМЕ УПРАВЛЕНИЯ АВТОНОМНОГО УЧРЕЖДЕНИЯ 165

Величко Э.А., Кохан А. Н. ИССЛЕДОВАНИЕ ФИНАНСОВОЙ УСТОЙЧИВОСТИ ПРЕДПРИЯТИЙ АГРОПРОМЫШЛЕННОГО КОМПЛЕКСА.. 171

Винникова М. С., Кохан А. Н. РАЗРАБОТКА ФИНАНСОВОЙ СТРАТЕГИИ РАЗВИТИЯ ПРЕДПРИЯТИЯ НА ПРИМЕРЕ ООО "МП ТЕХНОЛОГИИ" 178

Горбатюк С. М., Кубрак А. Д. ПЕРСПЕКТИВЫ РАЗВИТИЯ ФИНАНСОВОГО ЛИЗИНГА КАК ФОРМЫ ФИНАНСИРОВАНИЯ ПРОИЗВОДСТВЕННЫХ ФОНДОВ.. 184

Горбачев С. В., Мнацаканян А. Г. ОСОБЕННОСТИ ПРИМЕНЕНИЯ ИНФОРМАЦИОННЫХ ТЕХНОЛОГИЙ В СФЕРЕ ОБРАЗОВАНИЯ.. 189

Горох К. И., Кохан А. Н. ИССЛЕДОВАНИЕ ФИНАНСОВОГО ПОЛОЖЕНИЯ ОРГАНИЗАЦИИ 193

Гумбатова Э. М., Крамаренко И. А. ПОВЫШЕНИЕ ЭФФЕКТИВНОСТИ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ ЗА СЧЕТ ИСПОЛЬЗОВАНИЯ ЭФФЕКТА ФИНАНСОВОГО ЛЕВЕРИДЖА.. 199

Егорова Е. С., Мартыненко О. В. РОЛЬ НАЛОГОВОГО ПЛАНИРОВАНИЯ В РАЗВИТИИ ОРГАНИЗАЦИИ.. 203

Калашникова И. В., Корнева О. В. ОСОБЕННОСТИ ОЦЕНКИ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЙ ЭНЕРГЕТИЧЕСКОГО СЕТЕВОГО КОМПЛЕКСА.. 208

Кашникова В. А., Евстафьев К. А. ФИНАНСОВАЯ БЕЗОПАСНОСТЬ ПРИ ИСПОЛЬЗОВАНИИ ИНВЕСТИЦИОННЫХ ИНСТРУМЕНТОВ.. 214

Кишкина Е. В., Кохан А. Н. ИССЛЕДОВАНИЕ ФИНАНСОВЫХ РИСКОВ ПРЕДПРИЯТИЯ (НА ПРИМЕРЕ ПАО "ЛУКОЙЛ") 219

Климанова Е. Н., Никитина Н. В. ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ СТОИМОСТИ АКЦИЙ БАНКА ВТБ (ПАО) 225

Князева Е. В., Кохан А. Н. ИССЛЕДОВАНИЕ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ АО "ЯНТАРЬЭНЕРГО" 232

Кнуров Е. М., Голощапова О. С. ОСОБЕННОСТИ УПРАВЛЕНИЯ ПАРАМЕТРАМИ ИННОВАЦИОННОГО ПРОЕКТА НА ПРЕДПРИЯТИИ В ГАЗОВОЙ ОТРАСЛИ 236

Кондратюк М. В., Карлов А. М. СРАВНИТЕЛЬНАЯ ОЦЕНКА ОТЕЧЕСТВЕННЫХ И ЗАРУБЕЖНЫХ МЕТОДИК АНАЛИЗА ФИНАНСОВОГО СОСТОЯНИЯ.. 243

Косичкина К. С., Бильчак В. С. ИНСТРУМЕНТЫ СОВЕРШЕНСТВОВАНИЯ МЕХАНИЗМА ФИНАНСОВОГО ОБЕСПЕЧЕНИЯ АВТОНОМНЫХ УЧРЕЖДЕНИЙ В РОССИЙСКОЙ ФЕДЕРАЦИИ.. 248

Козлова К. И., Кохан А. Н. ИССЛЕДОВАНИЕ ФИНАНСОВЫХ ВЛОЖЕНИЙ ПРЕДПРИЯТИЯ.. 253

Кричевский М. И., Пупыкин В. В., Заступов А. В. СОВРЕМЕННЫЕ МЕТОДЫ ОЦЕНКИ РИСКОВ ИНВЕСТИРОВАНИЯ.. 259

Крист И. М., Кохан А. Н. ПРОБЛЕМЫ И ПУТИ ОПТИМИЗАЦИИ ЗАДОЛЖЕННОСТИ НАСЕЛЕНИЯ ЖИЛИЩНО-КОММУНАЛЬНОГО ХОЗЯЙСТВА.. 263

Космынин А. С., Мнацаканян А. Г. РЕСТРУКТУРИЗАЦИЯ ПРЕДПРИЯТИЯ НА ОСНОВЕ СЛИЯНИЯ И ПОГЛОЩЕНИЯ.. 270

Космынин А. С., Мнацаканян А. Г. СОВРЕМЕННЫЕ ПОДХОДЫ В ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ КАЛИНИНГРАДСКОЙ ОБЛАСТИ НА ПРИМЕРЕ

ООО "ПЛАСТИКАТ-СЕРВИС" 276

Кондратова А. В., Кохан А. Н. К ВОПРОСУ ОЦЕНКИ ИНВЕСТИЦИОННОЙ

ПРИВЛЕКАТЕЛЬНОСТИ КАЛИНИНГРАДСКОЙ ОБЛАСТИ.. 280

Ловецкий Е. Ю., Евстафьев К. А. МЕТОДИЧЕСКИЕ ПОДХОДЫ К ОРГАНИЗАЦИИ СИСТЕМЫ БЮДЖЕТИРОВАНИЯ В АВТОНОМНЫХ УЧРЕЖДЕНИЯХ.. 286

Ловецкий Е. Ю., Евстафьев К. А. ОРГАНИЗАЦИЯ ВНУТРИФИРМЕННОГО БЮДЖЕТИРОВАНИЯ ПРИ СЛИЯНИИ МУНИЦИПАЛЬНЫХ АВТОНОМНЫХ УЧРЕЖДЕНИЙ 291

Лысенина Е. С., Кохан А. Н. СРАВНИТЕЛЬНЫЙ АНАЛИЗ, ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ УСЛОВИЙ КРЕДИТОВАНИЯ АПК. 296

Маклакова К. Б., Евстафьев К. А. ИЗМЕНЕНИЕ РЕГУЛЯТИВНЫХ ПОДХОДОВ К ДОСТАТОЧНОСТИ КАПИТАЛА БАНКА.. 301

Мельник А. С., Голощапова О. С. НЕКОТОРЫЕ ВОПРОСЫ К РАССЧЕТУ НАЛОГОВОЙ НАГРУЗКИ ПРЕДПРИЯТИЯ.. 307

Орлова М. С., Романова Т. В. СОВРЕМЕННЫЕ ПОДХОДЫ К РАЗРАБОТКЕ СТРАТЕГИИ ФИНАНСОВОГО ОЗДОРОВЛЕНИЯ ПРЕДПРИЯТИЯ.. 314

Панарина Д. С. ОСОБЕННОСТИ ПОНЯТИЯ "РИСК": НОВЫЙ ВЗГЛЯД.. 319

Попов Б. С., Кохан А. Н. ВЫБОР И ОБОСНОВАНИЕ НАПРАВЛЕНИЯ ПОВЫШЕНИЯ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ПРЕДПРИЯТИЯ.. 323

Пупыкин В. В., Кричевский М. И., Заступов А. В. МЕТОДИЧЕСКИЕ ПОДХОДЫ К ОЦЕНКЕ ФИНАНСОВОГО СОСТОЯНИЯ БИЗНЕСА.. 327

Роменков К. Б., Горбунова В. Б. СОВРЕМЕННЫЕ ПОДХОДЫ К РАЗРАБОТКЕ ФИНАНСОВОЙ ПОЛИТИКИ ПРЕДПРИЯТИЯ.. 331

Саржан Д. А., Романова Т. В. К ВОПРОСУ О ДИАГНОСТИКЕ И РАЗРАБОТКЕ МЕХАНИЗМА АНТИКРИЗИСНОГО УПРАВЛЕНИЯ.. 338

Селезнева Д. А., Черногузова Т. Н. АНАЛИЗ ТЕНДЕНЦИЙ РАЗВИТИЯ ПРОМЫШЛЕННЫХ ПРЕДПРИЯТИЙ КАЛИНИНГРАДСКОЙ ОБЛАСТИ.. 345

Соколова П. В., Побегайло М. Г. ОСОБЕННОСТИ ОБЕСПЕЧЕНИЯ ФИНАНСОВОЙ БЕЗОПАСНОСТИ ПРЕДПРИЯТИЯ В СОВРЕМЕННЫХ РЫНОЧНЫХ УСЛОВИЯХ.. 350

Я. А. Сырисько, Саченок Л. И. РАЗРАБОТКА СТРАТЕГИИ ПРЕДПРИЯТИЯ ПИЩЕВОЙ ПРОМЫШЛЕННОСТИ НА ОСНОВЕ SWOT- И PEST-АНАЛИЗА

НА ПРИМЕРЕ ООО "ЦАРЬ-ХЛЕБ" 356

Тимуршина А. Р., Власенко Р. Д. МЕТОДОЛОГИЧЕСКИЕ ПОДХОДЫ К АНАЛИЗУ И ОЦЕНКЕ ФИНАНСОВОЙ УСТОЙЧИВОСТИ КОММЕРЧЕСКОЙ ОРГАНИЗАЦИИ.. 364

Титов И. И., Мнацаканян А. Г. ПОСТРОЕНИЕ ИНФОРМАЦИОННОЙ ИНФРАСТРУКТУРЫ ПРЕДПРИНИМАТЕЛЬСКОЙ ДЕЯТЕЛЬНОСТИ.. 371

Титова И. В., Мнацаканян А. Г. УПРАВЛЕНИЕ ФИНАНСОВЫМИ РИСКАМИ В ОТРАСЛЕВОМ ВУЗЕ.. 375

ПРОБЛЕМА ПОДГОТОВКИ КАДРОВ ЖКХ И ПУТИ ЕЕ РЕШЕНИЯ

Т. Н. Балыко, студентка 1 курса магистратуры ИНОТЭКУ ФГБОУ ВО "Калининградский государственный технический университет",

Е. И. Трубникова

Статья посвящена возможности применения результатов социологических исследований для повышения эффективности предприятия. Раскрыто содержание социологических методов, относящихся к сбору первичной информации, которые используются при проведении исследований.

социологические исследования, повышение эффективности, оценка эффективности.

Современные условия развития экономики требуют повышения эффективности всех направлений деятельности промышленных предприятий, освоения новых технологий, поиска резервов снижения затрат и обеспечения качества выполняемых работ. В условиях необходимости роста эффективности бизнеса и ограниченности возможностей привлечения дополнительных ресурсов существенное значение приобретают вопросы интенсивного использования уже имеющихся ресурсов предприятия.

Под влиянием практической деятельности вырос интерес к проблеме эффективности производства в рыночных условиях. За последнее время расширился круг исследователей, занимающихся данной тематикой, но, тем не менее, многие аспекты оценки эффективности производства недостаточно раскрыты и нуждаются в дальнейшей разработке. Особенно актуальным в сложном процессе проведения реформ является создание механизма использования оценки эффективности как инструмента для повышения эффективности производства.

Нами рассмотрены методы социологического исследования, формирующие индикаторы, на основе которых руководство предприятия сможет принять решение, каким образом и с помощью каких механизмов можно повысить эффективность деятельности предприятия.

Эмпирическое социологическое исследование - это система логически взаимосвязанных методологических, методических и организационно-технических процедур, которые нацелены на получение достоверных данных об изучаемом явлении или процессе [1].

В социологическом исследовании выделяются два класса методов и технических приемов работы с эмпирическими данными. Класс А образуют методы и техника, относящиеся к сбору первичной информации, класс В — методы и техника, относящиеся к обработке и анализу исходных данных.

Методы социологического исследования, относящиеся к сбору первичной информации, можно разделить на две группы: первая группа - это опросные, куда входят анкетирование и интервью; вторая группа - неопросные. Это наблюдение, анализ документов и эксперимент.

Опрос является методом сбора первичной информации в ходе непосредственного (интервью) или опосредованного (анкетирование) взаимодействия исследователя с респондентом с целью получения оценочной или фактуальной информации индивидуального и общественного значения.

Во второй половине XIX века произошло становление опроса как метода исследования, что привело к тому, что опросный метод начал развиваться в трёх направлениях: как вспомогательный технический прием получения фактографических данных в статистических обследованиях (переписи населения, учеты урожаев, скота и т. п.), как метод изучения фактов сознания (оценок, мнений, суждений) экспертами при разработке и обсуждении государственных и законодательных решений, как метод изучения общественного мнения [1].

Респондентом называют участника социологического опроса, который непосредственно отвечает на вопросы, дает необходимую первичную эмпирическую информацию об изучаемых явлениях и процессах интервьюеру или анкетеру.

Интервьюером называют лицо, которое проводит интервью, вступая с респондентом во взаимодействие с целью получения необходимой для исследования информации.

Анкетный опрос предполагает жестко фиксированный порядок, содержание и форму вопросов, ясное указание способов ответа, причем они регистрируются опрашиваемым либо наедине с самим собой (заочный опрос), либо в присутствии анкетера (прямой опрос) [2].

На практике данный метод широко используется, когда для получения достоверных данных необходима анонимность респондента. Метод анкетирования может помочь определить неформального лидера в группе, выявить проблемы в межличностной коммуникации, которые мешают работе предприятия, определить основную мотивацию работников к труду и т. д.

Индивидуальное интервью является устным видом опроса, который предполагает, что "контакт между исследователем и респондентом опосредуется, кроме анкеты, еще одним звеном — интервьюером" [3]. Исследователь сам регистрирует ответы.

Интервью обладает рядом преимуществ перед анкетным опросом. В первую очередь, это получение более полной, достоверной и глубокой информации. Главными недостатками являются отсутствие анонимности, что зачастую ведет к искажению информации, и низкая оперативность.

Выделяют следующие виды индивидуального интервью:

1) при формализованном интервью с закрытыми вопросами общение интервьюера и респондента жестко регламентировано с помощью детально разработанной анкеты и плана проведения опроса;

2) при проведении свободного интервью заранее определяется только тема беседы, а также примерные ключевые направления обсуждения; обычно свободное интервью используется как предварительный или подготовительный метод исследования.

Групповое интервью предполагает групповую дискуссию, в ходе которой её модератор выясняет отношение участников к определенному (-ым) вопросу (-ам). Данный метод характеризует ограниченное количество участников (обычно не превышает 10 человек), отбор которых происходит сообразно цели исследования.

Экспертный опрос является одним из разновидностей социологического опроса, который предполагает опрос экспертов, т. е. лиц, имеющих расширенные знания о том или ином предмете.

Функциями экспертного опроса являются диагностическая, информационно-контрольная, прогностическая и проектировочная. Первая подразумевает освидетельствование состояния социального объекта, вторая - это изучение полученной информации, для того чтобы установить, достоверна она или нет, а затем внесение соответствующих корректив, если присутствует искажение. Прогностическая функция - это определение возможного состояния изучаемого объекта в краткосрочной, среднесрочной и долгосрочной перспективе и сценариев их достижения, тогда как проектировочная функция подразумевает выработку рекомендаций, необходимых для принятия управленческих решений.

Область применения экспертного опроса включает в себя нормирование, проектирование, диагностику, а также прогнозирование состояний изучаемого объекта для последующих шагов к принятию управленческих решений. Достоинствами данного метода являются его простая организация, небольшое количество участников, а также возможность задавать вопросы напрямую, избегая необходимости в составлении инструкции. Ограничения: трудность организации встреч экспертов и тенденция к усреднению мнений в некоторых методиках экспертного опроса, что ограничивает возможности их использования в нестандартных ситуациях.

Метод "мозговой атаки" или "мозгового штурма" - разновидность экспертного опроса, который направлен на коллективный поиск решения проблемы или принятия управленческих решений в ходе свободной беседы на заданную тему в течение 2-3 часов. Основа метода - это преодоление боязни неудачи, страха показаться смешным и т. д., что достигается за счет отказа от любых отношений субординации и негативных оценок предлагаемых решений из-за угрозы разрушения атмосферы доверия.

Анализ документов представляет собой процесс воссоздания объективной действительности и понимание соотношения текста с реальностью. Документ содержит в зафиксированном по установленным формам и правилам виде информацию о прошлом или современности, необходимую для научно-исследовательских и практических целей.

По способу хранения информации документы подразделяются на письменные, изобразительные, звуковые и комплексные; по научной функции - целевые и наличные; по степени персонификации - личные и безличные; по источнику информации - первичные и вторичные.

Анализ документов - метод исследования текстовых сообщений, содержащихся в любых документах, который позволяет изучить прошедшие события, непосредственное наблюдение или опрос участников которых уже невозможны. Метод оперативен и не требует больших затрат, однако имеет существенные ограничения: сложно оценить достоверность информации и надежность документов; временное "отставание" при значительных объемах информации может вести к систематическим ошибкам. Анализ документов может выступать в качестве единственного, основного или дополнительного метода социологического исследования.

Анализ документов подразделяется на следующие виды:

· Контент-анализ, который представляет собой перевод текстовой информации в количественную для дальнейшей статистической обработки и содержательной интерпретации выявленных числовых закономерностей. Метод может позволить проанализировать конкурентную среду, выявив сильные и слабые стороны продукта. Кроме того, с помощью контент-анализа можно определить покупательскую способность на данный момент времени, а также в динамике, что поможет предприятию выстроить грамотную ценовую политику.

· Наблюдение - представляет собой непосредственную прямую регистрацию исследователем социальных явлений (процессов, событий и т. д.), свидетелем которых он является. В качестве данного метода может выступать любая полевая процедура, например, опрос. Наблюдение - это общенаучный метод, использование которого в социологии имеет некоторые ограничения ввиду того, что социальные явления не всегда могут поддаваться слуховому, визуальному восприятию.

Преимуществами данного метода являются оперативность, непосредственность и общедоступность (в том числе для любого начинающего исследователя). Среди недостатков можно выделить трудоемкость и риск отсутствия объективного восприятия у исследователя.

Метод наблюдения можно эффективно реализовать при исследовании управленческих моделей предприятия, например, наблюдая за взаимодействием сотрудников одного отдела, межведомственными коммуникациями, что позволит оценить эффективность деятельности топ-менеджмента.

· Эксперимент - это средство получения новых знаний за счет изучения искусственно созданной ситуации и вместе с тем - это способ изменения социальной действительности. Фундаментальный эксперимент эффективен, но в то же время является самым дорогостоящим методом. Его суть заключается в разработке исследовательской стратегии, в ходе которой происходит целенаправленное наблюдение за одними характеристиками явления (процесса) под воздействием изменения других.

Основными понятиями экспериментального метода являются:

- предмет - характеризует отношения и связи между свойствами изучаемого объекта; переменные, которые отображаются в виде эмпирических показателей категории анализа, делятся на независимые и зависимые;

- экспериментальная ситуация - это совокупность условий проведения эксперимента, которая задана системой переменных;

- объект - единицы (или участники) эксперимента, формирующие контрольную и экспериментальную группы.

Существуют следующие виды экспериментов:

- истинные и квазиэксперименты,

- натурные и натуралистические,

- полевые и лабораторные,

- параллельные и последовательные,

- многофакторные и однофакторные,

- активные и пассивные.

Квазиэксперимент характеризуется отсутствием влияния экспериментатора на участника.

Обоснованность вывода в социальном эксперименте обеспечивается благодаря трем принципам планирования: контролю над уровнем независимой переменной; изоляции "шумов" (влияния посторонних факторов на зависимую переменную); многократному воспроизведению полученных результатов [5].

Данный метод применим, например, для изучения мотивации труда на предприятии. Можно провести следующий натурный эксперимент:

Цель эксперимента - оценить, как изменение в системе оплаты труда может мотивировать сотрудников предприятия.

Контрольные группы - три отдела предприятия.

В ходе эксперимента следует оценить показатели эффективности (для отдела продаж возможен коэффициент KPI) до изменений в системе оплаты труда и после.

Выводы формируются на основе двух выбранных исследователем групп с дополнительной проверкой на третьей группе (контрольной).

Инструментарий социологии помогает проводить комплексный анализ деятельности предприятия, а также выработать на основе полученных данных управленческие решения, которые могут быть направлены на повышение эффективности деятельности. Полученные результаты исследований позволят спрогнозировать пути дальнейшего развития предприятия.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Пузанова Ж. В., Троцук И. В., Витковская М. И. Практикум по курсу "Методология и методика социологических исследований". – М.: Изд. дом "Высшее образование и наука", 2015.

2. Мосичев А. В. Влияние формулировки вопроса на результаты эмпирических социологических исследований (аналитический обзор) // Методология и методы социологических исследований. – Кемерово: ИСРосАН, 1996.

3. Рабочая книга социолога / под ред. проф. Г. В. Осипова. – М.: КомКнига, 2006.

POSSIBILITY OF USING SOCIOLOGICAL METHODS OF RESEARCH FOR IMPROVING THE EFFICIENCY OF THE ENTERPRISE

A. Bakhanovich, E. Trubnikova

The article is devoted to the possibility of applying the results of sociological research to improve the efficiency of the enterprise. The content of sociological methods relating to the collection of primary information that is used in research is disclosed.

УДК 658.562.012.7

Л. Е. Сбойлова

В статье проведен анализ основных особенностей японского менеджмента с целью изучения возможностей повышения производительности труда. Были рассмотрены современные методы управления в японской компании Yamasa House Co.

японский менеджмент, эффективность производства, производительность труда.

Эффективность производства - это отношение общей стоимости произведенного продукта к затратам труда и издержкам производства. Одним из главных показателей для измерения эффективности производства является производительность труда.

Производительность труда показывает количество продукции, которое было выпущено за промежуток времени. У нее есть две составляющие: это экономический и управленческий факторы. Повышение эффективности экономических решений в большинстве случаев требует больших затрат ресурсов и денег, а управленческие, напротив, имеют крайне динамичные показатели при минимуме затраченных ресурсов. По данным разных исследователей, производительность труда персонала российских предприятий составляет менее 50 % от необходимого уровня. Это значит, что компании выплачивают персоналу 100 % заработной платы, а взамен получают менее 50 % отдачи [1].

По признанию специалистов, японская система менеджмента предприятий является одной из самых эффективных в мире. Ее элементы используют на своих предприятиях многие европейские холдинги. Хотя целиком данная система не может быть использована в Европе, поскольку японские работники имеют особый менталитет, который и позволяет реализовать ее на практике, но многие элементы имеют весьма общий характер и могут быть внедрены на российских предприятиях.

В сравнении с американской экономикой, где основной целью менеджмента является получение максимальной прибыли путем снижения затрат на содержание рабочей силы, в японской экономике большую роль играет человеческий фактор и мотивация персонала. Японцы вкладывают средства в образование персонала и стараются создать атмосферу с благоприятным социальным климатом, в которой сотрудники будут ставить интересы компании выше собственных. Нами будут рассмотрены основные элементы управления, которые используются в холдингах Японии для достижения этих целей, на примере крупной среднестатистической компании Yamasa House Co, которая занимается строительством недвижимости.

Главная особенность, являющаяся очень редкой за пределами Японии, - это система пожизненного найма. В этой системе работники устраиваются на предприятия на очень долгий срок, плоть до пенсионного возраста. При этом работник не может быть уволен, если он не совершил уголовного преступления. Увольнение до ухода на пенсию создает огромные проблемы с последующим трудоустройством. Сотрудники понимают, что их личное благополучие напрямую связано с благосостоянием компании, а работодатели не боятся, что деньги и время, вложенные в повышение квалификации сотрудников, уйдут из компании к конкурентам.

В Японии очень активно практикуют наем будущих работников на последнем курсе колледжей или университетов. Это позволяет не только привлечь в компанию новых преданных сотрудников, но и стимулирует студентов к более качественному обучению. Yamasa House Co последние 5 лет стабильно нанимает от четырех до пяти выпускников, предлагая им пожизненную систему контракта, и устраивает им выпускные экзамены в рамках мероприятий по применению и корректировке знаний.

Кроме того, будущая зарплата напрямую связана с образованием. Еще с послевоенного периода сохранилась тенденция роста зарплаты в зависимости от образования. Это произошло в результате того, что после войны в Японии очень не хватало высококвалифицированной рабочей силы, поэтому высококвалифицированные рабочие привлекались путем высокой заработной платы.

Yamasa House Co ежемесячно проводит внутренние учебные занятия, приглашая независимых экспертов, чтобы сотрудники приобретали внешние знания и делились ими внутри организации, и регулярно проводит внутренние учебные занятия для каждого функционального подразделения, такие как продажи, дизайн, контроль строительства, послепродажное обслуживание. В Yamasa House Co, по официальным данным, как и в большинстве случаев при пожизненном найме, на обучение сотрудников в первые десять лет работы затрачивается около пятисот дней. Международные эксперты считают, что такие методы не только повышают квалификацию сотрудников, но и значительно улучшают их мотивацию.

Влияние мотивации на производительность трудно переоценить. Одним из самых ярких примеров влияния мотивации в России за последние сто лет можно считать Первую "пятилетку" 1928-1932 годов, прошедшую под лозунгом "Даешь пятилетку в четыре года!". По официальным данным, этот пятилетний план был выполнен за четыре года и три месяца [2].

В университете штата Юта Фредерик Герцберг, заслуженный профессор менеджмента и теоретик психологии поведения, провел научные исследования мотивации работников, результатом которых стала разработка гигиенической теории мотивации "удовлетворенности и неудовлетворенности работников". Он обнаружил, что такие мотиваторы как достижение, признание, ответственность и продвижение повышают удовлетворение от работы и мотивируют людей к увеличению усилий и производительности. В большинстве случаев сотрудники, прошедшие обучение, получают все эти мотиваторы.

В Японии обеспечивается достаточно жесткая политика управления. Каждый месяц проводятся конференции с руководителями подразделений, где проверяется прогресс, выявляются проблемы и обсуждаются контрмеры, чтобы обеспечить достижение целей управления.

На предприятиях наибольшую популярность получает так называемая система ТРМ (Total Productive Meintenanse), предполагающая участие всего персонала в обеспечении эффективности производственной системы в целом. ТРМ основывается на совокупности малых - числом 5-6 человек - групп. Они создаются во всех подразделениях и образуют пирамидальную иерархическую структуру, при которой лидер является членом группы более высокого уровня [3].

Суть деятельности малых групп - в гармонизации интересов предприятия и работника, в улучшении дела и в то же время в совершенствовании самого человека. Специалисты по психологии поведения считают, что такие группы имеют самые высокие показатели производительности. Каждый член группы обучается не механически выполнять свою работу, а разбираться во всех процессах и в случае необходимости помочь партнеру. Кроме того, работоспособность таких групп эффективно стимулируется соперничеством. Выплачивая бонусы победителям конкурсов, можно эффективно повышать производительность.

Но такое взаимодействие возможно, только если внутри группы имеется "благоприятный климат". Японские компании внимательно за этим следят. Yamasa House Co для этих целей приглашает внешних экспертов для улучшения качества отношений, развития и единства сотрудников как организации.

Большинство работодателей предполагает, что повысить производительность труда можно путем найма талантливых сотрудников, которые выполняют работу масштабнее и быстрее других. Борис Глогер, немецкий консультант по повышению эффективности бизнес-процессов, с помощью игры Ball Point на практике доказал, что высокая производительность одного человека не приводит к ускорению работы всего коллектива. Нужно улучшать взаимодействие. В первый же месяц после игры эффективность работы технического департамента, состоящего из 40 человек, увеличилась на 30 %. Вот почему так важно акцентировать внимание на мотивировании и отношениях внутри коллектива.

Традиционно основным средством мотивирования сотрудников является система оплаты труда и социальной поддержки. Несмотря на то, что в Японии рабочая сила - одна из самых высокооплачиваемых по данным "Международной организации труда", в то же время по сравнению с другими странами японские компании тратят меньше всего бюджета на заработную плату: в среднем 35 %. В США и Англии расходы на заработную плату доходят до 73 %, в ФРГ - примерно до 57 %, во Франции - до 55 %, в Италии - до 50 %.

Система пожизненного найма обладает особым установлением заработной платы, когда она зависит от стажа работы на данном предприятии и заслуг перед ним, т. е. в конечном итоге от возраста работника. Данная система предусматривает ежегодное автоматическое повышение заработка работника в течение всей его трудовой деятельности, а также продвижение по службе в зависимости от стажа. Система материального стимулирования в Японии значительно отличается от европейской или американской тем, что мотивация здесь осуществляется путем удовлетворения жизненных потребностей, а не путем прямой увязки уровня оплаты труда с его результатами.

Большую роль играют профсоюзы, которые являются своего рода посредником между работодателями и работниками. Профсоюзы очень популярны в Японии, несмотря на то, что их количество сократилось после стагнации экономики и уменьшения количества постоянных работников (в профсоюзы могут вступать только рабочие, нанятые по системе пожизненного найма). Цель профсоюзов - добиваться улучшения условий труда работников. Но при этом они осознают, что повышение зарплаты возможно только при процветании фирмы и действуют исходя из этого.

Японский менеджмент является уникальной системой, где все сотрудники осознают, что уровень их жизни напрямую зависит от процветания фирмы, в которой они работают. Работоспособность такой системы управления обусловлена уникальным менталитетом японцев, основными чертами которого являются японский коллективизм и патернализм, что и позволяет практически идеально комбинировать данные элементы управления.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Бутова Т. В., Добрина Л. Р., Белозерова В. А. Корпоративная социальная ответственность бизнеса в рамках взаимодействия муниципальных органов власти и бизнес структур // Интернет-журнал "Науковедение". - 2014. - № 1.

2. Голикова Ю. А. Организация и управление корпорациями в мировой экономике. - Хабаровск: Хабар. гос. акад. экономики и права, 2015.

3. Злыгостев В. Ю. Управление по-японски. Особенности системы управления персоналом и мотивации труда в японском кадровом менеджменте на современных японских предприятиях. - Академия Естествознания, 2016.

INCREASE OF PRODUCTION EFFICIENCY. FEATURES OF MANAGEMENT OF HOLDINGS IN JAPAN.

D. Vetkin, L. Sboilova

The article analyzed the main features of Japanese management in order to study the possibilities of increasing labor productivity. Modern management methods were considered in the Japanese company Yamasa House Co.

338.22.021.4

Рисунок 1 - Экономико-географическое положение региона

Небольшая площадь области и относительно малая протяженность позволяют создать кратчайшие транзитные коммуникации, связывающие Россию с Европой. На рисунке 2 приведена д емографическая и территориальная статистика .

Рисунок 2 - Демографическая и территориальная статистика

Транспортный комплекс – одна из частей производственной инфраструктуры и сферы услуг Калининградской области. Устойчивое функционирование, развитие и сбалансированность комплекса являются необходимым условием высоких темпов экономического роста, обеспечения безопасности и обороноспособности страны и повышения качества жизни населения, а также интеграции в российскую и мировую экономику. Транспортный комплекс объединяет в себе несколько соответствующих данной отрасли объектов инфраструктуры региона [4].

Автодороги. Длина дорог общего пользования Калининградской области составляет 4431,8 км. Все они имеют твердое покрытие, преимущественно асфальтобетонное (рисунок 3) [1].

Согласно разработанному плану Правительства РФ был проведен капитальный ремонт дорог общей протяженностью 22,527 км.

В 2017 году были:

· завершены строительно-монтажные работы обхода г. Советска с мостовым переходом через р. Неман;

· проведена реконструкция автомобильной дороги к международному аэропорту "Храброво";

· продолжаются работы по объекту "Реконструкция II очереди Кольцевого маршрута" в районе Приморской рекреационной зоны [2].

Рисунок 3 - Автомобильная инфраструктура

Недостатки существующей автодорожной сети региона на сегодняшний день:

· несоответствие технических параметров многих участков автодорог интенсивности проходящего автотранспорта;

· прохождение транспорта по жилым зонам населенных пунктов;

· отсутствие замкнутой окружной дороги вокруг города Калининграда;

· часть мостовых переходов, расположенных на автодорогах области, не предназначена для пропуска большегрузного транспорта;

· недостаточная пропускная способность через государственную границу.

Несмотря на все вышеуказанные недостатки, работа по их устранению ведется, и запланировано полное их устранение в срок до 2021 года.

Портовые мощности. Основные портовые мощности региона сосредоточены в Калининграде. Здесь находятся причалы трех портов — морского торгового, морского рыбного и речного. Калининградские порты не замерзают и работают круглогодично (рисунок 4) [1].

Рисунок 4 - Морская инфраструктура

В настоящее время реализуется проект строительства международного морского терминала для приема круизных и грузопассажирских судов в г. Пионерский Калининградской области [2].

Порт Калининград связан контейнерными линиями с портами Голландии, Англии, Германии, Польши, Литвы, Финляндии и Швеции. Порт имеет железнодорожные и автомобильные паромные линии, в него регулярно заходят круизные пассажирские суда [1].

Железнодорожное сообщение. Длина железнодорожных путей общего пользования в Калининградской области составляет более 750 км. Железнодорожный вид транспорта - основной в регионе, так как им перевозится около 60 % всех грузов, около 42 % пассажиров в пригородном и 83 % в междугороднем сообщении (рисунок 5).

Рисунок 5 - Железнодорожная инфраструктура

Участок железнодорожных путей Советск - Калининград - Мамоново и Калининград - Нестеров обеспечивают подходы к портовым терминалам, государственной границе Российской Федерации, выход на железные дороги Европейского союза и основную территорию России, страны Центральной Азии.

Маршруты пассажирских поездов связывают Калининград с ближайшими странами Европейского Союза и крупными городами центральной России [3].

Уникальной особенностью железнодорожной сети Калининградской области является наличие в ней более 100 км путей с европейской колеей (более узкой) и терминалов по перевалке грузов. Выходы европейской колеи за пределы области осуществляются в пунктах Мамоново, Багратионовск и Железнодорожный.

В настоящее время ведется строительство терминально-логистического центра "Калининград" на станции Дзержинская-Новая, окончание его строительства запланировано в 2019 году. Терминально-логистический центр даст возможность для выгрузки, погрузки и перевалки экспортно-импортных грузов, выгрузки сыпучих грузов на две стороны, выгрузки тяжеловесных, лесных грузов, строительных грузов, а также большие площади для хранения грузов.

Железнодорожный транспорт региона, обладая стратегически выгодным положением, имеет серьезные проблемы, такие как зависимость от тарифной политики на перевозки грузов через территорию соседних государств, а также ряд системных внутрироссийских проблем, связанных с формированием тарифной сетки.

В ходе реализации государственной программы "Развитие транспортной системы" достигнуты результаты:

· Принято постановление о компенсации части затрат юридических лиц на перевозку грузов железнодорожным транспортом;

· Сохранено расписание движения пригородных поездов, обеспечивающих перевозки пассажиров по социально значимым направлениям;

· Сохранена программа субсидирования за счет средств бюджета на перевозки пассажиров в другие регионы России;

· Ведется постоянная работа по вопросам обеспечения транспортной доступности региона [1].

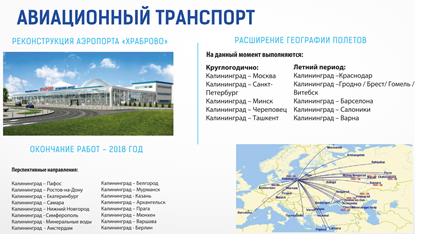

Воздушный транспорт. После произошедших изменений в правилах транзита по Литве наземным путем основное значение приобрели воздушные перевозки.

Воздушный транспорт - динамично развивающийся в Калининградской области вид транспорта. Международный аэропорт "Храброво" расположен в 20 км к северо-востоку от центра города и имеет статус федерального значения. На сегодняшний день по сравнению с 2005 г. показатель пассажирооборота вырос в 5,5 раза (рисунок 6) [5].

Рисунок 6 - Авиационная инфраструктура

В ходе реализации государственной программы региона в области авиаперевозок также были достигнуты неплохие результаты:

- сохранена программа субсидирования авиаперелетов из Калининградской области в европейскую часть страны;

- наблюдается рост пассажиропотока через аэропорт Храброво;

реализуется проект "Вторая очередь реконструкции и развития аэропорта.

Прогнозируемый рост пассажиропотока составит до 6-10 % ежегодно. Следующим шагом развития воздушного транспорта станет осуществление принципа ХАБ-овых перевозок. Это позволит увеличить количество туристов, посещающих регион и количество транзитных пассажиров.

Несмотря на имеющиеся различия в развитии отдельных видов транспорта, транспортный комплекс региона стабильно развивается и обеспечивает спрос на перевозки грузов и пассажиров. Развитие транспортного комплекса Калининградской области направлено на содействие экономическому росту региона в целом и повышению благосостояния его населения.

Транспортный комплекс области должен обеспечивать устойчивую взаимосвязь региона с остальной территорией страны, ее крупнейшими населенными пунктами и экономическими центрами. С ростом экспорта товаров происходит увеличение экспорта транспортных услуг за счет развития международного транзита и транспортного обеспечения экспорта российских товаров.

Повышение конкурентоспособности транспортного комплекса Калининградской области на международном рынке позволит реализовать транзитный потенциал региона и превратить экспорт транспортных услуг в один из крупнейших источников дохода.

В условиях экономического развития Калининградской области транспорт должен обеспечить высокие темпы роста внутреннего регионального продукта путем применения современных транспортных технологий, логистических схем, повышения технического уровня транспортных средств и оборудования, а также качества предоставляемых услуг.

Повышение безопасности транспортного комплекса является условием обеспечения безопасности граждан. Важной составляющей этого направления является снижение негативного воздействия транспорта на состояние окружающей среды и здоровье населения [6].

В ИНФОРМАЦИОННОЙ ЭКОНОМИКЕ

ВЗАИМОСВЯЗЬ СТРАТЕГИЧЕСКОГО И ОПЕРАТИВНОГО ПЛАНИРОВАНИЯ ЧЕРЕЗ СИСТЕМУ СБАЛАНСИРОВАННЫХ ПОКАЗАТЕЛЕЙ (BSC)

И. А. Филиппов, студент 2 курса магистратуры ИНОТЭКУ ФГБОУ ВО "Калининградский государственный технический университет",

ОСОБЕННОСТИ СИСТЕМ ВНУТРИФИРМЕННОГО ПЛАНИРОВАНИЯ

О. В. Корнева, доцент

В статье рассматриваются особенности систем внутрифирменного планирования и бюджетирования в электроэнергетической отрасли. Приведена финансовая структура сетевой энергетической компании с выделением центров процессной ответственности. Дана актуальная постатейная структура бюджета сетевой компании, основанная на действующих стандартах и регламентах по Группе компаний сетевого энергетического комплекса. Приведены основные статьи затрат в структуре себестоимости электросетевых компаний. Проанализированы плановые и фактические показатели по Группе компаний по параметру финансирования инвестиционной программы за 2014-2016 годы с приведением отклонений от плановых величин. Даны плановые и фактические показатели по выполнению финансирования инвестиционных программ отдельных сетевых распределительных компаний с объяснением причин исполнения/неисполнения инвестиционной программы. По результатам исследования выявлены проблемные области бюджетирования на сетевых энергетических предприятиях.

внутрифирменное планирование, бюджетирование, сетевые энергетические предприятия, центр процессной ответственности, межрегиональная распределительная компания (МРСК), инвестиционная программа.

Предприятия электроэнергетической отрасли обладают рядом особенностей, которые необходимо учитывать при организации финансовой работы и подготовке бюджета сетевой компании [1]:

- электроэнергетика является стратегической отраслью, требующей от компании соблюдения принципа непрерывности деятельности, что достигается посредством надежности электроснабжения потребителей;

- сбыт электроэнергии разделен на два направления: сбыт по регулируемым ценам и по свободным ценам. Тарифы для регулируемого рынка сбыта утверждаются Федеральной службой по тарифам РФ и Региональными энергетическими комиссиями (РЭК);

- отсутствие необходимости анализа спроса и его сбалансированности с программой генерации электроэнергии на последующие периоды ввиду превышения спроса над предложением в регионе присутствия компании;

- в системе сбыта дополнительной тепловой энергии регулирующий институт, обеспечивающий реализацию всего объема производства, отсутствует, что вызывает необходимость точного прогнозирования производства, учитывая при этом природно-климатические условия;

- тарифы на тепловую энергию устанавливаются РЭК и могут корректироваться в течение года, что требует гибкости бюджета компании.

Для учета всех особенностей электроэнергетической отрасли необходима узкая специализация по видам деятельности компании [2, 3]. Для этого в ее организационной структуре выделяют отделы и департаменты, а всю финансово-хозяйственная деятельность разделяют по направлениям – производство, стратегическое развитие и инвестиции, бухгалтерский и налоговый учет, сбыт, материально-техническое снабжение и прочие – в каждом из которых выделяется свой центр процессной ответственности (далее – ЦПО) (структурное подразделение, ответственное за процесс).

Компании электроэнергетической отрасли имеют регламентированную систему финансового планирования и бюджетирования, утвержденную Группой компаний сетевого энергетического комплекса [4]. Процесс бюджетирования в сетевых компаниях формализован – разработаны и утверждены регламенты и стандарты процесса формирования бюджетов. Формат бюджета представляет фиксированный набор таблиц, показателей, указаний и правил по их заполнению, обеспечивающий функцию бюджетирования и отчета об исполнении. Бюджет составляется в консолидированном виде без детализации по филиалам компании, на год с разбивкой по кварталам и утверждается Советом директоров в сентябре-ноябре предшествующего года. На рисунке представлена структура бюджета сетевой энергетической компании, приведено описание данной структуры.

| |||

| |||

| |||

| |||

|  |

|  |  |

|  |  |

Рисунок - Структура бюджета сетевой энергетической компании

Программа реализации включает в себя три компонента – объемы реализации, тарифы, выручка. Результирующий показатель программы реализации ограничен возможностями передающих мощностей компании и утвержденными тарифами на основную продукцию. Бюджет построен таким образом, что компоненты всех трех частей программы идентичны и умножая соответствующую строку по части "объем реализации" и "тариф", получим результирующий показатель по заданной номенклатуре "выручка".

Смета затрат на производство и реализацию продукции включает затраты на основную и прочую продукцию и на реализацию с разнесением затрат общесистемного характера по видам продукции.

Электроэнергетика является фондоёмким производством, поэтому основной статьей затрат в структуре себестоимости электросетевых компаний являются затраты на капитальное строительство. Среди основных групп затрат могут быть отмечены: затраты на передачу и сбыт электроэнергии; затраты на потери электроэнергии; затраты на обслуживание и ремонт оборудования, в том числе амортизационные отчисления; оплата труда; прочие затраты [5].

В смете затрат рассчитывается лимит эксплуатационных расходов, а также эксплуатационные расходы на единицу приведенного полезного отпуска электроэнергии. Результирующим показателем сметы затрат является себестоимость продукции [6].

Финансовые службы энергетических предприятий акцентируют внимание на процессе формирования бюджета, а не на анализе результатов его исполнения, так как в большинстве случаев анализ совпадает во времени с процессом подготовки бюджета на очередной плановый период.

На сетевых энергетических предприятиях неэффективной считается такая система бюджетирования, при которой отклонение фактических результатов от запланированных регулярно превышает 20-30 %, тогда как нормой является отклонение, не превышающее 5 %. Отклонения в диапазоне от 20-30 % представляют серьезную проблему, так как бюджет компании является основой для принятия оперативных управленческих решений.

В таблице 1 представлены данные по финансированию инвестиционной программы (ИП) по Группе компаний ПАО "Россети" в 2014-2016 годах [7].

Таблица 1 – Финансирование ИП Группы компаний, млрд. руб.

| Наименование | Факт 2014 | План 2015 | Факт 2015 | План 2016 | Факт 2016 |

| ПАО "Россети" | 240 | 230 | 211 | 230 | 251 |

Из таблицы видно, что финансирование инвестиционной программы снижается с 240 млрд. руб. в 2014 году до 211 млрд. руб. в 2015 году и до 230 млрд. руб. в 2016 году. Основные причины отставания рассмотрим на примере пяти межрегиональных распределительных сетевых компаний (МРСК), данные по которым представлены в таблице 2 [8].

Таблица 2 – Финансирование ИП МРСК Группы компаний, млрд. руб.

| Наименование МРСК | План 2015 | Факт 2015 | План 2016 | Факт 2016 | Исполнение по итогу 2015, % | Исполнение по итогу 2016, % |

| АО "Тюменьэнерго" | 11 269 | 10 733 | 12 182 | 8 981 | 95 | 74 |

| ПАО "МРСК Волги" | 3 127 | 3 213 | 4 184 | 3 533 | 103 | 84 |

| ПАО "МРСК Юга" | 1 517 | 2 017 | 3 630 | 2 114 | 133 | 58 |

| АО "Янтарьэнерго" | 1 707 | 1 223 | 2 054 | 4 001 | 72 | 195 |

| ПАО "МОЭСК" | 39 683 | 36 295 | 43 148 | 36 725 | 91 | 85 |

Причины исполнения в 2016 году финансирования инвестиционной программы в АО "Тюменьэнерго" на 74 %, а в 2015 – на 95 % следующие: длительные сроки оформления исходно-разрешительной документации, несвоевременное проведение торгово-закупочных процедур в связи с отсутствием исходно-разрешительной документации, а также отсутствием участников в конкурсных процедурах.

Причины исполнения в 2016 году финансирования инвестиционной программы в ПАО "МРСК Волги" на 84 % следующие: неисполнение Министерством транспорта и автомобильных дорог Самарской области обязательств по договору безвозмездного пользования имуществом ПАО "МРСК Волги" в рамках подготовки к Чемпионату мира по футболу 2018 года. Изменение схемы электроснабжения спортивных объектов Программы ЧМ-2018 привело к необходимости корректировки проектной документации объектов энергоснабжения и внесения изменений в нормативные акты Правительства Российской Федерации в части выделения объема предоставляемых в 2016 году средств в отдельный транш. Транш был доведен до Группы компаний. По итогам 2015 года исполнение инвестиционной программы на 103 % обусловлено финансированием мероприятий для своевременного исполнения обязательство по технологическому присоединению потребителей, в том числе льготной категории потребителей [8].

Основными причинами исполнения финансирования инвестиционной программы в ПАО "МРСК Юга" в 2016 году на 58 % являются: изменение схемы электроснабжения спортивных объектов Программы ЧМ-2018, что привело к необходимости корректировки проектной документации объектов энергоснабжения и внесения изменений в нормативные акты Правительства Российской Федерации в части выделения объема предоставляемых в 2016 году средств в отдельный транш. Транш был доведен до Группы компаний. Отклонение от запланированного бюджетного финансирования составило 75 % (план – 4 660 млн. руб., факт – 3 500 млн. руб.). Причинами исполнения инвестиционной программы по результатам 2015 года на 133 % является погашение кредиторской задолженности по исполнительным листам; финансирование мероприятий для своевременного исполнения обязательств по технологическому присоединению потребителей, в том числе льготной категории потребителей [8].

Причины исполнения в 2015 году финансирования инвестиционной программы в АО "Янтарьэнерго" на 72 % следующие: невыполнение плана финансирования по мероприятиям, обеспечивающим энергоснабжение объектов ЧМ-2018, в связи с поздним получением средств федерального бюджета ввиду выхода Постановления Правительства РФ от 08.10.2015 г. № 1076 в IV квартале 2015 года и необходимостью проведения корпоративных процедур по дополнительной эмиссии акций, сроки которых законодательно регламентированы [8].

Исполнение финансирования инвестиционной программы в АО "Янтарьэнерго" по результатам 2016 года на 195 % обусловлено выполнением мероприятий в рамках плана развития [9].

Причины исполнения в 2016 году финансирования инвестиционной программы в ПАО "МОЭСК" на 85 % следующие: дефицит источников финансирования инвестиционной программы, длительные сроки оформления исходно-разрешительной документации, неготовность электроустановок заявителей к подключению, изменение сроков реализации объектов в соответствии с действующими нормативами. В 2015 году исполнение данного показателя составило 91 %, что обусловлено следующими причинами: снижение полезного отпуска и, как следствие, поступившей выручки, в связи с чем финансирование инвестиционной программы осуществлялось в объеме доступных средств; позднее представление актов выполненных работ, в том числе по причине изменения и необходимости повторного согласования проектных решений; задержка в оформлении документов; проблемы при решении земельно-правовых вопросов, в том числе отказ землепользователей в прохождении трасс электросетевых объектов. По результатам 2015 года отклонение составило 91 %. Причинами этого являются: снижение полезного отпуска и, как следствие, поступившей выручки, в связи с чем финансирование инвестиционной программы осуществлялось в объеме доступных средств; позднее представление актов выполненных работ, в том числе по причине изменения и необходимости повторного согласования проектных решений; задержка в оформлении документов [8].

Проведенный анализ фактических и прогнозных форм финансовой отчетности выявил проблемные области бюджетирования на сетевых энергетических предприятиях.

Формирование бюджетов по выручке и себестоимости производимой продукции планируется в компании более тщательно, нежели статьи бухгалтерского баланса, так как отклонения плановых и фактических значений балансовых статей достигают значительных величин (до 50-70 %), что свидетельствует о неправильном формировании прогнозного баланса, так как возможность резкого изменения финансово-хозяйственной деятельности по сравнению с плановыми значениями исключается ввиду стабильности и поступательного развития электроэнергетической отрасли за последние три года.

Таким образом, сетевым компаниям стоит пересмотреть подход к процессу бюджетирования, сделать шаг навстречу организации современной эффективной системы внутрифирменного планирования и бюджетирования, концентрируя внимание на системе непрерывно-постатейного бюджета и его взаимосвязи с достижением стратегических целей.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Беляев Л. С., Бушуев В. В. Мировая энергетика: состояние, проблемы, перспективы. - М.: Изд. дом "Энергия", 2014. – 687 с.

2. Гарнов А. П. Экономика предприятия: современное бизнес-планирование: учеб. пособие. – М.: ДиС, 2014. – 289 c.

3. Кожекин Г. Я., Синица Л. М. Организация производства: учеб. пособие. – М.: ИП "Экоперспектива", 2013. – 237 c.

4. Любанова Т. П. Бизнес-план. Опыт, проблемы: учебно-практ. пособие. – М.: Приор, 2015. – 124 c.

5. Савкина Р. В. Планирование на предприятии: учеб. для бакалавров. – М.: Изд. дом "Дашков и К", 2015. – 320 c.

6. Экономика предприятия: учеб. для вузов / под ред. проф. В. П. Грузинова. - М.: Банки и биржи, ЮНИТИ, 2013. – 229 c.

7. Официальный сайт ПАО "Россети". 2018. URL:http://www.rosseti.ru/investment/dzo/long/ (дата обращения: 18.04.2018).

8. Официальный сайт Министерства энергетики Российской Федерации. 2018. URL:https://minenergo.gov.ru/system/download-pdf/5536/62989 (дата обращения: 18.04.2018).

FEATURES OF SYSTEMS OF CORPORATE PLANNING AND BUDGETING FOR NETWORK ENERGY COMPANIES

G. Bekasov, O. Korneva

The article deals with the peculiarities of the systems of internal planning and budgeting in the electric power industry. The financial structure of the grid energy company with the allocation of process responsibility centers is given. The actual article-by-article structure of the budget of the grid company based on the existing standards and regulations on the group of companies of the grid energy complex is given. The main cost items in the cost structure of electric grid companies are presented. The planned and actual indicators for the Group of companies on the financing parameter of the investment program for 2014-2016 with the reduction of deviations from the planned values are analyzed. The planned and actual indicators for the implementation of the financing of investment programs of individual network distribution companies with an explanation of the reasons for the execution/non-execution of the investment program are given. The article reveals the problem of budgeting for network energy businesses.

УДК 338.001.36

ПОНЯТИЕ "ФИНАНСОВАЯ ПОЛИТИКА ПРЕДПРИЯТИЯ" И ФАКТОРЫ,

НА НЕЕ ВЛИЯЮЩИЕ

Л. В. Бирбичадзе, студентка 1 курса магистратуры ИНОТЭКУ ФГБОУ ВО "Калининградский государственный технический университет",

В СФЕРЕ ОБРАЗОВАНИЯ

С. В. Горбачев, студент 1 курса магистратуры ИНОТЭКУ ФГБОУ ВО "Калининградский государственный технический университет",

Рисунок 1 – Анализ показателей ликвидности в динамике

Имущественное положение организации характеризует наличие платежеспособности, а также возможности своевременного погашения расчетных требований в соответствии с хозяйственными договорами, выплатами по кредитным обязательствам [1]

Показатели имущественного положения ООО "Земпроект" представлены в таблице 2.

Таблица 2 – Показатели имущественного положения ООО "Земпроект"

| Наименование показателя | Отчетный период | ||

| 2017 г. | 2016 г. | 2015 г. | |

| Динамика имущества | 0,96 | 1,04 | - |

| Доля внеоборотных активов в имуществе | 0,33 | 0,46 | 0,46 |

| Доля оборотных активов в имуществе | 0,67 | 0,54 | 0,54 |

| Доля денежных средств и их эквивалентов в оборотных активах | 0,006 | 0,006 | 0,0007 |

| Доля финансовых вложений (за исключением денежных эквивалентов) в оборотных активах | 0,15 | 0 | 0 |

| Доля запасов в оборотных активах | 0 | 0 | 0,001 |

| Доля дебиторской задолженности в оборотных активах | 0,84 | 0,99 | 0,99 |

| Доля финансовых вложений во внеоборотных активах | 0,28 | 0,33 | 0,36 |

| Величина капитала компании | 1854094 | 1928649 | 1859753 |

| Собственный капитал | 1621337 | 1617559 | 1610553 |

| Собственные оборотные средства | 1008246 | 735095 | 754256 |

| Привлеченный (заемный) капитал | 232757 | 311090 | 249200 |

| Текущие активы | 1241002 | 1046185 | 1003456 |

| Текущие обязательства | 143992 | 189642 | 160860 |

| Долгосрочные активы | 613091 | 882464 | 856297 |

Показатели деловой активности предприятия ООО "Земпроект" представлены в таблице 3.

Таблица 3 – Показатели деловой активности ООО "Земпроект"

| Наименование показателя | Отчетный период | |

| 2017 г. | 2016 г. | |

| Коэффициент оборачиваемости активов | 0,005 | 0,007 |

| Коэффициент оборачиваемости оборотных активов | 0,008 | 0,012 |

| Коэффициент оборачиваемости собственного капитала | 0,005 | 0,012 |

| Коэффициент оборачиваемости инвестированного капитала | 0,005 | 0,012 |

| Коэффициент оборачиваемости заемного капитала | 0,033 | 0,046 |

| Коэффициент оборачиваемости дебиторской задолженности | 0,008 | 0,013 |

| Коэффициент оборачиваемости кредиторской задолженности | 0,053 | 0,073 |

| Оборачиваемость денежных средств | 1,33 | 3,87 |

Динамика показателей деловой активности ООО "Земпроект" отражает тенденцию снижения. Высокая трудоемкость производства является одним из ключевых факторов с экономической точки зрения, так как при достаточно низкой материалоемкости и фондоемкости около 50 % общих затрат составляет оплата труда [3]. Показатели финансовой устойчивости представлены в таблице 4.

Таблица 4 - Показатели финансовой устойчивости ООО "Земпроект"

| Наименование показателя | Отчетный период | ||

| 2017 | 2016 | 2015 | |

| Коэффициент автономии | 0,87 | 0,84 | 0,87 |

| Коэффициент финансового левериджа | 0,14 | 0,19 | 0,15 |

| Коэффициент обеспеченности собственными оборотными средствами | 0,81 | 0,7 | 0,75 |

| Коэффициент покрытия инвестиций | 0,87 | 0,84 | 0,87 |

| Коэффициент маневренности собственного капитала | 0,62 | 0,45 | 0,47 |

| Коэффициент мобильности имущества | 0,67 | 0,54 | 0,54 |

| Коэффициент мобильности оборотных средств | 0,16 | 0,006 | 0,001 |

| Коэффициент краткосрочной задолженности | 1 | 1 | 1 |

Коэффициент автономии топографо-геодезического предприятия на отчетный период составил 0,87, это свидетельствует о том, что ООО "Земпроект" излишне осторожно привлекает заемные денежные средства. За последний год наблюдалась слабая тенденция повышения коэффициента автономии. Долгосрочные обязательства отсутствуют. Коэффициент обеспеченности собственными оборотными средствами стремительно увеличился до 0,81.

Значение коэффициента покрытия инвестиций также имеет тенденцию роста, но менее интенсивную, равную 0,87.

При анализе коэффициента краткосрочной задолженности ООО "Земпроект" выявлено отсутствие долгосрочной задолженности.

Анализ деятельности ООО "Земпроект" свидетельствует, что получаемая прибыль идет как от реализации услуг топографо-геодезического производства, так и финансово-хозяйственной деятельности предприятия. Значения показателей рентабельности продаж, рентабельности продаж по EBIT, рентабельности продаж по чистой прибыли являются положительными. Показатели рентабельности ООО "Земпроект" представлены в таблице 5.

Таблица 5 – Показатели рентабельности продаж ООО "Земпроект"

| Показатели рентабельности | Значения показателя, %, | |

| 2016 г. | 2017 г. | |

| Рентабельность продаж (величина прибыли от продаж в каждом рубле выручки). | 66,3 | 49,3 |

| Рентабельность продаж по EBIT (величина прибыли от продаж до уплаты процентов и налогов в каждом рубле выручки). | 68 | 53,2 |

| Рентабельность продаж по чистой прибыли (величина чистой прибыли в каждом рубле выручки). | 54,4 | 42,6 |

| Прибыль от продаж на рубль, вложенный в производство и реализацию продукции (работ, услуг) | 197 | 97,2 |

Рентабельность использования вложенного в предпринимательскую деятельность капитала представлена в таблице 6.

Таблица 6 – Рентабельность вложенного в предпринимательскую деятельность капитала

| Показатель рентабельности | Значение показателя, % | Расчет показателя | |

| 2017 г. | 2016 г. | ||

| Рентабельность собственного капитала (ROE) | 0,59 | 0,83 | Отношение чистой прибыли к средней величине собственного капитала. |

| Рентабельность активов (ROA) | 0,25 | 0,46 | Отношение чистой прибыли к средней стоимости активов. |

| Прибыль на задействованный капитал (ROCE) | 0,27 | 0,53 | Отношение прибыли до уплаты процентов и налогов (EBIT) к собственному капиталу и долгосрочным обязательствам. |

За 2017 год значение рентабельности активов ООО "Земпроект", равное 0,25 %, можно охарактеризовать как не соответствующее принятому нормативу отрасли.

Результаты исследования финансового положения ООО "Земпроект" следующие:

а) превышение чистых активов уставного капитала, прослеживается увеличение за исследуемый период;

б) коэффициент обеспеченности собственными оборотными средствами составляет 0,81;

в) коэффициенты общей, быстрой и абсолютной ликвидности соответствуют нормативному значению в исследуемой отрасли;

г) коэффициент покрытия инвестиций находится в пределах нормативного значения;

д) наблюдается абсолютная финансовая устойчивость по величине излишка собственных оборотных средств;

е) высокая доля собственного капитала;

ж) ООО "Земпроект" увеличило долю собственного капитала при несущественном изменении активов предприятия (на 3,9 %);

з) чистая прибыль за отчетный период составила 3796 тыс. руб.;

и) при отрицательной динамике прибыль от продаж составила 4388 тыс. руб. (-4153 тыс. руб. относительно предыдущего года);

к) рентабельность активов за 2017 год составила 0,25 %, что является неудовлетворительным значением для данной отрасли;

л) динамика прибыльности продаж отражает тенденцию к снижению;

м) прибыль до процентов к уплате по налогообложению (EBIT) на рубль имеет отрицательную динамику.

Исследование финансового положения ООО "Земпроект" показывает, что предприятие находится в хорошем финансовом состоянии, способно отвечать, исходя из принципа осмотрительности, по своим обязательствам в краткосрочной перспективе.

В дальнейшем планируется разработка инвестиционного проекта, связанного с одним из наиболее выгодных направлений топографо-геодезической отрасли: участие в разработке и модернизации аппаратуры, а также мероприятия по минимизации транспортных издержек.

РОЛЬ НАЛОГОВОГО ПЛАНИРОВАНИЯ В РАЗВИТИИ ОРГАНИЗАЦИИ

Е. С. Егорова, студентка 2 курса магистратуры ИНОТЭКУ ФГБОУ ВО "Калининградский государственный технический университет",

О. В. Корнева, доцент

В статье рассматриваются особенности оценки финансового состояния предприятий электроэнергетического комплекса. Выявлена специфика энергетической отрасли как отдельной отрасли национального производства, описаны особенности и отличия энергетического производства от других отраслей. Охарактеризована взаимосвязь и взаимодействие между технологическими и экономическими подразделениями на энергетических предприятиях. Приведены особенности в определении себестоимости и объемов энергетической продукции, формировании себестоимости продукции. На основании данных бухгалтерской отчетности проведен финансовый анализ трех межрегиональных распределительных сетевых компаний, имеющих свои региональные особенности, за период 2012-2016 гг. Графически представлено изменение активов и пассивов предприятий за анализируемый период; рассчитаны финансовые коэффициенты, применяемые для оценки текущей ликвидности и автономии предприятий, с учетом рекомендуемых значений для электроэнергетики.

энергетическое предприятие, межрегиональная сетевая компания (МРСК), финансовый анализ, активы, пассивы, бухгалтерский баланс, финансовые коэффициенты, ликвидность.

Технико-экономические особенности энергетики как отрасли национального хозяйства оказывают влияние на ее производственное и финансово-экономическое развитие, формирование организационных структур управления, характер региональных, межотраслевых и внутрипроизводственных взаимосвязей [1].

Отрасль энергетики отличается от других отраслей производства определенными особенностями, состоящими в том, что:

- энергетика оказывает значительное влияние на экологическую и социальную среду общества;

- процессы распределения и потребления энергии должны быть совмещены по времени при ограниченных возможностях ее производства;

- возникает неравномерность производства и потребления энергии при ее аккумулировании в течение суток, месяца, года;

- имеет место территориальное несовпадение между основными источниками энергоресурсов, центрами производства энергии, специфична централизация снабжения потребителей энергии;

- необходимо обязательное создание резервов энергии для обеспечения надежного и бесперебойного энергоснабжения потребителей;

- применение дорогих и сложных видов энергооборудования и сооружений;

- проникновение энергетической отрасли во все отрасли экономического хозяйства;

- непрерывность производственного процесса, бесперебойное энергоснабжение потребителей;

- контроль за надежностью и эффективностью энергетического производства.

Единство процессов производства и реализации электроэнергии предполагает такую структуру управления, которая сможет регулироваться как технологическими, так и экономическими факторами: за счет работы всех энергетических станций с взаимосвязанной системой контроля за надежностью и эффективностью энергетического производства обеспечивается технологическое взаимодействие всех отраслевых подразделений; экономическая взаимосвязь внутрипроизводственных подразделений регулируется путем концентрации средств, полученных от реализации энергии [2].

Экономическая система взаимодействия отраслевых структур является системой, которая требует постоянного видоизменения и совершенствования для достижения оптимального варианта внутриотраслевых экономических отношений [3].

При определении цен на энергопродукцию, а также установлении объемов произведенной продукции необходимо принимать во внимание такие особенности, как:

- себестоимость продукции формируется под влиянием используемых энергетических ресурсов и генерирующих мощностей. Таким образом, цены по регионам для обеспечения нормальных уровней рентабельности являются дифференцированными;

- себестоимость единицы продукции меняется в зависимости от момента времени ее производства. Это связано с тем, что в энергосистеме необходима различная установленная мощность оборудования – это зависит от режима потребления энергии, а, следовательно, имеют место различные эксплуатационные расходы [4].

Рассмотрим особенности оценки финансового состояния энергетических предприятий. Финансовый анализ проведен на основании данных бухгалтерской финансовой отчетности за 2012-2016 гг. трех межрегиональных распределительных сетевых компаний Группы компаний ПАО "Россети", имеющих свои региональные особенности. Это компании АО "Янтарьэнерго", ПАО "МРСК Сибири", ПАО "МРСК Волги". Основной вид деятельности компаний – передача электроэнергии и технологическое присоединение к распределительным сетям. Краткий анализ бухгалтерского баланса АО "Янтарьэнерго" в приведен таблице 1.

Таблица 1 – Финансовые показатели АО "Янтарьэнерго", тыс. руб.

| Финансовый показатель | 2012 | 2013 | 2014 | 2015 | 2016 |

| Чистые активы | 2 083 276 | 1 760 357 | 1 733 803 | 2 133 879 | 5 757 612 |

| Внеоборотные активы | 5 110 015 | 5 440 876 | 5 989 160 | 7 122 293 | 10 129 769 |

| Всего активов (баланс) | 6 257 380 | 7 419 595 | 7 739 755 | 9 691 531 | 14 101 112 |

| Капитал и резервы | 2 083 276 | 1 760 357 | 1 733 803 | 2 133 879 | 5 757 612 |

Текущие активы АО "Янтарьэнерго" имеют значительный рост за исследуемый период в абсолютном выражении 7 843 732 тыс. рублей и относительном – 125 %. Рост активов произошел в связи с увеличением внеоборотных активов, в структуре которых статья баланса "Основные средства" возросла на 104 % за счет ввода объектов энергетической инфраструктуры, реализуемых в рамках инвестиционной деятельности и задействованных при проведении в Российской Федерации Чемпионата мира по футболу 2018.

В пассивной части баланса "Капитал и резервы" существенно вырос уставный капитал, его увеличение составило 4 064 321 тыс. руб., в основном за счет докапитализации компании путем выпуска ценных бумаг – исполнение финансирования инвестиционной программы за период 2016 года. Заемные средства в долгосрочных обязательствах возросли на 67 %, в краткосрочных обязательствах кредиторская задолженность увеличилась на 89 %.

Наглядно изменения активов и пассивов компании представлены на рисунке 1.

Рисунок 1 - Изменение активов и пассивов АО "Янтарьэнерго" [5]

Краткий анализ бухгалтерского баланса ПАО "МРСК Сибири" приведен в таблице 2.

Таблица 2 – Финансовые показатели ПАО "МРСК Сибири", тыс. руб.

| Финансовый показатель | 2012 | 2013 | 2014 | 2015 | 2016 |

| Чистые активы | 30 676 072 | 29 257 611 | 29 372 036 | 29 613 673 | 27 810 063 |

| Внеоборотные активы | 43 828 749 | 47 155 248 | 49 886 502 | 50 719 954 | 51 437 053 |

| Всего активов (баланс) | 53 782 440 | 57 566 154 | 65 077 260 | 68 013 598 | 70 638 596 |

| Капитал и резервы | 30 676 072 | 29 257 611 | 29 372 036 | 29 613 673 | 27 810 063 |

Текущие активы компании имеют тенденцию к увеличению в абсолютном выражении, но отнести это к положительной динамике нельзя, так как это увеличение происходит за счет увеличения дебиторской задолженности (+93 %). Положительную тенденцию в активной части баланса создают запасы – увеличение на 94 %.

В пассивах доля уставного капитала существенно не меняется – увеличение за анализируемый период на 5 %. Что касается заемных источников финансирования, то как в долгосрочных, так и в краткосрочных обязательствах имеет место значительное увеличение - на 372 и 122 % соответственно. Кредиторская задолженность также увеличилась на 59 % за счет задолженности перед поставщиками (подрядчиками).

Изменения статей баланса ПАО "МРСК Сибири" за анализируемый период наглядно представлены на рисунке 2.

Рисунок 2 - Изменение активов и пассивов ПАО "МРСК Сибири" [6]

Краткий анализ бухгалтерского баланса ПАО "МРСК Волги" приведен в таблице 3.

Таблица 3 – Финансовые показатели ПАО "МРСК Волги", тыс. руб.

| Финансовый показатель | 2012 | 2013 | 2014 | 2015 | 2016 |

| Чистые активы | 42 895 295 | 42 659 168 | 42 697 143 | 42 990 683 | 44 795 514 |

| Внеоборотные активы | 53 541 023 | 57 442 166 | 57 109 463 | 53 564 580 | 51 404 294 |

| Всего активов (баланс) | 60 818 225 | 65 318 881 | 66 399 556 | 63 942 325 | 63 070 255 |

| Капитал и резервы | 42 895 295 | 42 659 168 | 42 697 143 | 42 990 683 | 44 795 514 |

Активы баланса за исследуемый период изменились незначительно – на 4 %. Внеоборотные активы уменьшились на 3 % за счет отклонения по нематериальным активам – за исследуемый период уменьшение нематериальных активов составило в относительном выражении 233 %, результатов исследований и разработок – 310 %. Это произошло ввиду покупки программного обеспечения SAP, а также внедрения и сопровождения данного обеспечения и покупки лицензий на него. Отклонение по основным средствам незначительное – уменьшение на 4 %. Что касается оборотных активов – увеличения на 60 %, это нельзя назвать положительной тенденцией, потому что рост данной статьи баланса произошел за счет увеличения дебиторской задолженности на 106 % за анализируемый период.

В пассивной части баланса отклонения по основным статьям не превысили 5 %, за исключением изменения доходов будущих периодов (уменьшения).

На рисунке 3 отображено изменение активов и пассивов ПАО "МРСК Волги".

Рисунок 3 - Изменение активов и пассивов ПАО "МРСК Волги" [7]

Одной из важнейших характеристик финансового состояния предприятия является ликвидность – возможность своевременно оплачивать счета. В таблице 4 приведен анализ коэффициентов текущей ликвидности анализируемых предприятий.

Таблица 4 – Коэффициенты текущей ликвидности энергетических предприятий

| МРСК | 31.12.2102 | 31.12.2013 | 31.12.2014 | 31.12.2015 | 31.12.2016 |

| АО "Янтарьэнерго" | 0,5 | 0,5 | 0,6 | 0,8 | 1,1 |

| ПАО "МРСК Сибири" | 0,7 | 0,7 | 0,8 | 0,7 | 0,8 |

| ПАО "МРСК Волги" | 1,4 | 1,4 | 1,1 | 1,1 | 1,8 |

Коэффициент текущей ликвидности также называют общим коэффициентом покрытия долгов. Фактически этот параметр говорит о том, насколько предприятие способно погасить свои краткосрочные обязательства за счет использования текущих активов. Нормативное значение коэффициента находится в диапазоне от 2 до 3. Нормой в энергетической отрасли является значение в диапазоне 1,5-2. По анализируемым энергетическим предприятиям текущая ликвидность ниже нормативных значений за весь исследуемый период, за исключением ПАО "МРСК Волги" за 2016 год – по краткосрочным обязательствам за 2015-2016 год несущественные отклонения, т. е. предприятию не требуется внешних заимствований в больших объемах. Двум другим анализируемым предприятиям требуется дополнительное финансирование.

В таблице 5 представлены коэффициенты автономии, показывающие, какая часть активов образуется из собственного капитала.

Таблица 5 – Коэффициенты автономии энергетических предприятий

| МРСК | 31.12.2102 | 31.12.2013 | 31.12.2014 | 31.12.2015 | 31.12.2016 |

| АО "Янтарьэнерго" | 0,33 | 0,24 | 0,22 | 0,22 | 0,41 |

| ПАО "МРСК Сибири" | 0,57 | 0,51 | 0,45 | 0,44 | 0,39 |

| ПАО "МРСК Волги" | 0,71 | 0,65 | 0,64 | 0,67 | 0,71 |

Коэффициент автономии измеряется в долях, показывает, насколько предприятие финансово независимо от привлечения капитала сторонних источников финансирования. Чем выше его значение, тем более устойчиво положение у организации и тем менее она зависима от кредиторов. Коэффициент имеет различные нормативы - от 0,3 до 0,7. Оптимальным считается значение коэффициента в интервале 0,6-0,7. Нормой в отрасли электроэнергетики является значение 0,5 [4].

Данные таблицы 5 свидетельствуют, что ПАО "МРСК Волги" на протяжении исследуемого периода было финансово независимым, ПАО "МРСК Сибири" только в 2015-2016 гг. достигло нормативных значений; что касается АО "Янтарьэнерго", то коэффициентный анализ показал, что предприятие требовало дополнительных инвестиций на протяжении анализируемого периода.

Нами были исследованы предприятия электроэнергетической отрасли на финансовую устойчивость различными методами, дающими достоверную оценку их деятельности. Сделаны выводы о их применимости к анализу электроэнергетической отрасли.

Анализ имущественного состояния распределительных сетевых компаний Группы компаний "Россети" позволяет заключить, что по всем анализируемым предприятиям наблюдается рост активов, изменение структуры активов и пассивов в допустимых рамках. К положительной динамике можно отнести рост оборотных активов, непревышение кредиторской задолженности над дебиторской по всем трем предприятиям.

Специфической особенностью финансового анализа является то, что значения коэффициентов в электроэнергетической отрасли всегда ниже, чем в других отраслях, по причине того, что в электроэнергетике используются высокие мощности и высокотехнологичное производственное оборудование, требующее инвестиций.

Наиболее узким местом при определении платежеспособности предприятий является неопределенность реальных сроков реализации некоторых активов, формирующих статью баланса "Оборотные и внеоборотные активы", позиции "Материалы", "Незавершенное строительство". Неисполнение обязательств является внешним фактором, часто не зависящим от действий руководства.

Необходимо отметить, что при оценке финансового состояния предприятий энергетического комплекса роль субъективного фактора особенно велика. Тем не менее, рассмотренные формализованные методики по различным разделам анализа могут служить достаточно хорошей базой для выдачи рекомендаций менеджменту при принятии управленческих решений о финансовом положении предприятия в целом.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Бариленко В. И. Комплексный анализ хозяйственной деятельности. - М.: ЮРАЙТ, 2016. - 456 с.

2. Григорьева Т. И. Финансовый анализ для менеджеров: оценка, прогноз: учеб. – Люберцы: ЮРАЙТ, 2016. – 486 c.