При анализе кредитов и займов с целью управления ими, исследуется ликвидность баланса.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения. Достижение финансового равновесия подразумевает соблюдение идентичности потоков поступлений и выплат как по величине, так и по срокам. Оценка ликвидности баланса позволяет характеризовать возможности субъекта хозяйствования обратить активы в наличность для погашения своих обязательств, а степень этой возможности - какими активами (наиболее ликвидными, быстро или медленно реализуемыми) характеризуется та или иная платежеспособность.

| А1 – наиболее ликвидные активы (с.1250) ДС и их эквиваленты | П1 – Наиболее срочные обязательства (с.1520) краткосрочная кредиторская задолженность |

| А2 – быстрореализуемые активы (с. 1230+1240) дебиторская задолженность и краткосрочные финансовых вложения | П2 – Краткосрочные пассивы (с.1510+1550) краткосрочные заемные средства и прочие краткосрочные активы |

| А3 – медленно реализуемые активы (с. 1210+1220+1260) запасы, ндс, прочие ОА | П3 – Долгосрочные пассивы (с.1400+1530+1540) долгосрочные обязательства, ДБП, резервы предстоящих расходов |

| А4 – Труднореализуемые активы (с.1100) внеоборонные активы | П4 – Постоянные пассивы (с.1300) собственный капитал |

Абсолютная ликвидность А1>=П1, А2>=П2, А3>=П3, А4<=П4

Текущая ликвидность (А1+А2)>= (П1+П2)

Перспективная ликвидность А3>=П3

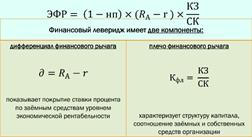

Эффективность использования заемных средств оценивается при помощи финансового рычага.

где

где

нп – ставка налога на прибыль в отчетном периоде,

𝑅А– рентабельность активов за отчетный период,

r – цена заёмных средств, т.е. проценты, уплачиваемые за кредит (заём) за

отчетный период,

КЗ – величина кредитов и займов на отчетную дату,

СК – величина собственного капитала на отчетную дату.

17. Анализ структуры и динамики активов (имущества) организации и источников его формирования.

Исследование изменения структуры активов организации позволяет получить важную информацию. Строится аналитическая таблица. Необходимо оценить долю оборотных и внеоборотных активов. Провести детальный анализ разделов и отдельных статей актива баланса, в частности, оценить состояние производственного потенциала организации, эффективность использования основных средств и нематериальных активов, скорость оборота текущих активов и др.

Признаки «хорошего» баланса:

1. валюта баланса в конце отчетного периода должна увеличиваться по сравнению с началом периода;

2. темпы прироста оборотных активов должны быть выше, чем темпы прироста внеоборотных активов;

3. собственный капитал организации должен превышать заемный и темпы его роста должны быть выше, чем темпы роста заемного капитала;

4. темпы прироста дебиторской и кредиторской задолженности должны быть примерно одинаковые;

5. доля собственных средств в оборотных активах должна быть более 10%;

6. в балансе должны отсутствовать статьи «Непокрытый убыток...».

Проводится анализ структуры и динамики источников финансирования (табл.) (на начало (абсол.заначение, удельный вес), на конец(абсол.заначение, удельный вес), изменение(абсол.заначение, удельный вес), темп прироста)

1. Собственные средства финансирования

В том числе: 1.1. Внутренние источники

из них: 1.1.1. Амортизация основных фондов и нематериальных активов, 1.1.2. Прибыль

1.2. Внешние источники

из них: 1.2.1. Целевые финансирование и поступления

1.3. Прочие средства

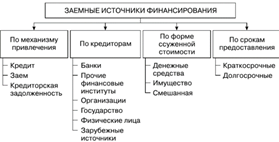

2. Заемные источники финансирования

В том числе: 2.1. Банковские кредиты 2.2. Займы прочих организаций 2.3. Средства, полученные за счет эмиссии корпоративных облигаций 2.4. Бюджетные ассигнования 2.5. Средства внебюджетных фондов

2.6. Прочие средства

3. Итого средств финансирования

Дата: 2018-12-21, просмотров: 751.