Для учета доходов и расходов, которые возникают вследствие чрезвычайных ситуаций, Планом счетов предусмотрены счета 99 «Чрезвычайные расходы» и 75 «Чрезвычайные доходы».

По дебету счета 99 «Чрезвычайные расходы» отражается сумма признанных расходов, по кредиту – списание на счет 79 «Финансовые результаты».

К расходам, связанным с чрезвычайными ситуациями, относятся как прямые потери в результате этих событий, так и расходы на осуществление мероприятий, связанных с предотвращением и ликвидацией таких результатов (возмещение, уплата сторонним организациям, заработная плата работников, занятых на восстановительных работах, стоимость использованного сырья, материалов).

Счет 99 «Чрезвычайные расходы» имеет следующие субсчета:

- 991 «Потери от стихийного бедствия»;

- 992 «Потери от техногенных катастроф и аварий»;

- 993 «Прочие чрезвычайные расходы».

Счет 75 «Чрезвычайные доходы» предназначен для учета доходов, которые возникли вследствие чрезвычайных событий.

Счет 75 «Чрезвычайные доходы» имеет следующие субсчета:

- 751 «Возмещение убытков от чрезвычайных ситуаций»;

- 752 «Другие чрезвычайные доходы».

По кредиту счета 75 «Чрезвычайные доходы» и его субсчетов отражается признанная сумма возмещения, в частности, страховыми организациями - потерь от чрезвычайных событий; по дебету – списание в порядке закрытия на счет 79 «Финансовые результаты».

Учет готовой продукции, товаров и их реализации

Готовая продукция

Деятельность любого промышленного предприятия направлена на получение прибыли от реализации изготавливаемой продукции. Готовой продукцией, предназначенной для продажи, признаются законченные производственные изделия, которые прошли испытания, приемку и соответствуют техническим условиям и стандартам.

Согласно пункту 6 П(С)БУ 9, готовая продукция, изготовленная на предприятии, для целей бухгалтерского учета включается в запасы. Поэтому методологические основы формирования в бухгалтерском учете информации о готовой продукции определяются П(С)БУ 9 «Запасы» и П(С)БУ 16 «Расходы».

Готовая продукция признается активом, если:

– существует вероятность того, что предприятие получит в будущем экономические выгоды от ее реализации;

– ее стоимость может быть достоверно определена.

Согласно пункту 7 П(С)БУ 9, единицей бухгалтерского учета готовой продукции является ее наименование или однородная группа (вид).

Себестоимость готовой продукции определяется согласно П(С)БУ 16. В бухгалтерском учете первоначальная стоимость готовой продукции не изменяется, кроме случаев, предусмотренных п. 24 П(С)БУ 9.

Пунктом 11 П(С)БУ 16 дано определение двух понятий себестоимости готовой продукции:

– себестоимости реализованной продукции;

– производственной себестоимости продукции.

В производственную себестоимость входят:

– прямые материальные расходы;

– прямые расходы на оплату труда;

– другие прямые расходы;

– общепроизводственные расходы.

Себестоимость реализованной продукции состоит из:

– производственной себестоимости той продукции, которая была реализована за отчетный период;

– нераспределенных постоянных общепроизводственных расходов;

– сверхнормативных производственных расходов.

Поскольку готовая продукция включена в производственные запасы предприятия, то и учитывается она на счетах класса 2 «Запасы».

Планом счетов бухгалтерского учета предусмотрено применять:

– для отражения информации о затратах на изготовление продукции – счет 23 «Производство»;

– для отражения движения готовой продукции – счет 26 «Готовая продукция»;

– для отражения движения полуфабрикатов собственного производства – счет 25 «Полуфабрикаты».

Полуфабрикаты могут использоваться предприятием в собственном производстве или реализовываться сторонним организациям в качестве готовой продукции. Поэтому предприятия должны вести отдельный учет обеих групп полуфабрикатов. Если полуфабрикаты собственного производства используются предприятием только для собственных нужд, то, в соответствии с Инструкцией № 291, их движение и остатки учитываются на счете 23 «Производство».

Если же изготовленные предприятием полуфабрикаты используются для продажи, то их создание отражается по дебету счета 25 «Полуфабрикаты», а выбытие – по кредиту указанного счета.

Примеров, когда полуфабрикаты одновременно являются и сырьем или комплектующими, и продукцией, – множество (например, выплавляемый чугун может быть объектом продажи как готовая продукция или как полуфабрикат, т. е. сырье для выплавки стали).

Поступление готовой продукции собственного производства на склад отражается по дебету счета 26 по фактической производственной себестоимости. Инструкцией № 291 предусмотрена возможность в аналитическом учете отражать готовую продукцию по учетным ценам. В этом случае при списании такой продукции со счета 26 сумма отклонений фактической производственной себестоимости от стоимости готовой продукции по учетным ценам определяется как произведение уровня (процента) отклонений и стоимости отпущенной со склада готовой продукции по учетным ценам. Уровень отклонений определяется путем деления суммарной величины отклонений на начало месяца и отклонений по продукции, поступившей на склад с производства в отчетном месяце, на сумму стоимости остатка готовой продукции по учетным ценам на начало месяца и стоимости оприходованной за отчетный месяц на складе готовой продукции по учетным ценам. Сумма отклонений, которая относится к реализованной продукции, отражается по кредиту счета 26 "Готовая продукция" и дебету счетов, на которых отражено выбытие готовой продукции. Но обратим внимание, что пока П(С)БУ не предусматривает отражение готовой продукции по учетным ценам.

Реализация готовой продукции

При реализации готовой продукции предприятиям пришлось столкнуться с совершенно новым порядком отражения этой операции в бухгалтерском учете, т.к. в новом Плане счетов нет аналога счета 46 «Реализация». Новым Планом счетов предусмотрены новые классы счетов – класс 7 "Доходы и результаты деятельности" и класс 9 «Расходы деятельности», в которых отражаются операции по реализации готовой продукции или полуфабрикатов. Но если счета класса 7 обязательны для всех предприятий, то счета класса 9 ведутся всеми предприятиями, кроме субъектов малого предпринимательства, которые по собственному решению могут применять только счета класса 8 "Расходы по элементам".

Для учета предприятием доходов (выручки) от реализации готовой продукции предусмотрен субсчет 701 "Доход от реализации готовой продукции" счета 70 "Доходы от реализации".

В течение года по кредиту субсчета 701 отражается общая сумма дохода предприятия от реализации готовой продукции вместе с суммой не- прямых налогов, сборов (обязательных платежей), которые включены в цену продажи, по дебету субсчета 701 – суммы непрямых налогов, сборов (обязательных платежей). Кроме того, по дебету отражается ежегодное или ежемесячное (на усмотрение самого предприятия!) отнесение суммы чистого дохода на счет 79 «Финансовые результаты».

Суммы расходов предприятия, связанных с реализацией готовой продукции, в новом Плане счетов отражаются на субсчете 901 "Себестоимость реализованной готовой продукции" счета 90 "Себестоимость реализации". В дебет субсчета 901 в корреспонденции со счетами 26 "Готовая продукция" и 91 "Общепроизводственные расходы" списывается производственная себестоимость реализованной готовой продукции в части переменных и распределенных постоянных общезаводских расходов. Дебетовые обороты субсчета 901 также закрываются в корреспонденции со счетом 7 "Финансовые результаты".

Общехозяйственные расходы, связанные с управлением и обслуживанием предприятия, которые учитываются на счете 92 "Административные расходы", списываются непосредственно на счет 79 "Финансовые результаты". Напрямую на указанный счет 79 списываются и расходы, связанные со сбытом (реализацией, продажей) готовой продукции или полуфабрикатов, учет которых ведется на счете 93 "Расходы на сбыт".

Учет готовой продукции на складе

Готовая продукция на предприятиях учитывается в местах ее хранения по отдельным видам. Учет приема на склад и отпуска со склада готовой продукции оформляется, соответственно, приходными и расходными документами.

К приходным документам относятся накладные, ведомости, приемо-сдаточные акты и другие документы. В приходных документах обязательно указываются дата, шифр склада и цеха, наименование продукции, номенклатурный номер, единицы измерения, количество. К расходным документам относятся накладные, приемо-сдаточные акты отгруженной продукции и т.п., в которых также указываются дата оформления, номер и дата договора с заказчиком, название и реквизиты заказчика, единица измерения, количество, цена и стоимость.

В учетных складских регистрах, которыми являются карточки учета, ведомости, книги складского учета, готовую продукцию учитывают в количественном выражении. В таких учетных документах записи о приходе и отпуске готовой продукции делают по каждой операции и ежедневно выводят остатки продукции на складе.

В цехах в течение месяца ведут первичные документы, на основании которых в конце месяца заполняют накопительные ведомости изготовленной готовой продукции (в количественном и стоимостном выражении) и накопительные ведомости отгруженной продукции.

В конце месяца по данным синтетического учета произведенных затрат на производство определяется фактическая себестоимость готовой продукции.

Готовая продукция приходуется на склад с одновременным отражением по дебету счета 26. Но если какая-то часть готовой продукции предназначена для использования на предприятии, то ее можно приходовать на другие счета бухгалтерского учета товарно-материальных ценностей (например, на счет 20 "Производственные запасы" или 22 "Малоценные и быстроизнашивающиеся предметы" и др.), в зависимости от ее назначения. Для правильного определения фактической себестоимости готовой продукции на конец отчетного периода определяется объем (остатки) незавершенного производства. Сальдо незавершенного производства отражается отдельной строкой (стр. 120) в статье "Запасы" формы № 1 "Баланс".

Оценка готовой продукции на дату баланса

Напомним, что до 1 января 2000 года, в соответствии с Положением № 120, готовая продукция, не пользующаяся спросом у покупателей, подлежала уценке. Но параллельно с уценкой предприятия проводили и регулярную дооценку готовой продукции. Дооценка проводилась согласно документу – Порядку проведения дооценки. Обращаем внимание на то, что с 01.01.2000 г. П(С)БУ не предусмотрено проводить дооценку первоначальной стоимости. После 1 января 2000 года готовая продукция как один из видов запасов отражается в бухгалтерском учете и отчетности по наименьшей из двух оценок: первоначальной стоимости или чистой стоимости реализации (п. 24 П(С)БУ 9). В связи с этим, в условиях рыночной экономики возникает необходимость уценки готовой продукции.

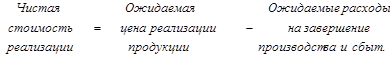

Согласно Положению № 120, уценке подлежит продукция производственно-технического назначения, которая залежалась (не имеет сбыта более трех месяцев) и не пользуется спросом у потребителей, а также продукция, которая частично утратила свое первоначальное качество, и излишние товарно-материальные ценности. По первоначальной стоимости готовая продукция отражается с момента ее оприходования и до момента (даты баланса), когда ее цена снизилась или продукция была испорчена, устарела, а, значит, утратила первоначально ожидаемую экономическую выгоду. Далее стоимость каждой единицы продукции определяется по чистой стоимости реализации:

(5.1)

(5.1)

Разница между первоначальной стоимостью готовой продукции и чистой стоимостью ее реализации списывается на расходы отчетного периода. Осуществляется такая операция бухгалтерской проводкой по дебету субсчета 946 "Потери от обесценивания запасов" счета 94 "Прочие расходы операционной деятельности" и кредиту счета 26 "Готовая продукция". Ниже рассмотрим условный числовой пример по отражению в бухгалтерском учете изготовления и реализации готовой продукции.

Пример 1.

Предприятие в отчетном периоде для выпуска продукции приобрело 100 кг полуфабрикатов по цене 50 грн. за 1 кг. На изготовление продукции израсходовано 80 кг полуфабрикатов, 20 кг осталось в составе запасов на складе. Из полуфабрикатов изготовлено 300 ед. продукции, из которых:

– оприходовано на склад – 250 ед.;

– осталось в незавершенном производстве (как не прошедшие приемку) – 50 ед. Из оприходованной на склад готовой продукции (250 ед.) в отчетном периоде реализовано 40 единиц по цене 30 грн. за ед.

Решение представим в виде таблицы 5.1.

Таблица 5.1 – Отражение в бухгалтерском учете изготовления и реализации готовой продукции

| № п/п | Содержание операции | Дебет | Кредит | Сумма, грн. | |

| 1 | 2 | 3 | 4 | 5 | |

| 1. Изготовление продукции | |||||

| 1 | Перечислена предоплата поставщику за полуфабрикаты по счету | 631 | 311 | 6000 | |

| 2 | Отражена сумма налогового кредита по НДС | 641 | 644 | 1 000 | |

| 3 | Оприходованы полуфабрикаты на сумму 5 000 грн. (100 кг ´ 50 грн.) | 202 | 631 | 5 000 | |

| 4 | Отражены расчеты по налоговому кредиту по НДС | 644 | 631 | 1 000 | |

| 5 | Отражена стоимость погрузочно-разгрузочных работ | 202 | 631 | 80 | |

| 6 | Отражена сумма налогового кредита по НДС | 641 | 631 | 16 | |

| 7 | Отражены расходы на оплату услуг по хранению полуфабрикатов сторонней организацией | 202 | 377 | 70 | |

| 8 | Отражена сумма налогового кредита по НДС | 641 | 377 | 14 | |

| 9 | Отражены командировочные расходы экспедитора | 202 | 372 | 20 | |

| 10 | Отражены расходы на оплату посреднических услуг | 202 | 377 | 40 | |

| 11 | Отражена сумма налогового кредита по НДС | 641 | 377 | 8 | |

| 12 | Отражены расходы на зарплату экспедитора | 202 | 661 | 15 | |

| 13 | Отражены начисления на зарплату экспедитора | 202 | 651, 652 653 | 5,6 | |

| 14 | Оплачена стоимость погрузочно-разгрузочных работ | 631 | 311 | 96 | |

| 15 | Оплачена стоимость транспорта | 377 | 311 | 84 | |

| 16 | Оплачена стоимость посреднических услуг | 377 | 311 | 48 | |

| 17 | Списана себестоимость полуфабрикатов, израсходованных на изготовление 300 ед. продукции | 23 | 202 | 4 184,5 | |

| 18 | Списаны расходы на оплату труда работников, занятых изготовлением готовой продукции | 23 | 661 | 720 | |

| 19 | Списана сумма обязательных начислений на фонд оплаты труда | 23 | 651, 652,653 | 270 | |

| 20 | Отражена сумма амортизации оборудования, используемого для выпуска продукции, как общепроизвод-ственные расходы

| 91 | 131 | 180 | |

| 21 | Начислены другие общепроизводственные расходы | 91 | 66,65 | 200 | |

| 22 | Списаны, в соответствии с расчетом предприятия, общепроизводственные расходы: а) переменные общепроизводственные расходы; | 23 | 91 | 120 | |

| б) постоянные распределенные общепроизводствен-ные расходы; | 23 | 91 | 160 | ||

| в) постоянные нераспределенные общепроизводственные расходы | 901 | 91 | 100 | ||

| 23 | Начислена сумма административных расходов | 92 | 66,65 | 130 | |

| 24 | Списана начисленная сумма | 791 | 92 | 130 | |

| 25 | Оприходована готовая продукция на склад | 26 | 23 | 4 545,4 | |

| 2. Реализация продукции | |||||

| 1 | Отражена операция реализации готовой продукции | 361 | 701 | 7 200 | |

| 2 | Отражена сумма налоговых обязательств по НДС | 701 | 641 | 1 200 | |

Окончание таблицы 5.1

| 1 | 2 | 3 | 4 | 5 |

| 3 | Отражены расходы на сбыт продукции | 93 | 66, 65 | 210 |

| 4 | Списана сумма расходов на сбыт | 791 | 93 | 210 |

| 5 | Списана себестоимость реализованной продукции (4 545,4 грн./250 шт. х 240 шт.) | 901 | 26 | 4 363,6 |

| 6 | Списана себестоимость реализованной продукции на финансовый результат (4363,6+100) | 791 | 901 | 4 463,6 |

| 7 | Списана сумма дохода на финансовый результат | 701 | 791 | 6000 |

| 8 | Отражена нераспределенная прибыль | 791 | 441 | 1 196,4 |

Товары

Торговая деятельность – это инициативная самостоятельная деятельность юридических лиц и граждан по осуществлению покупки и продажи товаров народного потребления с целью получения прибыли.

Товар – это продукт труда, имеющий стоимость, который распределяется в обществе путем купли-продажи и обмена.

Торговая деятельность может осуществляться в сфере оптовой и розничной торговли и в торгово-производственной сфере (общественное питание).

Оптовая торговля – это деятельность по приобретению и соответствующему преобразованию товаров для последующей их реализации субъектами предпринимательской деятельности. Как правило, это торговля крупными партиями. В результате оптового оборота товары в конечное потребление не попадают.

Розничная торговля – это деятельность по продаже товаров непосредственно гражданам и другим конечным потребителям для их личного некоммерческого использования, независимо от формы расчетов. Следовательно, розничная торговля является завершающим этапом движения товара в сфере обращения. Принципы формирования в бухгалтерском учете информации о товарах, доходах и расходах торгового предприятия и ее раскрытие в финансовой отчетности определяются П(С)БУ 9 "Запасы", П(С)БУ 15 "Доход" и П(С)БУ 16 "Расходы".

Учет поступления товаров

Учет товаров осуществляется на основании П(С)БУ 9, согласно пункту 6 которого товары – это материальные ценности, приобретенные (полученные) и содержащиеся предприятием с целью дальнейшей продажи.

Товары на предприятия торговли могут поступать от поставщиков, с оптовых баз на основе заключенных с ними договоров поставки или договоров купли-продажи, а также путем закупки у частных лиц и т. п. Доставленные товары принимаются по количеству и качеству.

Приемка товаров по количеству – это определение точного количества поступившего товара и его соответствия данным, содержащимся в транспортных, сопроводительных и (или) расчетных документах (упаковочные листы, накладные, счета и др.). Она осуществляется, как правило, путем сплошного подсчета единиц, меры и массы товара в данной партии (за исключением товаров в фабричной упаковке). Проверка товаров может проводиться и выборочно.

К товаросопроводительным документам и документам на оприходование товаров относятся такие, как:

– накладная – один из основных товаросопроводительных документов. В накладной указываются номер и дата ее составления, наименование поставщика и покупателя, наименование и краткое описание товара, качественная информация (марка, сорт, размер), его количество, цена и общая сумма;

– товарно-транспортная накладная – составляется поставщиком и является документом, сопровождающим поступление на торговое предприятие товара автомобильным транспортом;

– железнодорожная накладная – является сопроводительным документом при поступлении товара железнодорожным транспортом. К железнодорожной накладной могут быть приложены спецификации и упаковочные листы, о чем обязательно делается отметка в накладной. Железнодорожная накладная передается представителю предприятия-получателя на основании доверенности;

– спецификация – содержит перечень всех видов и сортов товаров, входящих в данную партию;

– упаковочный лист – содержит перечень всех видов и сортов товаров, находящихся в каждом товарном месте, и другие документы.

Приемка товаров по качеству – это определение их качества по установленному образцу, проверка комплектности (наличия всех предметов, входящих в данный комплект), соответствия тары, упаковки и маркировки установленным требованиям, а также данным сопроводительных документов (сертификат качества, санитарный сертификат или их заверенные копии и др.). Обычно проводится сплошная проверка качества и комплектности товаров. Однако, если договором предусмотрено, то возможна и выборочная проверка.

В случае выявления несоответствий приемка товаров приостанавливается. Затем составляется акт, который является юридическим основанием для предъявления претензий поставщику, о чем в сопроводительных документах делается отметка. В акт включаются только те товары, по которым установлены расхождения.

При отсутствии сопроводительных и расчетных документов приемка товаров на складе ведется на основании данных маркировки и внутренних упаковочных листов, а при их отсутствии – по фактическому наличию товара. В этом случае приемка товаров осуществляется специально созданной комиссией, в состав которой обязательно входит материально ответственное лицо, представитель поставщика или независимой организации. Составляется приемный акт в 3 экземплярах (1-й экземпляр отправляется поставщику, 2-й экземпляр вместе с товарным отчетом передается в бухгалтерию предприятия-получателя, а 3-й экземпляр остается у материально ответственного лица).

Один из необходимых документов – доверенность, являющаяся бланком строгой отчетности. Она используется при получении товара вне склада покупателя (на складе поставщика, железнодорожной станции и др.) и подтверждает право материально ответственного лица на получение товара.

Оплата поступающих товаров может производиться на основании счета. Счет на поставляемый товар выписывается поставщиком одновременно с накладной, а в случае предоплаты – до отпуска товара.

Для учета и обобщения информации о движении товаров, в соответствии с новым Планом счетов, используется счет 28 "Товары" с применением субсчетов:

- 281 "Товары на складе";

- 282 "Товары в торговле";

- 283 "Товары на комиссии";

- 284 "Тара под товарами";

- 285 "Торговая наценка".

По дебету субсчетов 281 – 284 отражается увеличение количества товаров и их стоимости, по кредиту – уменьшение.

Приходуются товары, в соответствии с новой системой бухгалтерского учета, по первоначальной стоимости, в то время как ранее оприходование осуществлялось по покупной стоимости.

В первоначальную стоимость товаров не включаются:

– сверхнормативные потери и недостачи товаров;

– проценты за пользование займами;

– расходы на сбыт;

– общехозяйственные и другие подобные расходы, непосредственно не связанные с приобретением и доставкой товаров.

Все вышеперечисленные расходы относятся к тому периоду, в котором они были осуществлены. Первоначальная стоимость товаров в учете не изменяется, кроме случаев, предусмотренных П(С)БУ 9.

Учет переоценки товаров

Переоценка товаров – это изменение цены товара либо в сторону ее увеличения (дооценка), либо в сторону ее уменьшения (уценка). Дооценка первоначальной стоимости товаров национальными стандартами не предусмотрена. Поэтому ранее действовавшие положения о дооценке товарно-материальных ценностей с 01.01.2000г. не применяются.

Если предприятие ведет учет товаров по продажным ценам, то увеличение продажной стоимости может производиться только за счет увеличения торговой наценки.

Уценка товаров производится согласно Положению № 120. Уценке подлежат товары, которые:

– залежались (не имеют сбыта более 3 месяцев) и не пользуются спросом у потребителей;

– утратили свое первоначальное качество.

Уценка производится на торговых предприятиях и в организациях всех форм собственности по мере необходимости, на основании данных инвентаризации. Для этого необходимо решение руководителя, который назначает комиссию в составе заместителя руководителя предприятия (председатель комиссии), главного бухгалтера, товароведа.

Размеры уценки товаров должны определяться комиссией на основании экспертных оценок с учетом степени утраты товарами их потребительских качеств и степени насыщения ими рынка. Товары, которые ранее были уценены, но не реализованы, могут уцениваться повторно до уровня цен их возможной реализации.

Данные об уцененных товарах заносятся в опись-акт. Опись-акт составляется на предприятиях оптовой торговли – на каждом складе товаров, на предприятиях розничной торговли – в каждом отделе (секции), магазине или другой торговой единице в двух экземплярах и подписывается членами комиссии, которые производили уценку, а также материально ответственными лицами. Документы на уценку должны быть рассмотрены и утверждены руководителем предприятия в двухдневный срок после их получения.

Первый экземпляр утвержденных описей-актов передается в бухгалтерию, второй экземпляр – материально ответственному лицу. Уцененные товары подлежат перемаркировке, после чего они передаются для реализации по накладной, в которой указываются розничные цены до и после уценки. Результаты уценки отражаются в том месяце, в котором были составлены описи-акты. Сумма уценки товаров в бухгалтерском учете списывается на расходы отчетного периода.

Согласно П(С)БУ 9, на дату баланса товары должны отражаться по чистой стоимости реализации, если они:

– испорчены;

– устарели;

– каким-либо другим образом утратили способность принести первоначально ожидаемую выгоду;

– были уценены.

Чистая стоимость реализации определяется по каждой единице товара путем вычета из ожидаемой цены продажи суммы ожидаемых расходов на их реализацию. Сумма, на которую первоначальная стоимость товаров превышает чистую стоимость их реализации, списывается на расходы отчетного периода.

Если чистая стоимость реализации тех товаров, которые ранее были уценены и являются активами на дату баланса, в дальнейшем увеличивается, то на сумму увеличения чистой стоимости реализации, но не больше суммы предыдущего уменьшения, сторнируется запись о предыдущем уменьшении стоимости товаров.

Инвентаризация товаров

Инвентаризация проводится с целью обеспечения достоверности данных бухгалтерского учета путем их сопоставления с фактическим наличием товарно-материальных ценностей. Порядок проведения инвентаризации определен Инструкцией № 90.

Количество инвентаризаций в отчетном периоде, даты их проведения и перечень товарно-материальных ценностей и обязательств, которые подлежат очередной инвентаризации, определяются руководителем предприятия, кроме случаев, когда проведение инвентаризации является обязательным. Проведение инвентаризации является обязательным:

1) перед составлением годовой бухгалтерской отчетности;

2) при смене материально ответственных лиц (в день приема-передачи дел);

3) при установлении фактов краж и злоупотреблений, порчи ценностей (в день установления таких фактов);

4) немедленно после ликвидации пожара или устранения последствий стихийного бедствия;

5) в случае ликвидации предприятия;

6) по распоряжению судебных и следственных органов;

7) при передаче имущества в аренду;

8) при передаче предприятия, учреждения, организации или их структурных подразделений из одного подчинения в другое.

Ответственность за организацию инвентаризации, правильное и своевременное ее проведение несет руководитель предприятия.

Для проведения инвентаризации приказом руководителя создается комиссия из числа работников предприятия при обязательном участии главного бухгалтера. Инвентаризационную комиссию возглавляет руководитель предприятия или его заместитель. Приказом устанавливаются также сроки начала и завершения инвентаризации и порядок отражения ее результатов в учете.

Перед началом инвентаризационных работ материально ответственные лица дают расписку о том, что все приходные и расходные документы на товарно-материальные ценности сданы в бухгалтерию, все товарно-материальные ценности, которые поступили на хранение, оприходованы, а те, что выбыли, - списаны. Инвентаризация ценностей проводится, как правило, на 1-е число месяца по их местонахождению и по материально ответственным лицам. Наличие ценностей при инвентаризации проверяется путем обязательного подсчета, взвешивания, обмера и т.д., исходя из установленных единиц измерения.

Материальные ценности, полученные во время проведения инвентаризации, принимаются материально ответственными лицами в присутствии членов инвентаризационной комиссии и приходуются уже после завершения инвентаризации. Эти ценности заносятся в отдельную опись "Материальные ценности, полученные во время проведения инвентаризации". При этом на приходном документе, подписанном председателем инвентаризационной комиссии, делается отметка "После инвентаризации" со ссылкой на дату описи, в которую включены эти ценности.

При длительном проведении инвентаризации на больших складах и в исключительных случаях (только с письменного разрешения руководителя и главного бухгалтера предприятия) материальные ценности могут отпускаться материально ответственными лицами в присутствии членов инвентаризационной комиссии. Эти ценности заносятся в отдельную опись "Материальные ценности, отпущенные во время инвентаризации". Оформление описи должно осуществляться в том же порядке, что и при поступлении материальных ценностей во время инвентаризации. При этом в расходных документах делается отметка, заверенная подписью председателя инвентаризационной комиссии. Выявленные при инвентаризации расхождения между фактическими остатками материальных ценностей и данными бухгалтерского учета регулируются предприятием, в соответствии с П(С)БУ, в следующем порядке:

1. Излишки ценностей подлежат оприходованию с увеличением дохода предприятия.

2. Потери ценностей в пределах норм естественной убыли списываются по распоряжению руководителя на себестоимость реализованных товаров. Нормы естественной убыли могут применяться только в случае выявления фактических недостач и после зачета недостачи ценностей излишками при пересортице. В случае отсутствия норм естественной убыли потери рассматриваются как недостачи сверх норм.

3. Стоимость испорченных и недостающих товаров сверх норм естественной убыли в момент выявления списывается на расходы отчетного периода с отражением указанной стоимости на забалансовом счете до принятия решения об установлении конкретных виновных лиц.

После установления лиц, которые должны возместить потери, подлежащая возмещению сумма зачисляется в состав дебиторской задолженности и включается в доход отчетного периода. При этом недостачи и потери от порчи ценностей относятся на виновных лиц по ценам, в которых исчисляется размер ущерба от хищений, недостач, уничтожения и порчи ценностей, согласно Порядку № 116 и Закону № 217.

После выявления недостач и порчи, возникших вследствие злоупотреблений, соответствующие материалы в течение 5 дней передаются в следственные органы, а на сумму выявленных недостач и потерь подается гражданский иск.

Учет реализации товаров

Реализация товаров так же, как и их покупка осуществляется на основании заключенных договоров поставки, купли-продажи и т. п. с оформлением сопроводительных документов (накладная, товарно-транспортная накладная, железнодорожная накладная, счет-фактура, счет и др.).

Предприятия оптовой торговли, как правило, реализуют товары с оптовых баз, товарных складов, складов-холодильников, складов-магазинов.

Однако в практической деятельности поставщики могут отгружать покупателям товары, минуя склады и базы оптового предприятия. Такой вид реализации называется реализацией товаров транзитом с участием оптового предприятия в расчетах за товары как с поставщиками, так и с покупателями. Реализация транзитом значительно ускоряет продвижение товаров к потребителям и снижает расходы предприятия, связанные с их приобретением (транспортные, погрузочно-разгрузочные, расходы на складирование, хранение и т. д.) и сбытом.

Расчеты за товары могут производиться предприятиями как в наличной, так и в безналичной форме. Однако при расчетах наличными денежными средствами одного предприятия с другим действует ограничение в сумме 3 000 грн. в день (п. 1 Порядка № 21).

Предприятия розничной торговли реализуют товары в магазинах, палатках, киосках, автомагазинах и т.д.

Предприятия общественного питания реализуют товары и продукцию собственного производства в ресторанах, кафе, киосках общественного питания, буфетах, барах и т.д.; и те, и другие предприятия расчеты с покупателями за товары и учет торговой выручки должны осуществлять с применением ЭККА, а при осуществлении отдельных форм деятельности (согласно Перечню № 24) – с использованием ТКК.

Осуществляя торговую деятельность, предприятия получают доход (выручку) от реализации товаров. В соответствии с действующими стандартами, доходы – это увеличение экономических выгод в виде поступления активов или уменьшения обязательств, приводящее к увеличению собственного капитала (кроме увеличения капитала за счет взносов собственников). Однако доход (выручка) от реализации товаров признается в случае наличия всех условий:

– покупателю переданы риски и выгоды, связанные с правом собственности на товар;

– предприятие не будет осуществлять в дальнейшем управление и контроль над реализованными товарами;

– сумма дохода может быть достоверно определена;

– существует уверенность, что в результате операции произойдет увеличение экономических выгод предприятия, а расходы, связанные с этой операцией, возможно достоверно определить.

Доходами не признаются:

– суммы налога на добавленную стоимость, акцизов, других налогов и обязательных платежей, подлежащих перечислению в бюджет и внебюджетные фонды;

– суммы поступлений по договору комиссии, агентскому соглашению и другому подобному договору в пользу комитента, принципала и т. п.;

– сумма предоплаты за товары (работы, услуги);

– сумма аванса в счет оплаты товаров (работ, услуг);

– сумма задатка под залог или в погашение займа, если это предусмотрено соответствующим договором;

– поступления, принадлежащие другим лицам (например, ошибочно зачисленные на текущий счет предприятия денежные средства и т.п.);

– обмен товарами, подобными по назначению и имеющими одинаковую справедливую стоимость.

Для обобщения информации о доходах (выручке) от реализации товаров предназначен счет 70 "Доходы от реализации", субсчет 702 "Доход от реализации товаров". По кредиту субсчета 702 отражается увеличение дохода от реализации вместе с суммой непрямых налогов, сборов, обязательных платежей, которые включены в цену продажи, по дебету – надлежащая сумма непрямых налогов, сборов, обязательных платежей, суммы, получаемые предприятием в пользу комитента, принципала, ежегодное или ежемесячное отнесение суммы чистого дохода на счет 79 "Финансовые результаты", субсчет 791 "Результат основной деятельности".

Кроме того, на субсчете 704 "Вычеты из дохода" отражаются сумма предоставленных после даты реализации скидок покупателям, стоимость возвращенных покупателем товаров и другие вычеты. По дебету субсчета 704 отражаются вышеперечисленные вычеты, а по кредиту – списание дебетовых оборотов на счет 79.

Определение себестоимости реализованных товаров

При продаже товаров необходимо производить их оценку для определения себестоимости, по которой они будут списываться с баланса. Оценка товаров осуществляется одним из методов:

– идентифицированной себестоимости соответствующей единицы запасов;

– средневзвешенной себестоимости;

– себестоимости первых по времени поступления запасов (ФИФО);

– себестоимости последних по времени поступления запасов (ЛИФО);

– цены продажи.

Для всех единиц бухгалтерского учета товаров, которые имеют одинаковое назначение и одинаковые условия использования, применяется только один из приведенных методов.

Таким образом, если предприятие торгует оптом и в розницу, то оно может воспользоваться двумя методами оценки выбытия запасов, поскольку налицо разные условия продажи.

Если предприятие торгует бытовой техникой и канцелярскими товарами, то для оценки выбытия запасов оно также может применять два метода, потому что это товары разного назначения.

К методу идентифицированной себестоимости прибегают, в основном, предприятия, которые занимаются доставкой товаров под заказ или торгуют очень дорогостоящими товарами. При данном методе необходимо прослеживать приобретение и реализацию конкретных товарных единиц.

Оценка по средневзвешенной себестоимости производится для каждой единицы товаров путем деления суммарной стоимости остатка таких товаров на начало отчетного месяца и стоимости полученных в отчетном месяце на суммарное количество товаров на начало отчетного месяца и полученных в отчетном месяце.

Оценка запасов по методу ФИФО базируется на предположении, что товары используются в той последовательности, в которой они поступали на предприятие (отражены в бухгалтерском учете), т.е. товары, которые реализуются первыми, оцениваются по себестоимости первых по времени поступления товаров. При этом стоимость остатка товаров на конец отчетного месяца определяется по себестоимости последних по времени поступления товаров.

Оценка запасов по методу ЛИФО базируется на предположении, что товары используются в последовательности, обратной их поступлению на предприятие (зачислению в бухгалтерском учете), т.е. товары, которые реализуются первыми, оцениваются по себестоимости последних по времени поступления товаров. При этом стоимость остатка товаров на конец отчетного месяца определяется по себестоимости первых по времени получения товаров.

Оценка по ценам продажи основана на применении предприятиями розничной торговли среднего процента торговой наценки на товар. Этот метод подходит для предприятий, которые имеют значительную и изменяющуюся номенклатуру товаров с приблизительно одинаковым уровнем торговой наценки. Себестоимость реализованных товаров определяется как разница между продажной (розничной) стоимостью реализованных товаров и суммой торговой наценки на эти товары. Сумма торговой наценки на реализованные товары определяется как произведение продажной (розничной) стоимости реализованных товаров и среднего процента торговой наценки. Средний процент торговой наценки определяется в результате деления суммы остатка торговых наценок на начало отчетного месяца и торговых наценок в продажной стоимости полученных в отчетном месяце товаров на сумму продажной (розничной) стоимости остатка товаров на начало отчетного месяца и продажной (розничной) стоимости полученных в отчетном месяце товаров.

Торговая наценка – это разница между продажной (розничной) и первоначальной (себестоимостью) стоимостью товаров.

Так как в себестоимость товаров не входят суммы НДС, начисленные (уплаченные) в связи с приобретением товаров, а продажная стоимость включает НДС, то торговая наценка состоит из торговой наценки предприятия на первоначальную стоимость товаров и суммы НДС. Для обобщения информации о себестоимости реализованных товаров предусмотрен счет 90 "Себестоимость реализации", субсчет 902 "Себестоимость реализованных товаров". По дебету данного субсчета отражается фактическая себестоимость реализованных товаров (без торговых наценок), а по кредиту – списание в порядке закрытия ежемесячно или в конце отчетного года дебетовых оборотов на счет 79, субсчет 791.

Учет расходов

В соответствии с национальными стандартами бухгалтерского учета, расходы – это уменьшение экономических выгод в виде выбытия активов или увеличения обязательств, приводящее к уменьшению собственного капитала (за исключением уменьшения капитала за счет его изъятия или распределения собственниками).

Расходами не признаются:

– платежи по договорам комиссии, агентским соглашениям и другим аналогичным договорам в пользу комитента, принципала и т.п.;

– погашение полученных ссуд;

– предварительная оплата товаров (работ, услуг);

– прочие уменьшения активов или увеличения обязательств, которые не приводят к уменьшению собственного капитала предприятия;

– расходы, которые отражаются путем уменьшения собственного капитала, согласно Положениям (стандартам) бухгалтерского учета (предоставленные скидки, возврат товаров и т.п.).

Расходы, связанные с операционной деятельностью, не включаемые в себестоимость товаров, подразделяются на административные расходы, расходы на сбыт и прочие операционные расходы. Обобщение информации о расходах торгового предприятия обеспечивается применением счетов 92 "Административные расходы", 93 "Расходы на сбыт", 94 "Прочие расходы операционной деятельности", а также счетов класса 8 "Расходы по элементам".

При этом использование счетов класса 8 является обязательным для субъектов малого предпринимательства и для предприятий, не занимающихся коммерческой деятельностью. Торговые же предприятия могут использовать их для обобщения информации о расходах по элементам затрат с одновременным списанием этих затрат на счета расходов класса 9, то есть применять счета класса 8 как транзитные.

В таблице 5.2 на условных числовых примерах рассмотрим порядок отражения в бухгалтерском учете некоторых операций при осуществлении торговой деятельности.

Комиссионная торговля

Комиссионная торговля – это вид торгово-посреднической деятельности.

Таблица 5.2 – Порядок отражения в бухгалтерском учете операций при осуществлении торговой деятельности

| № п/п | Содержание операции | Дебет | Кредит | Сумма, грн. |

| 1 | 2 | 3 | 4 | 5 |

| Пример 1. Оприходование товаров на склад | ||||

| Учет товаров по первоначальной стоимости (себестоимости): | ||||

| а) оприходование товаров, а затем оплата | ||||

| 1 | Оприходован товар по цене приобретения | 281 | 631 | 1 000,0 |

| 2 | Отражена сумма налогового кредита по НДС | 6411 | 631 | 200,0 |

| 3 | Оплачен товар, полученный от поставщика | 631 | 301, 311 | 1 200,0 |

| 4 | Отражена стоимость транспортных услуг по до-ставке товара | 281 | 631, 371 | 100,0 |

| 5 | Отражена сумма налогового кредита по НДС | 6411 | 631, 371 | 20,0 |

| б) оплата, а затем оприходование товара | ||||

| 1 | Перечислена поставщику предоплата за товар | 371 | 301,311 | 1 200,0 |

| 2 | Отражены расчеты по налоговому кредиту по НДС | 6411 | 644 | 200,0 |

| 3 | Получен и оприходован товар по цене приобретения | 281 | 371 | 1 000,0 |

| 4 | Отражена сумма налогового кредита по НДС | 644 | 371 | 200,0 |

| 5 | Оприходован товар подотчетным лицом | 281 | 372 | 500,0 |

| 6 | Отражена сумма налогового кредита по НДС | 6411 | 372 | 100,0 |

| 7 | Отражена стоимость транспортных услуг по до-ставке товара | 281 | 631, 371 | 100,0 |

| 8 | Отражена сумма налогового кредита по НДС | 6411 | 631,371 | 20,0 |

| Пример 2. Реализация товара со склада | ||||

| а) оплата, а затем отгрузка товаров

| ||||

| 1 | Получена предоплата за товар | 301 311 | 681 | 3 000,0 |

| 2 | Начислены налоговые обязательства по НДС | 643 | 6411 | 500,0 |

| 3 | Отгружен товар покупателю в счет предоплаты | 681 | 702 | 3 000,0 |

| 4 | Отражены расчеты по налоговым обязательствам по НДС | 702 | 643 | 500,0 |

| 5 | Списана сумма дохода от реализации товара на финансовый результат | 702 | 791 | 2 500,0 |

| 6 | Отражены административные расходы | 92 | 311,372 631,65,661 | 200,0 |

| 7 | Отражены расходы на сбыт | 93 | 631,661, 311,685 | 300,0 |

| 8 | Отражены прочие операционные расходы | 94 | 281 | 50,0 |

| 9 | Списана на финансовый результат себестоимость реализованного товара | 791 | 902 | 1 600,0 |

| 10 | Списаны на финансовый результат административные расходы | 791 | 92 | 208,0 |

| 11 | Списаны на финансовый результат расходы на сбыт | 791 | 93 | 300,0 |

| 12 | Списаны на финансовый результат прочие операционные расходы | 791 | 94 | 50,0 |

Окончание таблицы 5.2

| 1 | 2 | 3 | 4 | 5 |

| б) отгрузка товаров, а затем оплата | ||||

| 1 | Отгружен товар покупателю | 361 | 702 | 3 000,0 |

| 2 | Начислены налоговые обязательства по НДС | 702 | 6411 | 500,0 |

| 3 | Списана себестоимость товаров | 902 | 281 | 1 600,0 |

| 4 | Списана сумма дохода от реализации товара на финансовый результат | 702 | 791 | 2 500,0 |

| 5 | Отражены административные расходы | 92 | 311,372,63165,661 | 200,0 |

| 6 | Отражены расходы на сбыт | 93 | 631,65, 661,311 | 300,0 |

| 7 | Отражены прочие операционные расходы | 94 | 281 | 50,0 |

| 8 | Списана на финансовый результат себестоимость реализованного товара | 791 | 902 | 1 600,0 |

| 9 | Списаны на финансовый результат расходы | 791 | 92, 93,94 | 550,0 |

| Пример 3. Учет товаров в розничной торговле | ||||

| 1 | Оприходован товар по цене приобретения | 282 | 631 | 1 500,0 |

| 2 | Отражена сумма налогового кредита по НДС | 6411 | 631 | 300,0 |

| 3 | Отражена сумма торговой наценки | 282 | 285 | 1 200,0 |

| 4 | Оплачена стоимость полученного товара | 631 | 301,311 | 1 800 |

| 5 | Продан товар за наличные денежные средства | 301 | 702 | 2 700,0 |

| 6 | Начислены налоговые обязательства по НДС | 702 | 6411 | 450,0 |

| 7 | Списана себестоимость реализованных товаров, определенная согласно п. 9 П(С)БУ 9 | 902 | 282 | 1 500,0 |

| 8 | Списана торговая наценка на реализованные товары, определенная методом "сторно" | 282 | 295 | 1 200,0 |

| 9 | Списана сумма дохода от реализации товара на финансовый результат | 702 | 791 | 2250,0 |

| 10 | Списана на фактический результат себестоимость реализованных товаров | 791 | 902 | 1500,0 |

| 11 | Списаны на финансовый результат административные расходы, расходы на сбыт | 791 | 92,93 | 550,0 |

Отношения сторон регулируются договором, согласно которому комитент (лицо, дающее поручение о заключении соответствующих гражданско-правовых сделок) поручает комиссионеру (лицу, исполняющему принятые поручения) за вознаграждение совершить сделку от имени последнего.

Занимаясь комиссионной торговлей, необходимо руководствоваться Правилами № 37, в них отражены особенности правового положения сторон, предмет договора, сведения о качестве товара, сроках реализации товара, порядок ценообразования и другие вопросы, относящиеся к содержанию и исполнению договора комиссии.

Дата: 2019-12-22, просмотров: 448.