Сегодня кредитование в рамках программ, разработанных совместно с автоконцернами (часть процентной ставки субсидируется автоконцерном), составляет значительную часть портфелей банков. Совместные предложения привлекательны своими условиями и, как следствие, пользуются высоким спросом. Как правило, в рамках таких программ банки предлагают пониженную процентную ставку, производители и автодилеры предоставляют дополнительные скидки и дотации. Райффайзенбанк в рамках совместных программ с автопроизводителями сотрудничает с General Motors, Вольво Кар Россия, Hyundai и с генеральным дистрибьютором Mitsubishi Motors в России. 2010 год в этом плане стал показательным. С точки зрения новых продаж превалируют специальные программы [23].

Другие участники рынка также понимают значимость данного направления и делают ставку на сотрудничество с автоконцернами. Банк БНП Париба является участником программы Форд Кредит и сотрудничает с компанией Ford в рамках данной программы в России. Таким образом, участие в совместных программах производителей позволяет расширить присутствие банка на рынке автокредитования России.

Хорошую поддержку программы с льготными процентными ставками оказали в кризис как банкам, которые могли предложить кредиты только под высокие ставки, 20-30% годовых, так и производителям, объемы продаж у которых резко упали. Однако ситуация на рынке постепенно исправляется, спрос на автомобили стремительно растет. Так, в прошлом году на рынке даже возник дефицит автомобилей. Отсутствие автомобилей в автосалонах в 2010 году было в основном связано с их переизбытком в 2009 году. Осторожные планы автопроизводителей на российском рынке в 2010 году не смогли покрыть резко восстанавливающийся спрос на автомобили. Поэтому вновь образовались очереди на машины. В 2011 году ситуация должна выровняться [26].

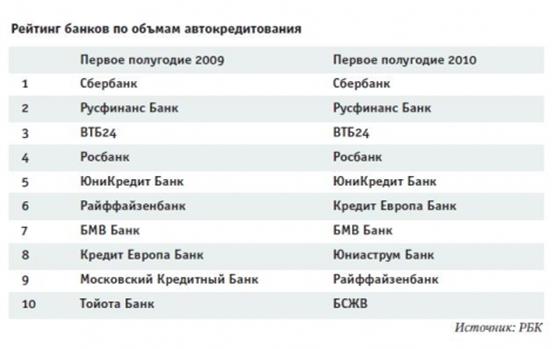

Таблица 5

Возможно, если спрос на транспортные средства будет продолжать расти, то необходимость в дополнительных мерах по стимулированию продаж отпадет. А те автоконцерны, которые имеют собственные финансовые подразделенияя, смогут справиться без привлечения банков со стороны.

Конечно, автоконцерны могут придерживаться разной стратегии: кто-то пробует справиться собственными силами, кто-то пытается продвигать товары через все доступные ему каналы. Поэтому, вероятно, усиление позиций существующих специализированных банков или приход новых игроков не способен полностью изменить весь рынок, однако определенную долю банки-монолайнеры могут себе забрать. И для некоторых эта доля может оказаться существенной.

Еще одним фактором, способным отрицательно повлиять на развитие автокредитования, является сворачивание мер господдержки автопромышленной отрасли.

В 2010 году правительство выделило значительный объем средств для стимулирования продаж автомобилей. Так, по данным аналитического агентства «АВТОСТАТ», в прошедшем году объемы выдачи автокредитов по субсидированным государством ставкам более чем вдвое превзошли результаты 2009 года и обеспечили порядка 9,5% продаж на российском авторынке. Оценив полученный результат, Минпромторг продлил действие программы на год. Известно, что в федеральном бюджете на 2011 год зарезервировано на эти цели 2,7 млрд. рублей [28].

Программа госсубсидирования стимулирует рост продаж отечественных автомобилей и автомобилей среднего ценового сегмента, производимых на территории РФ. В объеме продаж Росбанка автокредиты, оформленные в рамках этой программы, составляют 25-30%, что достаточно существенно. В свою очередь, спецпрограммы банков с автопроизводителями увеличивают спрос на соответствующие марки автомобилей. В сегменте тех автомобилей, которые могут быть приобретены только в рамках стандартных условий, продажи динамично растут благодаря либерализации банками условий кредитования: снижению первоначального взноса, процентных ставок, увеличению сроков кредитования [23].

В НБ Траст также отмечают, что в прошлом году программа льготного автокредитования пользовалась устойчивым спросом у населения. За 2010 год в рамках госпрограммы НБ Траст выдал более 1000 кредитов. Планируется, что в 2011 году количество предоставленных кредитов будет еще больше. В целом по России в 2010 году по программе госсубсидирования в банки обратились 355 тысяч клиентов, при этом было выдано 166 тысяч кредитов [27].

Если в кризисный период запуск программы государственного субсидирования процентных ставок был необходимой мерой, то ее дальнейшая поддержка является качественным шагом для развития автомобильной промышленности.

Однако уже в следующем году программа господдержки автопромышленной отрасли может быть окончательно свернута. Последствия этого для банковского сектора могут быть разными, вполне возможны негативные. К этому не готовы ни клиенты, которые откажутся брать кредиты под реальный процент, ни банки, ни производители и дилерские сети, так как снижение спроса на кредиты сократит число покупателей автомобилей. Однако возможен и более оптимистичный сценарий, при сворачивании программы часть заявок будет перераспределена между другими программами автокредитования, а часть клиентов откажется от приобретения автомобиля. Как следствие - объем реализуемых транспортных средств и выдаваемых кредитов снизится, но незначительно [23].

Возможно сворачивание программы не приведет к значительному сокращению рынка, а скорее изменит уровень спроса по тем или иным группам автомобилей. А если учесть, что рынок автокредитов сейчас находится в активной стадии, то объемы продаж будут расти. А с учетом конкуренции между банками, условия для клиентов будут смягчаться.

Вцелом рынок автокредитования за последний год существенно стабилизировался. Однако как показывает мировая практика, сворачивание мер господдержки никогда не проходит бесследно. Например, в Китае в связи с отменой государственных субсидий в январе 2011 года продажи легковых автомобилей упали на 10,3% по сравнению с предыдущим месяцем. Тем не менее, еще как минимум год льготному автокредитованию обеспечен. За оставшееся время банкам необходимо будет найти те сегменты рынка, где и без специальных предложений всегда есть устойчивый спрос [22].

ЗАКЛЮЧЕНИЕ

Развитие потребительского кредитования в России с начала 2000-х годов обусловлено несколькими факторами. Высокие темпы экономического роста и рост доходов населения при этом, спровоцировавшие покупательский спрос, открыли для банков новую нишу для активной кредитной деятельности. Снижение процентных ставок, расширение линейки кредитных продуктов и сотрудничество банков с торговыми сетями сделали потребительский кредит более доступным для населения. Подтверждением этого стал прирост объема потребительского кредитования порядка 100% ежегодно за период 1999 – 2005 гг. К настоящему времени сформированы банки – лидеры рынка в данной отрасли, это крупнейшие российские универсальные банки и банки с иностранным капиталом, а также банки специализирующиеся на частных клиентах.

Розничное кредитование привлекательно высокой прибыльностью. Это объясняется более высокой ликвидностью, чем в корпоративном секторе, в силу меньшего периода времени оборота капитала, соответственно, меньшего периода ожидания прибыли. Однако работа в частном секторе требует от банков специальных ресурсов, таких, например, как широкая сеть филиалов и отделений с достаточным числом специально обученного персонала. Другим отличаем потребительского кредитования является высокий риск. Данный фактор становится основным в формировании банком ценовой политики. Кредитная политика устанавливает основные принципы кредитной деятельности банка и наиболее существенные правила (стандарты и нормы), регулирующие данный процесс. Она призвана обеспечить оптимальный баланс между приемлемым уровнем риска и размером доходов, получаемых банком от кредитной деятельности. Для привлечения клиентов, не прибегая к снижению ставок, банки должны обратить внимание на ряд элементов своей кредитной политики. Достаточность отделений и их место положения, квалифицированность персонала и общий уровень сервиса. Постоянное обновление и расширение продуктовой линейки, упрощение и скорость оформления кредита, создание дополнительных услуг (например, страхование). Взаимодействие с партнерами (розничные сети, автодилеры, государство).

Автокредитование является одним из наиболее прибыльных и растущих видов потребительских кредитов и позволяет банкам существенно нарастить свои кредитные портфели. Этот вид кредитование существует при тесном сотрудничестве и взаимозависимости банков с автодилерами. Выигрывают банки, сумевшие наладить совместные партнерские программы с автопроизводителями, а также участвующие в государственной программе субсидирования процентных ставок. Появившиеся в России специализированные банки автопроизводителей еще больше усиливают конкуренциюв сегменте автокредиотвания.

Список использованной литературы

1. Гражданский кодекс Российской Федерации. Часть 1 от 30 ноября 1994 г. №51-ФЗ. Введен в действие с 01 января 1995г. (с изменениями от 30 декабря 2004г.) / Собрание законодательства Российской Федерации от 5 декабря 1994г. N 32. ст. 3301.

2. Гражданский кодекс Российской Федерации. Часть II. от 26 января 1996г. №14-ФЗ (с изменениями от 30 декабря 2004г.) Введен в действие с 01 марта 1996г. /Собрание законодательства Российской Федерации от 29 января 1996 г. N 5. ст. 410.

3. О банках и банковской деятельности. Федеральный Закон от 2 декабря 1990 г. N 395-I (с изменениями от 30 декабря 2004г.) / Ведомости съезда народных депутатов РСФСР от 6 декабря 1990 г. N 27 ст. 357

4. Горбунова О.Н. / Финансовое и банковское право. Словарь. – Справочник. – М.: Инфра, 1997.

5. Под. ред. Лаврушина О.И. / Банковское дело. Учеб. - М.: Финансы и статистика, 2005.

6. Белозеров С.А. / Банковское дело. Учеб. пособие. - СПб: Кобрина Л.М., 2008.

7. Под. ред. Кумок С.И. / Банковское дело в России: Учеб. - М.: АОЗТ ВЕЧЕ, 2004.

8. Под ред. Жукова Е.Ф. / Банки и банковские операции. - М.: Юнити, 2006.

9. Под ред,. Семенюгы О.Г. / Основы банковского дела в РФ. - Ростов-на-Дону: Феникс, 2001.

10. Благодатин А., Лозовский Л., Райзберг Б. /Финансовый словарь.–М.: ИНФРА‑М, 2009

11. Белоглазова Т.П. / Денежное обращение и банки. - М.: Финансы и статистика, 2006.

12. Виноградова Т.Л. / Банковские операции. - Ростов- на - Дону.: Феликс, 2006.

13. Под ред. Иванова В. В., Соколова Е.И. / Деньги. Кредит. Банки. - М.: Проспект, 2003.

14. Под ред. Лаврушина О.И. / Деньги кредит банки. 5-е изд., - М.: Финансы и статистика, 2008. 15. Дробозина, Поляк /Финансы. Денежное обращение. Кредит. - М.: Юнити, 2009.

16. Под ред. Тагирбекова К.Р. / Основы банковской деятельности. - М.: Инфра-М, 2003.

17. Пещанская И. В. / Организация деятельности коммерческого банка – М.: Инфра-М, 2008.

18. Питер С. Роуз / Банковский менеджмент - М.: Дело, 1997.

19. Под. ред. Коробова Ю. И. / Банковские операции - М.: Магистр, 2007.

20. Мотовилов О.В. / Банковское дело– СПб.: Скифия-принт, 2007.

21. http://www.raiffeisen.ru/ - официальный сайт ЗАО Райффайзенбанк.

22. http://www.banki.ru/banks/ratings/ - информационный портал.

23. http://www.nbj.ru/- NBJ Национальный банковский журнал.

24. http://www.cbr.ru/ - сайт Банка России.

25. http://rating.rbc.ru/ - РБК Рейтинг.

26.http://www.rusipoteka.ru/ - Аналитический Центр по ипотечному кредитованию и секьюритизации.

27. http://www.klerk.ru - Информационное агенство.

28. http://www.autostat.ru/ - Аналитическое агенство.

29.http://www.minpromtorg.gov.ru/ - Официальный сайт министерства промышленности и торговли.

30. http://www.rbc.ru/ - РосБизнесКонсалтинг.

31. http://www.vesti.ru/ - Государственный интернет-канал "Россия".

Дата: 2019-12-10, просмотров: 389.