Рост потребительского кредитования в России.

Бурный рост в секторе потребительского кредитования начался в первой половине 2003 года и был вызван совокупным воздействием ряда факторов.

Во-первых, высокие темпы экономического роста в сочетании с постоянно снижающейся инфляцией и растущими денежными доходами сформировали у достаточно широких слоев населения позитивные ожидания относительно собственного будущего материального положения - важнейшее условие для обращения в банк за потребительским кредитом. Об этом свидетельствует и некоторое увеличение рождаемости населения в России в 2003 - 2005 годах после абсолютно провальных с демографической точки зрения 1998 - 2001 годов.

Во-вторых, активная позиция самих банков, осознавших потенциальные выгоды потребительского кредитования и предложивших рынку широкую линейку банковских продуктов. В частности, именно в 2003 году практически во всех розничных торговых сетях появились услуги быстрого получения кредита для покупки товаров длительного пользования (бытовой техники, мебели, предметов роскоши и пр.).

Наконец, к началу 2003 года кредитные ставки, довольно долго находившиеся на запредельно высоких уровнях (30% годовых и выше), снизились до относительно приемлемых 18—25% годовых.

Среди всех видов банковских кредитов потребительское кредитование очень быстро превратилось в наиболее динамично растущую сферу банковских услуг. В таблице 1 видна динамика увеличения объема предоставленных кредитов физическим лицам. Если в 2002 году объем предоставленных физическим лицам кредитов (как в рублях, так и в иностранной валюте) составлял чуть более 1,4 млрд. рублей, то уже через год он увеличился до 2,5 млрд. рублей, а в 2004 – до 5,1 млрд. рублей. Доля потребительского кредитования в суммарном объеме выданных кредитов также увеличивалась, как видно из таблицы 1.

Таблица 1

| ОБЪЁМ ПРЕДОСТАВЛЕННЫХ КРЕДИТОВ | ||||||

|

| ||||||

2001

2002

2003

2004

2005

В рублях

695154

1169598

2031171

4247004

8199440

158258

236324

436708

856119

1483206

Всего

853412

1405922

2467879

5103123

9682646

14046987

20423386

28562837

41310747

58802205

6%

6,9%

8,6%

12,4%

16,5%

Источник: www.cbr.ru

Объем кредитов, предоставленных физическим лицам - задолженность (включая просроченную) физических лиц - резидентов и нерезидентов, а также индивидуальных предпринимателей по потребительским кредитам в валюте Российской Федерации и иностранной валюте[24].

В 2004 - 2005 годах потребительское кредитование превратилось в саморазвивающийся процесс, при этом размер кредита на одного заемщика непрерывно увеличивался. Рост происходил и в общем числе граждан, обращающихся за кредитом. Вдобавок ко всему, этот постоянно расширяющийся процесс непрерывно стимулировался агрессивной рекламой банковских услуг как самими кредитными организациями, так и розничными торговыми сетями.

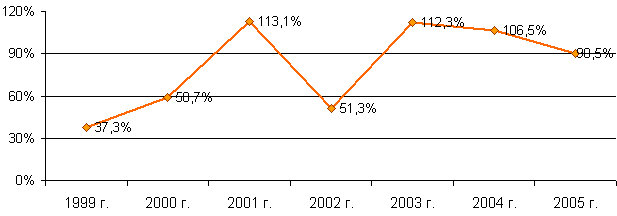

Динамику прироста объема рынка потребительского кредитования в 1999-2005 годах отражают данные диаграммы, представленной на рисунке 1. Можно наблюдать, что ежегодно объем рынка потребительского кредитования увеличивался весьма существенно, а в 2001, 2003 и 2004 годах прирост рынка составил более 100%, т.е. его объем за год вырос более чем в два раза.

Рисунок 1

Прирост объема рынка потребительского кредитования в 1999-2005 гг., в % к предыдущему году (по данным ЦБ РФ)

Источник: www.nbj.ru

Одним из первых банков, впервые выступившим с уникальной программой по предоставлению экспресс – кредита был банк Русский Стандарт. Быстрое предоставление кредита благодаря отсутствию требований к обеспечению и минимальное количество документов. Высокие риски такого кредита покрывались высокой фактической стоимостью (около 70-80% в год) [22].

К настоящему времени потребительский кредит стал неотъемлемой частью банковской деятельности, что немедленно отразилось (в положительную сторону) на качестве услуг. Торговым организациям потребительский кредит не менее выгоден, чем банкам. Так, уже в 2005 году, аналитики оценивали соотношение товаров, проданных в кредит по отношению к традиционной форме приобретений как 3 к 2, то есть 60% рынка прочно занял потребительский кредит. Основными лидерами явились крупные торговые сети - "Эльдорадо", "М-Видео", а также автомобильные дилеры. До 10 банков одновременно предлагали свои услуги по кредитованию на их территории [27].

Следует отметить, что первая половина 2009 года прошла для банков под знаком реструктуризации задолженностей и дефицита хороших заемщиков. Кроме того, во всех отраслях от третьего квартала 2009 года ждали второй волны кризиса, что сдерживало и желание банков кредитовать, и потребности клиентов в получении новых заемных средств. В четвертом квартале банки стали искать новые возможности для развития, и в результате попытки активизировать процесс кредитования, предпринимаемые с середины 2009 года, дали синергетический эффект вкупе с возобновлением активности потребителей банковских услуг. Поэтому одной из наиболее важных и ожидаемых тенденций 2010 – 2011 года стало возобновление положительной динамики роста всех сегментов рынка потребительского кредитования населения [22].

Ведущие российские банки проявляют немалый интерес к рынку розничного кредитования, укрепляя свое положение на рынке и увеличивая долю в портфеле кредитов.

Однако для входа на этот рынок требуются ресурсы, которые могут быть доступны не всем банкам. Основными барьерами для входа на рынок являются [26]:

Барьер капитальных затрат или объемы первоначальных инвестиций, необходимых для входа на рынок услуг потребительского кредитования. Как следует из опроса руководителей и специалистов кредитных организаций, одним из самых существенных барьеров для входа на рынок потребительского кредитования являются высокие первоначальные капитальные вложения, необходимые для организации предоставления новых банковских продуктов и услуг. Такие затраты связаны, в первую очередь, с организацией программ кредитования, подбором и обучением специалистов, переоборудованием существующих площадей для оказания услуг по новым программам кредитования или арендой (покупкой) площадей для дополнительных офисов. Также при входе кредитной организации на данный рынок услуг необходимы значительные затраты на финансирование маркетинговых программ.

Административные и другие барьеры. Как отмечают кредитные организации, осуществляющие деятельность на рынке потребительского кредитования, определенными проблемами являются как несовершенства в федеральном законодательстве, так и недостаточная эффективность системы судебного исполнения по вопросам обращения взыскания на заложенное имущество в случаях неисполнения заемщиком обязательств перед кредитором.

Дата: 2019-12-10, просмотров: 418.