Финансовые ресурсы домашнего хозяйства — совокупность денежных доходов, поступлений и накоплений домашних хозяйств, формируемых и используемых для обеспечения их жизнедеятельности, инвестиционной деятельности и выполнения финансовых обязательств.

Домохозяйства могут получать доход от собственности, а также заработной платы ( ИП получают смешанный доход от этих факторов).

По источникам образования доходы домашнего хозяйства подразделяются на первичные и вторичные доходы. Первичные доходы домохозяйства представлены доходами, полученными в результате осуществления деятельности, — доходы от самозанятости, по найму, от продажи продукции личного подсобного хозяйства, от собственности, финансовых активов. К вторичным доходам (средствам, поступающим домашним хозяйствам в результате перераспределения первичных доходов других экономических субъектов) можно отнести средства, полученные в порядке наследования или дарения. В таблице представлены другие классификации доходов домохозяйств.

| Классификационный признак | Виды денежных доходов |

| Источник образования | Первичные доходы Вторичные доходы |

| Периодичность поступлений | Регулярные Разовые |

| Фактор производства | Трудовые Доходы с капитала и инвестиционных ресурсов Доходы от использования земли и естественных ресурсов Предпринимательские доходы |

| Способ получения дохода | Легитимные Нелегитимные |

| Источник поступлений | Оплата труда Доходы от предпринимательской деятельности Доходы от операций с личным имуществом и денежными накоплениями в финансово-кредитной сфере Другие доходы |

Каждому субъекту приходится постоянно принимать решение, какую часть дохода израсходовать ( потребить ), а какую отложить на будущее, в виде сбережений. Иными словами, часть дохода расходуется на сбережения, а другая на потребление.

Потребительские расходы зависят от величины национального и располагаемого доходов. Уровень потребления характеризуют такие показатели как средняя склонность к потреблению и предельная склонность к потреблению.

Сбережения- это та часть дохода общества ( национального дохода ), которая призвана пойти на накопления, расширение производства. Чем выше доход, тем выше доля накоплений в доходе.

Источники сбережений: Рост производства; сокращение доли потребления в доходах.

По форме:

· Неорганизованные – наличные деньги на руках у населения в рублах и иностр.валюте.

· Организованные – денежные средства, размещенные на счетах по вкладам в комм.банках, вложенные в акции, облигации ракличных предприятий.

Необходимость, цель, задачи и формы финансового перераспределения на макроэкономическом уровне. Бюджетное перераспределение как инструмент повышения ВВП.

С помощью финансов распределяется ВВП, поступления от ВЭД.

Конечная цель распределения и перераспределения с помощью финансов – развитие производительных сил и рыночных структур экономики, укрепление государства, обеспечение высокого качества жизни населения.

На макроуровне финансовые отношения (потоки), возникающие в результате перераспределения стоимости национального дохода (НД) с помощью таких инструментов, как налоги, сборы, пошлины, а также получения государством первичных доходов и мобилизованных на рынке (доходы от госпредприятий, приватизации, внешнеэкономической деятельности, эмиссии ценных бумаг и денег, госкредита, реализации части национального богатства), обеспечивают формирование централизованных средств государства и образование на их основе общегосударственных фондов — бюджетов всех уровней и внебюджетных социальных фондов.

Вновь созданная в экономической системе стоимость подлежит распределению в соответствии с потребностями общества и государства. Инструментами такого распределения на макроуровне выступает бюджетная система. (содержание этого процесса составляет движение доходов. Именно они сначала распределяются, а в последствии – перераспределяются. Поэтому выделяют первичное и вторичное распределение.)

При первичном распределении формируются доходы собственников факторов производства(устанавливаемые гос-ом косвенные налоги входят в первичные доходы, поэтому на этом этапе частично формируются государственные доходы).

На втором этапе из первичных доходов выплачиваются прямые налоги, страховые платежи а соц. Страх., оказывается помощь нетрудоспособным.

Из бюджетов различных органов власти и внебюджетных фондов выплачиваются доходы работникам нематериальной сферы (врачам, учителям и т.п.)

В результате этого процесса формируется новая структура доходов. Ее составляют вторичные доходы, образованные в ходе перераспределения первичных.

Врачи и учителя также платят налоги страх. Взносы, в результате чего формируются третичные доходы.

Результатом этого процесса, его третьей, заключительной стадией является образование конечных доходов. Они используются на конечное потребление. Определенная часть доходов сберегается.

Сумма первичных доходов за период = сумма конечных доходов+ сбережения

Распределение и перераспределение доходов означает формирование их новой структуры, которая отражает экономические отношения между хозяйствующими структурами и государством.

Перераспределение через бюджетную систему осуществляется посредством формирования и использования государственных и муниципальных фин. Ресурсов в двух формах:

· Бюджеты

· Внебюджетные фонды

Через бюджетные расходы финансируются бюджетополучатели – организации производственной и непроизводственной сфер, являющиеся получателями или распорядителями бюджетных средств. Через бюджетное перераспределение осуществляется финансирование стратегически важных сфер экономики и их развитие, что может быть инструментом повышения ВВП, благодаря увеличению роста производства.

Расходы бюджета носят транзитный характер, поскольку в бюджете определяются только размеры бюджетных расходов по статьям затрат, а непосредственные расходы осуществляют бюджетополучатели.

10. Экономическое содержание и роль капиталовложений. Показатели оценки капиталовложений в корпоративных финансах.

Согласно ФЗ (39) «Об инвестиционной деятельности в РФ, осуществляемой ф форме капитальных вложений»:

1) Капитальные вложения - инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты.

2) Инвестиции - денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта.

Капитальные вложения определяют развитие материально-технической базы народного хозяйства; они необходимы для увеличения производственных мощностей промышленности, сельского хозяйства и других отраслей, ускорения темпов научно-технического прогресса.

Капитальные вложения, являясь основой развития материально-технической базы предприятий, объединений, отраслей, служат фактором усиления независимости хозяйствующих субъектов в условиях рынка, а государства — основой укрепления обороноспособности.

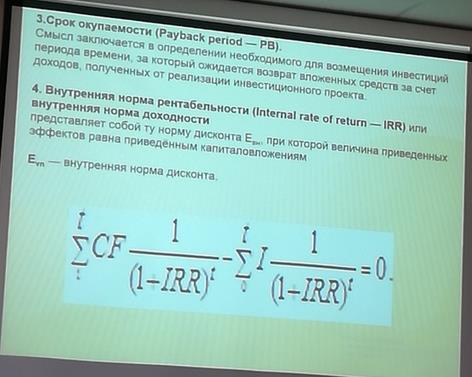

Методы оценки инвестиционных проектов- это способы определения целесообразности долгосрочного вложения капитала в различные объекты с целью оценки перспектив их прибыльности и окупаемости.

В настоящее время общепризнанным методом считается метод дисконтирования, то есть приведение разновременных доходов и расходов, осуществляемых в рамках инвестиционного проекта к единому моменту времени.

На его основе рассчитываются следующие 4 критерия:

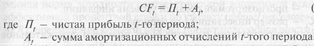

1)  Чистая приведенная стоимость (NPV) – это сумма дисконтированных значений потока платежей, приведённых к сегодняшнему дню.

Чистая приведенная стоимость (NPV) – это сумма дисконтированных значений потока платежей, приведённых к сегодняшнему дню.

Если NPV>0 – проект может быть одобрен. Суммарный денежный поток перекроет капиталовложения. Если NPV<0 – проект должен быть отклонен. Желаемая ставка доходности не может быть обеспечена прогнозируемыми денежными потоками.

· Приведенная стоимость денежных потоков, поступающих в более поздние сроки, будет существенно отличаться от более ранних поступлений.

· Проекты, характеризуемые притоками средств в более ранние сроки, меньше подвержены влиянию процентных ставок.

· При высоких ставках дисконтирования следует отдавать предпочтение краткосрочным проектам.

Плюсы: учитывает различную стоимость денег во времени, учитывает риск конкретного инвестирования, учитывает весь срок функционирования проекта.

Минусы: не позволяет сравнивать инвестиционные проекты с разными исходными условиями

|

2)

|

Ни один из вышеперечисленных показателей не является сам по себе достаточным для применения решений о проекте, должны учитываться все показатели и мнения всех участников проекта

Дата: 2019-07-30, просмотров: 1009.