Финансовые операции, их характерные черты. Источники информации о финансовых операциях. Отражение финансовых операций в финансовых документах.

Финансовая операция – это экономическая операция по приобретению финансовых активов и принятию финансовых обязательств (осуществляется движение денежных, в т.ч. финансовых ресурсов).

Признаки:

· денежный характер;

· обособление от товарных операций;

· вовлечение различных субъектов экономической деятельности в их совершение;

· мобильность;

· обязательное документирование.

Характеристика.

o Связаны с функцией денег как средства платежа (совершаются в денежной форме без встречного движения товаров и услуг) и как средства накопления.

o Связаны с процессом распределения: обеспечивают формирование доходов и накоплений у одних субъектов и расходование средств других.

o ЮЛ и ИП привлекают средства на возвратных и безвозвратных началах для расширения дела. Полученная коммерческими организациями прибыль распределяется между участниками. Граждане и организации уплачивают налоги государству. Государство выплачивает пенсии, пособия, стипендии населению, оказывает финансовую поддержку организациям, финансирует учреждения, оказывающие соц. услуги, размещает средства на финансовых рынках.

o К финансовым операциям относятся в т.ч. и кредитные операции

o Финансовые операции связаны с финансовой деятельностью экономических субъектов и классифицируются в ОКВЭД.

Примеры:

1. Ввоз, вывоз, пересылка финансовых активов

2. Осуществление международных денежных переводов

3. Получение и предоставление финансовых кредитов

4. Переводы процентов, дивидендов и иных доходов по вкладам

5. Приобретение ценных бумаг

6. Вложение средств в УК и др.

Финансовые операции отражаются в финансовых документах, содержащих финансовую информацию. Источники финансовой информации:

o бухгалтерская отчетность организации;

o налоговые декларации;

o статистическая отчетность;

o бюджеты и др.

Отражение финансовых операций в бизнес-планах.

Финансовый план как составная часть бизнес-плана является основополагающим при планировании создания бизнеса, он определяет прибыльность проекта и предотвращает убытки. В него входят прогноз главных показателей финансовой деятельности, планирование движения денежных потоков и прогноз баланса предприятия.

Отражение финансовых операций в бюджетах.

Бюджет семьи. Доходы: з/п, премии, т.д. Расходы: оплата коммунальных услуг, расходы на транспорт, питание.

Бюджет организации. Доходы: выручка от реализации. Расходы: выплата з/п, закупка материалов…

Бюджет гос-ва. Доходы: налоговые и неналоговые. Расходы: соц. сфера, образование, безопасность.

Отражение финансовых операций в бухгалтерской отчетности.

Бухгалтерская отчетность включает:

o бух. баланс

o отчет о финансовых результатах

o отчет об изменении капитала

o отчет о движении денежных средств

o отчет о целевом использовании средств

В отчетности по МСФО и РСБУ компании отражают свое финансовое положение.

По МСФО обязаны публиковать отчетность компании, акции которых торгуются на бирже.

Все ПАО, компании со страховой и банковской деятельностью, фондовые и инвестиционные биржи, фонды, сформированные на финансы частного капитала, общественных организаций и прямые госинвестиции, обязаны предоставлять бух. отчетность в открытом доступе посредством СМИ.

Публичные бух. документы можно получить на сайте Госкомстата и сторонних ресурсах.

Содержание и задачи финансового распределения в коммерческой организации.

Основной целью коммерческих организаций является получение прибыли и ее максимизация, при этом прибыль распределяется между собственниками организации

Финансы коммерческих организаций — это отношения по поводу формирования и использования финансовых ресурсов такой организации для реализации ее стратегических задач.

Финансы коммерческих организаций функционируют в соответствии со следующими принципами:

• получение и максимизация прибыли;

• оптимизация источников финансовых ресурсов;

• обеспечение финансовой устойчивости коммерческой организации;

• обеспечение инвестиционной привлекательности;

• ответственность за результаты финансово-хозяйственной деятельности

Прибыль является источником финансирования разных по экономическому содержанию потребностей. При распределении пересекаются интересы как общества в целом в лице государства, так и предпринимательские интересы предприятия и их контрагентов, интересы отдельных работников. Прибыль не находится полностью в распоряжении организации и её часть виде налогов поступает в бюджет, что формирует еще одну сферу финансовых отношений, которые возникают между органами по поводу распределения созданного чистого дохода. Распределение оставшейся после уплаты налогов и других обязательных платежей части прибыли – прерогатива организации. Амортизационные отчисления и часть прибыли, направляемые на накопления, составляют денежные ресурсы организации, используемые на его производственное и научно – техническое развитие, формирование финансовых активов – приобретение ценных бумаг, вклады в уставный капитал других организаций и тп

Другая часть прибыли , используемая на накопление , направляется на социальное развитие предприятия . Часть прибыли используются на потребление , в результате чего возникают финансовые отношения между организациией и лицами , как занятыми , так и не занятыми в организации.

Основной задачей политики распределения прибыли является разработка финансовых решений, способствующих оптимальному распределнию прибыли на:

– Реинвестируемую часть

– Выплаты в различных формах учредителям коммерческой организации

В коммерческих предприятиях фин. механизм направлен на формирование и использование денежных фондов.

Существуют факторы, определяющие специфику формирования и использования финансовых ресурсов конкретной коммерческой организации, специфику ее финансового механизма. Такими основными факторами являются организационно-правовая форма коммерческой организации и вид ее деятельности (отраслевые особенности).

Организационно-правовая форма коммерческой организации определяет специфику формирования финансовых ресурсов в момент создания или расширения уставного (складочного) капитала, особенности распределения прибыли между собственниками.

Например, Финансовые ресурсы в момент создания акционерных обществ формируются за счет средств, поступивших от размещения акций; товариществ и кооперативов — от размещения паев, а унитарных предприятий — за счет бюджетных средств.

Наиболее распространенной организационно-правовой формой коммерческих организаций в Российской Федерации является общество с ограниченной ответственностью.

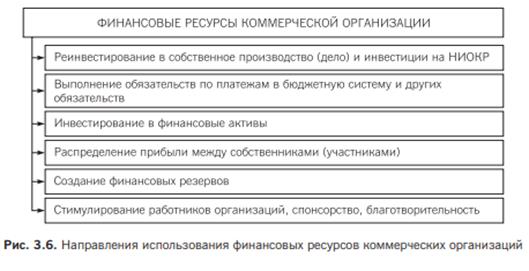

Фин. Ресурсы распределяются следующим образом:

Необходимость, цель, задачи и формы финансового перераспределения на макроэкономическом уровне. Бюджетное перераспределение как инструмент повышения ВВП.

С помощью финансов распределяется ВВП, поступления от ВЭД.

Конечная цель распределения и перераспределения с помощью финансов – развитие производительных сил и рыночных структур экономики, укрепление государства, обеспечение высокого качества жизни населения.

На макроуровне финансовые отношения (потоки), возникающие в результате перераспределения стоимости национального дохода (НД) с помощью таких инструментов, как налоги, сборы, пошлины, а также получения государством первичных доходов и мобилизованных на рынке (доходы от госпредприятий, приватизации, внешнеэкономической деятельности, эмиссии ценных бумаг и денег, госкредита, реализации части национального богатства), обеспечивают формирование централизованных средств государства и образование на их основе общегосударственных фондов — бюджетов всех уровней и внебюджетных социальных фондов.

Вновь созданная в экономической системе стоимость подлежит распределению в соответствии с потребностями общества и государства. Инструментами такого распределения на макроуровне выступает бюджетная система. (содержание этого процесса составляет движение доходов. Именно они сначала распределяются, а в последствии – перераспределяются. Поэтому выделяют первичное и вторичное распределение.)

При первичном распределении формируются доходы собственников факторов производства(устанавливаемые гос-ом косвенные налоги входят в первичные доходы, поэтому на этом этапе частично формируются государственные доходы).

На втором этапе из первичных доходов выплачиваются прямые налоги, страховые платежи а соц. Страх., оказывается помощь нетрудоспособным.

Из бюджетов различных органов власти и внебюджетных фондов выплачиваются доходы работникам нематериальной сферы (врачам, учителям и т.п.)

В результате этого процесса формируется новая структура доходов. Ее составляют вторичные доходы, образованные в ходе перераспределения первичных.

Врачи и учителя также платят налоги страх. Взносы, в результате чего формируются третичные доходы.

Результатом этого процесса, его третьей, заключительной стадией является образование конечных доходов. Они используются на конечное потребление. Определенная часть доходов сберегается.

Сумма первичных доходов за период = сумма конечных доходов+ сбережения

Распределение и перераспределение доходов означает формирование их новой структуры, которая отражает экономические отношения между хозяйствующими структурами и государством.

Перераспределение через бюджетную систему осуществляется посредством формирования и использования государственных и муниципальных фин. Ресурсов в двух формах:

· Бюджеты

· Внебюджетные фонды

Через бюджетные расходы финансируются бюджетополучатели – организации производственной и непроизводственной сфер, являющиеся получателями или распорядителями бюджетных средств. Через бюджетное перераспределение осуществляется финансирование стратегически важных сфер экономики и их развитие, что может быть инструментом повышения ВВП, благодаря увеличению роста производства.

Расходы бюджета носят транзитный характер, поскольку в бюджете определяются только размеры бюджетных расходов по статьям затрат, а непосредственные расходы осуществляют бюджетополучатели.

10. Экономическое содержание и роль капиталовложений. Показатели оценки капиталовложений в корпоративных финансах.

Согласно ФЗ (39) «Об инвестиционной деятельности в РФ, осуществляемой ф форме капитальных вложений»:

1) Капитальные вложения - инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты.

2) Инвестиции - денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта.

Капитальные вложения определяют развитие материально-технической базы народного хозяйства; они необходимы для увеличения производственных мощностей промышленности, сельского хозяйства и других отраслей, ускорения темпов научно-технического прогресса.

Капитальные вложения, являясь основой развития материально-технической базы предприятий, объединений, отраслей, служат фактором усиления независимости хозяйствующих субъектов в условиях рынка, а государства — основой укрепления обороноспособности.

Методы оценки инвестиционных проектов- это способы определения целесообразности долгосрочного вложения капитала в различные объекты с целью оценки перспектив их прибыльности и окупаемости.

В настоящее время общепризнанным методом считается метод дисконтирования, то есть приведение разновременных доходов и расходов, осуществляемых в рамках инвестиционного проекта к единому моменту времени.

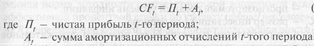

На его основе рассчитываются следующие 4 критерия:

1)  Чистая приведенная стоимость (NPV) – это сумма дисконтированных значений потока платежей, приведённых к сегодняшнему дню.

Чистая приведенная стоимость (NPV) – это сумма дисконтированных значений потока платежей, приведённых к сегодняшнему дню.

Если NPV>0 – проект может быть одобрен. Суммарный денежный поток перекроет капиталовложения. Если NPV<0 – проект должен быть отклонен. Желаемая ставка доходности не может быть обеспечена прогнозируемыми денежными потоками.

· Приведенная стоимость денежных потоков, поступающих в более поздние сроки, будет существенно отличаться от более ранних поступлений.

· Проекты, характеризуемые притоками средств в более ранние сроки, меньше подвержены влиянию процентных ставок.

· При высоких ставках дисконтирования следует отдавать предпочтение краткосрочным проектам.

Плюсы: учитывает различную стоимость денег во времени, учитывает риск конкретного инвестирования, учитывает весь срок функционирования проекта.

Минусы: не позволяет сравнивать инвестиционные проекты с разными исходными условиями

|

2)

|

Ни один из вышеперечисленных показателей не является сам по себе достаточным для применения решений о проекте, должны учитываться все показатели и мнения всех участников проекта

СОДЕРЖАНИЕ И ОТЛИЧИТЕЛЬНЫЕ ЧЕРТЫ ФИНАНСОВОЙ РАБОТЫ. ВИДЫ ПРОФЕССИОНАЛЬНЫХ СЕРТИФИКАТОВ И ОСНОВНЫЕ КВАЛИФИКАЦИОННЫЕ ТРЕБОВАНИЯ ДЛЯ ФИНАНСОВЫХ КОНСУЛЬТАНТОВ.

Финансовая работа – это деятельность по управлению финансами организаций.

Основными задачами финансовой работы являются обеспечение финансовыми ресурсами выполнения плановых заданий по основной хозяйственной деятельности, капитальным вложениям и удовлетворению социальных потребностей, а также наиболее эффективное использование этих ресурсов, современное и полное выполнение финансовых обязательств.

Финансовая работа включает:

§ финансовое планирование;

§ оперативно-управленческая работу;

§ контрольно-аналитическая работу.

Организация финансов связана с преодолением конкурентных преград на рынке и получением прибыли. Также необходимо дополнительно решить и ряд иных задач:

• - оптимизировать денежные потоки;

• - создать действенную систему планирования;

• - проводить финансовый мониторинг и финансовый контроль;

• - создать систему учета и отчетности полезной для внутренних и внешних пользователей.

В большинстве случаев управление финансами на малом предприятии из-за небольшой его численности осуществляется на уровне главного бухгалтера, который взаимодействует с руководством (администрацией, топ-менеджерами), а также с экономистами и юристами, если таковые имеются.

В малых и средних предприятиях текущая финансовая деятельность сосредоточена внутри других отделов (бухгалтерия, администрация, информационная служба и т.д.), серьезные же финансовые решения (инвестирование, финансирование, распределение прибыли) принимает и реализует генеральная дирекция предприятия.

Квалификация ACCA (Association of Chartered Certified Accountants, Ассоциации Дипломированных Сертифицированных Бухгалтеров) – очень популярный выбор среди бухгалтеров, аудиторов, консультантов по МСФО и топ-менеджеров. Программа АССА предполагает углубленное изучение финансового учета и подготовки отчетности согласно МСФО, а также налогообложения, права и аудита.

Сертификат CFA® (Chartered Financial Analyst, дословно переводится как «дипломированный финансовый аналитик»), предназначен для тех, кто строит свою карьеру в сфере финансового анализа и инвестиций – это работники фондовых рынков, страховых компаний, кредитных и банковских учреждений.

Сертификат CIA – документ, подтверждающий наличие международной квалификации «Дипломированный внутренний аудитор» (Certified Internal Auditor), присваиваемой̆ Институтом внутренних аудиторов США. Востребован, главным образом, аудиторами и риск-менеджерами. Держатели этого сертификата обладают обширными знаниями и навыками в области управления рисками, корпоративного управления и внутреннего аудита.

Квалификация CIMA (Chartered Institute of Management Accountants, Международная ассоциация специалистов по управленческому учету Объединенного Королевства Великобритании и Северной̆ Ирландии) – это выбор тех, кто видит себя финансовым директором, управленцем высшего звена или руководителем собственного успешного бизнеса. В отличие от других программ она имеет выраженный акцент на управленческие навыки: развитие бизнеса в целом, координация процессов на всех уровнях, стратегическое планирование. Поэтому некоторые обладатели квалификации CIMA успешно строят дальнейшую карьеру и вне финансовой сферы – маркетинг, управление изменениями, персоналом или компанией.

ОСНОВЫ ВЗАИМОДЕЙСТВИЯ И РАЗГРАНИЧЕНИЯ ПОЛНОМОЧИЙ МЕЖДУ МИНИСТЕРСТВОМ ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ, МИНИСТЕРСТВОМ ЭКОНОМИЧЕСКОГО РАЗВИТИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ И БАНКОМ РОССИИ.

Взаимодействие Банка России с Министерством финансов

Основополагающее значение для финансово-кредитной системы России имеет координация взаимных действий Банка России и Мин. финансов РФ.

Являясь федеральным органом по управлению финансами в РФ, Министерство финансов РФ осуществляет функции, тесно связанные с деятельностью Банка России, в частности, в области денежного обращения, государственного кредита, в области развития рынка ценных бумаг, валютного регулирования, налоговой системы. Министерство финансов РФ совместно с Министерством экономического развития РФ и Банком России участвует в разработке и осуществлении мер по обеспечению товарно-денежных пропорций и сбалансированности денежных доходов и расходов населения, по укреплению денежного обращения, повышению покупательной способности рубля, а также в подготовке предложений по основным направлениям денежно-кредитной политики РФ, улучшению состояния расчетов в экономике и совершенствованию организации денежного обращения. Кроме того, Банк России совместно с Министерством финансов РФ и Федеральным казначейством осуществляет обслуживание государственного внутреннего долга.

Совместно с Минэкономразвития России проводится работа по подготовке проекта Порядка разработки, корректировки, осуществления мониторинга и контроля реализации прогноза социально-экономического развития Российской Федерации на долгосрочный период.

Минфин России продолжал взаимодействие с Банком России по вопросам единой государственной денежно-кредитной политики РФ

Банк России и Минфин совместно осуществляют следующие действия:

- ЦБ РФ консультирует его по вопросам графика выпуска государственных ценных бумаг Российской Федерации и погашения государственного долга Российской Федерации с учетом их воздействия на состояние банковской системы Российской Федерации и приоритетов единой государственной денежно-кредитной политики;

- министр финансов РФ и министр экономического развития и торговли РФ или по их поручению по одному из их заместителей участвуют в заседаниях Совета директоров с правом совещательного голоса;

- ЦБ РФ и Министерство финансов РФ в необходимых случаях заключают соглашения о проведении указанных выше операций по поручению Правительства РФ.

ПРОФЕССИОНАЛЬНАЯ ЭТИКА В ФИНАНСОВОЙ СФЕРЕ. ИСТОРИЧЕСКИЕ ПРЕДПОСЫЛКИ И ОБЪЕКТИВНАЯ НЕОБХОДИМОСТЬ ДОВЕРИЯ В ФИНАНСОВЫХ ОПЕРАЦИЯХ. ХАРАКТЕРИСТИКА ФИНАНСОВОГО ЗАКОНОДАТЕЛЬСТВА И ПРОФЕССИОНАЛЬНЫХ КОДЕКСОВ.

Профессиональная этика в сфере финансов — специализированный свод нравственных норм и правил, которыми должны руководствоваться в профессиональной деятельности работники сферы финансов.

Она существует наряду со всеобщими принципами морали и характеризуется специфические нормами поведения человека в его конкретной деятельности. Эти специфические нормы включают, с одной стороны, этические основы профессионализма, которые должны последовательно реализовываться во взаимоотношениях специалистов с обслуживаемой клиентурой; с другой – этические нормы поведения профессионала-руководителя со своими подчиненными.

Профессиональная этика в сфере финансов требует от работника неподкупности, принципиальности в отстаивании истины, верности долгу, уважительного отношения к партнеру.

Доверительные отношения прошли долгий исторический путь своего становления. Достаточно вспомнить крах банковской системы в США 30-х гг. прошлого столетия, когда после сенсационных слушаний в Конгрессе, посвященных деятельности коммерческих банков в годы Великой депрессии, был принят закон Гласса-Стиголла, отделяющий банковский сектор от рынка ценных бумаг. Подобная ситуация произошла и на российском финансовом рынке в 2004 г., в результате чего было создано агентство по страхованию вкладов физических лиц.

Специфика доверия как экономической категории состоит в том, что уверенность в надежности отношений и добросовестности может находиться как на высоком, так и на не очень высоком уровне.

Экономическое доверие — это ключ к развитию рыночного финансового посредничества; оно позволяет владельцам финансового ресурса доверять их финансовым учреждениям, а финансовым учреждениям предоставлять его (ресурс) предприятиям и институтам, не находящимся под их контролем и не являющимися их собственностью.

В функциональных системах отношения доверия выступают важной подсистемой обслуживания и бесперебойного функционирования финансового капитала и финансовых услуг.

Совокупность нормативных актов, содержащих нормы финансового права, принято определять как финансовое законодательство. Финансовое законодательство включает в себя следующие основные разделы: основы бюджетного устройства и бюджетного процесса, налоговой и денежной систем, законодательство об инвестициях, ценных бумагах, валютном регулировании, бухгалтерском учете, аудиторской, страховой и банковской деятельности, а также об отчетности и финансово-налоговом контроле. Наиболее важные законодательные акты федерального уровня, посвященные финансам: Бюджетный кодекс, Налоговый кодекс, законы о бюджетах, о валютном регулировании и валютном контроле, о банках и банковской деятельности, об организации страхового дела, о бухгалтерском учете, об аудиторской деятельности, о рынке ценных бумаг, об инвестиционных фондах, о защите прав и законных интересов инвесторов.

Характеристика (принципы) финансового законодательства:

- законность. Принцип законности выражается в том, что вся финансовая деятельность государства регламентируется нормами Финансового права. Соблюдение данных норм обеспечивается возможностью применения к правонарушителю мер государственного принуждения.

- гласность. Принцип гласности при осуществлении финансовой деятельности выражается в доведении до сведений граждан содержания различных финансовых документов.

- федерализм. Принцип федерализма в Финансовом праве проявляется в установлении конституцией РФ разграничений полномочий РФ, субъектов РФ в области финансов.

- плановость. Вся финансовая деятельность государства основывается на системе финансово-плановых актов. Их структура, порядок составления, утверждения и исполнения закрепляются в соответствующих нормативно-правовых актах.

- социальная направленность финансово-правового регулирования

- самостоятельность органов местного самоуправления в формировании и использовании местных финансов

- единство финансовой политики и денежной системы

- распределение функций в области финансовой деятельности на основе разделения законодательной (представительной) и исполнительной властей.

Кодексы профессиональной этики – это свод норм правильного, подобающего поведения, считающегося уместным для человека той профессии, к которой данный кодекс имеет отношение. Профессиональные кодексы этики служат обществу гарантией качества и несут информацию о стандартах и ограничениях деятельности работников в той области, для которой данные кодексы разработаны.

Профессиональная этика в сфере финансов требует от работника неподкупности, принципиальности в отстаивании истины, верности долгу, уважительного отношения к партнеру. Достоинство, ответственное отношение к порученному делу, добросовестность, высокая исполнительность, авторитетность (ни в коей мере не переходящая в авторитаризм), профессиональная активность, готовность к восприятию критики и пересмотру ошибочных утверждений в совокупности с вежливостью и внимательностью по отношению к клиентам, порядочностью и коммуникабельностью, умением избегать ненужных конфликтов, прислушиваясь к разумным доводам оппонента, — все это определяет поведение работника в финансовой сфере деятельности. Свод этических норм и правил закрепляется, как правило, в кодексе — разрабатываемом профессионалами документе, добровольно принимаемом финансовым сообществом. Кодекс предписывает нравственные нормы взаимоотношений между людьми, которые представляются оптимальными. Поскольку в каждой из конкретных областей финансовой деятельности (бюджетной, налоговой, страховой, бухгалтерской, банковской и т.д.) имеется своя специфика, кодексы разрабатываются применительно к ним.

НЕОБХОДИМОСТЬ, ЗАДАЧИ И СОДЕРЖАНИЕ ФИНАНСОВОГО СТИМУЛИРОВАНИЯ РАБОТНИКОВ В ГОСУДАРСТВЕННОМ И ЧАСТНОМ СЕКТОРАХ. ВИДЫ ФИНАНСОВЫХ СТИМУЛОВ К ТРУДУ, ИХ КЛАССИФИКАЦИЯ.

Финансовая мотивация персонала — это мощный инструмент стимулирования сотрудников к достижению целей компании. Так как работа — это в первую очередь источник дохода для человека (за редким исключением), то грамотная финансовая мотивация может значительно улучшить показатели сотрудников.

Финансовое стимулирование работников в государственном и частном секторах необходима для увеличения результативности и показателей сотрудников.

Задачи:

1. Достижение планов компании по ключевым показателям эффективности работы, будь то продажи, качество оказания услуг, объемы производства и так далее.

2. Увеличение прибыли компании. Повышение качества работы сотрудников непременно приведет к росту финансового благосостояния организации.

3. Удержание опытных сотрудников за счет введения премий и бонусов за выслугу лет.

4. Стимулирование рабочих к повышению квалификации и получению новых знаний.

5. Побуждение к инициативности, генерации свежих идей для улучшения бизнес-процессов.

6. Повышение лояльности к руководству и компании в целом.

| Прямая материальная мотивация | Косвенная мат. мотивация |

| Бонусы за перевыполнение плана | Доп. медицинская страховка |

| Процент от продаж | Оплачиваемые обеды |

| Депремирование за нарушение правил компании, грубые ошибки в работе. | Возможность обучения на платных курсах и тренингах за счёт компании |

| Денежное стимулирование за новые идеи, ведение доп. проектов и пр. | Предоставление корпоративного транспорта. |

| Доп.отпуск или выходной день. | |

| Оплата спортзала | |

| Скидки на приобретение товаров или услуг компании, или её партнёров. |

К финансовым стимулам к труду относят:

- Заработную плату

- Премии

- Отчисления от прибыли

- Участие в капитале фирмы

- Компенсации

- Ссуды

- Льготные кредиты

- Доплаты и надбавки

А) Бонусы за перевыполнение плана

Б) Процент от продаж

В) Бонусы за работу в неурочное время

Г) И т.д.

- И т.д.

Мотивация для госслужащих

Предпосылки перехода на эффективный контракт содержатся в Указе Президента РФ от 7 мая 2012г. №597 «О мероприятиях по реализации государственной социальной политики», предусматривающем поэтапное совершенствование системы оплаты труда работников бюджетного сектора. Указано, что повышение оплаты должно быть обусловлено достижением конкретных показателей качества и количества оказываемых услуг. Для каждой социальной сферы деятельности существуют свои базовые документы, разработанные в целях повышения эффективности и качества оказания услуг при переходе на систему эффективного контракта.

Например, для сферы образования это План мероприятий «Изменения в отраслях социальной сферы, направленные на повышение эффективности образования и науки», Госпрограмма РФ «Развитие образования» на 2013-2020 годы.

В Программе совершенствования оплаты труда дано определение эффективному контракту. Это трудовой договор с работником, в котором конкретизированы его должностные обязанности, условия оплаты труда, показатели и критерии оценки эффективности деятельности для назначения стимулирующих выплат в зависимости от результатов труда и качества оказываемых государственных услуг, а также меры социальной поддержки

Под эффективным контрактом понимаются трудовые отношения между работодателем и работниками, основанные на:

- наличии у учреждения государственного задания и целевых показателей эффективности работы, утвержденных учредителем

- системе оценки эффективности деятельности работников учреждений, утвержденной работодателем в установленном порядке

- системе нормирования труда работников учреждения, утвержденной работодателем

- системе оплаты труда, учитывающей различия в сложности выполняемой работы, а также количество и качество затраченного труда, утвержденной работодателем в установленном порядке и др.

Эффективный контракт является типом трудового договора, который регламентирует размер премиальных выплат в зависимости от объема труда и качества оказываемых услуг, а также максимально конкретизирует существенные аспекты соглашения:

В эти аспекты входят:

- условия осуществления оплаты труда

- должностные обязанности работника

- показатели и критерии, необходимые для верной оценки результатов работы

Содержание и классификация финансовой информации. Характеристика ключевых публичных источников финансовой информации, появившихся в XIX - XX веках.

Понятие финансовой информации

Финансовая информация — это информация, раскрывающая экономическое состояние рассматриваемого объекта. Финансовая информация определяет экономическое состояние объекта, его экономические характеристики. Описание объекта необходимо, для осуществления финансовых операций с этим объектом для изменения его экономических характеристик, а значит и самой финансовой информации. /// Из лекции: это в широком смысле слова сведения о финансовых явлениях и процессах, включая денежно-кредитные, протекающих в социально-экономической системе.

Цель получения финансовой информации - иметь возможность оказывать влияние на экономическое состояние объекта. Экономическое состояние характеризуется сведениями, данными, понятиями о наличии прав собственности в стоимостном выражении и условиях перераспределения этих прав.

Федеральный закон от 27.07.2006 №149-ФЗ «Об информации, информационных технологиях и о защите информации»

Информация: формализованная (в числовом виде), неформализованная (в виде текста)

Финансовая информация может принимать вид:

· Информационного продукта (полезная инфа, обработанная в целях удовлетворения целевой потребности в определенных сведениях)

· Информационной услуги (такая полезная инфа, создание и потребление которой совмещено по времени и месту)

· Информационного товара (информационный продукт или информационная услуга, оказываемая на возмездной основе)

Институты финансовой информации: институты, формирующие базы данных, относящихся к нормативным и законодательным актам, связанным с регулированием финансовых рынков, к макроэкономической и кредитно-финансовой статистике; институты, публикующие официальные курсы иностранных валют; мировые информационно-аналитические системы; рейтинговые агентства; подразделения фондовых бирж; бюро кредитных историй.

Статистические материалы, содержащие фин инфу, могут публиковаться на периодической основе и разными изданиями.

Они представлены в виде статистических сводок, справок, таблиц, сборников, ежегодников и периодических изданий. Основным источником инфы выступают статистические сборники.

К общим изданиям относится «Российский статистический ежегодник», выходящий с 1994г.

Имеющийся в нем раздел «Финансы» содержит инфу о:

– Гос. Финансах

– Денежно-кредитной системе

– Рынке ценных бумаг

– Страховых компаниях

Аналогичную инфу представляет краткий статистический сборник «Россия в цифрах».

Чем большее влияние на мир оказывал крупный бизнес, тем больше внимания стал уделять всей финансовой экономическим новостям. Совпадение технических возможностей, интересы и потребности привело к тому, что со второй половины 20-го века стали бурно развиваться агентства, специализирующиеся на бизнес информации.

Bloomberg – крупнейшая в мире медиакомпания, была основана в 1981г. Это информационное агентство, которое оперативно предоставляет самую актуальную и своевременную финансовую информацию о рынках акций, ценах на акции и другую инфу.

Информационный ресурс «СПАРК» создан «Интерфаксом» в 2004-м году, изменил рынок информации о компаниях и стал отраслевым стандартам. Сетевое издание «Информационный ресурс Спарк» – профессиональное решение для проверки контрагентов, управление кредитными и налоговыми рисками, маркетинга.

Подразделение фондовых бирж – публикуют котировальные списки, обеспечивают участников рынка ценных бумаг качественной информацией об объектах инвестиционной деятельности

В настоящее время в мире действует около 100 кредитных рейтинговых агентств, однако ведущие позиции принадлежат «большой тройке» - агентствам:

1. Moody’s

2. Standard & Poor’s

3. Fitch Raitings

В России действуют национальные рейтинговые агентства, создание которых началось в 1997г. с агентства «Эксперт РА». Существуют также Национальное рейтинговое агентство, рейтинговое агентство AK&M, агентство «Рус-Рейтинг».

Содержание и значение финансового прогнозирования. Основы формирования финансовых прогнозов на макро- и микроэкономическом уровнях.

Финансовое прогнозирование – исследование конкретных перспектив развития финансов экономических субъектов и субъектов власти в будущем, научно обоснованное предположение об объемах и направлениях использования финансовых ресурсов на перспективу.

Финансовое прогнозирование выявляет ожидаемую в перспективе картину состояния государственных и муниципальных финансов, финансов субъектов хозяйствования, позволяет оценить перспективные потребности в финансовых ресурсах, возможные варианты осуществления финансовой деятельности, является основой для финансового планирования

Цель финансового прогнозирования – оценка предполагаемого объема финансовых ресурсов и определение предпочтительных вариантов финансового обеспечения деятельности субъектов хозяйствования, органов государственной власти и местного самоуправления в перспективе.

Задачи финансового прогнозирования:

Ø Увязка материально-вещественных и финансово-стоимостных пропорций на макро- и микроуровнях на перспективу;

Ø Определение источников формирования и объема финансовых ресурсов субъектов хозяйствования и субъектов власти на прогнозируемый период;

Ø Обоснование направлений использования финансовых ресурсов на прогнозируемый период на основе анализа тенденций и динамики финансовых показателей с учетом воздействующих на них внутренних и внешних факторов;

Ø Определение и оценка финансовых последствий принимаемых органами государственной власти и местного самоуправления, субъектами хозяйствования решений.

Финансовое прогнозирование ведется путем разработки и оценки различных вариантов развития финансов субъектов хозяйствования, государственных и муниципальных финансов, их анализа и обоснования, оценки возможной степени достижения стратегических целей развития в зависимости от характера действий субъектов прогнозирования.

Финансовый прогноз – система научно обоснованных предположений о возможных направлениях будущего развития и состоянии финансовой системы, отдельных ее сфер и субъектов финансовых отношений.

Система финансовых прогнозов способствует выработке финансовой концепции развития страны или субъекта хозяйствования. Прогноз на практике фиксирует возможную степень достижения тех или иных целей в зависимости от характера действий органов государственной власти и местного самоуправления, организаций.

Формирование финансовых прогнозов базируется на параметрах стратегических планов развития публично-правовых образований, предшествует составлению финансовых планов и принятию целевых программ.

Финансовые прогнозы позволяют отслеживать возможности и ход реализации стратегических планов, финансовых планов и целевых программ, являются инструментом контроля.

41. Организация финансового планирования и прогнозирования на федеральном уровне в России.

Главным объектом финансового планирования выступают финансовые ресурсы, перераспределяемые между отдельными субъектами финансовой системы. Движение финансовых ресурсов закрепляет в соответствующих планах, которые образуют единую систему финансового планирования. Центральное место в системе финансовых планов принадлежит бюджетам (федеральному, субъектов Федерации, органов местного самоуправления), в которых находит количественное выражение форма образования и расходования фондов денежных средств, предназначенных для финансового обеспечения задач и функций государственного и муниципального управления.

Бюджет составляется исполнительным органом власти и утверждается в форме закона соответствующим законодательным (представительным) органом власти.

России в соответствии со ст. 169 Бюджетного кодекса Российской Федерации бюджет как план с 01.01.2008 составляется на федеральном уровне — на три года (очередной финансовый год и плановый период);

Бюджет как план носит целевой и директивный характер, для него свойственны конкретность и адресность показателей; бюджет, по существу, стал в России основным документом, комплексно определяющим количественные и качественные параметры государственной (региональной, муниципальной) социально-экономической политики.

БК РФ Статья 170.1. Долгосрочное бюджетное планирование

1. Долгосрочное бюджетное планирование осуществляется путем формирования бюджетного прогноза Российской Федерации на долгосрочный период.

2. Под бюджетным прогнозом на долгосрочный период понимается документ, содержащий прогноз основных характеристик соответствующих бюджетов бюджетной системы Российской Федерации.

Наряду с бюджетами на федеральном уровне формируются внебюджетные фонды. Движение денежных средств в этих фондах отражается соответственно в сметах доходов и расходов. На общегосударственном и территориальном уровнях в систему финансового планирования включается разработка и реализация перспективных финансовых планов, финансовых балансов, а также балансов движения доходов и расходов населения.

Баланс финансовых ресурсов представляет собой совокупность всех доходов и расходов РФ, субъектов РФ, муниципальных образований и хозяйствующих субъектов на определенной территории. Баланс финансовых ресурсов составляется на основе отчетного баланса финансовых ресурсов за предыдущий год в соответствии с прогнозом социально-экономического развития соответствующей территории и является основой для составления проектов бюджета.

В балансе денежных доходов и расходов населения отражается движение денежных ресурсов населения в наличной и безналичной формах.

Баланс денежных доходов и расходов населения используется для планирования наличного денежного оборота, розничного товарооборота, налоговых поступлений, кредитных ресурсов. Он составляется как на федеральном, так и на региональном уровне. На федеральном уровне он разрабатывается Министерством экономического развития РФ с участием Министерства финансов РФ, ЦБ РФ и других финансовых органов.

42. Финансовая политика, ее роль в финансовом планировании.

Финансовая политика — это совокупность целенаправленных мер, разрабатываемых экономическими субъектами в области использования финансов, обеспечивающих формирование финансовой основы для реализации наиболее эффективных, отвечающих современным условиям мероприятий экономической и социальной политики государства, его отдельных территорий, а также целей и задач организаций и домохозяйств.

Объектами финансовой политики является совокупность финансовых отношений и финансовых ресурсов, образующих сферы и звенья финансовой системы государства.

Субъектами финансовой политики выступают все экономические субъекты (государство в лице органов государственной власти и органов местного самоуправления, организации и домохозяйства).

Финансовая политика государства имеет приоритетное значение для стабильного экономического развития, оказывает непосредственное влияние на цели и задачи финансовой политики как организаций, так и домохозяйств, и именно ей отводится главная роль при рассмотрении финансовой политики каждого из экономических субъектов.

Рис.1. Взаимосвязь финансовой политики государства, организаций и домохозяйств

Структурные элементы финансовой политики:

1. Выработка научно обоснованной концепции развития финансов

2. Определение основных направлений использования финансов на перспективу и текущий период;

3. Разработка конкретных путей реализации основных направлений использования финансов на перспективу.

Финансовая политика помогает определить долгосрочные и текущие цели и задачи в области использования финансов и на их основе найти оптимальное соотношение между несколькими направлениями развития финансово-хозяйственной деятельности организации. Финансовое планирование создает условия для реализации финансовой политики государства.

Финансовый контроль и сопровождение государственных закупок как функции Федерального казначейства РФ.

На Федеральное казначейство возложены следующие задачи финансового контроля:

1) контроль за получением доходов и проведением расходов федерального бюджета;

2) контроль за состоянием государственных финансов в целом и представление высшим органам государственной власти отчетов о финансовых операциях Правительства РФ и состоянии бюджетной системы государства;

3) контроль совместно с ЦБР за состоянием государственного внутреннего и внешнего долга РФ;

4) контроль за финансовыми отношениями, складывающимися между бюджетами различных уровней бюджетной системы, - бюджетными отношениями.

Финансовый контроль в сфере закупок — это комплекс мер, выражающийся в проведении мероприятий по анализу законности составления и исполнения бюджетов, в том числе расходов, связанных с осуществлением госзакупок, правильности и достоверности составления отчетов по результатам проведенной деятельности.

С 01.01.2017 Федеральное казначейство осуществляет контроль за выявлением несоответствия следующей контролируемой информации:

1) Соответствие стоимости контрактов, указанных в документах планирования, лимитам, доведенным до заказчиков;

2) Соответствие идентификационных кодов и объемов финансового обеспечения на всех стадиях заказа (планы-графики — на соответствие планам закупок, извещение и документация — на соответствие документам планирования, протоколы — на соответствие документации, а условия договоров — на соответствие данным протоколов).

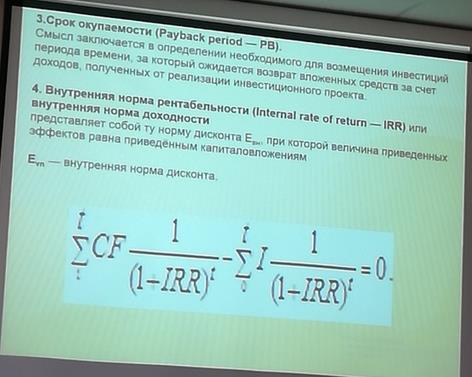

Классификация рисков.

Факторы риска:

1) Внешние

· Факторы прямого воздействия

- нестабильность, противоречивость законодат-ва (фин., налог., внешнеэк. политики)

- коррупция в системе гос., регион., муницип. регулирования

- непредвиденные изменения конъюнктуры внутреннего и внешнего рынков

- конкуренция между эк. субъектами

- революционные скачки в НТП

- нарушение договорных обязательств

· Факторы косвенного воздействия

- экономическая неустойчивость в стране и регионе

- соц-политическая обстановка в стране

- непредвиденные изменения в отрасли

- непредвиденные изменения в международной обстановке

- форс-мажорные ситуации, стихийные бедствия

- стихийные силы природы и климат

2) Внутренние

· Объективные

- непредвиденные изменения в процессе производства (выход техники из строя)

- разработка, внедрение новых технологий, способов организации труда

- стихийные воздействия локального характера

- непредвиденные изменения во внутрихозяйственных отношениях

- недостаток бизнес-информации в компании

- отсутствие службы маркетинга

- финансовые проблемы внутри фирмы

- отсутствие механизма мотивации

· Субъективные

- низкое качество управленческих, рабочих кадров, специалистов

- малокомпетентная работа управленческих и иных служб

- несоблюдение договоров со стороны руководства

- отсутствие у персонала способности к риску

- ошибки при принятии предпринимательских решений

- ошибки при реализации рисковых решений

Содержание и классификация финансовых инноваций. Характеристика основных предпосылок возникновения финансовых инноваций.

Под финансовой инновацией понимается появление новых финансовых продуктов, технологий или организационных форм бизнеса, позволяющих снизить издержки и (или) риски экономических агентов.

Финансовая инновация - это реализованный в форме нового финансового продукта или операции конечный результат инновационной деятельности в финансовой сфере.

Финансовая инновация по своему содержанию включает:

а) новый финансовый продукт, впервые появившийся только на российском финансовом рынке, т.е. только в одном финансовом учреждении;

6) новый для России зарубежный финансовый продукт, т.е. новый финансовый продукт, появившийся на российском финансовом рынке, но уже давно реализуемый за рубежом на финансовых рынках других стран в соответствии с их конкретными условиями и нормативно-законодательными актами (юрисдикцией);

в) новые финансовые операции.

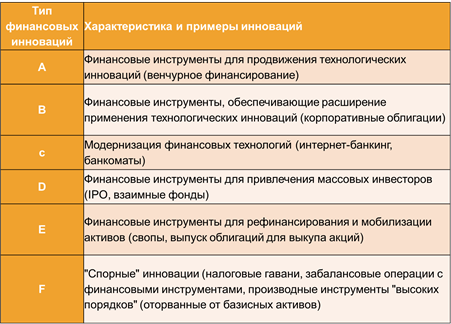

Классификация финансовых инноваций

Характеристика основных предпосылок возникновения финансовых инноваций

1. Главной целью финансовой индустрии является получение прибыли путём продажи её продуктов. Если, например, мыльная компания увидит на рынке необходимость в моющем средстве для прачечных; то она разработает этот продукт для удовлетворения этой нужды. Также и финансовые институты разрабатывают новые продукты, как для собственных целей, так и для своих клиентов. Инновации в этой отрасли экономики в основном вызваны теми же факторами, что и в других отраслях.

2. Желании избежать более строгих ограничений, чем те, с которыми сталкиваются фирмы из других сфер экономики.

3. Важнейшим фактором является технология.

4. Текущая потребность в инновации вызывается наличием кризиса хозяйственного или другого процесса и необходимостью немедленной ликвидации этого кризиса за счет нововведений.

5. Повышение конкурентоспособности продукта и всего хозяйствующего субъекта в будущем.

Финансовые операции, их характерные черты. Источники информации о финансовых операциях. Отражение финансовых операций в финансовых документах.

Финансовая операция – это экономическая операция по приобретению финансовых активов и принятию финансовых обязательств (осуществляется движение денежных, в т.ч. финансовых ресурсов).

Признаки:

· денежный характер;

· обособление от товарных операций;

· вовлечение различных субъектов экономической деятельности в их совершение;

· мобильность;

· обязательное документирование.

Характеристика.

o Связаны с функцией денег как средства платежа (совершаются в денежной форме без встречного движения товаров и услуг) и как средства накопления.

o Связаны с процессом распределения: обеспечивают формирование доходов и накоплений у одних субъектов и расходование средств других.

o ЮЛ и ИП привлекают средства на возвратных и безвозвратных началах для расширения дела. Полученная коммерческими организациями прибыль распределяется между участниками. Граждане и организации уплачивают налоги государству. Государство выплачивает пенсии, пособия, стипендии населению, оказывает финансовую поддержку организациям, финансирует учреждения, оказывающие соц. услуги, размещает средства на финансовых рынках.

o К финансовым операциям относятся в т.ч. и кредитные операции

o Финансовые операции связаны с финансовой деятельностью экономических субъектов и классифицируются в ОКВЭД.

Примеры:

1. Ввоз, вывоз, пересылка финансовых активов

2. Осуществление международных денежных переводов

3. Получение и предоставление финансовых кредитов

4. Переводы процентов, дивидендов и иных доходов по вкладам

5. Приобретение ценных бумаг

6. Вложение средств в УК и др.

Финансовые операции отражаются в финансовых документах, содержащих финансовую информацию. Источники финансовой информации:

o бухгалтерская отчетность организации;

o налоговые декларации;

o статистическая отчетность;

o бюджеты и др.

Отражение финансовых операций в бизнес-планах.

Финансовый план как составная часть бизнес-плана является основополагающим при планировании создания бизнеса, он определяет прибыльность проекта и предотвращает убытки. В него входят прогноз главных показателей финансовой деятельности, планирование движения денежных потоков и прогноз баланса предприятия.

Дата: 2019-07-30, просмотров: 2427.