В отечественной экономической литературе, в большинстве современных учебников по финансам, используется функциональный (содержательный) подход к определению финансовой системы, когда выделяются специфические сферы и звенья финансовых отношений. Финансовая система – совокупность сфер и звеньев финансовых отношений, сгруппированных по определенным признакам.

В зарубежной литературе преобладает институциональный подход, когда финансовая система определяется как совокупность финансовых рынков и инструментов, используемых для заключения финансовых сделок, обмена активами и рисками. Однако отечественные ученые, придерживающиеся институционального подхода, определяют финансовую систему как совокупность классифицированных определенным образом отдельных финансовых институтов: финансовые рынки, финансовые организации (учреждения)

Институциональный подход к составу финансовой системы делится на:

Банковский тип (страны Европы, Япония) – сравнительно низкий уровень развития финансовых рынков. Сбережения трансформируются в форму кредитов через сеть КБ. Значительная доля всех финансовых контрактов у банков. КБ не имеют строгих ограничений в выборе вложений. Государство оказывает значительную Поддержку КБ.

Рыночный тип (США, Канада, Великобритания) – Высокий уровень развития рынка капитала. Сбережения вкладываются в производство через систему небанковских финансовых посредников. КБ жестко ограничены в формировании портфеля вложений.

Существует также методика СНС, согласно которой применяется группировка экономических единиц по институциональным сектором:

– сектор органов государственного управления

– сектор финансовых корпораций

– сектор нефинансовых корпораций

– сектор некоммерческих организаций, обслуживающих домохозяйства

– сектор домашних хозяйств.

По каждому сектору можно определить (посчитать) финансовые ресурсы. Секторы определяется как совокупность институциональных единиц (то есть экономических субъектов, которые могут от своего имени владеть активами, принимать обязательства, осуществлять экономическую деятельность, операции с другими субъектами), однородных с точки зрения выполняемых функций и источников финансирования.

5. Цель, задачи и содержание финансового распределения. Распределение как фактор эффективности управления финансами. Финансовый механизм как инструмент финансового распределения, направления его совершенствования в России.

Распределение финансовых ресурсов представляет собой процесс формирования основных направлений и пропорций их предстоящего использования в различных сферах хозяйственной деятельности организации в соответствии с целями и задачами его развития.

Финансы охватывают не только распределение и перераспределение стоимости в денежной форме между организациями, государством и домохозяйствами, но также и между уровнями государственной власти и местного самоуправления, между организациями разных сфер и видов деятельности, между отдельными социальными группами, между территориями и отраслями, внутри отраслей и даже хозяйства. Механизм денежных накоплений позволяет говорить о распределении во времени (в частности, создание резервов в благоприятные периоды их расходования при наступлении неблагоприятных событий).

Финансы участвуют в процессе распределения и перераспределения:

1. первичное распределение и формирования первичных доходов (ВВП делится на прибыль, амортизацию и тд)

2. Перераспределение финансовых ресурсов между сферами государственных и муниципальных финансов, финансов организаций и финансами домашних хозяйств. Формируются вторичные (производные) доходы.

Распределение и перераспределение стоимости с помощью финансов обязательно сопровождается движением денежных средств, принимающих специфическую форму финансовых ресурсов, которые формируются у субъектов хозяйствования и государства за счёт различных видов денежных доходов, отчислений и поступлений, используются на расширенное воспроизводство, материальное стимулирование работающих, удовлетворение различных потребностей общества.

Цель распределения – с помощью финансов формируются и используются все денежные доходы и фонды, имеющиеся на предприятии, в домохозяйстве или государстве

Выполняя распределительную функцию, финансы обслуживают воспроизводственный процесс в целом, обеспечивая его непрерывность и оказывая влияние на все его стадии. Кроме того, правильное распределение денежных средств оказывает стимулирующее воздействие на улучшение работы предприятия.

Финансовый механизм представляет собой совокупность форм и методов, инструментов и рычагов формирования и использования фондов денежных средств и финансовых ресурсов с целью обеспечения разнообразных потребностей государства, муниципальных образований, хозяйствующих субъектов и населения.

Функционирование финансового механизма зависит от внешних и внутренних факторов и обеспечивающей инфраструктуры

Главная задача финансового механизма как инструмента осуществления финансовой политики государства, регионов и муниципальных образований. С использованием финансового механизма органы власти различного уровня имеют возможность реализовать намеченные цели финансовой политики, решать стратегические и тактические задачи.

Под эффективным финансовым механизмом следует понимать такое функционирование финансовой системы, которая обеспечивает реализации всех намеченных задач финансовой политики и достижения конечной цели – экономического и социального прогресса, повышение уровня и качества жизни населения. Наиболее значимые механизмы перераспределения финансовых ресурсов – бюджетная система и финансовый рынок. Перераспределения: через бюджетную систему. В бюджетную систему поступают прямые и косвенные налоги от организаций и домохозяйств, государственные и муниципальные в заимствования и другие поступления.

Через финансовый рынок экономические субъекты привлекаются средства путём выпуска ценных бумаг, кредитов и займов, размещают временно свободные средства финансовые активы.

Финансовый механизм делится на:

– директивный: налоги, государственный кредит, организация бюджетного устройства и бюджетного процесса, расходы бюджета и так далее

– регулирующий: определяет основные условия и правила внутри хозяйственных отношений: государство устанавливает общий порядок использования финансовых ресурсов, остающихся на предприятии после уплаты налогов и других к обязательных платежей, а предприятия самостоятельно принимать решения по способу формирования, видам денежных фондов и направлению их использования

В условиях централизованной плановой экономики использовался только директивный финансовый механизм, обеспечивающий организацию финансовых отношений, распределение и использование финансовых ресурсов в интересах государства.

В настоящее время с переходом к рыночным основам функционирования экономики используется механизм организации финансовых отношений, предполагающий широкое применение разнообразных инструментов финансового регулирования и стимулирования экономического развития - это и есть совершенствование механизма в России

Помимо этого совершенствованию служат:

• использование элементов финансового механизма должно способствовать удовлетворению потребностей всех участников общественного воспроизводства в финансовых ресурсах;

• взаимосвязь составных элементов финансового механизма, их взаимное регулирование.

Содержание и задачи финансового распределения в коммерческой организации.

Основной целью коммерческих организаций является получение прибыли и ее максимизация, при этом прибыль распределяется между собственниками организации

Финансы коммерческих организаций — это отношения по поводу формирования и использования финансовых ресурсов такой организации для реализации ее стратегических задач.

Финансы коммерческих организаций функционируют в соответствии со следующими принципами:

• получение и максимизация прибыли;

• оптимизация источников финансовых ресурсов;

• обеспечение финансовой устойчивости коммерческой организации;

• обеспечение инвестиционной привлекательности;

• ответственность за результаты финансово-хозяйственной деятельности

Прибыль является источником финансирования разных по экономическому содержанию потребностей. При распределении пересекаются интересы как общества в целом в лице государства, так и предпринимательские интересы предприятия и их контрагентов, интересы отдельных работников. Прибыль не находится полностью в распоряжении организации и её часть виде налогов поступает в бюджет, что формирует еще одну сферу финансовых отношений, которые возникают между органами по поводу распределения созданного чистого дохода. Распределение оставшейся после уплаты налогов и других обязательных платежей части прибыли – прерогатива организации. Амортизационные отчисления и часть прибыли, направляемые на накопления, составляют денежные ресурсы организации, используемые на его производственное и научно – техническое развитие, формирование финансовых активов – приобретение ценных бумаг, вклады в уставный капитал других организаций и тп

Другая часть прибыли , используемая на накопление , направляется на социальное развитие предприятия . Часть прибыли используются на потребление , в результате чего возникают финансовые отношения между организациией и лицами , как занятыми , так и не занятыми в организации.

Основной задачей политики распределения прибыли является разработка финансовых решений, способствующих оптимальному распределнию прибыли на:

– Реинвестируемую часть

– Выплаты в различных формах учредителям коммерческой организации

В коммерческих предприятиях фин. механизм направлен на формирование и использование денежных фондов.

Существуют факторы, определяющие специфику формирования и использования финансовых ресурсов конкретной коммерческой организации, специфику ее финансового механизма. Такими основными факторами являются организационно-правовая форма коммерческой организации и вид ее деятельности (отраслевые особенности).

Организационно-правовая форма коммерческой организации определяет специфику формирования финансовых ресурсов в момент создания или расширения уставного (складочного) капитала, особенности распределения прибыли между собственниками.

Например, Финансовые ресурсы в момент создания акционерных обществ формируются за счет средств, поступивших от размещения акций; товариществ и кооперативов — от размещения паев, а унитарных предприятий — за счет бюджетных средств.

Наиболее распространенной организационно-правовой формой коммерческих организаций в Российской Федерации является общество с ограниченной ответственностью.

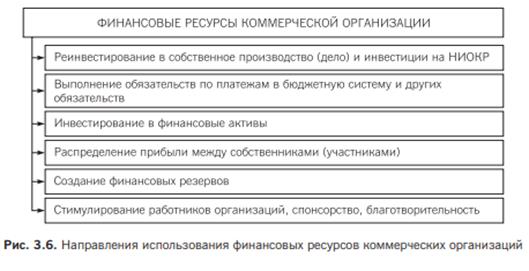

Фин. Ресурсы распределяются следующим образом:

Дата: 2019-07-30, просмотров: 2202.