Инвестиционный риск – это риск обесценивания вложенного капитала (потеря первоначальной стоимости) в результате неэффективных действий руководства предприятия или государства.

Классификация инвестиционных рисков: 1.Системный риск – связан с внешними факторами, влияющими на рынок в целом. Это неотъемлемая часть любой инвестиционной деятельности. Сюда можно отнести валютный, инфляционный, политический риски, риск изменения процентной ставки. На такой риск могут повлиять смена стадий экономического цикла, изменения в налоговом законодательстве, уровень платежеспособного спроса. .Риск нерыночный (несистемный) подразумевает отраслевой, деловой и кредитный риски. Такие риски присущи либо одному инструменты инвестирования, либо деятельности конкретного инвестора. Их можно минимальный, составив оптимальный по набору инвестиционный портфель (диверсифицировав риски), сменив стратегию инвестирования, рационально управляя объектом.

В самом общем плане выделим два основных вида инвестиционного риска риск реального инвестирования (нарушение сроков работы, низкое качество, несоблюдение проектно-сметной документации, превышение размеров сметно-финансового бюджета инвестиционного проекта) и риск финансового инвестирования (снижение курсовой стоимости акций).

При анализе эффективности долгосрочных инвестиционных проектов предполагалось, что значения возникающих потоков платежей CFt известны и могут быть точно определены для каждого периода t. Однако в действительности подобные случаи скорее исключение, чем норма. В условиях рынка, при колебаниях цен на сырье и материалы, изменении спроса на продукцию, процентных ставок, курсов валют и акций движение денежных средств может существенно отличаться от запланированного.

В связи с этим возникает необходимость в прогнозировании вероятностей возможных отклонений реальных сумм от запланированных. Поскольку возможность отклонений результатов финансовой операции от ожидаемых характеризуется степенью риска, необходимо оценить эффективность инвестиционных проектов в условиях риска.

В мировой практике финансового менеджмента используются различные методы анализа эффективности инвестиционных проектов в условиях риска. К наиболее распространенным следует отнести: • метод корректировки нормы дисконта; метод достоверных эквивалентов (коэффициентов достоверности); анализ чувствительности критериев эффективности проектов (NPV, IRR и др.); метод сценариев; анализ вероятностных распределений потоков платежей; дерево решений; метод Монте-Карло (имитационное моделирование).

Метод корректировки нормы дисконта с учета риска (RAD) — наиболее простой и часто применяемый на практике. Основная идея метода заключается в корректировке некоторой базовой нормы дисконта, которая считается безрисковой или минимально приемлемой (например, ставка доходности по государственным ценным бумагам, предельная или средняя стоимость капитала предприятия). Корректировка осуществляется путем прибавления величины премии за риск и последующего пересчета критериев эффективности инвестиционного проекта (NPV, IRR, PI) по вновь полученной норме дисконта. Чем больше риск, связанный с данным проектом, тем выше величина премии, которая определяется экспертным путем или в зависимости от показателей измерения риска: дисперсии, стандартного отклонения, коэффициента вариации. Например, чем больше коэффициент вариации, тем выше премия за риск.

Метод достоверных эквивалентов заключается в корректировке ожидаемых значений потока платежей CFt путем введения специальных понижающих коэффициентов (αt) для каждого периода реализации проекта. Теоретические значения коэффициента (αt) могут быть определены из соотношения:

αt = СCFt : RCFt

где СCFt –величина чистых поступлений от безрисковой операции;

RCFt – ожидаемая величина чистых поступлений от реализации проекта.

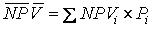

Метод сценариев позволяет провести исследование чувствительности результирующего показателя и анализ вероятных оценок его отклонений. Анализ инвестиционных рисков данным методом выполняется следующим образом. Определяют несколько вариантов изменений ключевых исходных показателей (пессимистический, наиболее вероятный и оптимистический). По каждому варианту изменений экспертным путем устанавливают его вероятностную оценку. Для каждого варианта рассчитывают вероятное значение критерия NPV. Определяют среднюю величину NPV по формуле

Анализ вероятностных распределений потоков предполагает определение ожидаемой величины чистых поступлений наличности (NCFt) в соответствующем периоде, расчет чистой современной стоимости(NPV) и оценку ее возможных отклонений. Проект с наименьшей вариацией доходов считается менее рисковым.

Дерево решений обычно используется для анализа рисков проектов, имеющих обозримое или разумное число вариантов развития. Они ценны в ситуациях, когда решения, применяемые в граничные моменты времени (t = n), зависят от предыдущих решений и в свою очередь определяют сценарии дальнейшего развития событий.

49. Анализ финансовых инвестиций.

Ценная бумага – это документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении. Следовательно, ценная бумага представляет собой документ, закрепляющий определенные права, требовать осуществление которых можно только при ее предъявлении. Различают два вида прав связанных с ценными бумагами.

Акция— эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации.

Облигация — эмиссионная долговая ценная бумага, закрепляющая право её владельца на получение от эмитента облигации в предусмотренный в ней срок её номинальной стоимости или иного имущественного эквивалента.

В процессе анализа изучаются объем и структура инвестирования в финансовые активы, определяются темпы его роста, а также доходность финансовых вложений в целом и отдельных финансовых инструментов.

Ретроспективная оценка эффективности финансовых вложений производится путем сопоставления суммы полученного дохода от финансовых инвестиций со среднегодовой суммой данного вида активов. Средний уровень доходности (ДВК) может измениться за счет: структуры ценных бумаг (Удi), имеющих разный уровень доходности; уровня доходности каждого вида ценных бумаг, приобретенных предприятием (ДВКi).Общее изменение среднего уровня доходности можно рассчитать по формуле:

ДВКобщ= ∑(Удi ·ДВКi)

Доходность ценных бумаг необходимо сравнивать также с так называемым альтернативным (гарантированным) доходом, в качестве которого принимается ставка рефинансирования или процент, получаемый по государственным облигациям или казначейским обязательствам.

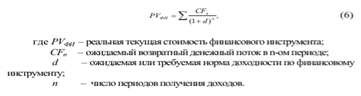

Различие между ценой и стоимостью финансового актива состоит в том, что цена – это объективный декларированный показатель, а внутренняя стоимость – расчетный показатель, результат собственного субъективного подхода инвестора, в общем виде может быть рассчитана по формуле:

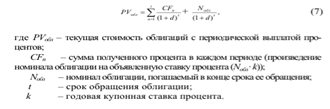

Базисная модель оценки текущей стоимости облигаций с периодической выплатой процентов можно представить формулой:

Основными критериями инвестиционных качеств объектов инвестирования являются доходность, риск и ликвидность.

Доходность финансовых инструментов определяется прибылью и ростом курсовой стоимости по сравнению с вложенными средствами. Риск при вложении в финансовые инструменты означает возможность недополучения дохода или утраты вложенных средств, доходность и риск находятся в обратной взаимосвязи. Ликвидность финансовых инструментов выступает как их способность быстро и без потерь превращаться в деньги.

При оценке инвестиционных качеств ценных бумаг кроме расчета общих для всех объектов инвестирования показателей эффективности проводят исследование методами фундаментального и технического анализа, принятыми в финансовой практике.

Фундаментальный анализ базируется на оценке эффективности деятельности предприятия-эмитента. Он предполагает изучение комплекса показателей финансового состояния предприятия, тенденций развития отрасли, к которой оно принадлежит, степени конкурентоспособности производимой продукции сегодня и в перспективе. Базой анализа являются публикуемые компанией-эмитентом балансы, отчеты о прибылях и убытках и другие материалы.

Технический анализ основывается на оценке рыночной конъюнктуры и динамики курсов. Концепция технического анализа предполагает, что все фундаментальные факторы суммируются и отражаются в движении цен на фондовом рынке. Объектами изучения являются показатели спроса и предложения ценных бумаг, динамика курсовой стоимости, общие тенденции движения курсов ценных бумаг на фондовом рынке. Технический анализ базируется на построении и исследовании графиков динамики отдельных показателей (как правило, рыночных цен) в рассматриваемом периоде, нахождении определенной тенденции (тренда) и ее экстраполировании на перспективу.

Дисциплина «Маркетинг-менеджмент и маркетинговые исследования»

Дата: 2019-05-29, просмотров: 443.