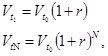

В /1/ автор отмечает, что международная практика оценки эффективности инвестиций базируется на концепции временной стоимости денег. Инвестируемый капитал, равно как и денежный поток, приводится к настоящему времени или к определенному расчетному году (который, как правило, предшествует началу реализации проекта). Отсюда возникает еще одно важнейшее понятие, непосредственно связанное с инвестиционным проектированием - это дисконтирование (discounting). В /4/ автор определяет дисконтирование как приведение разновременных экономических показателей к какому-либо одному времени – точке приведения. С помощью этой операции производится приведение всех денежных потоков к общей единице измерения. Общая единица измерения необходима потому, что капитал в различные интервалы времени имеет различную стоимость. Предполагается, что каждый период капитал Vt0 способен приносить доход в размере Vt0*r, где r – процентная ставка (ставка дисконтирования). Вполне понятно, что будущая стоимость (future value) капитала должна включать в себя доход, который принесет капитал, то есть

(1)

(1)

где Vt1 – величина капитала через один год, денежные единицы;

VtN – величина капитала через N периодов, денежные единицы.

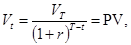

Исходя из этих равенств, производится расчет текущей стоимости PV (present value). Теоретически можно привести все величины к любому временному этапу t

(2)

(2)

но, в последующем, удобнее работать именно с начальным, или нулевым, периодом

(3)

(3)

Приводя денежные потоки к одному интервалу времени, а, следовательно, и к одной единице измерения, получаем возможность производить над ними математические вычисления. Важно понять, что денежные потоки в разные периоды времени имеют разные единицы измерения, и использование ставки дисконтирования позволяет перейти к одной единице измерения. Именно эта операция дает нам возможность складывать денежные потоки разных периодов.

За ставку дисконтирования можно принимать различные процентные ставки. Эти ставки отражают разные способы оценки разницы стоимости капитала в определенные интервалы времени. За ставку дисконтирования могут приниматься:

- минимальная доходность альтернативного безрискового способа использования капитала (например, ставка процента по надежным ценным бумагам или ставка процента по депозиту в надежном банке);

- существующий уровень доходности капитала в компании;

- стоимость капитала, который может быть использован для данного инвестиционного проекта (например, ставка по инвестиционному кредиту).

Выбранная ставка дисконтирования во многом влияет на оценку эффективности проекта.

Дата: 2019-05-29, просмотров: 330.