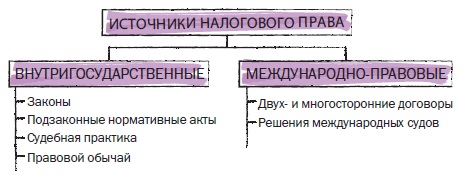

Под источниками права понимают формы выражения норм действующего права (рис. 12).

Рис. 12. Источниками налогового права

Статья 57 Конституции РФ определяет, что «каждый обязан платить законно установленные налоги и сборы». Конституционный Суд РФ отметил, что «установить налог или сбор можно только законом. Налоги, взимаемые не на основе закона, не могут считаться «законно установленными». Конституция РФ не допускает взимания налога или сбора на основе указа, постановления, распоряжения или другого акта органа исполнительной власти. Право устанавливать, изменять и отменять местные налоги и сборы — исключительная компетенция представительных органов местного самоуправления. Конституционный Суд Российской Федерации подчеркнул, что «конституционное требование об установлении налогов и сборов только и исключительно в законодательном порядке представляет собой один из принципов правового демократического государства и имеет своей целью гарантировать, в частности, права и законные интересы налогоплательщиков от произвола и несанкционированного вмешательства исполнительной власти».

В действительности, налоговые отношения регулируются не только законами, но и подзаконными актами. Однако необходимо учитывать, что только закон налагает на налогоплательщика соответствующие обязанности. НК РФ устанавливает, что ФНС России и ее территориальные органы не имеют права издавать нормативные правовые акты по вопросам налогов и сборов.

Конституция РФ не предусматривает никаких ограничений права депутатов, парламентских комиссий и парламента на внесение поправок в законопроекты о налогах и сборах. Это приводит к тому, что депутаты становятся незаинтересованными в наличии четких парламентских процедур, ограничивающих их собственную законодательную инициативу и соответственно лоббистские возможности. В результате на любой стадии прохождения налогового законопроекта депутаты вносят поправки, содержащие инородные положения, не имеющие отношения к теме и тексту первоначального варианта. На выходе из Государственной Думы закон становится буквально нашпигованным законоположениями, пролоббированными кем-то из состава парламента.

Статья 57 Конституции РФ предусматривает, что законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют. Это правило означает, что условия уплаты налогов (размеры, сроки, порядок и др.) должны быть известны субъектам предпринимательской деятельности заранее, т.е. до того, как они своими действиями приобретут обязанность уплаты налога.

Со времени принятия Налогового кодекса РФ (31 июля 1998 г., действует с 1 января 1999 г.) на 1 января 2014 г., т.е. за 15 лет его действия, принято 332 федеральных закона, вносящих в него поправки, количество которых неисчислимо. Опыт российского налогового законотворчества показал, что его основные принципы, в том числе принцип стабильности, должны быть закреплены в акте высшей юридической силы — в Конституции РФ. Только это сможет гарантировать столь необходимую стабильность налогового законодательства федерального уровня.

В тех случаях, когда законодатель не установил и/или не определил хотя бы один из существенных элементов налогового обязательства, налогоплательщик имеет все законные основания уплачивать налог наиболее выгодным для себя способом.

Конституционный Суд РФ указал, что при обнаружении юридико-технических неточностей, затрудняющих уяснение действительного смысла правовой нормы, правоприменитель, толкуя норму, обязан придерживаться определенных правил. Любое толкование, не основанное на тексте закона, есть произвол, независимо от оправдания необходимости такого толкования.

Источник уплаты любых налогов — доход лица (реальный или предполагаемый). Установлена четкая последовательность уплаты различных налогов. Так, по общему правилу, из поступившей выручки от реализации товаров (работ, услуг) в первую очередь уплачиваются косвенные налоги (НДС, акцизы). Затем рассчитываются и уплачиваются поимущественные налоги. Оставшаяся за вычетом этих налогов сумма служит базой для расчета налогооблагаемой прибыли. Чистая прибыль, оставшаяся после уплаты налога на прибыль, — источник остальных налогов.

Дата: 2019-03-05, просмотров: 349.