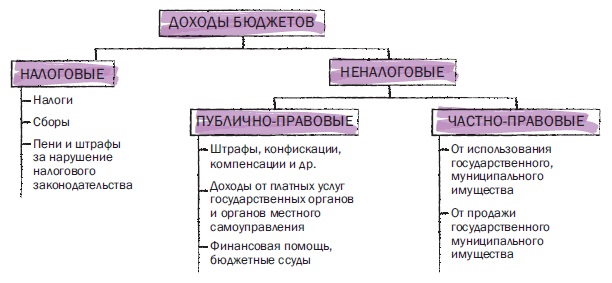

Бюджеты формируются из налоговых и неналоговых доходов, а также из безвозмездных перечислений (рис. 1).

Рис. 1. Виды доходов бюджетов

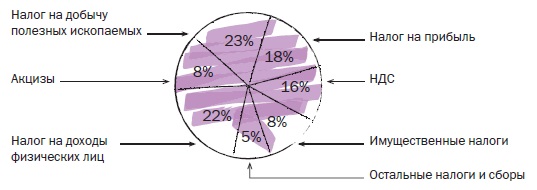

Налоги — основной источник доходов государственного бюджета. С помощью налогов формируется 95% федерального бюджета (рис. 2).

Рис. 2. Структура налоговых поступлений в консолидированный бюджет РФ, 2013 г.

В жизни несомненны две вещи: смерть и налоги

Бенджамин Франклин, 1706–1790, государственный деятель США, один из авторов декларации независимости США и конституции (подробнее см. Уолтер Айзексон. Бенджамин Франклин)

Юрист, исследуя общие проблемы налогообложения или конкретные вопросы налоговой техники, должен учитывать, что основная задача налогового права — защита права собственности от безграничных (в принципе) притязаний государства, поддержание баланса интересов налогоплательщика и общества (государства).

В сфере налогообложения исполнительная власть связана законом сильнее, чем в сфере управления.

Плательщиком налога признается собственник, а не гражданин. Равенство в налоговом праве реализуется не в виде подушной подати, уплачиваемой каждым в одинаковом размере. При обложении собственности оно мыслится как экономическое равенство плательщиков и выражается в том, что за основу принимается фактическая способность уплаты налога на основе сравнения экономических потенциалов. Это одно из основных правил налогообложения.

Налог не побуждает зарабатывать, он лишь претендует на долю заработанного. Регулирующие налоги нарушают этот принцип. Налоги поступают в пользу субъектов публичной власти — органов государственной власти или местного самоуправления. Этим они отличаются от платежей, взимаемых на тех же условиях, но установленных в экономических или социальных интересах в пользу юридических лиц публичного или частного права, не являющихся центральными или местными органами государственной власти, административными учреждениями. Это — особые сборы, называемые парафискалитетами.

Такие платежи взыскиваются, например, в пользу различных технических и профессиональных организаций, коммерческих и социальных предприятий также на основе принуждения, поэтому их установление, как и установление налогов, возможно только законодательным путем.[1]

Законодательное определение налога дано в ст. 8 Налогового кодекса Российской Федерации. Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств, в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

При уплате пошлины мом сбора всегда присутствуют специальная цель и специальные интересы. Цель взыскания пошлины или сбора (пошлинный принцип) состоит лишь в покрытии без убытка, но и без чистого дохода издержек учреждения, в связи с деятельностью которого взимается пошлина. Следует особо подчеркнуть, что пошлина или сбор выплачиваются не за услугу, а в связи с услугой, причем с той, которую оказывает государственный орган, действуя в общих интересах, реализуя свои государственно-властные функции.

Характер пошлин и сборов предполагает использование иных принципов определения размера платежа, нежели те, которые применяются при налогообложении. Учет платежеспособности лица в этом случае не может быть определяющим, ибо приведет не к установлению равенства, а к его нарушению. Действительно, лица, получающие одну и ту же услугу, платили бы разные суммы пошлины. Поэтому размер пошлины или сбора определяют исходя из вида и размера услуги (принцип эквивалентности) и устанавливают, как правило, в конкретной сумме.

В российском законодательстве существует три вида пошлин: государственная, регистрационная и таможенная Взносы в Пенсионный фонд Российской Федерации не могут быть отнесены к категории пошлин или сборов. Это налоги.

Изначально и довольно долгое время основной и едва ли не единственной функцией налога считалась перераспределительная функция, имеющая фискальную направленность. Неслучайно эта функция признана наиважнейшей. Позже налогу стали придавать регулирующие и социальные черты. Некоторые исследователи подобную эволюцию функций налога связывают с развитием современной государственности и необходимостью применения более цивилизованных инструментов вмешательства государства в экономические и социальные процессы. Принципиальную основу регулирующей функции составляет то, что индивид не волен выбирать — платить или не платить налог, но на фоне всеобщей налоговой обязанности он волен выбирать вид деятельности, в зависимости от сопутствующих такой деятельности налогов.

Глава 2. Виды налогов

Любая классификация условна. Это тем более касается классификации налогов, в которых переплетены политические, юридические и экономические аспекты. Соответственно, критерии классификации верные с экономической точки зрения не всегда правильны с позиции политики или права.

Классификация налогов на прямые и косвенные довольно условна. Она обладает незначительной научной ценностью, но тем не менее была и остается основной классификацией. Изначально, при введении понятия «прямые» и «косвенные» налоги, подразумевались под «прямыми» неперелагаемые налоги, а под «косвенными» — «перелагаемые» (все иные налоги). Перелагаемость налогов в XVII–XIX вв. была единственным основанием деления налогов на прямые и косвенные.

Позднее косвенные налоги противопоставлялись прямым по способу определения платежеспособности. С платежеспособностью связан подоходно-расходный принцип деления налогов, в соответствии с которым прямые — это налоги подоходно-поимущественные, в состав которых входят и все налоги на обращение, а косвенные налоги — это налоги на потребление в широком смысле слова.

Переложение. За основу выделения прямых и косвенных налогов этот критерий принимает намерение законодателя допустить переложение налога в процессе обмена. К прямым налогам стали относить те, которые по замыслу нормотворца должны лечь на плательщика и не влиять на цену товара или услуги. Косвенные налоги должны перелагаться плательщиком на другое лицо. Переложение налогов — непредсказуемое экономическое явление, подчиняющееся только законам рынка. Оно не может жестко регулироваться законодательством.

В современном законодательстве специальный налоговый режим представляет собой особый порядок исчисления и уплаты налогов и сборов в течение определенного времени, применяемый в случаях и в порядке, установленных федеральными законами. По действующему законодательству к специальным налоговым режимам относятся:

· система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог);

· упрощенная система налогообложения;

· система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности;

· система налогообложения при выполнении соглашений о разделе продукции;

· патентная система налогообложения.

Дата: 2019-03-05, просмотров: 328.