Процедура оценки состояния конкурентной среды включает три блока:

- оценку структуры рынка: уровня концентрации и возможности ограничивать монополистическую деятельность;

- определение рыночной власти хозяйствующих субъектов;

- заключение о состоянии конкурентной среды.

Структура рынка – это число субъектов рынка, распределение их долей и система отношений между ними, отражающая их экономические интересы и возможности. Экономическая наука выделяет четыре основные типа структуры рынка: совершенная конкуренция, монополистическая конкуренция, олигополия, монополия. Последние три структуры относятся к рынкам несовершенной конкуренции. Данные типы структуры рынка хотя и не могут исчерпывающе представить все реально существующие рынки, являются аналитическими инструментами, позволяющими прогнозировать вероятное поведение хозяйствующих субъектов на рынке.

Показатели структуры рынка

В практике российского антимонопольного регулирования структура рынка характеризуется совокупностью количественных и качественных показателей.

К количественным показателям, характеризующим структуру рынка, относятся:

1) Численность продавцов, действующих на данном товарном рынке. Данный показатель не позволяет сделать полные и достоверные выводы о наличии (отсутствии) и характере конкуренции между ними, за исключением случаев, когда их количество очень мало. Полезна динамика численности тех или иных поставщиков за последние 3—5 лет.

2) Доли, занимаемые продавцами на рынке. Ранжирование долей и последующий анализ равномерности их распределения между участниками рынка позволяет сделать предположительный вывод о последствиях рассматриваемой структуры рынка для конкуренции. На рынке может иметься большое количество хозяйствующих субъектов с равномерно сбалансированными долями, но на функционирование его механизма может оказывать влияние один доминирующий субъект. Рынок, на котором действует небольшое число равномерно сбалансированных хозяйствующих субъектов, может быть более конкурентным.

3) Показатели рыночной концентрации. К ним относятся:

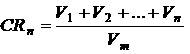

• Коэффициент рыночной концентрации (CR). Рассчитывается как процентное отношение реализации (поставки) продукции определенным числом крупнейших продавцов к общему объему реализации (поставки) на данном товарном рынке.

Коэффициент рыночной концентрации

,

где CRn – объем реализации определенного числа крупнейших продавцов;

Vn – объем реализации крупнейшего продавца;

Vm – общий объем реализации товара на рынке;

n – определенное число крупнейших продавцов.

Рекомендуется использовать коэффициент концентрации трех (CR3), четырех (CR4), шести (CR6), восьми (CR8), десяти (CR10), двадцати пяти (CR25) крупнейших продавцов.

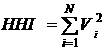

• Индекс рыночной концентрации Герфиндаля—Гиршмана (ННI). Рассчитывается как сумма квадратов долей, занимаемых на рынке всеми действующими на нем продавцами.

Индекс рыночной концентрации

,

где Vi — объем реализации i-м продавцом товара;

N — количество продавцов, действующих в границах рынка.

В соответствии с различными значениями коэффициентов концентрации и индексов Герфиндаля-Гиршмана выделяются три типа рынка:

I тип — высококонцентрированные рынки:

при 70% < CR3 < 100%; 2000 < HHI < 10000;

II тип — умеренно концентрированные рынки:

при 45% < CR3 < 70%; 1000 < HHI < 2000;

III тип — низкоконцентрированные рынки:

при CR3 < 45%; HHI < 1000.

Показатели рыночной концентрации дают возможность сделать предварительную оценку степени монополизации рынка, равномерности (или неравномерности) присутствия на нем хозяйствующих субъектов. Чем больше продавцов с равно масштабной поставкой продукции действует на рынке, тем меньше значение соответствующих показателей.

К качественным показателям, характеризующим структуру рынка, относятся:

- условия входа на рынок для потенциальных конкурентов;

- открытость рынка для международной торговли.

Потенциальными конкурентами считаются:

- хозяйствующие субъекты, которые имеют материально-техническую базу, кадры, технологии для изготовления данного товара, но по разным причинам не реализуют эти возможности;

- хозяйствующие субъекты, которые изготовляют данный товар, но не продают его на территории исследуемого рынка;

- новые хозяйствующие субъекты, входящие на данный рынок.

Анализ условий входа на рынок и выхода из него относится к ключевому этапу оценки конкурентности структуры рынка. Условия входа на рынок определяют возможность и темпы обновления состава субъектов на рынке и, соответственно, остроту конкуренции.

Условия входа на рынок

Легкий вход на рынок не позволяет хозяйствующему субъекту проявить рыночную власть даже при большой доле на рынке. Возможность входа потенциальных конкурентов на рынок является существенной рыночной силой, которая затрудняет проявление монополистической деятельности со стороны утвердившихся на рынке хозяйствующих субъектов. Использование рыночной власти ради установления монопольной цены спровоцирует появление на рынке потенциальных конкурентов в настоящем или обозримом будущем и приведет цены к конкурентному уровню. Свободный вход на рынок и выход из него поддерживают эффективность размещения ресурсов, беспрепятственно перемещая их между рынками в соответствии с их относительной прибыльностью.

Оценить условия входа на рынок, значит, определить существенность тех или иных барьеров, с которыми столкнутся субъекты при вхождении на рынок.

Барьеры входа — это такие обстоятельства, которые увеличивают риск предпринимательства, продлевают время становления субъекта на рынке или повышают финансовые затраты на вход нового поставщика.

Барьеры затрудняют или отдаляют момент выхода потенциальных конкурентов на рынок, на котором уже действующие хозяйствующие субъекты получают сверхприбыли. Они уменьшают шансы потенциального конкурента быть прибыльным и его присутствие на рынке становится случайным.

При оценке условий входа на рынок определяется та степень, в которой барьеры для потенциальных конкурентов ограничивают реальную конкурентную борьбу. Это требует понимания природы барьеров и характера их воздействий на стратегические установки действующих на рынке хозяйствующих субъектов.

Для выявления барьеров анализируются следующие обстоятельства.

1. Экономические и организационные ограничения.

Анализируется значимость для входа на рынок следующих факторов:

- государственная политика в области инвестиций, кредитов, налогов, цен, тарифного и нетарифного регулирования внешнеэкономической деятельности и последствия этой политики для конкретных товарных рынков;

- среднеотраслевая норма прибыли;

- сроки окупаемости капитальных вложений;- неплатежи;

- наличие (отсутствие) эффективной поддержки малого предпринимательства: доступность финансирования из фонда поддержки предпринимательства, доступность кредитных ресурсов для субъектов малого предпринимательства, низкий (высокий) уровень арендной платы за производственные и конторские помещения. Этот вид экономических барьеров следует учитывать при анализе тех товарных рынков, на которых в основном представлены субъекты малого предпринимательства.

2. Административные ограничения.

Выявляется наличие (отсутствие) ограничений деятельности продавцов на данном товарном рынке, выдвигаемых органами власти и управления всех уровней. К их числу относятся: лицензирование отдельных видов деятельности, квотирование, решения органов власти по ограничению ввоза (вывоза) товаров на территорию (с территории), чинимые препятствия в отведении земельных участков, предоставлении производственных и конторских помещений и т.п.

3. Неразвитость рыночной инфраструктуры.

Выявляется наличие (отсутствие) необходимых средств коммуникации (транспорта, связи), служб по оказанию информационных, консалтинговых, лизинговых услуг и т.п.

Особенно важно определить условия транспортной доступности данного рынка для потенциальных конкурентов. Целесообразность дополнительных транспортных издержек для входа на рынок соотносится со стоимостью конкретного товара, а дальность перевозок — с качественными и техническими характеристиками товара, позволяющими (не позволяющими) эту транспортировку осуществлять.

4. Влияние вертикального объединения действующих организаций на рынке.

Выявляется степень использования продавцами, объединенными в вертикальные структуры, всех преимуществ внутрикорпоративных связей и воздействие этих отношений на конкурентов, не входящих в эти вертикальные структуры.

Если в силу вертикального объединения новый участник не смог получить необходимых входных ресурсов или рекламировать свой выходной продукт без одновременного вступления на вышестоящий или нижестоящий рынки и если такое дополнительное вступление представляется для него трудным, то препятствия для проникновения увеличиваются.

5. Стратегия поведения действующих на рынке хозяйствующих субъектов.

Анализируется ценовая и сбытовая стратегия ведущих продавцов, их политика в качестве держателей патентов, лицензий, торговых знаков и т.п. Наиболее крупные из числа действующих на товарном рынке хозяйствующих субъектов имеют прочные хозяйственные связи с продавцами материально-технических ресурсов и покупателями выпускаемых товаров, что дает им преимущества перед потенциальными конкурентами, входящими на товарный рынок. Крупные размеры хозяйственного оборота, определяющие соответствующую массу прибыли, позволяют им создавать резервные мощности, использовать льготный режим расчета с продавцами, оттесняя тем самым конкурентов. Крупным из действующих продавцов более доступны неценовые методы конкуренции.

Среди данного вида барьеров следует выделить существование (или отсутствие) долгосрочных контрактов на поставку продукции с уже действующими субъектами рынка, выполнение ими поставок для государственных нужд.

Рекомендуется уделить особое внимание анализу фактов использования крупными продавцами рыночного потенциала (раздел YIII настоящего Порядка) в антиконкурентных целях в динамике за 3—5 последних лет и оценить влияние данного фактора на развитие конкуренции путем опроса потенциальных конкурентов (продавцов).

6. Барьеры, связанные с эффектом масштаба.

Если минимально эффективный масштаб деятельности на данном товарном рынке высок (например, неэффективно производство, рассчитанное на выпуск 100 штук грузовых автомобилей в год, экономически оправданным является выход на годовое производство, исчисляемое десятками тысяч машин), то входящие на рынок потенциальные конкуренты на период достижения этого уровня могут иметь существенно более высокие затраты, чем уже действующие на товарном рынке хозяйствующие субъекты, а следовательно, быть менее конкурентоспособными. Сроки и затраты, необходимые для преодоления этого барьера, оцениваются путем опроса действующих продавцов и потенциальных конкурентов, а также отраслевых специалистов.

7. Барьеры, основанные на абсолютном превосходстве в уровне затрат.

Эти барьеры возникают в том случае, если затраты на единицу продукции уже действующих продавцов ниже, чем у вновь входящих на рынок хозяйствующих субъектов. Причинами различия в уровнях затрат могут быть: неравенство стартовых условий функционирования на рынке, прежде всего имущественное и ценовое; ограниченный доступ новых продавцов к дешевым и более удобным сырьевым источникам, технологическое превосходство уже действующих на товарных рынках хозяйствующих субъектов, доступная им более низкая процентная ставка на заемный капитал и т.п.

8. Экологические ограничения.

Выявляются факты запрещения службами экологической безопасности, природоохранными учреждениями и общественными организациями расширения масштабов деятельности на данном товарном рынке: строительства новых производственных и складских объектов, транспортных коммуникаций и т.п.

9. Ограничения по спросу.

Высокий уровень удовлетворения спроса, отражающий как высокую насыщенность рынка товарами, так и низкую платежеспособность покупателей, является серьезным препятствием для освоения рынка потенциальными конкурентами. В связи с этим предлагается, по возможности, анализировать емкость товарного рынка раздельно — по спросу и по потребностям. В качестве источника информации следует использовать данные опроса основных покупателей изучаемого товара. Вместе с тем при рассмотрении данного вида барьеров целесообразно учитывать эластичность спроса в зависимости от изменения (снижения) цен, которое должно происходить при входе на рынок новых субъектов. Если рынок становится более конкурентным, то должны снижаться цены и соответственно увеличиваться спрос.

10. Барьеры капитальных затрат или объемы первоначальных инвестиций, необходимых для входа на рынок.

Значительный размер первоначального капитала, который необходим для начала деятельности хозяйствующего субъекта на рынке, может являться одним из непреодолимых барьеров. Необходимо экспертным путем оценить капитальные затраты на освоение выпуска товара (стоимость нового строительства или реконструкции и технического перевооружения действующих мощностей, которые можно приспособить под выпуск данного товара) и возможность окупить эти затраты в течение определенного времени. Источниками соответствующей информации могут быть данные опроса действующих продавцов, потенциальных конкурентов или отраслевых специалистов.

11. Вмешательство неправового характера в процесс обращения товара.

Анализируется влияние криминального фактора на решение о входе на конкретный рынок (наличие либо отсутствие рэкета, контрабандного ввода и вывода товара и другое).

Перечень факторов, анализируемых в процессе выявления барьеров входа на рынок, может быть шире (или уже) перечисленного, также отличаться от него в связи с отраслевыми и региональными особенностями.

К косвенным подтверждениям наличия (или отсутствия) входных барьеров относятся факты редкого (или интенсивного) появления на рынке новых продавцов за определенный период времени. Если в результате анализа ситуации за последние 3—5 лет выявляется редкое появление на рынке новых продавцов, несмотря на высокую норму прибыли, то это говорит о наличии высоких вступительных барьеров. Однако отсутствие в недавнем прошлом новых участников не является окончательным свидетельством того, что доступ на рынок затруднен.

Для оценки степени преодолимости барьеров входа используются критерии:

* Своевременность входа. Своевременными считаются лишь такие варианты входа на рынок, которые могут быть осуществлены в пределах двух лет с начала предварительного планирования до реализации значительного воздействия на рынок. Значительным воздействием на рынок может считаться такое воздействие, при котором достигается реальное уменьшение показателей рыночной концентрации и соответственно ослабляется возможность каждого субъекта рынка односторонне воздействовать на рынок.

* Вероятность входа. Вход на рынок считается вероятным, если он выгоден при ценах, которые предположительно будут действовать на рынке в соответствующий период времени, а их уровень будет гарантирован объемами поставок товара участниками рынка.

* Достаточность входа на рынок новых субъектов. Вход на рынок считается достаточным, если он осуществляется в масштабах, обеспечивающих сохранение и развитие конкурентных отношений между участниками рынка.

Открытость рынка

Возможность входа на товарный рынок продавцов из других стран существенно снижает рыночную концентрацию, сокращает долю, занимаемую на рынке местными (отечественными) продавцами. Напротив, недостаточная открытость рынка для международного обмена усиливает рыночную концентрацию и увеличивает возможность использования власти над рынком у местных (отечественных) продавцов со всеми вытекающими отсюда последствиями для покупателей. Ориентировочно степень открытости рынка для участия в международной торговле можно оценить по доле импортной (ввезенной) продукции в общем объеме реализации (поставки) на конкретном товарном рынке. Этот показатель является отправной точкой для оценки состояния рынка при решении вопросов, связанных с защитными мерами для отечественных товаропроизводителей.

При наличии неблагоприятных структурных предпосылок для развития конкуренции анализируется поведение хозяйствующих субъектов, занимающих наибольшую долю на рынке, по отношению к своим конкурентам. Это позволит выявить наличие (отсутствие) у них власти над рынком.

Оценка власти над рынком

Интегральным показателем власти хозяйствующего субъекта над рынком является устанавливаемая им цена. Возможность устанавливать цену, превышающую уровень конкурентных цен на данном рынке на длительный период, и при этом не спровоцировать входа потенциальных конкурентов, подтверждает наличие у хозяйствующего субъекта рыночной власти.

Анализ власти над рынком предполагает:

* измерение власти над рынком;

* выявление возможных направлений использования рыночной власти, в том числе в ущерб конкуренции.

Власть над рынком измеряется с использованием трех взаимодополняющих подходов:

1) Структурного анализа, основанного на оценке положения хозяйствующего субъекта на рынке посредством подсчета числа продавцов на нем и сравнения их долей. Доли, занимаемые каждым участником рынка, используются как показатели власти над рынком: чем больше доля, тем больше рыночная власть. При применении структурного критерия тщательно взвешиваются условия, детерминирующие конкуренцию на рынке: учитывается возможность и вероятность входа на рынок других продавцов, наличие в продаже бывших в употреблении товаров и других приемлемых (но не эквивалентных) заменяющих товаров. Анализируются также другие факторы, свидетельствующие о том, может ли данный продавец повышать цены и сокращать выпуск продукции.

2) Оценки эффективности деятельности хозяйствующего субъекта. При этом подходе определяются: отклонения показателей эффективности деятельности хозяйствующих субъектов (прибыли, рентабельности) от их среднеотраслевых значений, а также факторы, обусловившие отклонения. Эффективность деятельности хозяйствующих субъектов на товарном рынке может свидетельствовать о власти над рынком лишь при условии долговременного сохранения максимальных размеров показателей эффективности (не менее 1 года).

3) Анализа зависимости деятельности хозяйствующего субъекта от показателей деятельности его конкурентов. Оценивается эластичность спроса по цене: чем больше неэластичность спроса на продукцию данного продавца, тем больше его рыночная власть на рынке. Отслеживается поведение продавцов товара при ценообразовании: устанавливаются ли цены на уровне выше конкурентного и как долго их удается поддерживать на этом уровне.

Свидетельством власти над рынком у хозяйствующего субъекта также может быть наличие следующих факторов или одновременно нескольких из них:

* постоянное извлечение хозяйствующим субъектом прибыли выше нормальной в данной отрасли;

* сокращение выпуска продукции в сочетании с ростом цен, происходящее при отсутствии убытков;

* ценовая дискриминация: установление разных цен для разных групп покупателей или в различных географических регионах, не оправданное разницей в затратах;

* превышение фактических издержек уровня, достижимого при наиболее эффективном росте масштабов производства;

* уровень торговых издержек, превышающий экономически обоснованный;

* уровень технологического прогресса, значительно опережающий среднеотраслевые показатели;

* использование прав на промышленную собственность (патентов, лицензий, торговых знаков и т.д.);

* соглашения между конкурентами по поставкам необходимых товаров, услуг, прав на использование патентов, интеллектуальной собственности;

* появление в структуре издержек таких статей расхода, как, например, оплата услуг на создание в органах исполнительной и законодательной власти организованной поддержки интересов хозяйствующего субъекта, чрезмерные представительские расходы.

Вывод о состоянии конкурентной среды

Сопоставление и анализ количественных и качественных показателей, характеризующих структуру рынка, позволяет определить, к какому типу рыночных структур принадлежит структура изучаемого рынка.

Оценка степени развитости (или неразвитости) конкуренции на изучаемом рынке осуществляется после выявления зависимости между структурой рынка и вероятностью использования отдельным хозяйствующим субъектом власти над рынком.

В случае оценки состояния конкурентной среды как неразвитой и при вынесении заключения о целесообразности вмешательства антимонопольных органов в процесс формирования конкурентной среды на конкретном рынке определяются направления, формы и методы этого вмешательства. Меры антимонопольного регулирования по отношению к различным рынкам и действующим на них хозяйствующим субъектам дифференцируются в зависимости от уровня концентрации рынков.

Для высококонцентрированных рынков разрабатываются отраслевые программы демонополизации и осуществляется постоянный контроль за их реализацией. В случае умеренно концентрированных рынков проводится наблюдение за динамикой показателей концентрации и при появлении негативных тенденций также разрабатываются меры по развитию конкуренции. Также осуществляется контроль над:

* слияниями хозяйствующих субъектов, созданием объединений юридических лиц и централизацией контроля над предпринимательской деятельностью у группы лиц;

* монополистической деятельностью хозяйствующих субъектов, занимающих доминирующее положение на рынке.

В зависимости от выявленных причин неразвитости конкуренции, превентивные меры антимонопольных органов могут быть направлены на:

* увеличение числа хозяйствующих субъектов, действующих на данном товарном рынке путем снижения барьеров входа, включая сокращение тарифных и нетарифных препятствий для международной торговли и инвестиций, содействия предпринимателям, желающим вступить на рынок, и реализации мероприятий, ограничивающих процессы слияний и соглашений между действующими на рынке хозяйствующими субъектами;

* повышение конкурентоспособности хозяйствующих субъектов;

* ограничение власти над рынком субъектов рынка, особенно в случаях, если эти субъекты используют ее для ограничения доступа на рынок потенциальным конкурентам.

Заключение о целесообразности антимонопольного вмешательства в конкретный товарный рынок должно быть не только обоснованным, но и своевременным, так как действенно вовремя поддержать зачастую еще хрупкие экономические процессы саморегулирования на конкурентных рынках, а также скорректировать методы формирования конкурентной среды, где, несмотря на проведенные экономические воздействия, не удается достичь результата эффективного распределения ресурсов.

Дата: 2019-02-19, просмотров: 406.