Анализ динамики и структуры активов и капитала ООО «Engage interactive» в 2011 г. приведен в Приложении 4.

Из расчетов, представленных в Приложении 4 видно, что за 2011 год валюта баланса возросла на 1290 руб. или на 4,42 %. Это произошло за счет увеличения заемных средств (+68,92%).

Внеоборотные активы в 2011 г. уменьшились на 820 руб. и их удельный вес в валюте баланса уменьшился на 4,13%.

В составе оборотных активов особо выросла величина краткосрочной дебиторской задолженности покупателей и заказчиков (темп роста 178,57%). Суммарная долгосрочная дебиторская задолженность по сравнению с 2010 г выросла на 4100 руб. Кроме этого, в 2011 г. произошло падение по статье «Краткосрочные финансовые вложения» на 400 руб. и рост по статье «Денежные средства» на 600 руб.

В 2011 году возросла величина долгосрочных обязательств (+2990 руб.). Удельный вес долгосрочных обязательств в валюте баланса составляет 26,21% на конец отчетного года. Величина краткосрочных обязательств в 2011 году возросла на 3330 руб. (+79,86%). Заемный капитал на конец 2011 г. составляет 50,80% от валюты баланса и рост его в отчетном году составил 6320 руб.

Уставный капитал исследуемого предприятия на протяжении отчетного периода остается неизменным и равен 10000 руб. Кроме того, за 2011 год израсходован резервный капитал исследуемого предприятия. Резервный капитал используется на покрытие убытков, полученных предприятий. Для большинства из них порядок использования резервного капитала законодательно не установлен. Касательно ООО «Engage interactive» - резервный капитал израсходован на погашение срочных обязательств перед кредиторами. Источник формирования добавочного капитала исследуемого предприятия – переоценка основных средств.

В соответствии с Положением по бухгалтерскому учету 6/01 «Учет основных средств» каждая организация имеет выбор - производить ежегодную переоценку основных средств или нет. Учетной политикой ООО «Engage interactive» установлено, что переоценка основных средств производится 1 раз в три года.

В 2010-2011 гг. добавочный капитал равен 5000 руб.

Проанализируем изменение итога баланса ООО «Engage interactive» за 2010-2011 гг. (за период с начала 2010 года по конец 2011 года).

Как изменялась валюта баланса согласно данным годовой отчетности можно увидеть в табл. 3.

Таблица 3

Динамика валюты баланса ООО «Engage interactive»

в 2010-2011 гг.

| 01.01.2010 | 01.01.2011 | 01.01.2012 | Абсолютное изменение за 2010-2011 гг. | Относительное изменение, в % за 2010-2011 гг. |

| 37 270 | 29 200 | 30 490 | -8 070,00 | -21,65 |

|

|

|

| 1 290,00 | 4,42 |

Можно сделать вывод, что к концу 2010 года стоимость имущества предприятия уменьшилась на 21,65% или на 8 070 руб., а к концу 2011 года увеличилась на 4,42% (1290 руб.).

Анализируя изменение валюты баланса за отчетный период, необходимо учитывать влияние переоценки основных фондов, когда увеличение их стоимости не связано с развитием производственной деятельности. Наиболее сложно учесть влияние инфляционных процессов, однако, без этого затруднительно сделать определенный вывод о том, является ли увеличение валюты баланса ООО «Engage interactive» следствием только роста цены оказываемых предприятием услуг, либо оно указывает и на расширение финансово-хозяйственной деятельности исследуемого предприятия.

Уменьшение (в абсолютном выражении) валюты баланса в 2010 г. возможно свидетельствует о сокращении организацией хозяйственного оборота, что могло повлечь снижение показателя ее платежеспособности.

Но по общей оценке структуры баланса предприятия нельзя ставить «окончательный диагноз» его экономическому состоянию. Дальнейший анализ должен быть углублен, прежде всего, по направлениям ликвидности баланса и финансовой устойчивости ООО «Engage interactive».

Используя данные «Отчета о прибылях и убытках» (Приложение 3), сопоставим динамику валюты баланса с динамикой объема реализации продукции и динамикой прибыли, для оценки правильности размещения средств предприятия. Для этого рассчитаем изменение объема реализации продукции и объема чистой прибыли.

Таблица 4

Динамика выручки, чистой прибыли и валюты баланса

| Показатель | 2010 г. | 2011 г. | Прирост | Темп прироста |

| Чистая прибыль | 11858,00 | 41965,00 | 30 107,00 | 253,90 |

| Выручка | 70626,00 | 102072,00 | 31 446,00 | 144,52 |

| Средняя валюта баланса | 33235,00 | 29845,00 | -3 390,00 | -10,20 |

Согласно приведенным расчетам, можно сделать следующие выводы. В 2011 году по сравнению с предыдущим объем оказанных предприятием услуг и продаж увеличился на 144,52%, а чистая прибыль увеличилась на 253,90%. Таким образом, улучшилось использование хозяйственных средств предприятием.

При условии, если темпы роста прибыли превышают темпы роста выручки, а темп роста выручки превышает темп роста валюты баланса, т.е. Т (пр.) > Т (выр.) > Т (ВБ), в краткосрочной перспективе предприятие будет финансово устойчивым Здесь Т(пр.) – темп роста прибыли, Т(выр.) – темп роста выручки, Т (ВБ) – темп роста валюты баланса.

Для ООО «Engage interactive» (см. табл. 3)

Т(пр.) = 253,90%

Т(выр.) = 144,52%

Т(ВБ) = -10,20

Соответственно, выполняется приведенное выше условие (Т (пр.) > Т (выр.) > Т (ВБ)): 253,90 > 144,52 > -10,20. Таким образом, при неизменных условиях внешней среды фирмы, в краткосрочной перспективе исследуемое предприятие финансово устойчиво.

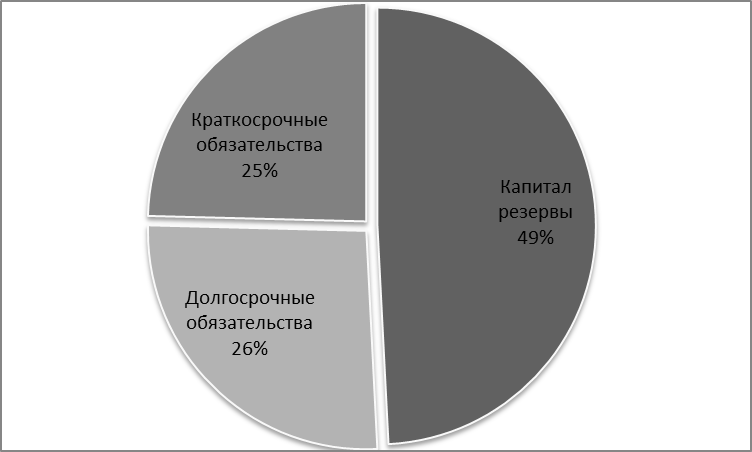

Соотношение капитала и резервов и долгосрочных и краткосрочных обязательств в валюте баланса составили (в %):

Таблица 5

Соотношение статей пассива в валюте баланса (%)

| Статья | 01.01.10 | 01.01.11 | 01.01.12 |

| Капитал резервы | 53,74 | 68,60 | 49,20 |

| Долгосрочные обязательства | 32,20 | 17,12 | 26,21 |

| Краткосрочные обязательства | 14,06 | 14,28 | 24,60 |

Рис. 2. Соотношение статей пассива в валюте баланса на конец 2011 г.

Таким образом, наибольший удельный вес в валюте баланса за все три отчетные даты занимает капитал и резервы (табл. 5). На втором месте стоят долгосрочные обязательства, хотя их доля в 2010 году уменьшалась, но уже к 2011 году произошел рост суммы долгосрочных обязательств (32,20; 17,12; 26,21). Это связано с тем, что ООО «Engage interactive» в 2010 году увеличивается сумма по статье «Прочие долгосрочные обязательства»

Далее проведем анализ финансовой устойчивости.

Трехфакторный показатель типа финансовой устойчивости ООО «Engage interactive» в 2010 г. имеет вид М = 0,1,1 (Приложение 5).

Предприятие обладает нормальной финансовой устойчивостью. В этой ситуации предприятие использует для покрытия запасов помимо собственных оборотных средств также и долгосрочные привлеченные средства. Такой тип финансирования запасов является «нормальным» с точки зрения финансового менеджмента. Нормальная финансовая устойчивость является наиболее желательной для предприятия.

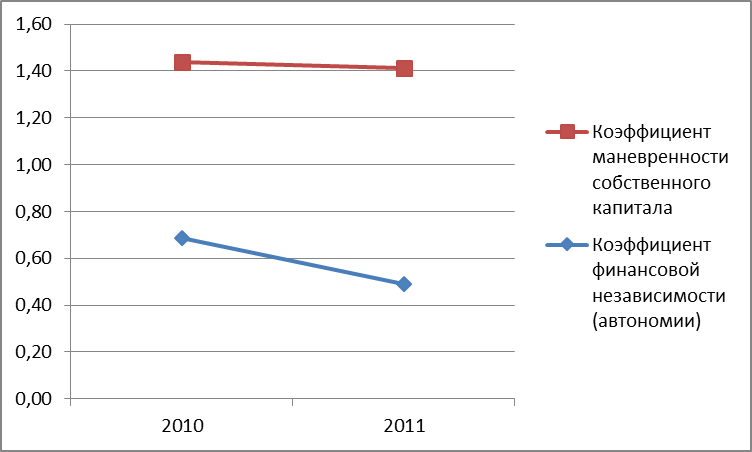

Далее рассчитаем и проанализируем коэффициенты финансовой устойчивости ООО «Engage interactive».

Таблица 6

Коэффициенты финансовой устойчивости ООО «Engage interactive» за 2011 г.

| № п/п | Наименование коэффициентов | Способ расчета (по форме №1 "Бухгалтерский баланс") | Значения коэффициентов, в долях единицы | |||

| На начало года | На конец года | Изменение | Рекомендуемое значение | |||

| 1 | Коэффициент финансовой независимости (автономии) | стр.490 : стр.700 | 0,69 | 0,49 | -0,194 | >0,5 |

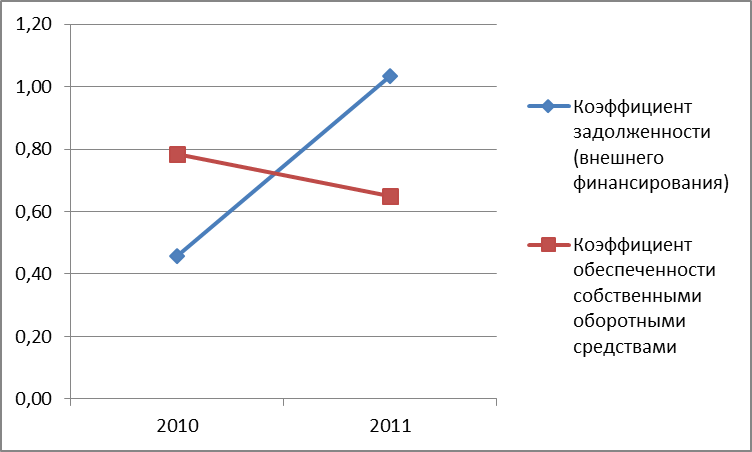

| 2 | Коэффициент задолженности (внешнего финансирования) | (стр.590 + стр.690) : стр.490 | 0,46 | 1,03 | 0,57 | ≤1,0 |

| 3 | Коэффициент обеспеченности собственными оборотными средствами | (стр.490 + стр.590 -стр.190) : стр.290 | 0,78 | 0,65 | -0,13 | >0,3 |

| 4 | Коэффициент маневренности собственного капитала | (стр.490 + стр.590 - стр.190) : стр.490 | 0,75 | 0,92 | 0,17 | 0,2-0,5 |

Коэффициент финансовой независимости характеризует долю средств, вложенных собственниками в общую стоимость имущества предприятия. Касательно исследуемого предприятия данный коэффициент и на начало, и на конец 2011 года практически равен норме (0,49 к концу года, табл. 6). Это свидетельствует о том, что в компании отсутствует недостаток собственных оборотных средств. Однако, необходимо отметить тенденцию к снижению значения коэффициента автономии (-0,194).

Рис. 3

Коэффициент задолженности – отношение общей задолженности по краткосрочным и долгосрочным обязательствам к собственному капиталу. Повышение задолженности к собственному капиталу более, чем 1:1, рассматривается как рискованное. В случае рассматриваемого предприятия данный коэффициент превышает рекомендуемое значение (1,03 на конец 2011 г. по сравнению с рекомендуемым в 1,0). Это свидетельствует о возрастающей зависимости рассматриваемого предприятия от внешних источников финансирования, что никоим образом положительно не влияет на его финансовое положение. Отрицательным моментом является увеличение значение данного коэффициента в течение года (+0,57) (рис. 4).

Коэффициент обеспеченности собственными оборотными средствами определяет степень обеспеченности организации собственными оборотными средствами, необходимыми для ее финансовой устойчивости. К концу года данный коэффициент снизился за счет уменьшения собственных оборотных средств на 0,13. Все же его значение в пределах номы (0,65 на конец 2011 г.)

Рис. 4

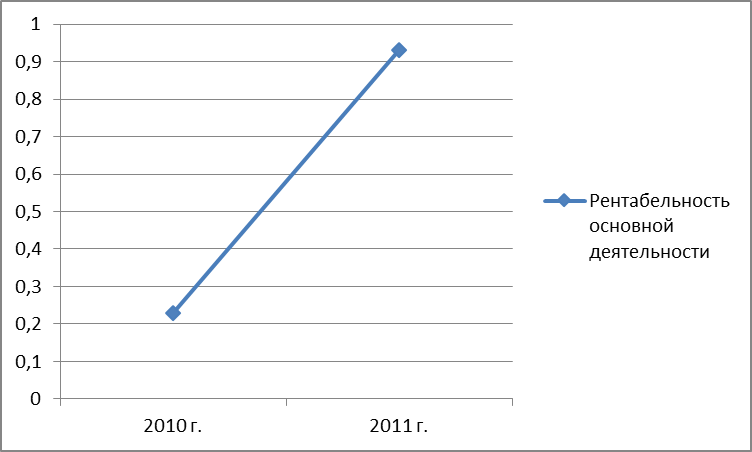

Оценка рентабельности

Рассчитаем показатели рентабельности ООО «Engage interactive» за 2010-2011 гг. по приведенным в Приложении 1.

Таблица 7

Показатели рентабельности ООО «Engage interactive» в 2010-2011 гг.

| № п/п | Наименование показателя | Значение | Отклонение | ||

| 2010 г. | 2011 г. | Абсолютное, руб. | Относительное, % | ||

| 1 | Рентабельность основной деятельности | 0,23 | 0,93 | 0,70 | 398,99 |

| 2 | Рентабельность продаж | 0,19 | 0,21 | 0,02 | 112,89 |

| 3 | Рентабельность внеоборотного капитала | 1,19 | 4,59 | 3,40 | 385,61 |

| 4 | Рентабельность оборотного капитала | 0,62 | 1,97 | 1,35 | 318,90 |

| 5 | Рентабельность совокупных активов | 0,406 | 1,376 | 0,97 | 338,92 |

| 6 | Рентабельность собственного капитала | 0,592 | 2,798 | 2,21 | 472,57 |

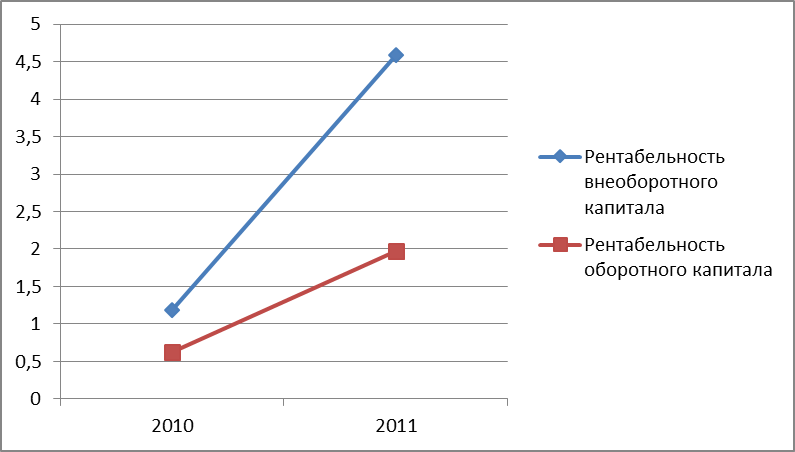

Проиллюстрируем динамику рассчитанных показателей на рис. 5 и 6.

Рис. 5

Как видно из рис. 5 данных таблицы 7 в период с 2010 по 2011 гг. на исследуемом предприятии наблюдается резкое увеличение рентабельности основной деятельности (+398,99% к концу 2010 г.), что является позитивным фактом.

Не так существенно как показатель рентабельности основной деятельности, но все же растет показатель рентабельности продаж (+112,84% в 2011 году).

Рис. 6

Это свидетельствует об увеличении суммы прибыли, полученной организацией в результате продажи продукции (товаров, работ, услуг) на один рубль выручки.

Как наглядно видно на рис. 6, в 2010-2011 гг. происходит значительное увеличение рентабельности как оборотного, так и внеоборотного капитала. Рост рентабельности оборотного капитала (+318,90% к началу 2010 года) говорит о значительном увеличении эффективности и прибыльность использования оборотного капитала

Дата: 2018-12-28, просмотров: 479.