Введение

Одна из главных целей предпринимательской деятельности состоит в получении прибыли как наиболее надежного финансового источника благосостояния и самой организации, и ее собственников.

Результаты деятельности зависят от того, насколько оперативно и точно компания может выявлять, количественно измерять влияние различных внешних и внутренних факторов, а также противостоять их негативному воздействию, обусловленному высоким уровнем финансовых рисков (общим состоянием экономики страны, нестабильностью рынка, финансовой системы, тенденциями усложнения корпоративных связей, низкой расчетно-платежной дисциплиной, высокой инфляцией и т.п.).

В условиях многогранности и сложности экономических отношений между хозяйствующими субъектами существенно возрастают приоритетность и роль анализа финансово-хозяйственной деятельности, основным содержанием которого является комплексное системное исследование механизма коммерческой стабильности и финансовой безопасности организации.

Развитие анализа и диагностики финансово-хозяйственной деятельности как в теоретическом, так и прикладном аспектах, его распространение в практике ведения бизнеса – залог успешной деятельности коммерческой организации. В современных условиях менеджмент любой компании для эффективного управления бизнесом нуждается в глубоком анализе и оценке использования ресурсного потенциала, собственного и заемного капитала, основных и оборотных средств и т.п. Систематический, комплексный анализ, осуществляемый, как правило, работниками финансовой службы компании, является элементом системы управления, средством выявления неиспользованных резервов и разработки программы их реализации, а также выполняет контрольную функцию.

Цель данной работы – произвести финансовый анализ компании и разработать мероприятия, направленные на улучшение финансового состояния компании на примере ООО «Engage interactive».

Для достижения поставленной цели в ходе работы будут решены следующие задачи:

· осветить теоретико-методологические основы финансового анализа;

· рассмотреть существующие коэффициенты финансовой устойчивости, деловой активности, рентабельности и ликвидности предприятия;

· провести анализ финансового состояния ООО «Engage interactive»;

· оценить текущую рентабельность исследуемого предприятия;

· дать рекомендации по улучшению финансового состояния ООО «Engage interactive» и повышению рентабельности деятельности.

Структурно работа состоит из введения, трех глав, заключения, списка используемых источников и приложений.

Теоретической методологической основой достижения цели исследовательской работы и выполнения поставленных задач являются труды ученых и специалистов в области финансового анализа и финансового менеджмента, таких как: Басовский Л.Е., Ван Хорн Дж. К., Донцова Л.В., Никифорова Н.А., Лукасевич И.Я., Ковалева А.М., Шохин Е.И., Ковалев В.В., Карасева И.М. и др.

Также использованы материалы следующих периодических изданий: «Финансы», «РИСК: ресурсы, информация, снабжение, конкуренция», «Аудиторские ведомости», «Финансовый бизнес».

Глава 1. Теоретико-методологические основы анализа финансового состояния и рентабельности предприятия

Глава 2. Финансовый анализ ООО «Engage interactive»

Оценка рентабельности

Рассчитаем показатели рентабельности ООО «Engage interactive» за 2010-2011 гг. по приведенным в Приложении 1.

Таблица 7

Показатели рентабельности ООО «Engage interactive» в 2010-2011 гг.

| № п/п | Наименование показателя | Значение | Отклонение | ||

| 2010 г. | 2011 г. | Абсолютное, руб. | Относительное, % | ||

| 1 | Рентабельность основной деятельности | 0,23 | 0,93 | 0,70 | 398,99 |

| 2 | Рентабельность продаж | 0,19 | 0,21 | 0,02 | 112,89 |

| 3 | Рентабельность внеоборотного капитала | 1,19 | 4,59 | 3,40 | 385,61 |

| 4 | Рентабельность оборотного капитала | 0,62 | 1,97 | 1,35 | 318,90 |

| 5 | Рентабельность совокупных активов | 0,406 | 1,376 | 0,97 | 338,92 |

| 6 | Рентабельность собственного капитала | 0,592 | 2,798 | 2,21 | 472,57 |

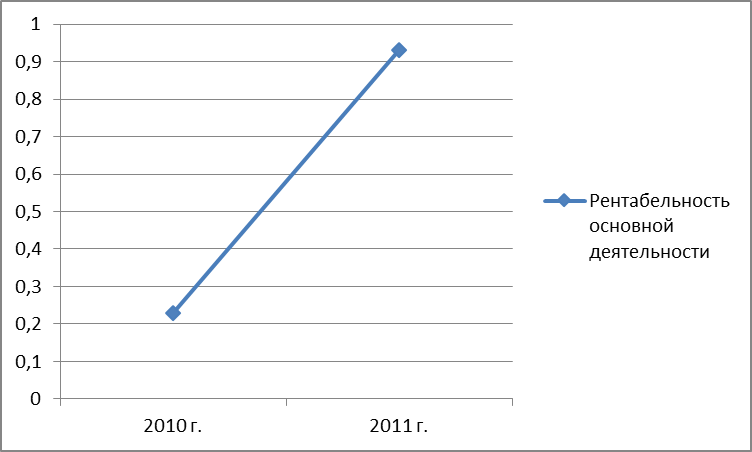

Проиллюстрируем динамику рассчитанных показателей на рис. 5 и 6.

Рис. 5

Как видно из рис. 5 данных таблицы 7 в период с 2010 по 2011 гг. на исследуемом предприятии наблюдается резкое увеличение рентабельности основной деятельности (+398,99% к концу 2010 г.), что является позитивным фактом.

Не так существенно как показатель рентабельности основной деятельности, но все же растет показатель рентабельности продаж (+112,84% в 2011 году).

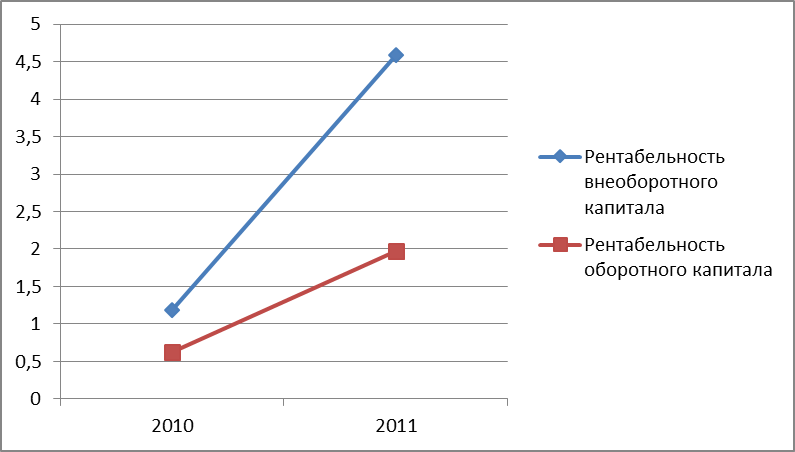

Рис. 6

Это свидетельствует об увеличении суммы прибыли, полученной организацией в результате продажи продукции (товаров, работ, услуг) на один рубль выручки.

Как наглядно видно на рис. 6, в 2010-2011 гг. происходит значительное увеличение рентабельности как оборотного, так и внеоборотного капитала. Рост рентабельности оборотного капитала (+318,90% к началу 2010 года) говорит о значительном увеличении эффективности и прибыльность использования оборотного капитала

Заключение

Итак, финансовое состояние представляет собой совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов. Анализ финансового положения – это часть финансового анализа, который, в свою очередь, является составной частью общего, полного анализа хозяйственной деятельности.

В первой главе данной дипломной работы были изучены теоретико-методологические основы анализа финансового состояния и рентабельности предприятия. Целью анализа финансового состояния предприятия является обоснование решения по признанию структуры баланса неудовлетворительной, а предприятия неплатежеспособным или, напротив, признание баланса хорошим, а предприятия платежеспособным.

Рассмотрена экономическая сущность и способы вычисления показателей прибыли, рентабельности, ликвидности и деловой активности. Представлен алгоритм определения типа финансовой устойчивости предприятия.

Во второй главе представлен финансовый анализ ООО «Engage interactive». ООО «Engage interactive» - это агентство интернет-маркетинга. Основной вид деятельности – продвижение и развитие бизнеса клиентов с помощью веб-инструментов. На основе проведенного финансового анализа ООО «Engage interactive» можно сделать вывод, что в целом финансовое состояние компании удовлетворительно.

В 2011 году по сравнению с предыдущим объем оказанных предприятием услуг и продаж увеличился на 144,52%, а чистая прибыль увеличилась на 253,90%. Таким образом, улучшилось использование хозяйственных средств предприятием.

Трехфакторный показатель типа финансовой устойчивости ООО «Engage interactive» в 2010 г. имеет вид М = 0,1,1. Предприятие обладает нормальной финансовой устойчивостью. В этой ситуации предприятие использует для покрытия запасов помимо собственных оборотных средств также и долгосрочные привлеченные средства. Такой тип финансирования запасов является «нормальным» с точки зрения финансового менеджмента. Нормальная финансовая устойчивость является наиболее желательной для предприятия.

Однако, необходимо отметить снижение значений коэффициентов финансовой устойчивости ООО «Engage interactive» в 2011 году по сравнению с предыдущим (-0,194 для коэффициента автономии, -0,13 – коэффициент обеспеченности собственными оборотными средствами). Существует тенденция возрастания зависимости рассматриваемого предприятия от внешних источников финансирования, что может негативно сказаться на финансовом состоянии предприятия в будущем.

Анализ деловой активности ООО «Engage interactive» свидетельствуют о том, что продолжительность одного оборота оборотных активов ООО «Engage interactive» к концу 2011 года уменьшилась на 36,57 дня. В целом показатели оборачиваемости активов ООО «Engage interactive» по итогам 2011 года в единицах показывают незначительный рост, но снижается скорость превращения их в ликвидную форму.

Таким образом, руководству исследуемого предприятия следует обратить внимание на повышение эффективности использования капитала компании в целях предотвратить ухудшение финансового положения в будущем.

В продолжении практической части в третьей главе работы представлены рекомендации, разработанные автором и направленные на создание более эффективности системы управления капиталом и деловой активностью ООО «Engage interactive»

Приложения

Приложение 1. Коэффициенты эффективности хозяйственной

деятельности предприятия

| Показатели | Расчетная формула | Экономическое содержание |

| ||

| Рентабельность основной деятельности (Род) | Стр. 050 / стр. (020 + 030 + 040) (ф. №2) | Характеризует сумму прибыли от продаж, приходящейся на каждый рубль затрат на производство и сбыт продукции. Чем выше значение числителя и ниже знаменателя, тем рентабельнее деятельность организации. Организация должна придерживаться финансовой стратегии минимизации затрат на производство и сбыт продукции (товаров, работ, услуг). |

| Рентабельность продаж (Рп) | Стр. 050 / стр. 010 (ф. №2) | Отражает соотношение прибыли от продаж и выручки, полученной организацией в отчетном году. Определяет, сколько рублей прибыли получено организацией в результате продажи продукции (товаров, работ, услуг) на один рубль выручки. Оптимальным является пропорциональный рост показателей в числителе и знаменателе |

| ||

| Рентабельность внеоборотного капиталае | Стр. 190 (ф. №2) / стр. 190 (ф. №1) | Отражает эффективность использования внеоборотного капитала организации. Определяет величину прибыли, приходящейся на один рубль, вложенный во внеоборотные активы. При расчете и анализе этого показателя следует оценить реальную стоимость внеоборотных активов, имеющихся на балансе организации (так как их оценка может быть занижена) и долю активной части основных средств, участвующих в производственном процессе и соответственно, приносящих прибыль |

| Рентабельность оборотного капитала (Рок) | Стр. 190 (ф. №2) / стр. 290 (ф. №1) | Отражает эффективность и прибыльность использования оборотного капитала. Определяет величину прибыли, приходящейся на один рубль, вложенный в оборотные активы |

| Рентабельность совокупных активов (Рса) | Стр. 190 (ф. №2) / стр. 300 (ф. №1) | Характеризует эффективность и прибыльность использования всех активов организации. Отражает величину прибыли, приходящейся на один рубль, вложенный во внеоборотные и оборотные активы организации |

| Рентабельность акционерного капитала (Рак) | Стр. 190 (ф.№2) / стр. 410 (ф.№1) | Характеризует эффективность вложения средств собственниками. Определяет норму прибыли на вложенные в фирму средства акционерами или учредителями. Является основным показателем в инвестиционном анализе |

| Рентабельность собственного капитала (Рск) | Стр. 190 (ф.№2) / стр. 490 – стр. 252 – стр. 244 (ф.№1) | Характеризует эффективность использования организацией ее собственного капитала. Низкое значение капитала может свидетельствовать о наличии избытка собственного капитала по отношению к заемным средствам, что с точки зрения акционеров (учредителей) подтвердит неудовлетворительность использования капитала или недостаточность привлечения заемного капитала. С другой стороны, высокое значение показателя может стать причиной нехватки капитала, которое является следствием избыточного привлечения заемных средств |

на основе притока денежных средств | ||

| Коэффициент обеспеченности текущих пассивов денежными потоками | Кобесп = денежные поступления по текущей деятельности (ДПт) / среднегодовая величина краткосрочных пассивов (КП) | Показывает, насколько предприятия было способно в рассматриваемом периоде за счет своих денежных поступлении обеспечить выполнение своих текущих обязательств, связанных с формированием пассивов. Следовательно, он дает более полное представление об уровне платежеспособности предприятия. В зарубежной практике норма данного коэффициента для благополучных предприятий соответствует уровню 0,4, то есть для покрытия текущих обязательств благополучному предприятию необходимо не менее 40% собственных денежных поступлений |

| Коэффициент реинвестирования денежных средств | Креинв = чистые денежные поступления по текущей деятельности / чистый оборотный капитал | Показывает, какая часть денежных средств может быть направлена на самофинансирование, что может говорить о перспективности предприятия и его предпочтительности по сравнению с другими коммерческими организациями для вложения инвестиций |

| Рентабельность реализации на основе чистого денежного потока | Rчдп = чистые денежные поступления по текущей деятельности / выручка от реализации |

Характеризуют платежеспособность предприятия, дают представление о степени возможности предприятия обеспечить требования кредиторов, заемщиков и акционеров наличными денежными средствами.

|

| Рентабельность капитала на основе чистого денежного потока | R к чдп = чистые денежные поступления по текущей деятельности / среднегодовая валюта баланса | |

Приложение 2. Бухгалтерский баланс ООО « Engage interactive»

За 2010-2011 гг.

(тыс. руб.)

| Актив | Код | 01.01.10 | 01.01.11 | 01.01.12 |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ Нематериальные активы | 110 | 1000 | 1000 | 680 |

| Основные средства | 120 | 13940 | 8470 | 8470 |

| Незавершенное строительство | 130 | 5 120 | ||

| Доходные вложения в материальные ценности | 135 | |||

| Отложенные налоговые активы | 145 | 500 | 500 | |

| Прочие внеоборотные активы | 150 | |||

| Итого по разделу I | 190 | 20 560 | 9 970 | 9 150 |

| II. ОБОРОТНЫЕ АКТИВЫ Запасы | 210 | 5530 | 8950 | 6350 |

| в том числе: сырье, материалы и другие аналогичные ценности | 211 | |||

| животные на выращивании и откорме | 212 | |||

| затраты в незавершенном производстве | 213 | 190 | 210 | 100 |

| готовая продукция и товары для перепродажи | 214 | 5000 | 8400 | 5910 |

| товары отгруженные | 215 | 340 | 340 | 340 |

| расходы будущих периодов | 216 | |||

| прочие запасы и затраты | 217 | |||

| Налог на добавленную стоимость по приобретенным ценностям | 220 | 1030 | 1030 | 890 |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | 7500 | 6800 | 10900 |

| в том числе покупатели и заказчики | 231 | 7500 | 6800 | 10900 |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 700 | 700 | 1250 |

| в том числе покупатели и заказчики | 241 | 700 | 700 | 1250 |

| Краткосрочные финансовые вложения | 250 | 1450 | 1450 | 1050 |

| Денежные средства | 260 | 500 | 300 | 900 |

| Прочие оборотные активы | 270 | |||

| Итого по разделу II | 290 | 16710 | 19230 | 21340 |

| БАЛАНС | 300 | 37 270 | 29 200 | 30 490 |

| Пассив | Код | 01.01.10 | 01.01.11 | 01.01.12 |

| III. КАПИТАЛ И РЕЗЕРВЫ Уставный капитал | 410 | 10000 | 10000 | 10000 |

| Добавочный капитал | 420 | 5000 | 5000 | 5000 |

| Резервный капитал | 430 | 5030 | 5030 | 0 |

| резервы, образованные в соответствии с учредительными документами | 432 | 5030 | 5030 | 0 |

| Нераспределенная прибыль прошлых лет | 460 | |||

| Нераспределенная прибыль отчетного года | 470 | |||

| Итого по разделу III | 490 | 20 030 | 20 030 | 15 000 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты | 510 | 12000 | 5000 | 7500 |

| Отложенные налоговые обязательства | 515 | |||

| Прочие долгосрочные обязательства | 520 | 490 | ||

| Итого по разделу IV | 590 | 12000 | 5000 | 7990 |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты | 610 | 3400 | 3400 | 5200 |

| Кредиторская задолженность | 620 | 1440 | 770 | 2300 |

| в том числе: поставщики и подрядчики | 621 | 1000 | 540 | 1980 |

| задолженность перед персоналом организации | 622 | 100 | 0 | 250 |

| задолженность перед государственными внебюджетными фондами | 623 | 340 | 230 | 70 |

| Задолженность перед участниками (учредителями) по выплате доходов | 630 | 400 | 0 | 0 |

| Доходы будущих периодов | 640 | |||

| Резервы предстоящих расходов | 650 | |||

| Прочие краткосрочные обязательства | 660 | |||

| Итого по разделу V | 690 | 5240 | 4170 | 7500 |

| БАЛАНС | 700 | 37 270 | 29 200 | 30 490 |

Приложение 3. Отчет о прибылях и убытках ООО Engage interactive» за 2010-2011 гг.

(тыс. руб.)

| Наименование показателя | Код | 2011 | 2010 |

| Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 010 | 102 072 | 70 626 |

| Себестоимость проданных товаров, продукции, работ, услуг | 020 | 79 436 | 56 579 |

| Валовая прибыль | 029 | 22 636 | 14 047 |

| Коммерческие расходы | 030 | 305 | 256 |

| Управленческие расходы | 040 | 458 | 385 |

| Прибыль (убыток) от продаж | 050 | 21 873 | 13 406 |

| Проценты к получению | 060 | 169 | 31 |

| Проценты к уплате | 070 |

|

|

| Доходы от участия в других организациях | 080 |

| 1 921 |

| Прочие операционные доходы | 090 | 32 498 | 3 765 |

| Прочие операционные расходы | 100 | 6 964 | 7 179 |

| Внереализационные доходы | 120 | 3 047 | 3 884 |

| Внереализационные расходы | 130 | 766 | 632 |

| Прибыль (убыток) до налогообложения | 140 | 49 857 | 15 196 |

| Текущий налог на прибыль | 150 | 7 892 | 3 338 |

| Чистая прибыль | 190 | 41 965 | 11 858 |

Приложение 4. Анализ динамики и структуры активов и капитала ООО « Engage interactive » в 2011 г.

| № п/п | Статья | На начало года | На конец года | Изменение за год | Темп роста (%) | |||

| сумма, тыс. руб. | удельный вес в валюте баланса (%) | сумма, тыс. руб. | удельный вес в валюте баланса (%) | по сумме, тыс. руб. | по удельному весу (%) | |||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 | |

| 1

| Внеоборотные активы | |||||||

| Итого | 9970 | 34,14 | 9150 | 30,01 | -820,00 | -4,13 | 91,78 | |

| в том числе: | ||||||||

| 1.1. Нематериальные активы | 1000 | 3,42 | 680 | 2,23 | -320,00 | -1,19 | 68,00 | |

| 1.2. Основные средства | 8470 | 29,01 | 8470 | 27,78 | 0,00 | -1,23 | 100,00 | |

| 1.3. Отложенные налоговые активы | 500 | 1,71 | 0 | 0 | -500 | -1,71 | - | |

| 2 | Оборотные активы | |||||||

| Итого | 19230 | 65,86 | 21340 | 69,99 | 2110 | 4,13 | 110,97 | |

| в том числе: | ||||||||

| 2.1. Запасы и затраты (210+220) | 9980 | 34,18 | 7240 | 23,75 | -2740 | -10,43 | 72,55 | |

| 2.2. Долгосрочная дебиторская задолженность | 6800 | 23,29 | 10900 | 35,75 | 4100 | 12,46 | 160,29 | |

| в том числе: | ||||||||

| 2.2.1. покупатели и заказчики | 6800 | 23,29 | 10900 | 35,75 | 4100 | 12,46 | 160,29 | |

| 2.3. Краткосрочная дебиторская задолженность | 700 | 2,40 | 1250 | 4,10 | 550 | 1,70 | 178,57 | |

| в том числе: | ||||||||

| 2.3.1. покупатели и заказчики | 700 | 2,40 | 1250 | 4,10 | 550 | 1,70 | 178,57 | |

| 2.4. Краткосрочные финансовые вложения | 1450 | 4,97 | 1050 | 3,44 | -400 | -1,52 | 72,41 | |

| 2.5 Денежные средства | 300 | 1,03 | 900 | 2,95 | 600 | 1,92 | 300,00 | |

| 3 | Валюта баланса (всего активы) | 29200 | 30490 | 1290 | 104,42 | |||

| 4 | Капитал и резервы | |||||||

| Итого | 20030 | 68,60 | 15000 | 49,20 | -5030 | -19,40 | 74,89 | |

| в том числе: | ||||||||

| 4.1. Уставный капитал | 10000 | 34,25 | 10000 | 32,80 | 0 | -1,45 | 0,00 | |

| 4.2. Добавочный капитал | 5000 | 17,12 | 5000 | 16,40 | 0 | -0,72 | 100,00 | |

| 4.3. Резервный капитал | 5030 | 17,23 | 0 | 0,00 | -5030 | -17,23 | 0,00 | |

| 5 | Долгосрочные обязательства | |||||||

| Итого | 5000 | 17,12 | 7990 | 26,21 | 2990 | 9,08 | 159,80 | |

| в том числе: | ||||||||

| 5.1. Займы и кредиты | 5000 | 17,12 | 7500 | 24,60 | 2500 | 7,47 | 150,00 | |

| 5.2. Прочие долгосрочные обязательства | 0 | 0,00 | 490 | 1,61 | 490 | 1,61 | - | |

| 6 | Краткосрочные обязательства | |||||||

| Итого | 4170 | 14,28 | 7500 | 24,60 | 3330 | 10,32 | 179,86 | |

| в том числе: | ||||||||

| 6.1. Займы и кредиты | 3400 | 11,64 | 5200 | 17,05 | 1800 | 5,41 | 152,94 | |

| 6.2. Кредиторская задолженность | 770 | 2,64 | 2300 | 7,54 | 1530 | 4,91 | 298,70 | |

| в том числе: | ||||||||

| 6.2.1. поставщики и подрядчики | 540 | 1,85 | 1980 | 6,49 | 1440 | 4,64 | 366,67 | |

| 6.2.2. задолженность перед персоналом организации | 0 | 0,00 | 250 | 0,82 | 250 | 0,82 | - | |

| 6.2.3. задолженность перед государственными внебюджетными фондами | 230 | 0,79 | 70 | 0,23 | -160 | -0,56 | 30,43 | |

| 7 | Заемный капитал (строка 5+строка 6) | 9170 | 31,40 | 15490 | 50,80 | 6320 | 19,40 | 168,92 |

| 8 | Валюта баланса (пассивы) | 29200 | 30490 | 1290 | 104,42 | |||

Приложение 5. Исследование типа финансовой устойчивости ООО «Engage interactive»

| № п/п | Показатели | Условные обозначения | Способ расчета | На начало года | На конец года | Изменение за год (+,-) |

| 1 | Капитал и резервы | КР | III раздел баланса | 20030 | 15000 | -5030 |

| 2 | Внеоборотные активы | ВОА | I раздел баланса | 9970 | 9150 | -820 |

| 3 | Наличие собственных оборотных средств | СОС | стр1 - стр2 | 10060 | 5850 | -4210 |

| 4 | Долгосрочные обязательства (кредиты и займы) | ДКЗ | IV раздел баланса | 5000 | 7990 | 2990 |

| 5 | Наличие собственных и долгосрочных заемных источников формирования оборотных средств | СДИ | стр3 + стр4 | 15060 | 13840 | -1220 |

| 6 | Краткосрочные кредиты и займы | ККЗ | 610 | 3400 | 5200 | 1800 |

| 7 | Общая величина основных источников формирования оборотных средств | ОИ | стр5 + стр6 | 18460 | 19040 | 580 |

| 8 | Общая сумма запасов | З | 210 + 220 | 8950 | 6350 | -2600 |

| 9 | Общая сумма оборотных активов | ОА | II раздел баланса | 19230 | 21340 | 2110 |

| 10 | Излишек (+), недостаток (-) собственных оборотных средств | ΔСОС | стр3 - стр8 | 1110 | -500 | -1610 |

| 11 | Излишек (+), недостаток (-) собственных и долгосрочных заемных источников покрытия запасов | ΔСДИ | стр5 - стр8 | 6110 | 7490 | 1380 |

| 12 | Излишек (+), недостаток (-) общей величины основных источников финансирования запасов | ΔОИЗ | стр7 - стр8 | 9510 | 12690 | 3180 |

Приложение 6. Анализ деловой активности ООО «Engage interactive»

| № п/п | Наименование показателей | Способ расчета | Базисный год | Отчетный год (2011 г.) | Изменение за год | |

| 1 | 2 | 3 | 4 | 5 | 6 | |

| 1. Исходные данные для расчета коэффициентов, тыс.руб: | ||||||

| 1.1. | Выручка от реализации товаров (нетто) | 010 (ф.2) | 70626 | 102072 | 31446 | |

| 1.2. | Полная себестоимость реализованных товаров | 020+030 (ф.2) | 56835 | 79741 | 22906 | |

| 1.3. | Средняя стоимость оборотных активов, в том числе: | (290н+290к)/2 (ф.1) |

22970 | - | ||

| 1.3.1. | Запасов | (210н+210к)/2 (ф.1) |

7 240 | - | ||

| 1.3.2. | Дебиторской задолженности | (230н+230к)/2 +(240н+240к)/2 (ф.1) |

12850 | - | ||

| 1.3.3. | Денежных средств | (260н+260к)/2 (ф.1) |

400 | - | ||

| 1.4. | Средняя стоимость собственного капитала | (490н+490к)/2 (ф.1) |

88 665 | - | ||

| 1.5. | Средняя стоимость кредиторской задолженности | (590н+590к)/2 +(690н+690к)/2 (ф.1) |

13205 | - | ||

| 1.6. | Прибыль до налогообложения | 140 (ф.2) | 15196 | 49857 | 34661 | |

Приложение 7. Расчет коэффициента финансовой рентабельности при различных значениях коэффициента

Финансового левериджа

| Показатель | Варианты расчетов | ||||

| 1 | 2 | 3 | 4 | 5 | |

| Сумма собственного капитала, тыс. руб. | 17500 | 17500 | 17500 | 17500 | 17500 |

| Возможная сумма заемного капитала, тыс. руб. | 4000 | 8000 | 12000 | 16000 | 20000 |

| Общая сумма капитала, тыс. руб. | 21500 | 25500 | 29500 | 33500 | 37500 |

| Коэффициент финансового левериджа, тыс. руб. | 0,348 | 0,594 | 0,796 | 0,916 | 0,045 |

| Рентабельность активов, % | 2,10 | 1,82 | 1,66 | 1,47 | 1,28 |

| Ставка процентов за кредит без риска, % | 0,06 | 0,07 | 0,08 | 0,09 | 0,1 |

| Премия за риск, % | 0,01 | 0,02 | 0,03 | 0,04 | 0,05 |

| Ставка процентов за кредит с учетом риска, % | 0,07 | 0,09 | 0,11 | 0,13 | 0,15 |

| Ставка налога на прибыль, % | 0,25 | 0,25 | 0,25 | 0,25 | 0,25 |

| Чистая прибыль, тыс. руб. | 45090 | 46500 | 48890 | 49100 | 47890 |

| Рентабельность собственного капитала, % | 2,58 | 2,66 | 2,73 | 2,81 | 2,73 |

[1] Шеремет АД.,Негашев Е.В. Методика финансового анализа деятельности коммерческих организаций. - М.; ИНФРА-М, 2008.

[2] Ковалев В.В. Финансовый анализ: методы и процедуры. – М.: Финансы и статистика, 2005.

[3] Артеменко В. Г., Беллендир М.В. Финансовый анализ: Учебное пособие. – М.: ДИС, НГАЭ и У, 2000.

[4] Галушкина А. Оценка финансовой устойчивости промышленного предприятия // Проблемы теории и практики управления. – 2008. - № 10. – с. 57.

[5] Шеремет АД.,Негашев Е.В. Методика финансового анализа деятельности коммерческих организаций. - М.; ИНФРА-М, 2008

[5] Ковалев В.В. Финансовый анализ: методы и процедуры. – М.: Финансы и статистика, 2005.

[6] Ефимова О.В. Финансовый анализ: современный инструментарий для принятия управленческих решений: Учебник. – М.: Омега-Л, 2009. – с. 152

[7] Карасева И.М. Финансовый менеджмент: Учебное пособие. – М.: Омега-Л, 2006. – с. 83

[8] Ефимова О.В. Финансовый анализ: современный инструментарий для принятия управленческих решений: Учебник. – М.: Омега-Л, 2009. – с. 42

[9] Чиркова М. Б., Коновалова Е. М., Малицкая В. Б. Анализ хозяйственной деятельности организации. – М.: Эксмо, 2008. – с. 41

[10] Музиченко А.О. Методы оптимизации структуры финансовых ресурсов // Экономика. Финансы. Право. – 2005. - №6. – с. 2-15

Введение

Одна из главных целей предпринимательской деятельности состоит в получении прибыли как наиболее надежного финансового источника благосостояния и самой организации, и ее собственников.

Результаты деятельности зависят от того, насколько оперативно и точно компания может выявлять, количественно измерять влияние различных внешних и внутренних факторов, а также противостоять их негативному воздействию, обусловленному высоким уровнем финансовых рисков (общим состоянием экономики страны, нестабильностью рынка, финансовой системы, тенденциями усложнения корпоративных связей, низкой расчетно-платежной дисциплиной, высокой инфляцией и т.п.).

В условиях многогранности и сложности экономических отношений между хозяйствующими субъектами существенно возрастают приоритетность и роль анализа финансово-хозяйственной деятельности, основным содержанием которого является комплексное системное исследование механизма коммерческой стабильности и финансовой безопасности организации.

Развитие анализа и диагностики финансово-хозяйственной деятельности как в теоретическом, так и прикладном аспектах, его распространение в практике ведения бизнеса – залог успешной деятельности коммерческой организации. В современных условиях менеджмент любой компании для эффективного управления бизнесом нуждается в глубоком анализе и оценке использования ресурсного потенциала, собственного и заемного капитала, основных и оборотных средств и т.п. Систематический, комплексный анализ, осуществляемый, как правило, работниками финансовой службы компании, является элементом системы управления, средством выявления неиспользованных резервов и разработки программы их реализации, а также выполняет контрольную функцию.

Цель данной работы – произвести финансовый анализ компании и разработать мероприятия, направленные на улучшение финансового состояния компании на примере ООО «Engage interactive».

Для достижения поставленной цели в ходе работы будут решены следующие задачи:

· осветить теоретико-методологические основы финансового анализа;

· рассмотреть существующие коэффициенты финансовой устойчивости, деловой активности, рентабельности и ликвидности предприятия;

· провести анализ финансового состояния ООО «Engage interactive»;

· оценить текущую рентабельность исследуемого предприятия;

· дать рекомендации по улучшению финансового состояния ООО «Engage interactive» и повышению рентабельности деятельности.

Структурно работа состоит из введения, трех глав, заключения, списка используемых источников и приложений.

Теоретической методологической основой достижения цели исследовательской работы и выполнения поставленных задач являются труды ученых и специалистов в области финансового анализа и финансового менеджмента, таких как: Басовский Л.Е., Ван Хорн Дж. К., Донцова Л.В., Никифорова Н.А., Лукасевич И.Я., Ковалева А.М., Шохин Е.И., Ковалев В.В., Карасева И.М. и др.

Также использованы материалы следующих периодических изданий: «Финансы», «РИСК: ресурсы, информация, снабжение, конкуренция», «Аудиторские ведомости», «Финансовый бизнес».

Глава 1. Теоретико-методологические основы анализа финансового состояния и рентабельности предприятия

Дата: 2018-12-28, просмотров: 567.