В соответствии с ПБУ 6/01 стоимость объектов основных средств погашается посредством начисления амортизации, если иное не установлено Положением.

Амортизация объектов основных средств производится одним из следующих способов начисления амортизационных начислений:

• линейный;

• способ уменьшаемого остатка;

• способ списания стоимости по сумме чисел лет срока полезно го использования;

• способ списания стоимости пропорционально объему продук ции (работ).

Один из способов применяется к группе однородных объектов основных средств в течение всего срока их полезного использова ния. Срок полезного использования объекта основных средств определяется организацией при принятии объекта к бухгалтерскому учету.

Определение срока полезного использования объекта основных средств при его отсутствии в технических условиях или неустановлении в централизованном порядке производится исходя:

• из ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью применения;

• ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы всех планово-предупредительных видов ремонта;

• нормативно-правовых и других ограничений использования объекта (например, срок аренды).

В течение срока полезного использования объекта основных средств начисление амортизационных отчислений не приостанав ливается, кроме случаев нахождения объекта на реконструкции и модернизации по решению руководителя организации и перевода его на консервацию на срок более трех месяцев.

По жилищному фонду, объектам внешнего благоустройства и другим аналогичным объектам (лесного хозяйства, дорожного хозяйства, специализированным сооружениям судоходной обстановки и др.), продуктивному скоту, буйволам, волам и оленям, многолетним насаждениям, не достигшим эксплуатационного возраста, амортизация не начисляется.

По указанным объектам основных средств и объектам основных средств некоммерческих организаций износ начисляется в конце отчетного года по установленным нормам амортизационных отчислений. Движение сумм износа по указанным объектам учитывается на отдельном забалансовом счете.

Не подлежат амортизации объекты основных средств, потребительские свойства которых с течением времени не изменяются (земельные участки и объекты природопользования).

Объекты основных средств стоимостью не более 20 000 руб. за единицу, а также приобретенные книги, брошюры и другие издания разрешается списывать на затраты на производство (расходы на продажу) по мере их отпуска в производство или эксплуатацию. В целях обеспечения сохранности этих объектов в производстве или при эксплуатации в организации должен быть организован надлежащий контроль за их движением.

В течение отчетного года амортизационные отчисления по объектам основных средств начисляются ежемесячно независимо от применяемого способа начисления в размере годовой суммы.

Амортизационные отчисления по объекту основных средств начинаются с 1-го числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, и начисляются до полного погашения стоимости этого объекта либо списания этого объекта с бухгалтерского учета в связи с прекращением права собственности или иного вещного права.

Годовая сумма начисления амортизационных отчислений согласно ПБУ 6/01 определяется:

- при линейном способе - исходя из первоначальной стоимости объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта;

Пример определения месячной суммы амортизации при линейном способе.

Первоначальная стоимость объекта - 120 тыс. руб.

Срок службы определен в 10 лет.

Годовая сумма амортизации составит 12 тыс. руб. (120 тыс. руб.: 10 лет),

а месячная - 1000 руб. (12 тыс. руб. : 12 месяцев).

- при способе уменьшаемого остатка - исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента ускорения, установленного в соответствии с законодательством РФ;

При использовании способа уменьшаемого остатка для списания амортизируемой стоимости объекта нужно остаточную стоимость объекта умножить на норму амортизации, исчисленную исходя из срока полезного использования объекта, и коэффициент ускорения.

В зарубежной практике обычно норму амортизации, исчисленную исходя из срока полезного использования объекта, умножают на коэффициент 1,5 или 2,0.

В отечественной практике нормативные документы по бухгалтерскому учету не предусматривают возможность использовать понижающие или повышающие специальные коэффициенты при начислении амортизации по внеоборотным активам. Исключение составляют лишь предметы лизинга, по которым разрешается применять коэффициенты ускорения не выше 3, и субъекты малого предпринима-тельства, которые могут применять коэффициент ускорения, равный 2.

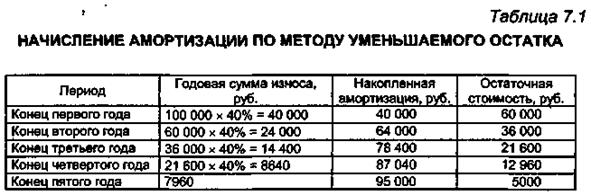

Пример расчета годовых сумм амортизации по методу умень шаемого остатка представлен в таб. 1.

Первоначальная стоимость объекта составляет 100 000 руб.

Организация решила применять удвоенную норму амортизации.

Ликвидационная стоимость объекта - 5000 руб.

При сроке службы в пять лет норма амортизации при прямолинейном методе составляет 20% в год (100% : 5 лет). При методе уменьшаемого остатка с удвоенной нормой списания норма амортизации будет равна 40% (20% х 2). Эта фиксированная ставка в 40% относится к остаточной стоимости в конце каждого года.

В первый год эксплуатации годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости, сформированной при принятии объекта основных средств к бухгалтерскому учету, и составит 40 000 руб. Во второй год эксплуатации амортизация начисляется в размере 40% (100 000 х 0,4) от остаточной стоимости на начало отчетного года, т.е. от разницы между первоначальной стоимостью объекта и суммой амортизации, начисленной за первый год, составит 24 000 руб. [(100 000 - 40 000) х 0,4]. В третий год эксплуатации амортизация начисляется в размере 40% от разницы между остаточной стоимостью объекта, образовавшейся по окончании второго года эксплуатации, и суммой амортизации, начисленной за второй год эксплуатации, составит 14 400 руб. [(60 000 - 24 000) х 0,4] и т.д.

При методе уменьшаемого остатка сумма амортизации по годам уменьшается.

- при способе списания стоимости по сумме чисел лет срока полезного использования - исходя из первоначальной стоимости объекта основных средств и годового соотношения, где в числителе - число лет, остающихся до конца срока службы объекта, а в знаменателе - сумма чисел лет срока службы объекта;

Способ уменьшаемого остатка и способ списания стоимости объекта по сумме чисел лет срока полезного использования явля ются новыми для отечественного учета.

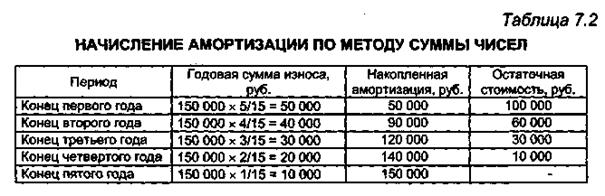

Пример расчета годовых сумм амортизации при способе списа ния стоимости объекта по сумме чисел лет срока полезного исполь зования представлен в табл .2.

Первоначальная стоимость объекта 150 000 руб.

Предполагаемый срок эксплуатации объекта - 5 лет.

Сумма чисел лет эксплуатации составит 15 (1 +2 + 3 + 4 +5).

В первый год указанный ранее коэффициент соотношения составит 5/15, во второй - 4/15, в третий - 3/15, четвертый - 2/15, пятый - 1/15.

В первый год эксплуатации указанного объекта может быть начислена амортизация в размере 5/15 или 33,3%, что составит 50 000 руб., во второй год - 4/15, что составит 40 000 руб., в третий год — 3/15, что составит 30 000 руб. и т.д.

Начисление амортизационных отчислений по объектам основных средств в течение отчетного года производится ежемесячно независимо от применяемого способа начисления в размере 1/12 исчисленной годовой суммы.

В случае принятия объекта основных средств к бухгалтерскому учету в течение отчетного года годовой суммой амортизации считается сумма, определенная с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, до отчетной даты годовой бухгалтерской отчетности.

Данные табл. 7.2 показывают, что с годами сумма амортизации уменьшается. Соответственно изменяются накопленная амортизация и остаточная стоимость.

Способы уменьшаемого остатка и по сумме чисел лет срока полезного использования являются способами ускоренной амортизации.

При решении вопроса о введении ускоренной амортизации следует иметь в виду, что начисленная сумма амортизации влияет на величину себестоимости продукции и на прибыль.

- при способе списания стоимости пропорционально объему продукции (работ) - исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств.

В отечественной практике до утверждения Положения по учету основных средств применялся в основном линейный способ начисления амортизации. По некоторым объектам (автотранспорту) применялся также и способ списания стоимости основных средств пропорционально объему продукции (работ).

Пример определения месячной суммы амортизации при способе списания стоимости пропорционально объему продукции (работ).

Первоначальная стоимость грузового автомобиля -120 тыс. руб.

Пробег автомобиля определен в 120 тыс. км.

Сумма амортизации составит 1 руб. на 1 км (120 тыс. руб.: 120 тыс. км).

На практике сумму амортизации за отчетный период определяют следующим образом: к сумме амортизации, начисленной в прошлом месяце, прибавляют сумму амортизации со стоимости поступивших основных средств за прошлый месяц и вычитают сумму амортизации со стоимости основных средств, выбывших в прошлом месяце.

При поступлении в организацию основных средств, ранее быв ших в эксплуатации, срок полезного их использования у нового собственника определяют вычитанием из срока полезного исполь зования, установленного для новых объектов, срока их фактиче ской эксплуатации у прежнего собственника.

Пример. Организация приобрела объект основных средств за 120 тыс. руб.

Норма амортизации по данному объекту составляет 12 лет, и у продавца объект амортизировался 7 лет. У покупателя объект должен амортизироваться 5 лет (12 - 7). Годовая норма амортизации составит 20% (100 : 5). Ежегодная сумма амортизации по объекту составит 24 тыс. руб. (120 тыс. руб. х 20:100).

При поступлении основных средств, по которым срок их службы истек, получатель такого объекта устанавливает новый срок его эксплуатации самостоятельно.

Организации, перешедшие с 01.01.03 г. на упрощенную систему налогообложения, амортизационные отчисления по основным средствам и нематериальным активам не производят.

Затраты на приобретение основных средств в период применения упрощенной системы налогообложения налогоплательщик вправе списать на расходы в момент принятия объектов в эксплуатацию.

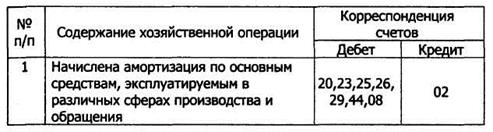

Для учета амортизации основных средств используют пассивный счет 02 «Амортизация основных средств». Этот счет предназначен для обобщения информации об амортизации, накопленной за время эксплуатации объектов основных средств.

Начисленную сумму по собственным основным средствам про изводственного назначения отражают по дебету счетов издержек производства и обращения (23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы» и др.) и кредиту счета 02 «Амортизация основных средств».

По основным средствам, сданным в текущую аренду, сумма амортизации отражается по дебету счета 91 «Прочие доходы и рас ходы» и кредиту счета 02 (если арендная плата формирует операционные доходы), а по основным средствам непроизводственного назначения - по дебету счета 29 «Обслуживающие производства и хозяйства» и кредиту счета 02.

При выбытии собственных основных средств сумму амортиза ции по ним списывают в дебет счета 02 «Амортизация основных средств» с кредита счета 01 «Основные средства».

Аналитический учет по счету 02 «Амортизация основных средств» ведут по видам и отдельным инвентарным объектам основных средств.

Как уже отмечалось, организация вправе выбирать способ начисления амортизации. Однако для целей налогообложения начисление амортизационных отчислений по основным средствам осуществляется в соответствии со ст. 258 и 259 главы 25 НКРФ:

• амортизируемое имущество распределяется на 10 групп в соответствии со сроками его полезного использования;

1 группа от 1-2 лет

2 группа от 2-3 лет

3 группа от 3-5 лет

4 группа от 5-7 лет

5 группа от 7-10 лет

6 группа от 10-15 лет

7 группа от 15-20 лет

8 группа от 20-25 лет

9 группа от 25-30 лет

10 группа свыше 30 лет

• налогоплательщик начисляет амортизацию одним из следующих методов:

1. линейный;

2. нелинейный.

При линейном методе сумма амортизации за месяц определяется умножением первоначальной стоимости объекта на норму амортизации для данного объекта, а при нелинейном - умножением остаточной стоимости объекта на норму амортизации для соответствующего объекта.

Линейный метод начисления амортизации применяют по зданиям, сооружениям, передаточным устройствам, входящим в 8-9-ю группы амортизируемого имущества. К остальному амортизируемому имуществу организация вправе применять любой из двух указанных методов начисления амортизации.

Малые предприятия в соответствии с Федеральным законом «О государственной поддержке малого предпринимательства» от 14.06.95 г. № 88-ФЗ могут применять ускоренную амортизацию основных производственных фондов, в два раза превышающую нормы, установленные для соответствующих видов основных средств. Наряду с применением ускоренной амортизации малые предприятия могут списывать дополнительно как амортизационные отчисления до 50% первоначальной стоимости основных фондов со сроками службы свыше трех лет.

Дата: 2018-11-18, просмотров: 893.