Аналитический учет основных средств.

Основным регистром аналитического учета основных средств являются инвентарные карточки (форма № ОС-6 - инвентарная карточка учета объектов основных средств; форма № ОС-6а - инвентарная карточка группового учета объектов основных средств; форма № ОС-66 - инвентарная книга учета объектов основных средств - для объектов основных средств малых предприятий).

Карточка состоит из семи разделов. В них указывают сведения об объекте на дату передачи (год выпуска, последнего капитального ремонта, срок эксплуатации, сумма начисленной амортизации и остаточной стоимости), данные об объекте на дату принятия к учету (первоначальная стоимость и срок полезного использования) и о переоценках (сроки, коэффициенты пересчета и восстановительная стоимость), сведения о приемке, внутренних перемещениях и выбытии объектов, об изменениях первоначальной стоимости объектов, затратах на ремонт и краткую индивидуальную характеристику объекта.

Инвентарные карточки формы № ОС-6 составляются в бухгалтерии на каждый инвентарный номер в одном экземпляре.

Инвентарные карточки заполняют на основе первичных документов (актов о приеме-передаче, технических паспортов и др.) и передают затем под расписку в соответствующий отдел организации.

По месту нахождения (эксплуатации) основных средств для контроля за их сохранностью можно вести инвентарные списки ос новных средств. В них записывают номер и дату инвентарной карточки, инвентарный номер объекта, его полное название, первоначальную стоимость и данные о выбытии (перемещении) - дату и номер документа и причину выбытия. Разрешается вести учет объектов по месту их нахождения в инвентарных карточках. В этом случае инвентарные карточки выписывают в двух экземплярах и второй экземпляр передают по месту нахождения объекта. Учет объектов основных средств по месту нахождения осуществляют лица, ответственные за сохранность этих средств.

В бухгалтерии инвентарные карточки формируют в инвентарную картотеку, в которой они разделены на группы по видам основных средств.

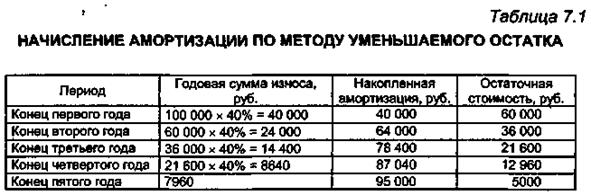

Пример расчета годовых сумм амортизации по методу умень шаемого остатка представлен в таб. 1.

Первоначальная стоимость объекта составляет 100 000 руб.

Организация решила применять удвоенную норму амортизации.

Ликвидационная стоимость объекта - 5000 руб.

При сроке службы в пять лет норма амортизации при прямолинейном методе составляет 20% в год (100% : 5 лет). При методе уменьшаемого остатка с удвоенной нормой списания норма амортизации будет равна 40% (20% х 2). Эта фиксированная ставка в 40% относится к остаточной стоимости в конце каждого года.

В первый год эксплуатации годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости, сформированной при принятии объекта основных средств к бухгалтерскому учету, и составит 40 000 руб. Во второй год эксплуатации амортизация начисляется в размере 40% (100 000 х 0,4) от остаточной стоимости на начало отчетного года, т.е. от разницы между первоначальной стоимостью объекта и суммой амортизации, начисленной за первый год, составит 24 000 руб. [(100 000 - 40 000) х 0,4]. В третий год эксплуатации амортизация начисляется в размере 40% от разницы между остаточной стоимостью объекта, образовавшейся по окончании второго года эксплуатации, и суммой амортизации, начисленной за второй год эксплуатации, составит 14 400 руб. [(60 000 - 24 000) х 0,4] и т.д.

При методе уменьшаемого остатка сумма амортизации по годам уменьшается.

- при способе списания стоимости по сумме чисел лет срока полезного использования - исходя из первоначальной стоимости объекта основных средств и годового соотношения, где в числителе - число лет, остающихся до конца срока службы объекта, а в знаменателе - сумма чисел лет срока службы объекта;

Способ уменьшаемого остатка и способ списания стоимости объекта по сумме чисел лет срока полезного использования явля ются новыми для отечественного учета.

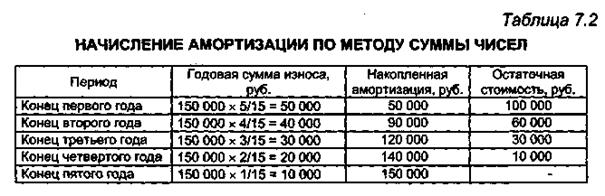

Пример расчета годовых сумм амортизации при способе списа ния стоимости объекта по сумме чисел лет срока полезного исполь зования представлен в табл .2.

Первоначальная стоимость объекта 150 000 руб.

Предполагаемый срок эксплуатации объекта - 5 лет.

Сумма чисел лет эксплуатации составит 15 (1 +2 + 3 + 4 +5).

В первый год указанный ранее коэффициент соотношения составит 5/15, во второй - 4/15, в третий - 3/15, четвертый - 2/15, пятый - 1/15.

В первый год эксплуатации указанного объекта может быть начислена амортизация в размере 5/15 или 33,3%, что составит 50 000 руб., во второй год - 4/15, что составит 40 000 руб., в третий год — 3/15, что составит 30 000 руб. и т.д.

Начисление амортизационных отчислений по объектам основных средств в течение отчетного года производится ежемесячно независимо от применяемого способа начисления в размере 1/12 исчисленной годовой суммы.

В случае принятия объекта основных средств к бухгалтерскому учету в течение отчетного года годовой суммой амортизации считается сумма, определенная с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, до отчетной даты годовой бухгалтерской отчетности.

Данные табл. 7.2 показывают, что с годами сумма амортизации уменьшается. Соответственно изменяются накопленная амортизация и остаточная стоимость.

Способы уменьшаемого остатка и по сумме чисел лет срока полезного использования являются способами ускоренной амортизации.

При решении вопроса о введении ускоренной амортизации следует иметь в виду, что начисленная сумма амортизации влияет на величину себестоимости продукции и на прибыль.

- при способе списания стоимости пропорционально объему продукции (работ) - исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств.

В отечественной практике до утверждения Положения по учету основных средств применялся в основном линейный способ начисления амортизации. По некоторым объектам (автотранспорту) применялся также и способ списания стоимости основных средств пропорционально объему продукции (работ).

Пример определения месячной суммы амортизации при способе списания стоимости пропорционально объему продукции (работ).

Первоначальная стоимость грузового автомобиля -120 тыс. руб.

Пробег автомобиля определен в 120 тыс. км.

Сумма амортизации составит 1 руб. на 1 км (120 тыс. руб.: 120 тыс. км).

На практике сумму амортизации за отчетный период определяют следующим образом: к сумме амортизации, начисленной в прошлом месяце, прибавляют сумму амортизации со стоимости поступивших основных средств за прошлый месяц и вычитают сумму амортизации со стоимости основных средств, выбывших в прошлом месяце.

При поступлении в организацию основных средств, ранее быв ших в эксплуатации, срок полезного их использования у нового собственника определяют вычитанием из срока полезного исполь зования, установленного для новых объектов, срока их фактиче ской эксплуатации у прежнего собственника.

Пример. Организация приобрела объект основных средств за 120 тыс. руб.

Норма амортизации по данному объекту составляет 12 лет, и у продавца объект амортизировался 7 лет. У покупателя объект должен амортизироваться 5 лет (12 - 7). Годовая норма амортизации составит 20% (100 : 5). Ежегодная сумма амортизации по объекту составит 24 тыс. руб. (120 тыс. руб. х 20:100).

При поступлении основных средств, по которым срок их службы истек, получатель такого объекта устанавливает новый срок его эксплуатации самостоятельно.

Организации, перешедшие с 01.01.03 г. на упрощенную систему налогообложения, амортизационные отчисления по основным средствам и нематериальным активам не производят.

Затраты на приобретение основных средств в период применения упрощенной системы налогообложения налогоплательщик вправе списать на расходы в момент принятия объектов в эксплуатацию.

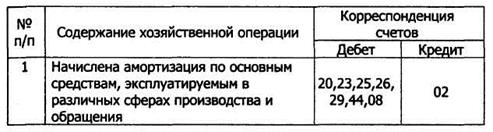

Для учета амортизации основных средств используют пассивный счет 02 «Амортизация основных средств». Этот счет предназначен для обобщения информации об амортизации, накопленной за время эксплуатации объектов основных средств.

Начисленную сумму по собственным основным средствам про изводственного назначения отражают по дебету счетов издержек производства и обращения (23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы» и др.) и кредиту счета 02 «Амортизация основных средств».

По основным средствам, сданным в текущую аренду, сумма амортизации отражается по дебету счета 91 «Прочие доходы и рас ходы» и кредиту счета 02 (если арендная плата формирует операционные доходы), а по основным средствам непроизводственного назначения - по дебету счета 29 «Обслуживающие производства и хозяйства» и кредиту счета 02.

При выбытии собственных основных средств сумму амортиза ции по ним списывают в дебет счета 02 «Амортизация основных средств» с кредита счета 01 «Основные средства».

Аналитический учет по счету 02 «Амортизация основных средств» ведут по видам и отдельным инвентарным объектам основных средств.

Как уже отмечалось, организация вправе выбирать способ начисления амортизации. Однако для целей налогообложения начисление амортизационных отчислений по основным средствам осуществляется в соответствии со ст. 258 и 259 главы 25 НКРФ:

• амортизируемое имущество распределяется на 10 групп в соответствии со сроками его полезного использования;

1 группа от 1-2 лет

2 группа от 2-3 лет

3 группа от 3-5 лет

4 группа от 5-7 лет

5 группа от 7-10 лет

6 группа от 10-15 лет

7 группа от 15-20 лет

8 группа от 20-25 лет

9 группа от 25-30 лет

10 группа свыше 30 лет

• налогоплательщик начисляет амортизацию одним из следующих методов:

1. линейный;

2. нелинейный.

При линейном методе сумма амортизации за месяц определяется умножением первоначальной стоимости объекта на норму амортизации для данного объекта, а при нелинейном - умножением остаточной стоимости объекта на норму амортизации для соответствующего объекта.

Линейный метод начисления амортизации применяют по зданиям, сооружениям, передаточным устройствам, входящим в 8-9-ю группы амортизируемого имущества. К остальному амортизируемому имуществу организация вправе применять любой из двух указанных методов начисления амортизации.

Малые предприятия в соответствии с Федеральным законом «О государственной поддержке малого предпринимательства» от 14.06.95 г. № 88-ФЗ могут применять ускоренную амортизацию основных производственных фондов, в два раза превышающую нормы, установленные для соответствующих видов основных средств. Наряду с применением ускоренной амортизации малые предприятия могут списывать дополнительно как амортизационные отчисления до 50% первоначальной стоимости основных фондов со сроками службы свыше трех лет.

Покупка основных средств

Если организация приобрела основные средства за плату (по договору купли-продажи или поставки), их первоначальную стоимость определите как сумму всех затрат, связанных с этой покупкой.

Такими затратами, например, могут быть:

- суммы, уплаченные продавцу в соответствии с договором;

- суммы, уплаченные за доставку и монтаж;

- суммы, уплаченные за информационные и консультационные услуги;

- регистрационные сборы и иные аналогичные платежи, связанные с регистрацией прав организации на объект основных средств (например, расходы, связанные с регистрацией автомобиля в ГИБДД);

- невозмещаемые налоги, уплаченные при приобретении объекта основных средств (например, НДС, уплаченный при приобретении оборудования для производства продукции, освобожденной от этого налога);

- проценты по кредитам и займам, полученным для приобретения объекта основных средств, начисленные до его оприходования;

- иные затраты, непосредственно связанные с приобретением объекта основных средств.

Затраты по приобретению основных средств сначала вы должны учесть по дебету счета 08 "Вложения во внеоборотные активы" (без налога на добавленную стоимость):

Дебет 08 Кредит 60 (76, ...) - учтены затраты, непосредственно связанные с приобретением объекта основных средств (без НДС);

затем на основании счетов-фактур отразить сумму налога на добавленную стоимость:

Дебет 19 Кредит 60 (76, ...) - учтен НДС по затратам, непосредственно связанным с приобретением объекта основных средств.

После того как объект будет введен в эксплуатацию, сделайте проводку по дебету счета 01:

Дебет 01 Кредит 08 - введен в эксплуатацию объект основных средств.

Затем отразите вычет по налогу на добавленную стоимость:

Дебет 68 субсчет "Расчеты по НДС" Кредит 19 - произведен налоговый вычет.

Пример (приобретение компьютера)

ЗАО "Актив" приобрело по договору купли-продажи персональный компьютер. В счете была обозначена стоимость составных частей компьютера:

- системный блок - 11 800 руб. (в том числе НДС - 1800 руб.);

- монитор - 4130 руб. (в том числе НДС - 630 руб.);

- клавиатура - 295 руб. (в том числе НДС - 45 руб.);

- мышь - 177 руб. (в том числе НДС - 27 руб.).

Итого стоимость компьютера - 16 402 руб. (в том числе НДС - 2502 руб.).

Составные части компьютера (системный блок, монитор, клавиатура, мышь) могут функционировать только в составе единого комплекса, поэтому бухгалтер "Актива" принял их к учету как единый инвентарный объект и сделал проводки:

Дебет 60 Кредит 51 - 16 402 руб. - оплачен счет продавца;

Дебет 08 Кредит 60 - 13 900 руб. (16 402 - 2502) - оприходован компьютер на балансе организации (по стоимости составных частей без учета НДС);

Дебет 19 Кредит 60 - 2502 руб. - учтена сумма НДС согласно счету-фактуре продавца.

Когда компьютер ввели в эксплуатацию, бухгалтер "Актива" сделал проводки:

Дебет 01 Кредит 08 - 13900 руб. - компьютер зачислен в состав основных средств организации;

Дебет 68 субсчет "Расчеты по НДС" Кредит 19 - 2502 руб. - произведен налоговый вычет.

Содержание и ремонт основных средств

Основные средства необходимо постоянно поддерживать в рабочем состоянии, что требует определенных затрат.

Расходы на обслуживание (технический осмотр, уход и т.п.) и все виды ремонтов (текущий, средний, капитальный) основных средств включают в себестоимость продукции:

Дебет 20 (23, 25, 26, 29, 44, ...) Кредит 10 (60, 69, 70, ...) - отражены затраты на обслуживание и ремонт основных средств.

Расходы на ремонт учитывают в размере фактических затрат. Эти расходы включают в себестоимость продукции в том отчетном периоде, в котором они возникли (ст. 260 НК РФ).

Пример

ЗАО "Актив" произвело текущий ремонт станка. Расходы на ремонт составили:

- заработная плата рабочих - 1000 руб.;

- единый соцналог, взносы на обязательное пенсионное страхование и страхование от несчастных случаев на производстве и профзаболеваний, начисленные с зарплаты рабочих, - 262 руб.;

- стоимость покупных деталей - 1416 руб., в том числе НДС - 216 руб.

Бухгалтер "Актива" сделал проводки:

Дебет 20 Кредит 70 - 1000 руб. - списана на себестоимость заработная плата рабочих, проводивших ремонт;

Дебет 20 Кредит 69 (69-1, 69-2, 69-3) 262 руб. - списаны на себестоимость единый социальный налог и страховые взносы;

Дебет 20 Кредит 10 - 1200 руб. - списаны на себестоимость детали, использованные при ремонте станка.

Всего на себестоимость ремонта было списано 2462 руб. (1000 + 262 + 1200).

Если вашей организации предстоит дорогостоящий ремонт основных средств, вы можете зарезервировать средства на эти цели.

Иначе единовременное списание крупных расходов приведет к резкому увеличению себестоимости и может стать причиной убытка.

Пример

ЗАО "Актив" решило улучшить технические характеристики компьютера, заменив процессор на более мощный и установив CD-дисковод. Стоимость работ (с учетом стоимости новых деталей) составила 10 620 руб. (в том числе НДС - 1620 руб.). После модернизации компьютер стали использовать в качестве сервера.

Бухгалтер "Актива" сделает проводки:

Дебет 60 Кредит 51 - 10 620 руб. - оплачена стоимость работ;

Дебет 08 Кредит 60 - 9000 руб. (10 620 - 1620) - учтены затраты на модернизацию;

Дебет 19 Кредит 60 - 1620 руб. - учтен НДС;

Дебет 01 Кредит 08 - 9000 руб. - сумма затрат на модернизацию включена в первоначальную стоимость компьютера;

Дебет 68 субсчет "Расчеты по НДС" Кредит 19 - 1620 руб. - произведен налоговый вычет.

Если снятый с компьютера старый процессор может быть использован в организации или продан, необходимо его оприходовать на счете 10 "Материалы" по рыночной стоимости. В учете надо сделать проводку:

Дебет 10 Кредит 91-1 - оприходованы запасные части для дальнейшего использования.

Переоценка основных средств

Организация имеет право не чаще одного раза в год (на начало отчетного года) переоценивать объекты основных средств.

Переоценке подлежат однородные группы основных средств. Например, если вашей организации принадлежит несколько зданий, вы не можете переоценить одно из них - только все одновременно.

Если вы решили провести переоценку основных средств, то в последующем вам надо будет делать это каждый год.

Переоценка производится путем индексации или прямого пересчета по документально подтвержденным рыночным ценам.

Обратите внимание: в налоговом учете стоимость основных средств формируется без учета переоценки.

Однако для целей обложения налогом на имущество результаты переоценки учитываются.

Результаты переоценки вы должны отразить на счете 83 "Добавочный капитал".

Выбытие основных средств

Если организация продала, ликвидировала или передала другому предприятию объект основных средств, вы должны списать его стоимость с баланса организации.

Как известно, на балансе основные средства числятся по остаточной стоимости, которая определяется:

┌──────────────────────┐ ┌───────────────────┐ ┌─────────────────┐

│Остаточная стоимость│ = │ Первоначальная │ - │Сумма начисленной│

│ │ │ стоимость │ │ амортизации │

└──────────────────────┘ └───────────────────┘ └─────────────────┘

При списании с баланса объекта основных средств сначала спишите сумму начисленной амортизации.

Дебет 02 Кредит 01 - списана сумма начисленной амортизации объекта основных средств.

Таким образом, на дебете счета 01 будет сформирована остаточная стоимость выбывающего объекта основных средств. Эту сумму вы должны отнести в дебет счета 91 "Прочие доходы и расходы":

Дебет 91-2 Кредит 01 - списана остаточная стоимость основного средства.

Для учета выбытия объектов основных средств вы можете открыть к счету 01 отдельный субсчет "Выбытие основных средств".

Если ваша организация решила использовать субсчет "Выбытие основных средств", при списании с баланса объекта основных средств вы должны сделать проводки:

Дебет 01 субсчет "Выбытие основных средств" Кредит 01 - списана первоначальная стоимость объекта основных средств;

Дебет 02 Кредит 01 субсчет "Выбытие основных средств" - списана сумма начисленной амортизации;

Дебет 91-2 Кредит 01 субсчет "Выбытие основных средств" - списана остаточная стоимость объекта основных средств.

Продажа основных средств

Если организация решила продать объект основных средств, сделайте проводки:

Дебет 76 Кредит 91-1 - отражены доход от продажи объекта основных средств и задолженность покупателя;

Дебет 51 (50, ...) Кредит 76 - поступили денежные средства от покупателя;

Дебет 91-2 Кредит 68 субсчет "Расчеты по НДС" - начислен НДС;

Дебет 01 субсчет "Выбытие основных средств" Кредит 01 - списана первоначальная стоимость объекта основных средств;

Дебет 02 Кредит 01 субсчет "Выбытие основных средств" - списана сумма начисленной амортизации;

Дебет 91-2 Кредит 01 субсчет "Выбытие основных средств" - списана остаточная стоимость объекта основных средств;

Дебет 91-2 Кредит 23 (20, 25, ...) - списаны расходы, связанные с продажей объекта основных средств (например, расходы на демонтаж оборудования, разборку здания и т.п.).

Ликвидация основных средств

Если ваша организация решила ликвидировать объект основных средств (например, вследствие его физического или морального износа), сделайте проводки:

Дебет 01 субсчет "Выбытие основных средств" Кредит 01 - списана первоначальная стоимость ликвидируемого объекта основных средств;

Дебет 02 Кредит 01 субсчет "Выбытие основных средств" - списана сумма начисленной амортизации;

Дебет 91-2 Кредит 01 субсчет "Выбытие основных средств" - списана остаточная стоимость ликвидируемого объекта основных средств;

Дебет 91-2 Кредит 23 (20, 25, ...) - списаны расходы, связанные с ликвидацией объекта основных средств (например, расходы на демонтаж оборудования, разборку здания и т.п.);

Дебет 10 Кредит 91-1 - оприходованы материалы, лом, утиль, полученные при ликвидации объекта основных средств.

Правовое регулирование и учёт внеоборотных активов

| Актив | Пассив |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ Нематериальные активы | III. КАПИТАЛ И РЕЗЕРВЫ Уставный капитал |

| Основные средства | Собственные акции, выкупленные у акционеров |

| Незавершенное строительство | Добавочный капитал |

| Доходные вложения в материальные ценности | Резервный капитал |

| Долгосрочные финансовые вложения | в том числе: резервы, образованные в соответствии с законодательством |

| Отложенные налоговые активы | резервы, образованные в соответствии с учредительными документами |

| Прочие внеоборотные активы | Нераспределенная прибыль (непокрытый убыток) |

| Итого по разделу I | Итого по разделу III |

| II. ОБОРОТНЫЕ АКТИВЫ Запасы | IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты |

| в том числе: сырье, материалы и другие аналогичные ценности | Отложенные налоговые обязательства |

| животные на выращивании и откорме | Прочие долгосрочные обязательства |

| затраты в незавершенном производстве | Итого по разделу IV |

| готовая продукция и товары для перепродажи | V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты |

| товары отгруженные | Кредиторская задолженность |

| расходы будущих периодов | в том числе: поставщики и подрядчики |

| прочие запасы и затраты | задолженность перед персоналом организации |

| Налог на добавленную стоимость по приобретенным ценностям | задолженность перед государственными внебюджетными фондами |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | задолженность по налогам и сборам |

| в том числе покупатели и заказчики | прочие кредиторы |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | Задолженность перед участниками (учредителями) по выплате доходов |

| в том числе покупатели и заказчики | Доходы будущих периодов |

| Краткосрочные финансовые вложения | Резервы предстоящих расходов |

| Денежные средства | Прочие краткосрочные обязательства |

| Итого по разделу V | |

| Итого по разделу II | БАЛАНС |

| БАЛАНС | СПРАВКА о наличии ценностей, учитываемых на забалансовых счетах |

По составу и функциональной роли (характеру использования) имущество организации разделяют на две группы: внеоборотные активы (основной капитал) и оборотные активы (оборотный капитал).

Внеоборотные активы включают в себя основные средства, оборудование к установке, нематериальные активы, доходные вложения в материальные ценности, незавершенные капитальные вложения, долгосрочные финансовые вложения и др.

К основным средствам относятся средства труда, стоимостью свыше 100-кратного размера минимальной оплаты труда на дату приобретения и сроком эксплуатации свыше 12 мес. Это здания, сооружения, транспортные средства, вычислительная техника, производственный и хозяйственный инвентарь, рабочий и продуктивный скот, многолетние насаждения и др.

Основные средства действуют и используются в хозяйственной деятельности длительное время (более года), не изменяя своего внешнего вида, изнашиваются постепенно, что и позволяет предприятию включать их стоимость в себестоимость продукции, работ, услуг частями, в течение нормативного срока их службы, путем начисления износа (амортизации) по установленным нормам.

К нематериальным активам относятся активы:

- не имеющие материально-вещественной (физической) структуры;

- используемые в производстве продукции, при выполнении работ или оказании услуг, либо для управленческих нужд предприятия;

- используемые в течение длительного периода времени (свыше 12 месяцев);

- способные приносить экономические выгоды (доход) в будущем;

- имеющие надлежащие оформленные документы, подтверждающие существование самого актива и исключительных прав на результаты интеллектуальной деятельности (патенты, свидетельства, договор уступки и т.д.).

Это права пользования патентами, лицензиями, ноу-хау, программными продуктами, монопольные права и привилегии, организационные расходы, товарные знаки и др. Как и основные средства, нематериальные активы переносят свою стоимость на создаваемый продукт не сразу, а постепенно, частями, по мере амортизации (износа).

К нематериальным активам относится гудвилл (англ. good will- добрая воля) - престиж, деловая репутация, контакты, клиенты и кадры компании как ее актив, который может быть оценен и занесен на специальный счет; не имеет самостоятельной рыночной стоимости и играет роль главным образом при поглощениях и слияниях.

По мере развития экономики, внедрения новых технологий и выпуска наукоемкой продукции, интеллектуальная собственность и нематериальные активы становятся одной из наиболее важных составных частей активов предприятия. Достаточно часто встречаются случаи, когда стоимость нематериальных активов компании превосходит стоимость всех ее материальных активов и является основным ресурсом компании в конкурентной борьбе.

Это особенно справедливо для предприятий, имеющих устойчивую деловую репутацию на рынке, владеющих известными товарными знаками или работающих на рынке наукоемкой продукции.

Для примера, в структуре стоимости компании Кока-кола 96% составляют её нематериальные активы, и только 4% -это материальные активы.

Сначала основными конкурентными преимуществами считались очевидные характеристики, прежде всего качество товара, затем стали преобладать менее очевидные моменты - упаковка, внешний вид и так далее. И только когда мировые рынки стали насыщаться однотипными качественными товарами, на первый план начали выходить так называемые неочевидные качества - репутация и имидж товаров и их производителей. Этот процесс логично связан с возникновением понятия "брэнд" как носителя ценностных и статусных характеристик, которое сейчас определяет потребительское поведение. Как известно, в наши дни конкуренция происходит уже не между товарами или компаниями, а между брэндами.

Именно этим обстоятельством объясняется значимость так называемых нематериальных активов в определении стоимости ряда крупнейших компаний. Согласно подсчетам, материальные активы составляют не столь значительный процент от общей биржевой стоимости крупных компаний: 29% стоимости "Бритиш Петролеум", 17% - IBM и лишь 4% - "Кока-Колы". А нематериальные активы оцениваются в десятки миллиардов долларов, но эти суммы напрямую зависят от восприятия компании внешним миром, из которого и складывается ее репутация и, значит, успех на рынке.

Другими словами, покупая каждую бутылку Кока-Колы, определенную сумму мы платим именно за бренд. Или, к примеру, тот же «Тинькофф» может стоить в два раза дороже, чем стоящее рядом пиво того же качества. Фактически мы платим за имя.

Доходные вложения в материальные ценности - это вложения организации в часть имущества, здания, помещения, оборудование и другие ценности, имеющие материально-вещественную форму, предоставляемые организацией за плату во временное пользование. В состав капитальных вложений включают затраты на строительно-монтажные работы, приобретение оборудования, инструмента, прочие капитальные работы и затраты (проектно-изыскательские, геолого-разведочные и др.).

Материальные ценности, приобретенные организацией для предоставления за плату во временное пользование, принимаются к бухгалтерскому учету на счете 03 "Доходные вложения в материальные ценности" по первоначальной стоимости исходя из фактически произведенных затрат на приобретение их, включая расходы по доставке, монтажу и установке.

Амортизация материальных ценностей, предоставляемых во временное пользование (временное владение и пользование) с целью получения дохода, учитывается на счете 02 "Амортизация основных средств" обособленно.

К финансовым вложениям относят инвестиции организации в государственные ценные бумаги (облигации и другие долговые обязательства), ценные бумаги и уставные капиталы других организаций, предоставленные другим организациям займы. Финансовые вложения на срок более 1 года считают долгосрочными, а на срок до 1 года - краткосрочными. В состав внеоборотных активов включают долгосрочные финансовые вложения.

Незавершенное строительство - строительный объект, не введенный в эксплуатацию и не сданный заказчику.

Отложенные налоговые активы - это часть отложенного налога на прибыль.

Отложенный налоговый актив возникает, когда моменты признания расходов (доходов) в бухгалтерском и налоговом учете не совпадают.

Такие ситуации могут возникать, например, если:

- фирма, использующая кассовый метод, начислила расходы, но фактически их не оплатила;

- сумма начисленных расходов (например, амортизации основных средств) в бухгалтерском учете больше, чем в налоговом;

- убыток прошлого периода не был использован в этом году и перенесен на будущее;

- в текущем году произошла переплата налога на прибыль и вам засчитали его в счет будущих платежей.

По статье «Прочие внеоборотные активы» в расчет принимается задолженность организации за проданное ей имущество; запасы и затраты, отражаемые во втором разделе актива баланса; денежные средства, расчеты и прочие активы, показываемые в третьем разделе актива баланса.

Дата: 2018-11-18, просмотров: 889.