Платежный баланс – это учет торговых и финансовых операций страны с другими странами мира за определенный период. Он состоит из двух основных частей: торгового баланса (баланса текущих операций) и баланса по счету капитала.

Торговый баланс дает представление о поступлениях и расходах средств по текущим внешнеторговым операциям страны. Когда экспорт страны превышает ее импорт, говорят, что страна имеет положительное сальдо по счету текущих операций. Напротив, в случае превышения импорта над экспортом наблюдается отрицательное сальдо по счету текущих операций. Таким образом, изменения в балансе текущих операций связаны с изменениями в объеме внутреннего производства и, следовательно, с занятостью.

Баланс по счету капитала подразумевает покупку или продажу активов.

Актив – это форма, в которой можно держать богатство (деньги, акции, фабрики, государственные ценные бумаги, земля, редкие почтовые марки и т.п.). Счет движения капитала платежного баланса учитывает все международные сделки по покупке или продаже активов. В нем отражается соотношение экспорта и импорта государственного и частного капитала. Еслигражданин России покупает дом в Испании, эта сделка вносится в платежный баланс России как дебет на счете движения капитала и записывается со знаком "минус". Покупка активов (приток стоимостей) требует затрат иностранной валюты (подобно обычному импорту товаров), поэтому в счете движения капитала она принимает отрицательный знак. Продажа активов (отток стоимостей) аналогична экспорту в торговом балансе и поэтому проводится по счету движения капитала со знаком "плюс".

Каждая международная сделка автоматически указывается в платежном балансе дважды: один раз как кредит, а второй – как дебет. Необходимость такого принципа ведения счетов платежного баланса объясняется тем, что у каждой сделки есть две стороны: если мы что-либо покупаем у иностранцев, мы должны тем или иным способом заплатить им, а иностранцы в дальнейшем должны каким-либо способом истратить или сберечь уплаченную им нами сумму.

Поскольку любая международная сделка порождает в платежном балансе две взаимно уравновешивающиеся записи, сальдо счета текущих операций и сальдо счета движения капиталов автоматически дают в сумме ноль:

В платежном балансе для определения времени регистрации операций используется метод учета на основе начислений. Это означает, что операции отражаются в момент их осуществления, который может отличаться от момента фактической оплаты. В соответствии с этим, операции должны записываться на момент юридического перехода права собственности на товары, на момент предоставления услуг, на момент получения доходов, на момент совершения зачетных операций по трансфертам, на момент внесения соответствующих записей в документацию сторон, осуществляющих финансовые операции.

Для того, чтобы платежный баланс мог использоваться для экономического анализа, его данные должны быть определенным образом сгруппированы. К ряду основных классификационных категорий операций, учитываемых платежным балансом, относятся счет текущих операций и счет операций с капиталом и финансовыми инструментами.

В счете текущих операций приводятся показатели экспорта и импорта товаров и услуг; доходов, получаемых из-за рубежа и выплачиваемых за рубеж; текущих трансферт за рубеж и из-за рубежа. Операции текущего счета представлены валовыми показателями. Это значит, что по каждой категории выполняются дебетовая и кредитовая проводки.

В счете операций с капиталом представляются показатели операций с капитальными трансфертами (например, прощение долгов и трансферты мигрантов) и непроизведенными нефинансовыми активами (такими как патенты и авторские права). Проводки счета операций с капиталом также представляются валовыми показателями.

Финансовый счет представляет показатели по операциям с финансовыми требованиями резидентов (активами) к нерезидентам и обязательствами резидентов перед нерезидентами. Эти операции отражают получение и выплату кредитов и займов, приобретение и использование иностранной валюты, выпуск, выкуп, продажу или покупку ценных бумаг и т.д. Операции финансового счета записываются в чистых показателях. Это значит, что по каждой категории представлена либо кредитовая, либо дебетовая проводка.

Сальдо по счету текущих операций должно быть равно по абсолютной величине и противоположно по знаку сальдо по счету операций с капиталом и финансовыми инструментами.

Основной составной частью счета текущих операций является категория товаров, в которую включаются следующие компоненты: экспорт/импорт товаров внешней торговли; товаров, экспортируемых (импортируемых) для переработки с последующим реимпортом (реэкспортом); стоимость ремонтных работ (кроме ремонта зданий и сооружений, ремонта компьютерной техники и обслуживания транспортного оборудования в портах, которые включаются в разные виды услуг); товары, приобретаемые в портах и аэропортах транспортными организациями (топливо, продовольствие) и немонетарное золото.

Блок факторных услуг представлен в платежном балансе услугами труда и капитала.

Статья "услуги труда" включает заработную плату и другие выплаты (в денежной и натуральной форме), полученные рабочими и служащими за пределами страны, резидентами которой они являются, за работы, выполненные ими для резидентов других стран (и оплаченные этими резидентами); сюда относятся сезонные и другие временные рабочие (находящиеся в стране менее года) и приграничные рабочие, центр экономического интереса которых находится в той стране, резидентами которой они являются.

По статье "услуги капитала" отражаются доходы от инвестиций, которые охватывают доходы, получаемые экономическими единицами-резидентами данной страны по своим зарубежным финансовым активам. К наиболее распространенным видам доходов от инвестиций относятся доходы, обеспечиваемые участием в капитале (дивиденды) и доходы по долговым обязательствам (проценты).

Дивиденды, включая выплаченные в виде акций, представляют собой форму распределения дохода в соответствии с размером участия в акционерном капитале или другими формами участия в капитале частных корпорированных предприятий, кооперативов и государственных корпораций.

Проценты представляют собой доход по ссудам и долговым обязательствам (то есть по финансовым требованиям в форме банковских депозитов, векселей, облигаций, других долгосрочных бумаг и авансов по коммерческим кредитам). Выплаты процентов осуществляются в размерах, заранее оговоренных между кредитором и должником.

Доходы от инвестиций подразделяются на следующие компоненты: доходы от прямых инвестиций, доходы от портфельных инвестиций и доходы от прочих инвестиций.

Два компонента данной классификационной группы - доходы от участия в капитале и доходы по долговым обязательствам - представляют собой доходы, начисляемые прямому инвестору- резиденту данной экономики на капитал, вложенный им в форме прямых инвестиций в предприятие, являющееся резидентом другой экономики. Доходы от прямых иностранных вложений учитываются в платежном балансе на чистой основе как для капитала, вложенного за границу, так и для инвестиций во внутреннюю экономику, иными словами, для каждой из указанных категорий - доходов от участия в капитале и доходов по долговым обязательствам - показывается сальдо, то есть разность между поступлениями и платежами.

Доходы от портфельных инвестиций включают денежные потоки между резидентами и нерезидентами, возникающие в результате владения акциями, облигациями, долгосрочными ценными бумагами, инструментами денежного рынка, а также связанные с производными финансовыми инструментами. Данная категория делится на две группы: доходы от участия в капитале (дивиденды) и доходы по долговым обязательствам (проценты).

Доходы от прочих инвестиций включают поступления и выплаты процентов по любым другим финансовым требованиям (активам или обязательствам) резидентов в отношении нерезидентов.

Трансферт по определению является операцией, в которой одна институциональная единица предоставляет другой единице товар, услугу или актив, не получая взамен в качестве эквивалента товара, услуги или актива.

В платежном балансе проводится различие между текущими и капитальными трансфертами.

Во-первых, трансферт в натуральной форме считается капитальным трансфертом, если он включает:

1) передачу права собственности на основной капитал или 2) аннулирование долга кредитором, когда ни одна из сторон не получает в обмен никакого стоимостного эквивалента.

Во-вторых, трансферт в денежной форме считается капитальным трансфертом, если одна либо обе участвующие стороны каким-либо образом связывают этот трансферт с приобретением или продажей основного капитала одним либо обоими участниками.

К категории текущих трансфертов относятся любые трансферты, не являющиеся трансфертами капитала. От текущих трансфертов напрямую зависит уровень располагаемого дохода, они оказывают влияние на масштабы потребления товаров и услуг. Текущие трансферты сокращают доходы и возможности потребления страны - донора и увеличивают доходы и возможности потребления страны - получателя.

Счет операций с капиталом состоит из двух компонентов - капитальные трансферты и приобретение/продажа непроизведенных нефинансовых активов (таких как патенты и авторские права).

В финансовом счете отражаются операции с финансовыми требованиями (активами) резидентов к нерезидентам и обязательствами (пассивами) резидентов перед нерезидентами, которые произошли в отчетном периоде. Эти операции отражают использование и выплату кредитов и займов, приобретение и расходование иностранной валюты, выпуск, выкуп, продажу или покупку ценных бумаг и т.д. Операции финансового счета записываются в чистых показателях. Это означает, что по каждой позиции имеется либо кредитовая, либо дебетовая проводка. Отрицательное сальдо по финансовому счету показывает чистое увеличение иностранных активов резидентов и/или снижение их иностранных пассивов в результате операций. Наоборот, положительное сальдо означает чистое снижение иностранных активов резидентов и/или рост их иностранных пассивов.

Операции с активами являются операциями, в результате которых возникают или ликвидируются финансовые требования резидентов России к нерезидентам. К ним же относят куплю-продажу подобных финансовых требований.

Операции с обязательствами являются операциями, в результате которых возникают или ликвидируются обязательства резидентов России перед нерезидентами.

В финансовом счете активы и обязательства в первую очередь классифицируются по функциональному признаку. Различают четыре функциональные группы активов или обязательств: прямые инвестиции, портфельные инвестиции, прочие инвестиции и резервные активы. Активы и обязательства по статье "прочие инвестиции" классифицируются по виду финансового инструмента: наличная валюта и депозиты, торговые кредиты, прочие кредиты и прочие активы и обязательства.

По статье "наличная иностранная валюта и депозиты" показывается чистый рост наличной иностранной валюты в кассе банков и вне банковской сферы и увеличение остатков на текущих и срочных депозитных счетах резидентов (банковского и небанковского сектора) в банках-нерезидентах. Аналогично, по статье "наличная национальная валюта и депозиты" показывается чистое приобретение наличных рублей нерезидентами и чистый рост остатков на текущих и срочных депозитных счетах нерезидентов в банках-резидентах.

По статье "баланс по предоставленным кредитам" показываются операции с кредитами (использование, погашение, реструктуризация, просрочки), предоставленными нерезидентам органами государственного управления, коммерческими банками и предприятиями.

По статье "баланс по привлеченным кредитам" показываются операции по использованию, погашению, реструктуризации официального внешнего долга, просрочкам по официальному внешнему долгу, которые имели место в отчетном периоде, а также кредитные операции коммерческих банков и предприятий.

В платежном балансе погашение кредитов и выплаты процентов по ним отражаются в соответствии с графиком платежей, а не в соответствии с фактическими выплатами. Если имела место просрочка и/или перенос (сроков погашения) долга, то считается, что старая задолженность была погашена, а вместо нее возникла новая в форме просроченной или перенесенной задолженности. Для того, чтобы получить данные о фактических платежах процентов и фактическом погашении основной суммы кредитов, необходимо из графика платежей (процентов и основного долга) вычесть переносы и просрочки (соответственно процентов и основного долга). График платежей процентов отражается в счете текущих операций, а график погашения основной суммы долга - в финансовом (по статьям "кредиты предоставленные" и "кредиты привлеченные").

Валюта – денежная единица данной страны (национальная валюта), также это денежные знаки иностранных государств и иные платежные средства, используемые в международных расчетах (иностранная валюта).

Валютные отношения – экономические отношения, связанные с функционированием национальных валют на мировом рынке, денежным обслуживанием хозяйственных связей между странами. Эти отношения сопровождают торговлю, вывоз капитала, научно-технический обмен, миграцию рабочей силы, туризм, культурные связи, предоставление экономической помощи, кредитование. Характер валютных отношений зависит от конвертируемостивалюты страны – ее способности обмениваться на другие валюты. Для решения проблемы конвертируемости необходима стабилизация денежного обращения внутри страны, приведение внутренних цен в соответствие с мировыми, преодоление дефицита внешнего платежного баланса, отсутствие дефицита товаров на внутреннем рынке, ограничение инфляции.

К концу XX в. валютный рынок из обслуживающего мировую торговлю превратился в один из ведущих рынков, объект приложения значительных капиталов. Оборот на валютном рынке в 60 раз превышает объем операций на мировом рынке товаров и услуг.

В международных торговых и финансовых операциях используются различные национальные валюты. Денежная единица каждой страны может быть охарактеризована валютным курсом – пропорцией обмена денежной единицы одной страны на денежную единицу другой страны на валютных рынках. Он выражается в двух формах:

Обменный (обратный) курс – это цена единицы иностранной валюты, выраженная в определенном количестве единиц национальной валюты.

Девизный (прямой) курс – это цена единицы национальной валюты, выраженная в определенном количестве единиц иностранной валюты.

Валютный курс отражает взаимодействие национальной и мировой экономики в ходе международных экономических отношений, при которых сравниваются два вида товарных цен – внутренние и мировые. Если первые образуются на основе различных национальных факторов (стоимость, спрос и т.п.), то вторые – на базе интернациональных. С развитием международного обмена появляется все большая необходимость в соизмерении национальных цен товаров с их интернациональным уровнем. Валютный курс служит соизмерителем внутренних цен через сопоставление национальных денежных единиц. С расширением процессов интернационализации валютный курс выступает как соизмеритель затрат общественного производства, что вызывает необходимость все более тесного взаимодействия национальных воспроизводственных процессов между собой.

Валютный курс определяется рядом факторов:

· покупательской способностью валют, которая зависит от спроса и предложения товаров и услуг в стране (например, чем больше привлекателен иностранный товар на внутреннем рынке, тем больше его покупают, поставляя национальную валюту на внешний рынок, при этом курс иностранной валюты растет);

· спроса и предложения национальной валюты на валютном рынке (аналогично законам товарного рынка);

· о6еспеченности валюты национальным богатством страны;

· устойчивости валюты.

Валютная система - это форма организации отношений валютного рынка на национальном или международном уровне.

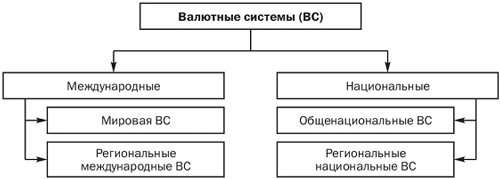

Иерархия валютных систем представлена на рис. 12.1.

К элементам валютной системы относятся:

§ средства, используемые как расчетные или платежно-расчетные;

§ органы, осуществляющие валютное регулирование и контроль;

§ условия и механизмы конвертируемости валют;

§ режим определения валютного курса;

§ правила проведения международных расчетов;

§ режим функционирования рынков драгоценных металлов;

§ правила получения и использования кредитных средств в иностранных валютах;

§ механизмы валютных ограничений.

Рисунок 12.1 – Типы валютных систем

Характеристика отдельных элементов валютной системы представлена в табл. 12.1.

Валютные отношения на национальном уровне охватывают сферу национальной валютной системы. Национальная валютная система - это форма организации валютных отношений в стране, определяемая ее валютным законодательством. Особенности национальной валютной системы определяются степенью развития и специфики экономики, а также внешнеэкономических связей той или иной страны.

Таблица 12.1 – Характеристика отдельных элементов валютной системы

| Элемент | Характеристика |

| Средства расчетов и платежей | Четыре типа: §Валюта – общепризнанное средство платежа и расчетов. §Международные денежные единицы – выполняют основные функции денег. Существуют только в безналичной форме. Круг лиц, имеющих счета в данных единицах, ограничен. Ограничен характер использования. §Счетные единицы – используются для стоимостных сопоставлений, выражения совместного бюджета группы государств, определения сальдо межгосударственных требований и обязательств. Выполняют функцию меры стоимости. §Золото – до 1975 г. выступало как официальное резервное и платежное средство |

| Органы, осуществляющие валютное регулирование и контроль | Определяются межгосударственными соглашениями или национальным законодательством: с 1945 г. – МВФ; в России – Центральный банк РФ; в ЕС– Европейский центральный банк |

| Условия и механизмы конвертируемости валют | Два свойства конвертируемости: § Количество и сложность валютных ограничений в стране. § Приемлемость приобретения валюты участниками рынка. Свободно, частично конвертируемые и неконвертируемые валюты. Валюты, широко используемые на международных рынках и накапливаемые центральными банками, называются резервными. или ключевыми |

| Режим определения валютного курса | Валютный курс – цена иностранной валюты в национальных денежных единицах. Функции: § обмен валют в текущих операциях и операциях с движением капитала; § сравнение цен мировых и национальных рынков; § сравнение стоимостных макроэкономических показателей; § переоценка активов в иностранной валюте. Способ определения – рыночный и официальный. Валютная котировка – определение валютного курса одним из способов |

| Валютные ограничения | Условия и пределы осуществления валютных операций, связанные с защитой национальной валюты. Современные способы валютных ограничений включают: § лицензирование приобретения иностранной валюты и проведения валютных операций; § дифференциацию (множественность) валютных курсов и валютных счетов; § количественные и временные ограничения на проведение валютных операций. Валютные ограничения связаны с движением валютных ценностей |

Национальная валютная система включает следующие основные составляющие:

§ национальную денежную единицу (национальная валюта);

§ состав официальных золотовалютных резервов;

§ паритет национальной валюты и механизм формирования валютного курса;

§ условия обратимости национальной валюты;

§ наличие или отсутствие валютных ограничений;

§ порядок осуществления международных расчетов стран;

§ режим национального валютного рынка и рынка золота;

§ национальные органы обслуживания и регламентирующие валютные отношения страны.

С развитием внешнеэкономических связей сформировалась мировая валютная система как форма организации валютных отношений, регулируемых национальным законодательством и межгосударственными соглашениями. Особенности мировой валютной системы и принципы ее построения находятся в тесной зависимости от структуры мирового хозяйства, соотношения сил и интересов ведущих стран. В процессе эволюции мировой валютной системы видоизменялись и совершенствовались се основные элементы:

§ функциональные формы мировых денег (золото, резервные валюты, международные счетные единицы);

§ условия взаимной конвертируемости валют;

§ режимы валютных паритетов и валютных курсов;

§ степень валютного регулирования и объем валютных ограничений;

§ унификация правил использования международных кредитных средств обращения (векселей, чеков) и форм международных расчетов;

§ межгосударственные организации, регулирующие валютно-финансовые отношения (МВФ, МБРР и др.);

§ комплекс международно-договорных и государственных правовых норм, обеспечивающих функционирование валютных инструментов.

Эволюция мировой валютной системы выражается в смене ее основных типов, к которым относятся Парижский, Генуэзский, Бреттон-Вудский, Ямайский, Европейский. Представим краткую характеристику этих валютных систем.

Парижская валютная система

Основана на золотомонетном стандарте и юридически закреплена межгосударственным соглашением в 1867 г. на конференции промышленно развитых стран в Париже. Для нее характерны фиксированное золотое содержание национальных валют и фиксированные валютные курсы. В 1837 г. золотое содержание доллара было официально зафиксировано путем установления официальной цены на золото на уровне 20,672 долл. за тройскую унцию (31,1 г). Британское правительство закрепило официальную цену золота в сумме 4,248 ф. ст. за унцию. Соотношение цены золота, выраженное в долларах и в фунтах стерлингов, позволяло определить валютный курс: 20,672 долл./ 4,248 ф. ст. = 4,866, т.е. за 1 фунт давали 4,866 долл. Это соотношение называлось монетным паритетом. Валютные курсы могли колебаться вокруг монетного паритета в рамках золотых точек на размер стоимости пересылки золота, эквивалента одной единицы иностранной валюты, между денежными центрами Великобритании и США. Курс примерно 4,911 долл. Назывализолотой точкой экспорта, а курс примерно 4,861 долл. - золотой точкой импорта. В пределах золотых точек валютный курс определялся на основе спроса и предложения. Если в результате обесценения валютный курс выходил за рамки золотых точек, то начинался отток золота из страны, и курс возвращался на прежнее место. В результате оттока золота возникало отрицательное сальдо платежного баланса, а в результате притока – положительное сальдо.

Дефицит платежного баланса должен был покрываться золотом. Но поскольку золотые резервы стран были ограничены, то любые дисбалансы должны были исправляться и могли вести к истощению официальных золотых резервов. Поэтому в период дисбалансов международных расчетов на практике зачастую использовались не перевозки золота из страны в страну, а механизм перелива краткосрочного капитала путем маневрирования процентными ставками. Так, в Великобритании, испытывавшей дефицит платежного баланса в начале XX в., происходило сокращение денежной массы, в результате чего росли процентные ставки и усиливался приток краткосрочного капитала из-за рубежа, который и позволял финансировать дефицит платежного баланса. Существование золотого стандарта вплоть до Первой мировой войны не только придавало стабильность этой валютной системе, но и лежало в основе устойчивого развития экономики стран, входивших в нее.

Базовые принципы функционирования Парижской валютной системы:

§ валютные единицы стран имели золотое содержание;

§ конвертируемость каждой валюты в золото обеспечивалась как внутри, так и за пределами границ отдельного государства;

§ золотые слитки могли свободно обмениваться на монеты, а золото свободно экспортировалось и импортировалось, продавалось на международных рынках золота;

§ поддержание жесткого соотношения между золотым запасом страны и внутренним предложением денег.

Генуэзская валютная система

Оформлена в 1922 г. на Генуэзской международной экономической конференции; была основана на золотодевизном стандарте. Английский фунт стерлингов и американский доллар конкурировали за лидерство на мировом валютном рынке в качестве резервной валюты. Валютные курсы могли колебаться вокруг монетного паритета в рамках золотых точек на размер стоимости пересылки золота, эквивалента одной единицы иностранной валюты, между денежными центрами Великобритании и США. Попытки Великобритании восстановить золотой стандарт не имели успеха: в результате завышения курса фунта стерлингов происходило увеличение дефицита платежного баланса. Великобритания была вынуждена отменить в 1931 г. конвертируемость фунта в золото. Эта мера на фоне великой депрессии в конце 20-х – начале 30-х годов стала проявлением мирового валютного кризиса, выход из которого страны видели в девальвации своих валют. Девальвацию доллара путем увеличения стоимости унции золота с 20,65 до 35 долл. в 1933 г. США, которые имели положительное сальдо платежного баланса, использовали как меру продвижения своего экспорта и создания дополнительных рабочих мест в экспортных отраслях, сокращения безработицы. На этом фоне страны, защищаясь от иностранной конкуренции, были вынуждены начать вводить высокие таможенные пошлины и импортные тарифы. Результатом этих мер стало сокращение внешней торговли и международных расчетов. В результате Генуэзская валютная система утратила эластичность и стабильность. Был прекращен размен банкнот на золото во внутреннем обороте всех стран, и сохранилась только внешняя конвертируемость валют в золото по соглашению центральных банков США, Великобритании и Франции. Еще одним потрясением для мировой валютной системы стал экономический кризис 1937 г., вызвавший новую волну обесценения валют. К началу Второй мировой войны не осталось ни одной устойчивой валюты.

Базовые принципы функционирования Генуэзской валютной системы:

§ за золотом сохранялась функция окончательных денежных расчетов между странами;

§ резервной валютой стал американский доллар, который наравне с золотом был признан в качестве меры ценности валюты разных стран, а также международного кредитного средства платежа;

§ доллар обменивался на золото центральными банками и правительственными учреждениями других стран в казначействе США по фиксированному курсу. Правительственные органы и частные лица могли приобретать золото на частном рынке. Валютная цена золота складывалась на базе официальной;

§ приравнивание валют друг к другу и их взаимный обмен осуществлялись на основе официальных валютных паритетов, выраженных в золоте и долларах;

§ каждая страна должна была сохранять стабильный курс своей валюты относительно любой другой валюты;

§ новым элементом мировой валютной системы стало валютное регулирование, которое осуществлялось в форме активной валютной политики, международных конференций и совещаний.

В период войны валютные ограничения ввели как воюющие, так и нейтральные страны. Замороженные официальные курсы валют практически не менялись, хотя покупательная способность денег постоянно снижалась в результате инфляции. Вновь возросла роль золота как мирового резервного и платежного средства, и военные или стратегические товары можно было приобрести только за золото. Соответственно, валютный курс утратил активную роль в экономических отношениях. Война еще больше углубила кризис Генуэзской валютной системы, разработка же проекта новой валютной системы началась уже в годы войны английскими и американскими специалистами, так как государства опасались повторения валютных кризисов 30-х годов.

Эксперты, работавшие над проектом, стремились разработать принципы валютной системы, способной обеспечить экономический рост и ограничить негативные социально-экономические последствия кризисов. В результате были подготовлены проект Г. Д. Уайта (США) и проект Дж. М. Кейнса (Великобритания), для которых были характерны следующие общие принципы:

§ свободная торговля и движение капитала;

§ уравновешенные платежные балансы, стабильные валютные курсы;

§ золотодевизный стандарт;

§ создание международной организации для наблюдения за функционированием мировой валютной системы, для взаимного сотрудничества и покрытия дефицита платежного баланса.

Дата: 2018-11-18, просмотров: 917.