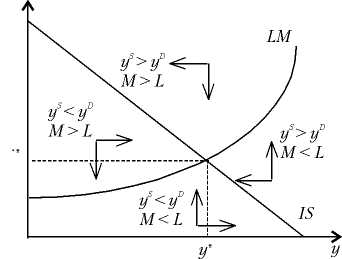

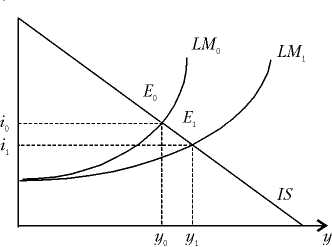

В предыдущих темах были определены множества парных значений уровня национального дохода и ставки процента, соответствующие при заданном уровне цен равновесию на рынках благ (линия IS) и денег (линия LM) в кейнсианской концепции. Однако равновесие на денежном рынке достигается одновременно с установлением равновесия на рынке ценных бумаг. Поэтому для определения условий достижения совместного равновесия на рынках благ, денег и капитала нужно совместить оба указанных выше множества, как это показано на рисунке 10.1. Из него следует, что есть лишь одно сочетание значений величины национального дохода и ставки процента (y∙,i∙), при котором достигается равновесие одновременно на трех рассматриваемых рынках.

Рисунок 10.1 – Совместное равновесие на рынках благ и финансов

Величину совокупного спроса на рынке благ, соответствующую совместному равновесию на рынках благ, денег и ценных бумаг, называют эффективным спросом. Вместе с ее величиной эффективного спроса равновесное сочетание y и i определяется распределением количества находящихся в обращении денег между деньгами для сделок и в качестве имущества.

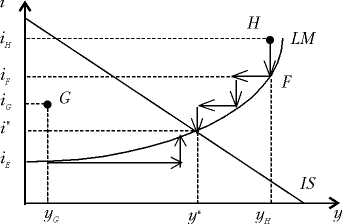

В предыдущих главах при построении линий IS и LM было установлено, что над ними расположены области избытка, а под ними – области дефицита. Поэтому пересечение этих линий делит все множество сочетаний i и y на четыре области, отличающиеся характером неравновесия на отдельных рынках. Что происходит в случае отклонения фактических значений y и i от их равновесных значений? Допустим, экономическая конъюнктура характеризуется точкой H, представленной на рисунке 10.2.

Рисунок 10.2 – Устойчивость совместного равновесия на рынках благ и финансов

При yH и iH на рынках благ и денег существует избыток предложения ( yS > yD и M > L ). Поскольку планы участников рыночных сделок при значениях yH и iH не совпадают друг с другом, последует корректировка спроса и предложения на обоих рынках. Процесс движения к равновесному состоянию может протекать по-разному в зависимости от характера поведения экономических субъектов. Однако можно предположить, что в большинстве случаев на денежном рынке равновесие установится быстрее, чем на рынке благ, так как для изменения объема производства последних требуется больше времени, чем для изменения количества находящихся в обращении денег. При таком предположении переход из точки H в точку совместного равновесия осуществляется следующим образом (см. рисунок 10.2).

Избыток предложения на денежном рынке приводит к снижению ставки процента. Вследствие этого предложение денег будет сокращаться, а спрос на них расти. При ставке процента iF и национальном доходе yH на денежном рынке установится равновесие. На рынке благ в это время все еще будет избыток (точка F лежит выше линии IS), который при фиксированных ценах начнет «рассасываться» под воздействием двух факторов. Во-первых, снижение ставки процента увеличит инвестиционный спрос предпринимателей. Во-вторых, обнаружив сверхнормативные запасы на складах готовой продукции, предприниматели начнут сокращать производство, что приведет к снижению дохода. При ставке процента iF и доходе, меньшем, чем yH, на денежном рынке снова образуется избыток и ставка процента снизится еще больше. Процесс приспособления будет продолжаться до тех пор, пока не установится совместное равновесие при значениях y∙,i∙. Аналогичные процессы возникают при любом другом неравновесном состоянии. Если в качестве исходного состояния взять точку G, то существующий при yG, iG на рынке денег избыток приведет к снижению ставки процента до iE, при которой на денежном рынке установится равновесие. Существовавший в исходном состоянии дефицит на рынке благ в результате снижения ставки процента увеличится из-за приращения спроса на инвестиционные блага. Поскольку на этой стадии анализа предполагается, что при заданном уровне цен предложение благ совершенно эластично, то дефицит благ будет устранен за счет расширения производства. Рост последнего сопровождается ростом дохода. При доходе, превышающем yG, и ставке iE на рынке денег возникает дефицит и ставка процента начнет расти. Дальнейший процесс приспособления представлен на рисунке 10.2 стрелками вдоль линии LM. Следовательно, совместное равновесие на рынках благ, денег и капитала при заданном расположении линий IS и LM является устойчивым.

Для алгебраического определения сочетаний величин национального дохода и ставки процента, обеспечивающего при заданном уровне цен совместное равновесие на трех рассматриваемых рынках, нужно решить систему из двух уравнений с двумя неизвестными, которую образуют уравнения линий IS и LM.

Модель IS-LM позволяет наглядно представить процессы взаимодействия отдельных рынков не только в ходе приспособления к совместному равновесию, но и при переходе от одного равновесного состояния к другому.

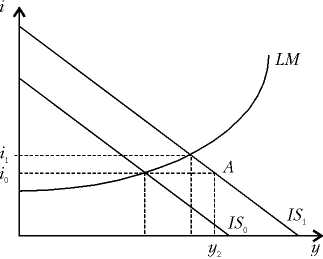

Последствия сдвига линии IS. Из построения линии IS следует, что она смещается при изменении поведения на рынке благ любого макроэкономического субъекта. Наклон линии IS меняется при изменении предельной склонности к потреблению, эластичности инвестиций по ставкам процента и подоходного налога, а изменение автономного спроса домашних хозяйств, предпринимателей или государства сопровождается ее сдвигом.

Пусть под воздействием технического прогресса предпринимательский сектор увеличивает объем автономных инвестиций на DI. Тогда, как следует из формулы, линия IS сдвигается вправо на расстояние, соответствующее произведению DI на значение мультипликатора (рисунок 10.3).

При ставке процента i0 совокупный спрос на рынке благ возрастет до y2. Следовательно, повысится спрос на деньги для сделок и на рынке денег возникнет дефицит (точка A лежит ниже линии LM). Из-за недостатка денег увеличится предложение ценных бумаг, что приведет к снижению их курса и росту ставки процента. Обнаружив повышение последнего, предприниматели сократят намечавшийся при i0 прирост инвестиций. Поэтому совокупный спрос на рынке благ возрастет не до y2, а только до y1 и новое совместное равновесие на рынках благ, денег и ценных бумаг установится при значениях y1,i1. Таким образом, денежный рынок снижает мультипликативный эффект изменения автономных расходов.

Рисунок 10.3 – Ограничение мультипликативного эффекта рынком денег

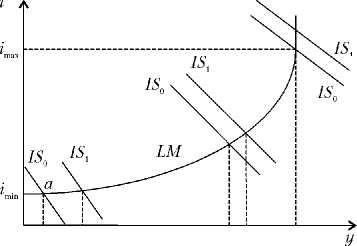

В какой степени денежный рынок «гасит» мультипликативный эффект, зависит от того, в пределах какого из трех участков линии LM происходит сдвиг линии IS. Если первоначальное совместное равновесие на трех рынках представлено точкой a на рисунке 10.4, то мультипликативный эффект дополнительных автономных расходов проявляется в полной мере (прирост дохода практически равен расстоянию сдвига линии IS). Это объясняется тем, что в исходном состоянии равновесие установилось при низком уровне национального дохода и близкой к минимальной ставке процента. В подобной ситуации у людей малый спрос на деньги для сделок и большой спрос на них как имущество. Если при таком состоянии экономики начинает расти национальный доход, то возникающая дополнительная потребность в деньгах для сделок удовлетворяется за счет денег, находящихся в составе имущества, не вызывая ощутимого роста ставки процента, и намечавшийся объем дополнительных инвестиций не будет сокращен.

Последствия сдвига линии IS на промежуточном участке кривой LM были проанализированы посредством рисунка 10.3.

И наконец, когда исходное совместное равновесие на рынках благ, денег и ценных бумаг приходится на «классическую» область кривой LM, сдвиг линии IS вообще не изменит совокупный спрос на блага в текущем периоде.

Рисунок 10.4 – Мультипликативный эффект на различных участках кривой LM

Причина заключается в том, что при i > imax в составе имущества домашних хозяйств уже нет денег, поэтому осуществить новые инвестиционные варианты, предельная эффективность которых превышает imax, можно только за счет перераспределения существующего объема кредитных средств от менее эффективных вариантов к более эффективным. (Население будет обменивать менее доходные ценные бумаги на более доходные.) В результате суммарный инвестиционный спрос не изменится, а следовательно, останется прежним и национальный доход текущего периода.

Последствия сдвига линии LM. Сдвиг кривой LM происходит вследствие изменений объемов предложения денег или спроса на деньги. Проведем графический анализ их воздействия на величину эффективного спроса на блага.

Пусть первоначальное совместное равновесие на рынках благ, денег и ценных бумаг представляет точка E0 на рисунке 10.5. Если банковская система увеличит предложение денег, то это выразится в сдвиге LM0®LM1 и совместное равновесие на трех рынках будет представлять точка E1, которая соответствует более высокому национальному доходу и более низкой ставке процента.

Перемещение равновесия из E0 в E1 произошло в результате цепочки событий, последовавших за увеличением количества денег. Домашние хозяйства, заметив в составе своего имущества увеличение доли денег, для восстановления его оптимальной структуры увеличат спрос на ценные бумаги. Курс последних возрастет, а ставка процента уменьшится. Ее снижение увеличит число эффективных инвестиционных проектов, и спрос на инвестиции возрастет. При наличии резервных производственных мощностей возникнет мультипликативный эффект и национальный доход возрастет с y0 до y1.

Рисунок 10.5 – Последствия сдвига кривой LM

Следовательно, в экономике неполной занятости увеличение количества находящихся в обращении денег сопровождается ростом реального национального дохода. Это одно из основных теоретических положений Дж.М. Кейнса. Но при этом существуют два исключения.

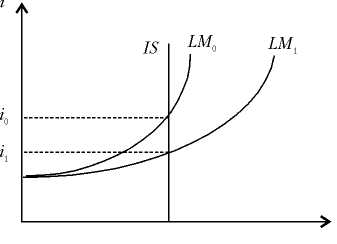

Если совместное равновесие на трех рассматриваемых рынках достигнуто в «кейнсианской» области кривой LM, то экономика оказывается в ликвидной ловушке: изменение количества денег (ликвидности) не меняет реальный национальный доход.

Аналогичная ситуация возникает, если экономика попадает в инвестиционную ловушку. Она имеет место в том случае, когда спрос на инвестиции совершенно неэластичен по ставке процента, например вследствие пессимистической оценки будущей конъюнктуры инвесторами.

Когда автономные инвестиции не зависят от ставки процента, линия IS становится перпендикуляром к оси абсцисс. В этом случае сдвиг кривой LM, т.е. изменение количества денег, не меняет величину эффективного спроса (рисунок 10.6).

Ликвидная и инвестиционная ловушки в концепции Дж.М. Кейнса возникают потому, что потребление домашними хозяйствами зависит только от величины текущего реального дохода.

Если же оно определяется еще и объемом имущества, в состав которого входят реальные кассовые остатки, то при увеличении реального количества денег вправо смещается не только линия LM, но и линия IS; в результате объем эффективного спроса растет.

Рисунок 10.6 – Инвестиционная ловушка

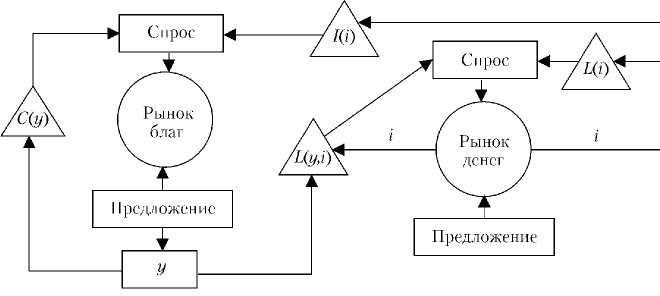

Рассмотренное согласно предпосылкам кейнсианской концепции взаимодействие рынка благ с финансовыми рынками при заданном уровне цен схематически представлено на рисунке 10.7.

Рисунок 10.7 – Схема взаимодействия рынков благ и денег

В процессе производства одновременно создаются предлагаемые на рынке блага и доходы населения. Последние определяют размер потребительского спроса на рынке благ и величину спроса на деньги для сделок и из-за предосторожности. Образующаяся на денежном рынке ставка процента является еще одним фактором, определяющим спрос на деньги для сделок как имущество, а также на инвестиционные блага. Нарушения равновесия на рынке благ на рисунке 10.7 через треугольник L(y,i) передаются на денежный рынок, а изменения равновесного состояния на денежном рынке через треугольник I(i) воздействуют на рынок благ.

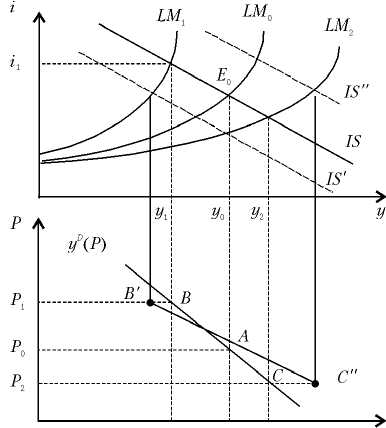

Функция совокупного спроса. На основе анализа взаимодействия рынка благ с рынком денег можно проследить, как изменение уровня цен влияет на величину совокупного спроса на блага, и построить его функцию, характеризующую зависимость объема эффективного спроса от уровня цен: yD(P).

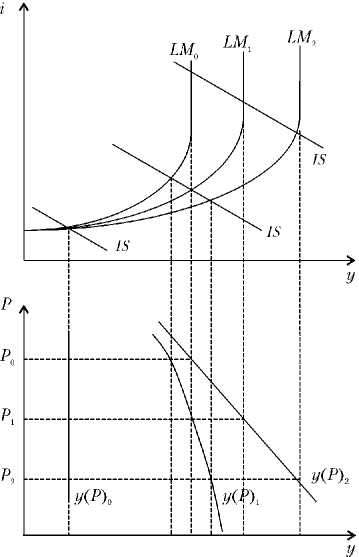

Проведем сначала графический анализ этой зависимости. На рисунке 10.8 исходное совместное равновесие на рынках благ, денег и капитала представлено точкой E0. Равновесный объем совокупного спроса на рынке благ установился при некотором исходном уровне цен P0. Отметим его на оси ординат нижней части рисунке 10.8. Образующаяся на пересечении значений y0 и P0 точка A есть одна из точек графика yD(P).

Рисунок 10.8 – Построение кривой совокупного спроса

Пусть уровень цен поднимается до P1. Тогда при заданном номинальном количестве денег их реальная величина уменьшится, вследствие чего кривая LM сдвинется влево: LM0 ® LM1. Совместное равновесие на рынках благ и финансовом станет возможным только при значениях y1, i1. Следовательно, при уровне цен P1 эффективный спрос будет равен y1. Поэтому точка B тоже лежит на графике yD(P).

Если уровень цен снизится до P2, реальное количество денег в обращении возрастет и последует сдвиг LM0®LM2. Величина эффективного спроса увеличится до y2. Координаты P2, y2 в нижней части рисунка 10.8 соответствуют точке C. Соединив все найденные таким образом точки функции совокупного спроса, получим ее график yD(P).

Когда потребление домашних хозяйств зависит не только от реального дохода, но и от реальных кассовых остатков как части имущества, тогда при повышении уровня цен сокращается потребительский спрос при любой ставке процента из-за сокращения реальной кассы. Поэтому в верхней части рисунке 6.8 одновременно со сдвигом LM0 ® LM1 произойдет сдвиг IS ® IS¢, и в результате в нижней части рисунке 8 вместо точки B получим точку B¢.

Соответственно при снижении уровня цен одновременно со сдвигом LM0® LM2 происходит сдвиг IS ® IS¢¢, и тогда на графике совокупного спроса окажется не точка C, а точка C¢¢. Следовательно, при наличии эффекта реальных кассовых остатков совокупный спрос становится более эластичным по уровню цен (график yD(P) становится более пологим).

По внешнему виду график функции совокупного спроса похож на график микроэкономической функции спроса на отдельное благо. Однако макроэкономическая функция совокупного спроса не является суммой функций спроса на отдельные блага. Как следует из микроэкономического анализа, объем спроса на конкретное благо при повышении его цены снижается вследствие действия эффектов замены и дохода. Анализ, проведенный в данной главе, показал, что отрицательный наклон графика функции совокупного спроса объясняется эффектами ставки процента и реальных кассовых остатков.

Эффект ставки процента или эффект Кейнса можно представить в виде следующей цепочки последовательных событий: рост уровня цен ® уменьшение реального количества денег в обращении ® увеличение предложения на рынке ценных бумаг ® снижение их курса ® повышение ставки процента ® снижение спроса на инвестиционные блага ® мультипликативный эффект ® сокращение совокупного спроса на блага. При снижении уровня цен перечисленные события развиваются в обратном направлении.

Эффект реальных кассовых остатков имеет такую последовательность: повышение уровня цен ® снижение реальных кассовых остатков ® снижение потребительского спроса ® снижение совокупного спроса на блага. Снижение уровня цен по этой же цепочке приводит к увеличению эффективного спроса на рынке благ.

Оба эффекта объясняют отрицательный наклон кривой совокупного спроса.

Для последующего анализа взаимодействия макроэкономических рынков важно выявить, чем определяется наклон кривой совокупного спроса и какие факторы сдвигают эту кривую.

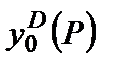

Когда сочетания i, y, соответствующие совместному равновесию на рынках благ и денег при различных уровнях цен, находятся в «классической» области кривой LM, тогда кривая совокупного спроса наиболее полога. По мере перемещения равновесных сочетаний i, y влево, в промежуточную область кривой LM, график функции совокупного спроса становится все круче, принимая вертикальное положение на «кейнсианском» участке кривой LM (рисунок 10.9).

Рисунок 10.9 – Наклон кривой совокупного спроса на различных участках линии LM

В 60 – 70-х гг. ХХ в. велась оживленная дискуссия между фискалистами и монетаристами о том, что в большей степени влияет на совокупный спрос – изменение государственных расходов или количества денег. Первые исходили из того, что в коротком периоде эластичность спроса на инвестиции близка к нулю и поэтому линия IS почти перпендикулярна; в этом случае изменение количества денег меняет лишь ставку процента, не влияя на выпуск. Вторые признавали зависимость объема инвестиций от ставки процента и в коротком периоде, а неэластичными по ставке процента считали спрос и предложение на денежном рынке, что выражается в перпендикулярном расположении линии LM; поэтому изменение государственных расходов ведет лишь к изменению ставки процента, а на доход можно повлиять изменением количества денег. Анализ рисунке 9 помогает понять, что фискалисты правы, когда наступают периоды депрессии, а монетаристы – во время «перегрева» экономики.

Все факторы, вызывающие сдвиг линии совокупного спроса, можно объединить в две группы.

Во-первых, график yD(P) смещается в том же направлении, что и линия IS, т.е. при изменении автономного потребления домашними хозяйствами, предельной эффективности капитала и предельной склонности к инвестированию, а также государственных расходов.

Расстояние сдвига графика yD(P) зависит от того, на каком участке кривой LM смещается кривая IS. Сдвиг последней на определенное расстояние в пределах «кейнсианской» области линии LM вызывает сдвиг линии yD(P) точно на такое же расстояние. При сдвиге линии IS в «классической» области кривой LM график yD(P) остается на месте. Следовательно, сдвигу линии IS в пределах промежуточной области кривой LM соответствует меньший по расстоянию сдвиг графика yD(P).

Во-вторых, график yD(P) сдвигается в том случае, когда кривая LM смещается вследствие изменения номинального предложения денег или спроса на них. Хотя кривая совокупного спроса была построена в результате «скольжения» линии LM по линии IS, это «скольжение» было вызвано изменением уровня цен при фиксированном номинальном предложении денег и заданном спросе на них.

Проиллюстрируем смещение кривой совокупного спроса вслед за сдвигом кривой LM при увеличении номинального количества денег на рисунке 10. Пусть первоначальная величина эффективного спроса определяется точкой E0. В результате увеличения номинального предложения денег происходит сдвиг кривой LM вправо (LM0(P0) ®LM1(P0)) и величина эффективного спроса стала определяться точкой E1. Будем изменять уровень цен. При его повышении с P0 до P1 кривая LM0(P0) сместится в положение LM0(P1), а кривая LM1(P0) – в положение LM1(P1). Снижение уровня цен до P2 приведет к следующим перемещениям: LM0(P0) ®LM0(P2) и LM1(P0) ®LM1(P2). В результате «скольжения» кривых LM0 и LM1 по линии IS, вызванного изменением уровня цен, образуются две кривые совокупного спроса  и

и  .

.

На «классическом» (перпендикулярном к оси абсцисс) отрезке кривой LM предельная склонность к предпочтению денег как имущества (li) равна нулю, и в этом случае, как следует из выражения, изменение автономного спроса не влияет на величину совокупного спроса. При Ii = 0 линия IS занимает перпендикулярное к оси абсцисс положение (инвестиционная ловушка) и изменение реальных кассовых остатков не изменяет величину совокупного спроса.

Равновесие на товарном и денежном рынках. Модель «IS-LM». Вывод кривой совокупного спроса.

В макроэкономической литературе различают частичное и общее равновесие. Под первым понимают равновесие на отдельно взятом рынке.

Рисунок 10.10 – Сдвиг кривой совокупного спроса при изменении номинального количества денег

Под вторым понимают одновременное равновесие на всех рынках, равновесие экономической системы в целом или макроэкономическое равновесие. Здесь будет рассмотрен промежуточный случай – совместное равновесие на рынке благ и финансовых активов.

Основной целью анализа экономики с помощью модели IS-LM является объединение товарного и денежного рынков в единую систему. Модель IS-LM (инвестиции – сбережения, предпочтение ликвидности – деньги) – модель товарно-денежного равновесия, позволяющая выявить экономические факторы, определяющие функцию совокупного спроса.

Модель IS-LM – теоретическое построение, объединяющее реальный и денежный секторы экономики. Современные экономисты включают в модель финансовый рынок в целом, т. е. рынки денег и ценных бумаг.

Две части модели IS-LM – это кривая IS – «инвестиции», «сбережения» и кривая LM – «ликвидность», «деньги». Эти две части модели связывает процентная ставка, равновесная величина которой отражает динамику экономических процессов, происходящих на денежном и товарном рынках.

Обобщим анализ кривых IS и LM проведенный в предыдущих главах.

Кривая IS связывает уровень совокупного спроса с процентной ставкой при прочих неизменных значениях переменных, таких как государственные расходы и налоги. Это убывающая зависимость, поскольку рост процентной ставки, влияя на потребление и инвестиции, приводит к снижению совокупного спроса.

Движение вдоль кривой IS показывает, как должен измениться уровень совокупного спроса при изменении уровня процентной ставки для того, чтобы на рынке благ сохранилось равновесие.

Кривая LM представляет собой такое сочетание процентных ставок и совокупного спроса, при котором денежный рынок находится в равновесии при данной реальной денежной массе. Эта кривая имеет положительный наклон, так как повышение процентной ставки сокращает спрос на деньги, вследствие чего для восстановления равновесия на денежном рынке совокупный спрос должен увеличиться.

| I |

| Равновесная ставка процента |

| Выпуск |

| LM |

| I0 |

| QD |

| Q0D |

| Равновесный уровень выпуска |

| IS |

Рисунок 10.10 – Равновесие в модели IS – LM

Пересечение кривых IS-LM определяет уровень совокупного спроса, но не равновесие в экономике, так как IS и LM построены для фиксированного уровня цен. Чтобы определить равновесный уровень выпуска и цен, надо совместить кривую совокупного спроса и кривую совокупного предложения.

Равновесие в модели IS-LM показано на рисунке 10.10.

Совместное равновесие на рынках благ и денег достигается в точке пересечения кривых IS и LM (I0, Q0D).

Необходимо отметить, что кривые построены не только для заданного уровня цен P, но и для данных уровней инструментов макроэкономической политики G, T и М. В этом случае существует единственный уровень ставки процента (I0) и спроса (Q0D), при котором товарный и денежный рынки одновременно находятся в равновесии.

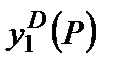

На рисунке 10.11 – а) показано, что происходит с этим равновесием, если повышается уровень цен P при неизменных G, T и М. Кривая IS в этом случае не меняется, так как остаются неизменными основные факторы, определяющие эту кривую (государственные расходы, налоги, ожидаемый доход).

| а) |

| б) |

| I |

| Ставка процента |

| Выпуск |

| LM(P=P1) |

| QD |

| Q2D |

| Q1D |

| IS |

| LM’(P=P2) |

| P |

| Уровеньцен |

| Выпуск |

| P1 |

| QD |

| Q2D |

| Q1D |

| AD |

| P2 |

| В |

| А |

Рисунок 10.11 – Изменение равновесия в модели IS – LM

Кривая LM сдвигается влево и вверх, когда реальное предложение денег M/P уменьшается. Следовательно, равновесие на денежном рынке может быть достигнуто при более высокой процентной ставке и более низком объеме выпуска по сравнению с первоначальной кривой LM. Таким образом, равновесие сдвигается из точки А в точку В. Совокупный спрос падает, а процентная ставка растет.

Используя графический аппарат IS-LM, можно вывести кривую совокупного спроса. Для этого построим график, связывающий равновесный уровень QD со всеми возможными значениями цен. Результат отражен на рисунке 10.11 – б). Повышение уровня цен от Р1 до Р2 снижает реальное предложение денег, что графически соответствует сдвигу кривой LM влево. Снижение предложения денег повышает ставку процента I, что приводит к снижению инвестиций и относительно сокращает чистый экспорт. В итоге объем QD снижается от Q1D до Q2D. Построенная кривая является кривой совокупного спроса. Таким образом, графически кривая совокупного спроса может быть получена с помощью IS-LM анализа при увеличении цен.

Влияние макроэкономической политики на совокупный спрос в закрытой экономике. Модель IS-LM и мультипликатор Кейнса. На совокупный спрос значительное и систематическое влияние может оказывать макроэкономическая политика. Графический аппарат IS-LM как раз позволяет проанализировать влияние различных вариантов макроэкономической политики на совокупный спрос. Посмотрим, как каждое планируемое изменение в политике воздействует на равновесный уровень QD.

В случае существенного увеличения государственных расходов (фискальной экспансии) при данной процентной ставке увеличивается спрос на рынке товаров, что приводит к сдвигу кривой IS вправо, как показано на рисунке 10.12 – а). Величина этого сдвига: денежный мультипликатор 1/(1-c), умноженный на первоначальное увеличение расходов DG.

Если бы на этом все закончилось, то новое равновесие установилось бы в точке В, а совокупный спрос увеличился бы на величину изменения государственных расходов, умноженную на 1/(1-c). Однако, как видно из рисунка 10.12 - а), точка В не может быть новой точкой равновесия, поскольку в этой точке существует избыточный спрос на денежные остатки. Другими словами, при неизменной величине M/P увеличение выпуска происходит одновременно с возрастанием процентных ставок.

В частности, наблюдая увеличение выпуска в точке В, домашние хозяйства попытаются изменить свои «портфели» ценных бумаг в сторону уменьшения количества облигаций и увеличения реальных денежных остатков, необходимых для обеспечения возросшего количества сделок. Однако попытка продажи облигаций для увеличения наличности приводит к падению цен на них и росту процентной ставки. В свою очередь, рост процентной ставки помогает избавиться от избыточного спроса на M/P двумя путями: за счет сокращения спроса домашних хозяйств на деньги и за счет снижения уровня совокупного спроса, достигнутого в точке В.

На самом деле рост ставки процента продолжается до тех пор, пока не исчезнет избыточный спрос на деньги. Это достигается в точке С на рисунке 10.12 – а) – точке пересечения кривых IS’ и LM.

L BQYAAAAABAAEAPMAAACEDQAAAAA= ">

| I |

| I1 |

| В |

| QD |

| Q0D |

| Q1D |

| IS |

| LM |

| С |

| |

| I0 |

| IS` |

| DG(1/1-c) |

| P0 |

| P |

| QD |

| Q0D |

| Q1D |

| QD’ |

| QD |

| б) |

| а) |

Рисунок 10.12 – Влияние макроэкономической политики на совокупный спрос в закрытой экономике.

Как видим, рост G привел к росту совокупного спроса, но на меньшую величину, чем следует из простого мультипликатора Кейнса. Одно из следствий увеличения фискальных расходов проявляется в росте процентных ставок, приводящем к сокращению инвестиций и частного потребления. Это влияние роста процентных ставок на потребление и инвестиции в связи с повышением государственных расходов получило название эффекта вытеснения: увеличение G «вытесняет» частные расходы. Другими словами, эффект вытеснения можно объяснить следующим образом. Если G увеличивается, то совокупные расходы и доход возрастают, что приводит к увеличению потребительских расходов. Увеличение потребления, в свою очередь, увеличивает совокупные расходы и доход, причем с эффектом мультипликатора. Увеличение дохода способствует росту спроса на деньги Md, так как в экономике совершается большее количество сделок. Повышение спроса на деньги при их фиксированном предложении вызывает рост процентной ставки. Повышение процентных ставок снижает уровень инвестиций и чистого экспорта. Если бы не было вытеснения инвестиций и чистого экспорта, то увеличение совокупного спроса из-за приращения госрасходов было бы больше.

Однако, несмотря на снижение частных расходов, совокупный спрос растет из-за увеличившихся процентных ставок. Следовательно, при любом данном уровне цен уровень совокупного спроса QD будет выше в результате фискальной экспансии, поэтому воздействие увеличения государственных расходов может быть изображено как сдвиг вправо кривой совокупного спроса (рисунок 10.12 – б).

Сокращение налоговоказывает такое же воздействие, как увеличение государственных расходов: кривая IS сдвигается вправо.

При исходном уровне цен ставки процента и совокупный спрос увеличиваются, что ведет к сдвигу вправо кривой совокупного спроса.

| I |

| LM` |

| QD |

| IS |

| LM |

| А |

| В |

| P |

| QD |

| QD` |

| QD |

Рисунок 10.13 – Влияние макроэкономической политики на совокупный спрос в закрытой экономике (изменение налогов)

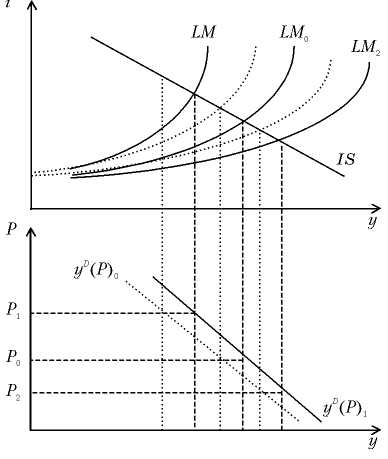

Увеличение предложения денег также влияет на совокупный спрос. Модель IS-LM показывает, что рост М ведет к сдвигу вправо кривой LM. Вследствие этого при данных уровне выпуска и процентной ставке, прежде чем произойдут изменения в политике, возникнет избыточное предложения денег. В ответ домашние хозяйства обратят деньги в облигации, что приведет к росту цен на них и снижению ставки процента. Падение последней, в свою очередь, приведет к росту потребления и инвестиционных расходов, вызвав увеличение совокупного спроса. Если уровень цен при этом не измениться, то новое положение равновесия приведет к понижению ставки процента и увеличению выпуска, что показано сдвигом прямой из точки А в точку В на рисунке 10.13.

В IS-LM анализе встречаются три важных частных случая:

1) если спрос на деньги нечувствителен к изменению ставки процента, т.е. скорость обращения денег постоянна, кривая LM вертикальна, фискальная экспансия не оказывает никакого воздействия на совокупный спрос (рисунок 10.14), но денежная политика чрезвычайно эффективна. Увеличение предложения денег, представленное сдвигом вертикальной кривой LM вправо, оказывает сильное влияние на снижение процентных ставок и повышение QD;

u cmVsc1BLAQItABQABgAIAAAAIQAxWg9NngoAAFGEAAAOAAAAAAAAAAAAAAAAAC4CAABkcnMvZTJv RG9jLnhtbFBLAQItABQABgAIAAAAIQBq1biU3gAAAAYBAAAPAAAAAAAAAAAAAAAAAPgMAABkcnMv ZG93bnJldi54bWxQSwUGAAAAAAQABADzAAAAAw4AAAAA ">

| I |

| I1 |

| QD |

| IS |

| LM |

| I0 |

| IS` |

| I |

| QD |

| Q0D |

| Q1D |

| I0 |

| IS |

| IS` |

| LM |

| I |

| I1 |

| В |

| QD |

| Q0D |

| IS |

| LM |

| |

| I0 |

| IS` |

Рисунок 10.14 – Нечувствителен/чувствительность спроса на деньги

2) если спрос на деньги бесконечно эластичен относительно ставки процента и кривая LM горизонтальна. В этом случае, названном «ликвидной ловушкой», денежная политика не влияет на выпуск, так как увеличение денежной массы не может понизить процентные ставки, тогда как фискальная политика оказывает сильное влияние на совокупный спрос (рисунок 10.14);

3) когда потребление и спрос на инвестиции неэластичны относительно ставки процента, кривая IS вертикальна, фискальная политика оказывает существенное влияние на совокупный спрос, тогда как денежная политика не оказывает на него никакого влияния (рисунок 10.14).

Дата: 2018-11-18, просмотров: 1187.