Понятие инвестиционного проекта

Руководство компании может преследовать различные цели при принятии решения об инвестировании в информационные технологии. Не все эти цели могут быть чисто экономическими или вообще количественно измеримыми. С другой стороны, конечным результатом деятельности компании является получение прибыли, и все предпринимаемые действия, требующие вложения средств, должны пройти проверку с точки зрения того, какую дополнительную отдачу они принесут компании. Поэтому логичным будет рассматривать инвестиции в информационные технологии так же, как в другие активы компании.

Суть инвестирования, с точки зрения инвестора (владельца капитала), заключается в отказе от получения прибыли «сегодня» во имя прибыли «завтра». Операции такого рода аналогичны предоставлению ссуды банком. Соответственно, для принятия решения о долгосрочном вложении капитала необходимо располагать информацией, в той или иной степени подтверждающей два основополагающих предположения:

- вложенные средства должны быть полностью возмещены;

- прибыль, полученная в результате данной операции, должна быть достаточно велика, чтобы компенсировать временный отказ от использования средств, а также риск, возникающий в силу неопределенности конечного результата.

Таким образом, проблема принятия решения об инвестициях состоит в оценке плана предполагаемого развития событий с точки зрения того, насколько содержание плана и вероятные последствия его осуществления соответствуют ожидаемому результату. В самом общем смысле, инвестиционным проектом называется план или программа вложения капитала с целью последующего получения прибыли.

Формы и содержание инвестиционных проектов могут быть самыми разнообразными. Во всех случаях, однако, присутствует временной лаг (задержка) между моментом начала инвестирования и моментом, когда проект начинает приносить прибыль.

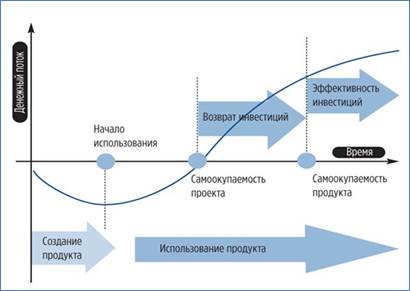

Временной фактор играет ключевую роль в оценке инвестиционного проекта. В этой связи целесообразно представить весь цикл развития проекта в виде графика (см. рис. 4.1).

Рисунок 4.1 – Жизненный цикл инвестиционного проекта

Можно выделить три основные фазы развития проекта: предынвестиционную, инвестиционную и эксплуатационную. Суммарная продолжительность этих стадий составляет срок жизни проекта.

Первая фаза, непосредственно предшествующая основному объему инвестиций, во многих случаях не может быть определена достаточно точно. На этом этапе проект разрабатывается, готовится его технико-экономическое обоснование, проводятся маркетинговые исследования, ведутся переговоры с потенциальными инвесторами и участниками проекта.

Также здесь может осуществляться юридическое оформление проекта (регистрация предприятия, оформление контрактов и т.п.) и проводиться эмиссия акций и других ценных бумаг.

Как правило, в конце предынвестиционной фазы должен быть получен развернутый бизнес-план инвестиционного проекта. Все вышеперечисленные действия, разумеется, требуют не только времени, но и затрат.

Следующий отрезок времени отводится под стадию инвестирования или фазу осуществления. Принципиальное отличие этой фазы развития проекта от предыдущей и последующей фаз состоит, с одной стороны, в том, что начинают предприниматься действия, требующие гораздо больших затрат и носящие уже необратимый характер, а с другой стороны, проект еще не в состоянии обеспечить свое развитие за счет собственных средств.

На данной стадии формируются постоянные активы предприятия. При внедрении инвестиционных проектов, на этой стадии проводится анализ и оптимизация бизнес-процессов, которые должна оптимизировать внедряемая технология.

При внедрении инвестиционных проектов, на этой стадии проводится анализ и оптимизация бизнес-процессов, которые должна оптимизировать внедряемая технология.

С момента ввода в действие внедряемой технологии начинается третья стадия развития инвестиционного проекта – эксплуатационная фаза. Этот период характеризуется началом производства продукции или оказания услуг и соответствующими поступлениями и текущими издержками.

Значительное влияние на общую характеристику проекта будет оказывать продолжительность эксплуатационной фазы. Очевидно, что, чем дальше будет отнесена во времени ее верхняя граница, тем большей будет совокупная величина дохода.

Важно определить тот момент, по достижении которого денежные поступления проекта уже не могут быть непосредственно связаны с первоначальными инвестициями (так называемый «инвестиционный предел»). В случае информационных технологий им будет являться срок полного морального или физического износа.

Общим критерием продолжительности срока жизни проекта или периода использования инвестиций является существенность вызываемых ими денежных доходов с точки зрения инвестора. Так, при проведении банковской экспертизы на предмет предоставления кредита, срок жизни проекта будет совпадать со сроком погашения задолженности и дальнейшая судьба инвестиций ссудодателя уже не будет интересовать.

Как правило, устанавливаемые сроки примерно соответствует сложившемся в данном секторе экономики периодам окупаемости или возвратности долгосрочных вложений. В условиях повышенного инвестиционного риска средняя продолжительность принимаемых к осуществлению проектов, очевидно, будет ниже, чем в стабильной экономической обстановке.

Временная стоимость денежных потоков

Главный недостаток простых методов оценки эффективности инвестиций заключается в игнорировании факта неравноценности одинаковых сумм поступлений или платежей, относящихся к разным периодам времени. Понимание и учет этого факта имеет чрезвычайно важное значение для корректной оценки проектов, связанных с долгосрочным вложением капитала.

Разность в оценке текущих денежных средств и той же их суммы в будущем может быть вызвана:

- негативным воздействием инфляции, в связи с чем происходит уменьшение покупательной способности денег;

- возможностью альтернативного вложения денежных средств и их реинвестирования в будущем (фактор упущенной выгоды);

- ростом риска, связанного с вероятностью невозврата инвестированных средств (чем длительнее срок вложения капитала, тем выше степень риска);

- потребительскими предпочтениями (лучше получить меньше доход в ближайшем периоде, чем ожидать большее, но в отдаленной перспективе).

Проблема адекватной оценки привлекательности проекта, связанного с вложением капитала, заключается в определении того, насколько будущие поступления оправдывают сегодняшние затраты. Поскольку принимать решение приходится «сегодня», все показатели будущей деятельности инвестиционного проекта должны быть откорректированы с учетом снижения ценности (значимости) денежных ресурсов по мере отдаления операций, связанных с их расходованием или получением. Практически корректировка заключается в приведении всех величин, характеризующих финансовую сторону осуществления проекта, в масштаб цен, сопоставимый с имеющимся «сегодня». Операция такого пересчета называется дисконтированием.

Расчет коэффициентов приведения в практике оценки инвестиционных проектов производится на основании ставки сравнения. Смысл этого показателя заключается в измерении темпа снижения ценности денежных ресурсов с течением времени. Соответственно, значения коэффициентов пересчета всегда должны быть меньше единицы.

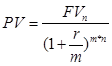

Определение текущей стоимости будущей суммы денежных средств проводится по следующей формуле:

;

;

где FVn– будущая стоимость денежных средств в конце n-го периода инвестирования, тыс. руб.;

PV– текущая стоимость денежных средств, инвестированных в начальный период времени, тыс. руб.;

r – ставка сравнения (дисконтирования), коэф;

п – срок вложения денежных средств, год.

В случае, если интервал рассмотрения проекта меньше года (например, квартал), формула принимает следующий вид:

;

;

где т – количество начислений в году.

Выбор ставки сравнения

От выбора ставки сравнения напрямую зависит значение NPV и, следовательно, положительная или отрицательная оценка уровня доходности проекта. Необходимо четко представлять себе логику выбора ставки и понимать, о чем говорит полученная при этом величина NPV.

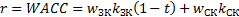

Среди расчетных алгоритмов ставки сравнения наиболее распространенным является расчет средневзвешенной стоимости капитала (WACC – Weighted Average Cost of Capital).

Стоимость капитала определяется как средневзвешенная величина стоимости следующих составляющих:

1. Собственный капитал в виде:

- обыкновенных акций,

- накопленной прибыли за счет деятельности предприятия;

2. Суммы средств, привлеченных за счет продажи привилегированных акций;

3. Заемный капитал в виде:

- долгосрочного банковского кредита,

- выпуска облигаций.

Для предприятий государственной формы собственности и компаний, которые не котируют ценные бумаги на рынке, выделяют две компоненты:

1. Собственный капитал в виде накопленной нераспределенной прибыли.

2. Заемный капитал в виде долгосрочных банковских кредитов.

;

;

где w3K – доля заемного капитала,

kЗК – стоимость заемного капитала (проценты по кредиту);

wСK – доля собственного капитала;

kСК – стоимость собственного капитала;

t – предельная эффективная ставка налога на прибыль.

Стоимость капитала для компании можно определить через отношение ежегодной прибыли предприятия к сумме его собственных средств, накопленных к рассматриваемому году, т.е. через рентабельность собственного капитала.

Показатели эффективности проекта

Методы дисконтирования с наибольшим основанием могут быть отнесены к стандартным методам анализа инвестиционных проектов. В практике оценки используются различные их модификации, однако наибольшее распространение получили расчеты показателей чистой текущей стоимости проекта (NPV) и внутренней нормы прибыли (IRR).

Наконец, отметим, что применение методов дисконтирования чистых потоков денежных средств позволяет более корректно, с учетом фактора времени, определить срок окупаемости проекта (PB).

Период окупаемости

Период окупаемости (Payback period, PP, PB) можно определить по-разному. Это и время, требуемое для покрытия начальных инвестиций за счет чистого денежного потока, генерируемого инвестиционным проектом. Это также продолжительность наименьшего периода, по истечении которого текущий чистый доход в текущих или дефлированных ценах становится и в дальнейшем остается неотрицательным. Его можно назвать и минимальным временным интервалом, за пределами которого интегральный эффект становится и в дальнейшем остается неотрицательным, или периодом, начиная с которого вложения и затраты, связанные с инвестиционным проектом, покрываются суммарными результатами его осуществления.

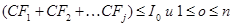

Для расчета периода окупаемости используется следующее соотношение:

;

;

где:

Investments – начальные инвестиции;

CFt – чистый денежный поток периода t.

Показатель РВ рассчитывается путем подбора значения при разных вариантах сроков.

Значения РB: у эффективного проекта РB должен быть меньше длительности проекта.

Срок окупаемости в соответствии с заданием на расчет эффективности может исчисляться либо от базового момента времени, либо от начала осуществления инвестиций, либо от момента ввода в эксплуатацию основных фондов создаваемого предприятия. При оценке эффективности он, как правило, выступает только в качестве ограничения.

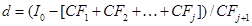

В ходе расчета дисконтированного срока окупаемости оценивается период, за который кумулятивная текущая стоимость чистых денежных потоков достигает величины начальных инвестиционных затрат (I0). Показатель РВ инвестиционного проекта с неравными из года в год денежными потоками можно разложить на целую (j) и дробную ( d ) его составляющие (РВ = j + d ). Целое значение РВ находится последовательным сложением чистых денежных потоков за соответствующие периоды времени до тех пор, пока полученная сумма последний раз будет меньше величины начальных инвестиционных затрат. При этом необходимо соблюдать следующую систему неравенств:

.

.

Дробная часть срока окупаемости определяется по формуле:

.

.

Дисконтированный период окупаемости

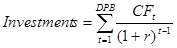

Дисконтированный период окупаемости (discounted payback period, DPB) – это продолжительность наименьшего периода, по истечении которого текущий чистый дисконтированный доход становится и в дальнейшем остается неотрицательным.

Дисконтированный период окупаемости (DPB) рассчитывается аналогично периоду окупаемости (РВ), однако в этом случае чистый денежный поток дисконтируется. Используемое для расчета соотношение выглядит следующим образом:

;

;

где Investments – начальные инвестиции;

CFt – чистая текущая стоимость периода t;

r– ставка дисконтирования.

Этот показатель дает более реалистичную оценку периода окупаемости, чем РВ, при условии корректного выбора ставки дисконтирования. Рассчитывается путем подбора значения при разных вариантах сроков.

При расчете дисконтированного срока окупаемости (DPB) процедура не меняется, но вместо обычных денежных потоков CF берутся дисконтированные денежные потоки DCF.

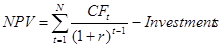

Чистая текущая стоимость

Чистая текущая стоимость (net present value, NPV) – это:

- сумма текущих эффектов за весь расчетный период, приведенная к начальному шагу;

- превышение интегральных результатов над интегральными затратами;

- абсолютная величина дохода от реализации проекта с учетом ожидаемого изменения стоимости денег и зависит от нормы дисконта.

Чистая текущая стоимость, NPV (net present value) определяется по формуле:

;

;

где Investments – начальные инвестиции;

CFt – чистый денежный поток периода t ;

N – длительность проекта в периодах;

r– ставка дисконтирования.

Значения NPV:

- для эффективного проекта показатель NPV должен быть неотрицательным;

- чем больше NPV, тем эффективнее проект;

- при сравнении альтернативных проектов предпочтение следует отдать проекту с большим значением NPV (при условии, что он положителен).

Основные блоки информации для оценки проекта

Информация, необходимая для расчета коммерческой эффективности проекта, включает четыре основных блока. К ним относятся:

- доходы проекта;

- текущие затраты проекта;

- инвестиционные затраты проекта;

- источники и условия финансирования проекта.

Рассмотрим подробнее структуру исходной информации, используемой для оценки инвестиционных проектов.

Особенности определения доходов для различных типов ИТ-проектов

Первый блок форм подготовки исходных данных – «Доходы проекта» - представлен таблицей, отражающей состав и объем доходов по всем основным статьям инвестиционного проекта.

Само понятие «доходы проекта» не всегда настолько очевидно, как это кажется на первый взгляд. Можно выделить три вида информационных технологий по их влиянию на финансовый результат компании. К ним относятся:

- информационные технологии, разрабатываемые для продажи;

- информационные технологии, оптимизирующие деятельности предприятия и снижающие затраты;

- информационные технологии, повышающие общую эффективность и конкурентоспособность компании.

Определить доходы от проекта для информационных технологий первого типа можно наиболее точно. Он определяется тиражом реализуемого программного обеспечения и ценой одной копии.

Эффект по второй группе информационных систем связан с экономией по отдельным статьям затрат. При внедрении таких информационных продуктов, как бухгалтерские комплексы, программы управления складскими запасами, ERP-системы статьями получения эффекта могут быть следующие:

- уменьшение фонда оплаты труда за счет автоматизации;

- уменьшение среднего уровня товарных запасов;

- снижение величины дебиторской задолженности;

- уменьшение времени закупки сырья и материалов и отгрузки продукции;

- ускорение оборачиваемости оборотных активов;

- снижение процента брака и пр.

При внедрении технологий третьего типа – Интернет-сайтов, Интернет-магазинов, программ финансового и маркетингового анализа, CRM-программ – эффект от внедрения может быть связан со следующими статьями:

- повышение качества принимаемых управленческих решений (снижение риска принятия ошибочных решений);

- привлечение большего количества потенциальных клиентов;

- повышение уровня удовлетворенности и лояльности существующих клиентов;

- повышение прибыльности каждого клиента;

- повышение уровня контроля за материальными, финансовыми и человеческими ресурсами и пр.

Очевидно, что определить точное числовое значение для показателей второй и особенно третьей группы гораздо сложнее, чем для показателей первой. Поэтому, если есть такая возможность, лучше учитывать только те статьи эффекта, данные по которым будут наиболее достоверными. Если такой возможности нет, можно использовать вероятностный подход, или же оценить эффект экспертным путем.

Для корректного учета доходов проекта необходимо учитывать следующие моменты.

1. К результатам проекта нужно относить только прирост анализируемого показателя по сравнению с базовым значением, а не весь показатель. Это особенно важно при рассмотрении проектов, связанных с экономией затрат. Результат в этом случае должен быть рассчитан по формуле:

Экономия затрат = Затраты до внедрения системы –

– Затраты после внедрения системы.

Пример. Годовая себестоимость ведения бухгалтерии вручную составляла 100 тыс. руб. После внедрения бухгалтерской программы годовые расходы составляют 45 тыс. руб. Тогда экономия затрат в результате реализации проекта составляет 100000 – 45000 = 55000 руб.

2. При определении доходов проекта необходимо использовать показатель прироста прибыли, а не выручки от реализации. Имея данные по приросту выручки, прибыль можно определить, используя коэффициент рентабельности продаж:

Рпродаж = Прибыль от реализации/ Выручка от реализации

Пример. В результате разработки и внедрения сайта компании среднее число сделок в месяц увеличилось с 80 до 100. Средняя величина сделки составляет 5000 руб., показатель рентабельности продаж компании – 25%. Тогда доход от внедрения сайта составит: (100-80)*5000*25% = 25000 руб.

Особенности определения текущих затрат для различных типов ИТ-проектов

Блок «Текущие затраты» должен содержать данные о расходах, связанных с использованием созданного информационного продукта в течение всего периода его эксплуатации. Состав этих расходов достаточно постоянен для всех видов информационных продуктов.

1. Затраты на содержание и обслуживание информационного продукта. В зависимости от способа создания, информационный продукт может обслуживаться собственными силами организации, либо с привлечением услуг разработчика.

В первом случае для обслуживания принимаются на работу новые специалисты или расширяются полномочия уже принятых. Затраты будут включать заработную плату новых специалистов или дополнительную заработную плату уже работающих, а также Единый социальный налог на эту величину.

Если обслуживанием информационного продукта занимается разработчик (например, дизайнерская студия занимается поддержкой созданного сайта), он сам определяет размер ежемесячных платежей. Некоторые разработчики также продают свои программные продукты на условиях права использования, которое необходимо периодически продлять за дополнительную плату.

2. Затраты на техническое обслуживание информационного продукта. Помимо собственно информационного продукта, проект внедрения может включать приобретение или модернизацию компьютерного, сетевого или других видов оборудования. По приобретаемому оборудованию необходимо учитывать затраты по обслуживанию, ремонту и обновлению.

Особенности определения инвестиционных затрат для различных типов ИТ-проектов

Блок «Инвестиционные затраты» должен содержать в том или ином виде смету затрат на разработку (приобретение) программного продукта и его внедрение на предприятии.

В случае внедрения информационных технологий возможны два принципиальных варианта, включающих приобретение готовых решений и разработку программных средств и информационных технологий собственными силами организации.

В зависимости от выбранного варианта трудозатраты при разработке (покупке) и внедрении информационного продукта могут включать следующие основные блоки:

В зависимости от выбранного варианта трудозатраты при разработке (покупке) и внедрении информационного продукта могут включать следующие основные блоки:

1. Разработка стратегии автоматизации. Данный этап включает определение целей, задач и способа автоматизации, выявление ограничений. Данный этап особенно важен для крупных предприятий для обеспечения системного подхода к автоматизации.

2. Обследование предприятия и формирование технического задания. Очевидно, что разработка или приобретение программного продукта не может быть произведена без оценки его необходимости и определения требований к его возможностям. При разработке собственными средствами, как правило, разрабатывается подробное техническое задание (ТЗ), которое является основным документом для разработчиков. Стоимость данного этапа целесообразно оценивать через затраченные человеко-часы.

3. Реинжиниринг бизнес-процессов. Практика давно доказала, что автоматизация некорректных, устаревших бизнес-процессов ведет не к улучшению показателей предприятия, а к обострению его проблем. Поэтому на сегодняшний день внедрение информационных технологий это на 80% построение новой эффективной схемы работы и на 20% – применение адекватных в новых условиях инструментов. Не вдаваясь в детали, затраты по проведению реинжиниринга можно оценить как стоимость труда специалистов, как правило, привлеченных консультантов.

4.1. Разработка информационного продукта. В этом блоке необходимо четко разграничить трудозатраты на разработку информационного продукта и прочие, связанные с текущей деятельностью организации. Например, если разработка программного продукта поручена отделу АСУ, учитывать весь фонд оплаты труда отдела за период разработки как инвестиционные затраты – недопустимо, так как отдел параллельно занимается и решением текущих вопросов.

4.2. Выбор инструментального средства. В случае, когда компания решает приобрести «коробочный» продукт, перед ней стоит задача выбора программного продукта, оптимально подходящего по совокупности критериев – цене, качеству, функциональности, интегрируемости и пр. Данный этап может включать анализ материалов конкурирующих компаний, использование демо-версий, консультации с разработчиками.

5. Внедрение информационного продукта. Не все готовые решения могут быть внедрены в деятельность компании собственными силами. Часто необходима сложная установка и настройка, которая может быть выполнена только специалистами компании-продавца. То же относится и к разрабатываемым программным продуктам. Внедрение нового программного продукта это определенный стресс для организации, так как требуется оперативное изменение информационных потоков и функций персонала.

Необходимо понимать, что стоимость внедрения может быть сопоставимой со стоимостью исходного продукта. Кроме того, длительность внедрения может составлять несколько месяцев, что отодвигает момент получения отдачи от внедряемых информационных технологий.

6. Обучение персонала. Это необходимый этап, так как для максимальной эффективного и быстрого внедрения информационных технологий необходимо, чтобы персонал предприятия был полностью ознакомлен с возможностями и особенностями новой системы. Стоимость этапа рассчитывается в зависимости от количества обучаемых работников и стоимости обучения. В случае длительного обучения необходимо также учесть затраты, связанные с отвлечением сотрудника от производства.

В случае приобретения готового («коробочного») продукта необходимо рассчитать его стоимость. Стоимость определяется либо в виде общей суммы (например, разработка Интернет-сайта) либо как произведение количества приобретаемых копий на цену одной копии. Здесь необходимо учесть, что цена одной копии может сильно меняться в зависимости количества приобретаемых копий.

Помимо трудозатрат в величину инвестиционных расходов может включаться стоимость вспомогательного оборудования и программных средств. В зависимости от масштабов и частоты, с которой компания разрабатывает собственные программные продукты, она может иметь или не иметь соответствующие инструменты разработки (средства программирования, СУБД, дополнительные серверы, сетевое оборудование и пр.). Если необходимость в таких инструментах возникла, они должны быть учтены в инвестиционных затратах проекта.

В некоторых случаях при внедрении новых информационных технологий требуется совершенствование технической базы (прокладка сети, приобретение новых серверов, повышение параметров рабочих станций). Эти затраты также должны быть учтены при итоговой оценке эффективности проекта.

Эти затраты отражаются в итоговой смете инвестиционных затрат по строке накладные расходы. В случае неопределенности их величины накладные расходы можно в размере 40-50% от величины трудозатрат.

Глоссарий

Амортизация, обесценение, износ (англ. Depreciation; Amortization):

в широком смысле – бухгалтерская и налоговая концепции, используемые для оценки потери величины стоимости активов с течением времени;

в узком смысле – списание балансовой стоимости основных фондов.

Внутренняя норма доходности (ВНД) (англ. Internal Rate of Return, IRR) – это процентная ставка, при которой чистая приведённая стоимость (NPV) равна 0.

Дисконт – разница между заданной стоимостью в будущем и ее современной величиной.

Дисконтированный денежный поток – будущая стоимость ожидаемых денежных поступлений и выплат на конкретную дату.

Инвестиции – денежные средства, имущественные и интеллектуальные ценности, направляемые на создание новых компаний, расширение, реконструкцию и техническое перевооружение действующих, приобретение недвижимости, ценных бумаг и других активов с целью получения прибыли и иного положительного эффекта.

Инвестиционный проект – это последовательность действий, связанных с обоснованием объемов и порядка вложения средств, их реальным вложением, введением мощностей в действие, текущей оценкой целесообразности проекта и итоговой оценкой результативности проекта по его завершении.

Период окупаемости (срок окупаемости) (англ. Payback Period, PP, PB) – период времени, необходимый для того, чтобы доходы, генерируемые инвестициями, покрыли затраты на инвестиции.

Проект – уникальный процесс, предполагающий координированное выполнение взаимосвязанных действий для достижения определенных целей в условиях временных и ресурсных ограничений.

Риск:

в широком смысле – возможность появления обстоятельств, обусловливающих неуверенность или невозможность получения ожидаемых результатов от реализации поставленной цели, нанесение материального ущерба, опасность валютных потерь;

в узком смысле – поддающаяся измерению вероятность понести убытки или упустить выгоду.

Средневзвешенная стоимость капитала (англ. Weighted Average Cost of Capital, WACC) – методика расчета стоимости капитала как среднего значения цен каждого источника; показывает относительный уровень общей суммы расходов по обеспечению каждого источника финансирования.

Ставка сравнения (дисконтирования) – процентная ставка, используемая для перерасчёта будущих потоков доходов в единую величину текущей стоимости.

Чистая текущая стоимость (чистая приведенная стоимость, чистый дисконтированный доход, ЧДД ) (англ. Net Present Value, NPV) – это сумма дисконтированных значений потока платежей, приведённых к сегодняшнему дню. Показатель NPV представляет собой разницу между всеми денежными притоками и оттоками, приведёнными к текущему моменту времени (моменту оценки инвестиционного проекта).

Вопросы для самоконтроля

1. Дайте определение инвестиций, инвестирования, инвестиционного проекта.

2. Расскажите о фазах инвестиционного проекта. Какие денежные потоки возникают на разных фазах?

3. Расскажите о концепции временной стоимости денежных средств.

4. Дайте характеристику различным способам выбора ставки сравнения проекта.

5. Опишите методику расчета и использования показателя срока окупаемости.

6. Опишите методику расчета и использования показателя чистой текущей стоимости.

7. Расскажите об особенностях определения доходов для различных типов ИТ-проектов.

8. Расскажите об особенностях определения инвестиционных затрат для различных типов ИТ-проектов.

9. Расскажите об особенностях определения текущих затрат для различных типов ИТ-проектов.

Тестовые задания

1. На инвестиционной стадии проекта проводятся следующие виды работ:

а) обучение персонала

б) маркетинговые исследования

в) пуско-наладочные работы

г) эмиссия ценных бумаг

2. При определении длительности эксплуатационной фазы проекта необходимо ориентироваться на следующие показатели:

а) срок возврата кредита

б) срок полного морального и физического износа основного оборудования

в) срок действия лицензий

г) жизненный цикл выпускаемой продукции

3. Основными блоками данных, представленными в проекте, являются:

а) доходы проекта

б) текущие затраты проекта

в) инвестиционные затраты проекта

г) показатели эффективности проекта

4. Стоимость денежных средств со временем:

а) не изменяется

б) растет

в) падает

г) может расти или падать

5. Изменение стоимости денег во времени определяется следующими факторами:

а) негативным воздействием инфляции, в связи с чем происходит уменьшение покупательной способности денег

б) возможностью альтернативного вложения денежных средств и их реинвестирования в будущем (фактор упущенной выгоды)

в) ростом риска, связанного с вероятностью невозврата инвестированных средств (чем длительнее срок вложения капитала, тем выше степень риска)

г) относительными колебаниями курсов мировых валют

6. Будущая стоимость вложенных денежных средств зависит от следующих факторов:

а) темпа прироста денежных средств

б) количества лет, на которые происходит вложение

в) риска, связанного с вложением средств

г) текущей стоимости денежных средств

7. Методика средневзвешенной стоимости капитала учитывает следующие факторы:

а) долю собственных и заемных источников в структуре капитала

б) стоимость использования собственных и заемных источников

в) уровень инфляции

г) предельную эффективную ставку по налогу на прибыль

8. Чистая текущая стоимость это:

а) разница между общей суммой дисконтированных денежных потоков и величиной первоначальных инвестиционных затрат

б) минимальная величина рентабельности, при которой вложенные средства окупятся за планируемый срок реализации проекта

в) продолжительность времени, необходимого для возмещения инвестиционных затрат из чистых денежных потоков

г) отношение текущей стоимости денежных потоков, к величине первоначальных инвестиционных затрат

9. Показатель внутренней нормы рентабельности рассчитывается:

а) в рублях

б) в процентах

в) в годах

г) в форме коэффициента

10. Условие оценки проекта по индексу доходности:

а) проект может быть принят, если индекс доходности больше 1

б) проект может быть принят, если индекс доходности больше 0

в) проект может быть принят, если индекс доходности больше значения, установленного инвестором

г) проект может быть принят, если индекс доходности меньше 0

Дата: 2018-12-21, просмотров: 600.