Показники визначення ефекту

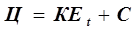

1) У першому наближенні при недостатній інформації про кон’юнктуру цін, динаміку витрат та результатів ефекту виробника розраховується на основі показника інтернаціональної вартості - Ц. Він являє собою розвиток відомого показника приведених витрат, 3. Його величина розраховується за формулою:

, (1.1.1)

, (1.1.1)

де К - капіталовкладення при проведенні інвестиційних, інноваційних процесів, грн; С - поточні витрати (собівартість продукції) при виконанні вказаних заходів, грн; Е t - коефіцієнт дисконтування (урахування фактору часу), відносні одиниці (в. о.).

У сучасних умовах він є не тільки інструментом сумарності зваженості результатів та витрат у часі, але і враховує ще наслідки інфляційних процесів, а також ризик від можливих неповернень одночасних витрат із причини невдалих нововведень, неплатоспроможності однієї зі сторін та інших факторів. Витрати та результати за величиною Еt можуть приводитись як на початок так і на кінець періоду, що розглядається.

Згідно з рекомендацією Британського інвестиційного банку «Вега Інтернешнл Капітал», попередня величина Е t на сучасному етапі в Україні при оцінюванні проектів може бути прийнятою в діапазоні 0,15 - 0,20. Вона буде уточнюватись у міру проведення спеціальних досліджень.

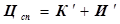

Для визначення доцільності вибору, продукції споживачем використовується показник ціни споживання Цсп. Він вбирає в себе витрати покупця на придбання товару за термін його служби, в т. ч. на страхові внески, навчання персоналу та ін. К', а також на використання товару за той же період И', в т. ч. на податкові платежі та ін., тобто

(1.1.2)

(1.1.2)

де - знак ' показує, що вказані витрати приймаються за термін служби нововведень.

Цей показник, як і інтернаціональна вартість, є розрахунковою, а не реальною величиною. Він характеризує припустимі межі ціни при придбанні товару, націленість на необхідність зниження ціни споживання порівняно з виробом, який замінюється.

У зв’язку з цим з метою досягнення вигідності виробництва та придбання нововведень повинні дотримуватись нерівності:

для виробника - Цпрн > Цн(Зн),

для споживача - Цпрн < Цптб,

де Цпрн, Цн(Зн) - відповідно ціна продажу та інтернаціональна вартість (ціна виробництва) нового виробу, грн; Цптб— ціна споживання базового виробу, грн.

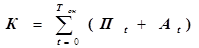

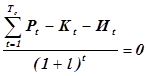

2) Використовується також показник терміну окупності інвестицій, Ток. У міжнародній практиці він являє період відшкодування (повернення) інвестиційних витрат за рахунок чистих надходжень у роках. У розрахунках, окрім часу використання виробу споживачем, враховують термін будівництва об’єкту, освоєння потужностей та нововведень, величина Ток розраховується шляхом послідовних підстановок результатів та витрат за роками ЖЦВ за формулою:

(1.1.3)

(1.1.3)

де К – повна сума інвестицій у об’єкт, грн; П t – чистий прибуток у році t , грн; А t — амортизаційні відрахування на реновацію у році t , грн; П t + А t — чисті надходження у t-ому році, грн.

Переваги використання такого показника полягають у його простоті. Недоліком є те, що в ньому не враховується динаміка витрат та результатів після того, коли проект окупився. Відповідно може мати місце переоцінювання досягнення позитивних результатів у перші роки використання інновацій, інвестицій, які можуть не принести більшого сумарного ефекту порівняно з варіантом, який забезпечує стабільний прибуток на весь період його функціонування. У цьому зв’язку показник Ток використовується як обмеження при виборі варіантів із тим, щоб фактична величина Ток не перевищувала його нормативного значення.

Цей метод оцінює не прибутковість, а ліквідність проекту. Тому він застосовується ще у банківських розрахунках, коли встановлюється чіткий термін повернення кредиту.

3) Рентабельність (проста норма прибутку), R . Розраховується як відношення прибутку нормального року експлуатації об’єкту до повної суми інвестицій, включаючи передвиробничі витрати

(1.1.4)

(1.1.4)

Рекомендована норма прибутку для різних видів капіталовкладень наведена у табл. 1.1.1.

Така класифікація дозволяє визначити основні напрями інвестиційної політики. Причому, чим вище клас інвестицій, тим більше ризику в досягненні позитивних результатів. У цьому зв’язку потрібна норма прибутку від капіталовкладень збільшується.

У практичних розрахунках віддається перевага показнику норми прибутку, якщо ставиться вимога забезпечення максимальної прибутковості проекту. До переваг цього показника відноситься простота його розрахунку. Однак показник простої норми прибутку має суттєві недоліки. Один із них полягає в тому, що важко визначити рік, за яким результати господарської діяльності досить повно характеризують поведінку об’єкту за увесь час його функціонування. Інший недолік - у тому, що доходність господарських ланок на різних фазах їх діяльності неоднакова в зв’язку зі зміненням цін, ставки позичкового відсотку та інших параметрів, що впливають на величину прибутку. Змінюється також відношення доходу до зв’язаного у цьому році капіталу. Тому вказаний показник має обмежене застосування.

Таблиця 1.1.1 - Норма прибутку для різних видів капіталовкладень

| № пор. | Склад капіталовкладень за видами | Норма прибутку, котру повинні забезпечити капіталовкладення, % |

| 1 | Зв’язані з підвищенням техніки безпеки, екологічними факторами, виданням ряду нових законодавчих актів | Вимоги відсутні |

| 2 | Направлені на забезпечення репутації фірми, збереження становища на ринку | 6 % |

| 3 | Направлені на підвищення рівня використання основних фондів, безперевності виробництва, підвищення його технічного рівня, продуктивності | 12 % |

| 4 | Які мають мету зниження витрат | 15 % |

| 5 | Направлені на розширення сфер діяльності | 20 % |

| 6 | Направлені на завоювання нових ринків, створення принципово нових продуктів, технології | 25 % |

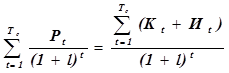

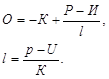

4) Внутрішня норма дохідності, l . Являє собою відсоток, за яким сума доходів за час функціонування об’єкту дорівнюватиме сумі інвестицій та поточних витрат. Або це норма дисконтування, коли величина чистого продукту, зведеного до початкового року витрат, перетворюється на нуль, тобто:

(1.1.5)

(1.1.5)

або:  (1.1.6)

(1.1.6)

де Р t , К t , И t — відповідно виторг від продажу, капіталовкладення, поточні витрати у t-тому році ЖЦВ, грн; Т с - термін служби інновацій, інвестицій, роки.

Варіант визнається ефективним, якщо l ф>= l н, де l ф і l н відповідно фактична та нормативна величина внутрішньої норми дохідності (ВНД), в.о. При порівнянні варіантів кращим визнається той, у якого величина l -максимальна. Перевагою вказаного показника у порівнянні з нормою прибутку є та обставина, коли вказана величина являє собою узагальнююче (середнє значення рентабельності) з урахуванням результатів та витрат заходу НТП, що аналізується, за час його використання та розподілених у часі. Тому вказаний показник знайшов широке застосування у міжнародній практиці. Найбільшою мірою він застосовується при наявності обмеженого капіталу, коли потрібно визначити найбільш вигідні напрями його застосування.

Якщо інвестиції здійснюються у році t=0, а результати та витрати протягом терміну служби не змінюються, то визначення величини l спрощується. Після відповідних перетворень рівняння набирає вигляду:

(1.1.7)

(1.1.7)

Дата: 2018-12-21, просмотров: 744.