Финансовая устойчивость в долгосрочном плане характеризуется, следовательно, соотношением собственных и заемных средств.

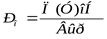

Коэффициент отношения заемных и собственных средств (финансовый рычаг) - чем больше коэффициент превышает 1, тем больше зависимость предприятия от заемных средств. Допустимый уровень часто определяется условиями работы каждого предприятия, в первую очередь, скоростью оборота оборотных средств. Поэтому дополнительно необходимо определить скорость оборота материальных оборотных средств и дебиторской задолженности за анализируемый период. Если дебиторская задолженность оборачивается быстрее оборотных средств, что означает довольно высокую интенсивность поступления на предприятие денежных средств, т.е. в итоге - увеличение собственных средств. Поэтому при высокой оборачиваемости материальных оборотных средств и еще более высокой оборачиваемости дебиторской задолженности коэффициент соотношения собственных и заемных средств может намного превышать 1. Рассчитывается по формуле (12).

, (12)

, (12)

где:

КП - краткосрочные пассивы;

ДП - долгосрочные пассивы;

СК - собственный капитал.

Однако этот показатель дает лишь общую оценку устойчивости. Поэтому в мировой и отечественной учетно-аналитической практике разработана система показателей.

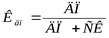

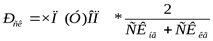

Коэффициент концентрации собственного капитала рассчитывается по формуле (13).

, (13)

, (13)

где:

Ккск - Коэффициент концентрации собственного капитала;

СК - собственный капитал;

ВБ - валюта баланса.

Характеризует долю владельцев предприятия в общей сумме средств, авансированных в его деятельность. Чем выше значение этого коэффициента, тем более финансово устойчиво, стабильно и независимо от внешних кредитов предприятие. Дополнением к этому показателю является коэффициент концентрации привлеченного (заемного) капитала –их сумма равна 1 (или 100%).

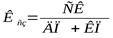

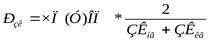

Коэффициент концентрации заемного капитала рассчитывается по формуле (14).

, (14)

, (14)

где:

Ккзк - Коэффициент концентрации заемного капитала;

ЗК- заемный капитал (долгосрочые и краткосрочные обязательства предприятия);

ВБ - валюта баланса

Коэффициент финансовой зависимости предприятия означает насколько активы предприятия финансируются за счет заемных средств.

Слишком большая доля заемных средств снижает платежеспособность предприятия, подрывает его финансовую устойчивость и соответственно снижает доверие к нему контрагентов и уменьшает вероятность получения кредита.

Однако, и слишком большая доля собственных средств также невыгодна предприятию, так как если рентабельность активов предприятия превышает стоимость источников заемных средств, то за недостатком собственных средств, выгодно взять кредит.

Поэтому каждому предприятию, в зависимости от сферы деятельности и поставленных на данный момент задач необходимо установить для себя нормативное значение коэффициента.

Коэффициент финансовой зависимости рассчитывается по следующей формуле (15):

, (15)

, (15)

где:

Кфз - Коэффициент финансовой зависимости;

СК - собственный капитал;

ВБ - валюта баланса.

Является обратным к коэффициенту концентрации собственного капитала. Рост этого показателя в динамике означает увеличение доли заемных средств в финансировании предприятия. Если его значение снижается до единицы (или 100%), это означает, что владельцы полностью финансируют свое предприятие.

Коэффициент маневренности характеризует какая доля источников собственных средств находится в мобильной форме и равен отношению разности между суммой всех источников собственных средств и стоимостью внеоборотных активов к сумме всех источников собственных средств и долгосрочных кредитов и займов.

Рекомендуемое значение - 0,5 и выше.

Зависит от характера деятельности предприятия: в фондоемких производствах его нормальный уровень должен быть ниже, чем в материалоемких.

Коэффициент маневренности собственного капитала рассчитывается по следующей формуле (16):

, (16)

, (16)

где:

Кмск - коэффициент маневренности собственного капитала;

СОС - собственные оборотные средства;

СК - собственный капитал.

Значение этого показателя можно ощутимо варьировать в зависимости от структуры капитала и отраслевой принадлежности предприятия.

Коэффициент структуры долгосрочных вложений. Логика расчета этого показателя основана на предположении, что долгосрочные ссуды и займы используются для финансирования основных средств и других капитальных вложений. Коэффициент показывает, какая часть основных средств и прочих внеоборотных активов профинансирована внешними инвесторами.

Низкое его значение этого коэффициента может свидетельствовать о невозможности привлечения долгосрочных кредитов и займов, а слишком высокое либо о возможности предоставления надежных залогов или финансовых поручительств, либо о сильной зависимости от сторонних инвесторов.

Коэффициент структуры долгосрочных вложений рассчитывается по следующей формуле(17):

, (17)

, (17)

где:

Ксдв - коэффициент структуры долгосрочных вложений;

ДП - долгосрочные пассивы;

ВОА - внеоборотные активы предприятия.

Коэффициент долгосрочно привлеченных заемных средств определяется как отношение долгосрочных кредитов и заемных средств к сумме источников собственных средств и долгосрочных кредитов и займов.

Коэффициент долгосрочного привлечения заемных средств показывает, какая часть в источниках формирования внеоборотных активов на отчетную дату приходится на собственный капитал, а какая на долгосрочные заемные средства. Особо высокое значение этого показателя свидетельствует о сильной зависимости от привлеченного капитала, о необходимости выплачивать в перспективе значительные суммы денежных средств в виде процентов за пользование кредитами и т. п.

Коэффициент долгосрочного привлечения заемных средств рассчитывается по следующей формуле (18):

, (18)

, (18)

где:

Кдп - коэффициент долгосрочного привлечения заемных средств;

ДП - долгосрочные пассивы;

СК - собственный капитал предприятия.

Характеризует структуру капитала. Рост этого показателя в динамике -негативная тенденция, означающая, что предприятие все сильнее и сильнее зависит от внешних инвесторов.

Коэффициент отношения собственных и заемных средств - коэффициент, обратный коэффициенту соотношения заемных и собственных средств. Рассчитывается по формуле (19).

, (19)

, (19)

где:

Ксз - коэффициент отношения собственных и заемных средств;

ДП - долгосрочные пассивы;

СК - собственный капитал предприятия;

КП – краткосрочные пассивы.

Как и некоторые из вышеприведенных показателей, этот коэффициент дает наиболее общую оценку финансовой устойчивости предприятия. Он имеет довольно простую интерпретацию: его значение, например, равное 0,178, означает, что на каждый рубль собственных средств, вложенных в активы предприятия, приходится 17,8 коп. заемных средств. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов, т.е. о некотором снижении финансовой устойчивости, и наоборот.

Не существует каких-то единых нормативных критериев для рассмотренных показателей. Они зависят от многих факторов: отраслевой принадлежности предприятия, принципов кредитования, сложившейся структуры источников средств, оборачиваемости оборотных средств, репутации предприятия и др. Поэтому приемлемость значений этих коэффициентов, оценка их динамики и направлений изменения могут быть установлены только в результате сопоставления по группам.

Оценка деловой активности

Оценка деловой активности направлена на анализ результатов и эффективность текущей основной производственной деятельности.

Оценка деловой активности на качественном уровне может быть получена в результате сравнения деятельности данного предприятия и родственных по сфере приложения капитала предприятий. Такими качественными (или неформализуемыми) критериями являются: широта рынков сбыта продукции; наличие на экспорт; репутация предприятия, выражающаяся, в частности, в известности клиентов, пользующихся услугами предприятия, и др. Количественная оценка делается по двум направлениям:

-степень выполнения плана (установленного вышестоящей организацией или самостоятельно) по основным показателям, обеспечение заданных темпов их роста;

- уровень эффективности использования ресурсов предприятия.

Для реализации первого направления анализа целесообразно также учитывать сравнительную динамику основных показателей. В частности, оптимально следующее их соотношение:

Тпб > Тр >Так >100%,

где

Тпб, Тр, Так -соответственно темп изменения прибыли, реализации, авансированного капитала.

Эта зависимость означает что: а) экономический потенциал предприятия возрастает; б) по сравнению с увеличением экономического потенциала объем реализации возрастает более высокими темпами, т.е. ресурсы предприятия используются более эффективно; в) прибыль возрастает опережающими темпами, что свидетельствует, как правило, об относительном снижении издержек производства и обращения.

Однако возможны и отклонения от этой идеальной зависимости, причем не всегда их следует рассматривать как негативные, такими причинами являются: освоение новых перспектив направления приложения капитала, реконструкция и модернизация действующих производств и т.п. Эта деятельность всегда сопряжена со значительными вложениями финансовых ресурсов, которые по большей части не дают быстрой выгоды, но в перспективе могут полностью окупиться.

Для реализации второго направления могут быть рассчитаны различные показатели, характеризующие эффективность использования, материальных, трудовых и финансовых ресурсов. Основные из них -выработка, фондоотдача, оборачиваемость производственных запасов, продолжительность операционного цикла, оборачиваемость авансированного капитала.

При анализе оборачиваемости оборотных средств особое внимание должно уделяться производственным запасам и дебиторской задолженности. Чем меньше омертвляются финансовые ресурсы в этих активах, тем более эффективно они используются, быстрее оборачиваются, приносят предприятию все новые и новые прибыли.

Оборачиваемость оценивают, сопоставляя показатели средних остатков оборотных активов и оборотов за анализируемый период. Оборотами при оценке и анализе оборачиваемости являются:

для производственных запасов – затраты на производство реализованной продукции;

для дебиторской задолженности – реализация продукции по безналичному расчету (поскольку этот показатель не отражается в отчетности и может быть выявлен по данным бухгалтерского учета, на практике его нередко заменяют показателем выручки от реализации).

Дадим экономическую интерпретацию показателей оборачиваемости:

- оборачиваемость в оборотах указывает среднее число оборотов средств, вложенных в активы данного вида, в анализируемый период;

- оборачиваемость в днях указывает продолжительность (в днях) одного оборота средств, вложенных в активы данного вида.

Обобщенной характеристикой продолжительности омертвления финансовых ресурсов в текущих активах является показатель продолжительности операционного цикла, т.е. того, сколько дней в среднем проходит с момента вложения денежных средств в текущую производственную деятельность до момента возврата их в виде выручки на расчетный счет. Этот показатель в значительной степени зависит от характера производственной деятельности; его снижение -одна из основных внутрихозяйственных задач предприятия. Показатели эффективности использования отдельных видов ресурсов обобщаются в показателях оборота собственного капитала и оборачиваемости основного капитала, характеризующих соответственно отдачу вложенных в предприятие: а) средств собственника; б) всех средств, включая привлеченные. Различие между этими коэффициентами обусловлено степенью привлечения заемных средств для финансирования производственной деятельности.

К обобщающим показателям оценки эффективности использования ресурсов предприятия и динамичности его развития относятся показатель ресурсоотдачи и коэффициент устойчивости экономического роста.

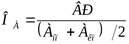

Оборачиваемость активов (ресурсоотдача) рассчитывается по формуле (20).

, (20)

, (20)

где:

ОА- оборачиваемость активов;

ВР - выручка от реализации за расчетный период;

Анп, Акп - величина активов на начало и конец периода.

Этот показатель можно интерпретировать двояко. С одной стороны, оборачиваемость активов отражает, сколько раз за период оборачивается капитал, вложенный в активы предприятия, т. е. оценивает интенсивность использования всех активов независимо от источников их образования. С другой стороны, ресурсоотдача показывает, сколько рублей выручки предприятие имеет с рубля, вложенного в активы. Рост данного показателя говорит о повышении эффективности их использования и рассматривается как благоприятная тенденция.

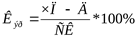

Коэффициент устойчивости экономического роста рассчитывается по формуле (21):

, (21)

, (21)

где:

Кэр - коэффициент устойчивости экономического роста;

ЧП - чистая прибыль (прибыль, доступная к распределению среди акционеров);

Д - дивиденды, выплачиваемые акционерам;

СК - собственный капитал.

Собственный капитал акционерной компании может увеличиваться либо за счет дополнительного выпуска акций, либо за счет реинвестирования полученной прибыли. Таким образом, коэффициент  показывает, какими темпами в среднем увеличивается собственный капитал за счет финансово-хозяйственной деятельности, а не за счет привлечения дополнительного акционерного капитала.

показывает, какими темпами в среднем увеличивается собственный капитал за счет финансово-хозяйственной деятельности, а не за счет привлечения дополнительного акционерного капитала.

Следовательно, показатель дает возможность оценить, какими в среднем темпами может развиваться предприятие в дальнейшем, не меняя уже сложившееся соотношение между различными источниками финансирования, фондоотдачей, рентабельностью производства, дивидендной политикой и т. п.

Оценка рентабельности.

Общая рентабельность, % - определяется как отношение прибыли до налогообложения к выручке от реализации продукции. Рассчитывается по формуле (22).

, (22)

, (22)

Ро- общая рентабельность;

П(У)оН - прибыль (убыток) от налогообложения;

Выр - выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей).

Рентабельность собственного капитала, % - определяется как отношение чистой прибыли к величине собственного капитала организации. Рассчитывается по формуле (23).

, (23)

, (23)

где:

Рск – рентабельность собственного капитала;

ЧП(У)ОП - чистая прибыль (убыток) отчетного периода;

СКнг - собственный капитал на начало года;

СКкг – собственный капитал на конец года;

Рентабельность авансированного (заемного) капитала, % - определяется как отношение чистой прибыли к авансированного капитала организации. Рассчитывается по формуле (24).

, (24)

, (24)

где:

Рзк - рентабельность авансированного (заемного) капитала;

ЧП(У)ОП - чистая прибыль (убыток) отчетного периода;

ЗКнг – авансированный (заемный) капитал на начало года;

ЗКкг – авансированный (заемный) капитал на конец года.

К основным показателям этого блока, используемым в странах с рыночной для характеристики рентабельности вложений в деятельность того или иного вида, относятся рентабельность авансированного капитала и рентабельность собственного капитала. Экономическая интерпретация этих показателей очевидна — сколько рублей прибыли приходится на один рубль авансированного (собственного) капитала.

Анализ финансового состояния предприятия основан на расчете ряда показателей, характеризующих финансовое состояние предприятия, их сравнение в динамике, с нормативными показателями, проводится анализ отклонений:

-показатели платежеспособности (Таблица 1.1);

-показатели финансовой устойчивости (Таблица 1.2);

-показатели деловой активности (Таблица 1.3).

Таблица 1.1

Показатели платежеспособности

| Наименование | Расчет | Критерий |

| 1. К абсолютной ликвидности | Абсолютно ликвидные активы / Кр.ср. обязательства | > 0,2 |

| 2. К быстрой ликвидности (К промежуточного покрытия) | Быстрореализуемые активы / Кр.ср. обязательства | > 1,0 |

| 3. К текущей ликвидности (К общего покрытия) | Текущие активы / Кр.ср. обязательства | > 2,0 |

Таблица 1.2

Показатели финансовой устойчивости

| Наименование | Расчет | Критерий |

| Коэффициенты соотношения собственных и заемных средств | ||

| 1. К автономии | Собственные средства / Общая сумма капитала | > 0,5 (50%) |

Продолжение таблицы 1.2

| 2. К финансовой зависимости | 1 / К автономии или Общая сумма капитала / Собственные средства | < 2 (если =1, то СС=ОСК) |

| 3. К соотношения заемных и собственных средств | Обязательства / Собственные средства | < 1 |

| 4. К .покрытия инвестиций | Собственный капитал + дср. обяз-ва / Общая сумма капитала | 0,75-0,9 |

| Коэффициенты состояния оборотных средств | ||

| 1. К обеспеченности МПЗ | Собственные оборотные средства / МПЗ | > 1 |

| 2. К маневренности функционального капитала | МПЗ / Собственные оборотные средства | < 1 |

| 3. К маневренности собственных средств | Собственные оборотные средства / Собственный капитал | чем >, тем лучше |

Продолжение таблицы 1.2

| Коэффициенты состояния основных средств | ||

| 1. Индекс постоянного актива | Внеоборотные активы/Собственные средства | < 1 |

| 2. К реальной стоимости имущества | Стоимость средств производства (ОС (по ост. стоимости) + МПЗ + + НЗП + МБП (по ост. стоимости)) / Общая сумма капитала | > 0,5 |

| 3. К накопления амортизации | Сумма износа ОС и НА / Первоначальная стоимость Ос и НА | < 0,25 |

Таблица 1.3

Показатели деловой активности

| Наименование | Расчет | Критерий |

| Показатели оборачиваемости | ||

| 1. К оборачиваемости активов | Выручка от реализации / Ср.год. стоимость активов | Отрасль чем >, тем лучше |

| 2. К оборачиваемости собственных средств | Выручка от реализации / Ср.год. стоимость собственных ср-в | Отрасль чем >, тем лучше |

Продолжение таблицы 1.3

| 3. К оборачиваемости собственных средств | Выручка от реализации / Ср.год. стоимость собственных ср-в | Отрасль чем >, тем лучше |

| 4. К оборачиваемости средств производства | Выручка от реализации / Ср.год. стоимость ср-в производства | Отрасль чем >, тем лучше |

| 5. К оборачиваемости основных средств (ФО) | Выручка от реализации / Ср.год. стоимость основных средства | Отрасль чем >, тем лучше |

| 6. К оборачиваемости запасов | Себестоимость РП / Ср.год. стоимость запасов | Отрасль чем >, тем лучше |

| Показатели рентабельности | ||

| 1. Рентабельность активов по БП (ЧП) | БП (ЧП) / Ср.год. стоимость активов | |

| 2. Рентабельность собственного капитала по БП (ЧП) | БП (ЧП) / Ср.год. стоимость собственного капитала | |

| 3. Рентабельность основной деятельности | БП (ЧП) / Выручка от реализации | |

Продолжение таблицы 1.3

| 4. Рентабельность всех видов деятельности по БП (ЧП) | БП (ЧП) / Выручка от реализации + Доходы от пр. реализации и внереализационных операций | |

| Показатели производительности | ||

| 1. Производительность труда | Выручка от реализации / ССЧ персонала (рабочих) | |

| 2. Прибыль на 1 работающ. | БП (ЧП) / ССЧ персонала (рабочих) | |

| 3. Фондовооруженность | Ср.год. стоимость недвижимого имущества / ССЧ персонала (рабочих) | |

2. Анализ и диагностика финансовой деятельности

Дата: 2019-12-22, просмотров: 372.