Анализ причины утраты платежеспособности, выводы о возможности невозможности восстановления пл

Анализ финансового состояния предприятия

1.1. Предварительный обзор экономического и финансового положения предприятия.

1.2. Анализ платежеспособности и ликвидности баланса.

1.3. Анализ финансовой устойчивости предприятия.

1.4. Оценка деловой активности.

Анализ и диагностика финансовой деятельности ЗАО «Самарская строительная компания».

2.1. Сведения об организации.

2.2. Расчет коэффициентов финансово-хозяйственной деятельности организации.

2.3. Анализ хозяйственной, инвестиционной и финансовой деятельности организации, её положение на товарном и иных рынках.

2.4. Анализ баланса организации.

Анализ причины утраты платежеспособности, выводы о возможности (невозможности) восстановления платежеспособности предприятия

Введение

В целях рыночных отношений исключительно велика роль анализа финансового состояния предприятия. Это связано с тем, что предприятия приобретают самостоятельность, несут полную ответственность за результаты своей производственно-хозяйственной деятельности перед совладельцами (акционерами), работниками, банком, дебиторами и кредиторами.

Финансовое состояние это важнейшая характеристика деятельности предприятия. Исходя из него, определяется конкурентоспособность, потенциал в деловом сотрудничестве, оценивает, в какой степени гарантированы экономические интересы самого предприятия и его партнеров в финансовом и производственном отношениях. Однако одного умения реально оценивать финансовое состояние недостаточно для успешного функционирования предприятия и достижения им поставленной цели.

Финансовое состояние предприятия - это совокупность показателей, отражающих его способность погасить свои долговые обязательства. Финансовая деятельность охватывает процессы формирования, движения и обеспечения сохранности имущества предприятия, контроля за его использованием. Финансовое состояние является результатом взаимодействия всех элементов системы финансовых отношений предприятия и поэтому определяется совокупностью производственно-хозяйственных факторов.

Основной целью финансового анализа является получение небольшого числа ключевых параметров, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре актива и пассива, в расчетах с дебиторами и кредиторами. При этом аналитика и менеджера может интересовать, как текущее финансовое состояния предприятия, так и его проекция на ближайшие или более отдаленные перспективы, то есть ожидаемые параметры финансового состояния.

Основными задачами анализа финансового состояния предприятия являются:

- Общая оценка финансового состояния предприятия за период, анализ изменения статей актива и пассива баланса.

- Анализ прибыли и рентабельности исследуемого объекта, оценка влияния основных факторов на их изменение.

- Анализ финансовой устойчивости предприятия.

- Оценка ликвидности и платежеспособности хозяйствующего субъекта.

- Анализ деловой активности.

Главная цель данной работы - показать, как на основе расчетов экономических показателей исследовать финансовое и хозяйственное состояние экономического субъекта и на наглядном примере (ЗАО«Самарская строительная компания») произвести анализ и диагностику деятельности компании.

Предварительный обзор экономического и финансового положения предприятия

Анализ начинается с обзора основных показателей деятельности предприятия. В ходе этого обзора необходимо рассмотреть следующие вопросы:

- имущественное положение предприятия на начало и конец отчетного периода;

- условия работы предприятия в отчетном периоде;

- результаты, достигнутые предприятием в отчетном периоде;

- перспективы финансово-хозяйственной деятельности предприятия.

Общий анализ финансового состояния проводят на основании экспрессанализа баланса предприятия:

Прежде всего, сравнивают итог баланса на конец периода с итогом на начало года. (Этот «анализ по горизонтали» позволяет определить общее направление изменения финансового состояния предприятия.)

Сравнивая динамику итогов разделов актива баланса, можно выяснить тенденции изменения имущественного положения. Информация об изменении в организационной структуре управления, открытии новых видов деятельности предприятия, особенностях работы с контрагентами и др. обычно содержится в пояснительной записке к годовой бухгалтерской отчетности. Результативность и перспективность деятельности предприятия могут быть обобщенно оценены по данным анализа динамики прибыли, а также сравнительного анализа элементов роста средств предприятия, объемов его производственной деятельности и прибыли. Информация о недостатках в работе предприятия может непосредственно присутствовать в балансе в явном или завуалированном виде. Данный случай может иметь место, когда в отчетности есть статьи, свидетельствующие о крайне неудовлетворительной работе предприятия в отчетном периоде, что привело к плохому финансовому положению (например, статья «Убытки»). В балансах вполне рентабельных предприятий могут присутствовать также в скрытом, завуалированном виде статьи, свидетельствующие об определенных недостатках в работе.

Это может быть вызвано не только с фальсификациями со стороны предприятия, но и принятой методикой составления отчетности, согласно которой многие балансовые статьи комплексные (например, статьи «Прочие дебиторы», «Прочие кредиторы»).

Далее определяют характер изменения отдельных статей баланса. (Положительно характеризует финансовое состояние предприятия в активе – увеличение остатков денежных средств, краткосрочных и долгосрочных финансовых вложений, нематериальных активов и производственных запасов, в пассиве – увеличение суммы прибыли, доходов будущих периодов, фондов накопления и целевого финансирования.)

Экономический потенциал организации может быть охарактеризован двояко: с позиции имущественного положения предприятия и с позиции его финансового положения. Обе эти стороны финансово-хозяйственной деятельности взаимосвязаны — нерациональная структура имущества, его некачественный состав могут привести к ухудшению финансового положения и наоборот.

Согласно действующим нормативам, баланс в настоящее время составляется в оценке нетто. Однако ряд статей по-прежнему носит характер регулирующих. Для удобства анализа целесообразно использовать так называемый уплотненный аналитический баланс-нетто, который формируется путем устранения влияния на итог баланса (валюту) и его структуру регулирующих статей. Для этого:

- суммы по статье «Задолженность участников (учредителей) по взносам в уставный капитал» уменьшают величину собственного капитала и величину оборотных активов;

- на величину статьи «Оценочные резервы («Резерв по сомнительным долгам»)» корректируется значение дебиторской задолженности и собственного капитала предприятия;

- однородные по составу элементы балансовых статей объединяются в необходимых аналитических разделах (долгосрочные текущие активы, собственный и заемный капитал).

Устойчивость финансового положения предприятия в значительной степени зависит от целесообразности и правильности вложения финансовых ресурсов в активы.

В процессе функционирования предприятия величина активов, их структура претерпевают постоянные изменения. Наиболее общее представление об имевших место качественных изменениях в структуре средств и их источников, а также динамике этих изменений можно получить с помощью вертикального и горизонтального анализа отчетности.

Вертикальный анализ показывает структуру средств предприятия и их источников. Вертикальный анализ позволяет перейти к относительным оценкам и проводить хозяйственные сравнения экономических показателей деятельности предприятий, различающихся по величине использованных ресурсов, сглаживать влияние инфляционных процессов, искажающих абсолютные показатели финансовой отчетности.

Горизонтальный анализ отчетности заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные показатели дополняются относительными темпами роста (снижения). Степень агрегированности показателей определяется аналитиком. Как правило, берутся базисные темпы роста за ряд лет (смежных периодов), что позволяет анализировать не только изменение отдельных показателей, но и прогнозировать их значения.

Горизонтальный и вертикальный анализы взаимодополняют друг друга. Поэтому на практике не редко строят аналитические таблицы, характеризующие как структуру бухгалтерской отчетности, так и динамику отдельных ее показателей. Оба этих вида анализа особенно ценны при межхозяйственных сопоставлениях, так как позволяют сравнивать отчетность различных по виду деятельности и объемам производства предприятий.

Критериями качественных изменений в имущественном положении предприятия и степени их прогрессивности выступают такие показатели, как:

Сумма хозяйственных средств, находящихся в распоряжении предприятия. Этот показатель дает обобщенную стоимостную оценку активов, числящихся на балансе предприятия. Это учетная оценка, не совпадающая с суммарной рыночной оценкой его активов. Рост этого показателя свидетельствует о наращивании и имущественного потенциала предприятия.

Доля активной части основных средств. Под активной частью основных средств понимают машины, оборудование и транспортные средства. Рост этого показателя в динамике обычно расценивается как благоприятная тенденция.

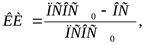

Коэффициент износа - доля стоимости ОС перенесенная на продукцию. Равен отношению суммы износа к первоначальной стоимости ОС. Рассчитывается по формуле (1).

(1)

(1)

где:

КИ- коэффициент износа;

ПСОС0 - первоначальная стоимость основных средств на начало года;

ОС - основные средства;

ПСОС0 - первоначальная стоимость основных средств на начало года.

Показатель характеризует долю стоимости основных средств, оставшуюся к списанию на затраты в последующих периодах. Коэффициент обычно используется в анализе как характеристика состояния основных средств. Дополнением этого показателя до 100 % (или единицы) является коэффициент годности. Коэффициент износа зависит от принятой методики начисления амортизационных отчислений и не отражает в полной мере фактического износа основных средств. Аналогично, коэффициент годности не дает точной оценки их текущей стоимости. Это происходит из-за ряда причин: темпа инфляции, состояния конъюнктуры и спроса, правильности определения полезного срока эксплуатации основных средств и т.д. Однако, несмотря на недостатки, условность показателей изношенности и годности, они имеют определенное аналитическое значение. По некоторым оценкам, значение коэффициента износа более чем на 50% считается нежелательным.

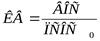

Коэффициент обновления - равен отношению поступивших ОС к выбывшим ОС. Рассчитывается по формуле (2)

, (2)

, (2)

КО - коэффициент обновления.

ПОС - поступило основных средств;

ВОС - выбыло основных средств.

Показывает, какую часть от имеющихся на конец отчетного периода основных средств составляют новые основные средства.

Коэффициент выбытия - равен отношению выбывших ОС к ОС на начало года. Рассчитывается по формуле (3).

, (3)

, (3)

где:

КВ - коэффициент выбытия;

ВОС - выбыло основных средств;

ПСОС0 - первоначальная стоимость основных средств на начало года;

Показывает, какая часть основных средств, с которыми предприятие начало деятельность в отчетном периоде, выбыла из-за ветхости и по другим причинам.

Оценка деловой активности

Оценка деловой активности направлена на анализ результатов и эффективность текущей основной производственной деятельности.

Оценка деловой активности на качественном уровне может быть получена в результате сравнения деятельности данного предприятия и родственных по сфере приложения капитала предприятий. Такими качественными (или неформализуемыми) критериями являются: широта рынков сбыта продукции; наличие на экспорт; репутация предприятия, выражающаяся, в частности, в известности клиентов, пользующихся услугами предприятия, и др. Количественная оценка делается по двум направлениям:

-степень выполнения плана (установленного вышестоящей организацией или самостоятельно) по основным показателям, обеспечение заданных темпов их роста;

- уровень эффективности использования ресурсов предприятия.

Для реализации первого направления анализа целесообразно также учитывать сравнительную динамику основных показателей. В частности, оптимально следующее их соотношение:

Тпб > Тр >Так >100%,

где

Тпб, Тр, Так -соответственно темп изменения прибыли, реализации, авансированного капитала.

Эта зависимость означает что: а) экономический потенциал предприятия возрастает; б) по сравнению с увеличением экономического потенциала объем реализации возрастает более высокими темпами, т.е. ресурсы предприятия используются более эффективно; в) прибыль возрастает опережающими темпами, что свидетельствует, как правило, об относительном снижении издержек производства и обращения.

Однако возможны и отклонения от этой идеальной зависимости, причем не всегда их следует рассматривать как негативные, такими причинами являются: освоение новых перспектив направления приложения капитала, реконструкция и модернизация действующих производств и т.п. Эта деятельность всегда сопряжена со значительными вложениями финансовых ресурсов, которые по большей части не дают быстрой выгоды, но в перспективе могут полностью окупиться.

Для реализации второго направления могут быть рассчитаны различные показатели, характеризующие эффективность использования, материальных, трудовых и финансовых ресурсов. Основные из них -выработка, фондоотдача, оборачиваемость производственных запасов, продолжительность операционного цикла, оборачиваемость авансированного капитала.

При анализе оборачиваемости оборотных средств особое внимание должно уделяться производственным запасам и дебиторской задолженности. Чем меньше омертвляются финансовые ресурсы в этих активах, тем более эффективно они используются, быстрее оборачиваются, приносят предприятию все новые и новые прибыли.

Оборачиваемость оценивают, сопоставляя показатели средних остатков оборотных активов и оборотов за анализируемый период. Оборотами при оценке и анализе оборачиваемости являются:

для производственных запасов – затраты на производство реализованной продукции;

для дебиторской задолженности – реализация продукции по безналичному расчету (поскольку этот показатель не отражается в отчетности и может быть выявлен по данным бухгалтерского учета, на практике его нередко заменяют показателем выручки от реализации).

Дадим экономическую интерпретацию показателей оборачиваемости:

- оборачиваемость в оборотах указывает среднее число оборотов средств, вложенных в активы данного вида, в анализируемый период;

- оборачиваемость в днях указывает продолжительность (в днях) одного оборота средств, вложенных в активы данного вида.

Обобщенной характеристикой продолжительности омертвления финансовых ресурсов в текущих активах является показатель продолжительности операционного цикла, т.е. того, сколько дней в среднем проходит с момента вложения денежных средств в текущую производственную деятельность до момента возврата их в виде выручки на расчетный счет. Этот показатель в значительной степени зависит от характера производственной деятельности; его снижение -одна из основных внутрихозяйственных задач предприятия. Показатели эффективности использования отдельных видов ресурсов обобщаются в показателях оборота собственного капитала и оборачиваемости основного капитала, характеризующих соответственно отдачу вложенных в предприятие: а) средств собственника; б) всех средств, включая привлеченные. Различие между этими коэффициентами обусловлено степенью привлечения заемных средств для финансирования производственной деятельности.

К обобщающим показателям оценки эффективности использования ресурсов предприятия и динамичности его развития относятся показатель ресурсоотдачи и коэффициент устойчивости экономического роста.

Оборачиваемость активов (ресурсоотдача) рассчитывается по формуле (20).

, (20)

, (20)

где:

ОА- оборачиваемость активов;

ВР - выручка от реализации за расчетный период;

Анп, Акп - величина активов на начало и конец периода.

Этот показатель можно интерпретировать двояко. С одной стороны, оборачиваемость активов отражает, сколько раз за период оборачивается капитал, вложенный в активы предприятия, т. е. оценивает интенсивность использования всех активов независимо от источников их образования. С другой стороны, ресурсоотдача показывает, сколько рублей выручки предприятие имеет с рубля, вложенного в активы. Рост данного показателя говорит о повышении эффективности их использования и рассматривается как благоприятная тенденция.

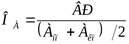

Коэффициент устойчивости экономического роста рассчитывается по формуле (21):

, (21)

, (21)

где:

Кэр - коэффициент устойчивости экономического роста;

ЧП - чистая прибыль (прибыль, доступная к распределению среди акционеров);

Д - дивиденды, выплачиваемые акционерам;

СК - собственный капитал.

Собственный капитал акционерной компании может увеличиваться либо за счет дополнительного выпуска акций, либо за счет реинвестирования полученной прибыли. Таким образом, коэффициент  показывает, какими темпами в среднем увеличивается собственный капитал за счет финансово-хозяйственной деятельности, а не за счет привлечения дополнительного акционерного капитала.

показывает, какими темпами в среднем увеличивается собственный капитал за счет финансово-хозяйственной деятельности, а не за счет привлечения дополнительного акционерного капитала.

Следовательно, показатель дает возможность оценить, какими в среднем темпами может развиваться предприятие в дальнейшем, не меняя уже сложившееся соотношение между различными источниками финансирования, фондоотдачей, рентабельностью производства, дивидендной политикой и т. п.

Оценка рентабельности.

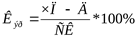

Общая рентабельность, % - определяется как отношение прибыли до налогообложения к выручке от реализации продукции. Рассчитывается по формуле (22).

, (22)

, (22)

Ро- общая рентабельность;

П(У)оН - прибыль (убыток) от налогообложения;

Выр - выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей).

Рентабельность собственного капитала, % - определяется как отношение чистой прибыли к величине собственного капитала организации. Рассчитывается по формуле (23).

, (23)

, (23)

где:

Рск – рентабельность собственного капитала;

ЧП(У)ОП - чистая прибыль (убыток) отчетного периода;

СКнг - собственный капитал на начало года;

СКкг – собственный капитал на конец года;

Рентабельность авансированного (заемного) капитала, % - определяется как отношение чистой прибыли к авансированного капитала организации. Рассчитывается по формуле (24).

, (24)

, (24)

где:

Рзк - рентабельность авансированного (заемного) капитала;

ЧП(У)ОП - чистая прибыль (убыток) отчетного периода;

ЗКнг – авансированный (заемный) капитал на начало года;

ЗКкг – авансированный (заемный) капитал на конец года.

К основным показателям этого блока, используемым в странах с рыночной для характеристики рентабельности вложений в деятельность того или иного вида, относятся рентабельность авансированного капитала и рентабельность собственного капитала. Экономическая интерпретация этих показателей очевидна — сколько рублей прибыли приходится на один рубль авансированного (собственного) капитала.

Анализ финансового состояния предприятия основан на расчете ряда показателей, характеризующих финансовое состояние предприятия, их сравнение в динамике, с нормативными показателями, проводится анализ отклонений:

-показатели платежеспособности (Таблица 1.1);

-показатели финансовой устойчивости (Таблица 1.2);

-показатели деловой активности (Таблица 1.3).

Таблица 1.1

Показатели платежеспособности

| Наименование | Расчет | Критерий |

| 1. К абсолютной ликвидности | Абсолютно ликвидные активы / Кр.ср. обязательства | > 0,2 |

| 2. К быстрой ликвидности (К промежуточного покрытия) | Быстрореализуемые активы / Кр.ср. обязательства | > 1,0 |

| 3. К текущей ликвидности (К общего покрытия) | Текущие активы / Кр.ср. обязательства | > 2,0 |

Таблица 1.2

Показатели финансовой устойчивости

| Наименование | Расчет | Критерий |

| Коэффициенты соотношения собственных и заемных средств | ||

| 1. К автономии | Собственные средства / Общая сумма капитала | > 0,5 (50%) |

Продолжение таблицы 1.2

| 2. К финансовой зависимости | 1 / К автономии или Общая сумма капитала / Собственные средства | < 2 (если =1, то СС=ОСК) |

| 3. К соотношения заемных и собственных средств | Обязательства / Собственные средства | < 1 |

| 4. К .покрытия инвестиций | Собственный капитал + дср. обяз-ва / Общая сумма капитала | 0,75-0,9 |

| Коэффициенты состояния оборотных средств | ||

| 1. К обеспеченности МПЗ | Собственные оборотные средства / МПЗ | > 1 |

| 2. К маневренности функционального капитала | МПЗ / Собственные оборотные средства | < 1 |

| 3. К маневренности собственных средств | Собственные оборотные средства / Собственный капитал | чем >, тем лучше |

Продолжение таблицы 1.2

| Коэффициенты состояния основных средств | ||

| 1. Индекс постоянного актива | Внеоборотные активы/Собственные средства | < 1 |

| 2. К реальной стоимости имущества | Стоимость средств производства (ОС (по ост. стоимости) + МПЗ + + НЗП + МБП (по ост. стоимости)) / Общая сумма капитала | > 0,5 |

| 3. К накопления амортизации | Сумма износа ОС и НА / Первоначальная стоимость Ос и НА | < 0,25 |

Таблица 1.3

Показатели деловой активности

| Наименование | Расчет | Критерий |

| Показатели оборачиваемости | ||

| 1. К оборачиваемости активов | Выручка от реализации / Ср.год. стоимость активов | Отрасль чем >, тем лучше |

| 2. К оборачиваемости собственных средств | Выручка от реализации / Ср.год. стоимость собственных ср-в | Отрасль чем >, тем лучше |

Продолжение таблицы 1.3

| 3. К оборачиваемости собственных средств | Выручка от реализации / Ср.год. стоимость собственных ср-в | Отрасль чем >, тем лучше |

| 4. К оборачиваемости средств производства | Выручка от реализации / Ср.год. стоимость ср-в производства | Отрасль чем >, тем лучше |

| 5. К оборачиваемости основных средств (ФО) | Выручка от реализации / Ср.год. стоимость основных средства | Отрасль чем >, тем лучше |

| 6. К оборачиваемости запасов | Себестоимость РП / Ср.год. стоимость запасов | Отрасль чем >, тем лучше |

| Показатели рентабельности | ||

| 1. Рентабельность активов по БП (ЧП) | БП (ЧП) / Ср.год. стоимость активов | |

| 2. Рентабельность собственного капитала по БП (ЧП) | БП (ЧП) / Ср.год. стоимость собственного капитала | |

| 3. Рентабельность основной деятельности | БП (ЧП) / Выручка от реализации | |

Продолжение таблицы 1.3

| 4. Рентабельность всех видов деятельности по БП (ЧП) | БП (ЧП) / Выручка от реализации + Доходы от пр. реализации и внереализационных операций | |

| Показатели производительности | ||

| 1. Производительность труда | Выручка от реализации / ССЧ персонала (рабочих) | |

| 2. Прибыль на 1 работающ. | БП (ЧП) / ССЧ персонала (рабочих) | |

| 3. Фондовооруженность | Ср.год. стоимость недвижимого имущества / ССЧ персонала (рабочих) | |

2. Анализ и диагностика финансовой деятельности

Сведения об организации

Полное наименование – Закрытое акционерное общество «Самарская строительная компания».

Сокращенное наименование – ЗАО «ССК».

Юридический адрес– 443068, г. Самара, ул. Ерошевского, 7, офис 204.

Почтовый адрес– 443068, г. Самара, ул. Ерошевского, 7, офис 204.

ИНН 6316054660 КПП 631601001

ОКВЭД 45.21 – производство общестроительных работ.

ОГРН 1036300550637

Директор – Органов Василий Михайлович.

ЗАО «Самарская строительная компания» образовано путем реорганизации из ООО «Самарская строительная компания», которое было создано 18.01.1999 г. на основании Решенеия № 1 в результате реорганизации в форме выделения из ООО ФСК «СамараСтройТрест».

Единственным учредителем (участником) является физическое лицо – Клинышков Дмитрий Анатольевич.

Уставный фонд - 8 400 000рублей.

Основным видом деятельности общества является производство общестроительных работ.

Дополнительными видами деятельности являются производство общестроительных работ по возведению зданий, производство прочих строительных работ, производство прочих строительных работ, требующих специальной квалификации, производство прочих отделочных и завершающих работ.

Исходные данные для проведения финансового анализа

Финансовый анализ проведен на основании данных бухгалтерской отчетности (форма 1,2) по состоянию на 01.04.2008 г., 01.07.2008 г., 01.10.2008г., 01.01.2009г., 01.04.2009г., 01.07.2009г., 01.10.2009г., 01.01.2010г., 01.04.2010 г.

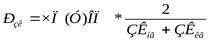

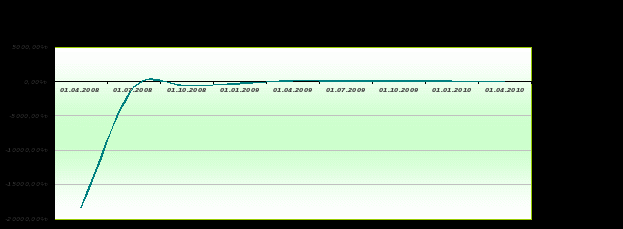

Рентабельность активов

Рентабельность активов характеризует степень эффективности использования имущества организации, профессиональную квалификацию менеджмента предприятия и определяется в процентах как отношение чистой прибыли (убытка) к совокупным активам организации.

Рентабельность всех активов, % - определяется как отношение чистой прибыли (прибыли после налогообложения) к всем активам предприятия за вычетом собственных акций, выкупленных у акционеров и задолженностью участников (учредителей) по взносам в уставной капитал. Рассчитывается по формуле (27).

, (27)

, (27)

где:

РА – рентабельность всех активов;

ЧП(У)ОП - чистая прибыль (убыток) отчетного периода;

П – период;

ВБ – валюта баланса.

В анализируемом периоде значение данного коэффициента имеет либо отрицательные, либо очень низкие значения, что свидетельствует о нерентабельности активов на протяжении практически всего периода.

Рис 2.5. Показатели рентабельности

Норма чистой прибыли

Норма чистой прибыли характеризует уровень доходности хозяйственной деятельности организации. Норма чистой прибыли измеряется в процентах и определяется как отношение чистой прибыли к выручке (нетто).

Данный показатель на протяжении анализируемого периода не имеет определенной тенденции изменения, при этом, показатель имеет положительное значение только в ряде отчетных периодов.

Рис 2.6. Норма прибыли

Оборотные активы

Оборотные активы в структуре баланса представлены запасами в виде сырья и материалов и расходами будущих периодов, а также денежными средствами. Краткосрочная дебиторская задолженность существует у предприятия только в одном отчетном периоде – на 01.04.2008 г. - в размере 3 512,0 тыс.руб. Доля оборотных активов в целом за период увеличивается с 10,7% до 11,5%.

В составе оборотных активов на последнюю отчетную дату: 0,5% в процентах к валюте баланса составляют запасы, 11,0% - налог на добавленную стоимость. В целом за период структура оборотных активов изменилась незначительно.

Структура актива в процентах к валюте баланса

Таблица 2.7

| Наименование показателя | 01.04.08 | 01.07.08 | 01.10.08 | 01.01.09 | 01.04.09 | 01.07.09 | 01.10.09 | 01.01.10 | 01.04.10 |

| АКТИВ | |||||||||

| Основные средства | 0,1% | 0,1% | 0,1% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% |

| Незавершенное строительство | 89,2% | 89,1% | 86,1% | 89,1% | 85,3% | 88,8% | 88,6% | 88,5% | 88,4% |

| Итого по разделу I | 89,3% | 89,2% | 86,2% | 89,1% | 85,3% | 88,8% | 88,6% | 88,5% | 88,5% |

| Запасы, в том числе: | 0,3% | 0,3% | 0,3% | 0,4% | 0,5% | 0,5% | 0,5% | 0,5% | 0,5% |

| - сырье, материалы и другие ценности | 0,0% | 0,0% | 0,0% | 0,1% | 0,1% | 0,2% | 0,2% | 0,2% | 0,2% |

| - расходы будущих периодов | 0,3% | 0,3% | 0,3% | 0,4% | 0,3% | 0,3% | 0,3% | 0,3% | 0,3% |

| Налог на добавленную стоимость по приобретенным ценностям | 10,4% | 10,5% | 10,1% | 10,5% | 10,1% | 10,7% | 10,8% | 11,0% | 11,0% |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 0,0% | 0,0% | 0,0% | 0,0% | 4,0% | 0,0% | 0,0% | 0,0% | 0,0% |

| - в том числе покупатели и заказчики | 0,0% | 0,0% | 0,0% | 0,0% | 3,9% | 0,0% | 0,0% | 0,0% | 0,0% |

| Денежные средства | 0,0% | 0,0% | 3,4% | 0,0% | 0,1% | 0,0% | 0,0% | 0,0% | 0,0% |

| Итого по разделу П | 10,7% | 10,8% | 13,8% | 10,9% | 14,7% | 11,2% | 11,4% | 11,5% | 11,5% |

| БАЛАНС (сумма строк 190+290) | 100,0% | 100,0% | 100,0% | 100,0% | 100,0% | 100,0% | 100,0% | 100,0% | 100,0% |

Дебиторская задолженность в составе активов возникает только в одном периоде – 01.04.2009г. и составляет 3,9% в процентах к валюте баланса. На последнюю отчетную дату, предшествующую возбуждению дела о банкротстве, дебиторская задолженность отсутствует.

Дебиторская задолженность

Таблица 2.8

| Наименование показателя | 01.04.08 | 01.07.08 | 01.10.05 | 01.01.09 | 01.04.09 | 01.07.09 | 01.10.09 | 01.01.10 | 01.04.10 |

| Объем дебиторской задолженности, тыс. руб. | 0,0 | 0,0 | 0,0 | 0,0 | 3512,0 | 0,0 | 0,0 | 0,0 | 0,0 |

| Доля дебиторской задолженности в общем объеме текущих активов, % | 0,0 | 0,0 | 0,0 | 0,0 | 27,3 | 0,0 | 0,0 | 0,0 | 0,0 |

Рис 2.10. Дебиторская задолженность

Анализ причины утраты платежеспособности, выводы о возможности невозможности восстановления пл

Дата: 2019-12-22, просмотров: 343.