Сабанова Л.Н.

С Банковское дело: учебное пособие / Л.Н. Сабанова; СибГИУ. – Новокузнецк, 2010. – 138 с.

В учебном пособии изложен теоретический материал, раскрывающий характеристики основных банковских операций, формирование ресурсной базы, управление ликвидностью и формирование прибыли коммерческого банка, банковские риски. В конце каждого теоретического раздела представлены контрольные вопросы для самопроверки, тематика теоретических вопросов для выполнения контрольной работы, тест для проверки знаний по материалам учебной дисциплины.

Предназначено для студентов экономических специальностей всех форм обучения, изучающих дисциплину «Банковское дело».

| ©«Сибирский государственный индустриальный университет», 2010 ©Сабанова Л.Н., 2010 |

СОДЕРЖАНИЕ

| ПРЕДИСЛОВИЕ…………………………………………………………………………… | |

| 1 БАНКОВСКАЯ СИСТЕМА РОССИЙСКОЙ ФЕДЕРАЦИИ…………………………. | |

| 1.1 Строение банковской системы……………………………………………………… | |

| 1.2 Основные направления деятельности ЦБ РФ и инструменты денежно-кредитной политики………………………………………………………………... | |

| Контрольные вопросы к теме 1…………………………………………………………... | |

| 2 КОММЕРЧЕСКИЕ БАНКИ КАК ОСНОВНОЕ ЗВЕНО БАНКОВСКОЙ СИСТЕМЫ……………………………………………………………………………….. | |

| 2.1 Банк как элемент банковской системы……………………………………………... | |

| 2.2 Порядок создания и ликвидации коммерческого банка…………………………… | |

| 2.3 Структура управления коммерческого банка и задача его основных подразделений……………………………………………………………………… | |

| Контрольные вопросы к теме 2…………………………………………………………... | |

| 3 РЫНОК БАНКОВСКИХ ПРОДУКТОВ И УСЛУГ……………………………………. | |

| 3.1 Структура бизнес-процессов банка…………………………………………………. | |

| 3.2 Понятие «банковская услуга». Основные характеристики банковской услуги…. | |

| 3.3 Структура основных операций коммерческого банка……………………………... | |

| Контрольные вопросы к теме 3………………………………………………………… | |

| 4 БАЛАНС КОММЕРЧЕСКОГО БАНКА И ПРИНЦИПЫ ЕГО ПОСТРОЕНИЯ…………………………………………………………………………… | |

| 4.1 Требования, предъявляемые к банковскому балансу. Принципы и схема построения баланса коммерческого банка……………………………………….. | |

| 4.2 Разделы баланса коммерческого банка…………………………………………….. | |

| Контрольные вопросы к теме 4………………………………………………………….. | |

| 5 РЕСУРСЫ КОММЕРЧЕСКОГО БАНКА. ПАССИВНЫЕ ОПЕРАЦИИ КОММЕРЧЕСКОГО БАНКА…………………………………………………………… | |

| 5.1 Понятие пассивных операций………………………………………….……………. | |

| 5.2 Собственный капитал банка………………………………………………………… | |

| 5.3 Состав обязательств банка………………………………………………………….. | |

| Контрольные вопросы к теме 5………………………………………………………….. | |

| 6 ЛИКВИДНОСТЬ И ПЛАТЕЖЕСПОСОБНОСТЬ КОММЕРЧЕСКОГО БАНКА…… | |

| 6.1 Основные понятия ликвидности и платежеспособности коммерческого банка… | |

| 6.2 Нормативы пруденциального надзора……………………………………………… | |

| 6.3 Методы управления ликвидностью банка…………………………….……………. | |

| Контрольные вопросы к теме 6…………………………………………………………... | |

| 7 АКТИВНЫЕ ОПЕРАЦИИ КОММЕРЧЕСКОГО БАНКА. ОРГАНИЗАЦИЯ КРЕДИТОВАНИЯ……………………………………………………………………….. | |

| 7.1 Активные операции. Понятие кредита. Принципы банковского кредитования… | |

| 7.2 Формы кредита………………………………………………………….……………. | |

| 7.3 Классификация банковских ссуд……………………………………………………. | |

| 7.4 Виды банковских ссуд………………………………………………….……………. | |

| 7.5 Методы кредитования и формы ссудных счетов…………………………………... | |

| 7.6 Формы обеспечения возвратности кредита………………………………………… | |

| 7.7 Процесс заключения кредитной сделки…………………………………………….. | |

| Контрольные вопросы к теме 7…………………………………………………………... | |

| 8 ДРУГИЕ АКТИВНЫЕ ОПЕРАЦИИ КОММЕРЧЕСКОГО БАНКА………………….. | |

| 8.1 Валютные операции…………………………………………………….……………. | |

| 8.2 Операции коммерческого банка с ценными бумагами……………….……………. | |

| 8.3 Лизинговые операции………………………………………………………………. | |

| 8.4 Форфейтинговые операции…………………………………………………………. | |

| 8.5 Факторинговые операции……………………………………………………………. | |

| 8.6 Трастовые операции…………………………………………………………………. | |

| 8.7 Кассовое обслуживание клиентов………………………………………………….. | |

| 8.8 Операции банков с драгоценными металлами……………………………………... | |

| Контрольные вопросы к теме 8…………………………………………………………... | |

| 9 ПРИБЫЛЬ КОММЕРЧЕСКОГО БАНКА И ПОРЯДОК ЕЕ ФОРМИРОВАНИЯ…… | |

| 9.1 Доходы коммерческого банка……………………………………………………….. | |

| 9.2 Расходы коммерческого банка………………………………………………………. | |

| 9.3 Прибыль коммерческого банка……………………………………………………… | |

| Контрольные вопросы к теме 9…………………………………………………………... | |

| 10 БАНКОВСКИЕ РИСКИ И МЕТОДЫ УПРАВЛЕНИЯ ИМИ………………………... | |

| 10.1 Понятие банковских рисков и их классификация……………………………….. | |

| 10.2 Методы и инструменты управления банковскими рисками……………………. | |

| Контрольные вопросы к теме 10…………………………………………………………. | |

| СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ…………………………. | |

| ИТОГОВЫЙ ТЕСТ ДЛЯ САМОСТОЯТЕЛЬНОЙ ПРОВЕРКИ ИЗУЧЕННОГО МАТЕРИАЛА…………………………………………………………………………….. | |

| ТЕОРЕТИЧЕСКИЕ ВОПРОСЫ ДЛЯ ВЫПОЛНЕНИЯ КОНТРОЛЬНЫХ РАБОТ…………………………………………………………………………………….. |

ПРЕДИСЛОВИЕ

Роль банков в экономике очень велика. С помощью банков происходит аккумуляция временно свободных денежных средств, их перемещение и продуктивное использование с целью приращения в интересах общества. Банки имеют специфическое назначение, выполняют определенные функции. Являясь предприятиями, регулирующими денежно-кредитные отношения, выполняющими многообразные банковские операции, банки подчинены экономическим законам и законодательству страны пребывания. Банковские операции осуществляются в соответствии с установленным правом или традицией порядком.

Банки способны приспособиться к окружающей рыночной ситуации. Они сохраняют свое значение в обществе и народном хозяйстве благодаря способности к саморегулированию. Реагируя на изменяющиеся потребности рынка, приспосабливаясь к современной жизни, учитывая новые явления в экономике, политике, банковская практика создает технологии, используемые в конкретных экономических условиях, соответствующих определенным фазам экономического цикла (в особенности на стадии кризиса).

Учебное пособие предназначено для студентов экономических специальностей всех форм обучения, изучающих дисциплину «Банковское дело». Современное банковское дело, в силу своей сложности, предъявляет высокие требования к профессиональной квалификации всех банковских сотрудников – от высших руководителей до специалистов всех уровней. Данное учебное пособие позволит студентам более подробно изучить деятельность банков.

В учебном пособии изложено описание деятельности коммерческого банка, производимых им операций и услуг. Рассмотрены основные операции, проводимые коммерческими банками и особенности их проведения. Дано понятие банковской услуги и банковского продукта. Подробно изложено формирование ресурсной базы банка, а также элементы собственного, заемного и привлеченного капитала. Описаны методы управления банковской ликвидностью. Рассмотрены вопросы формирования банковской прибыли, особенности составления бухгалтерской отчетности коммерческого банка. Дано описание рисков, возникающих в деятельности коммерческого банка, а также методов и инструментов управления ими.

В конце каждого теоретического раздела приведены контрольные вопросы по теме. В конце учебного пособия студентам предлагается тест для самостоятельной проверки изученного материала. Также приведены теоретические вопросы для выполнения контрольных работ.

Автор надеется, что данное учебное пособие позволит более глубоко изучить теоретические основы банковского дела и подготовиться студентам к сдаче экзамена по дисциплине «Банковское дело».

1 БАНКОВСКАЯ СИСТЕМА РОССИЙСКОЙ ФЕДЕРАЦИИ

1.1 Строение банковской системы

1.2 Основные направления деятельности ЦБ РФ и инструменты денежно-кредитной политики

1.1 Строение банковской системы

По свидетельству этимологических словарей русского языка, слово «банк» заимствовано из итальянского «banko» с 1707 г. В этом же году это слово отмечается в архиве князя Куракина. В Картотеке среднерусского словаря института русского языка слово «банкир» отмечается в письмах и бумагах Петра Великого (1704-1705 гг.). Разумеется в обиходе (не для широкой публики) слово «банк» могло употребляться значительно раньше. Еще в 1665 г. псковский воевода А.Л. Ордин-Нащекин сделал попытку создать учреждение, подобное английским банкам. В рукописном издании «Космография» (1670 г.), типографски изданном в Санкт-Петербурге в 1878-1881 гг., отмечается: «Есть в английском королевстве палата, именуемая по их языку банкус ренус, … приезжают там из разных государств многие купцы. И если которому купцу понадобятся деньги на какое-нибудь дело и ему истой палаты дают королевские деньги, сколько ему надо, а в тех деньгах емлют письмо заемное рукою…».

Считается, что первые банки появились в Амстердаме в 1609 г. и в Гамбурге – в 1619 г. Начало деятельности банков в России относится к середине XVIII в.; их предшественницей считается Монетная канцелярия, основанная в Петербурге в 1733 г. и предназначенная для выдачи ссуд «всем без различия состояния людям» под залог золота и серебра с уплатой 8% годовых.

Первые попытки выразить сущность банка в российских энциклопедических изданиях относятся к изданию 1835-1850 гг. В «Объяснительном словаре иностранных слов, употребляемых в русском языке» (изд-во В.Н. Углова – СПБ, 1859 г.) банк определяется как «государственное, общественное или частное учреждение, принимающее в рост капиталы или выдающее их в ссуду». В этом же словаре дается термин «кредитное учреждение» – места, учрежденные от правительства для приема денег для приращения их процентами, или для выдачи их в ссуду под залог разного рода» [28, 31].

Термин «коммерческий банк» возник на ранних этапах развития банковского дела, когда банки обслуживали преимущественно торговлю (commerce), товарообменные операции и платежи. Основной клиентурой банков были торговцы. Коммерческие банки кредитовали транспортировку, хранение и другие операции, связанные с товарным обменом. С развитием промышленного производства возникли операции по краткосрочному кредитованию производственного цикла: ссуды на пополнение оборотного капитала, создание запасов сырья и готовой продукции, выплату зарплаты и т.д. Сейчас термин «коммерческий» в названии банка утратил свой первоначальный смысл. Он стал обозначать деловой характер банка, его ориентированность на обслуживание всех видов хозяйственных агентов независимо от рода их деятельности. В настоящее время банки образуются на любой форме собственности и осуществляют свою деятельность на принципах коммерции.

Банковская система – одна из важнейших структур рыночной экономики.

Под банковской системой обычно понимается совокупность участников денежно-кредитного рынка – коммерческих банков, небанковских кредитных организаций, выполняющих депозитные, ссудные и расчетные операции и действующие в рамках общего денежно-кредитного механизма.

Банковская система включает совокупность элементов, организационных структур, их функции, задачи, операции и их структурирование по отдельным уровням или сегментам.

В Федеральном законе от 2 декабря 1990 г. «О банках и банковской деятельности» [1] указано, что банковская система включает в себя Банк России, кредитные организации, а также филиалы и представительства иностранных банков.

В мировой практике в зависимости от взаимосвязей банков, от характера выполняемых ими функций различают два типа построения банковской системы [27, 28, 29, 31, 35]:

– одноуровневую (распределительную, централизованную)

– двухуровневую.

Для стран с административно-командным режимом управления характерна одноуровневая банковская система. Ее особенность заключается в том, что все банки, в том числе центральный, выполняют аналогичные функции по кредитно-расчетному обслуживанию хозяйства. Хотя в системе формально имеется несколько банков, на практике центральный банк берет на себя функции коммерческих банков, выступая единым кредитно-расчетным и валютным центром. Все остальные банки выполняют свои операции в соответствии с директивами центрального банка.

Одноуровневый вариант может быть реальным в следующих случаях:

а) когда в стране еще нет центрального банка;

б) когда в стране есть только центральный банк.

Случай (а) соответствует ранним этапам развития банковского дела, когда банки (и кредитные учреждения) без какой-либо координации их деятельности могли осуществлять любые принятые в то время операции вплоть до эмиссии своих денег. В этом случае говорить о банковской системе еще рано.Система – это своего рода «высокоорганизованная материя» здесь же перед нами «первобытный хаос» - неструктурированный, неконтролируемый, без функциональной специализации первичных элементов, без устойчивых отношений даже по горизонтали, без реализации некоей единой функциональной цели.

Формальным завершением этого «допотопного» этапа развития банковского дела можно считать момент возникновения в соответствующей стране ЦБ. Этот момент одновременно следует считать началом государственного регулирования банковской сферы.

Случай (б) был возможен в странах с жестко централизованной нерыночной экономикой. В стране помимо ЦБ могли быть и другие банки, но фактически последние были только как бы отделениями первого. В этом случае о системе банков вообще не приходилось говорить. Здесь была лишь «система Центрального банка».

В странах с рыночной экономикой действует двухуровневая банковская система, для которой характерно строгое разделение функций центрального и коммерческих банков.

В нашей стране до 1990 г. функционировала одноуровневая банковская система. С возникновением коммерческих банков в 1988 г. в стране началось формирование двухуровневой системы, которая значительно отличается от одноуровневой и структурой, и функциями. В России была ликвидирована многофилиальная централизованная банковская система и заменена западной двухуровневой. Она основывается на построении взаимосвязей между банками в двух плоскостях:

– по вертикали – отношения между ЦБР и подчиненными ему коммерческими специализированными банками как низовыми звеньями;

– по горизонтали – отношения между различными низовыми звеньями как равноправными партнерами.

Таким образом, двухуровневая банковская система состоит из верхнего уровня – Банк России и второго уровня – остальные виды кредитных организаций.

Кредитная организация – это юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) ЦБ РФ имеет право осуществлять банковские операции.

В соответствии с законом «О банках и банковской деятельности» [1] банк – это кредитная организация, являющееся юридическим лицом, которому в соответствии с лицензией, выдаваемой ЦБ, предоставлено право привлекать денежные средства от юридических и физических лиц и от своего имени размещать их на условиях возвратности, срочности и платности, а также осуществлять иные банковские операции. Принятие указанного выше закона определило правовую основу коммерческих банков, создало условия для формирования двухуровневой банковской системы.

Как правило, банки являются коммерческими учреждениями (их основная цель – получение прибыли), за исключением ЦБ.

Небанковская кредитная организация – это юридическое лицо, не являющееся банком, действующее на основании лицензии ЦБР, которому предоставляется право осуществлять отдельные банковские операции, за исключением операций с физическими лицами. В названии кредитных организаций не используется термин «банк» и его производные [1, 28, 30].

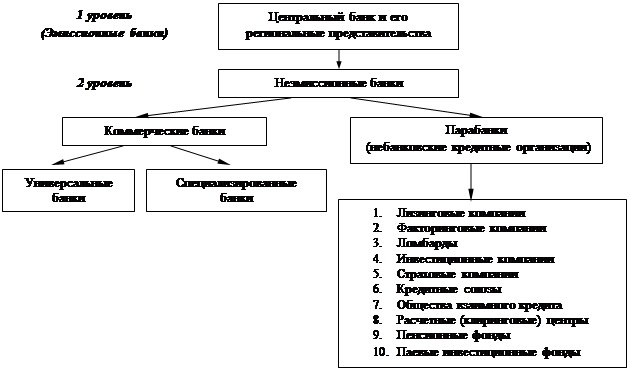

Структура банковской системы приведена на рисунке 1.

Эмиссионными, как правило, являются центральные банки, наделенные правом эмиссии денежных знаков.

Основное назначение банков – это перемещение денежных средств от кредиторов к заемщикам и от продавцов к покупателю.

Для специализированных кредитно-финансовых институтов характерна двойная подчиненность: с одной стороны, в связи с осуществлением кредитно-расчетных операций они вынуждены руководствоваться соответствующими требованиями ЦБ; с другой стороны, специализируясь на каких-либо финансовых, инвестиционных или иных операциях, они попадают под регулирующие мероприятия соответствующих ведомств.

|

Рисунок 1 - Структура банковской системы

Взаимоотношения между ЦБ и кредитными организациями строятся на двух принципах:

– нормативно-регулирующая деятельность ЦБ не противоречит законодательству о банках;

– ЦБ административно не вмешивается в текущую деятельность коммерческих банков.

Два отличия банков от остальных субъектов финансового рынка:

1) для банков характерен двойной обмен обязательствами – банки размещают свои собственные долговые обязательства (депозитные, сберегательные сертификаты), а мобилизованные на этой основе средства размещают в долговые обязательства и ценные бумаги, выпущенные другими (в этом отличие от финансовых дилеров и брокеров, которые не выпускают собственных долговых обязательств);

2) банки принимают на себя безусловные обязательства с фиксированной суммой долга перед клиентом (юридическими и физическими лицами). Например, при перемещении средств клиента на счета и во вклады и при выпуске депозитных сертификатов (отличие от инвестиционных фондов и компаний, которые мобилизуют ресурсы на основе выпуска собственных акций). Фиксированные по сумме долга обязательства несут в себе большой риск для посредника (банк), т.к. они должны быть оплачены в полной сумме, независимо от рыночной конъюнктуры, тогда как инвестиционные фонды все риски, связанные с изменением стоимости своих активов и пассивов распределяют среди своих акционеров.

Особенность современной банковской системы заключается в преобладании в ней мелких и средних банков, в то время как в основных отраслях экономики по-прежнему господствуют крупные предприятия, требующие больших объемов внешнего финансирования. Одним из возможных путей преодоления противоречия между структурой банковской системы и структурой реального сектора является создание банковских групп и банковских холдингов.

Банковская группа – это не являющееся юридическим лицом объединение кредитных организаций, в котором одна (головная) кредитная организация оказывает прямо или косвенно (через третье лицо) существенное влияние на решения, принимаемые органами управления других кредитных организаций [1].

Банковский холдинг – это не являющееся юридическим лицом объединение юридических лиц с участием кредитных организаций, в котором юридическое лицо, не являющееся кредитной организацией (головная организация банковского холдинга) имеет возможность оказывать прямо или косвенно (через третье лицо) существенное влияние на решения, принимаемые органами управления кредитных организаций [1].

Головные организации обязаны уведомить Банк России о создании банковских групп и банковских холдингов. Поскольку согласно действующему законодательству кредитным организациям запрещено заключать соглашения и совершать согласованные действия, направленные на монополизацию рынка банковских услуг и на ограничение конкуренции в банковском деле.

Кредитные организации могут создавать союзы и ассоциации, не предусматривающие цели извлечения прибыли. Цели их деятельности – защита интересов организаций-членов и координация их усилий по различным направлениям. Союзам и ассоциациям кредитных организаций запрещено осуществлять банковские операции.

Требования, предъявляемые к банковскому балансу. Принципы и схема построения баланса коммерческого банка

Банковский баланс является основным источником информации для экономического анализа. Он комплексно характеризует деятельность банка. Анализ баланса позволяет определить состояние ликвидности, доходности, а также степени риска при проведении отдельных банковских операций. Благодаря информации, извлеченной из баланса, можно выявить источник собственных и привлеченных средств, структуру их размещения на определенную дату или за определенный период.

Баланс коммерческого банка – это бухгалтерский баланс, который отражает состояние собственный и привлеченных средств банка и их размещение в кредитные и другие активные операции. [27, 28, 30, 31, 35]

Состав и структура баланса банков зависят от характера и специфики их деятельности, принципов построения бухгалтерского учета в кредитных учреждениях и применяемых банковских операций.

Выделяют следующих пользователей информации, содержащейся в бухгалтерском учете:

– внутренние (руководители, учредители, участники организации);

– внешние (инвесторы, кредиторы и т.д.).

Поскольку банковские балансы относятся к средствам коммерческой информации, то они должны отвечать следующим требованиям:

ü оперативность – проявляется в его ежедневном составлении, это гарантирует правильность и достоверность бухгалтерского учета в банках и связано с ежедневной передачей клиентам вторых экземпляров (выписок) их лицевых счетов, в которых исключается наличие ошибочных записей.

ü конкретность – баланс должен быть на определенную дату или за определенный период;

ü солидность – информация, отраженная в балансе, должна быть достоверна и отражать реальное состояние дел банка.

В зависимости от сроков составления банковский баланс подразделяется на ежедневный, месячный, квартальный и годовой.

К основным особенностям бухгалтерского учета в банке следует отнести: ежедневное составление баланса по балансовым и внебалансовым счетам, лицевых счетов аналитического учета, а также ежедневное сопоставление данных об оборотах и остатках по аналитическим и синтетическим счетам.

Бухгалтерский учет ведется в валюте РФ.

Баланс банка имеет Т-образную форму, где все денежные операции банка (поступления, выплаты) получают как бы два измерения, т.е. фигурируют в пассиве и активе (таблица 2).

Баланс коммерческого банка– это свободная таблица, дающая представление о финансовом положении, характере, структуре и размерах операций банка на соответствующую дату. [28, 30]

В пассиве находятся собственные средства и обязательства банка, в активе – размещенные средства и обязательства банку.

Слово «пассив» означает, что банк, получив имущественные средства от кредиторов и учредителей, оказывается по отношению к ним в положении должника. Поэтому, сколько в деле имеется имущественных средств, столько есть у него и обязательств.

Все счета баланса сгруппированы по экономически однородным признакам [17, 28, 30]. Актив баланса формируется с учетом понижения ликвидности статей, а пассив – с учетом уменьшения степени востребования денежных средств.

Таблица 2 – Схема баланса коммерческого банка

| Актив | Пассив |

| Наличность | Акции |

| Резервы в ЦБ | Фонды |

| Ценные бумаги | Прибыль |

| Ссуды: | Вклады: |

| - срочные | - срочные |

| - до востребования | - до востребования |

| Собственность | Займы |

| Всего активов | Всего пассивов |

В активе значатся наличные средства. Первоначально они возникают как эквивалент проданных акций, т.е. обязательств самого банка. В значительной своей части эти «наличные» воплощаются затем в собственность банка – необходимые материальные блага. Наличность увеличивается вновь, когда банк начинает функционировать как депозитное учреждение, т.е. принимать вклады.

Особое значение в балансовой структуре принадлежит обязательным резервам. Они устанавливаются законом для всех учреждений, принимающих вклады и выдающих ссуды. Когда ссуды погашаются (возвращаются), кассовая наличность банка вновь увеличивается, как его потенциальная способность предоставлять новые ссуды.

Баланс банков строится в соответствии с планом счетов бухгалтерского учета в банках, который утверждается в ЦБ РФ. План счетов бухгалтерского учета и Правила его применения определены Положением Банка России № 205-П и основаны на международных принципах бухгалтерского учета.

Счета номенклатуры банка подразделяются на балансовые и забалансовые.

План счетов подразделяется на пять глав.

Глава А. Балансовыесчета участвуют в формировании баланса по основной деятельности коммерческого банка. Они подразделяются на активные и пассивные. Пассивные счета предназначены для учета собственных и привлеченных ресурсов. Активные – для их размещения.

На активных счетах учитываются: денежная наличность в кассах банка, краткосрочные и долгосрочные кредиты, дебиторская задолженность, затраты на капитальные вложения и другие активы и отвлеченные средства. Следовательно, актив баланса банка показывает вложение средств собственника в кредитные и прочие операции.

На пассивных счетах отражаются фонды банка, остатки на расчетных счетах клиентов, депозиты, кредиторская задолженность, прибыль банка, другие пассивы и привлеченные средства. Следовательно, пассив баланса банка показывает источники собственных и привлеченных средств банка.

На активных счетах начальное сальдо отражается по дебету, дебетовые обороты означают увеличение средств, а кредитовые – уменьшение. На пассивных счетах начальное сальдо показывается по кредиту, при увеличении остатка на счете производится запись по кредиту, при уменьшении – по дебету.

Действующим планом счетов бухгалтерского учета в кредитных организациях не предусмотрены активно-пассивные счета.

Капитал.

В этом разделе отражаются счета по учету сформированного УК акционерных и неакционерных банков, а также счета, на которых отражается образование резервного фонда, добавочного капитала и прочих фондов, формируемых из прибыли.

Средства фондов используются на выплату зарплаты, премий, на социальные цели, строительство зданий, приобретение техники, транспорта и др.

Межбанковские операции.

Включает счета для отражения операций по корреспондентским отношениям между банками, включая ЦБ РФ, расчеты с филиалами, расположенными на территории РФ и за границей, а также расчеты на ОРЦБ (организованном рынке ценных бумаг), по брокерским операциям, обслуживанию выпуска ценных бумаг.

В нем учитываются кредиты, полученные от ЦБ и других кредитных организаций, а также депозиты и другие привлеченные средства банков, просроченная задолженность и проценты по межбанковским операциям.

Операции с клиентами.

На счетах отражаются средства, полученные банком во вклады, и депозиты физ. и юр. лиц, средства, полученные или перечисленные по расчетам с эмитентами, по лизинговым и факторинговым операциям, кредиты, выданные банком своим клиентам.

Средства и имущество.

На этих счетах отражаются вложения банка в здания, сооружения, другие основные средства, НМА, и износ, начисленный по этому имуществу.

Результаты деятельности.

Содержит счета по учету доходов банка, расходов, полученных и уплаченных штрафов, пеней, неустоек, прибыли отчетного года и предшествующих лет и счета, отражающие использование прибыли.

Контрольные вопросы к теме 4

1. Что такое баланс коммерческого банка?

2. От чего зависит состав и структура баланса банка?

3. Назовите особенности составления бухгалтерской отчетности банка.

4. Какие счета предусмотрены Планом счетов кредитных организаций?

5. Перечислите разделы Плана счетов бухгалтерского учета в банках.

6. Как группируются балансовые счета коммерческого банка?

7. Назовите основные статьи актива и пассива бухгалтерского баланса банка.

5 РЕСУРСЫ КОММЕРЧЕСКОГО БАНКА. ПАССИВНЫЕ ОПЕРАЦИИ КОММЕРЧЕСКОГО БАНКА

5.1 Понятие пассивных операций коммерческого банка

5.2 Собственный капитал банка

5.3 Состав обязательств банка

5.1 Понятие пассивных операций коммерческого банка

Пассивные операции в значительной степени предопределяют условия, формы и направления использования банковских ресурсов, т.е. состав и структуру активов. При этом следует отметить, что пассивные операции исторически сыграли первичную и определяющую роль по отношению к активным, т.к. необходимым условием для осуществления активных операций является достаточность средств банка, указанных в пассиве.

В практике российских коммерческих банков к пассивным операциям относят [28, 29, 30, 36]:

1) прием вкладов (депозитов);

2) открытие и ведение счетов клиентов, в т.ч. счетов ЛОРО банков-корреспондентов в российской и иностранной валюте;

3) выпуск собственных ценных бумаг (акций, облигаций), финансовых инструментов (векселей, депозитных и сберегательных сертификатов);

4) получение межбанковских кредитов, в т.ч. централизованных кредитных ресурсов.

С помощью третьей формы пассивных операций формируется первая группа ресурсов коммерческого банка – собственные ресурсы. С помощью первой и второй образуется вторая группа – привлеченные средства, с помощью четвертой операции формируются заемные средства.

С помощью пассивных операций банки формируют свои ресурсы. Суть их состоит в привлечении разных вкладов, получении кредитов от других банков, эмиссии ценных бумаг, а также проведении иных операций, в результате которых увеличиваются банковские ресурсы.

Ресурсы коммерческого банка – это его собственный капитал и привлеченные на возвратной основе денежные средства юридических и физических лиц, сформированные банком в результате проведения пассивных операций, которые в совокупности используются им для осуществления активных операций. [28, 29, 30, 36]

Ресурсы коммерческого банка можно разделить на две группы:

Ø собственный капитал (и приравненные к нему статьи), получаемый за счет первичной эмиссии ценных бумаг коммерческого банка и отчислений от прибыли, идущих на формирование или увеличение фондов;

Ø обязательства, т.е. привлеченные и заемные средства, получаемые за счет депозитных операций банка и кредитов от других юридических лиц.

К основным принципам формирования пассивов относятся:

– привлечение ресурсов как можно по меньшей стоимости;

– привлечение ресурсов как можно на больший срок;

– привлеченный и сформированный депозитный портфель банка должен быть диверсифицирован и сбалансирован по клиентской базе, по срокам, размерам и риску с размещаемым кредитным портфелем.

Не вся совокупность мобилизованных в банке средств свободна для совершения активных операций, а только его кредитный потенциал. Кредитный потенциал коммерческого банка – это величина мобилизованных в банке средств за минусом резерва ликвидности.

С учетом принципа ликвидности все средства кредитного потенциала коммерческого банка можно разделить по степени их стабильности:

– абсолютно стабильные средства – собственные средства банка; средства, депонированные на определенный срок; средства, полученные от других банков;

– стабильные средства – все депонированные средства по предъявлении комитентов банка, чья динамика изучена банком; при этом установлена средняя сумма средств, которыми банк может располагать в любое время для их направления в определенные активы;

– нестабильные средства – создают депонированные средства, которые появляются периодически и динамику которых трудно предусмотреть.

Данные закономерности необходимо использовать для выработки правильной политики в области распределения средств кредитного потенциала и ликвидности банка. Одна их основных целей банковской политики в распределении средств кредитного капитала – обеспечение соответствия структуры источников средств структуре активов банка.

5.2 Собственный капитал

Собственный капитал банка представляет собой источник финансовых ресурсов банка. За счет собственного капитала банки покрывают около 12-20 % общей потребности в ресурсах. Он незаменим на начальных этапах деятельности банка, когда учредители осуществляют ряд первоначальных расходов, без которых банк просто не может начать свою деятельность.

Не менее важна роль собственного капитала как источника финансирования на последующих этапах развертывания банковских операций. Они играют важную роль и для оценки финансового положения банка. Чем больше размер свободного резерва, тем устойчивее данный банк, но тем и меньше прибыли он получит.

Собственный капитал обеспечивает банку экономическую самостоятельность и стабильность функционирования. Он считается в банковской практике резервом ресурсов, позволяющим поддерживать платежеспособность банка даже при утрате им части своих активов.

Чем больше собственный капитал, тем банк является более финансово устойчивым.

Собственный капитал играет важную роль в деятельности банка. Эта роль определена его функциями. Можно выделить следующие основные функции собственного капитала коммерческого банка [30, 31, 35]:

– защитная;

– оперативная;

– регулирующая.

Защитная функция заключается, во-первых, в защите интересов клиентов банка, разместивших на его счетах свои деньги; во-вторых, в создании резерва, который позволит банку продолжать свою деятельность даже в случае возникновения убытков.

Оперативная функция состоит в создании материальной базы для деятельности банка, а также в обеспечении финансовой основы для активных операций банка.

Регулирующая функция состоит в том, что капитал выступает регулятором деятельности коммерческого банка, посредством которого государственные органы задают нормы экономического поведения, основные нор

Дата: 2016-09-30, просмотров: 376.